Similar presentations:

Участники налоговых правоотношений

1.

Участники налоговыхправоотношений

2.

Участники налоговыхправоотношений:

- основные;

- неосновные.

3.

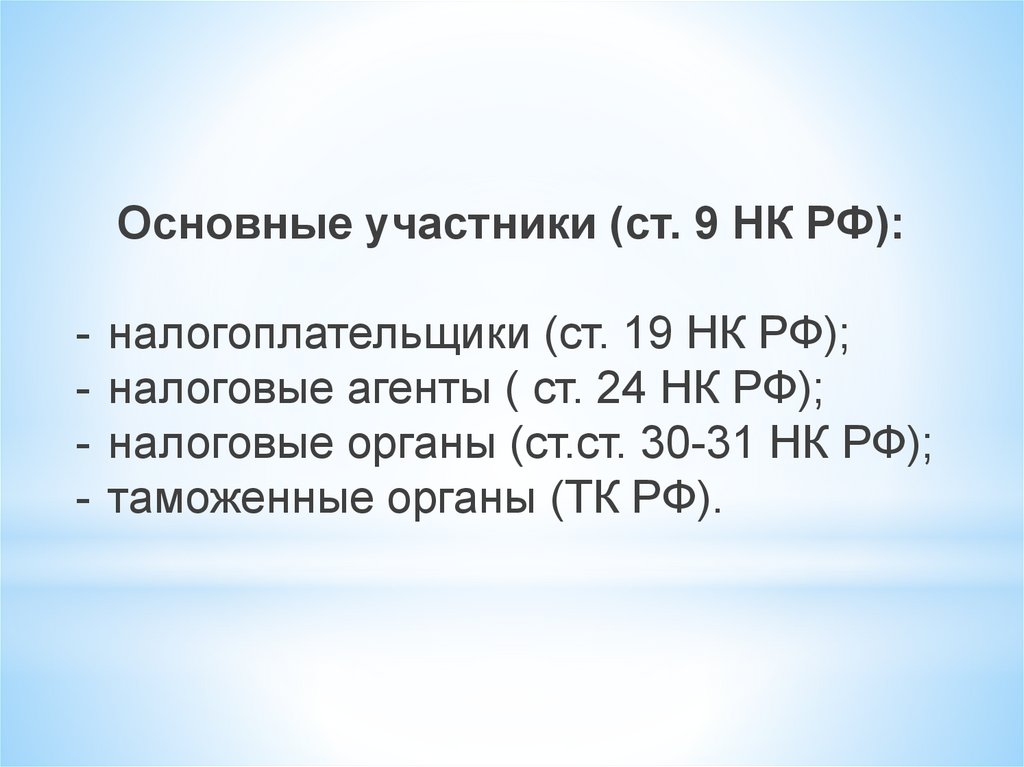

Основные участники (ст. 9 НК РФ):- налогоплательщики (ст. 19 НК РФ);

- налоговые агенты ( ст. 24 НК РФ);

- налоговые органы (ст.ст. 30-31 НК РФ);

- таможенные органы (ТК РФ).

4.

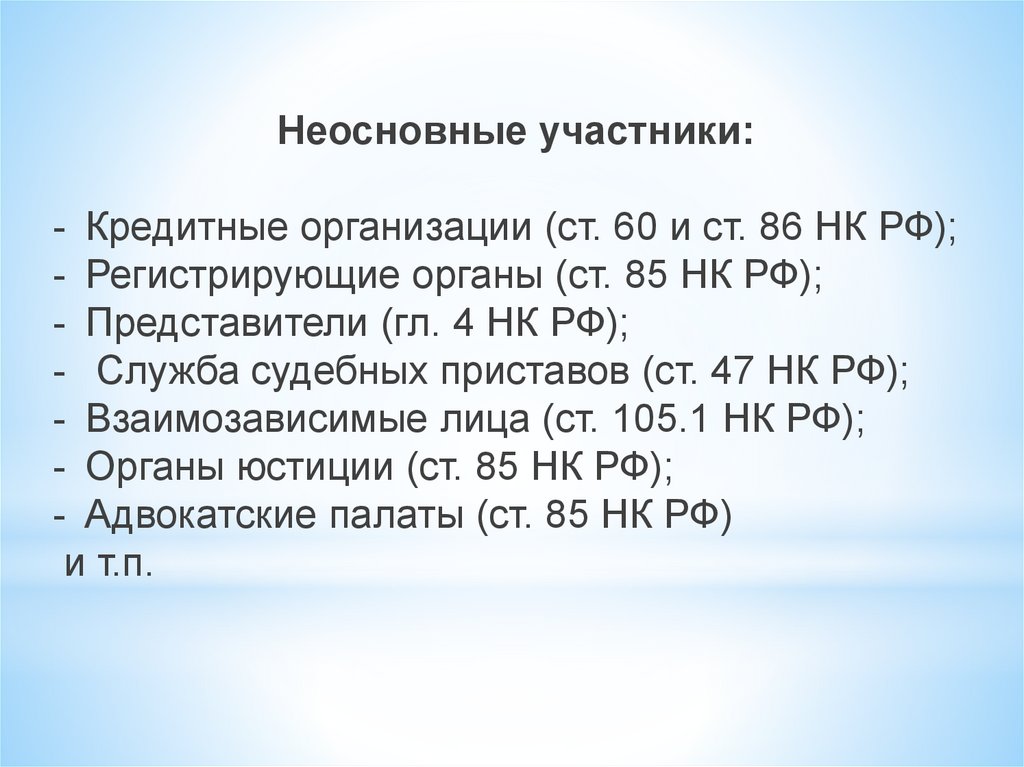

Неосновные участники:- Кредитные организации (ст. 60 и ст. 86 НК РФ);

- Регистрирующие органы (ст. 85 НК РФ);

- Представители (гл. 4 НК РФ);

- Служба судебных приставов (ст. 47 НК РФ);

- Взаимозависимые лица (ст. 105.1 НК РФ);

- Органы юстиции (ст. 85 НК РФ);

- Адвокатские палаты (ст. 85 НК РФ)

и т.п.

5.

6.

Налоговые органы обладаютполномочиями, состоящими из:

- прав (ст. 31 НК РФ);

- обязанностей (ст. 32 НК РФ).

7.

Одна из основных обязанностейналогового органа – осуществлять

контроль за правильностью исчисления,

полнотой и своевременностью уплатой

налогов налогоплательщиками….

(ст. 32 НК РФ)

8.

Формы налогового контроля:1. учет налогоплательщиков;

2. проверки.

9.

1. Учет налогоплательщиков.Основания постановки на налоговый учет

(п. 1 ст. 83 НК РФ):

- по месту нахождения организации (п.2. ст. 54 ГК РФ;

Постановление Пленума ВАС от 30.07.13г. № 61);

- по месту нахождения обособленных подразделений

(ст. 11 НК РФ; ст. 209 ТК РФ; Приказ ФНС России от

11.08.2011г. № ЯК-7-6/488);

- по месту жительства физического лица, в т.ч.ИП;

- по месту нахождения принадлежащих физ.лицу

недвижимого имущества и транспортных средств;

- и иные основания.

10.

Вышеуказанные основания подкреплены ответственностью:- по месту нахождения организации (штраф МОЖЕТ БЫТЬ ст. 116

НК РФ);

- по месту нахождения обособленных подразделений (штраф

МОЖЕТ БЫТЬ – ст. 116 НК, ст. 129.1 НК РФ);

- по месту жительства физического лица, в т.ч.ИП (штраф МОЖЕТ

БЫТЬ ст. 116 НК РФ);

- по месту нахождения принадлежащих физ.лицу недвижимого

имущества и транспортных средств (штраф МОЖЕТ БЫТЬ ст.

129.1 НК РФ);

- и иные основания.

11.

2. Проверки.Проверки бывают:

1) налоговые:

- камеральные налоговые проверки (КНП)

(ст. 88 НК РФ);

- выездные налоговые проверки (ВНП)

(ст. 89 НК РФ);

2) неналоговые:

- налоговый мониторинг

( разд. V2, гл. 14.7, ст. 105.26 НК РФ);

- контроль за трансфертным ценообразованием

(контролируемые сделки) (гл. 14.6 НК РФ)

- и иные….

12.

13.

Камеральная налоговая проверка определенаКонституционным судом как текущая проверка,

предупреждающая ошибки налогоплательщика

(Определение КС РФ от 08.04.2010г. № 441-О-О).

14.

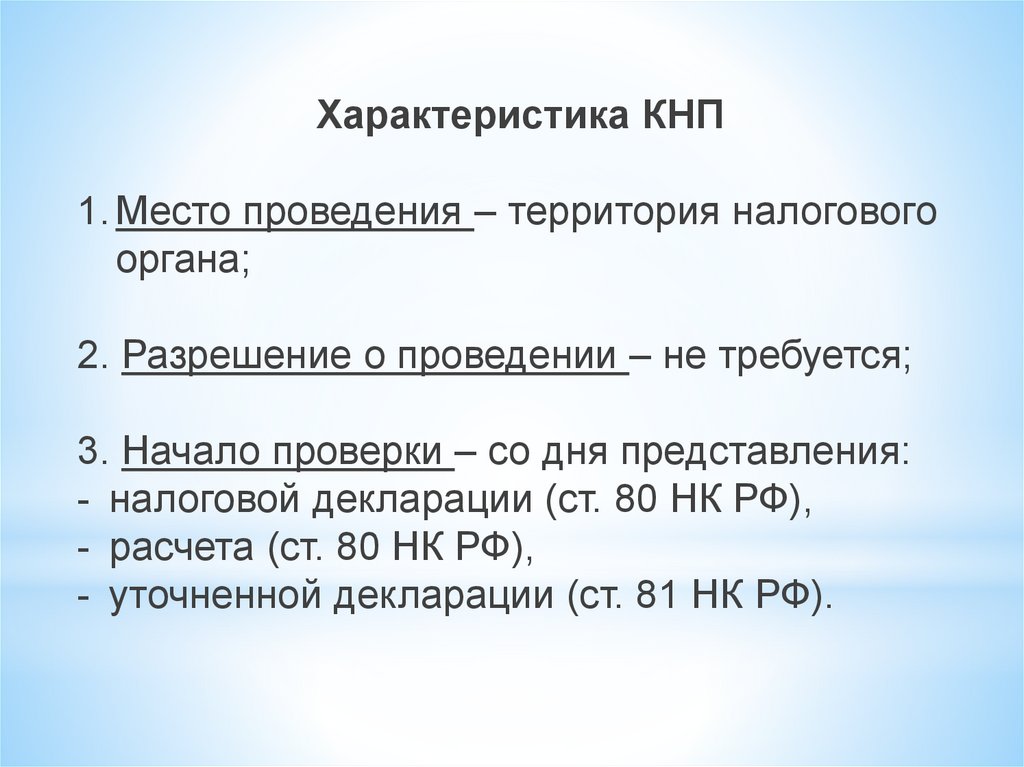

Характеристика КНП1. Место проведения – территория налогового

органа;

2. Разрешение о проведении – не требуется;

3. Начало проверки – со дня представления:

- налоговой декларации (ст. 80 НК РФ),

- расчета (ст. 80 НК РФ),

- уточненной декларации (ст. 81 НК РФ).

15.

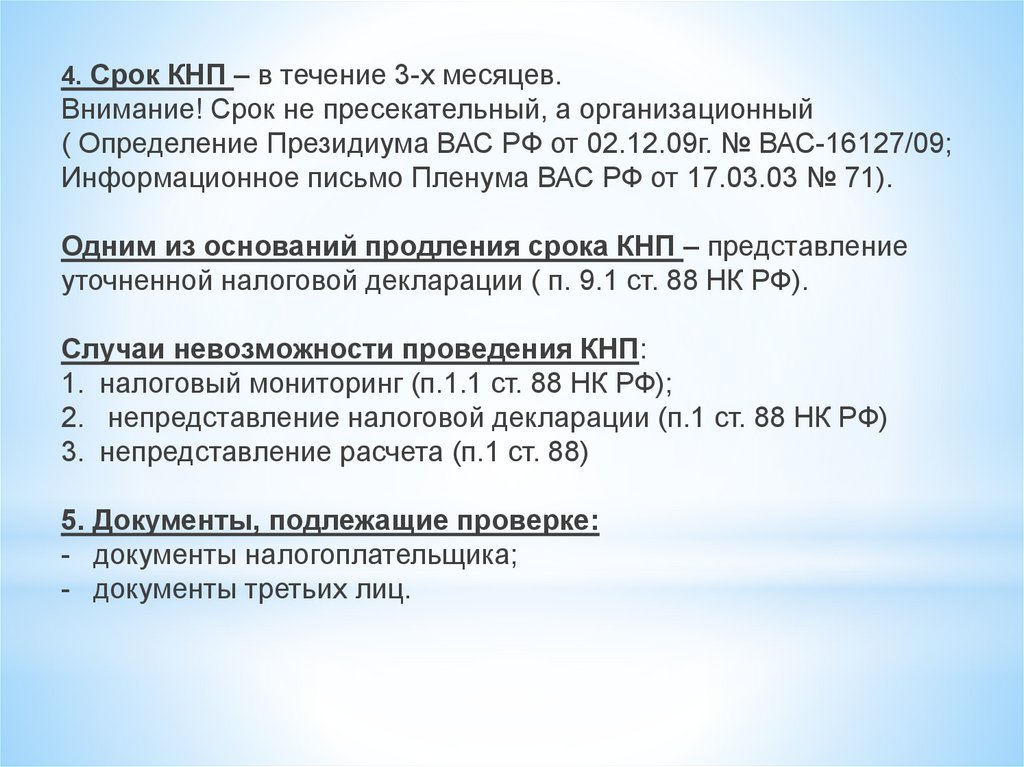

4. Срок КНП – в течение 3-х месяцев.Внимание! Срок не пресекательный, а организационный

( Определение Президиума ВАС РФ от 02.12.09г. № ВАС-16127/09;

Информационное письмо Пленума ВАС РФ от 17.03.03 № 71).

Одним из оснований продления срока КНП – представление

уточненной налоговой декларации ( п. 9.1 ст. 88 НК РФ).

Случаи невозможности проведения КНП:

1. налоговый мониторинг (п.1.1 ст. 88 НК РФ);

2. непредставление налоговой декларации (п.1 ст. 88 НК РФ)

3. непредставление расчета (п.1 ст. 88)

5. Документы, подлежащие проверке:

- документы налогоплательщика;

- документы третьих лиц.

16.

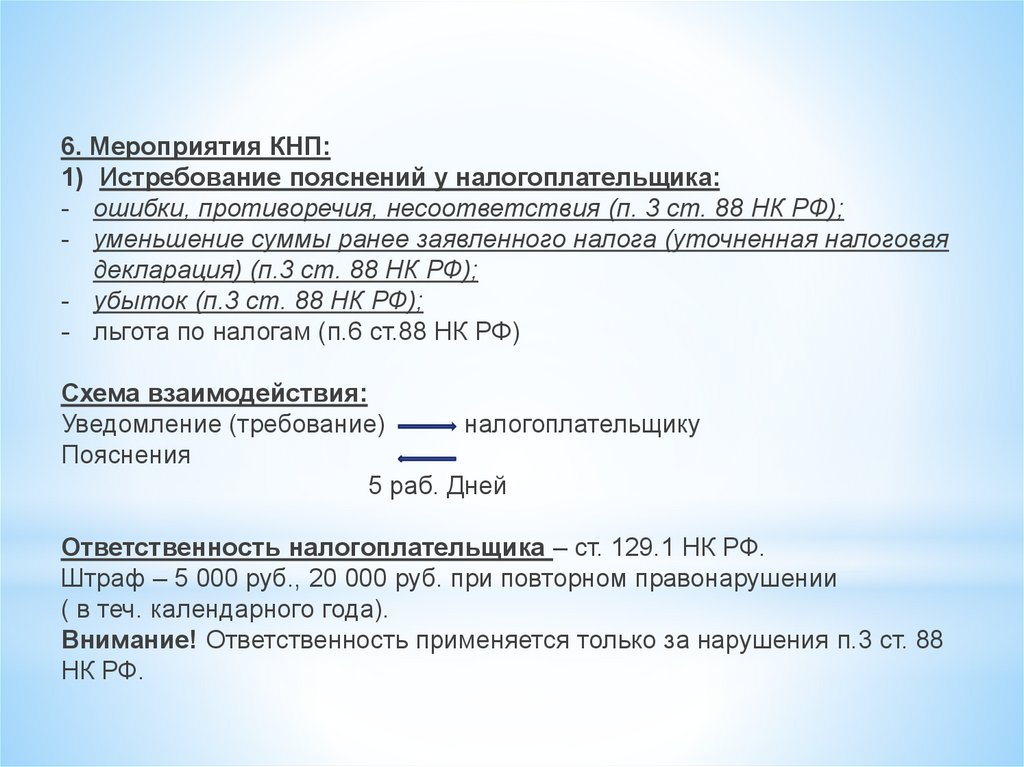

6. Мероприятия КНП:1) Истребование пояснений у налогоплательщика:

- ошибки, противоречия, несоответствия (п. 3 ст. 88 НК РФ);

- уменьшение суммы ранее заявленного налога (уточненная налоговая

декларация) (п.3 ст. 88 НК РФ);

- убыток (п.3 ст. 88 НК РФ);

- льгота по налогам (п.6 ст.88 НК РФ)

Схема взаимодействия:

Уведомление (требование)

налогоплательщику

Пояснения

5 раб. Дней

Ответственность налогоплательщика – ст. 129.1 НК РФ.

Штраф – 5 000 руб., 20 000 руб. при повторном правонарушении

( в теч. календарного года).

Внимание! Ответственность применяется только за нарушения п.3 ст. 88

НК РФ.

17.

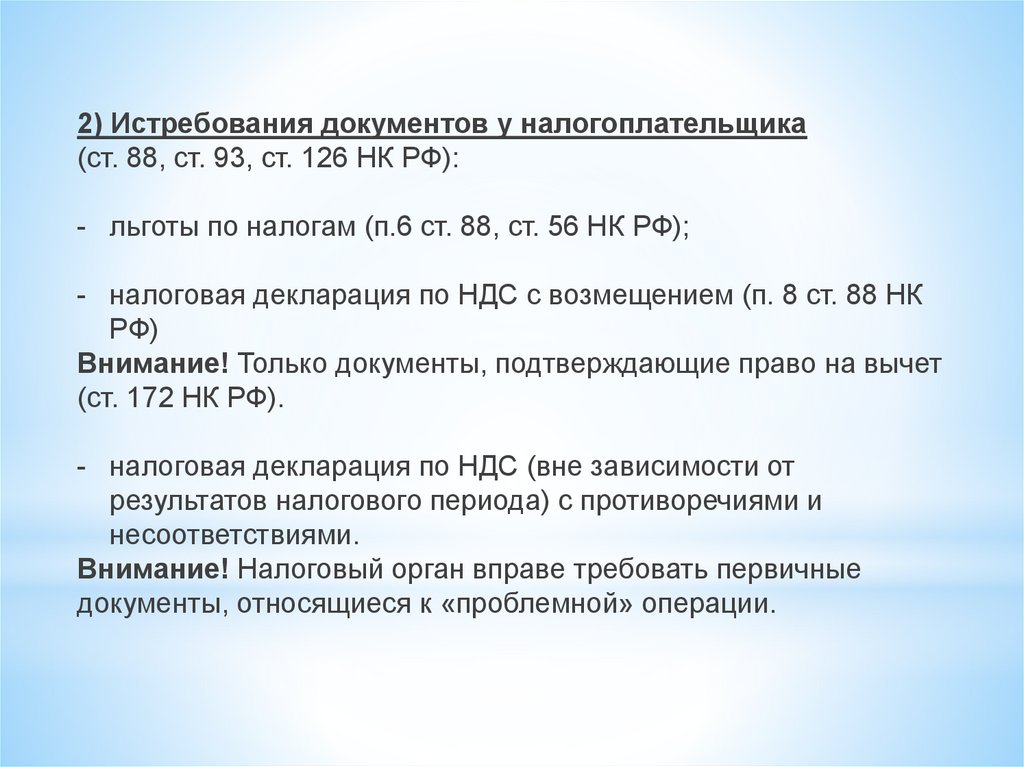

2) Истребования документов у налогоплательщика(ст. 88, ст. 93, ст. 126 НК РФ):

- льготы по налогам (п.6 ст. 88, ст. 56 НК РФ);

- налоговая декларация по НДС с возмещением (п. 8 ст. 88 НК

РФ)

Внимание! Только документы, подтверждающие право на вычет

(ст. 172 НК РФ).

- налоговая декларация по НДС (вне зависимости от

результатов налогового периода) с противоречиями и

несоответствиями.

Внимание! Налоговый орган вправе требовать первичные

документы, относящиеся к «проблемной» операции.

18.

- уточненная декларация по истечении 2-х лет, в которой уменьшенразмер налога или увеличен убыток (п.8.3 ст. 88 НК РФ).

Внимание! Налоговый орган вправе требовать первичные документы,

регистры налогового учета и иные документы.

- расчеты по страховым взносам (п. 8.6 ст. 88 НК РФ).

Внимание! Налоговый орган вправе требовать сведения и документы,

подтверждающие обоснованность отражения сумм, не подлежащих

обложению, и применения пониженных тарифов страховых взносов

- налог с использования природных ресурсов.

Налоговый орган вправе требовать документы (п.9 ст. 88 НК РФ)

Внимание! Налоговый орган не вправе требовать документы по иным

основания (п. 7 ст. 88 НК РФ), повторно в отношении представленных

документов (ст. 93 НК).

Например, Постановление Президиума ВАС от 11.11.08г. № 7307/08 и

др.акты судов

19.

Форма истребования документовПисьменная форма – Требование об истребовании документов (ст. 93 НК

РФ, Приказ ФНС России от 08.05.15г. № ММВ-7-2/189).

Содержание Требования( подп.11 п.1 ст. 21, ст. 88, ст. 93, ст. 126 НК РФ):

- Наименование налогоплательщика,

- Местонахождение налогоплательщика,

- Вид проверки,

- Проверяемый период,

- Налоговая декларация,

- Налог,

- Основание истребование документов,

- Перечень документов,

- Срок исполнения Требования – 10 раб.дней

20.

Способы передачи Требования налогоплательщику:- лично,

- ТКС ( налогоплательщик обязан передать квитанцию о приеме

Требования, Уведомления в течение 6 дней со дня их отправки

налоговым органом (п.5.1 ст. 23 НК РФ)).

Внимание! В случае неисполнения вышеуказанной обязанности –

приостановление операций по счету (подп.2 п.3 ст. 76 НК РФ).

- личный кабинет,

- почта (6-й день- получено).

21.

Внимание!Требование должно быть выставлено в

срок проверки.

- Постановление ФАС МО от 09.09.10

№ КА-А41/10459-10 и др....

- п. 27 Постановления Пленума ВАС

от 30.07.2013г. № 57

22.

Порядок исполнения налогоплательщиком ТребованияСрок – 10 дней со дня получения.

Форма документов – копии; утвержденные форматы (ТКС + усиленная

квалифицированная электронная подпись); скан образы (ТКС и иные

способы передачи).

Порядок заверения копий – 2 точки зрения:

- Постраничное заверение (Постановление Госстандарта России от

03.03.03 № 65-СТ; Постановление ФАС МО от 05.11.09 № КАА41/11390-09, Письмо Минфина от 29.10.14г. № 03-02-07/1/54849,

Письмо Минфина от 11.05.12г. № 03-02-07/1-122);

- Листажное заверение (Письмо Минфина от 07.08.14г. № 03-02Р3/39142).

Ответственность – штраф 200 руб. за каждый непредставленный

документ ( ст. 126 НК РФ)

23.

3). Истребование документов (информации) оналогоплательщике или информации о конкретной

сделке (ст. 93.1 НК РФ).

Налоговый орган вправе истребовать:

- документы о деятельности налогоплательщика (в

ходе «встречной проверки»);

- документы о конкретной сделке

( вне проверки, максимально возможный период

истребования – 3 года(!!!)).

24.

Контрагент должен получить копию Поручения иТребование об истребовании документов.

Ответственность – п.2 ст. 126 НК РФ, ст. 129.1. НК РФ.

Внимание! На «встречные мероприятия»

распространяется гарантия ст. 93 НК РФ о

невозможности повторного истребования налоговыми

органами документов, которые ранее были

представлены налогоплательщиком (контрагентом).

Письмо Минфина России от 19.05.2017г. № 03-02-7/1/30932.

25.

4) Осмотр (ст. 91, 92 НК РФ).Налоговый орган вправе осматривать:

- территории;

- помещения;

- предметы;

- Документы.

Основания осмотра:

- Декларация по НДС с возмещением;

- - несоответствия и противоречия в налоговой декларации по

НДС и документах, которые приводят к уменьшению налога и к

увеличению возмещения НДС.

Документирование осмотра:

- Мотивированное Постановление;

- Протокол осмотра

Внимание! Присутствие понятых обязательно.

26.

5) Участие свидетеля (допрос) ст. 90 НК РФДокументирование - протокол допроса

Внимание! Протокол не является прямым доказательством неуплаты

налогов (Постановление ФАС УО от 03.03.10г. № Ф09-1287/10-С2).

Но (!!!) в свете последних событий – Письмо ФНС от 13.07.17г. №ЕД-42/13650 «О НАПРАВЛЕНИИ МЕТОДИЧЕСКИХ РЕКОМЕНДАЦИЙ ПО

УСТАНОВЛЕНИЮ В ХОДЕ НАЛОГОВЫХ И ПРОЦЕССУАЛЬНЫХ ПРОВЕРОК

ОБСТОЯТЕЛЬСТВ, СВИДЕТЕЛЬСТВУЮЩИХ ОБ УМЫСЛЕ В ДЕЙСТВИЯХ

ДОЛЖНОСТНЫХ ЛИЦ НАЛОГОПЛАТЕЛЬЩИКА, НАПРАВЛЕННОМ НА

НЕУПЛАТУ НАЛОГОВ (СБОРОВ)» произойдет переоценка доказательств

6) Экспертиза (ст. 95 НК РФ);

7) Привлечение специалиста ( ст. 96 НК РФ)

27.

7. Проверяемый период КНП – налоговый (отчетный) период,указанный в налоговой декларации (расчете, УД).

8. Количество КНП – в прямой зависимости от количества

представленных налогоплательщиком налоговых деклараций,

расчетов, УД.

9. Проверяемый налог (сбор, взнос) – налог (сбор, взнос),

указанный в налоговых декларациях, расчетах, УД.

10. Окончание КНП:

- истечение срока проведения КНП;

- представление налогоплательщиком УД;

- составление Акта КНП ( в случае обнаружения

правонарушения).

28.

29.

Уточненная налоговая декларация (ст. 81 НК РФ):- обязанность;

- право.

В отношении уточненной налоговой декларации

не предусмотрены:

- сроки представления, нарушение которых влекло

бы применение ответственности за

непредставление или несвоевременное

представление;

- законодательных запретов на представление

уточненной налоговой декларации в ходе КНП и

ВНП;

- - сроки давности представления уточненной

налоговой декларации.

30.

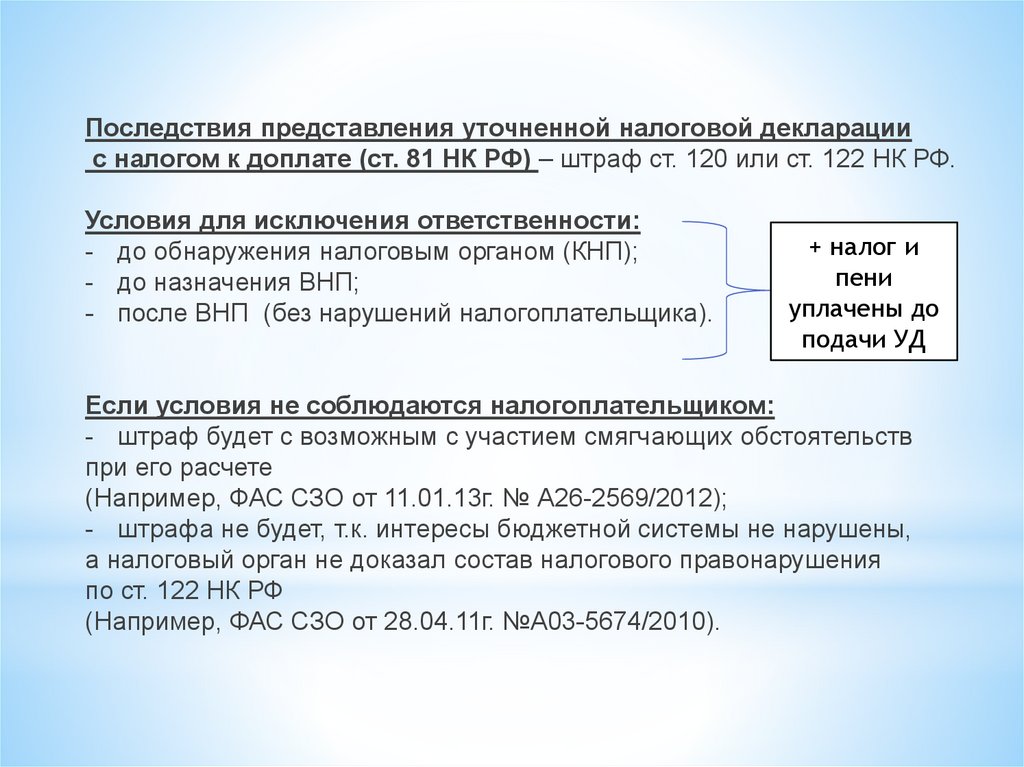

Последствия представления уточненной налоговой декларациис налогом к доплате (ст. 81 НК РФ) – штраф ст. 120 или ст. 122 НК РФ.

Условия для исключения ответственности:

- до обнаружения налоговым органом (КНП);

- до назначения ВНП;

- после ВНП (без нарушений налогоплательщика).

+ налог и

пени

уплачены до

подачи УД

Если условия не соблюдаются налогоплательщиком:

- штраф будет с возможным с участием смягчающих обстоятельств

при его расчете

(Например, ФАС СЗО от 11.01.13г. № А26-2569/2012);

- штрафа не будет, т.к. интересы бюджетной системы не нарушены,

а налоговый орган не доказал состав налогового правонарушения

по ст. 122 НК РФ

(Например, ФАС СЗО от 28.04.11г. №А03-5674/2010).

31.

КНП уточненной налоговой декларациипроводится в порядке ст. 88 НК РФ.

Имеются особенности:

- пояснения и документы представляются по

основаниям ст. 88 НК РФ в пределах

внесенных изменений;

- запрет на повторное истребование

документов, которые ранее истребовались

налоговым органом и были представлены

налогоплательщиком.

finance

finance