Similar presentations:

Досудебное урегулирование споров с налоговой. Как обнулять налоги и штрафы

1.

Досудебное урегулированиеспоров с налоговой. Как

обнулять налоги и штрафы

Автор Мастер-класса – Надежда Зайцева

Аттестованный налоговый консультант

Действующий член Института

Профессиональных бухгалтеров РФ

Эксперт в области 3-НДФЛ

2.

Как работаем?1. Проходим материал

2. Отвечаю на вопросы.

3. Время проведения мастер-класса 150-180 минут

3.

Правила1. Микрофоны и камеры отключены

2. Активно участвуем в обсуждении, ответы пишем в чате

3. Вопросы по теме пишем в чате после всего пройденного материала.

4. Разбирать вопросы буду в конце мастер-класса (если успеем)

5. Будьте вежливы друг к другу)

6. Не устраиваем мастер класс в персональную консультацию.

7. ПОЕХАЛИ!!!

4.

01Камеральная

налоговая проверка

5.

Если налогоплательщик подалдекларацию и налоговая ее

зарегистрировала, при этом не

отразились ошибки – это не значит, что

процесс декларирования закончен.

6.

Он только начался, так как со дня подачидекларации начинается проводиться

Камеральная налоговая проверка (КНП).

Если налогоплательщик подал

декларацию и налоговая ее

зарегистрировала, при этом не

отразились ошибки – это не значит, что

процесс декларирования закончен.

7.

Камеральная проверка — этоконтрольное мероприятие, которое

налоговая проводит после получения

любой декларации и любого расчета.

В общем случае такая проверка

не предполагает посещения

налоговиками места нахождения

налогоплательщика.

Все мероприятия проводятся в стенах

инспекции.

8.

Первым делом поступившаяотчетность проверяется

на соблюдение сроков сдачи.

Камеральная проверка — это

контрольное мероприятие, которое

налоговая проводит после получения

любой декларации и любого расчета.

В общем случае такая проверка

не предполагает посещения

налоговиками места нахождения

налогоплательщика.

Все мероприятия проводятся в стенах

инспекции.

Налоговая фиксирует, что декларация

или расчет сданы без опоздания. Если

срок нарушен, будет штраф.

9.

Затем контролеры проверяютсоответствие отчетности правилам,

которые прописаны в порядке заполнения

той или иной декларации (расчета).

После этого проверяется выполнение

контрольных соотношений. Сопоставление

с прочей информацией, которая есть

в распоряжении налоговых органов.

В случае продажи недвижимости это

данные, пришедшие из Росреестра, в

случае продажи автомобиля – данные из

ГИБДД.

10.

Затем контролеры проверяютсоответствие отчетности правилам,

которые прописаны в порядке заполнения

той или иной декларации (расчета).

После этого проверяется выполнение

контрольных соотношений. Сопоставление

с прочей информацией, которая есть

в распоряжении налоговых органов.

В случае продажи недвижимости это

данные, пришедшие из Росреестра, в

случае продажи автомобиля – данные из

ГИБДД.

Помимо этого, налоговая сверит

поступившую отчетность с данными

из информационных источников,

к которым у налоговой есть доступ.

Например, информация

миграционной службы (контроль

нерезидентов), ЗАГСа (контроль

взаимозависимости, родства).

11.

Основная цель КНП — убедиться в правильностиформирования налоговых обязательств в отчете.

Другими словами, такая ревизия может

подтвердить, что налогоплательщик верно

рассчитал сумму налога и размер налогового

вычета и суммы налога на возмещения,

или опровергнуть это.

12.

В рамках КНП, помимо проверкиконтрольных соотношений и верности

заполнения декларации, могут

проводиться и другие мероприятия

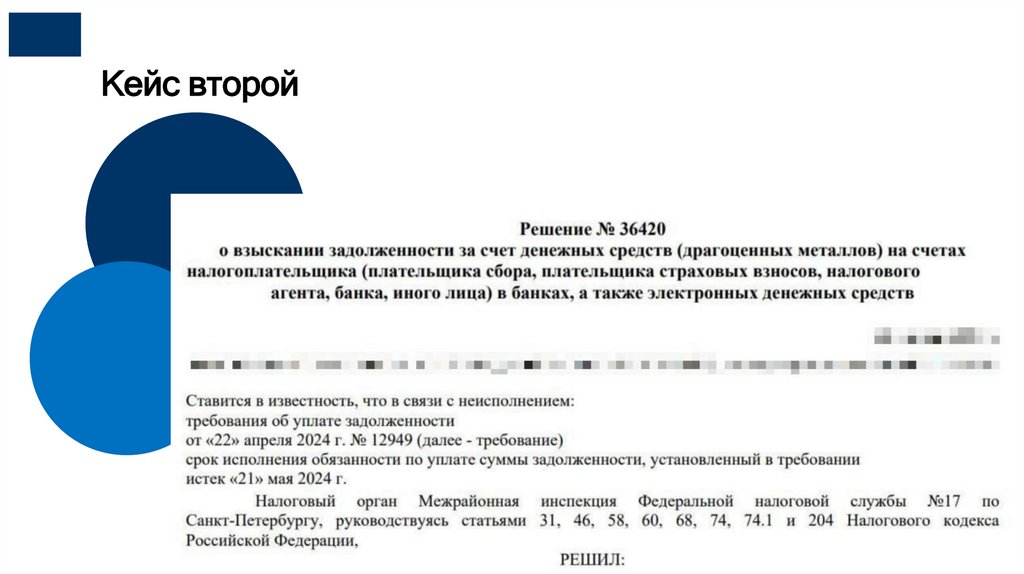

налогового контроля.

Так, у налогоплательщика можно

истребовать дополнительные

документы и пояснения,

подтверждающие данные, указанные

в декларации.

13.

В рамках КНП, помимо проверкиконтрольных соотношений и верности

заполнения декларации, могут

проводиться и другие мероприятия

налогового контроля.

Так, у налогоплательщика можно

истребовать дополнительные

документы и пояснения,

подтверждающие данные, указанные

в декларации.

Также в ходе камеральной проверки

налоговая может проводить так

называемые встречные проверки, то

есть запрашивать документы

и информацию у третьих лиц.

14.

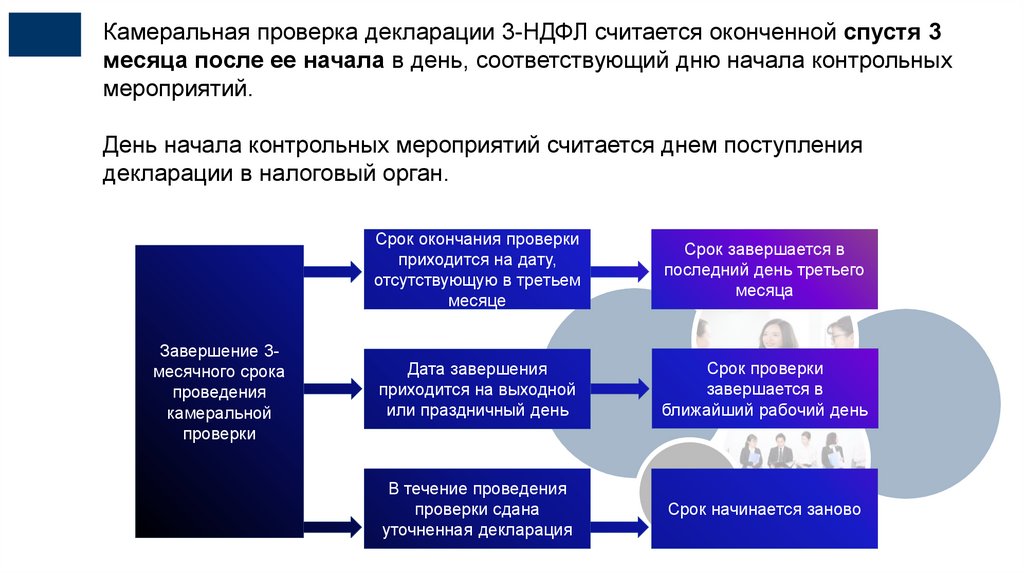

Камеральная проверка декларации 3-НДФЛ считается оконченной спустя 3месяца после ее начала в день, соответствующий дню начала контрольных

мероприятий.

День начала контрольных мероприятий считается днем поступления

декларации в налоговый орган.

Завершение 3месячного срока

проведения

камеральной

проверки

Срок окончания проверки

приходится на дату,

отсутствующую в третьем

месяце

Срок завершается в

последний день третьего

месяца

Дата завершения

приходится на выходной

или праздничный день

Срок проверки

завершается в

ближайший рабочий день

В течение проведения

проверки сдана

уточненная декларация

Срок начинается заново

15.

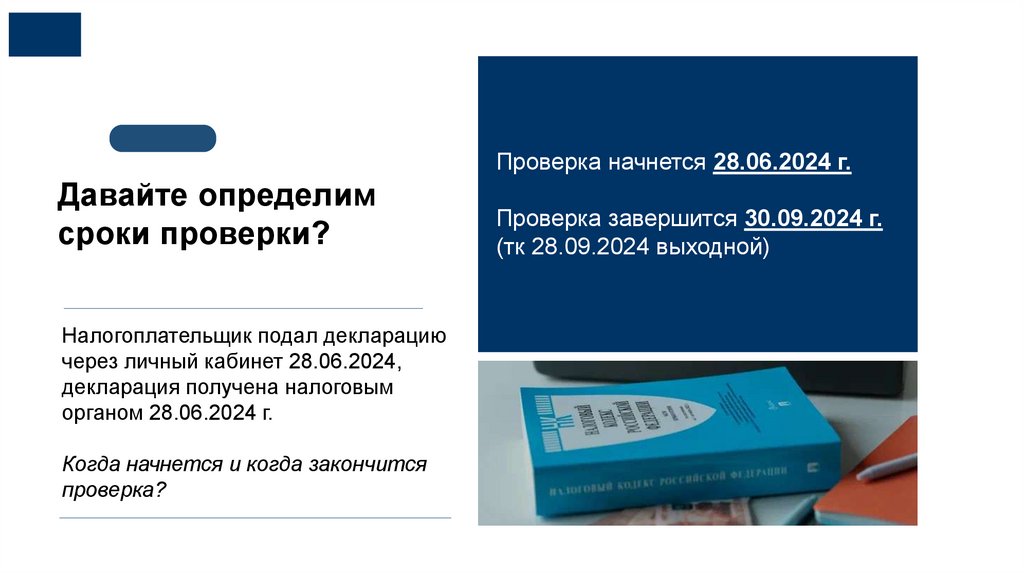

Давайте определимсроки проверки?

Налогоплательщик подал декларацию

через личный кабинет 28.06.2024,

декларация получена налоговым

органом 28.06.2024 г.

Когда начнется и когда закончится

проверка?

16.

Проверка начнется 28.06.2024 г.Давайте определим

сроки проверки?

Налогоплательщик подал декларацию

через личный кабинет 28.06.2024,

декларация получена налоговым

органом 28.06.2024 г.

Когда начнется и когда закончится

проверка?

Проверка завершится 30.09.2024 г.

(тк 28.09.2024 выходной)

17.

Давайте определимсроки проверки?

Налогоплательщик отправил

декларацию по почте 02.05.2024 г.,

декларация получена налоговым

органом 15.05.2024 г.

Когда начнется и когда закончится

проверка?

18.

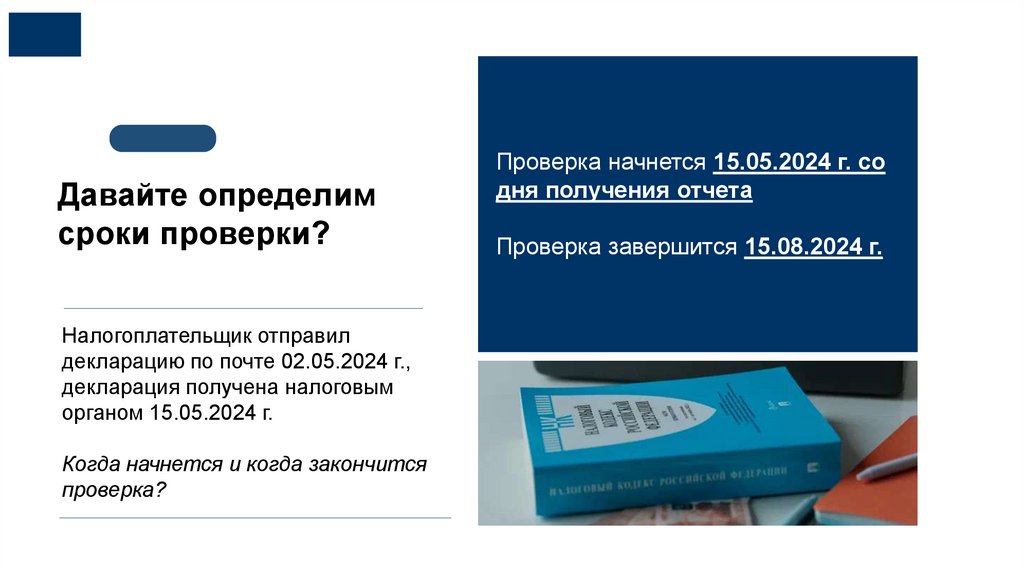

Давайте определимсроки проверки?

Налогоплательщик отправил

декларацию по почте 02.05.2024 г.,

декларация получена налоговым

органом 15.05.2024 г.

Когда начнется и когда закончится

проверка?

Проверка начнется 15.05.2024 г. со

дня получения отчета

Проверка завершится 15.08.2024 г.

19.

Истечение срока КНП означает,что инспекторы должны прекратить все

«внешние» проверочные мероприятия.

А вот «внутренние» мероприятия могут

продолжаться. Дело в том,

что составление акта проверки

за пределами ее срока не является

существенным нарушением процедуры

и не влечет безусловной отмены решения

налоговой.

20.

Истечение срока КНП означает,что инспекторы должны прекратить все

«внешние» проверочные мероприятия.

А вот «внутренние» мероприятия могут

продолжаться. Дело в том,

что составление акта проверки

за пределами ее срока не является

существенным нарушением процедуры

и не влечет безусловной отмены решения

налоговой.

Если налоговая в ходе проверки

выявляет ошибки и неточности, то

она обязана уведомить об этом

налогоплательщика, путем

выставления Требования о даче

пояснений или представлении

документов.

21.

Если есть личный кабинет, то требование придет туда,в раздел Доходы / Декларации / Документация. Статус

камеральной проверки изменится на «Требует

уточнения».

Может прийти в раздел сообщений.

Если личного кабинета нет, инспектор отправит

требование по почте.

22.

Для всех документов, вручаемых налогоплательщику действуютединые правила по дате вручения:

Если документ вручен лично

получен в день вручения

Если документ отправлен в личный

кабинет налогоплательщика

получен на следующий день

Если документ отправлен по почте

получен на шестой рабочий день

со дня отправки

23.

Если есть личный кабинет, то требование придет туда,в раздел Доходы / Декларации / Документация. Статус

камеральной проверки изменится на «Требует

На практике инспекторы часто не соблюдают эти формальности: просто

уточнения».

звонят налогоплательщику.

Может прийти в раздел сообщений.

Если не согласны с инспектором, просите прислать их официальное

требование с обоснованием. А возможно, если инспектор не найдет

письменных аргументов, то и требование отпадет.

Если личного кабинета нет, инспектор отправит

требование по почте.

24.

02Что делаем, если получили

требование?

25.

На него нужно ответить:• дать пояснение, почему вы считаете,

что правы и декларация верная;

• если признаете ошибку – подать

уточненную декларацию.

Срок ответа - 5 рабочих дней со дня

получения требования по представлению

пояснений и 10 рабочих дней со дня

получения требования по представлению

документов.

В случае непредставления пояснений и

документов по требованию, полученному в

рамках КНП, подлежит взысканию штраф.

Эти нормы распространяются и на

физических лиц в том числе.

Но на практике в Решениях я этого штрафа

не встречала.

26.

Помним:мы не обязаны представлять документы не

относящиеся к декларации;

мы не обязаны отвечать на требование не в

рамках камеральной налоговой проверки;

налоговая в требование обязана указать какие

именно неточности, ошибки и противоречия

обнаружены в декларации.

27.

28.

Что делать если вдекларации допущена

ошибка?

29.

Что делать если вдекларации допущена

ошибка?

Ошибки ПРИВЕЛИ к занижению

суммы налога.

Налогоплательщик ОБЯЗАН внести

исправления и подать уточненную

Декларацию

30.

Ошибки НЕ ПРИВЕЛИ к занижениюсуммы налога

Что делать если в

декларации допущена

ошибка?

Ошибки ПРИВЕЛИ к занижению

суммы налога.

Налогоплательщик ОБЯЗАН внести

исправления и подать уточненную

Декларацию

Налогоплательщику необходимо

представить пояснения с указанием

корректных данных. Также

рекомендуется представить

уточненную налоговую декларацию.

31.

03Оформление результатов

камеральной налоговой

проверки

32.

Если у инспектора изначально не былопретензий к декларации или вы сумели

убедить его в своей правоте, то через 3

месяца КНП завершается без нарушений,

никаких документов по ее завершению не

оформляется.

Налогоплательщика о завершении не

уведомляют.

33.

Если у инспектора изначально не былопретензий к декларации или вы сумели

убедить его в своей правоте, то через 3

месяца КНП завершается без нарушений,

никаких документов по ее завершению не

оформляется.

Налогоплательщика о завершении не

уведомляют.

В случае если инспектор не получил

пояснений или пояснения его не

удовлетворили, то КНП завершается с

нарушениями.

В течение 10 рабочих дней после ее

завершения КНП налоговая должна

составить акт, в следующие 5 рабочих

дней этот документ необходимо вручить

налогоплательщику лично, либо направить

по ТКС или по почте.

34.

Еслииспользуется

личный

кабинет, то акт придет туда, в раздел

Если

у инспектора

изначально

не было

На

практике

инспекторы

часто

не соблюдают эти формальности: просто

Доходы

Декларации

Документация.

претензий

к/ декларации

или/ вы

сумели

звонят его

налогоплательщику.

убедить

в своей правоте, то через 3

месяца КНП завершается без нарушений,

никаких

по ее завершению

не

Статусдокументов

камеральной

проверки изменится

на «Выявлены

Если

не согласны

с инспектором,

просите

прислать

их официальное

оформляется.

нарушения.

Формирование

акта».

В случае

если инспектор

не получил

требование с обоснованием. А возможно,

если инспектор

не найдет

пояснений

или пояснения

его не

удовлетворили,

письменных аргументов, то и требование

отпадет. то КНП завершается с

нарушениями.

Налогоплательщика

о

завершении

не

Также может прийти в раздел сообщений.

уведомляют.

В течение 10 рабочих дней после ее

завершения КНП налоговая должна

составить акт, в следующие 5 рабочих

дней этот документ необходимо вручить

налогоплательщику лично, либо направить

по ТКС или по почте.

35.

Как уже было написано выше, нарушение сроковвыставления акта не приводит к его незаконности, но

на практике сроки нарушаются часто.

Если составлен акт, то к сожалению подача уточненной

декларации не остановит процесс Акт-ВозражениеРешение, налоговая все равно обязана пройти и провести

вас через все эти этапы, но скорее всего в Решение будет

отказ в привлечении к ответственности и в тексте будет

указана причина, так как подана «уточненка».

Если подается «уточненка», в идеале подать не только

«уточненку», но и возражение на акт.

36.

04Возражение на акт

камеральной налоговой

проверки

37.

Акт получен, что делать?Нужно ознакомиться с содержанием

акта, именно из акта можно узнать, по

какой причине налоговый инспектор не

одобрил декларацию.

Основания могут быть разные,

начиная от нехватки документов,

закачивая неправомерно заявленными

вычетами и необоснованной суммой

дохода.

38.

Акт получен, что делать?Если налогоплательщик согласен с

содержанием акта, ему нечего

Нужно ознакомиться с содержанием

акта, именно из акта можно узнать, по

какой причине налоговый инспектор не

одобрил декларацию.

добавить и он не намерен

ходатайствовать о снижении

начисленного ему штрафа, то можно

просто промолчать, те никак не

ответить на акт налоговой.

Основания могут быть разные,

начиная от нехватки документов,

закачивая неправомерно заявленными

вычетами и необоснованной суммой

дохода.

39.

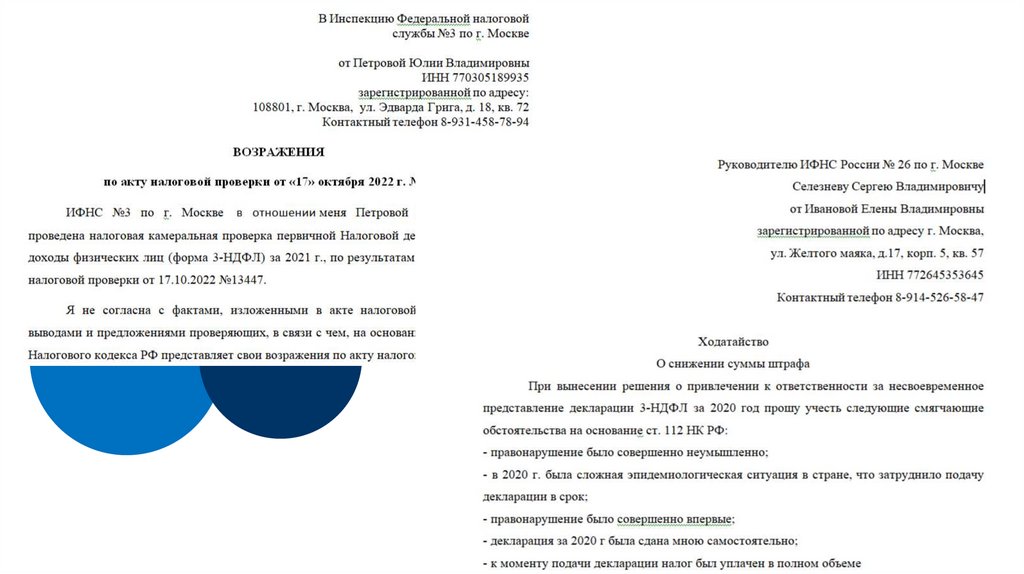

Акт получен, что делать?Если налогоплательщик не согласен с

актом, то он подает возражение на

акт.

Нужно ознакомиться с содержанием

акта, именно из акта можно узнать, по

какой причине налоговый инспектор не

одобрил декларацию.

Возражение подается в течение

месяца с момента получения акта.

Форма возражения свободная,

подается она в ту инспекцию, которая

Основания могут быть разные,

начиная от нехватки документов,

закачивая неправомерно заявленными

вычетами и необоснованной суммой

дохода.

вынесла акт.

40.

Акт получен, что делать?В возражении описываются

обстоятельства, с которыми не

согласен налогоплательщик,

перечисляются Письма и разъяснения

Минфина и ФНС, статьи налогового,

гражданского и семейного

законодательства.

То есть налогоплательщик поясняет

свою точку зрения, почему он не

согласен, если не хватало документов,

то к возражению прикладываются

требуемые документы.

41.

Акт получен, что делать?В возражении описываются

обстоятельства, с которыми не

согласен налогоплательщик,

перечисляются Письма и разъяснения

Минфина и ФНС, статьи налогового,

гражданского и семейного

законодательства.

То есть налогоплательщик поясняет

свою точку зрения, почему он не

согласен, если не хватало документов,

то к возражению прикладываются

требуемые документы.

Также на этапе подачи возражения подается

ходатайство о снижении штрафных санкций, в

случае если есть основания, четко

перечисленные в НК РФ, то налоговая обязана

снизить штраф не менее чем наполовину.

Если перечислены иные основания, то

инспекция штраф может не снизить, но если

принимает решение снижать – то также

снижает не менее чем на половину. Но можно

просить снизить и больше.

42.

Акт получен, что делать?Также на этапе подачи возражения подается

ходатайство о снижении штрафных санкций, в

случае если есть основания, четко

перечисленные в НК РФ, то налоговая обязана

снизить штраф не менее чем наполовину.

В возражении описываются

По

опыту ходатайство

практически всегда принимают, даже если

обстоятельства,

с которыми не

Если перечислены иные основания, то

согласен

налогоплательщик,

там

основания,

которые четко не

перечислены

внеНК

РФ.но если

инспекция

штраф

может

снизить,

перечисляются Письма и разъяснения

принимает решение снижать – то также

Минфина и ФНС, статьи налогового,

снижает не менее чем на половину. Но можно

гражданского

Чем

большеи семейного

оснований «придумаете»,

тем выше шансы на

просить снизить и больше.

законодательства.

снижение.

То есть налогоплательщик поясняет

свою точку зрения, почему он не

согласен, если не хватало документов,

то к возражению прикладываются

требуемые документы.

43.

Возражение и ходатайство можно податьследующим образом:

• в канцелярию налогового органа или

окно приёма документов налогового

органа;

• по почте;

• по телекоммуникационным каналам

связи;

• через личный кабинет

налогоплательщика.

44.

45.

По каким основаниям можно снизить штраф?Перечень обстоятельств, смягчающих ответственность установлен пунктом 1

статьи 112 НК РФ:

• Совершение правонарушения вследствие стечения тяжелых личных или

семейных обстоятельств;

• Совершение правонарушения под влиянием угрозы или принуждения либо в

силу материальной, служебной или иной зависимости;

• Тяжелое материальное положение физического лица, привлекаемого к

ответственности за совершение налогового правонарушения;

• Иные обстоятельства, которые судом или налоговым органом,

рассматривающим дело, могут быть признаны смягчающими ответственность.

46.

Примерный перечень обстоятельств, которые могут бытьпризнаны смягчающими налоговую ответственность:

Незначительная просрочка: (перечисление налога в течение незначительного

количества дней после установленного срока, подача с незначительным пропуском

срока уведомления, декларации, расчета и т.д.);

Признание вины и устранение ошибок: (признание вины, уплата налога, отсутствие

задолженности на момент принятия решения, устранение ущерба, самостоятельное

выявление и устранение ошибок и т.д.);

Благотворительная деятельность: (осуществление налогоплательщиком

благотворительной деятельности);

Социальная направленность деятельности налогоплательщика: (налогоплательщиксельхозпроизводитель; градообразующее предприятие; некоммерческий характер

деятельности и т.д.);

Тяжелое материальное положение физического лица: (пенсионер, безработный,

мамочка в декрете, многодетная семья и т.д.);

47.

Примерный перечень обстоятельств, которые могут бытьпризнаны смягчающими налоговую ответственность:

Тяжелое состояние здоровья: (инвалидность; тяжелое заболевание, болезнь во время

совершения правонарушения и т.д.)

Совершение правонарушения в силу стечения обстоятельств: (личные и семейные

обстоятельства);

Несоразмерность деяния тяжести наказания: (совершение правонарушения впервые,

незначительный характер правонарушения, отсутствие неблагоприятных

экономических последствий, отсутствие ущерба бюджету, добросовестное исполнение

налогоплательщиком своих обязанностей, наличие постоянной переплаты, отсутствие

умысла на совершение правонарушения и т.д.)

48.

Если налоговая неснизила штраф, можно

ли просить снизить

штраф Управление/ЦА?

49.

Если налоговая неснизила штраф, можно

ли просить снизить

штраф Управление/ЦА?

Нужно.

Руководитель инспекции или его

заместитель при рассмотрении дел

КНП выявляет обстоятельства,

исключающие вину лица в совершении

налогового правонарушения, либо

обстоятельства, смягчающие или

отягчающие ответственность за

совершение налогового

правонарушения.

50.

Если налоговая неснизила штраф, можно

ли просить снизить

штраф Управление/ЦА?

Нужно.

Руководитель инспекции или его

заместитель при рассмотрении дел

КНП выявляет обстоятельства,

исключающие вину лица в совершении

налогового правонарушения, либо

обстоятельства, смягчающие или

отягчающие ответственность за

совершение налогового

правонарушения.

Поэтому в жалобе в Управление

указываем, что руководителем инспекции

его заместителем) смягчающие

обстоятельства не выявлялись (а это

видно из решения), что нарушает

процедуру рассмотрения материалов КНП,

описанную в п.5 ст. 101 НК РФ.

В связи с чем вы просите учесть

имеющиеся смягчающие обстоятельства и

снизить штраф.

51.

05Рассмотрение материалов

КНП и принятие решения

52.

В течение 10 рабочих дней послеокончания срока представления

возражений руководитель налогового

органа (или его заместитель) обязан

рассмотреть материалы проверки,

возражения налогоплательщика, и

вынести решение о привлечении либо об

отказе в привлечении к ответственности за

совершение налогового правонарушения.

Как правило, вместе с актом

налогоплательщику сразу присылают

Извещение о рассмотрении материалов

камеральной налоговой проверки.

53.

В течение 10 рабочих дней послеокончания срока представления

возражений руководитель налогового

органа (или его заместитель) обязан

рассмотреть материалы проверки,

возражения налогоплательщика, и

вынести решение о привлечении либо об

отказе в привлечении к ответственности за

совершение налогового правонарушения.

Как правило, вместе с актом

налогоплательщику сразу присылают

Извещение о рассмотрении материалов

камеральной налоговой проверки.

В извещении назначают день и

время, когда в налоговой инспекции

будут рассматриваться материалы,

касающиеся проверки декларации

налогоплательщика.

54.

В течение 10 рабочих дней послеНесоблюдение

установленной процедуры рассмотрения дел

окончания

срока представления

возражений

руководитель

налогового

камеральной

налоговой

проверки может служить основанием

органа

(или его заместитель)

для отмены

решения. обязан

рассмотреть материалы проверки,

возражения налогоплательщика, и

Существенным

нарушением

является

обеспечение возможности

вынести

решение о привлечении

либо

об

налогоплательщику

участвовать за

в процессе рассмотрения дел

отказе

в привлечении к ответственности

совершение

налогового

правонарушения.

камеральной

налоговой

проверки.

В извещении назначают день и

Как правило, вместе с актом

время, когда в налоговой инспекции

Но

об

этом

надо

обязательно

указать

в

жалобе!

налогоплательщику сразу присылают

будут рассматриваться материалы,

Извещение о рассмотрении материалов

касающиеся проверки декларации

камеральной налоговой проверки.

налогоплательщика.

55.

Налогоплательщик имеет правоприсутствовать на рассмотрении сам

или через доверенное лицо, также

может и не явиться, тогда все

рассмотрят без него.

Если налогоплательщик не успел

вовремя подать возражение на акт,

то тогда он может заявить свои

возражения в момент рассмотрения

материалов.

56.

Как правило подобные рассмотрения уфизических лиц носят условный характер, те

фактически, как это прописано в НК и должно

быть, не происходит.

Налогоплательщик имеет право

присутствовать на рассмотрении сам

или через доверенное лицо, также

может и не явиться, тогда все

рассмотрят без него.

Если налогоплательщик не успел

вовремя подать возражение на акт,

то тогда он может заявить свои

возражения в момент рассмотрения

материалов.

В отдельных случаях руководитель может

принять решение о продлении срока

рассмотрения материалов проверки (не более

одного месяца) и проведении дополнительных

мероприятий налогового контроля.

57.

В течение 10 дней со дня истечениясрока подачи возражения на акт

налоговая должна принять решение:

• о привлечении к

ответственности за совершение

налогового правонарушения;

• об отказе в привлечении к

ответственности за совершение

налогового правонарушения.

На практике крайне редко, когда

налоговая соблюдает сроки. Возможно

вынесение решения и спустя год

после акта.

58.

В течение 10 дней со дня истечениясрока подачи возражения на акт

налоговая должна принять решение:

• о привлечении к

ответственности за совершение

налогового правонарушения;

• об отказе в привлечении к

ответственности за совершение

налогового правонарушения.

На практике крайне редко, когда

налоговая соблюдает сроки. Возможно

вынесение решения и спустя год

после акта.

Решение вручается налогоплательщику в

течение 5 дней после принятия и вступает

в силу по истечению месяца со дня

вручения.

Именно с момента вступления в силу

решения, указанные в решение штрафы и

налоги считаются задолженностью

налогоплательщика.

59.

Если налогоплательщик не согласен срешением налоговой, он имеет право

подать жалобу.

Жалобы бывают двух видов:

• апелляционная жалоба на не

вступившее в силу решение;

• жалоба на вступившее в силу

решение.

То есть если на ЕНС мы видим

задолженность в предстоящих

платежах – значит решение не вступило в

силу – подается апелляционная жалоба

60.

Если налогоплательщик не согласен срешением налоговой, он имеет право

подать жалобу.

Жалобы бывают двух видов:

• апелляционная жалоба на не

вступившее в силу решение;

• жалоба на вступившее в силу

решение.

То есть если на ЕНС мы видим

задолженность в предстоящих

платежах – значит решение не вступило в

силу – подается апелляционная жалоба.

Если на ЕНС мы видим

задолженность – значит решение

вступило в силу – подается

жалоба.

61.

Жалоба подается в вышестоящий налоговый орган, ночерез налоговый орган, чьё решение обжалуется.

То есть жалоба направляется в адрес налогового органа,

вынесшего оспариваемое решение, и именно он направит ее

в вышестоящий налоговый орган.

Если менялась прописка, всё равно подаем в ту

инспекцию, которая вынесла решение.

62.

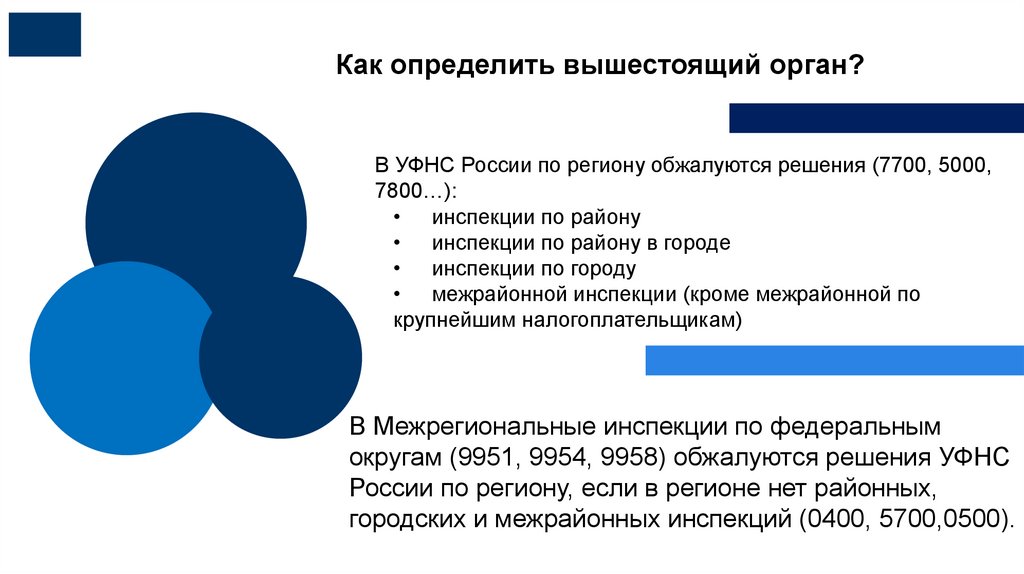

Как определить вышестоящий орган?В УФНС России по региону обжалуются решения (7700, 5000,

7800…):

• инспекции по району

• инспекции по району в городе

• инспекции по городу

• межрайонной инспекции (кроме межрайонной по

крупнейшим налогоплательщикам)

В Межрегиональные инспекции по федеральным

округам (9951, 9954, 9958) обжалуются решения УФНС

России по региону, если в регионе нет районных,

городских и межрайонных инспекций (0400, 5700,0500).

63.

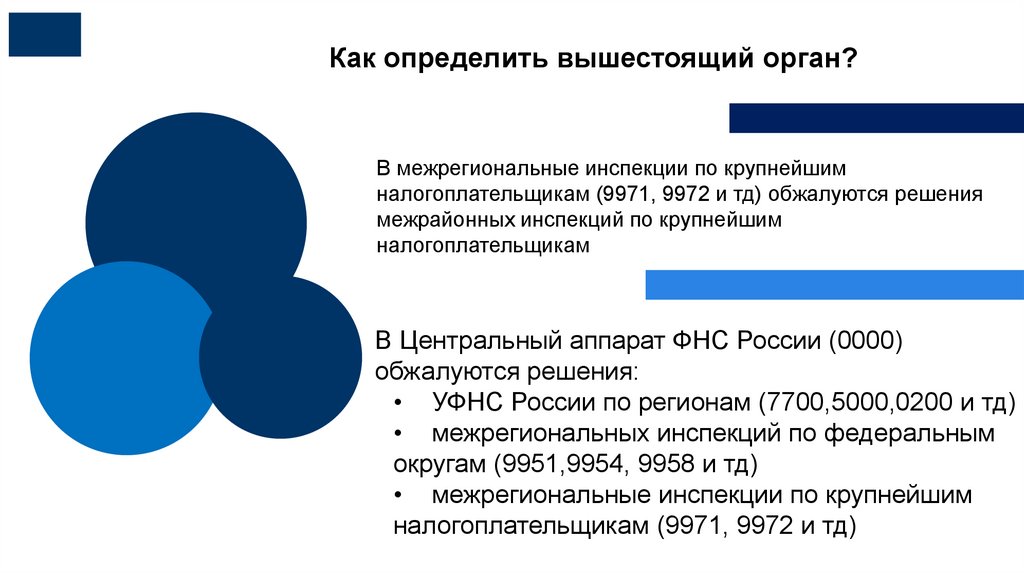

Как определить вышестоящий орган?В межрегиональные инспекции по крупнейшим

налогоплательщикам (9971, 9972 и тд) обжалуются решения

межрайонных инспекций по крупнейшим

налогоплательщикам

В Центральный аппарат ФНС России (0000)

обжалуются решения:

• УФНС России по регионам (7700,5000,0200 и тд)

• межрегиональных инспекций по федеральным

округам (9951,9954, 9958 и тд)

• межрегиональные инспекции по крупнейшим

налогоплательщикам (9971, 9972 и тд)

64.

65.

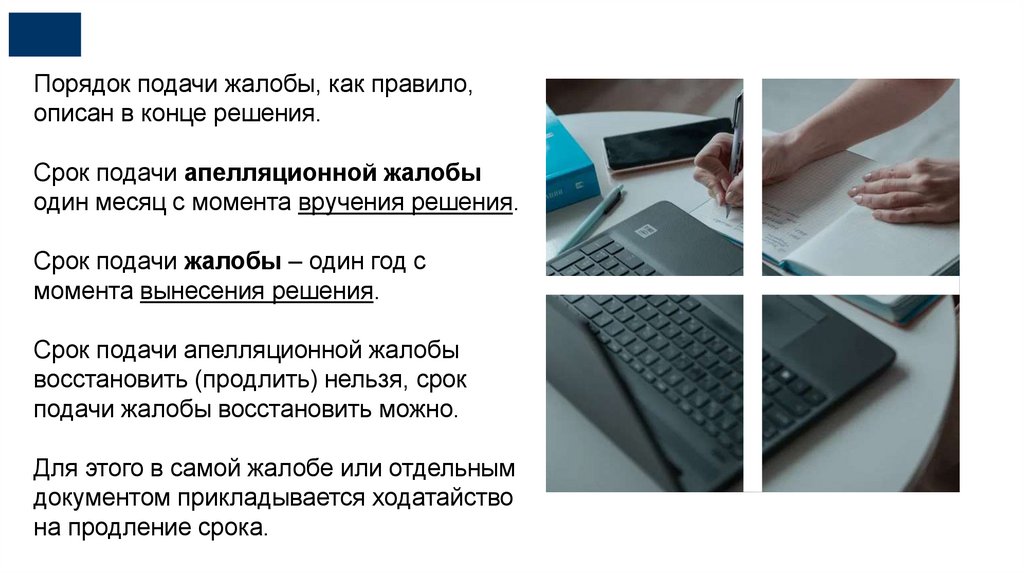

Порядок подачи жалобы, как правило,описан в конце решения.

Срок подачи апелляционной жалобы

один месяц с момента вручения решения.

Срок подачи жалобы – один год с

момента вынесения решения.

Срок подачи апелляционной жалобы

восстановить (продлить) нельзя, срок

подачи жалобы восстановить можно.

Для этого в самой жалобе или отдельным

документом прикладывается ходатайство

на продление срока.

66.

Порядок подачи жалобы, как правило,описан в конце решения.

Срок подачи апелляционной жалобы

один месяц с момента вручения решения.

Срок подачи жалобы – один год с

момента вынесения решения.

Срок подачи апелляционной жалобы

восстановить (продлить) нельзя, срок

подачи жалобы восстановить можно.

Для этого в самой жалобе или отдельным

документом прикладывается ходатайство

на продление срока.

При подаче жалобы налоговая

инспекция, принявшая решение,

обязана в трехдневный срок

передать жалобу в

вышестоящую инспекцию.

67.

Как подать жалобу?Жалобу можно подать следующими

способами:

в канцелярию налогового органа

или окно приёма документов

налогового органа;

по почте;

по ТКС;

через личный кабинет

налогоплательщика.

68.

Как подать жалобу?Жалобу можно подать следующими

способами:

в канцелярию налогового органа

или окно приёма документов

налогового органа;

по почте;

по ТКС;

через личный кабинет

налогоплательщика.

Жалоба подается в письменной форме. Есть

определенные требования к ее оформлению.

Если нарушен порядок оформления жалобы

вышестоящая инспекция может оставить

жалобу без рассмотрения.

Жалоба подписывается лицом, ее подавшим,

или его представителем.

69.

В жалобе указываются:• фамилия, имя, отчество и место

жительства физического лица, подающего

жалобу, или наименование и адрес

организации, подающей жалобу;

• обжалуемые акт налогового органа

ненормативного характера, действия или

бездействие его должностных лиц;

• наименование налогового органа, акт

ненормативного характера, действия или

бездействие должностных лиц которого

обжалуются;

• основания, по которым лицо,

подающее жалобу, считает, что его права

нарушены;

• требования лица, подающего

жалобу;

• способ получения решения по

жалобе: на бумажном носителе, в

электронной форме по

телекоммуникационным каналам связи

или через личный кабинет

налогоплательщика.

70.

В жалобе могут быть указаны номерателефонов, факсов, адреса электронной

почты и иные необходимые для

своевременного рассмотрения жалобы

сведения.

В случае подачи жалобы уполномоченным

представителем ОБЯЗАТЕЛЬНО

прилагаются документы, подтверждающие

полномочия этого представителя.

К жалобе можно приложить документы,

подтверждающие доводы лица, подающего

жалобу. В ходе рассмотрения жалобы, до

принятия по ней решения можно

представить дополнительные документы.

71.

В жалобе могут быть указаны номерателефонов, факсов, адреса электронной

почты и иные необходимые для

своевременного рассмотрения жалобы

сведения.

В случае подачи жалобы уполномоченным

представителем ОБЯЗАТЕЛЬНО

прилагаются документы, подтверждающие

полномочия этого представителя.

К жалобе можно приложить документы,

подтверждающие доводы лица, подающего

жалобу. В ходе рассмотрения жалобы, до

принятия по ней решения можно

представить дополнительные документы.

При этом при предоставлении

дополнительных документов

необходимо пояснить причины, по

которым ранее эти документы не

предоставлялись.

72.

Вышестоящий налоговый орган рассматривает жалобубез участия лица, подавшего жалобу, но есть

исключительные случаи когда участие лиц допустимо.

Пока не принято решение по жалобе её можно

отозвать полностью или в части.

Решение по жалобе принимается вышестоящим

налоговым органом в течение одного месяца со

дня получения жалобы. Указанный срок может

быть продлен еще на один месяц.

73.

По итогам рассмотрения жалобывышестоящий налоговый орган:

• оставляет жалобу без

удовлетворения;

• отменяет решение налогового органа

полностью или в части;

• отменяет решение налогового органа

полностью и принимает по делу новое

решение.

Решение налогового органа по жалобе

вручается или направляется заявителю, в

течение трех дней со дня его принятия.

74.

Какое ж главное отличиеапелляционной жалобы

от жалобы?

75.

Какое ж главное отличиеапелляционной жалобы

от жалобы?

Подача апелляционной жалобы

приостанавливает процесс вступления в

силу решения налоговой, проводившей

проверку, до момента вынесения решения

вышестоящей инспекцией.

Получив от налогоплательщика

апелляционную жалобу, инспекция,

которая проводила проверку, тем

самым получает информацию о том,

что ее решение не вступило в силу.

76.

06Судебный приказ, что это и как

с ним работать?

77.

Налоги относятся к обязательным платежам, поэтомувзыскивать их с налогоплательщиков допустимо в

упрощенной форме — в порядке приказного

производства.

Это означает, что налоговой инспекции достаточно

обратиться к мировому судье по адресу регистрации

налогоплательщика с заявлением о вынесении судебного

приказа и приложить к нему документы, подтверждающие

задолженность.

Обязательным условием подачи заявления на

вынесение судебного приказа является направление

должнику копии заявления о вынесении

судебного приказа. Налоговая это может сделать

как заказным письмом с уведомлением о вручении,

так и по средствам ЛК ФЛ.

78.

А мы помним, что документы направленныечерез личный кабинет считаются

полученными на следующий день, поэтому

смысла не подписывать заявление на

вынесение судебного приказа нет.

Если судья сочтет, что требование

налоговиков бесспорно, то в течение 5

дней вынесет судебный приказ о

взыскании налогового долга и

госпошлины.

Затем в течение 3 дней копию судебного

приказа отправят налогоплательщику.

79.

А мы помним, что документы направленныечерез личный кабинет считаются

полученными на следующий день, поэтому

смысла не подписывать заявление на

вынесение судебного приказа нет.

Если судья сочтет, что требование

налоговиков бесспорно, то в течение 5

дней вынесет судебный приказ о

взыскании налогового долга и

госпошлины.

Затем в течение 3 дней копию судебного

приказа отправят налогоплательщику.

Налогоплательщику его

отправляют почтой, также можно

получить в Госуслугах, если

настроить получение заказных

писем через сервис.

80.

А мы помним, что документы направленныечерез личный кабинет считаются

полученными на следующий день, поэтому

смысла не подписывать заявление на

Письма судебного

с пометкой

«судебное»

хранятся на почте в течение 7

вынесение

приказа

нет.

календарных дней.

Если

судья сочтет,

что требование

Но можно

и не ждать

получения приказа, а просто позвонить в

налоговиков бесспорно, то в течение 5

суд и узнать номер и дату приказа. Этого достаточно, чтобы

дней вынесет судебный приказ о

Налогоплательщику его

подать возражение

или инайти на сайтеотправляют

судебногопочтой,

участка.

взыскании

налогового долга

также можно

госпошлины.

получить в Госуслугах, если

настроить получение заказных

Затем в течение 3 дней копию судебного

писем через сервис.

приказа отправят налогоплательщику.

81.

Подавать возражение на судебный приказ – это правои его надо реализовать в 20-дневный срок. Дни

считаются календарные.

Возражение можно подать по почте или лично. Оно

подается мировому судье, вынесшему приказ, а не

налоговому органу.

Если успеть в срок, то приказ будет отменен

82.

В таком случае инспекция длявзыскания недоимки вынуждена будет

обратиться в суд в исковом порядке.

И тогда будет обычный судебный

процесс с вызовом сторон на

заседания, где можно озвучить свою

позицию, если не согласны с

начислениями ИФНС, и представить

имеющиеся доказательства.

Налоговый орган также должен будет

аргументировать свои требования по

взысканию недоимки.

83.

В таком случае инспекция длявзыскания недоимки вынуждена будет

обратиться в суд в исковом порядке.

И тогда будет обычный судебный

процесс с вызовом сторон на

заседания, где можно озвучить свою

позицию, если не согласны с

начислениями ИФНС, и представить

имеющиеся доказательства.

Налоговый орган также должен будет

аргументировать свои требования по

взысканию недоимки.

Поэтому наша задача при получении

заявление о вынесении судебного

приказа мониторить процесс его

вынесения и вовремя отменить.

84.

Можно ли подаватьжалобы повторно?

85.

Можно ли подаватьжалобы повторно?

Можно, но кроме следующих случаев:

1) жалобу отозвали полностью или в

части;

2) ранее подана жалоба по тем же

основаниям;

3) спор о том же предмете и по тем же

основаниям был разрешен судом;

4) до принятия решения по получены

сведения о смерти или об объявлении

умершим физического лица,

подавшего жалобу, и при этом спорное

правоотношение не допускает

правопреемства

86.

07Автоматические камеральные

проверки

87.

Налоговый орган вправе доначислить налогитолько входе налоговой проверки.

Проверки бывают двух видов:

камеральные налоговые проверки;

выездные налоговые проверки.

88.

Но, начиная с 1 января 2020 г., еслиналогоплательщик в срок,

установленный НК РФ, не

задекларирует доход от продажи или

получения в дар недвижимости, то

ИФНС со следующего дня после срока

уплаты налога начнет проводить

автоматическую камеральную

проверку.

Проверка будет проводится на

основание тех сведений, которыми

располагает налоговая инспекция.

89.

Но, начиная с 1 января 2020 г., еслиналогоплательщик в срок,

установленный НК РФ, не

задекларирует доход от продажи или

получения в дар недвижимости, то

ИФНС со следующего дня после срока

уплаты налога начнет проводить

автоматическую камеральную

проверку.

Проверка будет проводится на

основание тех сведений, которыми

располагает налоговая инспекция.

Как правило налоговая берет данные

о доходе из данных Росреестра и

применяет фиксированный вычет, с

разницы начисляет налог, а также

пени и штрафы.

90.

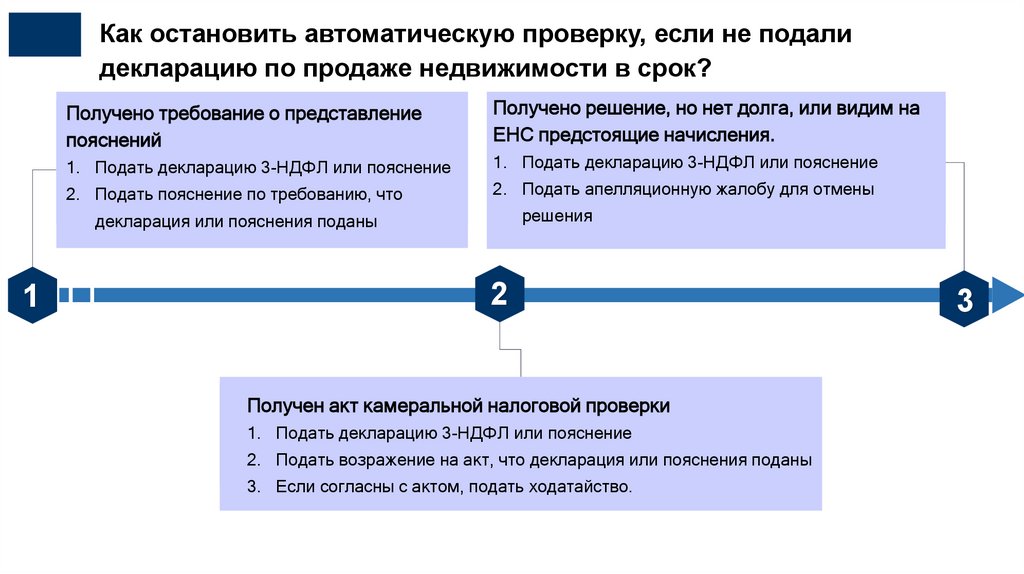

Как остановить автоматическую проверку, если не подалидекларацию по продаже недвижимости в срок?

Получено требование о представление

пояснений

Получено решение, но нет долга, или видим на

ЕНС предстоящие начисления.

1. Подать декларацию 3-НДФЛ или пояснение

1. Подать декларацию 3-НДФЛ или пояснение

2. Подать пояснение по требованию, что

2. Подать апелляционную жалобу для отмены

решения

декларация или пояснения поданы

1

2

Получен акт камеральной налоговой проверки

1. Подать декларацию 3-НДФЛ или пояснение

2. Подать возражение на акт, что декларация или пояснения поданы

3. Если согласны с актом, подать ходатайство.

3

91.

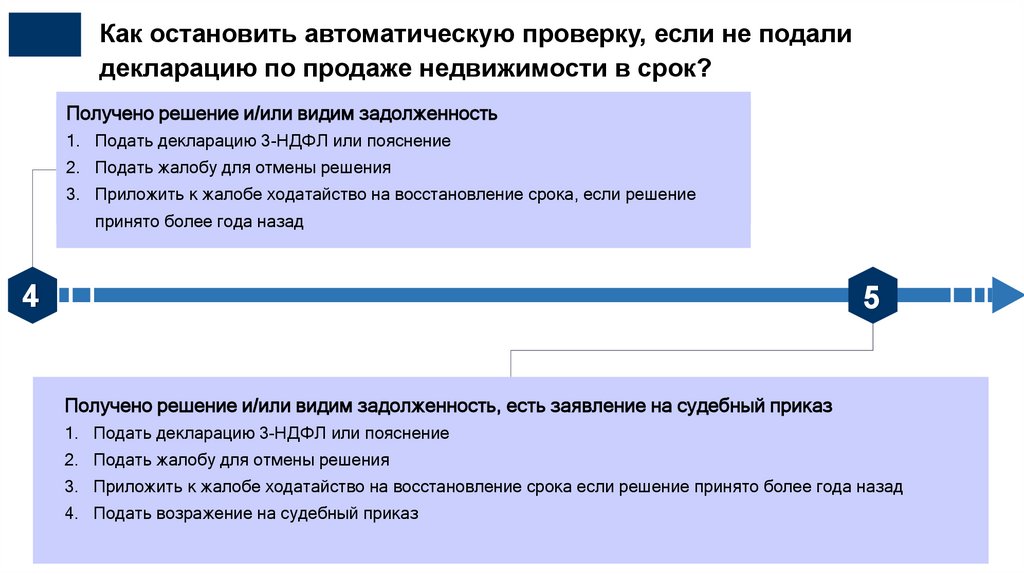

Как остановить автоматическую проверку, если не подалидекларацию по продаже недвижимости в срок?

Получено решение и/или видим задолженность

1. Подать декларацию 3-НДФЛ или пояснение

2. Подать жалобу для отмены решения

3. Приложить к жалобе ходатайство на восстановление срока, если решение

принято более года назад

4

5

Получено решение и/или видим задолженность, есть заявление на судебный приказ

1. Подать декларацию 3-НДФЛ или пояснение

2. Подать жалобу для отмены решения

3. Приложить к жалобе ходатайство на восстановление срока если решение принято более года назад

4. Подать возражение на судебный приказ

92.

Где искать решение поавтоматической

проверке?

Смотрим личные сообщения из

налоговой.

Номер и дату можно увидеть из

операций на ЕНС.

Делаем запрос в налоговую, вынесшую

решение

А лучше отправляем туда клиента

лично.

93.

ФНС 21.09.2023 выпустило Письмо№ БВ-4-9/12150, где дало возможность

налоговым инспекциям, вынесшим

решение, его отменить самостоятельно.

В идеале созвониться с инспектором и

уточнить в какой форме написать

обращение для отмены решения.

Если дозвониться не можем, то лучше

писать в форме жалобы, данную жалобу

рассмотрит местная налоговая

оперативнее, чем сообщение в свободной

форме.

94.

Есть ли плюсы вавтоматических

проверках?

95.

Есть ли плюсы вавтоматических

проверках?

Не поверите, но есть

Если дом и земля проданы одним

договором и одной суммой, то расчет

дохода от продажи каждого объекта

будет рассчитан исходя из кадастровая

стоимость *0,7.

96.

08Какие штрафы грозят

клиенту?

97.

Штраф за несвоевременную подачу декларации.Размер штрафа - 5% от суммы неуплаченного в срок налога

за каждый месяц просрочки, в тч не полный, но не более 30% и

не менее 1000 рублей – п. 1 ст. 119 Налогового Кодекса РФ.

Если не подана первичная декларация в срок, то никак не

избежать.

Если подается корректировка, можно избежать! Чтобы избежать

штрафов, надо сперва пополнить ЕНС на размер налога и пеней

или убедиться, что положительного сальдо достаточно для

погашения обязательств, а потом подавать «уточненку».

98.

Штраф за несвоевременную уплату налога.Размер штрафа – 20 % и 40 %

Штраф можно избежать!!!

Если со дня срока уплаты до дня вынесения решения непрерывно

было положительное сальдо на ЕНС на сумму доначисленного

налога.

И помним, что непредставление декларации в установленный срок

не считается единственным основанием для начисления штрафа

за несвоевременную уплату.

99.

Налоговые органы не вправештрафовать детей за налоговые

правонарушения до достижения ими

16тилетия.

Также налоговый орган не может

оштрафовать самого родителя.

Письмо ФНС № ЕА-4-15/16364@ от

24.11.2021

Становимся мы на год старше, на

следующий день после дня

рождения

100.

ПениЕсли еще и налог вовремя не уплатил то будут начислены пени

из расчета 1/300 от ставки рефинансирования за каждый день

просрочки.

Пени избежать нельзя, пени снизить нельзя, пени платят в том

числе дети.

Единственное, если вы получили денежные средства в виде

вычета по ошибке налогового органа – пеней не будет.

Письмо ФНС России от 18.09.2018 N КЧ-4-8/18129

101.

09Кейсы подписчиков с канала

102.

Кейс первыйНадежда, здравствуйте. Есть клиент, который

продал 3 дома в период, когда вёл

предпринимательскую деятельность (ИП). Т.к. по

домам не выдержан минимальный срок владения,

подал декларацию 3-НДФЛ как физ.лицо.

Налоговая прислала требование дать пояснение

по данному вопросу, т.к. по их мнению продажа

домов должна быть отражена в декларации по

УСН. Пояснение мы отправили, но не помогло.

КНП закрыли с нарушениями, ждём акт, пока на

стадии формирования. Клиент конечно настроен

доказывать свою правоту и настроен даже на суд.

Есть ОКВЭД строительство домов.

103.

Кейс первыйПродажа 3 домов в одном налоговом периоде при

учете ОКВЭД по строительству предпринимательская деятельность.

Поскольку на момент продажи клиент являлся ИП,

он должен был отразить данные доходы в

декларации по УСН и заплатить налог 6%.

Ну или доказать налоговой, что данные дома он

строил исключительно для личных нужд.

104.

Кейс первыйИ, на мой взгляд, то что он на момент продажи был

ИП это даже хорошо, тк если налоговая докажет,

что дома строились не для личных целей…

Какое было бы развитие событий, если б он не

был ИП и налоговая признала это

предпринимательской деятельностью?

105.

Кейс первыйИ, на мой взгляд, то что он на момент продажи был

ИП это даже хорошо, тк если налоговая докажет,

что дома строились не для личных целей…

Какое было бы развитие событий, если б он не

был ИП и налоговая признала это

предпринимательской деятельностью?

Он бы заплатил 13% с полной суммы дохода, тк не

вправе был бы взять расходы на строительство.

106.

Что делать клиенту?Кейс первый

Вариант 1 - готовить доказательную базу, что

продажа данных объектов никак не относится к

предпринимательской деятельности.

Ждем акт – пишем возражение – ждем решение –

обжалуем в Управление – обжалуем в ЦА – идем в

суд.

Вариант 2 – если первый вариант не возможен, те

клиент понимает, что не в силах доказать

строительство домов в личных целях.

Доплачиваем налог и пени по УСН – сдаем

уточненную декларацию по УСН - подаем

уточненку по 3-НДФЛ, обнуляя налог.

107.

Кейс второйНадежда, добрый день. У меня есть досудебка.

Сомневаюсь, все ли верно сделала- так как есть

решение о взыскании уже.

Клиент продала в 22 году квартиру, которой

владела несколько месяцев. Декларацию не

подала. В итоге сейчас штраф и до начисления от

налоговой.

Решение о привлечении было от марта, клиент его

не видел.

Очухалась только, когда уже в банке стала

задолженность гореть.

108.

Кейс второй109.

Кейс второйГлавное, что мы должны увидеть, что решение

вступило в силу.

Значит

1. Подаем декларацию 3-НДФЛ

2. Подаем ходатайство о снижении штрафа

3. Подаем жалобу на решение (не

апелляционную)

4. Подаем жалобу в Управление на действие

налоговиков, тк налоговый орган пошел не

путем вынесения судебного приказа, взыскание

с физических лиц, не являющихся ИП

происходит согласно норм статьи 48 НК РФ.

110.

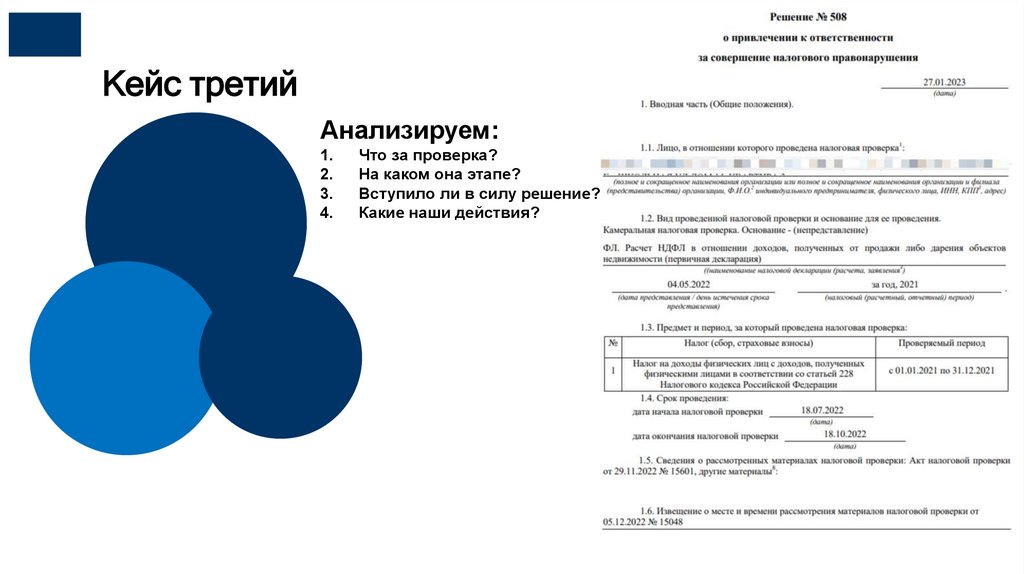

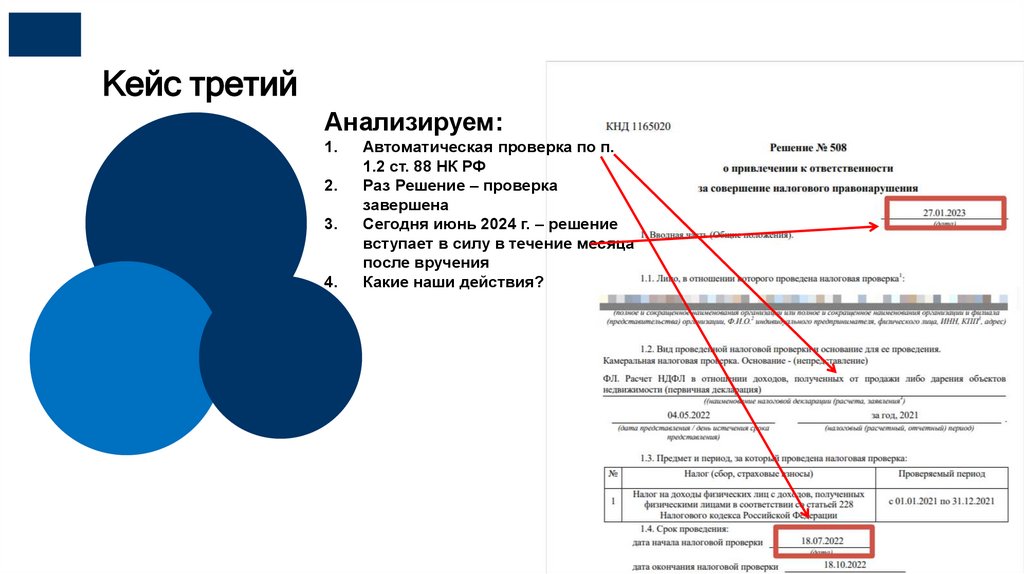

Кейс третийАнализируем:

1.

2.

3.

4.

Что за проверка?

На каком она этапе?

Вступило ли в силу решение?

Какие наши действия?

111.

Кейс третийАнализируем:

1.

2.

3.

4.

Автоматическая проверка по п.

1.2 ст. 88 НК РФ

Раз Решение – проверка

завершена

Сегодня июнь 2024 г. – решение

вступает в силу в течение месяца

после вручения

Какие наши действия?

112.

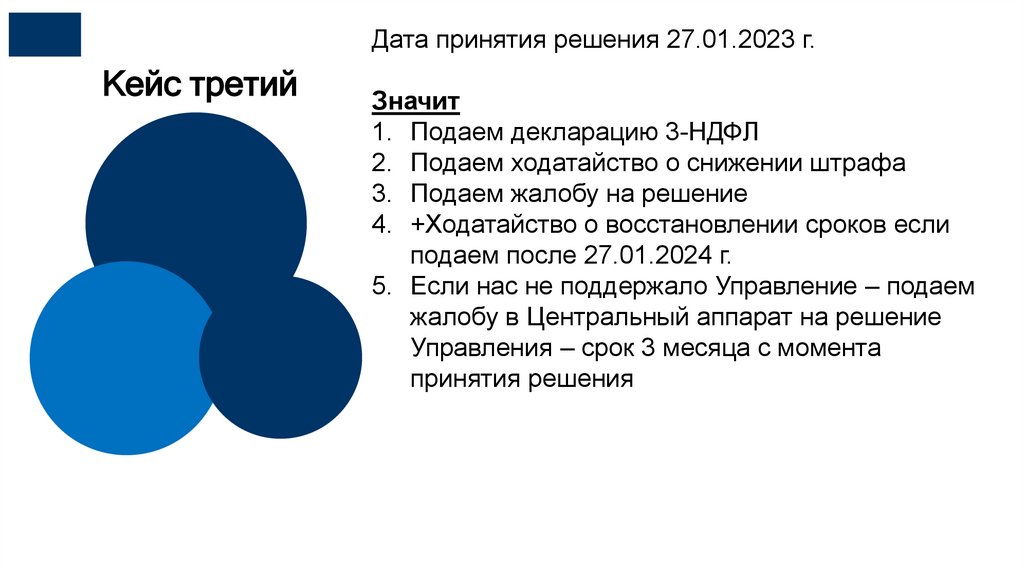

Дата принятия решения 27.01.2023 г.Кейс третий

Значит

1. Подаем декларацию 3-НДФЛ

2. Подаем ходатайство о снижении штрафа

3. Подаем жалобу на решение

4. +Ходатайство о восстановлении сроков если

подаем после 27.01.2024 г.

5. Если нас не поддержало Управление – подаем

жалобу в Центральный аппарат на решение

Управления – срок 3 месяца с момента

принятия решения

finance

finance