Similar presentations:

Инвестиции и их экономическое обоснование

1.

ИНВЕСТИЦИИ И ИХ ЭКОНОМИЧЕСКОЕОБОСНОВАНИЕ

РАБОТУ ВЫПОЛНИЛИ: МАКАРОВ Д.А.

ЗИМИЧЕВ Д.А.

УЛИЧЕВА В.А.

ВОРОБЬЕВ А.М.

ВИНОГРАДОВ В.Р

2.

ПОНЯТИЕПод инвестициями понимают вложения капитала в

любом виде в объекты предпринимательской и других

видов деятельности с целью получения прибыли и (или)

социального эффекта. Основное свойство всех

инвестиций: жертвуя чем-либо, обладающим какойлибо стоимостью (ценностью) сейчас, мы ожидаем

извлечь из этого выгоду в будущем.

3.

Сущность инвестицийПо экономической сути реализованные инвестиции представляют собой

единовременные затраты, направленные на расширенное воспроизводство

производственных ресурсов предприятия (основных и оборотных средств,

обучение и повышение квалификации персонала), на увеличение его реального

капитала. В этом смысле инвестиции – это вложения в активы предприятия.

В качестве инвестиций может использоваться следующее имущество и права:

• денежные средства, целевые банковские вклады, паи, акции и другие ценные

бумаги;

• движимое и недвижимое имущество (здания, сооружения, оборудование и

другие материальные ценности);

• имущественные права, вытекающие из авторского права, права промышленной

собственности, товарные знаки и знаки обслуживания, «ноу-хау» и другие

интеллектуальные ценности;

• права пользования землей или другими природными ресурсами.

4.

КЛАССИФИКАЦИЯ ИНВЕСТИЦИЙИсходя из особенностей объектов инвестирования, инвестиции классифицируются

на реальные, финансовые, интеллектуальные.

• Реальные – инвестиции в конкретный тип материальных объектов, например в

оборудование с целью увеличения реального капитала предприятия.

Реальными инвестициями являются капитальные вложения (долговременные

вложения в расширенное воспроизводство капитала - новое строительство,

расширение действующих производств, реконструкция, техническое

перевооружение).

• Финансовые(портфельные) – инвестиции в ценные бумаги, в приобретение

облигаций, акций, долей, паев.

5.

Реальные инвестицииПредполагают приобретение реальных активов (средств

производства), таких как земля, здания, сооружения, оборудование,

машины и проч., как правило, в целях производства товаров и услуг.

Реальные (капиталообразующие) инвестиции подразделяются на

материальные и нематериальные.

Первые включают инвестиции в осязаемые объекты — в здания,

сооружения, машины, оборудование и т.д.

Вторые (потенциальные, иногда называемые интеллектуальными)

— это вложение средств на приобретение патентов, лицензий,

оплату научно-исследовательских работ, реализацию программ

переподготовки и повышения квалификации кадров и т.п.

6.

Финансовые инвестицииСостоят в приобретении финансовых требований на активы в

законодательно определенной форме, например в виде ценных бумаг,

контрактов. Это вложение капитала в акции, облигации, банковские

вклады, инвестиционные сертификаты и другие ценные бумаги.

Финансовые инвестиции подразделяют на прямые, портфельные и

прочие.

К первым относятся вложения в акции акционерных обществ с целью

получения дивидендов и приобретения права на участие в управлении.

К портфельным относятся инвестиции в разные виды ценных бумаг,

принадлежащие разным эмитентам, с целью повышения вероятности

получения дохода от вложенных средств (покупка акций, паев, облигаций,

векселей и других долговых ценных бумаг).

Инвестиции, не подпадающие под определение прямых и портфельных,

указываются как прочие — торговые кредиты, кредиты правительств

иностранных государств под гарантии Правительства Российской

Федерации, прочие кредиты (кредиты международных финансовых

организаций и т.д.), банковские вклады.

7.

СТАДИИ ИНВЕСТИЦИОННОГО ПРОЕКТАИНВЕСТИЦИОННЫЙ ПРОЕКТ– это целенаправленное, заранее обоснованное и

запланированное создание, изменение (в том числе модернизация), объекта, продукта,

предприятия, системы, решение проблемы. выделяют, как правило, три основные стадии

инвестиционного проекта.

Прединвестиционная стадия включает маркетинговые исследования, анализ влияния

экономических, технологических, социальных, политических и других факторов.

Проводится технико-экономическое обоснование проекта, анализ инвестиционных

возможностей предприятия.

На инвестиционной стадии проекта осуществляют более детальные проектноконструкторские разработки, закупки, поставки, заключают дополнительные контракты и

выполняют другие работы, которые должны закончиться приемкой и сдачей проекта в

эксплуатацию.

Эксплуатационная стадия проекта включает проверку и приемку объекта, подготовку

производства (в том числе работы по подбору и подготовке соответствующих

специалистов), а также процесс эксплуатации объекта.

8.

ЭКОНОМИЧЕСКИЙ СМЫСЛ ОБОСНОВАНИЯ ИНВЕСТИЦИЙ• При экономической оценке эффективности инвестиционных проектов

возникает необходимость соизмерения денежных средств, получаемых и

выплачиваемых в различный момент времени.

• При оценке эффективности инвестиционных проектов необходимо

привести указанные показатели к стоимости в момент сравнения, так как

денежные поступления и затраты в различные временные периоды

неравнозначны, а именно: доход, полученный в более ранний период,

имеет большую стоимость, чем такой же доход, полученный в более

поздний период; затраты, произведенные в более ранний период, имеют

большую стоимость, чем те же затраты в более поздний период.

9.

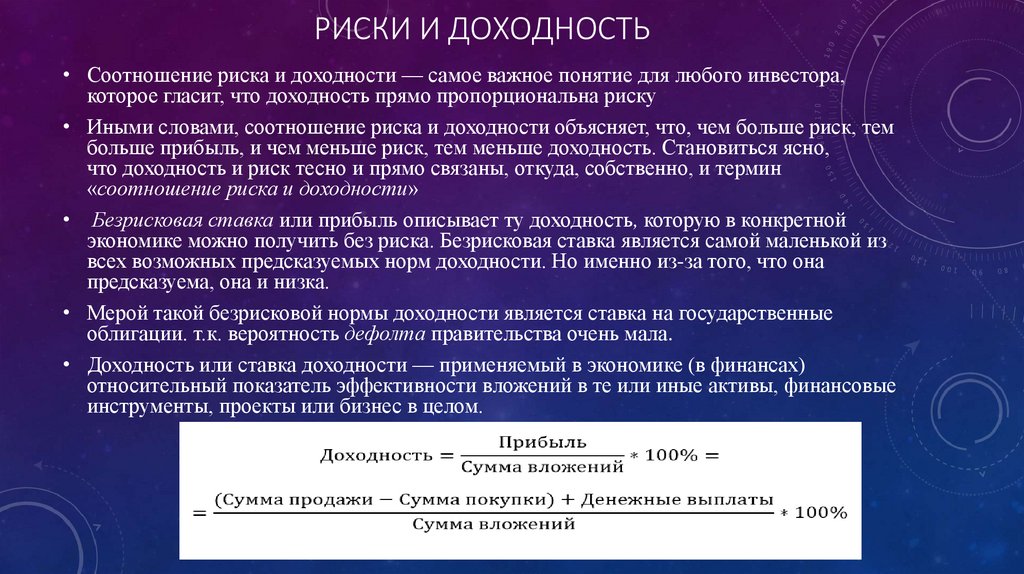

РИСКИ И ДОХОДНОСТЬ• Соотношение риска и доходности — самое важное понятие для любого инвестора,

которое гласит, что доходность прямо пропорциональна риску

• Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем

больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно,

что доходность и риск тесно и прямо связаны, откуда, собственно, и термин

«соотношение риска и доходности»

• Безрисковая ставка или прибыль описывает ту доходность, которую в конкретной

экономике можно получить без риска. Безрисковая ставка является самой маленькой из

всех возможных предсказуемых норм доходности. Но именно из-за того, что она

предсказуема, она и низка.

• Мерой такой безрисковой нормы доходности является ставка на государственные

облигации. т.к. вероятность дефолта правительства очень мала.

• Доходность или ставка доходности — применяемый в экономике (в финансах)

относительный показатель эффективности вложений в те или иные активы, финансовые

инструменты, проекты или бизнес в целом.

10.

Характерные признаки инвестиций:их потенциальная способность приносить доход (прибыль);

процесс инвестирования связан с преобразованием сбережений

в альтернативные виды активов хозяйствующего субъекта;

в процессе инвестирования используют разнообразные виды

финансовых

ресурсов,

которые

различаются

спросом,

предложением и ценой их привлечения;

целевой характер вложений капитала в различные виды

активов;

наличие срока вложения капитала (данный срок всегда

индивидуален для каждого инвестора);

вложения осуществляют юридические лица и граждане,

которых называют инвесторами. Они преследуют свои

собственные цели, не всегда связанные с извлечением

экономической выгоды;

наличие риска вложений капитала, поскольку достижение

конечных целей инвестирования носит вероятностный характер.

11.

СПАСИБОЗА

ВНИМАНИЕ!!!

economics

economics finance

finance