Similar presentations:

Система управления рисками Freedom Finance JSC/Global

1.

2.

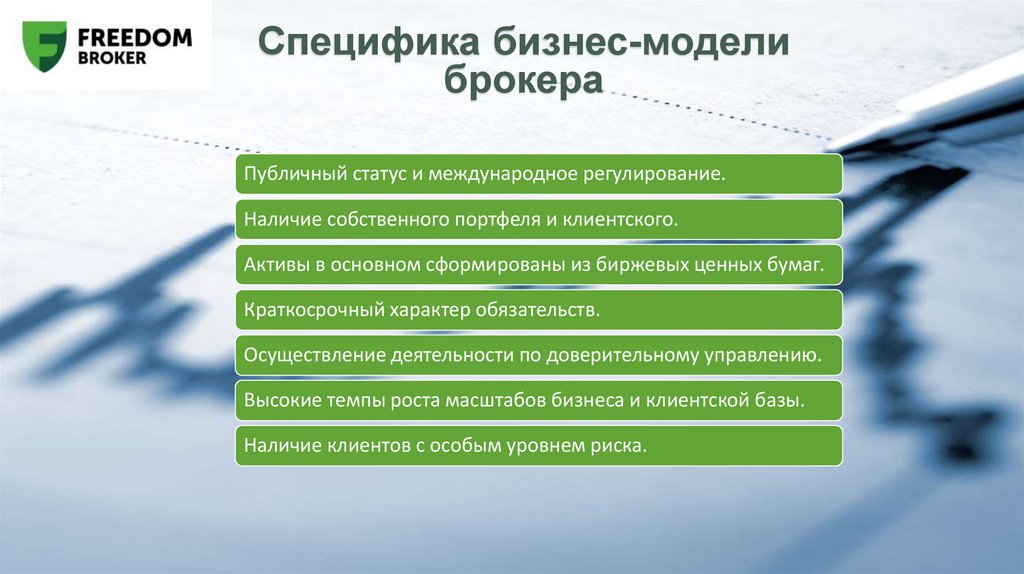

Специфика бизнес-моделиброкера

Публичный статус и международное регулирование.

Наличие собственного портфеля и клиентского.

Активы в основном сформированы из биржевых ценных бумаг.

Краткосрочный характер обязательств.

Осуществление деятельности по доверительному управлению.

Высокие темпы роста масштабов бизнеса и клиентской базы.

Наличие клиентов с особым уровнем риска.

3.

Показатели деятельности АО на31.03.2024

Показатель

СЧА, млрд ₸

Активы, млрд ₸

FF JSC

54,84

189,13

Обязательства, млрд ₸

134,29

Рычаг

2,4

Ценовой риск (% от СЧА)

0,89%

Валютный риск (% от СЧА)

0,28%

Процентный риск (% от

СЧА)

7,91%

Кредитный риск (% от СЧА)

18,40%

4.

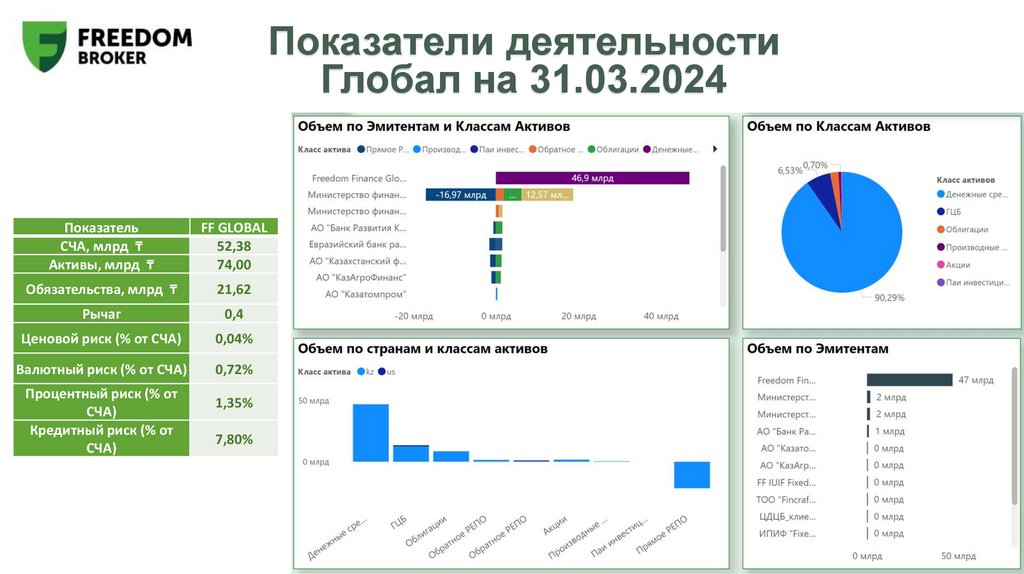

Показатели деятельностиГлобал на 31.03.2024

Показатель

СЧА, млрд ₸

Активы, млрд ₸

FF GLOBAL

52,38

74,00

Обязательства, млрд ₸

21,62

Рычаг

0,4

Ценовой риск (% от СЧА)

0,04%

Валютный риск (% от СЧА)

0,72%

Процентный риск (% от

СЧА)

Кредитный риск (% от

СЧА)

1,35%

7,80%

5.

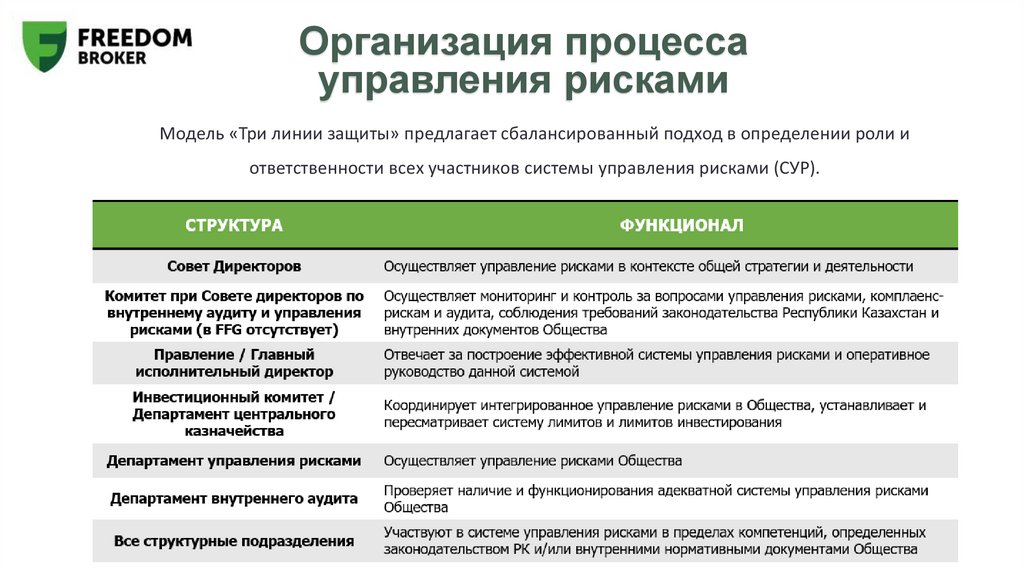

Организация процессауправления рисками

Модель «Три линии защиты» предлагает сбалансированный подход в определении роли и

ответственности всех участников системы управления рисками (СУР).

6.

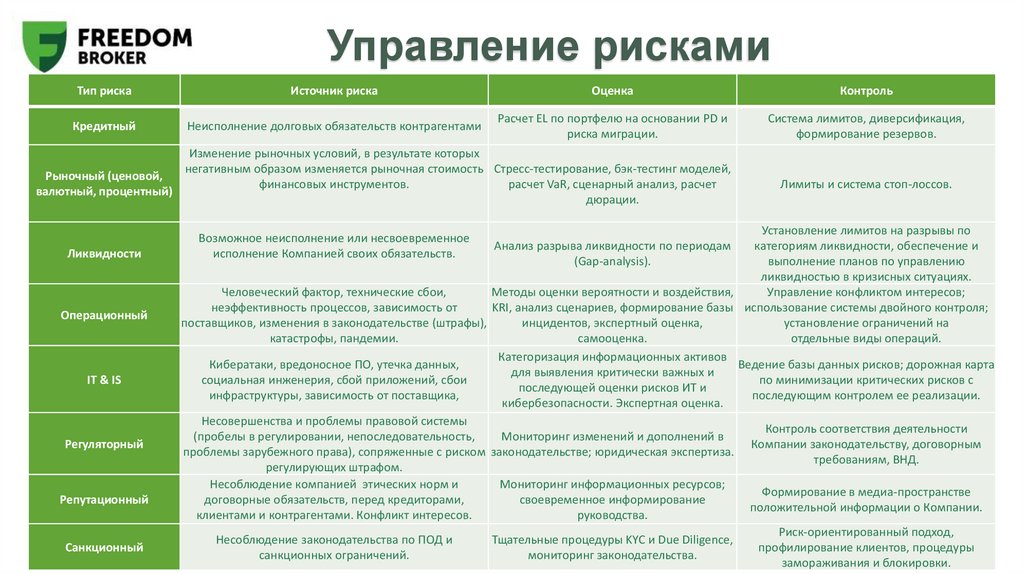

Управление рискамиТип риска

Источник риска

Оценка

Контроль

Кредитный

Неисполнение долговых обязательств контрагентами

Расчет EL по портфелю на основании PD и

риска миграции.

Система лимитов, диверсификация,

формирование резервов.

Изменение рыночных условий, в результате которых

негативным образом изменяется рыночная стоимость Стресс-тестирование, бэк-тестинг моделей,

Рыночный (ценовой,

финансовых инструментов.

расчет VaR, сценарный анализ, расчет

валютный, процентный)

дюрации.

Ликвидности

Операционный

IT & IS

Регуляторный

Репутационный

Санкционный

Лимиты и система стоп-лоссов.

Установление лимитов на разрывы по

категориям ликвидности, обеспечение и

выполнение планов по управлению

ликвидностью в кризисных ситуациях.

Человеческий фактор, технические сбои,

Методы оценки вероятности и воздействия,

Управление конфликтом интересов;

неэффективность процессов, зависимость от

KRI, анализ сценариев, формирование базы использование системы двойного контроля;

поставщиков, изменения в законодательстве (штрафы),

инцидентов, экспертный оценка,

установление ограничений на

катастрофы, пандемии.

самооценка.

отдельные виды операций.

Категоризация информационных активов

Кибератаки, вредоносное ПО, утечка данных,

Ведение базы данных рисков; дорожная карта

для выявления критически важных и

социальная инженерия, сбой приложений, сбои

по минимизации критических рисков с

последующей оценки рисков ИТ и

инфраструктуры, зависимость от поставщика,

последующим контролем ее реализации.

кибербезопасности. Экспертная оценка.

Несовершенства и проблемы правовой системы

Контроль соответствия деятельности

(пробелы в регулировании, непоследовательность,

Мониторинг изменений и дополнений в

Компании законодательству, договорным

проблемы зарубежного права), сопряженные с риском законодательстве; юридическая экспертиза.

требованиям, ВНД.

регулирующих штрафом.

Несоблюдение компанией этических норм и

Мониторинг информационных ресурсов;

Формирование в медиа-пространстве

договорные обязательств, перед кредиторами,

своевременное информирование

положительной информации о Компании.

клиентами и контрагентами. Конфликт интересов.

руководства.

Риск-ориентированный подход,

Несоблюдение законодательства по ПОД и

Тщательные процедуры KYC и Due Diligence,

профилирование клиентов, процедуры

санкционных ограничений.

мониторинг законодательства.

замораживания и блокировки.

Возможное неисполнение или несвоевременное

исполнение Компанией своих обязательств.

Анализ разрыва ликвидности по периодам

(Gap-analysis).

7.

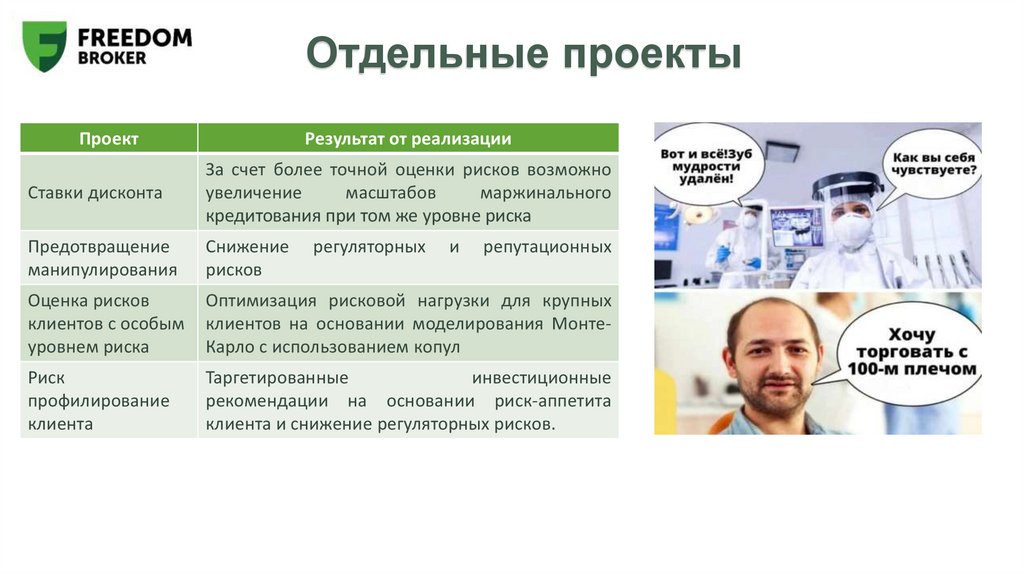

Отдельные проектыПроект

Результат от реализации

Ставки дисконта

За счет более точной оценки рисков возможно

увеличение

масштабов

маржинального

кредитования при том же уровне риска

Предотвращение

манипулирования

Снижение

рисков

Оценка рисков

клиентов с особым

уровнем риска

Оптимизация рисковой нагрузки для крупных

клиентов на основании моделирования МонтеКарло с использованием копул

Риск

профилирование

клиента

Таргетированные

инвестиционные

рекомендации на основании риск-аппетита

клиента и снижение регуляторных рисков.

регуляторных

и

репутационных

8.

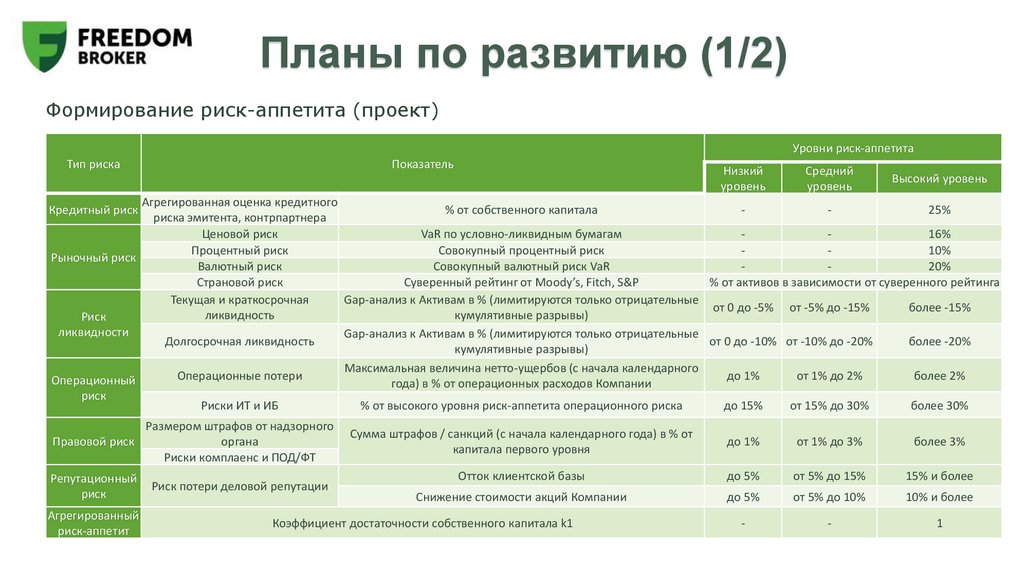

Планы по развитию (1/2)Формирование риск-аппетита (проект)

Уровни риск-аппетита

Тип риска

Показатель

Низкий

уровень

Средний

уровень

Высокий уровень

Агрегированная оценка кредитного

% от собственного капитала

25%

риска эмитента, контрпартнера

Ценовой риск

VaR по условно-ликвидным бумагам

16%

Процентный риск

Совокупный процентный риск

10%

Рыночный риск

Валютный риск

Совокупный валютный риск VaR

20%

Страновой риск

Суверенный рейтинг от Moody’s, Fitch, S&P

% от активов в зависимости от суверенного рейтинга

Текущая и краткосрочная

Gap-анализ к Активам в % (лимитируются только отрицательные

от 0 до -5% от -5% до -15%

более -15%

ликвидность

кумулятивные разрывы)

Риск

ликвидности

Gap-анализ к Активам в % (лимитируются только отрицательные

Долгосрочная ликвидность

от 0 до -10% от -10% до -20%

более -20%

кумулятивные разрывы)

Максимальная величина нетто-ущербов (с начала календарного

Операционные потери

до 1%

от 1% до 2%

более 2%

Операционный

года) в % от операционных расходов Компании

риск

Риски ИТ и ИБ

% от высокого уровня риск-аппетита операционного риска

до 15%

от 15% до 30%

более 30%

Кредитный риск

Размером штрафов от надзорного

органа

Правовой риск

Риски комплаенс и ПОД/ФТ

Репутационный

риск

Агрегированный

риск-аппетит

Риск потери деловой репутации

Сумма штрафов / санкций (с начала календарного года) в % от

капитала первого уровня

до 1%

от 1% до 3%

более 3%

Отток клиентской базы

до 5%

от 5% до 15%

15% и более

Снижение стоимости акций Компании

до 5%

от 5% до 10%

10% и более

-

-

1

Коэффициент достаточности собственного капитала k1

9.

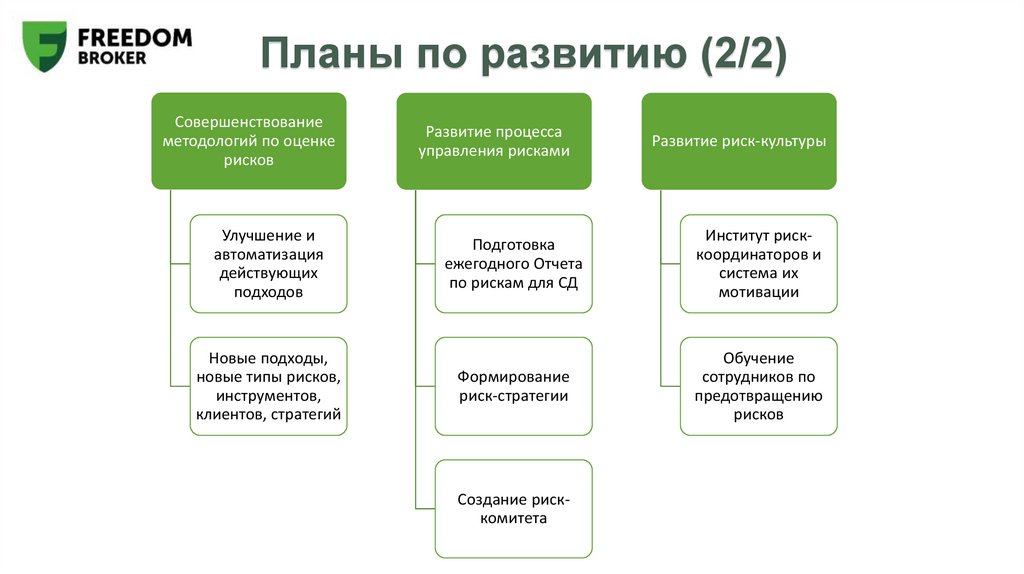

Планы по развитию (2/2)Совершенствование

методологий по оценке

рисков

Улучшение и

автоматизация

действующих

подходов

Новые подходы,

новые типы рисков,

инструментов,

клиентов, стратегий

Развитие процесса

управления рисками

Развитие риск-культуры

Подготовка

ежегодного Отчета

по рискам для СД

Институт рисккоординаторов и

система их

мотивации

Формирование

риск-стратегии

Обучение

сотрудников по

предотвращению

рисков

Создание рисккомитета

10.

Благодарим за вниманиеС удовольствием ответим на вопросы

Контакты:

СПАСИБО ЗА ВНИМАНИЕ!

Олег Скобелин, CFA

Артём Гармашов

Елжан Нурмаганбетов

я

oleg.skobelin@ffin.kz

artem.garmashev@ffin.kz

elzhan.nurmaganbetov@ffin.kz

business

business