Similar presentations:

Патентная система налогообложения. ПСН 2024 год

1.

Патентная система налогообложения• Налогообложение осуществляется в соответствии с гл. 26.5 НК РФ

• Это один из налоговых режимов, который подразумевает особый

порядок уплаты налогов и ориентирован на представителей малого

бизнеса (микропредприятий).

• ПСН введена Федеральным законом от 25.06.2012 N 94-ФЗ.

• Патентная система вводится в действие на территории конкретного

субъекта РФ на основании соответствующего закона этого субъекта.

• Патентную систему налогообложения вправе выбрать только ИП.

• ПСН можно применять только по определенным видам

деятельности.

2.

ПлательщикиПатентная система налогообложения

применяется

индивидуальными предпринимателями наряду с иными

режимами

налогообложения,

предусмотренными

законодательством Российской Федерации о налогах и сборах.

Переход на патентную систему налогообложения или

возврат к иным режимам налогообложения индивидуальными

предпринимателями осуществляется добровольно.

Патентную систему налогообложения (ПСН) могут

применять только ИП (ООО и другие организации не могут). До

2013 года система называлась "УСН на основе патента".

3.

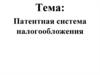

Виды деятельности на патенте1) ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и

изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных

изделий;

2) ремонт, чистка, окраска и пошив обуви;

3) парикмахерские и косметические услуги;

4) химическая чистка, крашение и услуги прачечных;

5) изготовление и ремонт металлической галантереи, ключей, номерных знаков,

указателей улиц;

6) ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры,

бытовых машин и бытовых приборов, часов, ремонт и изготовление

металлоизделий;

7) ремонт мебели;

8) услуги фотоателье, фото- и кинолабораторий;

9) техническое обслуживание и ремонт автотранспортных и мототранспортных

средств, машин и оборудования;

10) оказание автотранспортных услуг по перевозке грузов автомобильным

транспортом;

4.

Продолжение11) оказание автотранспортных услуг по перевозке пассажиров автомобильным

транспортом;

12) ремонт жилья и других построек;

13) услуги по производству монтажных, электромонтажных, санитарнотехнических и сварочных работ;

14) услуги по остеклению балконов и лоджий, нарезке стекла и зеркал,

художественной обработке стекла;

15) услуги по обучению населения на курсах и по репетиторству;

16) услуги по присмотру и уходу за детьми и больными;

17) услуги по приему стеклопосуды и вторичного сырья, за исключением

металлолома;

18) ветеринарные услуги;

19) сдача в аренду (наем) жилых и нежилых помещений, дач, земельных

участков, принадлежащих индивидуальному предпринимателю на праве

собственности;

20) изготовление изделий народных художественных промыслов;

5.

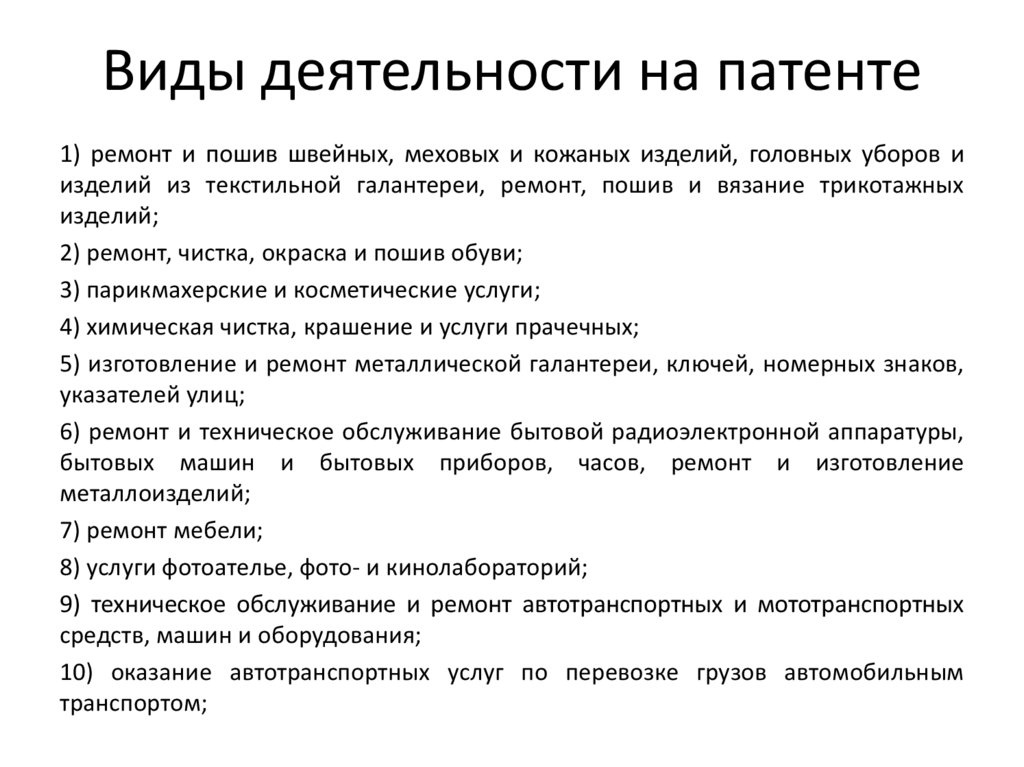

Продолжение21) прочие услуги производственного характера;

22) производство и реставрация ковров и ковровых изделий;

23) ремонт ювелирных изделий, бижутерии;

24) чеканка и гравировка ювелирных изделий;

25) монофоническая и стереофоническая запись речи, пения, инструментального

исполнения заказчика на магнитную ленту, компакт-диск, перезапись

музыкальных и литературных произведений на магнитную ленту, компакт-диск;

26) услуги по уборке жилых помещений и ведению домашнего хозяйства;

27) услуги по оформлению интерьера жилого помещения и услуги

художественного оформления;

28) проведение занятий по физической культуре и спорту;

29) услуги носильщиков на железнодорожных вокзалах, автовокзалах,

аэровокзалах, в аэропортах, морских, речных портах;

30) услуги платных туалетов;

31) услуги поваров по изготовлению блюд на дому;

6.

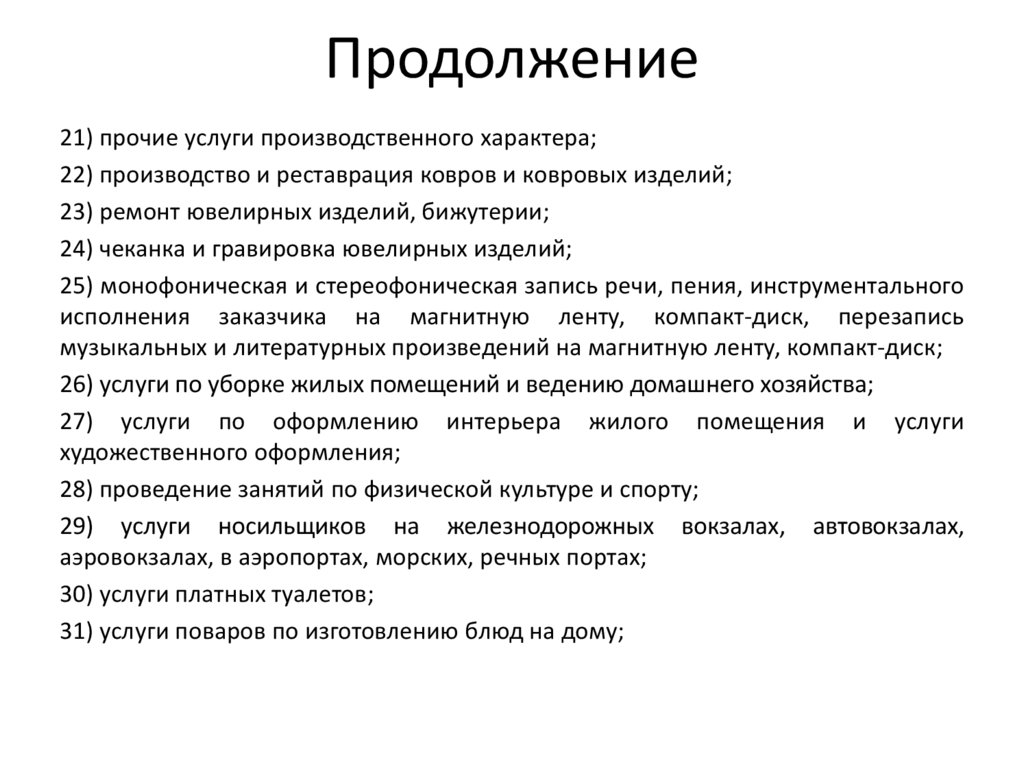

Продолжение32) оказание услуг по перевозке пассажиров водным транспортом;

33) оказание услуг по перевозке грузов водным транспортом;

34) услуги, связанные со сбытом сельскохозяйственной продукции (хранение,

сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

35) услуги, связанные с обслуживанием сельскохозяйственного производства

(механизированные, агрохимические, мелиоративные, транспортные работы);

36) услуги по зеленому хозяйству и декоративному цветоводству;

37) ведение охотничьего хозяйства и осуществление охоты;

38) занятие медицинской деятельностью или фармацевтической деятельностью

лицом, имеющим лицензию на указанные виды деятельности;

39) осуществление частной детективной деятельности лицом, имеющим

лицензию;

40) услуги по прокату;

41) экскурсионные услуги;

42) обрядовые услуги;

7.

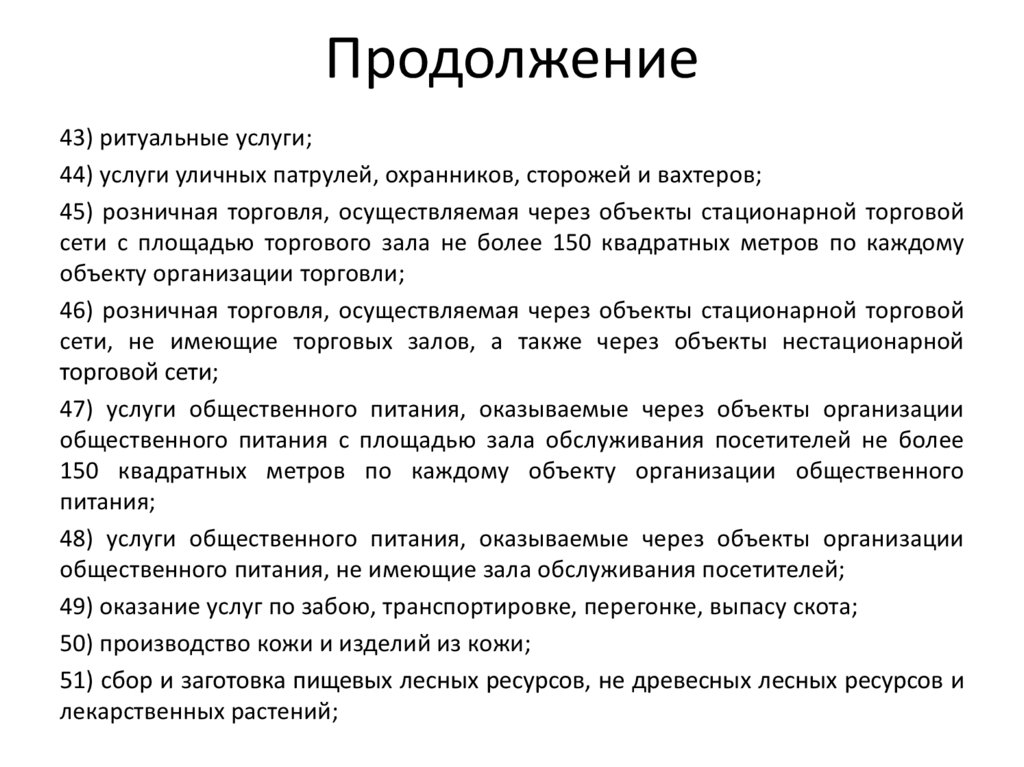

Продолжение43) ритуальные услуги;

44) услуги уличных патрулей, охранников, сторожей и вахтеров;

45) розничная торговля, осуществляемая через объекты стационарной торговой

сети с площадью торгового зала не более 150 квадратных метров по каждому

объекту организации торговли;

46) розничная торговля, осуществляемая через объекты стационарной торговой

сети, не имеющие торговых залов, а также через объекты нестационарной

торговой сети;

47) услуги общественного питания, оказываемые через объекты организации

общественного питания с площадью зала обслуживания посетителей не более

150 квадратных метров по каждому объекту организации общественного

питания;

48) услуги общественного питания, оказываемые через объекты организации

общественного питания, не имеющие зала обслуживания посетителей;

49) оказание услуг по забою, транспортировке, перегонке, выпасу скота;

50) производство кожи и изделий из кожи;

51) сбор и заготовка пищевых лесных ресурсов, не древесных лесных ресурсов и

лекарственных растений;

8.

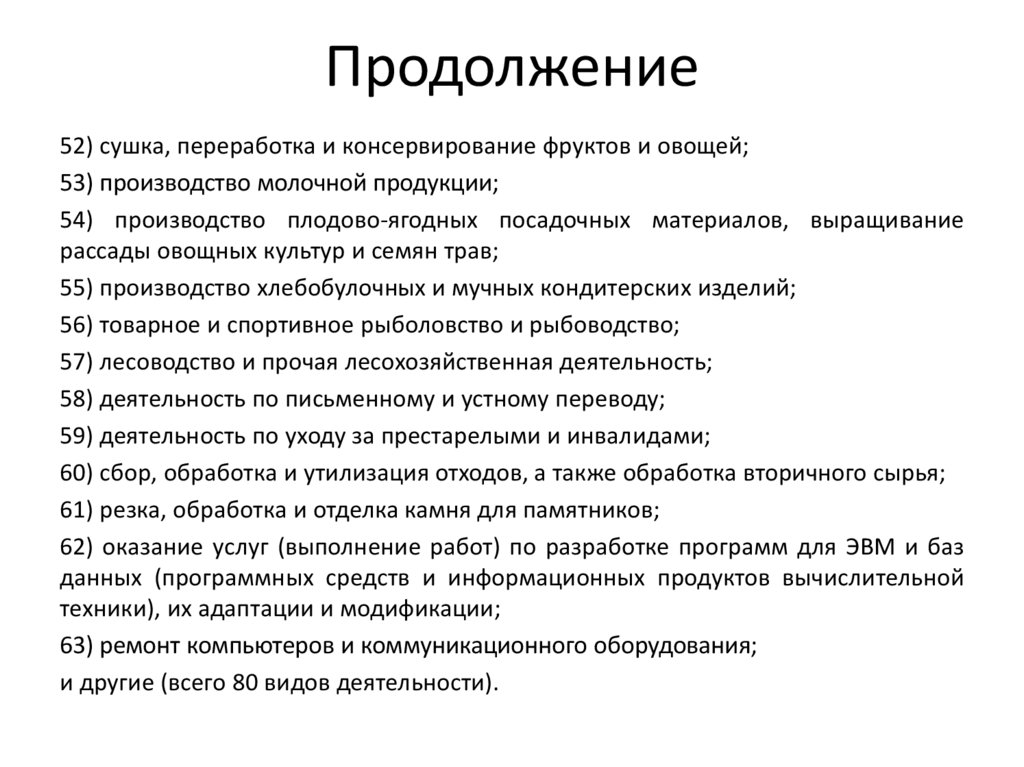

Продолжение52) сушка, переработка и консервирование фруктов и овощей;

53) производство молочной продукции;

54) производство плодово-ягодных посадочных материалов, выращивание

рассады овощных культур и семян трав;

55) производство хлебобулочных и мучных кондитерских изделий;

56) товарное и спортивное рыболовство и рыбоводство;

57) лесоводство и прочая лесохозяйственная деятельность;

58) деятельность по письменному и устному переводу;

59) деятельность по уходу за престарелыми и инвалидами;

60) сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

61) резка, обработка и отделка камня для памятников;

62) оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз

данных (программных средств и информационных продуктов вычислительной

техники), их адаптации и модификации;

63) ремонт компьютеров и коммуникационного оборудования;

и другие (всего 80 видов деятельности).

9.

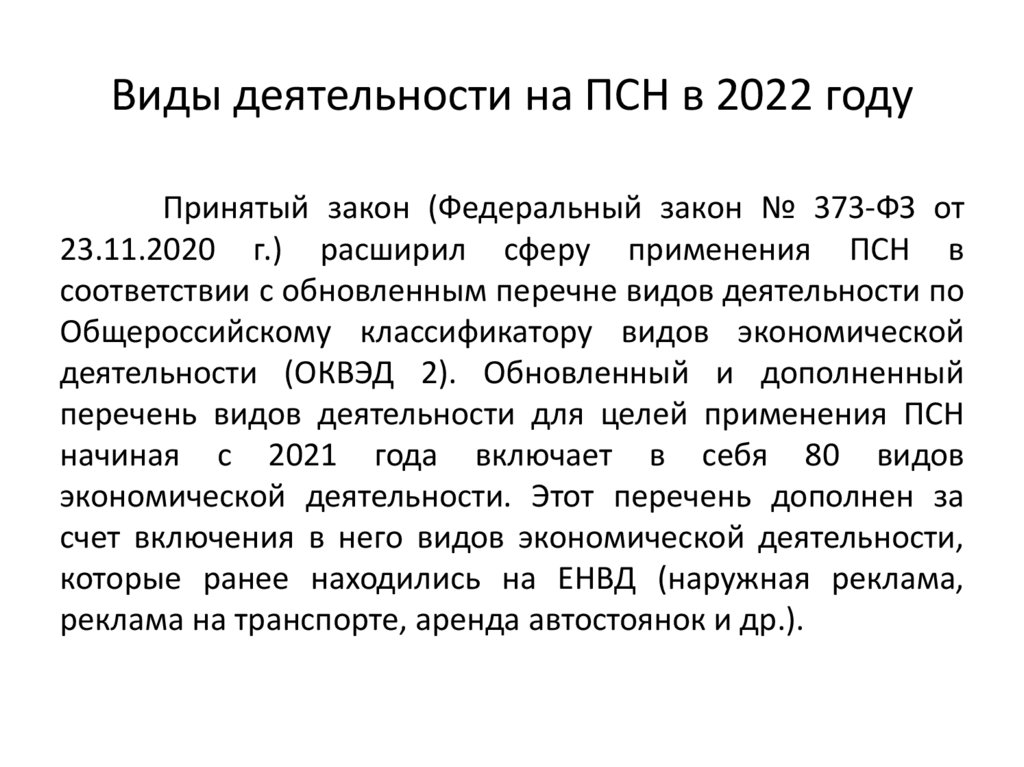

Виды деятельности на ПСН в 2022 годуПринятый закон (Федеральный закон № 373-ФЗ от

23.11.2020 г.) расширил сферу применения ПСН в

соответствии с обновленным перечне видов деятельности по

Общероссийскому классификатору видов экономической

деятельности (ОКВЭД 2). Обновленный и дополненный

перечень видов деятельности для целей применения ПСН

начиная с 2021 года включает в себя 80 видов

экономической деятельности. Этот перечень дополнен за

счет включения в него видов экономической деятельности,

которые ранее находились на ЕНВД (наружная реклама,

реклама на транспорте, аренда автостоянок и др.).

10.

Не могут применять патентную системуналогообложения:

- в отношении деятельности в рамках простого товарищества или

доверительного управления имуществом;

- ИП, которые занимаются производством и продажей ювелирных

изделий;

- предприниматели, занимающиеся производством подакцизной

продукции, за исключением сахаросодержащих напитков;

- предприниматели, осуществляющие оптовую торговлю товарами

и торговлю по договорам поставки;

- предприниматели, занимающиеся кредитованием, страхованием

и оказанием финансовых услуг.

11.

Не могут применять патентную системуналогообложения:

Также ПСН нельзя применять в отношении отдельных

видов розничной продажи: продажи легковых, грузовых и

специальных автомобилей; продажа бензина, газа, дизтоплива и

моторных масел; продажа продуктов питания и напитков, в том

числе алкогольных в ресторанах и кафе; любая дистанционная

продажа товаров, за исключением торговли через торговые

автоматы; продажа лекарственных средств, подлежащих

обязательной маркировке средствами идентификации; продажа

обуви, а также одежды из меха и других меховых изделий,

подлежащих

обязательной

маркировке

средствами

идентификации.

12.

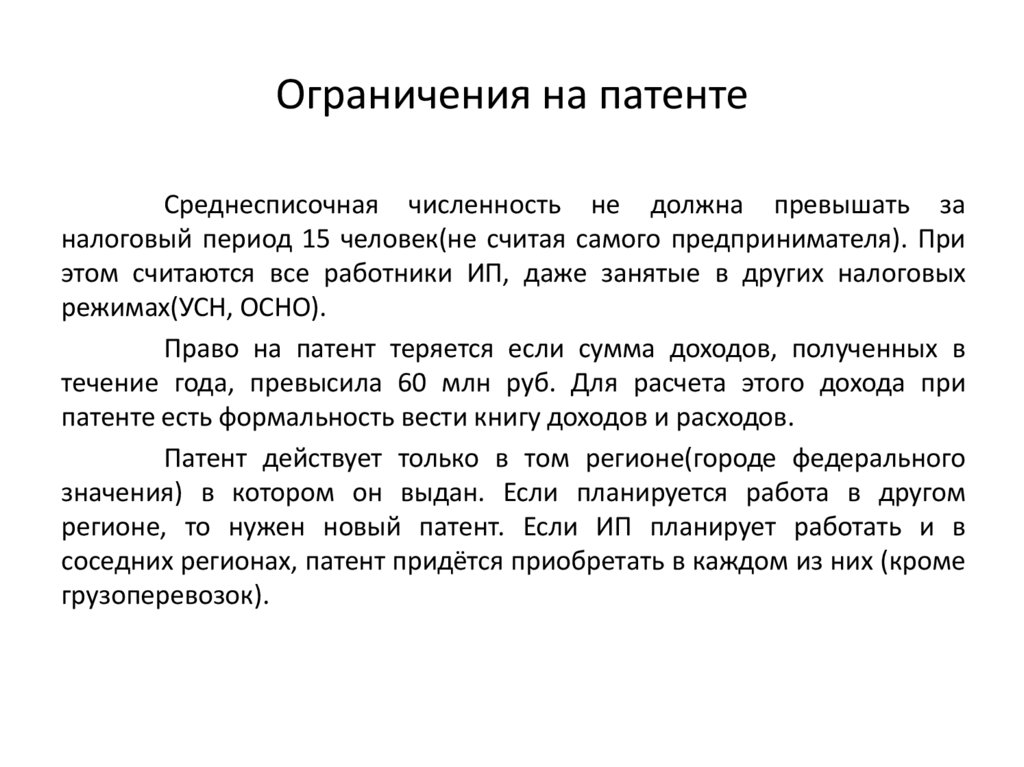

Ограничения на патентеСреднесписочная численность не должна превышать за

налоговый период 15 человек(не считая самого предпринимателя). При

этом считаются все работники ИП, даже занятые в других налоговых

режимах(УСН, ОСНО).

Право на патент теряется если сумма доходов, полученных в

течение года, превысила 60 млн руб. Для расчета этого дохода при

патенте есть формальность вести книгу доходов и расходов.

Патент действует только в том регионе(городе федерального

значения) в котором он выдан. Если планируется работа в другом

регионе, то нужен новый патент. Если ИП планирует работать и в

соседних регионах, патент придётся приобретать в каждом из них (кроме

грузоперевозок).

13.

Совмещение различных режимовналогообложения

Патент можно совмещать с любым другим налоговым режимом:

УСН, ОСНО. Но, по одному виду деятельности можно применять только

один налоговый режим. Например, если осуществляется деятельность в

сфере розничной торговли для которой уже был приобретен патент, то

для другого вида деятельности можно использовать другой режим

(например, для оптовой торговли УСН или ОСНО).

При совмещение УСН и ПСН ограничение в 60 млн рублей

распространяется на сумму доходов по двум налоговым режимам.

14.

Раздельный учетЕсли ИП совмещает УСН и ПСН, он обязан вести

раздельный учет имущества, обязательств и хозяйственных

операций. ИП не обязаны вести бухгалтерский учет. Но

налоговый учет предприниматели на УСН и ПСН вести обязаны:

- по УСН – в Книге учета доходов и расходов

организаций и ИП, применяющих УСН;

- по ПСН – в Книге учета доходов ИП, применяющих ПСН.

Косвенные (постоянные) расходы на оплату труда

главного бухгалтера или аренду офиса администрации следует

распределять пропорционально доходу, полученному от

деятельности, облагаемой УСН или ПСН, закрепив этот порядок

в своей учетной политике.

15.

Период действия и порядок оплаты патентаПатент выдается по выбору налогоплательщика на

период от одного до 12 месяцев. Налоговым периодом

считается срок, на который выдан патент.

Период действия патента возможен не более одного

календарного года. Получить его можно с любой даты в

текущем году, но действительным он будет не дольше 31

декабря.

16.

Продление патентаЧтобы продлить период применения патента у ИП на

следующий год, необходимо до 20 декабря текущего года

обратиться с заявлением в территориальный налоговый

орган. Взнос оплачивается на реквизиты отделения той

службы, где был получен этот документ. Продлевать

действие

патента

необходимо

своевременно.

Несвоевременная оплата или внесение суммы не в полном

объеме, приведет к его недействительности. При этом ИП

автоматически переходит на ОСНО, а вернуть ПСН для того

же вида бизнеса он сможет только в будущем календарном

году.

17.

Патент заменяет следующие налоги• Налог на доходы физических лиц. В части доходов, полученных при

осуществлении видов предпринимательской деятельности, в

отношении

которых

применяется

патентная

система

налогообложения

• Налог на имущество физических лиц. В части имущества,

используемого при осуществлении видов предпринимательской

деятельности, в отношении которых применяется патентная система

налогообложения

• НДС. За исключением НДС, подлежащего уплате:

• при осуществлении видов предпринимательской деятельности, в

отношении

которых

не

применяется

патентная

система

налогообложения

• при ввозе товаров на территорию Российской Федерации и иные

территории, находящиеся под ее юрисдикцией.

18.

Налоговая базаНалоговая база - денежное выражение потенциально

возможного

к

получению

индивидуальным

предпринимателем

годового

дохода

по

виду

предпринимательской деятельности, в отношении которого

применяется

патентная

система

налогообложения,

устанавливаемого на календарный год законом субъекта

Российской Федерации.

19.

Налоговая ставка• Налоговая ставка 6%

Законами субъектов Российской Федерации на два года может

быть установлена налоговая ставка в размере 0% для индивидуальных

предпринимателей, впервые зарегистрированных и осуществляющих

деятельность в производственной, социальной или научной сферах, а

также в сфере бытовых услуг населению. Период действия этих

налоговых каникул - по 2020 г.

Законами Республики Крым и города федерального значения

Севастополя налоговая ставка может быть уменьшена на территориях

соответствующих субъектов для всех или отдельных категорий

налогоплательщиков:

- в период 2015 - 2016 гг. - до 0%;

- в период 2017 - 2021 гг. - до 4%;

- с 2022 года – 6%.

20.

Порядок исчисления налогаПример: срок действия патента = 12 месяцев

Размер налога = Налоговая база * 6%

• Размер налога = (налоговая база / 12

месяцев Х количество месяцев срока, на который

выдан патент) Х 6%

21.

Коэффициент-дефлятор для ПСНПериод, на который

установлен коэффициентдефлятор

Размер

коэффициентадефлятора

Максимальный размер потенциально возможного к получению индивидуальным

предпринимателем годового дохода

(руб.)

2023

Не установлен

1 000 000

2022

Не установлен

1 000 000

2021

1,637

1 000 000

2020

1,589

1 000 000

2019

1,518

1 000 000

2018

1,481

1 000 000

2017

1,425

1 000 000

2016

1,329

1 000 000

2015

1,147

1 000 000

Минимальный размер потенциально

Максимальный размер

возможного к получению индивидуальным потенциально возможного к

предпринимателем годового дохода

получению индивидуальным

(руб.)

предпринимателем годового

дохода

(руб.)

2014

1,067

100 000

1 000 000

2013

1

100 000

1 000 000

22.

Порядок оплаты патентаСрок действия патента меньше 6 месяцев

- в размере полной суммы налога в срок не

позднее срока окончания действия патента.

Срок действия патента от 6 до 12месяцев

- в размере 1/3 суммы налога в срок не

позднее девяноста календарных дней после начала

действия патента;

- в размере 2/3 суммы налога в срок не

позднее срока окончания действия патента.

23.

Утрата права на ПСН1. Если с начала календарного года доходы

налогоплательщика от реализации, по всем видам

предпринимательской деятельности, в отношении которых

применяется

патентная

система

налогообложения,

превысили 60 млн. рублей.

При применении одновременно патентной систему

налогообложения и упрощенной системы налогообложения,

учитываются доходы от реализации по обоим налоговым

режимам.

2. Если в течение налогового периода средняя

численность наемных работников, по всем видам

предпринимательской деятельности, превысила 15 человек.

24.

ПродолжениеИндивидуальный предприниматель, утративший

право на применение патентной системы налогообложения

или прекративший предпринимательскую деятельность, в

отношении которой применялась патентная система

налогообложения, до истечения срока действия патента,

вправе

вновь

перейти

на

патентную

систему

налогообложения по этому же виду предпринимательской

деятельности не ранее чем со следующего календарного

года.

25.

Расчет налога по патентуДля расчета суммы уплаты за получение патента

нужно узнать значение, которое указано для применяемого

вида предпринимательства. Это потенциально возможный

доход, который возможно получит ИП за год работы. Для

применения его в расчетах нужно искать сумму в законах

субъекта РФ. Она должна соответствовать тому варианту

предпринимательской деятельности, который указан в

патенте. Сумма оплаты за получение документа будет равна

6 % от размера годового дохода, записанного в нормативном

акте субъекта РФ. Фактическая прибыль, которую ИП получит

за год действия ПСН, в расчетах не используется.

26.

Оплата налоговПринятый закон (ФЗ-373 от 23.11.2020 г.) разрешает

уменьшать сумму налога на величину уплаченных страховых

взносов и пособий, как это было предусмотрено по ЕНВД в

2020 году. Начиная с 2021 года ИП на ПСН сможет уменьшить

сумму налога на величину уплаченных страховых взносов, но

не свыше 50 % от налога. Такое ограничение по вычету

страховых взносов и пособий действует только в том случае,

если ИП в своей деятельности использует труд наемных

работников. Если же ИП в своей деятельности не использует

труд наемных работников, то к вычету можно будет

предъявить всю сумму уплаченного индивидуального

страхового взноса без каких-либо ограничений.

27.

Оплата страховых взносовВ 2024 году величина индивидуального страхового взноса

составляет 49 500 руб.

В 2023 году величина индивидуального страхового взноса

составляет 45 842 рублей, из них на ОПС – 36 723 руб.; на ОМС – 9 119

руб.

В 2022 году величина индивидуального страхового взноса

составляла 43 211 руб., из них на ОПС – 34 445 руб.; на ОМС – 8 766 руб.

Оплаты в ФОМС и ПФР страховых отчислений с дохода, не

превышающего 300 000 за текущий год должны быть не позднее 31

декабря этого же года. Взносы могут быть уплачены ежемесячно или

ежеквартально до 31 числа текущего месяца фиксированными

платежами. Оплаты по страховым взносам с дохода, превышающего 300

000руб., должны быть выполнены не позднее 1 июля года, следующего

за истекшим расчетным периодом.

28.

Страховые взносыРазмер страховых взносов на обязательное

пенсионное страхование в 2024 году не может быть

более 277 571 руб.

Доп. Взнос на ОПС = (Доход – 300 000 руб.) * 1%,

но не свыше 277 571 руб.

29.

Ограничения по занимаемой площадиПринятый

закон

значительно

увеличивает

ограничение по используемой площади для осуществления

деятельности в сфере розничной торговли и общественного

питания. ПСН можно будет использовать в том случае, если

площадь помещений стационарной торговли, имеющих

торговые залы, не превышает 150 квадратных метров по

каждому объекту организации торговли. Такие же

предельные значения (до 150 кв. метров) по занимаемой

площади помещения установлены и для организаций

общественного питания. При этом в законе отмечается, что

субъекты РФ могут снизить предельные размеры.

30.

Ограничение доходаВ 2022 и 2023 годах максимальный размер потенциально

возможного дохода не индексировался, поэтому не может быть более 1 637

000 руб. (с учетом последней индексации)

2021 год

Максимальный размер потенциально возможного(не реального)

годового дохода не может быть более 1 637 000 руб. (1 000 000 руб. × 1,637).

2020 год

Максимальный размер потенциально возможного(не реального)

годового дохода не может быть более 1 589 000 руб. (1 000 000 руб. × 1,589).

2019 год

Максимальный размер потенциально возможного(не реального)

годового дохода не может быть более 1 518 000 руб. (1 000 000 руб. × 1,518).

31.

ККМ на ПСНС 1 июля 2018 года обязательно применение

онлайн-ККМ на ПСН. Окончательный переход на

онлайн-кассы завершен 01.07.2021 года. Отсрочку

до 01.07.2021 года получили те, кто работает в

сфере торговли или общественного питания без

привлечения наемных сотрудников.

32.

Преимущества ПСНВо-первых, это освобождение от уплаты сборов НДС, НДФЛ,

налога на имущество частных лиц.

Во вторых, низкая ставка оплаты налогового обязательства – 6%,

которая является самой минимальной из всех;

В-третьих,

во

внимание

берется

фиксированный

законодательством годовой доход для расчета уплаты налога. Таким

образом, сумма будет рассчитана с годового размера доходных средств,

указанного в законодательстве (ст. 346.47 НК РФ). И можно не

беспокоиться, что здесь повлияет полученная прибыль в

действительности. При более высоком размере он хорошо выиграет, а

при убытках может не оплатить вторую часть налогового обязательства,

если патент действителен более полугодия.

В-четвертых, ПСН действует от 1 до 12 месяцев в течение одного

календарного года. Боязливым предпринимателям подойдет вариант его

действия на пару месяцев, чтобы определить и проанализировать

результат работы. Тогда размер оплаты за патент будет скорректирован

согласно сроку его действия.

33.

Недостатки ПСН1. Ограничение вариантов услуг ИП.

2. Штат нанятых сотрудников – максимум 15 лиц;

3. Утрата применения ПСН происходит, если общий доход

достиг 60 млн. руб.

4. Размер площади одного объекта, где реализуются

товары и услуги не выше 150 кв. м. (до 2021 года – 50 кв.м.)

5. Приостановление патента происходит, если в нужный

срок не оплачен взнос по нему, а восстановление только после

наступления 1 января будущего года.

Однако некоторые недостатки устраняются местными

властями,

например,

расширяют

список

видов

предпринимательских услуг, востребованных в их регионе.

finance

finance law

law