Similar presentations:

Статья 33 налогового кодекса: риски и практика применения

1.

СТАТЬЯ 33 НАЛОГОВОГО КОДЕКСА:РИСКИ И ПРАКТИКА ПРИМЕНЕНИЯ

2.

ПРАВОВОЕ РЕГУЛИРОВАНИЕ• Постановление Совмина от 15.07.2022 № 465 «Об

особенностях оценки отдельных хозяйственных операций»

• Разъяснение ВХС РБ от 25.04.2019 № 14-22/2839 «Об

отдельных вопросах применения пункта 4 статьи 33 НК РБ»

2

3.

Налоговая база и (или) сумма налога по результатампроверки подлежат корректировке при наличии хотя бы

одного из следующих оснований(п.4 ст.33 НК):

1) установление искажения сведений о фактах совершения

хозопераций, об объектах налогообложения;

2) основной целью совершения хозоперации являются

неуплата (неполная уплата) и (или) зачет, возврат суммы налога;

3) отсутствие реальности совершения хозоперации.

3

4.

Для единообразного применения п.4 ст.33 НКВерховный Суд опубликовал разъяснение от 25.04.2019

№ 14-22/2839 «Об отдельных вопросах применения

пункта 4 статьи 33 Налогового кодекса РБ».

Фактически в этом разъяснении собраны примеры,

позволяющие через сопоставление понять наличие риска

(его степень) применения к сделкам и операциям

положений п.4 ст.33 НК и, соответственно, вероятность

доначисления налога.

4

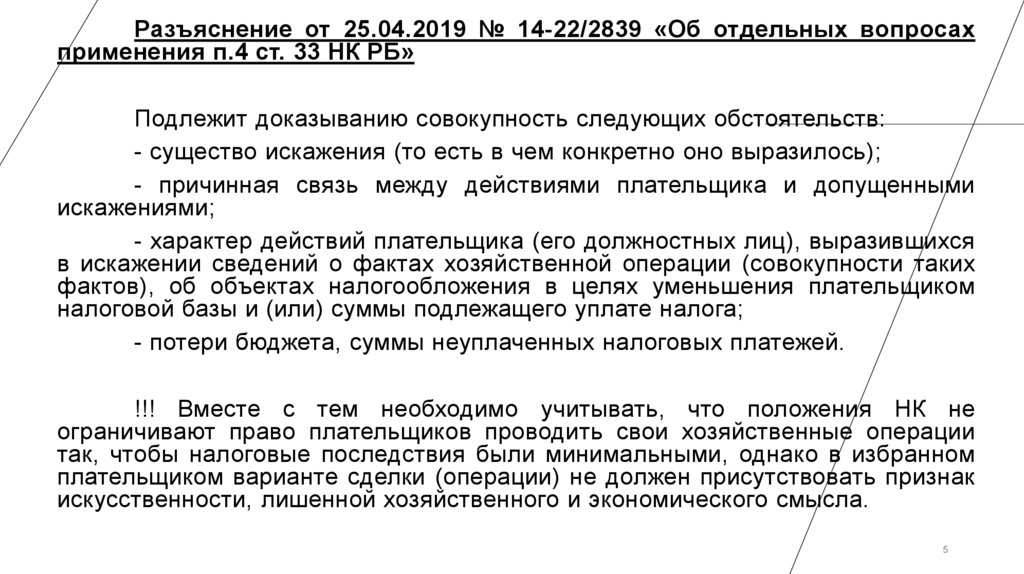

5.

Разъяснение от 25.04.2019 № 14-22/2839 «Об отдельных вопросахприменения п.4 ст. 33 НК РБ»

Подлежит доказыванию совокупность следующих обстоятельств:

- существо искажения (то есть в чем конкретно оно выразилось);

- причинная связь между действиями плательщика и допущенными

искажениями;

- характер действий плательщика (его должностных лиц), выразившихся

в искажении сведений о фактах хозяйственной операции (совокупности таких

фактов), об объектах налогообложения в целях уменьшения плательщиком

налоговой базы и (или) суммы подлежащего уплате налога;

- потери бюджета, суммы неуплаченных налоговых платежей.

!!! Вместе с тем необходимо учитывать, что положения НК не

ограничивают право плательщиков проводить свои хозяйственные операции

так, чтобы налоговые последствия были минимальными, однако в избранном

плательщиком варианте сделки (операции) не должен присутствовать признак

искусственности, лишенной хозяйственного и экономического смысла.

5

6.

В развитие ст.33 НК с 20 июля 2022 г. вступило в силупостановление Совмина от 15.07.2022 № 465 «Об

особенностях оценки отдельных хозяйственных операций».

Само по себе постановление № 465, за отдельным

исключением, в правовом плане не принесло ничего

концептуально нового, а лишь зафиксировало сложившиеся на

сегодня практические подходы в применении положений п.4 ст.33

НК.

6

7.

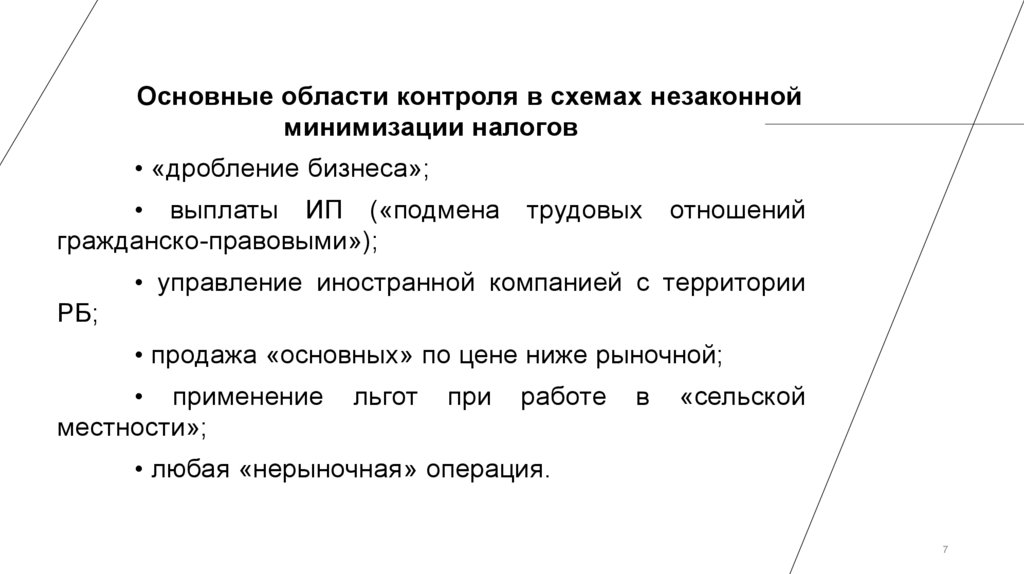

Основные области контроля в схемах незаконнойминимизации налогов

• «дробление бизнеса»;

• выплаты ИП («подмена

гражданско-правовыми»);

трудовых

отношений

• управление иностранной компанией с территории

РБ;

• продажа «основных» по цене ниже рыночной;

• применение

местности»;

льгот

при

работе

в

«сельской

• любая «нерыночная» операция.

7

8.

Намеренная регистрация нескольких юрлиц и (или) ИПи (или) намеренное разделение деятельности между ними

(«дробление бизнеса»)

ПРИЗНАКИ:

1) кадровые признаки;

2) организационные признаки;

3) налоговые признаки;

4) финансовые признаки.

8

9.

Кадровые признаки «дробления бизнеса»:- одни лица управляют деятельностью участников

схемы (бухучет, кадры, юридическое сопровождение и т.

п.);

между

руководителями

и

учредителями

организаций имеются родственные отношения;

- сотрудники организации становятся ИП;

- формально перераспределен

изменения их должностных обязанностей;

персонал

без

- один работник оформлен в две организации

9

10.

Организационные признаки «дробления бизнеса»- зарегистрированы по одному адресу, имеют общие офисы,

склады и т. п.;

- несут затраты друг за друга, пользуются общим имуществом;

- расчетные счета открыты в одном банке;

- у подконтрольных лиц отсутствуют основные и оборотные

средства, кадры;

- «новые» созданы в течение небольшого промежутка времени

непосредственно перед расширением производственных мощностей

или увеличением численности персонала;

- единственным поставщиком или покупателем для одного

участника схемы является другой ее участник либо они у них «общие»

10

11.

Налоговые признаки «дробления бизнеса»:- один бизнес дробится между несколькими,

применяющими особые режимы налогообложения (УСН);

- «новые» появились незадолго или в одно и то же

время, когда показатели «ведущего» приблизились к

предельно допустимым критериям;

- в результате дробления налоговые обязательства

всех участников уменьшаются или практически не

изменяются при расширении деятельности в целом.

11

12.

Финансовые признаки «дробления бизнеса»- участники схемы несут расходы друг за друга;

- нет разделения деятельности, субъекты организационно

не обособлены, их деятельность является частью единого

производственного процесса, направленного на достижение

общего экономического результата;

- использование одних и тех же товарных знаков, вывесок,

обозначений, контактов, интернет-сайта, общей рекламы

12

13.

ПоследствияВ случае признания контролирующими органами

«дробления бизнеса» производится перерасчет прибыли

по ставке 20% и доначисление НДС по ставке 20% с

последующим применением мер административной или

уголовной ответственности.

13

14.

Заключение ГПД с физическими лицами и (или) ИП(подмена трудовых отношений)

В целях ухода от подоходного налога и взносов в ФСЗН

работников предприятия регистрируют в качестве ИП и они

продолжают, фактически, выполнять те же трудовые функции.

ИП - триггеры для проверяющих, поэтому сделки с ними

всегда будут подлежать контролю, в том числе на предмет

размера выплачиваемого вознаграждения, поэтому по всем

сделкам с ИП необходимо придерживаться диапазона рыночных

цен.

14

15.

Перечень возможных аргументов контролирующих органов касательно «подменытрудовых отношений»:

1) приобретение услуг у ИП, которые являются аффил. и взаимозависимыми с компанией;

2) одни и те же ИП оказывают услуги одной компании, а в другой - оформлены в штат;

3) ИП изначально были оформлены в штат организации;

4) размер вознаграждения ИП не является рыночным;

5) в актах оказанных услуг нет подробного описания всех оказанных услуг за отчетный период;

6) использование ИП оборудования и имущества Заказчика;

7) счета всех ИП открыты в одном и том же банке;

8) совершение операций ИП с IP-адреса Заказчика или штатных работников Заказчика;

9) оказание услуг непосредственно в офисе организации;

10) у ИП нет иных Заказчиков, чем конкретная организация;

11) регистрация ИП происходила не по желанию ИП, а по просьбе нанимателя;

12) ИП не осуществляет расчет налогов и ФСЗН, за него это делает бухгалтер организации;

13) отсутствие у ИП хотя бы минимальных расходов, связанных с оказанием услуг;

14) перечисление вознаграждение ИП совместно с перечислением зарплаты работникам;

15) сотрудники организации не осведомлены о статусе ИП и о выполняемых ими функциях.

15

16.

Последствия• доначисление юридическому лицу - подоходного налога;

• доначисление взносов в ФСЗН;

• пеня за неуплату налогов и взносов в ФСЗН;

• снятие с затрат, суммы выплаченного вознаграждения ИП. Как

следствие - доначисление налога на прибыль;

• применение мер административной или уголовной ответственности

за неуплату налогов.

16

17.

Управление иностранной компанией с территорииБеларуси (постоянное представительство)

Создание компании за пределами РБ не имеет запретов и

ограничений.

Место нахождения организации - место ее государственной

регистрации.

При отсутствии (бездействии) организации по месту

нахождения, местом ее нахождения считается место

нахождения высшего органа управления организации.

17

18.

ПоследствияУправление иностранной компанией с территории РБ

= (равно) налоги в РБ, то есть по месту реальной

деятельности этой компании.

Оценка факта управления производится исходя из

фактических отношений: не де-юро, а де-факто.

18

19.

Открытие ИП либо самозанятости в РоссииПри применении на территории РФ особых режимов

налогообложения (УСН, НПД) никто не освобождает

гражданина РБ (налогового резидента РБ) от уплаты налогов

на территории РБ.

!!! В соответствии с Соглашениями об избежании

двойного налогообложения в зачет идут только налоги

уплаченные по ОСН.

19

20.

Открытие компании параллельно с ИПЕсли деятельность направлена на «обход» ограничений,

установленных законодательными актами, на применение льготных

режимов налогообложения (вывод денежных потоков на организацию

с УСН для избегания подоходного налога по ставке 30% и т.д.,

«дробление» бизнеса и т.д.), к такой схеме может быть применена

статья 33 НК, по которой налоговые органы могут сделать выводы об

искусственности создания какого-либо субъекта хозяйствования.

20

21.

Увеличение числа учредителей (новинка 2024)Цель: избежать ставки подоходного в 25% при выводе

дивидендов свыше 200 тыс.руб.

21

22.

Реализация ОС, ТМЦ по стоимости ниже рыночнойВ постановлении № 465 Совмин указал, что будет

признаваться нарушением продажа ОС, ТМЦ любому лицу

(независимо от аффилированности и взаимозависимости) в

случае, когда такая реализация совершается при значительном

отклонении от рыночной цены, когда покупатель в последующем

перепродал данное имущество по рыночной (близкой к

рыночной) стоимости.

22

23.

Последствия• компании доначисляется налог на прибыль и НДС;

• доначисляется подоходный налог за физлицопокупателя (если покупателем было именно физлицо).

23

24.

Создание условий, для пролонгирования использованияналоговых льгот, (в т.ч. применение льгот при работе в «сельской

местности»)

По истечении 7 лет, на протяжении которых организация,

зарегистрированная

в

сельской

местности,

применяла

льготы,

предусмотренные Декретом от 07.05.2012 № 6 «О стимулировании

предпринимательской деятельности на территории средних, малых городских

поселений, сельской местности», создана новая организация, формально

отвечающая требованиям для применения Декрета № 6.

ПРИЗНАКИ:

• состав учредителей двух организаций аналогичен;

• основные контрагенты новой организации такие же;

• новая организация не создает новые рабочие места. Штат «новой»

сформирован преимущественно за счет работников организации, утратившей

право на льготу;

• новая организация не создает новое производство. Фактически новая

организация использует то же производство (производственные площади,

оборудование).

24

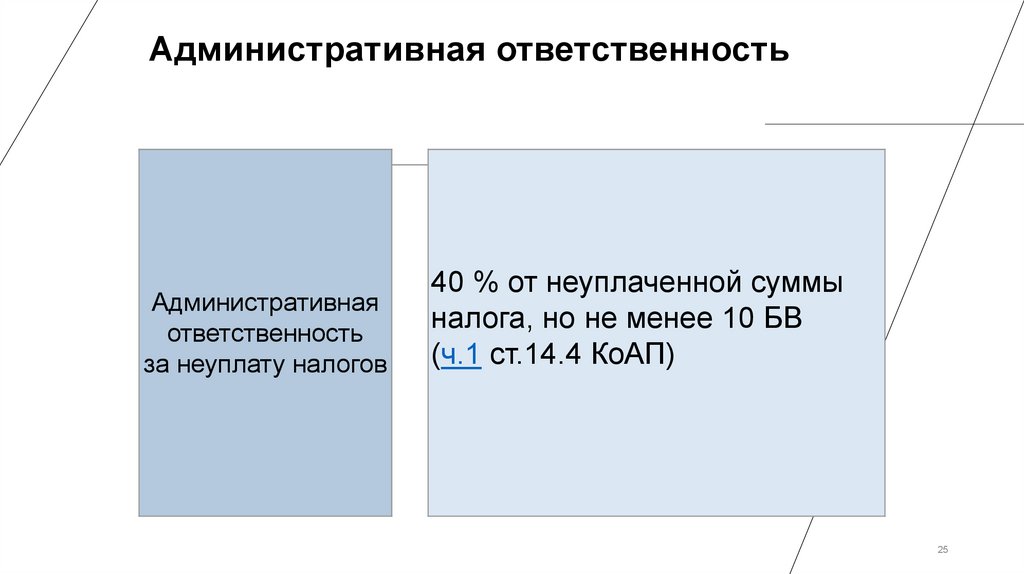

25.

Административная ответственностьАдминистративная

ответственность

за неуплату налогов

40 % от неуплаченной суммы

налога, но не менее 10 БВ

(ч.1 ст.14.4 КоАП)

25

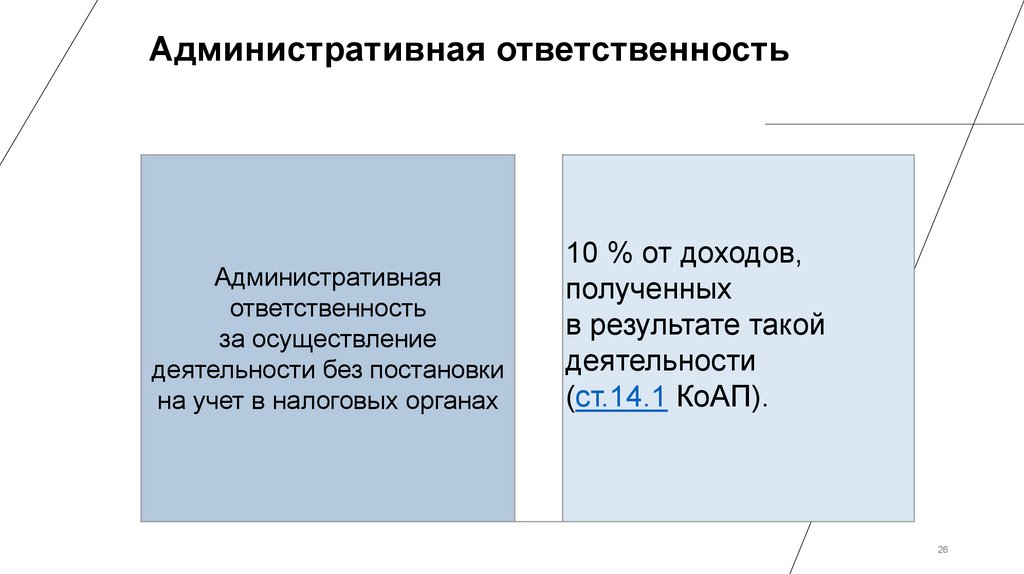

26.

Административная ответственностьАдминистративная

ответственность

за осуществление

деятельности без постановки

на учет в налоговых органах

10 % от доходов,

полученных

в результате такой

деятельности

(ст.14.1 КоАП).

26

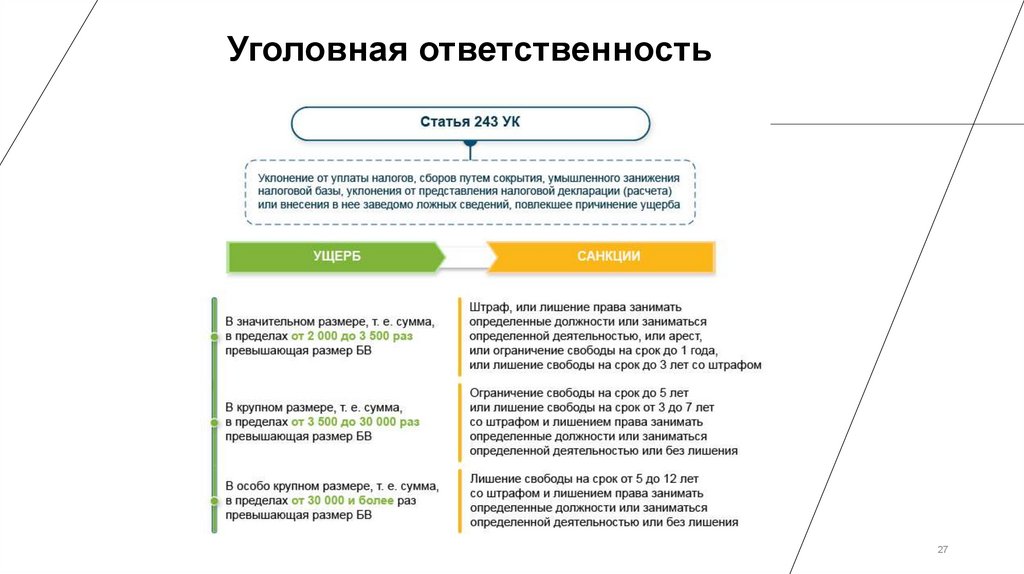

27.

Уголовная ответственность27

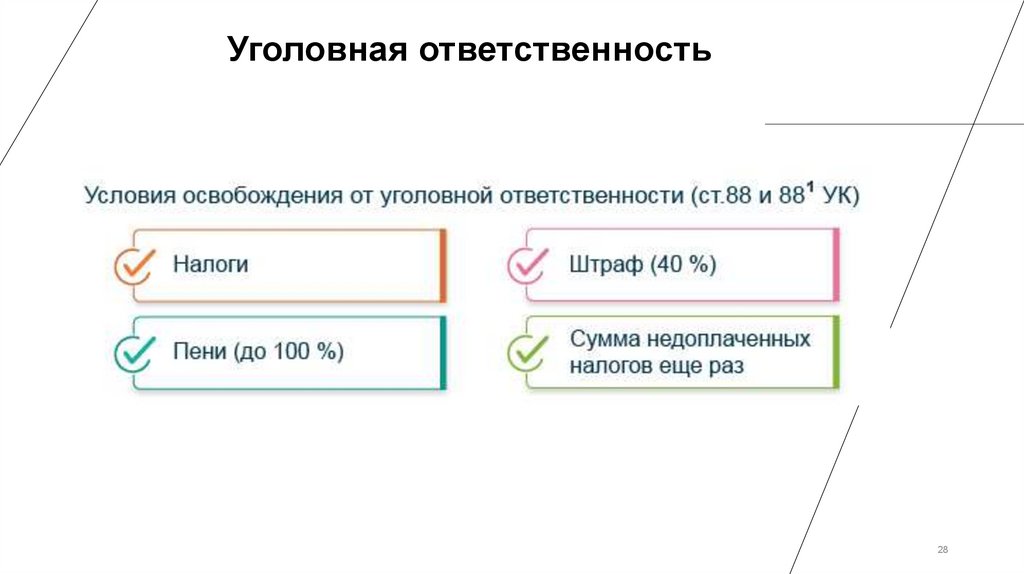

28.

Уголовная ответственность28

29.

СПАСИБОУчредитель и директор ООО «Бухгалтерское бюро Анны Данилович»

Налоговый консультант, член Палаты налоговых консультантов

Республики Беларусь

+375-33-695-03-29

29

finance

finance