Similar presentations:

Участники рынка ценных бумаг

1.

РЫНОК ЦЕННЫХ БУМАГТема 3. Участники рынка

ценных бумаг.

ЛЕКЦИОННОЕ ЗАНЯТИЕ

2.

ПЛАН ЗАНЯТИЯВопрос 1

Вопрос 2

Вопрос 3

Вопрос 4

Вопрос 5

Вопрос 6

Вопрос 7

Понятие и виды профессиональной

деятельности на рынке ценных бумаг.

Особенности деятельности брокерских

и дилерских компаний.

Управляющие компании и деятельность

по управлению ценными бумагами.

Деятельность по ведению реестра

владельцев ценных бумаг.

Депозитарная деятельность.

Ключевые межрыночные

профессиональные участники на рынке

ценных бумаг.

Коммерческие банки на рынке ценных

бумаг.

3.

Вопрос 1. Понятие и виды профессиональнойдеятельности на рынке ценных бумаг

Рынок ценных бумаг — это

специализированный сегмент

национального рынка, но так как он

предоставляет множество услуг

своим клиентам, то возникло

разделение труда и соответствующая

специализация всех участников этого

рынка: каждый из них занимается

своим специфическим видом

деятельности

4.

Профессиональная деятельность нарынке ценных бумаг— это

предоставление

специализированных услуг

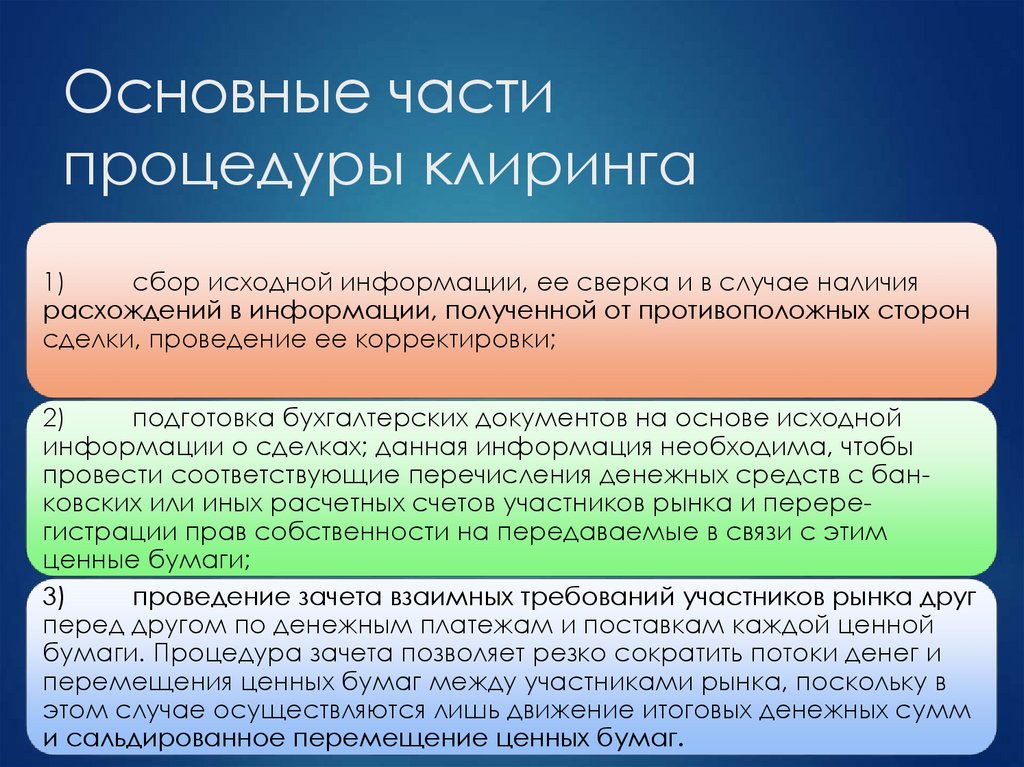

участникам сделок на коммерческой

основе. Именно данная работа этих

субъектов на рынке является

основным источником их доходов, но

выполнять эту работу можно только

при наличии специального

разрешения (лицензии) со стороны

государства.

5. На российском рынке ценных бумаг существуют следующие 7 видов профессиональной деятельности:

брокерская;дилерская;

по управлению ценными бумагами;

по определению взаимных требований

(клиринговая деятельность);

депозитарная;

по ведению реестра владельцев ценных бумаг;

по организации торговли на рынке ценных бумаг.

6.

Участниками рынкаценных бумаг могут быть

как юридические, так и

физические лица,

которые вступают в экономические отношения

по поводу перехода

прав на ценные бумаги.

7. Основные категории участников РЦБ

эмитенты,инвесторы,

профессиональные участники,

регулятор или контролирующий орган.

8.

Эмитенты (заемщики) — это лица, испытывающие недостаток в денежныхсредствах и привлекающие их за счет выпуска ценных бумаг

Лица и организации, имеющие временно свободные излишки денежных

средств, заинтересованные в их приумножении и приобретающие с этой

целью ценные бумаги, называются инвесторами. Таким образом,

Кроме основных участников на рынке и работают так называемые

организаторы проведения торгов — это профессиональные участники,

которые оказывают посреднические и консультационные услуги на РЦБ, а

Дилеры — специалисты, которые, совершают сделки купли-продажи

ценных бумаг от своего имени, используя собственные средства на основе

публичного объявления их котировок. В качестве дилера может выступать

Брокеры — специалисты специализированных компаний, имеющие

соответствующие лицензии и торгующие по поручениям клиентов за

комиссионное вознаграждение. Брокеры выполняют связующую роль

между

Трейдеры (трэйдэр, от англ, trader — торговец) — торговцы, спекулянты,

действующие по собственной инициативе и стремящиеся извлечь прибыль

непосредственно из процесса торговли. Играют на бирже

9.

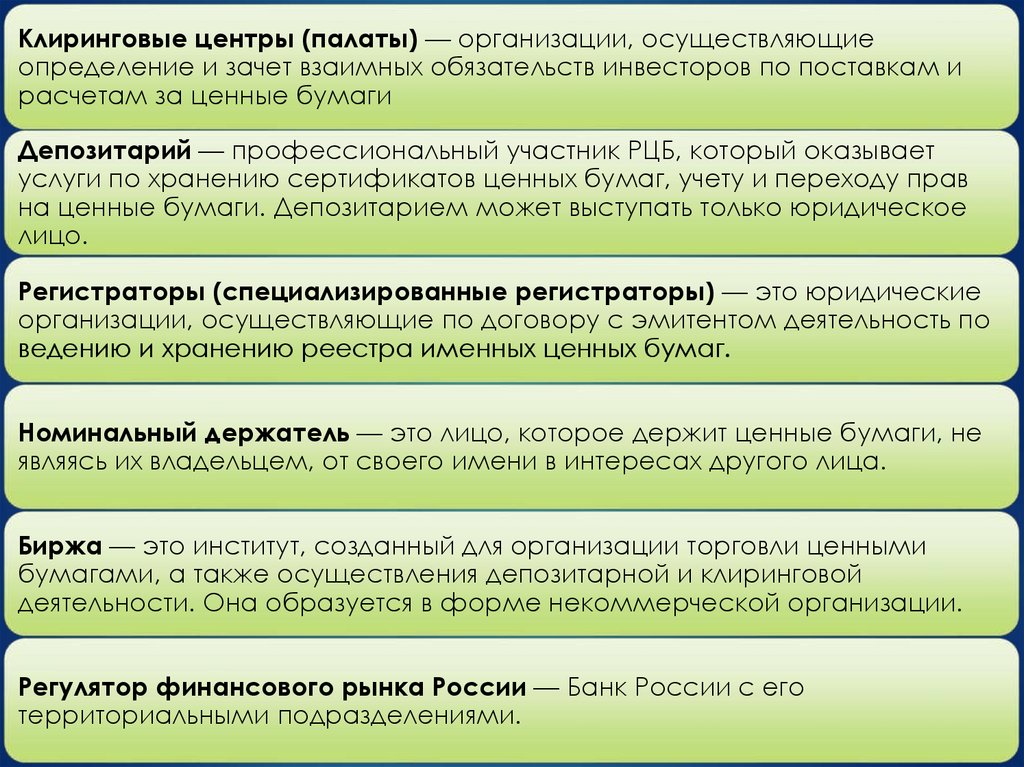

Клиринговые центры (палаты) — организации, осуществляющиеопределение и зачет взаимных обязательств инвесторов по поставкам и

расчетам за ценные бумаги

Депозитарий — профессиональный участник РЦБ, который оказывает

услуги по хранению сертификатов ценных бумаг, учету и переходу прав

на ценные бумаги. Депозитарием может выступать только юридическое

лицо.

Регистраторы (специализированные регистраторы) — это юридические

организации, осуществляющие по договору с эмитентом деятельность по

ведению и хранению реестра именных ценных бумаг.

Номинальный держатель — это лицо, которое держит ценные бумаги, не

являясь их владельцем, от своего имени в интересах другого лица.

Биржа — это институт, созданный для организации торговли ценными

бумагами, а также осуществления депозитарной и клиринговой

деятельности. Она образуется в форме некоммерческой организации.

Регулятор финансового рынка России — Банк России с его

территориальными подразделениями.

10.

Основные принципы•добросовестность и честность по отношению к клиенту;

• отделение собственной коммерческой деятельности от

коммерческой деятельности в пользу клиента;

•приоритетность интересов клиентов над собственными

интересами в случае возникновения конфликта (ситуации

противоположности) этих интересов;

•обязательное уведомление клиента о возможных рисках

на рынке, если таковые могут иметь место;

•выплата клиенту части выгоды от хранения его активов у

профессионального участника;

•возмещение клиенту убытка, причиненного действиями

профессионального участника;

•ответственность (в соответствующих ситуациях) по

обязательствам клиента перед другими профессиональными

участниками рынка.

11.

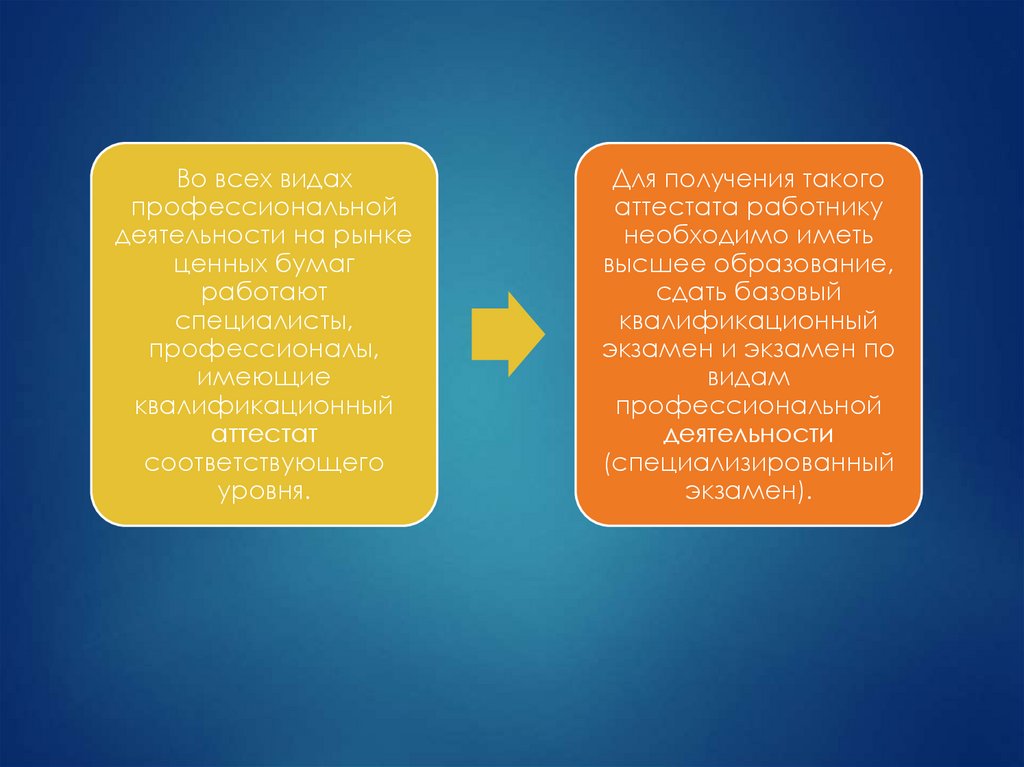

Во всех видахпрофессиональной

деятельности на рынке

ценных бумаг

работают

специалисты,

профессионалы,

имеющие

квалификационный

аттестат

соответствующего

уровня.

Для получения такого

аттестата работнику

необходимо иметь

высшее образование,

сдать базовый

квалификационный

экзамен и экзамен по

видам

профессиональной

деятельности

(специализированный

экзамен).

12.

В России лицензированиепроизводится Банком России. Для

получения лицензии, т. е.

официального документа,

разрешающего заниматься

соответствующим видом

профессиональной деятельности,

необходимо обратиться с

соответствующей просьбой в

лицензионный орган и представить

необходимые документы.

13.

ЦБ РФ выдает профессиональнымучастникам рынка ценных бумаг

два вида лицензий:

лицензию профессионального

участника рынка ценных бумаг;

лицензию на осуществление

деятельности по ведению реестра.

14.

Лицензия выдаетсясроком на три

года. По истечении

указанного срока

лицензия может

быть продлена.

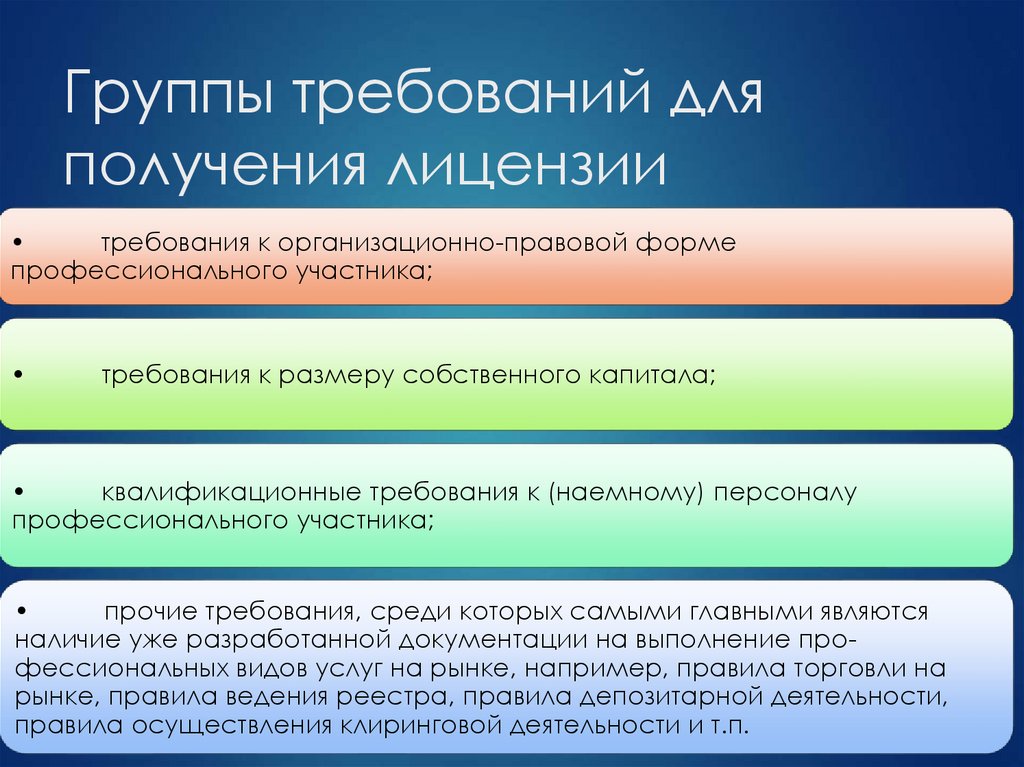

15. Группы требований для получения лицензии

требования к организационно-правовой форме

профессионального участника;

требования к размеру собственного капитала;

квалификационные требования к (наемному) персоналу

профессионального участника;

прочие требования, среди которых самыми главными являются

наличие уже разработанной документации на выполнение профессиональных видов услуг на рынке, например, правила торговли на

рынке, правила ведения реестра, правила депозитарной деятельности,

правила осуществления клиринговой деятельности и т.п.

16.

Величина собственного капиталапрофессионального участника

рассчитывается по данным его бухгалтерского баланса в установленном

порядке. Суть этого расчета сводится к

тому, что из общей величины активов

по балансу (разд. IV бухгалтерского

баланса) вычитаются заемные

средства, нематериальные и

труднореализуемые активы, убытки и

потери и т.п.

17.

В настоящее время норматив поминимальному объему собственного

капитала определяется на основании

указания Банка России от 11 мая 2017 г. N

4373-У О требованиях к собственным

средствам профессиональных участников

рынка ценных бумаг.

Размер собственных средств

профессионального участника рынка

ценных бумаг должен быть не менее

минимального размера собственных

средств профессионального участника

рынка ценных бумаг, рассчитываемого в

соответствии с настоящим Указанием.

18.

Вопрос 2. Особенности деятельностиброкерских и дилерских компаний

Акции крупных компаний, как

правило, обращаются только на

фондовых биржах. Их

приобретение или продажа

невозможны без привлечения услуг

профессиональных посредников.

Такими посредниками являются

брокерские компании и конторы.

19.

Брокерская деятельность - этодеятельность по совершению

гражданско-правовых сделок с

ценными бумагами от имени и за

счет клиента (в том числе эмитента

эмиссионных ценных бумаг при их

размещении) или от своего имени

и за счет клиента на основании

возмездных договоров с клиентом.

20.

В структуре брокерских компанийсуществует внутреннее

разделение труда.

Непосредственно с клиентом

работают лица, имеющие

лицензию профессионального

участника рынка ценных бумаг.

Таким лицом является брокер.

Отношения брокера с клиентом

имеют конфиденциальный

характер. Конфиденциальность —

одно из главных условий

деятельности брокерских

компаний.

21. Работая с клиентом, брокер оперирует двумя видами договоров:

1) договор комиссии. Комиссионер(брокер) обязуется по поручению

комитента (клиента) за комиссионное

вознаграждение совершить сделку

(сделки) от своего имени, но за счет

клиента:

2) договор-поручение. Сделка

совершается комиссионером

(брокером) от имени и за счет

комитента (клиента).

22.

Рыночный приказ предполагает покупкуили продажу ценных бумаг по

действующей в настоящий момент цене.

Лимитный приказ — сделка по

специально установленной цене на

максимально выгодных условиях.

Буферный приказ, или «стоп-приказ»,

предполагает совершение сделки при

достижении ценой оговоренного уровня.

23.

Помимо приказов к основным брокерскимдокументам относятся и так называемые биржевые

оговорки. Они бывают нескольких видов:

приказ брокеру действовать по своему

усмотрению, т.е. исполнить или отменить сделку:

приказ исполнить или отменить сделку должен

быть выполнен немедленно;

приказ исполнить или отменить сделку может

быть выполнен частично;

сделка должна быть проведена крупным лотом в

полном объеме, а ее исполнение или отмена не

происходят немедленно;

приказ на совершение сделки должен

осуществляться в момент открытия или закрытия

биржи.

24.

Дилерская деятельность — этосовершение сделок купли-продажи

ценных бумаг от своего имени и за

свой счет путем публичного

объявления цен покупки и (или)

продажи определенных ценных

бумаг с обязательством покупки и

(или) продажи этих ценных бумаг

по объявленным лицом,

осуществляющим такую

деятельность, ценам.

25.

маркетмейкер — это участникторгов, который по договору с

организатором торговли

(биржей) принимает на себя

обязательства по поддержанию

цен и обеспечению торговли

одной или группы ценных

бумаг.

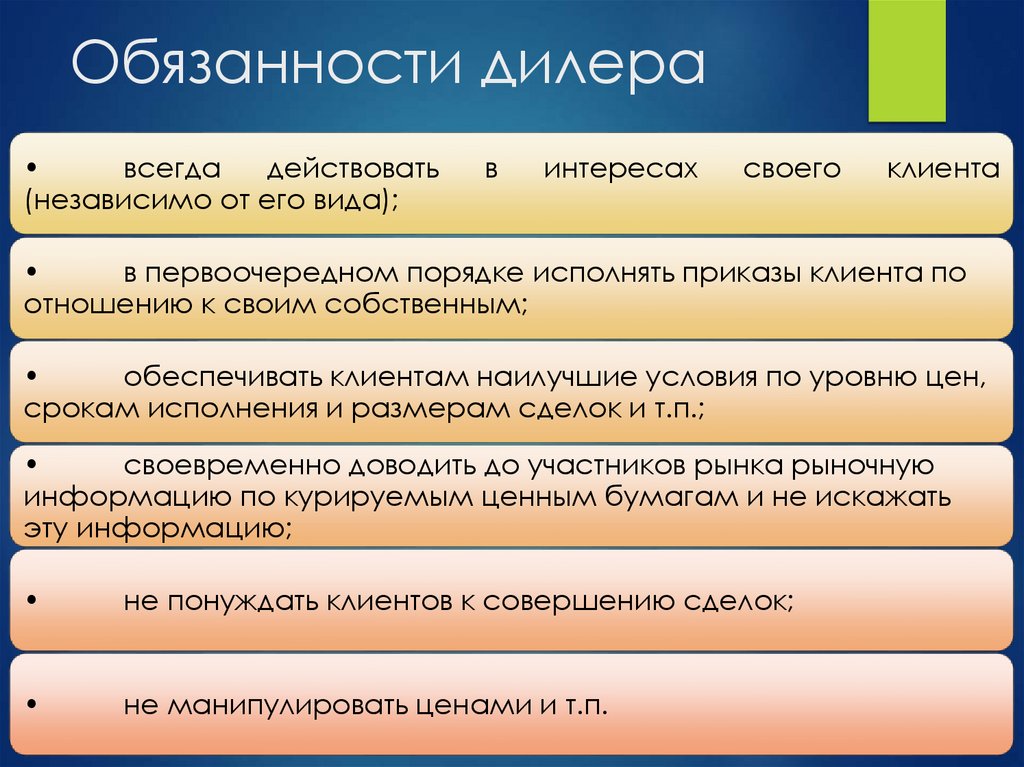

26. Обязанности дилера

всегда

действовать

(независимо от его вида);

в

интересах

своего

клиента

в первоочередном порядке исполнять приказы клиента по

отношению к своим собственным;

обеспечивать клиентам наилучшие условия по уровню цен,

срокам исполнения и размерам сделок и т.п.;

своевременно доводить до участников рынка рыночную

информацию по курируемым ценным бумагам и не искажать

эту информацию;

не понуждать клиентов к совершению сделок;

не манипулировать ценами и т.п.

27.

№п/п

Показатели

Дилерская

деятельность

Брокерская

деятельность

1

Вид договора с клиентом Договор купли-продажи

Договор поручения,

или комиссии, или

агентирования

2

Источник капитала для

Собственные

средства

сделок с ценными

бумагами

Дилер

Владелец ценных бумаг

по проведенной сделке

Источник дохода

Разница в рыночных ценах

Клиентские

средства

3

4

5

Влияние на процесс

рыночного ценообразования

6

Иерархия

взаимоотношений

Прямое,

непосредственное

(благодаря объявлению

публичных котировок)

Клиент

Вознаграждение

клиента по договору

с ним

Опосредованное,

наравне с другими

участниками рынка

Высший уровень торгового Низший уровень

посредничества

торгового посредничества

28.

Вопрос 3.Управляющие компании и деятельностьпо управлению ценными бумагами

Деятельность по управлению

ценными бумагами — это

осуществление доверительного

управления в интересах другого

субъекта переданными

управляющему ценными

бумагами, денежными

средствами или имуществом

29.

Управляющая компания — этопрофессиональный участник рынка

ценных бумаг, осуществляющий

деятельность по управлению ценными

бумагами. Она осуществляет

доверительное управление

переданными ей ценными бумагами

на основе договоров.

30.

Оплата услуг управляющей компанииоговаривается в договоре и может

осуществляться различными

способами. Вознаграждение может

быть выплачено в виде фиксированной

суммы, включающей сумму на

покрытие расходов плюс прибыль

управляющей компании. Недостатком

такого способа оплаты является

отсутствие связи суммы оплат с

результатами работы управляющего.

31.

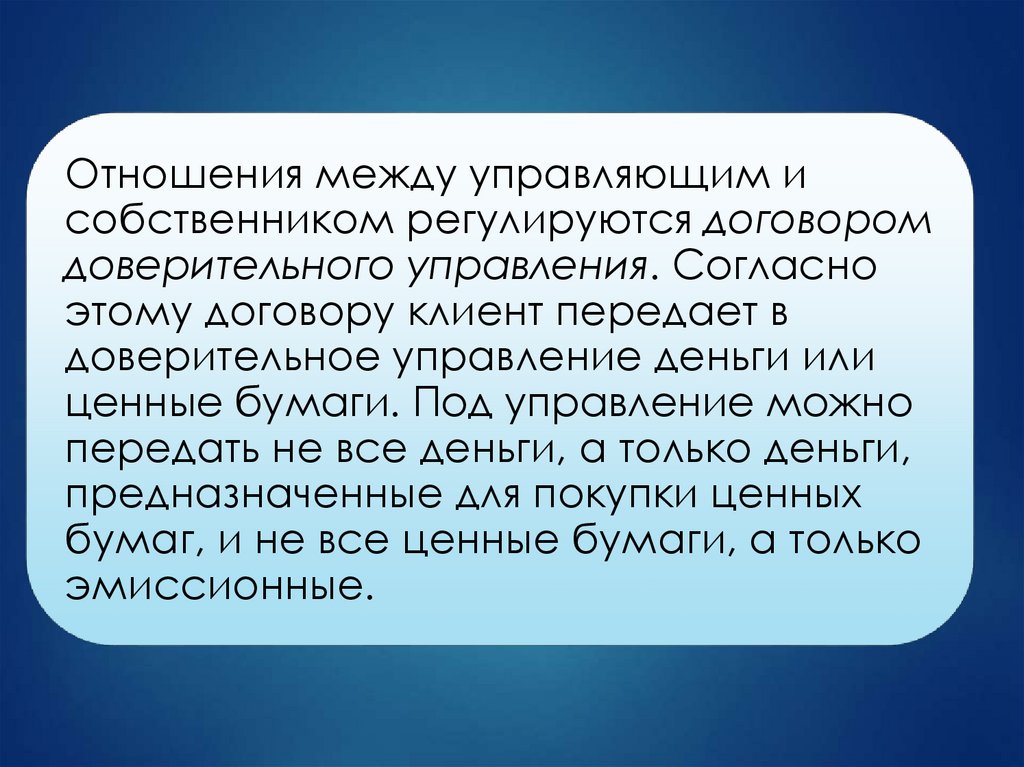

Отношения между управляющим исобственником регулируются договором

доверительного управления. Согласно

этому договору клиент передает в

доверительное управление деньги или

ценные бумаги. Под управление можно

передать не все деньги, а только деньги,

предназначенные для покупки ценных

бумаг, и не все ценные бумаги, а только

эмиссионные.

32.

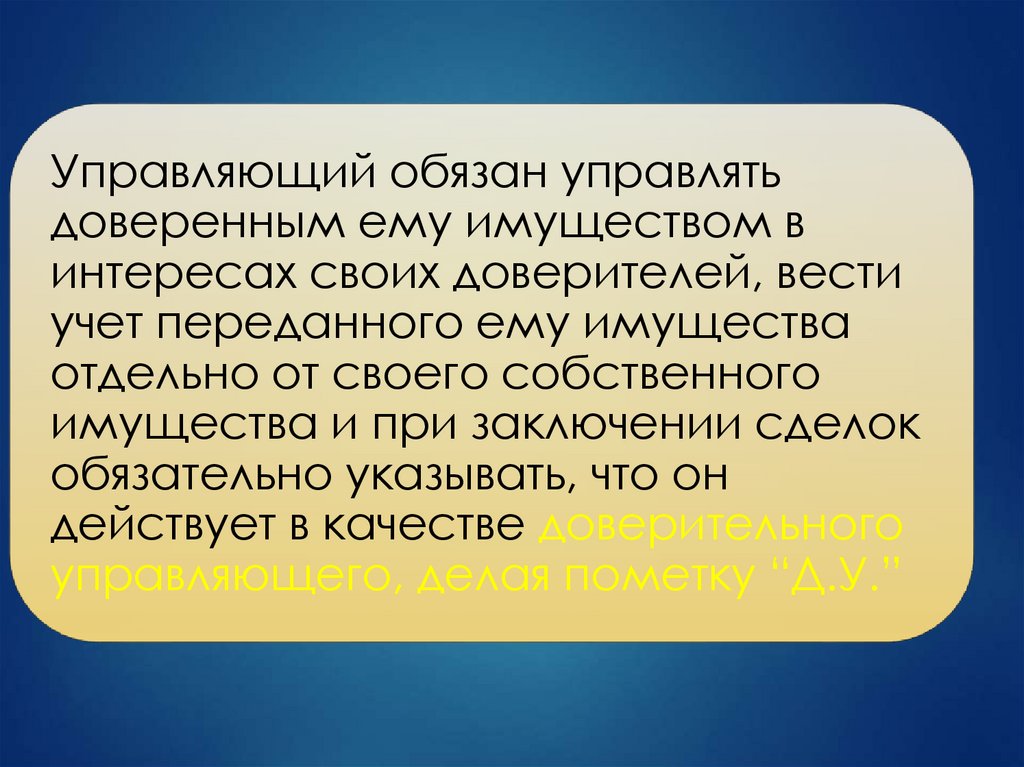

Управляющий обязан управлятьдоверенным ему имуществом в

интересах своих доверителей, вести

учет переданного ему имущества

отдельно от своего собственного

имущества и при заключении сделок

обязательно указывать, что он

действует в качестве доверительного

управляющего, делая пометку “Д.У.”

33.

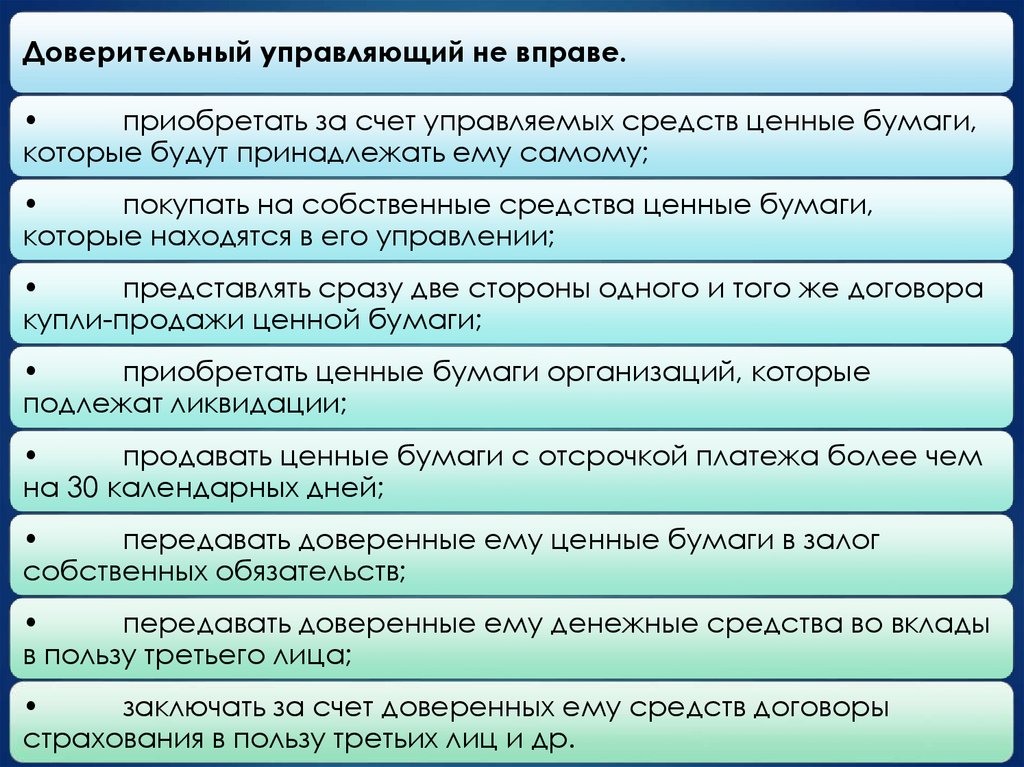

Доверительный управляющий не вправе.приобретать за счет управляемых средств ценные бумаги,

которые будут принадлежать ему самому;

покупать на собственные средства ценные бумаги,

которые находятся в его управлении;

представлять сразу две стороны одного и того же договора

купли-продажи ценной бумаги;

приобретать ценные бумаги организаций, которые

подлежат ликвидации;

продавать ценные бумаги с отсрочкой платежа более чем

на 30 календарных дней;

передавать доверенные ему ценные бумаги в залог

собственных обязательств;

передавать доверенные ему денежные средства во вклады

в пользу третьего лица;

заключать за счет доверенных ему средств договоры

страхования в пользу третьих лиц и др.

34.

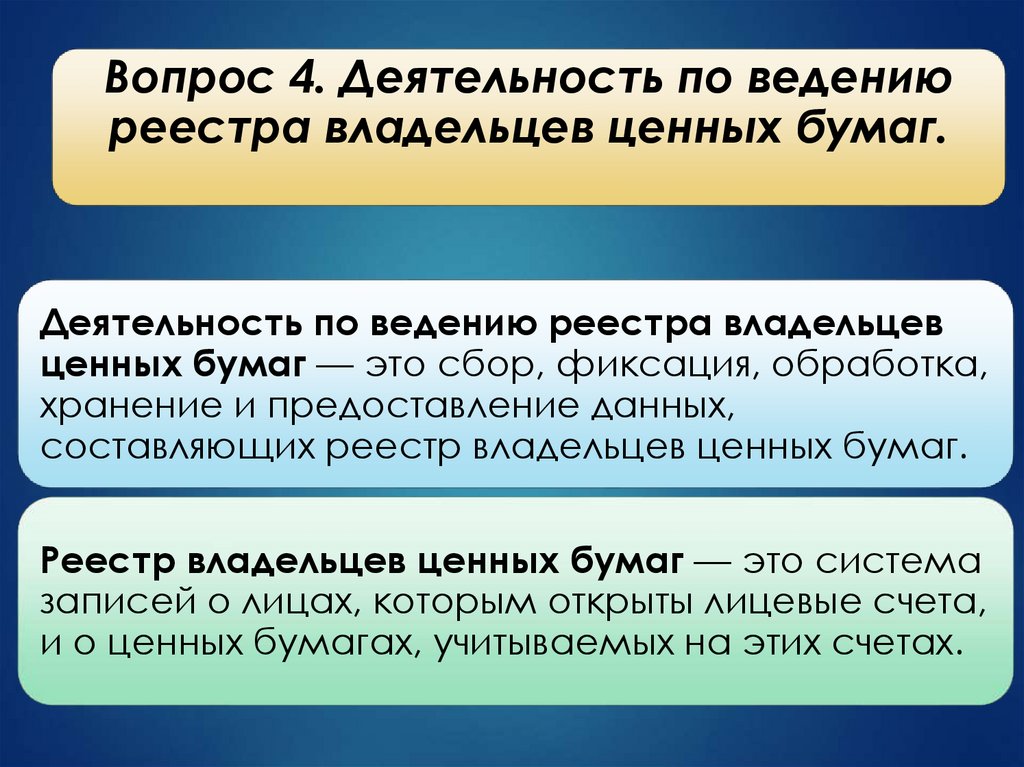

Вопрос 4. Деятельность по ведениюреестра владельцев ценных бумаг.

Деятельность по ведению реестра владельцев

ценных бумаг — это сбор, фиксация, обработка,

хранение и предоставление данных,

составляющих реестр владельцев ценных бумаг.

Реестр владельцев ценных бумаг — это система

записей о лицах, которым открыты лицевые счета,

и о ценных бумагах, учитываемых на этих счетах.

35.

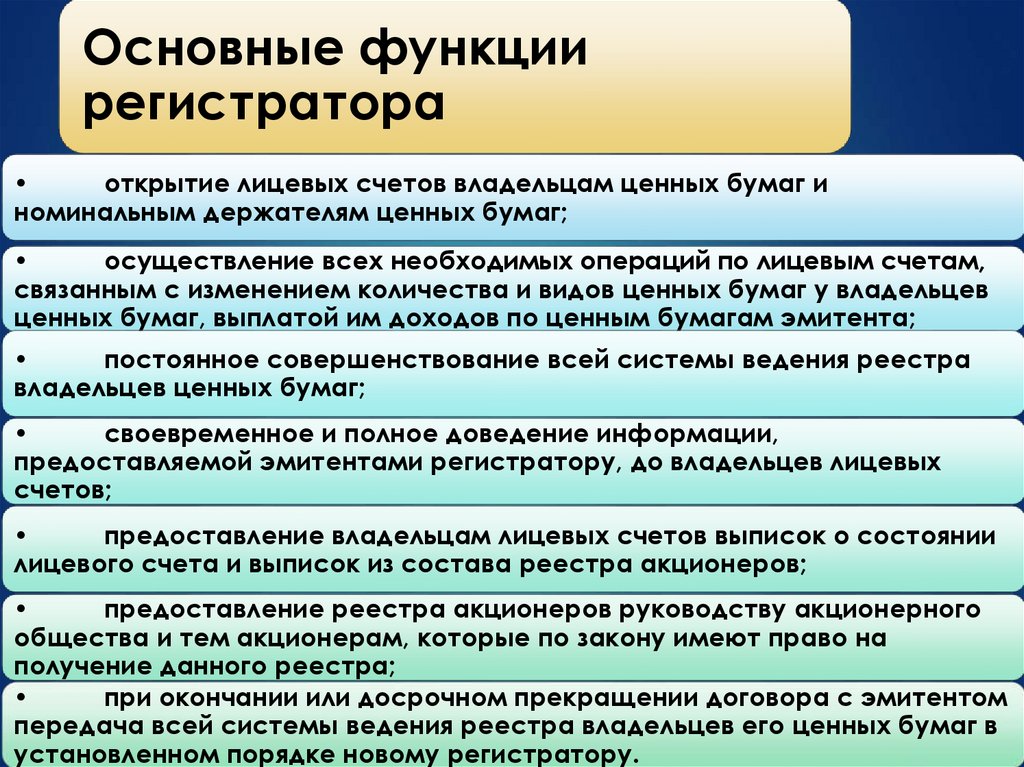

Основные функциирегистратора

открытие лицевых счетов владельцам ценных бумаг и

номинальным держателям ценных бумаг;

осуществление всех необходимых операций по лицевым счетам,

связанным с изменением количества и видов ценных бумаг у владельцев

ценных бумаг, выплатой им доходов по ценным бумагам эмитента;

постоянное совершенствование всей системы ведения реестра

владельцев ценных бумаг;

своевременное и полное доведение информации,

предоставляемой эмитентами регистратору, до владельцев лицевых

счетов;

предоставление владельцам лицевых счетов выписок о состоянии

лицевого счета и выписок из состава реестра акционеров;

предоставление реестра акционеров руководству акционерного

общества и тем акционерам, которые по закону имеют право на

получение данного реестра;

при окончании или досрочном прекращении договора с эмитентом

передача всей системы ведения реестра владельцев его ценных бумаг в

установленном порядке новому регистратору.

36.

Вопрос. 5 Депозитарнаядеятельность.

Депозитарная деятельность

— это оказание услуг по

хранению сертификатов

ценных бумаг и (или) учету и

переходу прав на ценные

бумаги.

37.

Пользователь услугдепозитария

называется

депонентом, а

открываемый ему

в депозитарии счет

— счетом депо.

38.

Депозитарий оказывает свои услугина основании депозитарного

договора, заключаемого со своими

депонентами.

В зависимости от целей

депозитарных услуг депозитарии

подразделяются на расчетные и

клиентские (кастодиальные).

39.

Различия между депозитарием ирегистратором

№ Показатели

п/п

Регистратор

Депозитарий

1

Вид договора

Договор на ведение

реестра ценных бумаг

Депозитарный договор

2

Вид клиента

Эмитент

Инвестор (участник

рынка ценных бумаг как

их владелец)

3

Суть

профессиоУчет владельцев

нальной

деятель- ценных бумаг данного

ности

эмитента

4

Вид учетного счета

5

Плательщик услуг

6

Хранение сертификатов ценных бумаг

Лицевой счет

Учет ценных бумаг,

которыми владеет

данный инвестор

Счет депо

В основном — эмитент В основном — владельцы

ценных бумаг

Отсутствует

Оказывает услуги по хранению сертификатов

ценных бумаг

40.

Взаимодействие депозитария с регистратором охватывает три главныхмомента:

1)

депозитарий в соответствии с клиентскими договорами на депозитарное обслуживание становится на учет у регистраторов в качестве номинального держателя ценных бумаг определенных эмитентов, которые до этого были зарегистрированы на имя клиентов

депозитария;

2)

осуществление перехода прав собственности на ценные бумаги

его клиентов без их перерегистрации на лицевых счетах у регистратора (поскольку их там уже нет); перерегистрация теперь осуществляется путем перевода ценных бумаг по счетам депо в самом

депозитарии. В случае массового характера операций с ценными

бумагами такая форма перерегистрации прав собственности на них

является самой быстрой и дешевой;

3) возобновление взаимодействия с регистратором. Оно происходит в

случае изменения лицевого счета депозитария у регистратора, которое

будет иметь место только в ситуации, если меняется общее количество

депонируемых в депозитарии ценных бумаг данного эмитента.

41.

Вопрос 6. Ключевые межрыночные профессиональныеучастники на рынке ценных бумаг.

В соответствии с Федеральным законом

от 7 февраля 2011 г. № 7-ФЗ “О клиринге

и клиринговой деятельности"

Клиринговая деятельность—деятельность

по оказанию клиринговых услуг в

соответствии с утвержденными

клиринговой организацией правилами

клиринга, зарегистрированными в

установленном порядке Центральным

банком Российской Федерации.

42.

Деятельность этой организациирегулируется Федеральным

законом

“О клиринге и клиринговой

деятельности". Для того чтобы

создать такую организацию,

необходимо иметь

минимальный размер

собственных средств не менее

100 млн руб.

43.

Дляработы

клиринговой

организации

должны

быть

разработаны и зарегистрированы

в

Банке

России

правила

проведения клиринга. Они должны

содержать

требования

к

участникам клиринга, права и

обязанности

всех

участников

клиринга, порядок его проведения,

размер и порядок оплаты услуг,

порядок разрешения споров.

44. Основные части процедуры клиринга

1)сбор исходной информации, ее сверка и в случае наличия

расхождений в информации, полученной от противоположных сторон

сделки, проведение ее корректировки;

2)

подготовка бухгалтерских документов на основе исходной

информации о сделках; данная информация необходима, чтобы

провести соответствующие перечисления денежных средств с банковских или иных расчетных счетов участников рынка и перерегистрации прав собственности на передаваемые в связи с этим

ценные бумаги;

3)

проведение зачета взаимных требований участников рынка друг

перед другом по денежным платежам и поставкам каждой ценной

бумаги. Процедура зачета позволяет резко сократить потоки денег и

перемещения ценных бумаг между участниками рынка, поскольку в

этом случае осуществляются лишь движение итоговых денежных сумм

и сальдированное перемещение ценных бумаг.

45.

Вопрос 7. Коммерческие банки нарынке ценных бумаг.

Секьюритизация (от англ. securities - «ценные

бумаги») - финансовый термин, означающий

одну из форм привлечения финансирования

путём выпуска ценных бумаг, обеспеченных

активами, генерирующими стабильные

денежные потоки (например, портфель

ипотечных кредитов, авто кредитов, лизинговые

активы, коммерческая недвижимость,

генерирующая стабильный рентный доход и т.

д.).

46.

Инвестиционные банки - этоспециализированные банки, основная

деятельность которых связана с рынком

ценных бумаг. К функциям такого

банка относятся: привлечение

денежных средств путем выпуска

собственных ценных бумаг, вторичное

распределение акций и облигаций,

посредничество при размещении

международных ценныхбумаг,

консультирование корпораций по

инвестиционным вопросам.

47.

В России четкого разделенияна коммерческие и

инвестиционные банки нет: у

нас «инвестиционный» или

«коммерческий» банк - это,

скорее, позиционирование

торговой марки, чем

принадлежность к

некоторому классу кредитных

учреждений.

finance

finance