Similar presentations:

Глобальные логистические системы

1.

Участники рынка логистики, глобальные логистические гиганты вмеждународном масштабе в разрезе мультимодальных перевозок

Глобальные логистические системы

Лектор: Акылбеков А.

Email. altynbek.akylbekov@outlook.com

Mobile. +770199714897

1

2.

СОДЕРЖАНИЕАНАЛИЗ – МЕЖДУНАРОДНЫЕ АВИАПЕРЕВОЗКИ:

1.

Принцип хабовой модели «Hub and spokes»

2.

Принципы управления аэропортами

3.

Ведущие операторы аэропортов

4.

Модель авиаоператора

2

3.

ПРОБЛЕМЫ ГРУЗОВЫХ АВИАПЕРЕВОЗОК И РАЗВИТИЯ ТРАНЗИТА1. Внутренний рынок грузовых перевозок слаборазвит, специализированные перевозки

осуществляются в рамках чартерных рейсов лишь тремя небольшими компаниями с

использованием самолетов и вертолетов

2. Упрощение таможенных процедур

3. Отсутствие координации маркетинговой и логистической деятельности между

зарубежными компаниями является сдерживающим фактором для дальнейшего развития

рынка грузовых авиаперевозок и фактом повышения тарифов перевозки грузов для клиентов

4. Рынок перевозок сдерживается недостатком топливной базы, неразвитостью

правового регулирования взаимоотношений с аэропортами, отсутствием ремонтной

базы

5. Устаревший парк региональных воздушных судов, не соответствующий стандартам

Международной организации гражданской авиации (ИКАО),

6. Нехватка авиационного персонала, в частности летного состава с 4-м уровнем

английского языка в соответствии с требованиями ИКАО

7. Отсутствие возможности дополнительного заработка аэропортами за счет

непрофильных услуг

8. Высокая стоимость ГСМ в аэропортах

9. Взимание «Роялти»

10. Неразвитость обслуживающей инфраструктуры – длительное обслуживание самолетов

(дозаправка, разгрузка/погрузка), Аэропорты снг имеют репутацию дорогих по уровню

тарифов за обслуживание по причине неполной загрузки

--

3

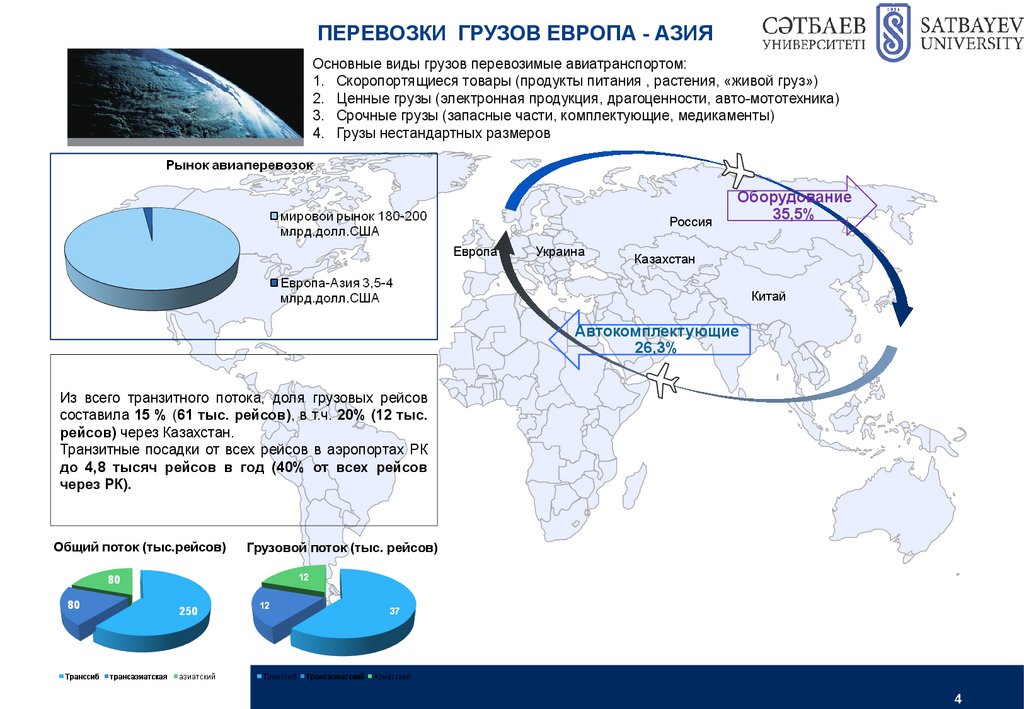

4.

ПЕРЕВОЗКИ ГРУЗОВ ЕВРОПА - АЗИЯОсновные виды грузов перевозимые авиатранспортом:

1. Скоропортящиеся товары (продукты питания , растения, «живой груз»)

2. Ценные грузы (электронная продукция, драгоценности, авто-мототехника)

3. Срочные грузы (запасные части, комплектующие, медикаменты)

4. Грузы нестандартных размеров

Россия

Европа

Украина

Оборудование

35,5%

Казахстан

Китай

Автокомплектующие

26,3%

Из всего транзитного потока, доля грузовых рейсов

составила 15 % (61 тыс. рейсов), в т.ч. 20% (12 тыс.

рейсов) через Казахстан.

Транзитные посадки от всех рейсов в аэропортах РК

до 4,8 тысяч рейсов в год (40% от всех рейсов

через РК).

Общий поток (тыс.рейсов)

Грузовой поток (тыс. рейсов)

4

5.

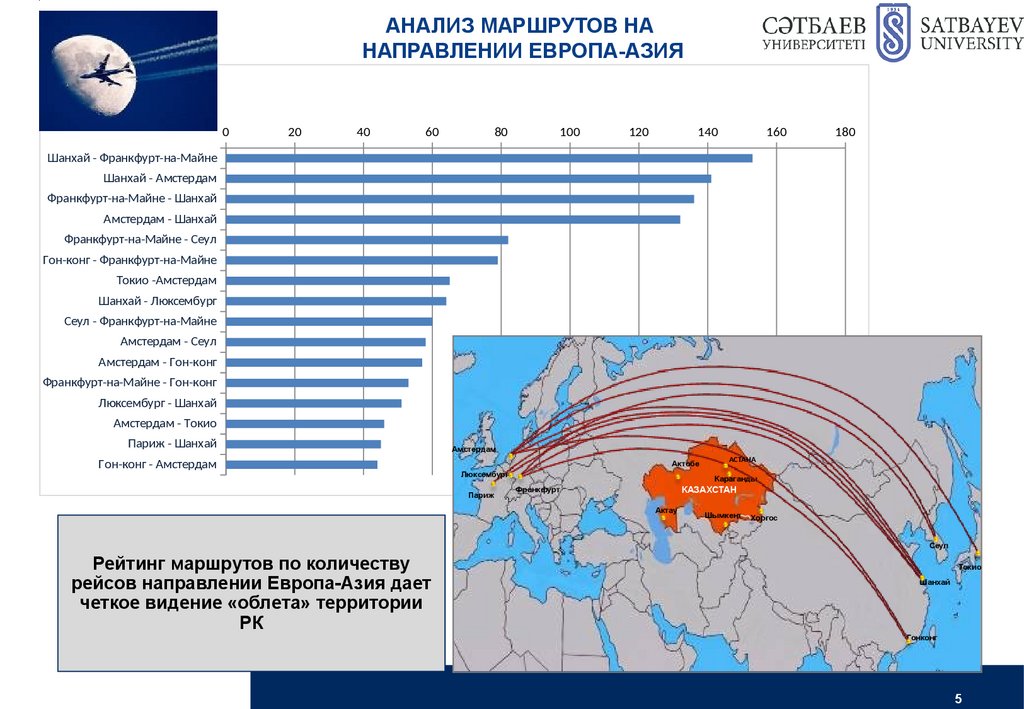

АНАЛИЗ МАРШРУТОВ НАНАПРАВЛЕНИИ ЕВРОПА-АЗИЯ

0

20

40

60

80

100

120

140

160

180

Шанхай - Франкфурт-на-Майне

Шанхай - Амстердам

Франкфурт-на-Майне - Шанхай

Амстердам - Шанхай

Франкфурт-на-Майне - Сеул

Гон-конг - Франкфурт-на-Майне

Токио -Амстердам

Шанхай - Люксембург

Сеул - Франкфурт-на-Майне

Амстердам - Сеул

Амстердам - Гон-конг

Франкфурт-на-Майне - Гон-конг

Люксембург - Шанхай

Амстердам - Токио

Париж - Шанхай

Гон-конг - Амстердам

Амстердам

Актобе

Люксембург

Париж

АСТАНА

Караганды

КАЗАХСТАН

Франкфурт

Актау

Шымкент

Хоргос

Сеул

Рейтинг маршрутов по количеству

рейсов направлении Европа-Азия дает

четкое видение «облета» территории

РК

Токио

Шанхай

Гонконг

5

6.

СНИЖЕНИЕ КОЛИЧЕСТВА ТЕХНИЧЕСКИХ ПОСАДОК СРОСТОМ ИСПОЛЬЗОВАНИЯ НОВЫХ ТИПОВ ВОЗДУШНЫХ СУДОВ

Boeing 747-8F : больше груза (22 тонны) или больше дистанции (18500 км)

Полезная

в тоннах

Payload, нагрузка

1,000 kg (1,000

lb)

150

Большая полезная нагрузка

134 тонн

(275)

125

(220)

100

(165)

75

(110)

50

(55)

25

113 тонн

747

-8F

Большее расстояние

747

-4 0

0F

747

-20

0F

110 тонн

0

3 (6)

4

(8)

В отличие от других воздушных судов Boeing

747-8F имеет возможность перевозить 134

тонны грузов на расстояние около 8 200 км.

5

(10

)

6

(12

)

7

Расстояние в 1000 км

(14

)

8

(16

)

9

(18

)

10

Range, 1,000 nmi (1,000 km)

6

7.

Основные аэропорты-конкуренты в Центральной АзииАэропорт Толмачево (Новосибирск, Россия)

Аэропорт Кольцово

(Екатеринбург, Россия)

Категория ВПП – ICAO I

Параметры ВПП – 3,025x53м,

2,500x45м

Объем грузов – 45 тонн/день

Объем вместимости складов –

17,000 тонн/год

Категория ВПП– ICAO I

Параметры ВПП – 3,600x70м

Объем грузов – 300 тонн/день. Склады ~ 12,000 м2

Основные клиенты: Aeroflot, Volga Dnepr, Air

China, Cargolux, ACG.

Недостатки: Длительный период экстремально низких

температур, слабое техническое оснащение

Доля рынка – 14%

Аэропорт Емельяново

(Красноярск, Россия)

Категория ВПП– ICAO II

Параметры ВПП – 3,700x60м

Объем грузов– 240 тонн/день

Склады - 4,413м2

Основные клиенты: Lufthansa

Cargo,

Air Bridge cargo

Недостатки: не развито грузовое

направление

Доля рынка: 16%

Аэропорт Гейдар Алиева

(Баку, Азербайджан)

Категория ВПП – ICAO III

Параметры ВПП – 2,700x60м,

3,200x51м

Объем грузов– 3,000 тонн/месяц

Грузовой терминал – 12,000 м2.

Основные клиенты: Cargolux, Silk

Way Airlines, Antonov Airlines.

Неудобное расположение для

технических остановок из Китая в

Европу. Доля рынка – 14%.

Аэропорт Навои (Ташкент,

Узбекистан)

Прогнозируемый объем грузов –

300тонн/день

Категория ВПП– ICAO II

Параметры ВПП – 4,000х45м

Объем топлива – 1,401м3

Основной клиент Korean Air

Недостатки: нет альтернативных

грузовых

авиакомпаний, слабо развита

инфраструктура

Доля рынка 11%

Международный аэропорт Астана

(Астана, Казахстан)

Категория ВПП - ICAO IIIB

Параметры ВПП - 3,500х45м

Существующий грузовой объем – 5,000 в год

Объем топлива – 9,500м3

Грузовой терминал – 2,200м2

Основные клиенты

Недостатки: перегружен пассажирский

терминал

Аэропорт Манас (Бишкек, Кыргызстан)

Категория ВПП– ICAO I

Параметры ВПП– 4,200x55м

Объем грузов– 280 тонн/день

Грузовой терминал - 3,360м2

основные клиенты: MNG, MK Airlines,

Atlas Air.

Недостатки: неудобное географическое

положение, нестабильная политическая

ситуация

Доля рынка 8%

7

8.

Оценка деятельности аэропортов-конкурентовАэропорт

Основные клиенты

Доля

рынка %

Преимущества

Недостатки

Нет альтернативных

грузовых авиакомпаний,

слабо развита

инфраструктура

11%

Навои

(Навои, Узбекистан)

Korean Air Cargo

Существует крупный клиент,

который развивает

грузопоток региона

Манас

(Бишкек,

Кыргызстан)

MNG, MK Airlines,

Волга-Днепр, Atlas Air и

др.

Низкие цены на авиаГСМ

Используется как военный

плацдарм для Афганистана

Неудобное

географическое

положение, нестабильная

политическая ситуация

8%

Емельяново

(Красноярск,

Россия)

Lufthansa Cargo, Air

Bridge Cargo

Поддержка правительством

на международном уровне

Не развито грузовое

направление

16%

Аэропорт

им.Гейдара Алиева

(Баку, Азербайджан)

Cargolux, Silk Way

Airlines, Antonov Airlines

Развитая инфраструктура,

низкие цены на авиаГСМ,

собственная базовая

авиакомпания

Неудобное расположение

для технических

остановок из Китая в

Европу

21%

Алматы, Казахстан

FedEx, UPS, Lufthansa

Cargo, Evergreen, KLM

Cargo, Cargolux

Развитая маршрутная сеть,

высокая техническая

оснащенность

Высокие цены, плохая

погода, низкая

пропускная способность

25%

8

9.

АЭРОПОРТЫ КАЗАХСТАНААэропорт г. Астана

Расстояние от города – 15 км

Категория ИКАО – 3.

Принимает все типы воздушных судов

Расстояние до железной дороги – 21 км

ВПП – 3500×45м

100% в государственной собственности

Преимущества аэропорта:

– выгодное географическое расположение на Трансазиатском

направлении

- развитая инфраструктура аэропорта

- способность принимать воздушные суда всех видов при

видимости на ВПП

- развитая сеть пассажирских перевозок

- находится в государственной собственности

- действующий cargo-терминал

Минусы:

- перегруженность по приему пассажиров

- удаленность от железной дороги

-литерные рейсы

Аэропорт г. Атырау

Расстояние от города – 5 км. Категория ИКАО – 2.

способен принимать все виды воздушны судов. ВПП – 3000×45м

Пассажирооборот в 2011 году 533 806 пас. Грузов 1 747 тонн.

В собственности «Самрук-Казына»

Отличительной особенностью в аэропорту Атырау является

наличие двух операторов с различными функциональными

обязанностями:

1. «Международный аэропорт Атырау» обеспечивает взлет-посадку,

техническое обслуживание, заправку воздушных судов авиатопливом,

авиационную безопасность и обработку грузов;

2. АО «АТМА аэропорт Атырау и перевозки» («АТМА»), являющееся

казахстанско-турецким СП, обслуживает пассажиров, также производит

обработку багажа,

обеспечивает противопожарное обеспечение

воздушных судов. Учредителями СП с долей по 50% являются турецкая

фирма «Магденли» и АО НК «СПК «Каспий».

Преимущества аэропорта:

реконструированная ВПП

- способность принимать воздушные суда всех видов

- объекты нефтегазового комплекса

Минусы:

- отсутствие грузового терминала

- слабый пассажиропоток

9

10.

Аэропорт в г. АктобеРасстояние от города – 6 км

Категория ИКАО – 1. Принимает все типы воздушных судов

Расстояние до железной дороги – 3,5 км. ВПП – 3000×45м

Пропускная способность аэропорта 500 пассажиров/час

100% акций принадлежит ФНБ «Самрук–Казына»

Преимущества:

–расположение на середине Трансазиатского направления

- Курсирование Шаттл-поездов Брест-Актобе,

расформирование поезда на станции Актобе в направлении

города Казахстана , ЦА, Китай

- расположение на маршруте «ЗЕ-ЗК»

–наличие производств, обеспечивающих дополнительную

загрузку транзитных ВС, следующих через территорию РК

- Минусы:

–слабо развитая инфраструктура аэропорта (ВПП не

позволяет принимать крупные ВС на постоянной основе)

Аэропорт Сары Арка (Караганда)

Расстояние от города – 24 км.

Категории ИКАО I

Большинство типов воздушных судов

Расстояние до железной дороги – 32 км

ВПП – 3600×60м

Грузов 2 894 тонн.

Находится в частной собственности.

Преимущество аэропорта:

- выгодное расположение в центре Казахстана

- высокий уровень развития промышленности в регионе

- внедрена система «e-freight»

- действующий cargo терминал

-В случае реализации проекта ЖСБ обеспечится выход на

«турксиб» жд магистраль, свяжет авиахаб Актобе, ЗЕ-ЗК, на

линии транзитного сообщения через СЭЗ Хоргос - Восточные

ворота

-Минусы:

-Находится в частной собственности

10

11.

Аэропорт ШымкентРасстояние от города – 10 км

Категории ИКАО I

Все типы воздушных судов

Расстояние до железной дороги – 17 км

ВПП – 3300×45м

Грузов 2 513 тонн

100% в собственности СПК «Онтүстік»

Преимущество аэропорта:

- развитая инфраструктура аэропорта

- перегруженность аэропорта Навои

- в собственности «Самрук-Казына»

- вблизи к НПЗ

Минусы:

- удаленность от железной дороги

Аэропорт Актау

Расстояние от города – 25 км

Категории ИКАО нет

может принимать самолёты Ан-124, Ил-76

и более лёгкие

Расстояние до железной дороги – 33 км

ВПП – 3300×45м

Грузов 2 513 тонн

В коммунальной собственности

Преимущество аэропорта:

- развитая инфраструктура аэропорта

- вблизи к НПЗ

- порт Актау и Баутино

Минусы:

- удаленность от железной дороги

Сравнительный анализ показывает предпочтительность аэропортов:

1. Астана с точки зрения развития пассажиро-багажной авиации.

2. Актобе как узловой (распределительный) трансппортно-логистический хаб.

3. Атырау близость к объектам нефтегазовой отрасли

Военный аэродром в с. Николаевка

Алматинская область

(вблизи пос. Жетыген)

Расстояние до существующего аэропорта

– 40 км

Расстояние до ближайшей

железнодорожной ветки – 2.5 км

Расстояние от взлетно-посадочной полосы

до автодороги– 400 метров

Длина ВПП– 2.5 км

Ширина – 40 метров

В собственности Министерства

обороны РК

Строительство узлового аэропорта на базе

военного

аэропорта

«Жетыген»,

с

последующей привязкой к СЭЗ «Хоргос»

позволит разгрузить аэропорт г.Алматы.

Необходимые меры:

1.строительство грузо/пассажира

терминала

2. модернизация ВПП

Минусы:

–

слабо

развитая

инфраструктура

аэропорта

11

12.

Грузовые авиакомпании осуществляющие перевозки через Республику КазахстанВ аэропортах РК в настоящее

время обслуживается более

30 грузовых и 33

пассажирских авиакомпании.

Для эффективного

использования потенциала

аэропорта проводится работа

по привлечению следующих

грузовых авиакомпаний:

«Kallita Air», «Martin Air

Cargo», «Korean Air Cargo»,

«Asiana Cargo», «Malaysian

Airlines Cargo», «Jade Cargo»,

«Air Atlanta Icelandic»

12

13.

СОДЕРЖАНИЕАНАЛИЗ – МЕЖДУНАРОДНЫЕ АВИАПЕРЕВОЗКИ:

1.

Принцип хабовой модели «Hub and spokes»

2.

Принципы управления аэропортами

3.

Ведущие операторы аэропортов

4.

Модель авиаоператора

13

14.

МЕЖДУНАРОДНЫЙ ОПЫТЭффективность применения хабовой модели "Hub and Spoke"

"Point to Point"

Схема работы системы

По внутренним маршрутам - "спицам" – пассажиров/грузы из разных пунктов собирают

в центральном транспортном авиаузле. Далее распределяют по внутренним и

международным "спицам", соединяющим этот авиаузел с другими подобными

авиаузлами. Из других авиаузлов пассажиров/грузы, наконец, развозят по внутренним

маршрутам (обычно распределением из конечных узлов по внутренним маршрутам

занимаются авиакомпании, управляющие этими авиаузлами).

Сегодня крупные авиакомпании, как правило, управляют несколькими центральными

транспортными авиаузлами. Связанные национальные системы "Hub-and-Spoke"

формируют альянсовую сеть "Hub-and-Spoke".

"Hub and Spoke"

Международные альянсы

1

4

14

15.

ОПЫТ УПРАВЛЕНИЯ АЭРОПОРТАМИ В РАЗВИТЫХ СТРАНАХ90% аэропортов находятся в уставном капитале АО

учрежденных органами власти

(федерального/регионального уровней)

преобладающее количество аэропортов также

включены в уставной капитал корпораций

учрежденных штатами и/или муниципалитетами

В экономически развитых странах государственная собственность аэропортов не рассматривается как необходимая

составляющая в реализации публичных полномочий в области гражданской авиации, в связи с наличием многообразия

способов привлечения организаций частного сектора к управлению аэропортами

Иной порядок владения аэропортами отмечается крайне редко

Активно используется механизм управления специализированными частными компаниями

Управле

ние по

контракт

ам

СУЩЕСТВУЮЩИЕ МОДЕЛИ УПРАВЛЕНИЯ АЭРОПОРТАМИ НА ОСНОВЕ ГЧП

Делегировано

УПРАВЛЕНИЕ

JFK T4

Концессия объекта (приватизация объекта)

Долгосрочные права на развитие и оперирование

«Владение» доходами и издержками

Финансовые и инвестиционные обязательства

правительства

Аргентина

Концессия на управление

Долгосрочные права на оперирование

«Владение» доходами и издержками

Финансовые и инвестиционные

обязательства правительства

Лондон

Прямое

Государственная

СОБСТВЕННОСТЬ

Оператор

аэропортов

Договор

аренды

Концесс

ия

Полная приватизация или IPO

государственных активов

Государственные ценные

бумаги

Частная

15

16.

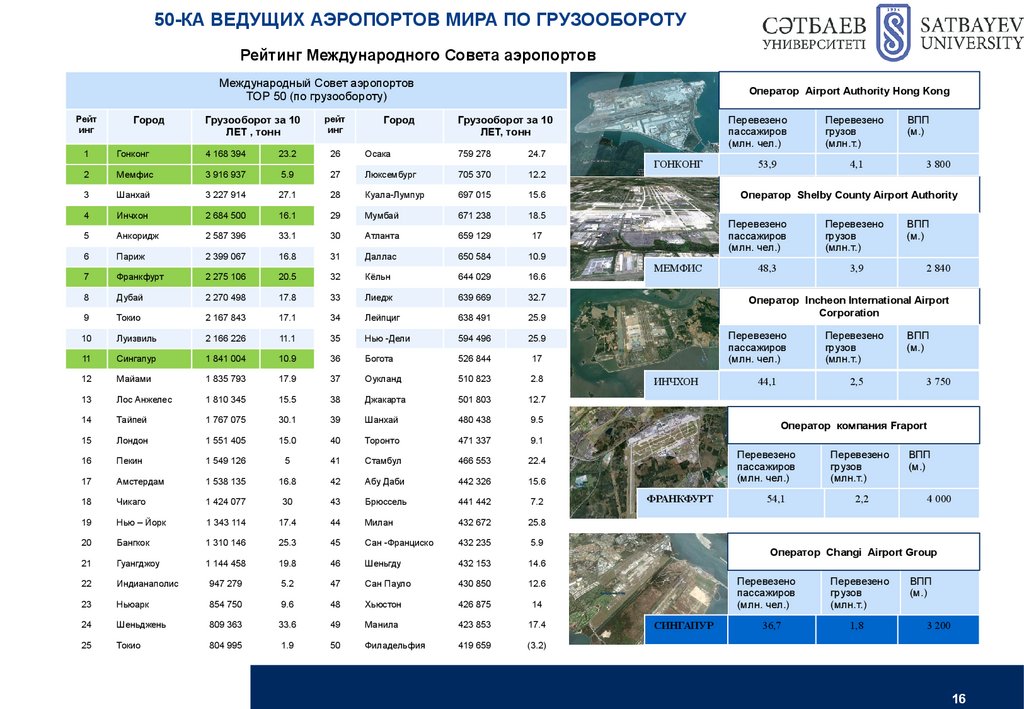

50-КА ВЕДУЩИХ АЭРОПОРТОВ МИРА ПО ГРУЗООБОРОТУРейтинг Международного Совета аэропортов

Международный Совет аэропортов

ТОР 50 (по грузообороту)

Рейт

инг

Город

Грузооборот за 10

ЛЕТ , тонн

рейт

инг

Город

Оператор Airport Authority Hong Kong

Перевезено

пассажиров

(млн. чел.)

Грузооборот за 10

ЛЕТ, тонн

1

Гонконг

4 168 394

23.2

26

Осака

759 278

24.7

2

Мемфис

3 916 937

5.9

27

Люксембург

705 370

12.2

3

Шанхай

3 227 914

27.1

28

Куала-Лумпур

697 015

15.6

4

Инчхон

2 684 500

16.1

29

Мумбай

671 238

18.5

5

Анкоридж

2 587 396

33.1

30

Атланта

659 129

17

6

Париж

2 399 067

16.8

31

Даллас

650 584

10.9

7

Франкфурт

2 275 106

20.5

32

Кёльн

644 029

16.6

8

Дубай

2 270 498

17.8

33

Лиедж

639 669

32.7

9

Токио

2 167 843

17.1

34

Лейпциг

638 491

25.9

10

Луизвиль

2 166 226

11.1

35

Нью -Дели

594 496

25.9

11

Сингапур

1 841 004

10.9

36

Богота

526 844

17

12

Майами

1 835 793

17.9

37

Оукланд

510 823

2.8

13

Лос Анжелес

1 810 345

15.5

38

Джакарта

501 803

12.7

14

Тайпей

1 767 075

30.1

39

Шанхай

480 438

9.5

15

Лондон

1 551 405

15.0

40

Торонто

471 337

9.1

16

Пекин

1 549 126

5

41

Стамбул

466 553

22.4

17

Амстердам

1 538 135

16.8

42

Абу Даби

442 326

15.6

18

Чикаго

1 424 077

30

43

Брюссель

441 442

7.2

19

Нью – Йорк

1 343 114

17.4

44

Милан

432 672

25.8

20

Бангкок

1 310 146

25.3

45

Сан -Франциско

432 235

5.9

21

Гуангджоу

1 144 458

19.8

46

Шеньгду

432 153

14.6

22

Индианаполис

947 279

5.2

47

Сан Пауло

430 850

12.6

23

Ньюарк

854 750

9.6

48

Хьюстон

426 875

14

24

Шеньджень

809 363

33.6

49

Манила

423 853

17.4

25

Токио

804 995

1.9

50

Филадельфия

419 659

(3.2)

ГОНКОНГ

53,9

Перевезено

грузов

(млн.т.)

4,1

ВПП

(м.)

3 800

Оператор Shelby County Airport Authority

Перевезено

пассажиров

(млн. чел.)

МЕМФИС

48,3

Перевезено

грузов

(млн.т.)

3,9

ВПП

(м.)

2 840

Оператор Incheon International Airport

Corporation

Перевезено

пассажиров

(млн. чел.)

ИНЧХОН

44,1

Перевезено

грузов

(млн.т.)

2,5

ВПП

(м.)

3 750

Оператор компания Fraport

Перевезено

пассажиров

(млн. чел.)

ФРАНКФУРТ

54,1

Перевезено

грузов

(млн.т.)

2,2

ВПП

(м.)

4 000

Оператор Changi Airport Group

СИНГАПУР

Перевезено

пассажиров

(млн. чел.)

Перевезено

грузов

(млн.т.)

36,7

1,8

ВПП

(м.)

3 200

16

17.

СПЕКТР УСЛУГ ОКАЗЫВАЕМЫЙ ОПЕРАТОРОМ АЭРОПОРТАНАЗЕМНЫЕ УСЛУГИ

УПРАВЛЕНИЕ

АЭРОПОРТОМ И

ТЕРМИНАЛАМИ

A

НЕДВИЖИМОСТЬ:

ОФИСЫ, БИЗНЕСЦЕНТРЫ, СКЛАДЫ,

G

САМОЛЕТНЫЕ АНГАРЫ

Данная система

управления способствует

качественному оказанию

услуг и высокому рейтингу

оператора аэропорта

B

C

ДЕЯТЕЛЬНОСТЬ

ОПЕРАТОРА

АЭРОПОРТА

РАСПРЕДЕЛЕНА

СРЕДИ ДОЧЕРНИХ

КОМПАНИЙ,

ОКАЗЫВАЮЩИХ

УСЛУГИ УЗКОЙ

НАПРАВЛЕННОСТИ

D

E

F

ОБЩЕСТВЕННОЕ

ПИТАНИЕ

МАГАЗИНЫ

БЕСПОШЛИНОЙ

ТОРГОВЛИ

DUTY-FREE

ОХРАНА И

БЕЗОПАСНОСТЬ

ТРАНСФЕРЫ

АЭРОПОРТ-ГОРОД

17

18.

МЕЖДУНАРОДНЫЙ ОПЫТ ОПЕРАТОРСТВА АЭРОПОРТАAirport Authority Hong Kong

Airport Authority Hong Kong

Принадлежит Правительству Гонконга

Оперирует только аэропортом Гонконг

Площадь аэропорта 1,255 Га

Терминальная площадь 750,000 м2

Более 100 авиалиний. Около 160 направлений. ВПП – 2

Перевезено пассажиров год– 54,9 млн.

Перевезено грузов год – 3,9 млн.тонн

Кол-во рейсов год – 339 000

Общая прибыль = 1 540 млн.долл.США

Предоставляемые услуги:

1.Недвижимость: офисы, залы авиакомпаний, бизнес-центры, склады,

топливо объектов и самолетные ангары.

2.Наземные услуги: эксплуатация взлетно-посадочной полосы и

полосы освещения

3.Бизнес услуги

4.Трансферы

5.Охрана и безопасность

Memphis-Shelby County Airport Authority

Memphis-shelby County Airport Authority

Перевезено пассажиров год– 3,56 млн.

Перевезено грузов год – 3,36 млн.тонн

Кол-во рейсов год – 311 791

Предоставляемые услуги:

1.Недвижимость: офисы, залы авиакомпаний, бизнес-центры, склады,

топливо объектов и самолетные ангары.

2.Наземные услуги: эксплуатация взлетно-посадочной полосы и

полосы освещения

3.Бизнес услуги

4.Трансферы

5.Охрана и безопасность

18

19.

Frankfurt Airport groupFrankfurt Airport group

Доход в год – 2,37 млрд. евро

Перевезено пассажиров год – 180,8 млн.

Перевезено грузов год – 3,5 млн.тонн

Количество рейсов год – 1,6 млн.

Fraport AG владеет акциями или контракты на

управление в нескольких аэропортах по всему миру Фракнфурт,

Варна, Дели (Индира Ганди), Анталия, Каир, Ганновер, Дакар,

Пулково.

Предоставляемые услуги:

1. Недвижимость: офисы, бизнес-центры, склады и

самолетные ангары.

2. Наземные услуги

3. Бизнес услуги

4. Трансферы

5. Общественное питание

6. Охрана и безопасность

British Airport Authority

British Airport Authority

BAA Limited — британская компания,

крупнейший в мире оператор аэропортов.

Основана в 1966 году как государственная

компания British Airports Authority.

Перевезено пассажиров – 108,5 млн.

Перевезено грузов – 1,85 млн.тонн.

Количество рейсов год – 975 000.

В 2006 г. была приобретена Grupo Ferrovil за 10,1 млрд фунтов. BAA

владеет и управляет семью аэропортами в Великобритании,

включая лондонские Хитроу, Гэтвик, Стэнсед и в шести

аэропортах Австралии, Неаполя, Bндианаполиса и Будапешта.

Предоставляемые услуги:

1.Недвижимость: офисы, бизнес-центры, склады и самолетные

ангары.

2.Наземные услуги

3.Бизнес услуги

4.Трансферы

5.Общественное питание

6.Охрана и безопасность

19

20.

ТРЕБОВАНИЯ К БАЗОВОМУ АЭРОПОРТУАэропорт должен иметь хорошую инфраструктуру для обслуживания

всех типов ВС

Наличие развитой сети пассажирских рейсов и потенциала для

их развития

Должно быть в наличии не менее 4-х стоянок для обслуживания

большегрузных ВС

Хорошее географическое положение и зона охвата потенциальных

рынков

Наличие проходящих авто и ж/д магистралей

Оснащенность спецтехникой и оборудованием

Наличие карго-терминала или потенциала для его развития

Наличие ангара для технического обслуживания большегрузных ВС.

Наличие таможенного, санитарно-ветеринарного контроля.

Высокий коэффициент доступности аэропорта (режим работы,

регламенты, трафик пассажирских рейсов, погодные условия)

Наличие квалифицированного персонала со знанием

английского языка во всех службах

Наличие e-freight

Создание Специальной экономической зоны (СЭЗ)

e-freight

20

21.

МИРОВЫЕ ГРУЗОВЫЕ АВИАПЕРЕВОЗКИ ЕВРОПА-АЗИЯСамые загруженные грузовые авиалинии

мира

Авиалиния

Грузы, тонн/км

1

FedEx

15,743

2

UPS Airlines

10,194

3

Cathay Pacific

Airways

9,587

4

Korean Airlines

9,542

5

Emirates

7,913

6

Lufthansa

7,428

7

Singapore

Airlines

7,001

8

China Airlines

6.410

9

Eva air

5.166

10

Cargolux

4,901

ОСНОВНЫЕ ИГРОКИ НА НАПРАВЛЕНИИ ЕВРОПА АЗИЯ

ПЕРЕВОЗЧИКИ ЕС

Lufthansa,

Cargolux

ПЕРЕВОЗЧИКИ Китая и

ЮВА

Cathay Pacific Airways,

China Airlines, Korean

Airlines, Singapore

Airlines

ПЕРЕВОЗЧИКИ

США

UPS, FedEx

Источник: IATA

2

1

22.

СОДЕРЖАНИЕАНАЛИЗ ОТРАСЛИ И ОБЗОР РЫНКА:

1.

Позиции автомобильного транспорта в экономике Казахстана

2.

Грузовые перевозки Казахстан - Китай

3.

Международные пункты пропуска и автомобильные грузопотоки

4.

Состояние рынка автомобильных грузовых перевозок в Казахстане

5.

Разрешительная система в международных направлениях

6.

Таможенная система международной дорожной перевозки (МДП)

22

23.

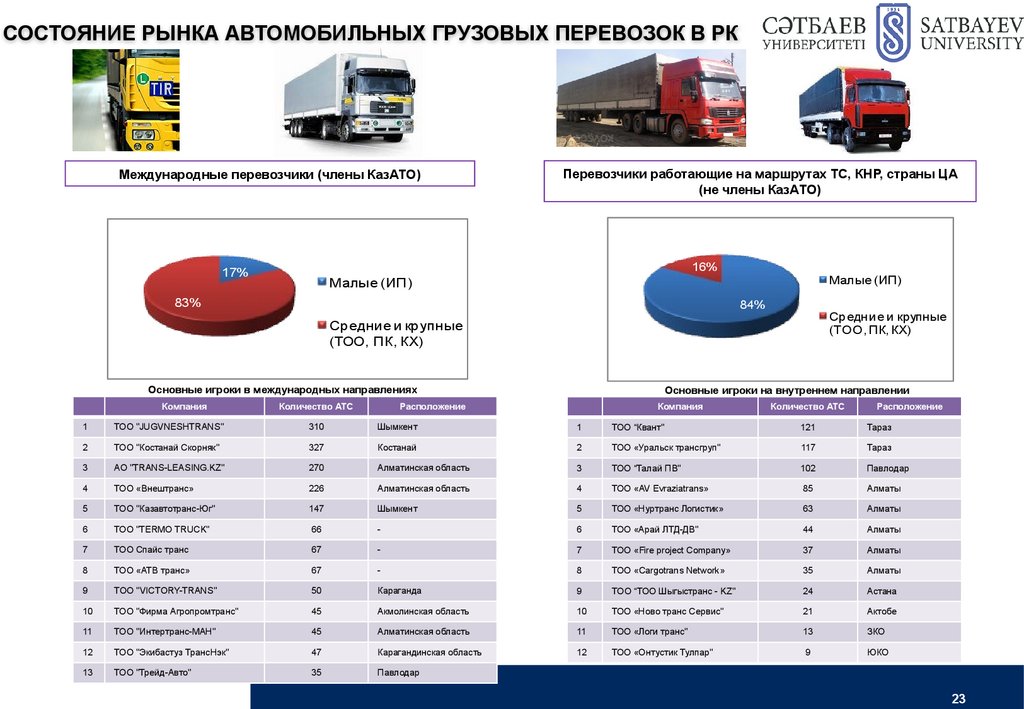

СОСТОЯНИЕ РЫНКА АВТОМОБИЛЬНЫХ ГРУЗОВЫХ ПЕРЕВОЗОК В РКМеждународные перевозчики (члены КазАТО)

17%

Перевозчики работающие на маршрутах ТС, КНР, страны ЦА

(не члены КазАТО)

16%

Малые (ИП)

83%

Малые (ИП)

84%

Средние и крупные

(ТОО, ПК, КХ)

Средние и крупные

(ТОО, ПК, КХ)

Основные игроки в международных направлениях

Компания

Количество АТС

Основные игроки на внутреннем направлении

Расположение

Компания

Количество АТС

Расположение

1

ТОО "JUGVNESHTRANS"

310

Шымкент

1

ТОО “Квант"

121

Тараз

2

ТОО "Костанай Скорняк"

327

Костанай

2

ТОО «Уральск трансгруп"

117

Тараз

3

AO "TRANS-LEASING.KZ"

270

Алматинская область

3

ТОO “Талай ПВ"

102

Павлодар

4

ТОО «Внештранс»

226

Алматинская область

4

ТОО «AV Evraziatrans»

85

Алматы

5

ТОО "Казавтотранс-Юг"

147

Шымкент

5

ТОО «Нуртранс Логистик»

63

Алматы

6

ТОО "TERMO TRUCK"

66

-

6

ТОО «Арай ЛТД-ДВ"

44

Алматы

7

ТОО Спайс транс

67

-

7

ТОО «Fire project Company»

37

Алматы

8

ТОО «АТВ транс»

67

-

8

ТОО «Cargotrans Network»

35

Алматы

9

TOO "VICTORY-TRANS"

50

Караганда

9

TOO “ТОО Шыгыстранс - KZ"

24

Астана

10

ТОО "Фирма Агропромтранс"

45

Акмолинская область

10

ТОО «Ново транс Сервис"

21

Актобе

11

ТОО "Интертранс-МАН"

45

Алматинская область

11

ТОО «Логи транс"

13

ЗКО

12

ТОО "Экибастуз ТрансНэк"

47

Карагандинская область

12

ТОО «Онтустик Тулпар"

9

ЮКО

13

ТОО "Трейд-Авто"

35

Павлодар

23

24.

РАЗРЕШИТЕЛЬНАЯ СИСТЕМА В МЕЖДУНАРОДНЫХ НАПРАВЛЕНИЯХ40 двусторонних межправительственных соглашений о международном автомобильном

сообщении Казахстан со странами Европы и Азии. С большинством из этих стран действует

разрешительная система организации международных автоперевозок.

Разрешение (дозвол) - право коммерческой перевозки грузов по территории

иностранного государства

2 вида разрешения:

- Универсальное – перевозка въезд/выезд и транзитный проезд (Германия,

Италия Польша применяют особые разрешения по категории соответсвми

автотранспорта Евро 1,2,3,4,5 )

- 3-я страна – перевозка в/из третьей страны

Безразрешительная система действует с 7 странами - Арменией, Россией, Румынией,

Кыргызстаном, Таджикистаном, Грузией, Узбекистаном.

В 201*2году с 36 станами произведен

обмен бланками разрешений

Страна назначения

КНР

Беларусь

Польша

Германия

Турция

Прочие

Итого

Общее количество

бланков

37 200

15 200

14 400

13 500

7 000

38 700

126 000

Для перевозки опасных и

крупногабаритных грузов требуется

дополнительное разрешение

выдаваемое на территории стран (в

каждой стране отдельно)

С Китаем существует особая разрешительная система с ограниченным въездом на

территории стран. (В КНР до Урумчи. В Казахстан до Алматы)

«А» - многоразовое годовое разрешение на регулярную перевозку пассажиров и багажа

«B» - одноразовое нерегулярное разрешение на перевозку пассажиров и багажа

«С» - одноразовое разрешение на перевозку грузов

Динамика автоперевозок между РК и КНР

Текущая ситуация по бланкам разрешениям по направлению в КНР

1. Отсутствие достаточного количества бланков разрешений

2. Нетранспарентная система выдачи бланков разрешений

3. Отсутствие четкой регламентации порядка осуществления автомобильных

перевозок по разрешительным бланкам виды «А», «В» и «С».

Источник: данные КТК МФ РК 6

24

25.

ТАМОЖЕННАЯ СИСТЕМА МЕЖДУНАРОДНОЙ ДОРОЖНОЙ ПЕРЕВОЗКИ(МДП)

Система МДП

Документ TIR CARNET (таможенное

обеспечение) дающий право перевозить грузы

в опломбированных таможней кузовах

автомобилей или контейнерах с упрощением

таможенных процедур

(без досмотра на границе)

Наличие книжки МДП дает право на

внеочередное таможенное оформление

груза при въезде в страну участницу. Документ

покрывает автомобильные и железнодорожные

перевозки грузов между государствами,

признавшими «Таможенную конвенцию о

международной перевозке грузов с

применением книжки международной

дорожной перевозки (МДП)» 1959 г. и 1975 г.

Регион охвата 73 страны (Европа, Азия) возможность транзита через ЕС в

третьи страны без дополнительного оформления декларации на границе ЕС и

страны где применяется МДП

В Казахстане право на выдачу и обеспечение работы системы

по решению МСАТ принадлежит КазАТО

действительный член Международного Союза Автомобильного

Транспорта (МСАТ) с 1995 года,

Средняя стоимость одной книжки позволяющей перевозить груз

последовательно через десять границ стран конвенции

составляет $100

,

Веб-приложение TIREPD позволяет

держателям книжек МДП

заранее информировать

таможенные органы в

пунктах въезда/выезда

в/из ЕС о перевозке МДП

Существуют прецедентные жалобы

перевозчиков на:

Монополизацию, отсутствие альтернативы

для перевозчика,

спекуляция книжками МДП, вымогательство

платить сверх положенной суммы

25

26.

Как приобретаются полиса Казахстанскими перевозчиками для въездав Европу и страны «Зеленая карта»?

Стоимость полиса от 40 до 80 евро на 15 дней

через ТОО Учебно-сертификационный центр КазАТО, являющийся партнером

(агентом) АО Страховая компания «Казкоммерц-Полис», которая в свою очередь

имеет договоренность с Австрийской страховой компании «СОФАГ» (член

Австрийского моторного бюро «Зеленая карта») на реализацию австрийских

«Зеленых карт» отечественным перевозчикам Республики Казахстан,

(обеспечение до 4-х % объема международных перевозок)

через агентскую сеть иностранных страховых компаний на территории стран

членов «Зеленая карта»,

самый распространенный способ приобретения полиса на границе при въезде на

территорию государств-членов «Зеленая карта» - у агентов иностранных

страховых компаний (на территории Белоруссии, Польши, Украины и др. стран

системы).

26

27.

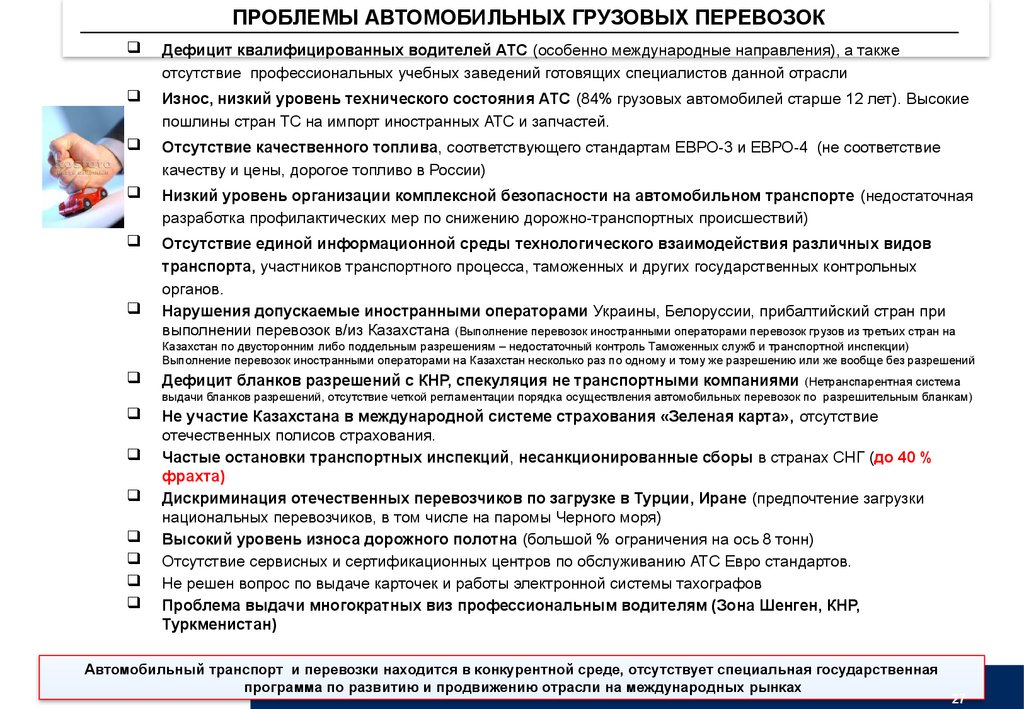

ПРОБЛЕМЫ АВТОМОБИЛЬНЫХ ГРУЗОВЫХ ПЕРЕВОЗОКДефицит квалифицированных водителей АТС (особенно международные направления), а также

отсутствие профессиональных учебных заведений готовящих специалистов данной отрасли

Износ, низкий уровень технического состояния АТС (84% грузовых автомобилей старше 12 лет). Высокие

пошлины стран ТС на импорт иностранных АТС и запчастей.

Отсутствие качественного топлива, соответствующего стандартам ЕВРО-3 и ЕВРО-4 (не соответствие

качеству и цены, дорогое топливо в России)

Низкий уровень организации комплексной безопасности на автомобильном транспорте (недостаточная

разработка профилактических мер по снижению дорожно-транспортных происшествий)

Отсутствие единой информационной среды технологического взаимодействия различных видов

транспорта, участников транспортного процесса, таможенных и других государственных контрольных

органов.

Нарушения допускаемые иностранными операторами Украины, Белоруссии, прибалтийский стран при

выполнении перевозок в/из Казахстана (Выполнение перевозок иностранными операторами перевозок грузов из третьих стран на

Казахстан по двусторонним либо поддельным разрешениям – недостаточный контроль Таможенных служб и транспортной инспекции)

Выполнение перевозок иностранными операторами на Казахстан несколько раз по одному и тому же разрешению или же вообще без разрешений

Дефицит бланков разрешений с КНР, спекуляция не транспортными компаниями (Нетранспарентная система

выдачи бланков разрешений, отсутствие четкой регламентации порядка осуществления автомобильных перевозок по разрешительным бланкам)

Не участие Казахстана в международной системе страхования «Зеленая карта», отсутствие

отечественных полисов страхования.

Частые остановки транспортных инспекций, несанкционированные сборы в странах СНГ (до 40 %

фрахта)

Дискриминация отечественных перевозчиков по загрузке в Турции, Иране (предпочтение загрузки

национальных перевозчиков, в том числе на паромы Черного моря)

Высокий уровень износа дорожного полотна (большой % ограничения на ось 8 тонн)

Отсутствие сервисных и сертификационных центров по обслуживанию АТС Евро стандартов.

Не решен вопрос по выдаче карточек и работы электронной системы тахографов

Проблема выдачи многократных виз профессиональным водителям (Зона Шенген, КНР,

Туркменистан)

Автомобильный транспорт и перевозки находится в конкурентной среде, отсутствует специальная государственная

программа по развитию и продвижению отрасли на международных рынках

27

28.

ОЦЕНКА БИЗНЕСА АВТОГРУЗОПЕРЕВОЗОКГрузовые автомобильные перевозки наибольшую эффективность

показывают при расстояниях до 1000 км

Рентабельность до 50 %

Однако по ряду факторов (скорость, сохранность) в пользу грузового

автомобиля делается выбор и в случаях гораздо более дальних перевозок.

До 7500 км. (маршрут Алматы-Великобритания (30 рейсов в год). АлматыИталия 6700 км (до 500 рейсов).

Рентабельность 20-30%

Номенклатура грузов: мебель электроника, оборудование, парфюмерия и

косметика, цветы, скоропортящиеся продукты, одежда.

Более рентабельными перевозками являются

крупногабаритные и тяжеловесные грузы

Статистика фрахта на грузоперевозки

Международные направления

По Казахстану

Соотношение загрузки (прямой и обратной)

Направление

Загрузка, %

Грузы

товары с высокой добавленной

ЕС - ТС

>70%

стоимостью

ТС - ЕС

0% - 50%*

Сырье, отсутствие грузов

Направление

Шымкент — Астана

Алматы - Астана

Астана — Актобе

Алматы — Рудный

Алматы — Актобе

*В основном 0%. Более 40% АТС – пустые.

стоимость перевозки (€)

8 500 - 8700

Россия (Москва, Волгоград, Ростов на Дону,

Новосибирск) – Казахстан (Алматы Астана

Семей, Кокшетау, Жанаозен)

990-3000

Китай (Урумчи, Хоргос граница) Казахстан

(Алматы, Астана Павлодар, Семей)

Бельгия - Алматы

8 500

4500 - 6800

Договорные

тарифы

Фрахт грузоперевозок (82м³)

Направление

Европа (Германия, Италия , Нидерланды) –

Казахстан (Караганда, Алматы)

Украина (Херсон, Киев, Симферополь)Казахстан (Караганды ,Астана, Алматы,

Павлодар)

стоимость перевозки (€)

1043

879

1098

1318

1813

8 500

Международное направление из Европы работает в

основном на импорт в Казахстан в связи с чем тарифы с

расчетом порожнего пробега в сторону ЕС. В среднем

грузоперевозка из РК в Европу €2500

На размер фрахта также влияет сезонность перевозки

Риски:

Отсутствие попутного груза, несанкционированные сборы (в.т.ч. в РК) и

простои на границе, высокая степень аварийности (порча и потеря груза)

28

29.

СОДЕРЖАНИЕМЕЖДУНАРОДНЫЙ ОПЫТ ОПЕРАТОРОВ МУЛЬТИМОДАЛЬНЫХ ПЕРЕВОЗОК:

1.

Бенчмарк

2.

Опыт крупных игроков – операторов мультимодальных перевозок в ЕС

3.

Крупные игроки – операторы международных перевозок в Турции

4.

Крупные игроки – операторы автомобильных перевозок в Китае

29

30.

БЕНЧМАРКНаилучшая практика

Доходы*:

В Европе DB Schenker имеет собственный

автопарк (12%) и арендуемые транспортные

средства (88%)

Также заключены договора с более чем 100

московскими и региональными субконтракторами,

что позволяет эффективно использовать транспорт в

любое время

Железная

дорога

№1 в Европе

109 тыс. вагонов

3,4 тыс. локомотивов

415 млн тонн грузов

Автомобильный

транспорт

№1 в Европе

2,5 тыс. автомобилей

81 млн тонн грузов

Воздушный

транспорт

№ 2 в мире

52 самолета

(ген.контракт)

1225 рейсов

1,2 млн тонн грузов

Морской

транспорт

№ 3 в мире

62 судна

(ген.контракт)

1,6 млн ДФЭ

Контрактная

логистика

№ 5 в мире

5,3 млн кв м ТЛЦ и

хабов в 50 странах

мира

25%

(4 млрд.

евро)

75%

(12,5

млрд.

евро)

*Данные приведены только для направления грузовых перевозок

30

31.

КРУПНЫЕ ИГРОКИ – ОПЕРАТОРЫ МУЛЬТИМОДАЛЬНЫХ ПЕРЕВОЗОК *В ЕСКрупнейшие автоперевозчики в ЕС

(млн. евро)

€ 11 292

Германия

€7

400

A/S

€3

065

Дания

€2

468

Германия

€2

171

€1

896

Швейцария

SA

Австрия

Германия

80%

70%

60%

Великобритания

Франция

100%

90%

Франция

Франция

Доля собственного либо арендуемого АТС в ЕС

€1

588

85%

50%

40%

€1

230

€

899

Аренда или франшиза

Собственный автопарк

30%

20%

10%

15%

0%

Итого

20%

5%

Межд.

Внутр.

Разбивка АТС по срокам эксплуатации в 2019г.

2-4г.

11%

3%

32%

10%

4-6л.

6-8л.

8-10л.

9%

10-15л.

13%

€1

486

95%

80%

>15л.

22%

<2л.

Распределение т-км от максимально допустимой массы

транспортного средства, зарегистрированных в ЕС

5%

От 6,1 до 10 т

17%

30%

От 10,1 до 20 т

С 20,1 до 30 т

10%

С 30,1 до 40 т

38%

Более 40 т

Источник: Transport Intelligence & Booz & Company

Услуги:

- Авто перевозки

- Авиа перевозки

- Морские перевозки

- Ж/д перевозки

- Складское хранение и дистрибуция

- Другое

Представительства в 220 странах мира.

Аренда -100%

Перевозки автотранспортом занимают

73 % от объема всех наземных

перевозок в ЕС (тонн-км).

Крупнейшим торговым партнером ЕС по

экспорту и импорту грузов в области

автогрузоперевозок является Швейцария

Среднее расстояние перевезенных

грузов – до 500 км.

Крупные логистические компании в ЕС при

перевозке

грузов

автотранспортом

используется

минимальный

собственный

автопарк, аренда используется в особенности

на международном направлении.

Срок эксплуатации АТС до 8 лет.

Основная

масса

перевозок

грузов

используется крупно тоннажными АТС с 30 и

более 40 тонн на ось.

31

32.

КРУПНЫЕ ОПЕРАТОРЫ МЕЖДУНАРОДНЫХ ПЕРЕВОЗОК В ТУРЦИИПравительство Турции,

лоббирует интересы

отечественных

перевозчиков на уровне

МПК и глав государств

Регулярные грузоперевозки с полной или частичной

загрузкой, свыше 17 тысяч доставок в след.регионы:

Европа

Страны СНГ

Ближневосточные страны (Сирия, Иран, Иордания)

Северная Африка (Тунис, Марокко)

Подписаны двусторонние соглашения в области

автогрузоперевозок с 58 странами, в т.ч. с

Казахстаном (количество рейсов Турецких

перевозчиков в РК около 7000)

Автомобильные перевозки занимают долю в 92% в

грузообороте страны

Около 600 000 зарегистрированных транспортных

средств с грузоподъемностью свыще 3,5 тонн.

Тентованные полуприцепы для производителей

текстильных изделий, перевозка вещей на вешалках

(Garments On Hangers)

8000 компаний осуществляют перевозку грузов по

внутренним направлениям и 1005 компаний работают в

международным направлениях.

Парк, насчитывающий свыше 1500 транспортных

единиц (92% аренда – (1385) 8% собственные (115 )

Средний возраст автомобильного парка в

международном направлении – 5 лет.

190 тысяч автомобильных перевозок в год

68 специализированных транспортных единиц для

перевозки опасных грузов

Экспресс-доставка

Мега-трейлеры, двухэтажные трейлеры

Собственные транспортно-логистические центры в

Турции

Перевозки осуществляются собственным парком, при необходимости аренда

32

33.

КРУПНЫЕ ОПЕРАТОРЫ АВТОМОБИЛЬНЫХ ПЕРЕВОЗОК В КИТАЕSinotrans Limited

Сектор грузовых автоперевозок – более 5 млн. предприятий

Компания имеет следующие стратегические активы:

Терминалы общей пропускной способностью 3 640 340 тонн

Автотранспортом перевозится около 74% объемов грузов в стране,

доля автотранспорта составляет 30% от общего грузооборота.

Среднее расстояние перевезенных грузов – до 400 км.

Состав международных грузовых автомобильных

транспортных предприятий

89 судов общей грузоподъемностью 345 099 тонн

51 контейнерных площадок общей площадью 1 712 050 м²,

254 складов 1 020 867 м²

254 складов общей площадью 1 020 867 м²

Собственный автопарк - 1759 транспортных средств,

перевозящих 20 334 тонн общей полезной нагрузки, при

необходимости аренда АТС

9.80% 4.90%

50-99 грузовых автомобилей

10-49 грузовых автомобилей

48.20%

37.20%

более 100 грузовых автомобилей

менее 10 грузовых автомобилей

Пять специальных ж/д линий

33

34.

СОДЕРЖАНИЕМЕЖДУНАРОДНЫЙ ОПЫТ ОПЕРАТОРОВ МОРСКИХ ПЕРЕВОЗОК:

1.

Регион Каспий

2.

Опыт крупных игроков – морских операторов

3.

Существующие бизнес-процессы морского фрахта

34

35.

Основные операторы морских паромных исухогрузных перевозок Каспийского моря

Морская транспортировка

сухих грузов с порта Актау

осуществляется только

судами под Российским,

Иранским и

Азербайджанским флагом.

Россия

Иран

Азербайджан

10%

50%

40%

Азербайджанское государственное Каспийское морское

пароходство (КАСПАР) 7 ж/д паромов, 26 сухогруза и 4

парома ро-ро + заказ 2-х(+3 в опционе) универсальных

паромов

Суда Каспара обслуживают практически все каспийские

порты и действующие паромные линии за исключением

линии Анзали – Туркменбаши – Оля (г.Астрахань, РФ)

СК «АСТРАХАНСКОЕ ПАРОХОДСТВО», «САФИНАТ»,

«СЕВИНТРАНС», «ПАЛАМЛИ», «НАВИГАТОР» и т.д. Более

30 сухогрузов

По мере необходимости Российские судоходные компании

имеют возможность заводить и выводить в/с Каспийское

море свои суда через Волго-Донской канал.

Хазар Шиппинг 15 сухогрузных судов, оборудованных для

перевозок металлопродукции, пиломатериалов, бумаги,

контейнеров, морской перевозки опасных грузов,

насыпных, наливных и навалочных грузов.

4 универсальных сухогруза грузоподъемностью 3000 т.

каждый ("Туркменистан», «Сапармурат Ниязов», «Балкан» и

«Махтумкули»), из которых три судна эксплуатируются на

Каспии, заказаны 2 парома типа RO-PAX. Туркменистан

намерен и дальше развивать свое судоходство.

АО «НМСК «Казмортрансфлот» - собственные сухогрузные

суда отсутствуют

с 4-го квартала 2011 г. взяты в аренду у российской

судоходной компании 2 сухогруза типа «Волга»

35

35

36.

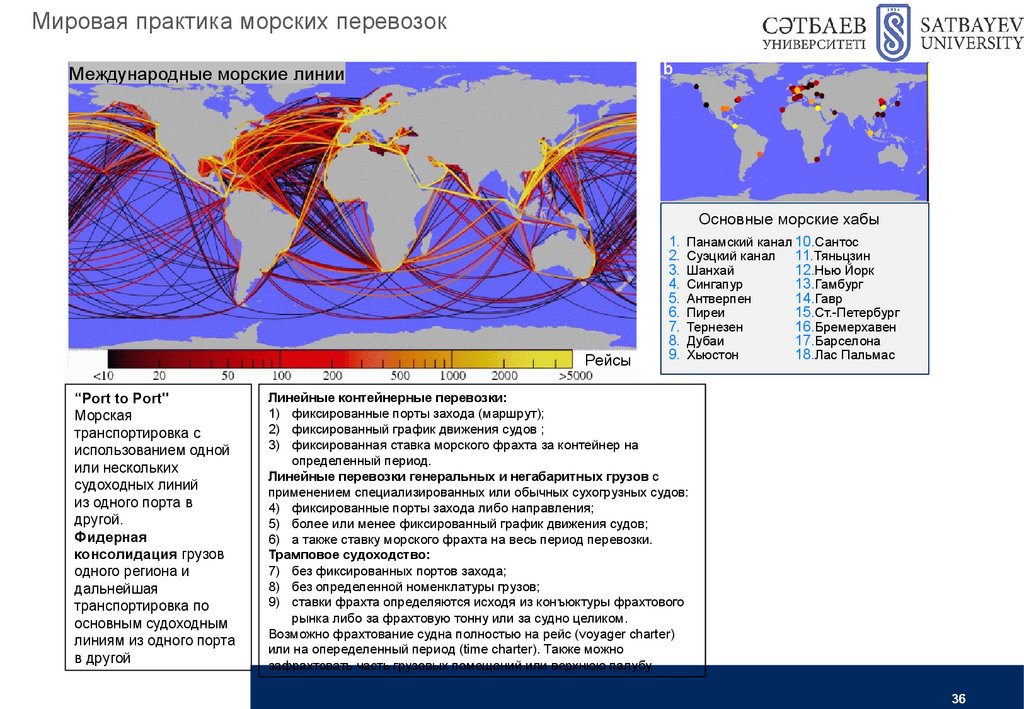

Мировая практика морских перевозокМеждународные морские линии

Основные морские хабы

Рейсы

“Port to Port"

Морская

транспортировка с

использованием одной

или нескольких

судоходных линий

из одного порта в

другой.

Фидерная

консолидация грузов

одного региона и

дальнейшая

транспортировка по

основным судоходным

линиям из одного порта

в другой

1. Панамский канал 10.Сантос

2. Суэцкий канал 11.Тяньцзин

3. Шанхай

12.Нью Йорк

4. Сингапур

13.Гамбург

5. Антверпен

14.Гавр

6. Пиреи

15.Ст.-Петербург

7. Тернезен

16.Бремерхавен

8. Дубаи

17.Барселона

9. Хьюстон

18.Лас Пальмас

Линейные контейнерные перевозки:

1) фиксированные порты захода (маршрут);

2) фиксированный график движения судов ;

3) фиксированная ставка морского фрахта за контейнер на

определенный период.

Линейные перевозки генеральных и негабаритных грузов c

применением специализированных или обычных сухогрузных судов:

4) фиксированные порты захода либо направления;

5) более или менее фиксированный график движения судов;

6) а также ставку морского фрахта на весь период перевозки.

Трамповое судоходство:

7) без фиксированных портов захода;

8) без определенной номенклатуры грузов;

9) ставки фрахта определяются исходя из конъюктуры фрахтового

рынка либо за фрахтовую тонну или за судно целиком.

Возможно фрахтование судна полностью на рейс (voyager charter)

или на опеределенный период (time charter). Также можно

зафрахтовать часть грузовых помещений или верхнюю палубу.

36

37.

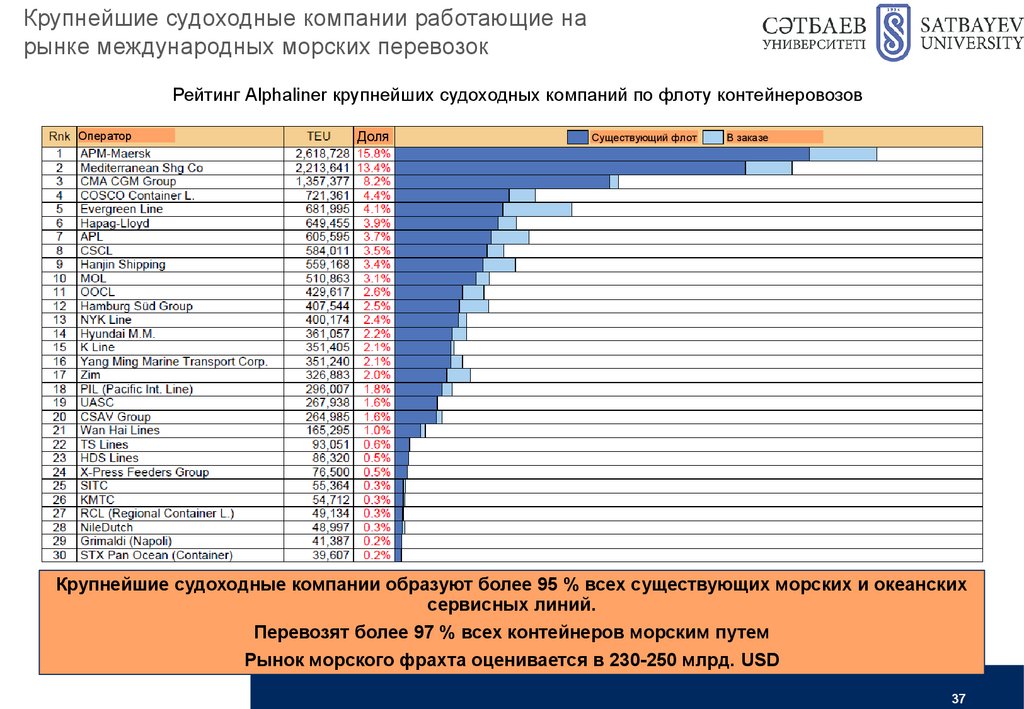

Крупнейшие судоходные компании работающие нарынке международных морских перевозок

Рейтинг Alphaliner крупнейших судоходных компаний по флоту контейнеровозов

Оператор

Доля

Существующий флот

В заказе

Крупнейшие судоходные компании образуют более 95 % всех существующих морских и океанских

сервисных линий.

Перевозят более 97 % всех контейнеров морским путем

Рынок морского фрахта оценивается в 230-250 млрд. USD

37

38.

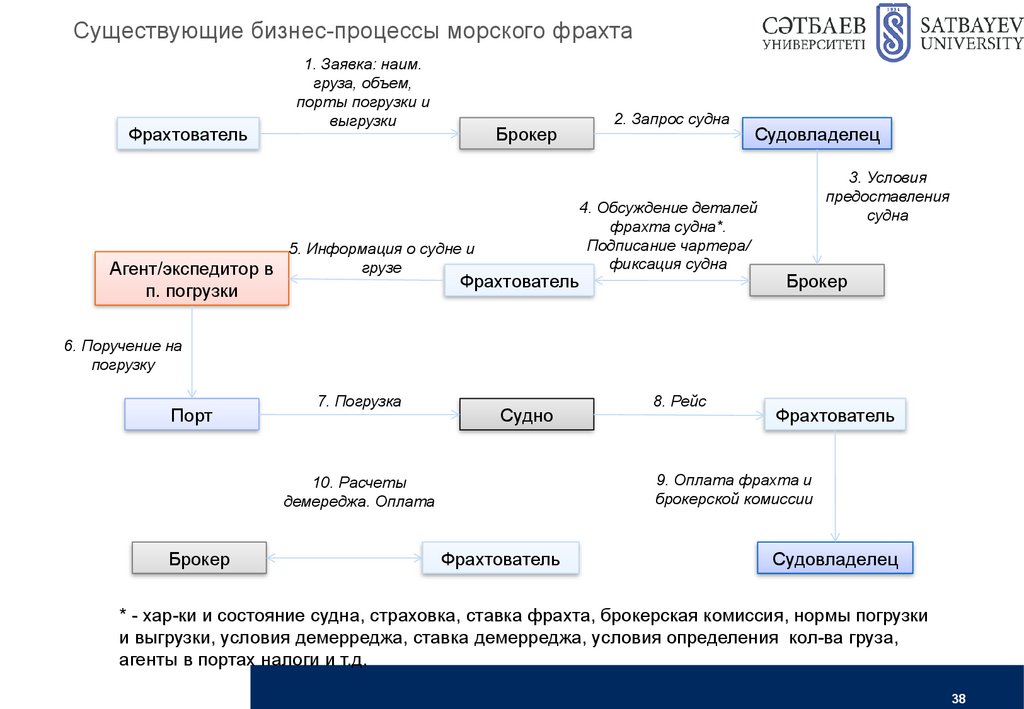

Существующие бизнес-процессы морского фрахтаФрахтователь

1. Заявка: наим.

груза, объем,

порты погрузки и

выгрузки

2. Запрос судна

Брокер

4. Обсуждение деталей

фрахта судна*.

Подписание чартера/

фиксация судна

5. Информация о судне и

грузе

Агент/экспедитор в

Фрахтователь

п. погрузки

Судовладелец

3. Условия

предоставления

судна

Брокер

6. Поручение на

погрузку

Порт

7. Погрузка

Судно

Фрахтователь

9. Оплата фрахта и

брокерской комиссии

10. Расчеты

демереджа. Оплата

Брокер

8. Рейс

Фрахтователь

Судовладелец

* - хар-ки и состояние судна, страховка, ставка фрахта, брокерская комиссия, нормы погрузки

и выгрузки, условия демерреджа, ставка демерреджа, условия определения кол-ва груза,

агенты в портах налоги и т.д.

38

39.

Международный опыт морских перевозокСудоходные компании

A.P. MOLLER-MAERSK GROUP – основанная в 1904 г. многопрофильная корпорация, представленная в

более чем 130 странах мира. В её организациях, среди которых крупнейшая в мире судоходная линия,

компании энергетического, производственного и логистического сектора, работает около 110 тысяч человек.

Перевезено

16,2 млн. TEU

Порты и терминалы APM

Terminals

Перевалено

33,5 млн. TEU

Доход

25,1 млрд. USD

Доход

4,7 млрд. USD

Чистая прибыль

0,8 млрд. USD

Создана в 1928 году

№1 контейнерной судоходной индустрии в мире

Более 600 судов вместимостью 2618728 TEU, из них 407

(1354049 TEU) в долгосрочной аренде 51.7% от общей

вместимости/68% от общего числа судов

Контейнеровозы класса Triple-E (18 000 TEU)

Более 3 800 000 TEU в активе

Работает в 125 странах мира

Safmarine Container Lines

основана в 1946 году. В

1999 году компания вошла

в группу компаний A.P.

Moller Maersk 40 судов

Seago Line – входит в группу

компаний A.P. Moller Maersk, 75

судов морские перевозки

контейнеров на внутриевропейских

направлениях

Существующие

Чистая прибыль

0, млрд. USD

Расширяемые

Новые проекты

Оператор Потийского порта

APM Terminals

Америка

Европа

Азия

Африка, Ближний

восток

Кол-во

Кол-во новых Перевалка,

терминалов терминалов млн. TEU

13

3

6,9

12

4

12,2

18

10,6

13

3,8

39

40.

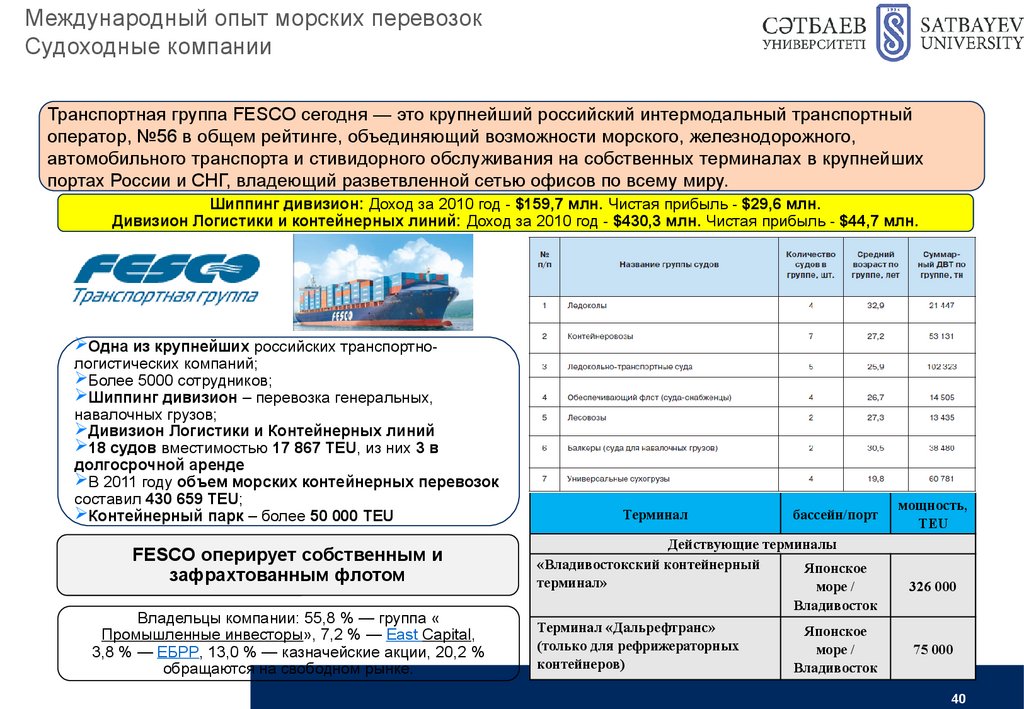

Международный опыт морских перевозокСудоходные компании

Транспортная группа FESCO сегодня — это крупнейший российский интермодальный транспортный

оператор, №56 в общем рейтинге, объединяющий возможности морского, железнодорожного,

автомобильного транспорта и стивидорного обслуживания на собственных терминалах в крупнейших

портах России и СНГ, владеющий разветвленной сетью офисов по всему миру.

Шиппинг дивизион: Доход за 2010 год - $159,7 млн. Чистая прибыль - $29,6 млн.

Дивизион Логистики и контейнерных линий: Доход за 2010 год - $430,3 млн. Чистая прибыль - $44,7 млн.

Одна из крупнейших российских транспортно-

логистических компаний;

Более 5000 сотрудников;

Шиппинг дивизион – перевозка генеральных,

навалочных грузов;

Дивизион Логистики и Контейнерных линий

18 судов вместимостью 17 867 TEU, из них 3 в

долгосрочной аренде

В 2011 году объем морских контейнерных перевозок

составил 430 659 TEU;

Контейнерный парк – более 50 000 TEU

FESCO оперирует собственным и

зафрахтованным флотом

Владельцы компании: 55,8 % — группа «

Промышленные инвесторы», 7,2 % — East Capital,

3,8 % — ЕБРР, 13,0 % — казначейские акции, 20,2 %

обращаются на свободном рынке.

Терминал

бассейн/порт

Действующие терминалы

«Владивостокский контейнерный

Японское

терминал»

море /

Владивосток

Терминал «Дальрефтранс»

(только для рефрижераторных

контейнеров)

Японское

море /

Владивосток

мощность,

TEU

326 000

75 000

40

41.

Международный опыт морских перевозокКомпании не имеющие собственного флота

Глобальный игрок на мировом рынке

№ 3 в мире по международным морским перевозкам

№ 6 по международной контрактной логистике

Представительства в 130 странах мира;

Деятельность в 500 портах мира;

Более 91 000 человек, около 2000 офисов;

Объем морских контейнерных перевозок составил

1,8 млн. TEU;

№ 1 в мире по международным морским

перевозкам

Представительства в 100 странах мира;

Деятельность на 300 портах мира, обслуживают

более 7000 судов в сутки;

Более 7 500 людей задействовано в морских

перевозках;

Объем морских контейнерных перевозок составил

3,3 млн. TEU;

Данные компании не имеют собственного флота, но имея развитую агентскую сеть,

занимают лидирующие позиции по международным морским перевозкам

Генеральные сервисные контракты с основными судоходными компаниями

41

42.

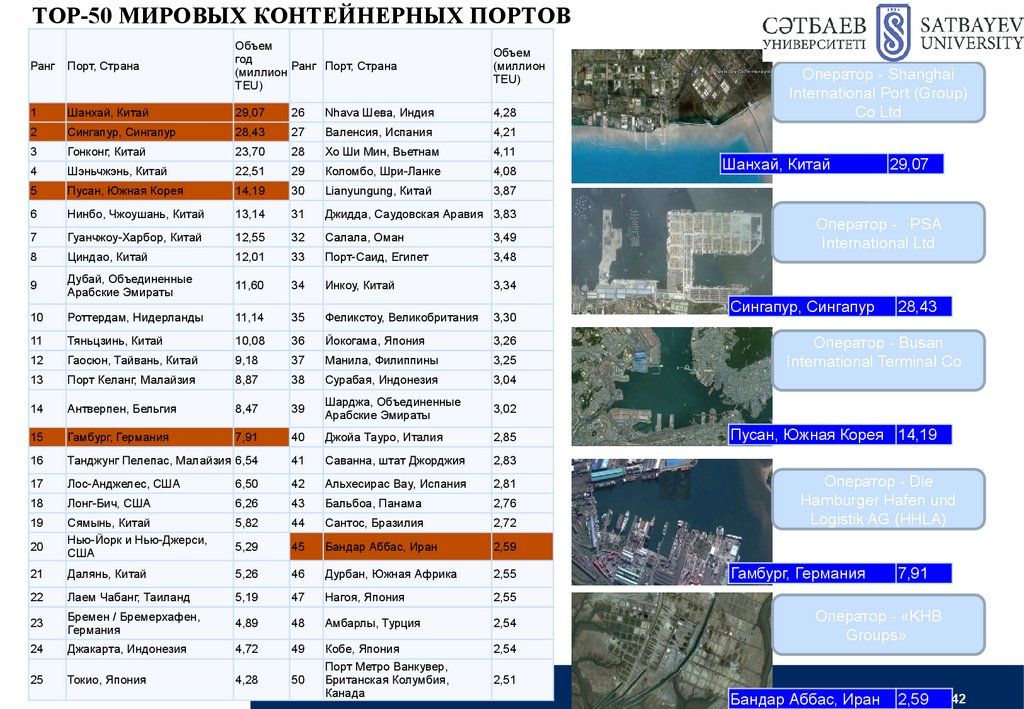

ТОР-50 МИРОВЫХ КОНТЕЙНЕРНЫХ ПОРТОВРанг

Порт, Страна

Объем

год

Ранг Порт, Страна

(миллион

TEU)

1

Шанхай, Китай

29,07

26

Nhava Шева, Индия

4,28

2

Сингапур, Сингапур

28,43

27

Валенсия, Испания

4,21

3

Гонконг, Китай

23,70

28

Хо Ши Мин, Вьетнам

4,11

4

Шэньчжэнь, Китай

22,51

29

Коломбо, Шри-Ланке

4,08

5

Пусан, Южная Корея

14,19

30

Lianyungung, Китай

3,87

6

Нинбо, Чжоушань, Китай

13,14

31

Джидда, Саудовская Аравия 3,83

7

Гуанчжоу-Харбор, Китай

12,55

32

Салала, Оман

3,49

8

Циндао, Китай

12,01

33

Порт-Саид, Египет

3,48

9

Дубай, Объединенные

Арабские Эмираты

11,60

34

Инкоу, Китай

3,34

10

Роттердам, Нидерланды

11,14

35

Феликстоу, Великобритания

3,30

11

Тяньцзинь, Китай

10,08

36

Йокогама, Япония

3,26

12

Гаосюн, Тайвань, Китай

9,18

37

Манила, Филиппины

3,25

13

Порт Келанг, Малайзия

8,87

38

Сурабая, Индонезия

3,04

14

Антверпен, Бельгия

8,47

39

Шарджа, Объединенные

Арабские Эмираты

3,02

15

Гамбург, Германия

7,91

40

Джойа Тауро, Италия

2,85

16

Танджунг Пелепас, Малайзия 6,54

41

Саванна, штат Джорджия

2,83

17

Лос-Анджелес, США

6,50

42

Альхесирас Bay, Испания

2,81

18

Лонг-Бич, США

6,26

43

Бальбоа, Панама

2,76

19

Сямынь, Китай

Нью-Йорк и Нью-Джерси,

США

5,82

44

Сантос, Бразилия

2,72

5,29

45

Бандар Аббас, Иран

2,59

21

Далянь, Китай

5,26

46

Дурбан, Южная Африка

2,55

22

Лаем Чабанг, Таиланд

5,19

47

Нагоя, Япония

2,55

23

Бремен / Бремерхафен,

Германия

4,89

48

Амбарлы, Турция

2,54

24

Джакарта, Индонезия

4,72

49

2,54

25

Токио, Япония

4,28

50

Кобе, Япония

Порт Метро Ванкувер,

Британская Колумбия,

Канада

20

Объем

(миллион

TEU)

Оператор - Shanghai

International Port (Group)

Co Ltd

Шанхай, Китай

29,07

Оператор - PSA

International Ltd

Сингапур, Сингапур

28,43

Оператор - Busan

International Terminal Co

Пусан, Южная Корея 14,19

Оператор - Die

Hamburger Hafen und

Logistik AG (HHLA)

Гамбург, Германия

7,91

Оператор - «KHB

Groups»

2,51

Бандар Аббас, Иран

2,59

42

43.

7.6Целевая архитектура информационных систем АО «KTZ Express»

Единое

окно

Астана-1

Таможня

Мировые

логистические

операторы

Электронные

Счета-фактуры

TOS

Порты

Единая шина данных

АСУ «ДКР»

ИС «ЕК ИОДВ» /

АСОУП

SAP BW

Другие ИС

CRM

Система

взаимоотношениями

с клиентами

TM

Система

управления

перевозками

ERP

Система

управления

предприятием

Web-сайт

Мобильное

приложение

ЭДО /

Хранилище документов

Call-центр

43

44.

Целевая архитектураClients

7.5

«Единый портал»

Таможня

Экспедитор

3PL

Услуги

Склад

Перевозчики

Экспедирование /

Транспортно-экспедиторские обслуживание

SAP ERP

Перевозчик

2PL

Перевозчики

SAP CRM

Мультимодальные

перевозчики

График

Планирование Оперирование Станции

1PL

Авто

Управление активами / Ремонт / Техническая поддержка

Перевозка

45.

Rail-Air logistic solution via Kazakhstan infrastructureAmsterdam

ASTANA

1

EUROPE

KAZAKHSTAN

Dostyk

Almaty

Altynkol

3

TURKEY

CHINA

Zhengzhou

Shanghai

Chengdu

Chongqing

Transport mode

Rail

Ai

r

Days Cost 40 ft ($) Distance

(km)

22 000

2

Ai

r

25

24 500

17 436

3

Ai

r

2

50 000

8 184

Ocean

Dubai

9 900

6-7

1

Wuhan

2

45

46.

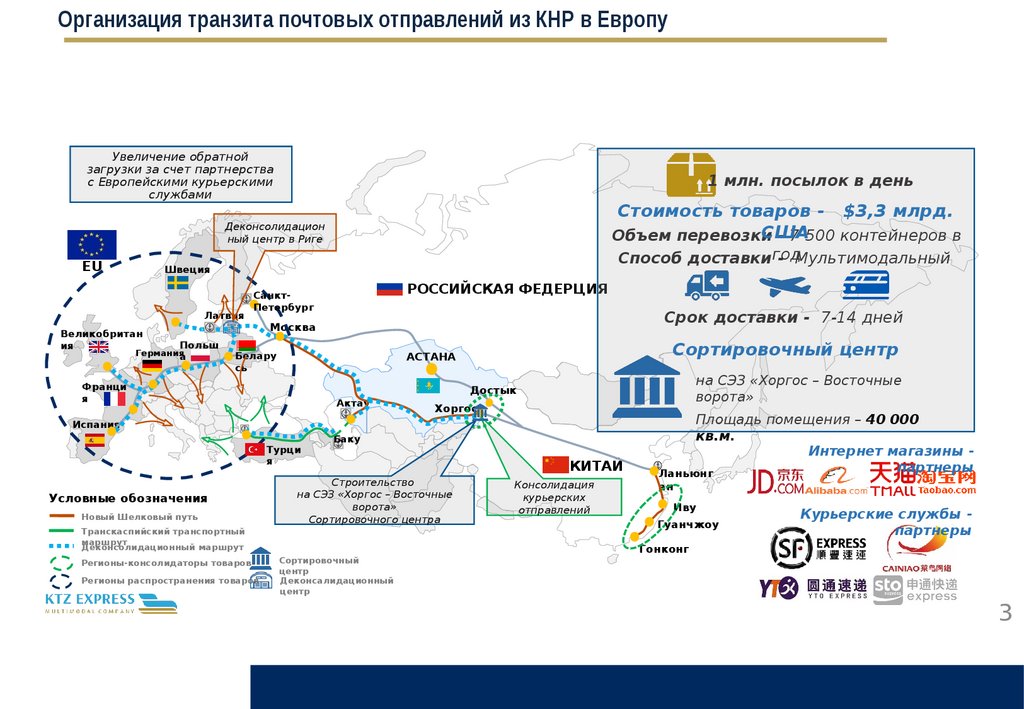

Организация транзита почтовых отправлений из КНР в ЕвропуУвеличение обратной

загрузки за счет партнерства

с Европейскими курьерскими

службами

1 млн. посылок в день

Стоимость товаров - $3,3 млрд.

США

Объем перевозки

- 7 500 контейнеров в

Деконсолидацион

ный центр в Риге

EU

Способ доставкигод

- Мультимодальный

Швеция

Латвия

Великобритан

ия

Польш

Германия

а

РОССИЙСКАЯ ФЕДЕРЦИЯ

СанктПетербург

Срок доставки - 7-14 дней

Москва

Белару

сь

Сортировочный центр

АСТАНА

Франци

я

Актау

на СЭЗ «Хоргос – Восточные

ворота»

Достык

Хоргос

Испания

Турци

я

Условные обозначения

Новый Шелковый путь

Транскаспийский транспортный

маршрут

Деконсолидационный маршрут

Регионы-консолидаторы товаров

Регионы распространения товаров

Баку

Строительство

на СЭЗ «Хоргос – Восточные

ворота»

Сортировочного центра

Сортировочный

центр

Деконсалидационный

центр

КИТАЙ

Консолидация

курьерских

отправлений

Площадь помещения – 40 000

кв.м.

Интернет магазины партнеры

Ланьюнг

ан

Иву

Гуанчжоу

Курьерские службы партнеры

Гонконг

3

47.

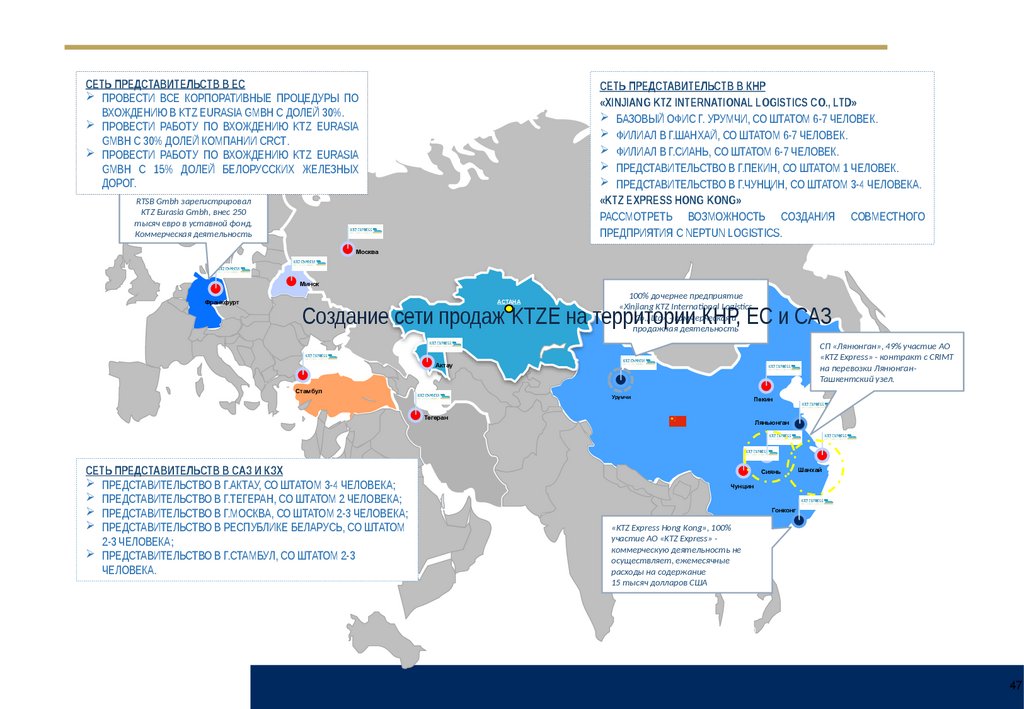

СЕТЬ ПРЕДСТАВИТЕЛЬСТВ В ЕСПРОВЕСТИ ВСЕ КОРПОРАТИВНЫЕ ПРОЦЕДУРЫ ПО

ВХОЖДЕНИЮ В KTZ EURASIA GMBH С ДОЛЕЙ 30%.

ПРОВЕСТИ РАБОТУ ПО ВХОЖДЕНИЮ KTZ EURASIA

GMBH С 30% ДОЛЕЙ КОМПАНИИ CRCT.

ПРОВЕСТИ РАБОТУ ПО ВХОЖДЕНИЮ KTZ EURASIA

GMBH С 15% ДОЛЕЙ БЕЛОРУССКИХ ЖЕЛЕЗНЫХ

ДОРОГ.

СЕТЬ ПРЕДСТАВИТЕЛЬСТВ В КНР

«XINJIANG KTZ INTERNATIONAL LOGISTICS CO., LTD»

БАЗОВЫЙ ОФИС Г. УРУМЧИ, СО ШТАТОМ 6-7 ЧЕЛОВЕК.

ФИЛИАЛ В Г.ШАНХАЙ, СО ШТАТОМ 6-7 ЧЕЛОВЕК.

ФИЛИАЛ В Г.СИАНЬ, СО ШТАТОМ 6-7 ЧЕЛОВЕК.

ПРЕДСТАВИТЕЛЬСТВО В Г.ПЕКИН, СО ШТАТОМ 1 ЧЕЛОВЕК.

ПРЕДСТАВИТЕЛЬСТВО В Г.ЧУНЦИН, СО ШТАТОМ 3-4 ЧЕЛОВЕКА.

«KTZ EXPRESS HONG KONG»

РАССМОТРЕТЬ ВОЗМОЖНОСТЬ СОЗДАНИЯ СОВМЕСТНОГО

ПРЕДПРИЯТИЯ С NEPTUN LOGISTICS.

RTSB Gmbh зарегистрировал

KTZ Eurasia Gmbh, внес 250

тысяч евро в уставной фонд.

Коммерческая деятельность

Москва

Минск

Франкфурт

АСТАНА

100% дочернее предприятие

«Xinjiang KTZ International Logistics

Co., Ltd» - коммерческая и

продажная деятельность

Создание сети продаж KTZE на территории КНР, ЕС и САЗ

СП «Лянюнган», 49% участие АО

«KTZ Express» - контракт с CRIMT

на перевозки ЛянюнганТашкентский узел.

Актау

Стамбул

Урумчи

Пекин

Тегеран

СЕТЬ ПРЕДСТАВИТЕЛЬСТВ В САЗ И КЗХ

ПРЕДСТАВИТЕЛЬСТВО В Г.АКТАУ, СО ШТАТОМ 3-4 ЧЕЛОВЕКА;

ПРЕДСТАВИТЕЛЬСТВО В Г.ТЕГЕРАН, СО ШТАТОМ 2 ЧЕЛОВЕКА;

ПРЕДСТАВИТЕЛЬСТВО В Г.МОСКВА, СО ШТАТОМ 2-3 ЧЕЛОВЕКА;

ПРЕДСТАВИТЕЛЬСТВО В РЕСПУБЛИКЕ БЕЛАРУСЬ, СО ШТАТОМ

2-3 ЧЕЛОВЕКА;

ПРЕДСТАВИТЕЛЬСТВО В Г.СТАМБУЛ, СО ШТАТОМ 2-3

ЧЕЛОВЕКА.

Ляньюнган

Шанхай

Сиянь

Чунцин

Гонконг

«KTZ Express Hong Kong», 100%

участие АО «KTZ Express» коммерческую деятельность не

осуществляет, ежемесячные

расходы на содержание

15 тысяч долларов США

49

7

20

8

3

50

3

3

3

47

48.

АНАЛИЗ ГРУЗООБОРОТА ПОРТОВ КАСПИЙСКОГО МОРЯМорская перевозка сухих и паромных грузов из порта Актау

осуществляется только судами России, Ирана и Азербайджана

43%

1 444

тыс.т

36%

1 210

тыс.т

Доля портов формирующих грузовую базу в Каспийском

Бассейне при перевозке сухих грузов в 2012 г.

Анзали

Амирабад

3%

Туркменбаши

Ноушахр

28%

Актау

7% 2%

Общий

12 млн. т

26%

Общий

3 359 тыс.т

5% 3%

21%

705 тыс.т

Махачкала

26%

Баку

Астрахань,

Оля

СТРУКТУРА МОРСКОГО ФЛОТА НА КАСПИЙСКОМ МОРЕ

Азербайджан

Каспийское морское судоходство (КАСПАР)

- Танкеры: 43

- Сухогрузный флот: 26

- Паромы: 13

48%

«Сафинат», «Палмали»

- Танкеры: 20

- Сухогрузный флот: более 30

Россия

Казахстан

4

29%

«Хазар Шиппинг»,

- Танкеры: 5

- Сухогрузный флот: 15

12%

Иран

«Туркменское морское пароходство»

- Танкеры: 6

-Сухогрузный флот: 4

Туркменистан - заказаны паромы типа RO-PAX – 2 ед

«АО НМСК «Казмортрансфлот», «Каспий Шиппинг»

- Танкеры: 8

- Сухогрузный флот: 0

- Паромы: 0

5%

6%

geography

geography