Similar presentations:

Ведение расчетных операций

1.

ЧАСТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ«Московская академия предпринимательства»

ОТЧЕТ

о прохождении производственной практики

по профессиональному модулю

ПМ.01 Ведение расчетных операций

в период с «25» 09 2023 г. по «20» 10 2023 г.

Специальность 38.02.07 Банковское дело

ФИО обучающегося: Нарчеев Бахтиёр Давлятмуродович

Группа: ПОКБ-22111МО

ФИО Руководителя практики: Нарчеева Анжелика

Давлятмуродовна

2.

Содержание1. Организационный этап

I. Правила противопожарной безопасности

• 1. Работник должен знать, где находятся эвакуационные выходы из здания.

• 2. Запрещается курить в неположенных местах.

3. Запрещено использовать открытый огонь вблизи легковоспламеняющихся материалов.

4. В случае возгорания необходимо немедленно сообщить об этом в пожарную службу и

руководителю.

5. При пожаре следует использовать огнетушители и другие средства пожаротушения.

6. Нельзя загромождать проходы и выходы из помещения.

7. Не следует оставлять без присмотра электроприборы и оборудование.

8. Необходимо следить за исправностью электрических розеток и выключателей.

9. Не рекомендуется хранить на рабочем месте горючие материалы

3.

II. Правила охраны труда1. Работник обязан соблюдать правила использования рабочего оборудования и инструментов.

2. Следует постоянно контролировать состояние своего здоровья.

3. Необходимо использовать средства индивидуальной защиты (перчатки, маски, защитные очки и т.д.) при

работе с опасными материалами.

4. Во время работы необходимо соблюдать требования к рабочей позе и осанке

5. Запрещается прикасаться к оголенным проводам и кабелям.

6. Нельзя допускать контакта с агрессивными химическими веществами.

7. Во избежание травм, необходимо соблюдать правила перемещения грузов.

8. Запрещается выполнять работы на высоте без специального допуска.

4.

III. Техника безопасности1. Работники должны знать правила безопасности при использовании офисной техники.

2. Запрещается включать электрооборудование без заземления.

3. Необходимо соблюдать технику безопасности при работе с компьютерами и оргтехникой.

4. Нельзя использовать неисправное оборудование и инструменты.

5. Следует избегать перегрузок и перенапряжений электросети.

6. Необходимо осуществлять контроль за соблюдением работниками правил техники безопасности.

5.

IV. Санитарно-эпидемиологические правила и гигиенические нормативы1. Работники обязаны соблюдать правила личной гигиены.

2. Необходимо регулярно мыть руки с мылом.

3. Следует использовать только индивидуальные средства гигиены.

4. Необходимо избегать контактов с больными людьми.

5. Запрещается есть, пить, курить на рабочем месте.

6. Необходимо проходить регулярные медицинские осмотры.7. Важно соблюдать режим труда и отдыха для

поддержания здоровья и работоспособности

6.

В Банке Русский Стандарт каждый работник должен быть ознакомлен с данными правилами инеукоснительно их соблюдать. Руководство Банка обеспечивает условия для соблюдения всех норм и

правил, а также осуществляет контроль за их выполнением.

В рамках моей практики в банке “Русский Стандарт” мне было поручено провести инструктаж по

соблюдению правил противопожарной безопасности, правил охраны труда, техники безопасности, а также

ознакомить санитарно-эпидемиологические правила и гигиенические нормативы.

Моя роль заключалась в проведении инструктажа по соблюдению правил противопожарной безопасности,

правил охраны труда, техники безопасности, санитарно-эпидемиологических правил и гигиенических

нормативов. Я был ответственен за разработку материалов и их презентацию перед сотрудниками

компании.

7.

Во время моей практики я выполнил следующие задачи и достиг следующих результатов:1. Разработка материалов: Я провел обширный анализ правил противопожарной безопасности, правил охраны

труда, техники безопасности, санитарно-эпидемиологических правил и гигиенических нормативов, и на основе

этого разработал информационные материалы для проведения инструктажа.

2. Проведение инструктажа: Я провел несколько инструктажей для сотрудников банка, объясняя им важность

соблюдения правил противопожарной безопасности, правил охраны труда, техники безопасности, санитарноэпидемиологических правил и гигиенических нормативов.

3. Задача по обучению: Я также провел несколько обучающих тренингов для сотрудников банка, чтобы узнать

их мнение и предложения по улучшению системы безопасности и гигиены

8.

2. Подготовительный этапБанк “Русский Стандарт” является одним из крупнейших и наиболее узнаваемых банков в России. Он

предлагает широкий спектр услуг для физических и юридических лиц, включая потребительское кредитование,

ипотечное кредитование, кредитные карты, вклады и другие услуги.

Организационная структура банка “Русский Стандарт” включает в себя следующие подразделения:

Совет директоров - отвечает за стратегическое управление банком и контроль над его деятельностью.

Исполнительный комитет - занимается операционным управлением банком, включая управление рисками,

финансовую отчетность и управление активами и пассивами.

9.

Департамент маркетинга и продаж - занимается продвижением продуктов и услуг банка на рынке,привлечением новых клиентов и обслуживанием существующих клиентов.

Кредитный департамент - выдает кредиты физическим и юридическим лицам, контролирует их погашение и

обеспечивает возврат просроченных кредитов.

Департамент обслуживания клиентов - предоставляет услуги по открытию счетов, выдаче кредитов, приему

платежей и обслуживанию клиентов.

Операционный департамент - осуществляет обработку банковских операций, таких как переводы, платежи,

обмен валют и другие операции.

10.

Департамент информационных технологий - обеспечивает информационную поддержку и техническуюподдержку банковских систем и приложений.

Департамент комплаенс - контролирует соблюдение банком законодательства и нормативных актов, а также

предотвращает отмывание денег и финансирование терроризма.

Отдел кадров - отвечает за подбор и обучение персонала, а также за реализацию кадровой политики банка.

Служба безопасности - обеспечивает защиту банка от внутренних и внешних угроз, включая защиту от

мошенничества, хищений и других преступлений.

11.

Банк “Русский Стандарт” работает в соответствии с законодательством Российской Федерации инормативными актами Центрального банка России. Основные нормативно-правовые документы,

регулирующие его деятельность, включают:

Федеральный закон “О банках и банковской деятельности”.

Инструкция Банка России № 153-И “Об открытии и закрытии банковских счетов, счетов по вкладам

(депозитам)”.

Положение Банка России № 383-П “О правилах осуществления перевода денежных средств”.

Указание Банка России № 4862-У “О порядке открытия и ведения банковских счетов физических лиц в рублях

и иностранной валюте”.

Гражданский кодекс Российской Федерации.

Кодекс Российской Федерации об административных правонарушениях. Уголовный кодекс Российской

Федерации.

12.

3. Исследовательский этапНормативные правовые документы, регулирующие безналичные расчеты, операции с платежными картами,

международные расчеты и связанные с ними экспорт и импорт товаров и услуг, включают в себя законы,

постановления, инструкции и другие нормативные акты, которые определяют правила, процедуры и стандарты

для банковских операций.

Порядок открытия, закрытия счетов и их ведение для юридических и физических лиц включает в себя

процедуру регистрации клиента, сбор необходимых документов и информации, открытие счета, осуществление

операций по счету, закрытие счета и передачу информации в государственные органы.

13.

Работа банка с платежными картами включает в себя различные аспекты, такие как эмиссия карт, ихобслуживание, проведение транзакций, авторизация платежей, обработка информации о транзакциях и

взаимодействие с процессинговыми центрами.

Межбанковские расчеты связаны с проведением операций между банками, такими как переводы средств,

купля-продажа валюты, расчеты по кредитам и депозитам, и включают в себя процедуры обмена информацией,

использование корреспондентских счетов, обработку платежей и учет операций.

14.

Кассовая работа банка включает получение, хранение и выдачу наличных денег, работу с банковскими кассамиразных типов (приходные, расходные, вечерние, головные), инкассацию и пересчет наличных средств, а также

работу с неплатежными, сомнительными и имеющими признаки подделки денежными знаками.

Виды услуг и продуктов для осуществления расчетных операций включают в себя расчетные, текущие,

сберегательные счета, депозиты, кредиты, операции с ценными бумагами, валютные операции, операции с

драгоценными металлами и камнями и др.

15.

4. Эксперементально-практическая работаОрганизация безналичных расчетов.

Порядок открытия основных видов банковских счетов и заключения договоров: Для открытия расчетного или текущего счета

в Банке Русский Стандарт, клиент должен обратиться в отделение банка и предоставить необходимые документы. В

зависимости от вида счета, это могут быть: паспорт, свидетельство о государственной регистрации, карточка с образцами

подписей и печати, документы, подтверждающие избрание на должность лиц, указанных в карточке и т.д. После проверки

документов, сотрудник банка оформляет договор банковского счета и передает его на подпись клиенту.

Бланки расчетно-кассовых документов: Банк Русский стандарт использует стандартные формы расчетно-кассовых

документов, утвержденные Центральным банком РФ. Бланки документов можно получить в отделении банка или скачать на

официальном сайте.

16.

Проверка правильности оформления расчетных документов: При приеме расчетных документов, сотрудники банкапроверяют правильность их оформления. В частности, проверяется наличие всех необходимых реквизитов, подписи

уполномоченных лиц и печати организации, соответствие данных в документе фактическим данным и др

Документы на открытие счета: Для открытия счета в Банке Русский стандарт, клиент должен предоставить пакет

документов, включающий паспорт, свидетельство о госрегистрации, карточку с образцами подписей, документы о

назначении на должности лиц, указанных в карточке, и другие документы в зависимости от вида открываемого счета.

Годовые бухгалтерские отчёты: Годовые бухгалтерские отчеты Банка Русский стандарт можно найти на официальном

сайте банка. В отчетах указывается информация о доходах, расходах, чистой прибыли банка, а также сведения о

средствах на счетах клиентов.

17.

Формы безналичных расчетов.Банк Русский Стандарт осуществляет разнообразные виды расчетов, включая расчеты платежными

поручениями, требованиями, инкассовыми поручениями, аккредитивами и чеками. Все операции, связанные с

расчетами, учитываются и отражаются в бухгалтерской отчетности банка согласно правилам и регламентам,

установленным Центральным Банком Российской Федерации.

При расчетах платежными поручениями и требованиями, банк проверяет правильность оформления документов

и корректность информации, указанной в них. При расчетах инкассовым поручением, банк действует на

основании полученных документов от своего клиента и выполняет операции, указанные в инкассовом

поручении.

18.

Оформление договоров о корреспондентских отношениях позволяет банку осуществлять контроль засвоевременным отражением операций на корреспондентском счете. Аккредитивы используются для

обеспечения безопасности проведения сделок между юридическими лицами и гарантируют выполнение

обязательств каждой из сторон.

В рамках осуществления контроля за расчетами по корреспондентским отношениям, банк проводит

периодические проверки и сверки данных с другими банками-корреспондентами.

19.

Организация международных расчетов.Договор на открытие валютного счета: Банк “Русский стандарт” предлагает своим клиентам возможность

открытия валютных счетов в долларах США и евро. Для этого необходимо обратиться в ближайшее отделение

банка с паспортом и заполнить заявление на открытие счета. После проверки предоставленных документов,

заключается договор банковского счета в валюте и открывается счет.

Порядок и особенности открытия валютного счета: При открытии валютного счета, клиент предоставляет в

банк следующие документы: паспорт, идентификационный номер налогоплательщика, свидетельство о

постановке на учет в налоговом органе, карточку образцов подписей и оттиска печати, документы о создании и

регистрации компании, а также документы, подтверждающие назначение на должность лиц указанных в

карточке. После открытия счета клиент может совершать операции по нему в соответствии с действующим

законодательством и внутренними правилами банка.

20.

Заявка на УНК: Заявка на унифицированный номер контракта (УНК) заполняется при осуществлении экспортноимпортных операций и служит для идентификации сделки. В заявке указывается информация о сторонах сделки,предмете договора, условиях поставки товаров и услуг, сроках и условиях оплаты, а также дате подписания контракта.

Внешнеторговые документы: Перечень внешнеторговых документов включает: контракты на поставку товаров и

оказание услуг, таможенные декларации, транспортные документы (накладные, коносаменты), страховые полисы,

банковские гарантии, счета-фактуры, акты приема-передачи товара и другие документы, связанные с осуществлением

внешнеэкономической деятельности.

Реальный курс рубля: Для определения реального курса рубля к доллару с учетом инфляции необходимо знать

текущие значения курса валют и уровень инфляции. На данный момент официальный курс доллара США составляет

93,21 рублей, евро - 98,35 рублей. Уровень инфляции в России за последние три года составил около 4%.

Годовые отчеты банка: Годовые отчеты Банка “Русский стандарт” можно найти на его официальном сайте. В них

содержится информация о финансовых результатах деятельности банка, показателях кредитоспособности, структуре

активов и пассивов, объеме валютных операций и другая информация.

21.

Формы международных расчетовДля определения изменения реального курса рубля по отношению к иностранным валютам (доллару, евро,

юаню) необходимо сравнить текущий курс с базовым курсом в определенный период времени. Реальный курс

учитывает инфляцию и изменение покупательной способности валюты. Для получения точных данных можно

обратиться к финансовым новостям, экономическим источникам или использовать специализированные

финансовые инструменты или приложения.

Чтобы определить, как изменился реальный курс доллара США и евро, применяется аналогичный подход.

Сравниваются текущий курс с базовым курсом в определенный период времени, учитывая инфляцию и

изменение покупательной способности валют.

22.

Схема международных расчетов документарными аккредитивами может быть следующей:1. Покупатель и продавец заключают договор на поставку товара или услуги.

2. Покупатель открывает аккредитив в своем банке в пользу продавца, указывая условия оплаты и документы, необходимые для

получения оплаты.

3. Банк покупателя подтверждает аккредитив и гарантирует его исполнение.

4. Аккредитив передается банку продавца через межбанковскую систему связи.

5. Банк продавца проверяет документы, предоставленные продавцом, и убеждается, что они соответствуют условиям аккредитива.

6. Банк продавца выплачивает продавцу сумму, указанную в аккредитиве, после чего передает документы покупателю.

7. Покупатель получает документы и осуществляет растаможку или получение товара.

8. Банк покупателя списывает сумму аккредитива со счета покупателя.

23.

Прибыль банка при совершении международной сделки может быть получена различными способами,включая:

1. Комиссионные сборы за оформление аккредитива и проведение операции по его исполнению.

2. Разница в обменном курсе при конвертации валюты в рамках сделки.

3. Проценты, начисляемые на средства, удерживаемые на счетах покупателя и продавца в течение операции.

4. Дополнительные услуги, предоставляемые банком в рамках сделки, такие как консультации по риску,

финансовому планированию и т.д.

Однако точные детали прибыли банка могут варьироваться в зависимости от условий конкретной сделки и

политики банка. Для получения более точной информации рекомендуется обратиться к специалистам в области

банковского дела или изучить конкретные условия и политику банка, с которым вы работаете.

24.

Операции банков с платежными картамиОпределение банковских платежных карт на подлинность:

При получении карты от клиента, сотрудник банка должен проверить наличие всех необходимых идентификационных

элементов, таких как голограмма, чип, магнитная полоса и подпись клиента. Также необходимо проверить срок действия

карты и убедиться, что она не была украдена или утеряна.

Идентификационные элементы карты МИР:

• Голограмма МИР;

• Чип;

• Магнитная полоса.

25.

Оформление дебетовой и кредитной карт:Для оформления дебетовой или кредитной карты клиент должен обратиться в банк с соответствующим заявлением и пакетом

документов, подтверждающих его личность и доход. После проверки документов и принятия решения о выдаче карты, клиент

подписывает договор на обслуживание и получает карту.

Оформление электронной карты: Электронная карта (e-card) представляет собой виртуальную карту, которая выпускается на базе

карточного счета клиента в мобильном приложении или интернет-банкинге. Для использования такой карты клиенту не требуется

физический носитель, что повышает удобство и безопасность использования карты.

Документы по “зарплатным проектам” юридических лиц:

Юридические лица могут оформить “зарплатный проект” для перечисления заработной платы сотрудников на банковские карты. Для

оформления такого проекта работодатель заключает договор с банком, предоставляет список сотрудников и реквизиты для перечисления

средств.

Проведение операций через мобильный банкинг:

Мобильный банкинг позволяет клиентам осуществлять операции по своим банковским счетам через мобильное приложение или SMSсообщения. С помощью мобильного банкинга можно совершать переводы, оплачивать услуги, проверять баланс и получать

информацию о транзакциях.

Правила безопасного использования платежных карт:

Не сообщать третьим лицам данные своей карты (номер карты, срок действия, CVV/CVC код);

Не хранить данные карты в общедоступных местах;

Использовать дополнительные меры безопасности при проведении онлайн-платежей (двухфакторная аутентификация, виртуальные

карты для онлайн-покупок); В случае потери или кражи карты немедленно связаться с банком для блокировки карты.

26.

Обработка и систематизация полученного фактического материала.1. В процессе прохождения практики были получены знания и навыки по ведению расчетных операций, совершению межбанковских

расчетов и работе с платежными картами. Полученная информация была систематизирована и проанализирована.

2. Типичные нарушения при осуществлении расчетных операций:

– Некорректное оформление расчетных документов;

– Ошибки при проведении межбанковских переводов;

– Несоблюдение сроков проведения операций.

3. Разработка предложений и рекомендаций:

На основе полученных знаний и навыков были разработаны следующие предложения и рекомендации:

– Усовершенствование системы внутреннего контроля за проведением расчетных операций;

– Внедрение системы автоматизации процессов межбанковских расчетов;

– Повышение квалификации сотрудников банка, осуществляющих работу с платежными картами;

– Разработка мероприятий по повышению безопасности проведения операций с использованием

27.

Краткая справка о банке РусскийСтандарт

Банк Русский Стандарт - это один из крупнейших банков России, который предоставляет широкий спектр

финансовых услуг для физических и юридических лиц. Организационно-правовая форма банка - открытое

акционерное общество. Банк обладает лицензиями на осуществление банковских операций, выданными

Центральным Банком Российской Федерации.

Банк имеет высокие рейтинги надежности и стабильности, благодаря чему пользуется доверием клиентов.

Приоритетными направлениями деятельности банка являются потребительское кредитование, выдача

кредитных карт, ипотечное кредитование и привлечение вкладов.

Финансовые результаты банка за последние три года показывают стабильный рост прибыли. Состав

акционеров банка является конфиденциальной информацией.

Ключевые исторические даты в развитии банка включают основание банка в 1999 году, внедрение новых

технологий и услуг, а также расширение географии присутствия.

28.

Организационная структура банкаДля того чтобы составить управленческую схему и описать функции и задачи основных структурных подразделений

Банка Русский Стандарт, необходимо знать в каком именно подразделении студент проходил практику.

1. Если студент проходил практику в кредитном отделе, то его схема может иметь следующий вид:

– Разработка и проведение кредитной политики Банка

– Анализ финансовой состоятельности заемщиков

– Оценка кредитных рисков

– Заключение кредитных договоров

– Контроль за соблюдением условий кредитных договоров

29.

Организационная структура банка2. Если же студент проходил практику в операционном отделе, схема может быть следующей:

– Проведение расчетно-кассовых операций

– Выдача и прием наличных денежных средств

– Работа с пластиковыми картами

– Оформление вкладов

– Консультирование клиентов

Важно отметить, что схема будет видоизменяться в зависимости от того, в каком отделе студент проходил

практику.

30.

Профессиональные компетенцииклиентского менеджера

1. Ознакомление с должностными обязанностями: В ходе практики в банке “Русский Стандарт”, я ознакомился

с должностными инструкциями специалистов отдела операционного обслуживания. В их обязанности входит:

– Проведение расчетных и кассовых операций;

– Обслуживание физических и юридических лиц;

– Работа с пластиковыми картами и электронными платежными системами;

– Оформление депозитов и кредитов;

– Консультирование клиентов по продуктам и услугам банка.

31.

Профессиональные компетенцииклиентского менеджера

2. Формирование перечня профессиональных компетенций: Для успешной работы в отделе операционного

обслуживания, специалист должен обладать следующими знаниями, умениями и навыками:

– Знание законодательства, регулирующего банковскую деятельность;

– Умение работать с банковскими программами и системами;

– Навыки работы с клиентами, включая консультирование и решение конфликтных ситуаций;

– Опыт работы с документами и отчетностью;

– Знание основ экономики и финансов;

– Владение иностранным языком (английский или другой по необходимости).

32.

Нормативное и правовое регулирование банковскойдеятельности в области организации безналичных

расчетов

Федеральные законы(основные):

1. Федеральный закон от 27.06.2011 № 161-ФЗ “О национальной платежной системе”

2. Федеральный закон от 03.06.2009 № 103-ФЗ “О деятельности по приему платежей физических лиц, осуществляемой

платежными агентами”

Положения и Инструкции Банка России(основные):

1. Положение Банка России от 24.12.2020 № 748-П “Об отдельных требованиях, связанных с деятельностью

кредитных организаций, осуществляющих эмиссию и (или) эквайринг платежных карт”

2. Инструкция Банка России от 14.09.2020 № 153-И “Об открытии и закрытии банковских счетов, счетов по вкладам

(депозитам), депозитных счетов”

3. Указание Банка России от 09.12.2019 № 5348-У “О правилах наличных расчетов”

4. Указание Банка России от 30.07.2014 № 3352-У "О формах документов, применяемых кредитными организациями

на территории Российской Федерации при осуществлении кассовых операций с банкнотами и монетой Банка России

33.

Внутрибанковские документы,определяющие порядок проведения

расчетно-кассовых операций с клиентами

Внутрибанковские регламенты, определяющие порядок проведения расчетно-кассовых операций, включают в себя ряд

документов, которые регулируют различные аспекты этой деятельности. К ним относятся:

1. Правила организации и осуществления безналичных расчетов. Этот регламент определяет порядок проведения расчетов

между юридическими и физическими лицами, а также между банками.

2. Инструкция по организации работы с наличными денежными средствами. Этот документ устанавливает правила работы с

наличными деньгами, включая их прием, хранение, выдачу и инкассацию.

3. Регламент по работе с пластиковыми картами. Этот документ определяет порядок выпуска, обслуживания и использования

пластиковых карт, а также правила работы с терминалами для их обслуживания.

4. Регламент по организации дистанционного банковского обслуживания. Этот документ регулирует порядок предоставления

услуг дистанционного банкинга, таких как интернет-банкинг, мобильный банкинг и SMS-банкинг.

5. Регламент работы с проблемной задолженностью. Этот документ определяет процедуры работы с должниками, которые не

выполняют свои обязательства перед банком, включая взыскание задолженности и обращение взыскания на имущество.

6. Регламент организации работы с корреспондентами. Этот документ устанавливает порядок взаимодействия с другими

банками и финансовыми институтами, включая открытие и ведение корреспондентских счетов, осуществление переводов и

обмен информацией.

34.

Расчетно-кассовое обслуживаниеюридических лиц в банке Русский

Стандарт

Для открытия расчетного счета в Банке Русский Стандарт юридическому лицу необходимо предоставить следующий пакет

документов:

– Заявление на открытие расчетного счета;

– Учредительные документы (устав, учредительный договор, изменения и дополнения к ним);

– Свидетельство о государственной регистрации юридического лица;

– Свидетельство о постановке на учет в налоговом органе;

– Карточка с образцами подписей и оттиска печати;

– Документы, подтверждающие избрание (назначение) на должность лиц, указанных в карточке, и их полномочия;

– Доверенность на право распоряжения счетом;

– Паспортные данные лиц, указанных в карточке;

– Лицензии (разрешения), выданные юридическому лицу в установленном законодательством порядке.

35.

Расчетно-кассовое обслуживаниеюридических лиц в банке Русский

Стандарт

• В Банке Русский Стандарт предлагаются следующие пакеты расчетно-кассового обслуживания для

юридических лиц:

• – “Стартовый” - для начинающих предпринимателей, включающий минимальный набор услуг и

ограниченный срок действия;

• – “Базовый” - стандартный пакет услуг для компаний среднего бизнеса, включающий все основные операции

и поддержку 24/7;

• – “Премиум” - расширенный пакет услуг для крупных компаний, включающий дополнительные услуги и

индивидуальный подход к обслуживанию.

36.

Расчетно-кассовое обслуживаниеюридических лиц в банке Русский

Стандарт

Для открытия расчетного счета юридическому лицу необходимо пройти следующие этапы:

– Подготовка пакета документов, необходимого для открытия счета;

– Подача заявления и пакета документов в банк;

– Рассмотрение банком заявления и документов;

– Принятие решения об открытии счета;

– Заключение договора на расчетно-кассовое обслуживание;

– Активация счета и начало обслуживания.

37.

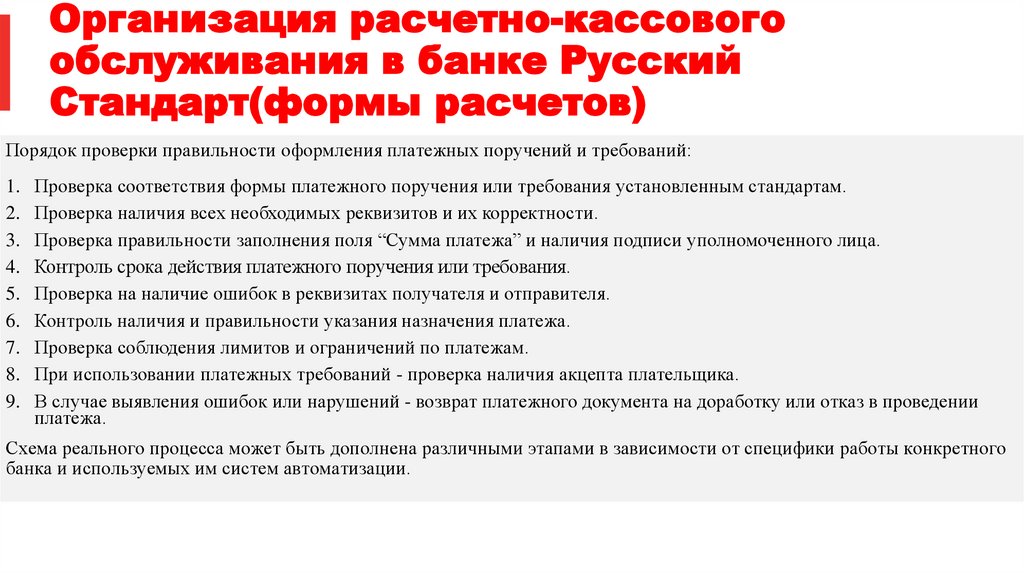

Организация расчетно-кассовогообслуживания в банке Русский

Стандарт(формы расчетов)

Порядок проверки правильности оформления платежных поручений и требований:

1.

2.

3.

4.

5.

6.

7.

8.

9.

Проверка соответствия формы платежного поручения или требования установленным стандартам.

Проверка наличия всех необходимых реквизитов и их корректности.

Проверка правильности заполнения поля “Сумма платежа” и наличия подписи уполномоченного лица.

Контроль срока действия платежного поручения или требования.

Проверка на наличие ошибок в реквизитах получателя и отправителя.

Контроль наличия и правильности указания назначения платежа.

Проверка соблюдения лимитов и ограничений по платежам.

При использовании платежных требований - проверка наличия акцепта плательщика.

В случае выявления ошибок или нарушений - возврат платежного документа на доработку или отказ в проведении

платежа.

Схема реального процесса может быть дополнена различными этапами в зависимости от специфики работы конкретного

банка и используемых им систем автоматизации.

38.

Организация расчетно-кассовогообслуживания в банке Русский

Стандарт(формы международных расчетов)

• Схема международных расчетов с использованием документарных аккредитивов может выглядеть следующим

образом:

1. Заключение контракта между покупателем и продавцом, в котором указывается форма расчетов (документарный

аккредитив).

2. Покупатель обращается в свой банк с заявлением на открытие аккредитива в пользу продавца.

3. Банк покупателя открывает аккредитив в пользу банка продавца, указывая условия и срок действия аккредитива.

4. Банк продавца информирует продавца об открытии аккредитива в его пользу.

5. Продавец отгружает товары или оказывает услуги покупателю, оформляет и передает в свой банк документы,

подтверждающие выполнение условий аккредитива (счет-фактура, транспортные документы, страховой полис и т.д.).

6. Банк продавца проверяет полученные документы на соответствие условиям аккредитива и, если все в порядке,

проводит оплату продавцу.

39.

Организация расчетно-кассовогообслуживания в банке Русский

Стандарт(формы международных расчетов)

1. Банк продавца передает документы, подтверждающие оплату, вместе с выпиской по счету продавцу.

2. Продавец передает покупателю документы, подтверждающие отгрузку товаров или оказание услуг.

3. Покупатель проверяет полученные документы и, если все соответствует условиям контракта, принимает товары или

услуги

4. В случае использования гарантированного аккредитива банк покупателя предоставляет гарантию платежа банку

продавца, что обеспечивает безопасность сделки для обеих сторон

Схема международных расчетов с использованием документарных аккредитивов:

Покупатель и продавец заключают контракт, в котором указывают форму расчетов (аккредитив). Покупатель обращается

в свой банк с заявлением на открытие аккредитива в пользу продавца. Банк покупателя открывает аккредитив в пользу

банка продавца и сообщает его условия. Банк продавца уведомляет продавца об открытии аккредитива. Продавец

отгружает товар, оформляет и предоставляет в свой банк комплект документов, подтверждающих выполнение условий

аккредитива. Банк продавца проверяет документы и производит оплату, если все условия выполнены. Банк передает

продавцу документы, подтверждающие платеж, и продавец отправляет комплект подтверждающих документов

покупателю. Покупатель подтверждает получение товара и принимает его. Если используется гарантированный

аккредитив, банк покупателя гарантирует платеж банку продавца, обеспечивая безопасность сделки.

40.

Организация расчетно-кассового обслуживания вбанке Русский Стандарт(операции банка с

платежными картами)

1.

Безопасность хранения карты: не оставляйте карту без присмотра, не передавайте ее третьим лицам.

2.

Безопасность использования карты: не вводите данные карты на подозрительных сайтах, не сообщайте данные карты по телефону или электронной

почте, если не уверены в источнике запроса.

3.

Безопасность оплаты картой: совершайте оплату только в безопасных местах, защищенных от мошенничества, и используйте функцию бесконтактной

оплаты только при необходимости.

4.

Безопасность информации о карте: не храните информацию о карте на общедоступных устройствах или в незашифрованных файлах.

5.

Безопасность возврата средств: если вы совершили ошибочный платеж, обратитесь в службу поддержки банка как можно скорее, чтобы отменить

транзакцию и предотвратить незаконное использование средств.

6.

Безопасность блокировки карты: в случае потери или кражи карты немедленно свяжитесь с банком для ее блокировки.

7.

Безопасность проверки баланса: проверяйте баланс вашей карты только на официальных ресурсах банка или через мобильное приложение. Не

используйте для этого сторонние сервисы.

8.

Безопасность обновления данных карты: регулярно проверяйте актуальность информации о вашей карте и обновляйте ее при необходимости, чтобы

избежать проблем при совершении платежей.

9.

Безопасность защиты от мошенников: следите за новыми видами мошенничества и обучайте своих близких и знакомых, как не стать их жертвой.

10. Безопасность обращения в банк: если у вас возникли вопросы или проблемы, связанные с использованием карты, обращайтесь в службу поддержки

банка

41.

Типичные нарушения в сфере расчетнокассового обслуживания в банке РусскийСтандарт

Банк Русский Стандарт является одним из крупнейших банков России, поэтому он ежедневно обрабатывает большое количество

операций. Типичные нарушения, которые могут возникнуть при совершении расчетных операций, включают в себя:

– Ошибки при совершении межбанковских переводов, которые могут привести к задержкам или неправильному переводу средств.

– Нарушения при работе с платежными картами, такие как неправомерное списание средств или утечка данных клиентов.

– Некорректное отражение операций на счетах клиентов, что может привести к неправильному формированию отчетности и

финансовым потерям.

– Мошеннические действия со стороны клиентов или сотрудников банка, которые могут привести к хищению средств или нарушению

конфиденциальности информации.

– Несоблюдение законодательства и нормативных актов, регулирующих банковскую деятельность, что может повлечь за собой штрафы

и другие санкции со стороны контролирующих органов.

Для предотвращения подобных нарушений Банк Русский Стандарт проводит регулярные проверки и обучение сотрудников, а также

использует современные системы безопасности для защиты информации и средств клиентов.

42.

Выводы и предложенияпо итогам прохождения

производственной практики

1. На будущее, важно обеспечить более регулярные инструктажи для всех сотрудников, а также внедрить систему проверки и

контроля соблюдения правил безопасности и гигиены. Кроме того, стоит обратить внимание на создание более доступных и

понятных материалов по этой тематике, чтобы сотрудники могли осознанно и без труда выполнять правила безопасности.

Такие улучшения помогут укрепить безопасность и здоровье сотрудников и повысить качество работы в организации.

2. Организационная структура организации кредитной системы и правовая база безналичных расчетов имеют важное значение

для эффективной работы банка. Организация деятельности банка включает в себя несколько ключевых аспектов, таких как

оформление и открытие банковских счетов, проведение операций по переводу средств и выдача кредитов

3. В ходе практики в Банке Русский Стандарт была собрана информация об объекте практики, проанализировано содержание

источников. Были изучены сущность и содержание расчетных операций.

4. В результате проведенной экспериментально-практической работы, я приобрел необходимые умения и практический опыт

ведения расчетных операций. Освоение методик и навыков позволило мне более эффективно выполнять работы по

специальности в рамках деятельности ВД 1. Полученные результаты и выводы я считаю важными для дальнейшего развития

и совершенствования моих профессиональных навыков в данной области

5. Эффективное ведение расчетных операций является ключевым элементом успеха в банковском секторе. Анализ фактического

материала позволил выявить типичные нарушения при совершении расчетных операций и разработать предложения и

рекомендации для их устранения. Внедрение данных рекомендаций позволит повысить качество работы банковских

специалистов, снизить количество ошибок и улучшить удовлетворенность клиентов.

finance

finance