Similar presentations:

Інфляція і грошові реформи. Грошовий обіг і грошова маса

1.

ІНФЛЯЦІЯ І ГРОШОВІ РЕФОРМИГРОШОВИЙ ОБІГ І ГРОШОВА МАСА

2.

ПЛАН1. Суть та види інфляції.

https://www.youtube.com/watch?v=Yes3jOfcOOM

2. Методи регулювання інфляції.

https://www.youtube.com/watch?v=4VC1wf3bc7M

3. Суть і структура грошового обороту

4. Грошова маса і грошові агрегати

https://www.youtube.com/watch?v=sqObmgjqdOE

5. Швидкість обігу грошей та порядок її розрахунку

6. Закон грошового обігу. Монетизація ВВП

3.

СУТЬ ТА ВИДИ ІНФЛЯЦІЇІнфляція – це процес знецінення грошей внаслідок

надмірної емісії та переповнення каналів обігу грошовою

масою. Вона проявляється у зростанні загального рівня цін

та зниженні купівельної спроможності грошей.

Формами прояву інфляції є зростання товарних цін,

поглиблення товарного дефіциту, хронічний бюджетний

дефіцит, падіння валютного курсу національної грошової

одиниці.

4.

ПРИЧИНИ ВИНИКНЕННЯ ІНФЛЯЦІЇ1. недотримання пропорцій у випуску засобів виробництва предметів попиту;

2. дефіцит товарної маси;

3. зростання військових видатків;

4. розширення державного апарату;

5. урядова заборгованість і дефіцит бюджету;

6. монопольне становище великих виробництв і їх диктат цін на ринку;

7. непомірно високі податки або процентні ставки за кредит;

8. зростання цін на світових ринках;

9. скорочення надходжень від зовнішньої торгівлі.

5.

НАСЛІДКИ ІНФЛЯЦІЇ1. переповнення каналів грошового обігу паперовими знаками і їх знецінення;

2. зміна умов надання кредитів;

3. падіння купівельної спроможності населення;

4. підвищення цін;

5. падіння рівня життя населення;

6. зміна валютних курсів;

7. соціальна напруга в суспільстві.

6.

ВИДИ ІНФЛЯЦІЙ1.

Повзуча інфляція – відбувається тоді, коли темпи зростання цін не перевищують 10 % на

рік. Вона характеризується надмірною емісією та прискореним накопиченням грошової маси

в каналах обігу без помітного підвищення чи за незначного зростання цін. Не має явних

негативних наслідків.

2.

Галопуюча інфляція – настає тоді, коли щорічний темп зростання цін на 10-15 %, а інколи й

до 100 %. На цій стадії відбувається стрімке зростання цін, тобто прискорена, або галопуюча

інфляція. Вона спричиняє випереджальні темпи зростання споживчого попиту порівняно з

товарною пропозицією, що призводить до зростання цін.

3.

Гіперінфляція – з’являється, коли темпи приросту цін зростають більше 100 % на рік.

Супергіперінфляція – темпи зростання цін сягають 1000 % і більше на рік, гроші втрачають

здатність виконувати свої функції, зростають бартерні операції, порушується грошова

система.Як правило, гіперінфляція пов’язана з політичним хаосом, наслідками війн та

соціальних революцій. Бюджет практично некерований.

7.

ФОРМИ ІНФЛЯЦІЇ1. Інфляція попиту – надмірне зростання товарного попиту порівняно з пропозицією. Якщо не

відбувається підвищення пропозиції, то зростання попиту компенсується підвищенням цін.

Чинником інфляції є зростання грошової маси, що порушує закон грошового обігу.

2. Фіскальна інфляція – виникає через дефіцит бюджету та його покриття за рахунок емісійних

кредитів центрального банку.

3. Інфляція витрат - відбувається внаслідок порушення рівноваги товарного обміну, тобто

перевищення пропозиції над попитом, що генерує процес зростання витрат виробництва, а

відповідно збільшення грошової маси.

4. Імпортна інфляція – зумовлена надмірним напливом іноземної валюти, підвищенням імпортних

цін, зміна цін на світовому ринку.

Стагфляція – стан економіки країни, що характеризується загальним застоєм виробництва і високим

рівнем безробіття та одночасним підвищенням цін і інших ознак розвитку інфляційних процесів.

Стагнація (лат. стояча вода) – вид кризи, що супроводжується інфляцією та безробіттям, застоєм та

нерухомістю виробництва та торгівлі.

8.

МЕТОДИ РЕГУЛЮВАННЯ ІНФЛЯЦІЇ1.

Дефляційна політика включає методи обмеження платоспроможного попиту через

фінансовий і кредитно-грошовий механізми. Проводиться, коли є надлишок грошей у каналах

обігу.

2.

Політика доходів – передбачає державний контроль за ЗП і цінами (їх «замороження» або

встановлення темпів їх зростання). Часто застосовувався у СССР, а країни Заходу його

уникають, бо він порушує закони ринкової економіки (призводить до товарного дефіциту і

появи «чорного ринку»).

9.

СУТЬ І СТРУКТУРА ГРОШОВОГО ОБОРОТУГрошовий оборот – це безперервний рух грошей для

забезпечення неперервності відтворення і реалізації

суспільного продукту та перерозподілу національного

доходу.

Грошовий оборот вимірюється

певний проміжок часу.

сумою платежів за

10.

СУБ’ЄКТИ ГРОШОВОГО ОБОРОТУ:1. підприємці – всі ті юридичні та фізичні особи, які приймають участь у створенні й

реалізації ВНП;

2. домогосподарства – усі сімейні одиниці, які отримують самостійні грошові доходи і

несуть видатки з сімейного бюджету;

3. уряд – державні управлінські та інші структури, що забезпечують перерозподіл

національного доходу та національного продукту;

4. фінансові

посередники – суб’єкти грошового ринку, які діють посередниками,

акумулюючи та розміщуючи вільні грошові кошти на грошовому ринку від свого імені і за

свій рахунок (банки, страхові, інвестиційні та інші компанії).

11.

СКЛАДОВІ ГРОШОВОГО ОБОРОТУ:1.

Грошовий обіг – це процес нескінченого руху грошей між суб’єктами економічних відносин у процесі

виробництва, розподілу, обміну та споживання валового національного продукту.

2.

Фіскально-бюджетний Частина грошового обороту обслуговує відносини перерозподілу

національного доходу шляхом відчуження певної частини доходів економічних суб’єктів у вигляді

податків та інших обов’язкових платежів на користь держави, яка витрачає їх для забезпечення своїх

функцій. В такому русі грошей одні суб’єкти втрачають гроші, а інші – їх одержують також

безповоротно і без сплати будь-якої ціни

3.

Сектор грошового обороту називають фінансово-кредитним, коли руху грошей властивий

нееквівалентний обмін, тобто замість грошового платежу власник не отримує реального еквівалента у

формі товарів чи послуг

12.

СПЕЦИФІЧНІ ОСОБЛИВОСТІ ГРОШОВОГО ОБІГУ:• Еквівалентність – покупець передає грошову суму, що еквівалентна

придбаному продукту: Г=Т=Г=Т…

• Однорідність – отримані продавцем гроші назад не повертаються, вони

використовуються для придбання нових покупок.

• Прямолінійність – вона проявляється у постійному віддаленні грошей від

емітента і наступних суб’єктів обороту, що використали їх для купівлі

продуктів. Г-Т-Г-Т….

13.

ФІНАНСОВО-КРЕДИТНИЙ СЕКТОРДаний сектор охоплює дві групи фінансових відносин:

• Кредитний оборот є сферою перерозподільчих відносин, в якій власність суб’єктів не

відчуджується, а лише передається у тимчасове користування іншим особам, за що

власник отримує прибуток від осіб, що тимчасово користуються його власністю.

• Фінансовим оборотом -

називається сектор грошового обороту, що пов'язаний з

купівлею-продажем акцій. Суб’єкт, який отримав гроші продавши акції, не зобов’язаний

повертати їх попередньому власнику.

14.

Залежно від форм грошей грошовий оборот поділяється на:• готівковий

зобов’язань

–

здійснюється

законними

через

оплату

платіжними

боргових

засобами

–

банківськими білетами та розмінною монетою, обслуговує

переважно відносини пов’язані зі сферою особистого

споживання;

• безготівковий – здійснюється шляхом оплати шляхом

перерахування грошових сум на рахунки, що відкриті в

банках, без використання готівкових грошей, обслуговує в

основному підприємства та організації.

Основою системи розрахунків в Україні є безготівкові

розрахунки.

15.

ГРОШОВА МАСА І ГРОШОВІ АГРЕГАТИГрошова маса – це вся сукупність купівельних, платіжних і нагромаджених коштів, які обслуговують

економічні зв’язки і належать фізичним та юридичним особам і державі у певний момент. Один із

кількісних показників, що характеризує стан грошового обігу.

До грошової маси належать:

1. Всі готівкові грошові знаки, що перебувають в руках фізичних осіб та у касових залишках юридичних

осіб;

2. Всі депозитні гроші короткострокового характеру;

3. Будь-які активи, яким властива ліквідність (векселі, страхові поліси).

Складність структуризації маси грошей за ступенем ліквідності дозволяє визначити різні за складом і

обсягом показники, що називаються грошовими агрегатами.

16.

Грошовий агрегат – це визначене законодавством відповідно до ступеня ліквідності специфічнеугрупування ліквідних активів, які можуть слугувати альтернативними вимірниками грошової маси.

(В США - 4, в Англії – 5, в Німеччині – 3, в Україні – 4).

Агрегат М0 відображає масу готівки, що перебуває поза банками, у вигляді банкнот, розмінної

монети, а в деяких країнах і казначейських квитків. Це найліквідніша частина грошової маси. Питома вага

готівки у розвинених країнах складає 5 %, а в Україні понад 50 %. Висока питома вага готівки в загальній

масі грошей негативно характеризує стан та ефективність грошового обігу.

Агрегат М1 – це грошова маса у вузькому розумінні. Він складається з елементів агрегату М0 і

банківських вкладів до запитання (трансакційні депозити).

17.

Грошовий агрегат М2 – до агрегату входять грошові форми агрегату М1 та строкові і вклади вкомерційних банках, а також короткотермінові державні цінні папери. Ці грошові активи можна легко

перетворити в готівкові або депозитні гроші. Є своєрідним резервом агрегату М1.

Агрегат М3 – охоплює грошові форми агрегату М2 плюс цінні папери, крім акцій.

Активи, що входять до М3 за мінусом М1 дістали назву «майже гроші», що безпосередньо не

функціонують як гроші, а застосовуються як засіб нагромадження.

Між агрегатами грошової маси потрібно підтримувати належну рівновагу:

• компоненти коштів агрегату М2 мають бути більшими розмірів М1;

• компоненти агрегатів М2+ М3, також мають бути більшими М1.

18.

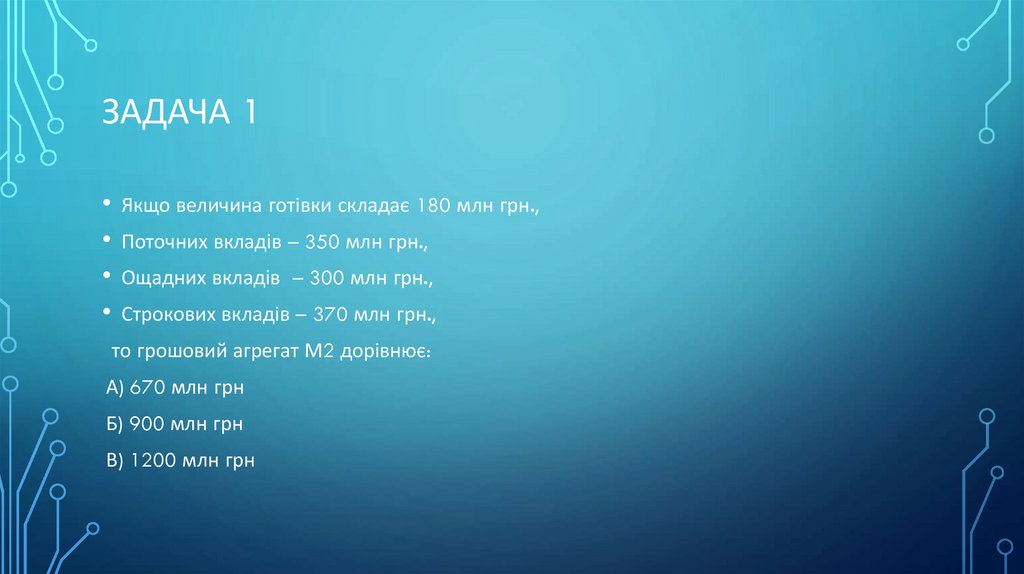

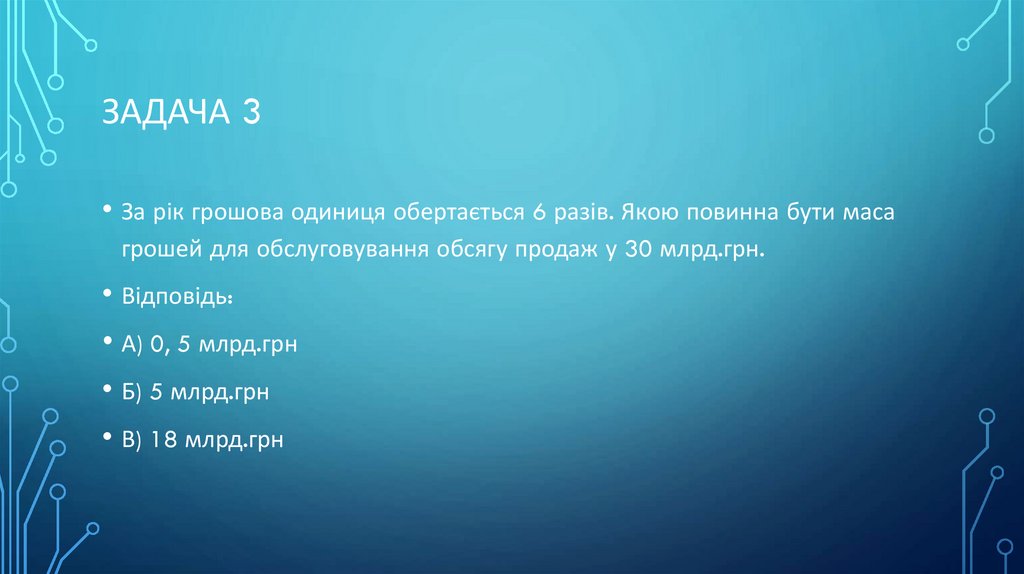

ЗАДАЧА 1• Якщо величина готівки складає 180 млн грн.,

• Поточних вкладів – 350 млн грн.,

• Ощадних вкладів – 300 млн грн.,

• Строкових вкладів – 370 млн грн.,

то грошовий агрегат М2 дорівнює:

А) 670 млн грн

Б) 900 млн грн

В) 1200 млн грн

19.

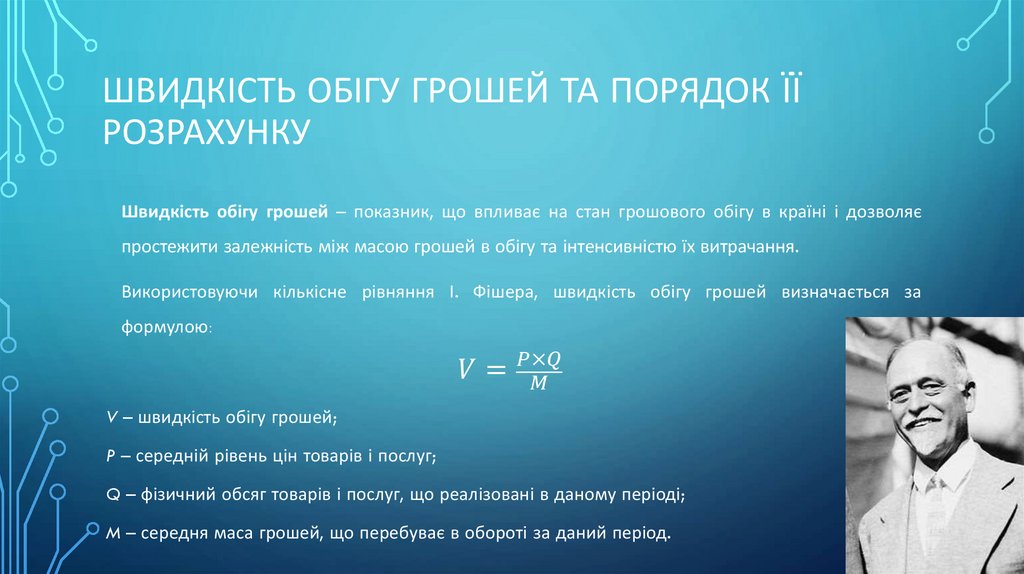

ШВИДКІСТЬ ОБІГУ ГРОШЕЙ ТА ПОРЯДОК ЇЇРОЗРАХУНКУ

Швидкість обігу грошей – показник, що впливає на стан грошового обігу в країні і дозволяє

простежити залежність між масою грошей в обігу та інтенсивністю їх витрачання.

Використовуючи кількісне рівняння І. Фішера, швидкість обігу грошей визначається за

формулою:

finance

finance