Similar presentations:

Общественное питание для бухгалтера: Бухгалтерский учет и налогообложение

1.

Общественное питание для бухгалтера:Бухгалтерский учет и налогообложение

Лектор Матюш Ирина Николаевна

2.

1. Особенности бухгалтерского учета в организациях общественного питания.

1.1. Бухгалтерский учет основных средств, столовой посуды, белья, форменной одежды и т.п. Нормы потерь столовой

посуды, столовых приборов, столового белья, производственного инвентаря.

1.2. Учет товаров, сырья и готовой продукции: в кладовой (на складе), на производстве, в заготовочных (кулинарных)

цехах общественного питания, а также товаров в буфетах, барах. Учет тары.

1.3. Инвентаризация сырья, полуфабрикатов, покупных товаров и изделий собственного производства в

организациях общепита.

1.4. Порядок формирования финансового результата за отчетный период. Особенности формирования, учета и

распределения затрат в организациях общепита.

2. Актуальные вопросы налогообложения организаций общепита в 2023 году.

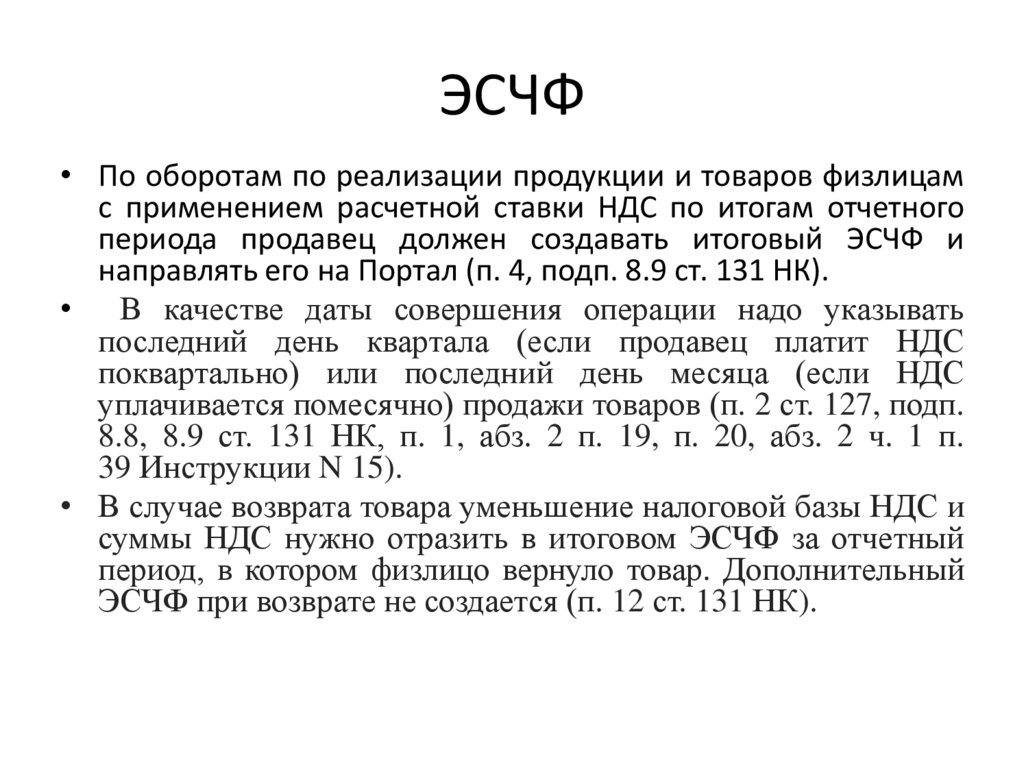

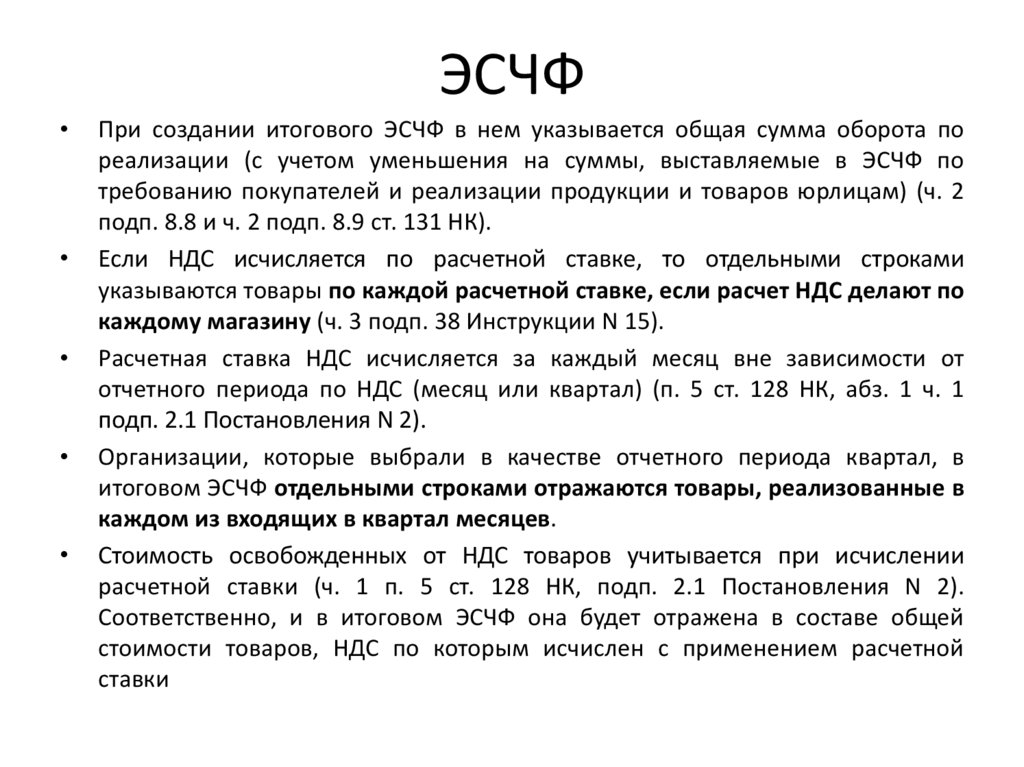

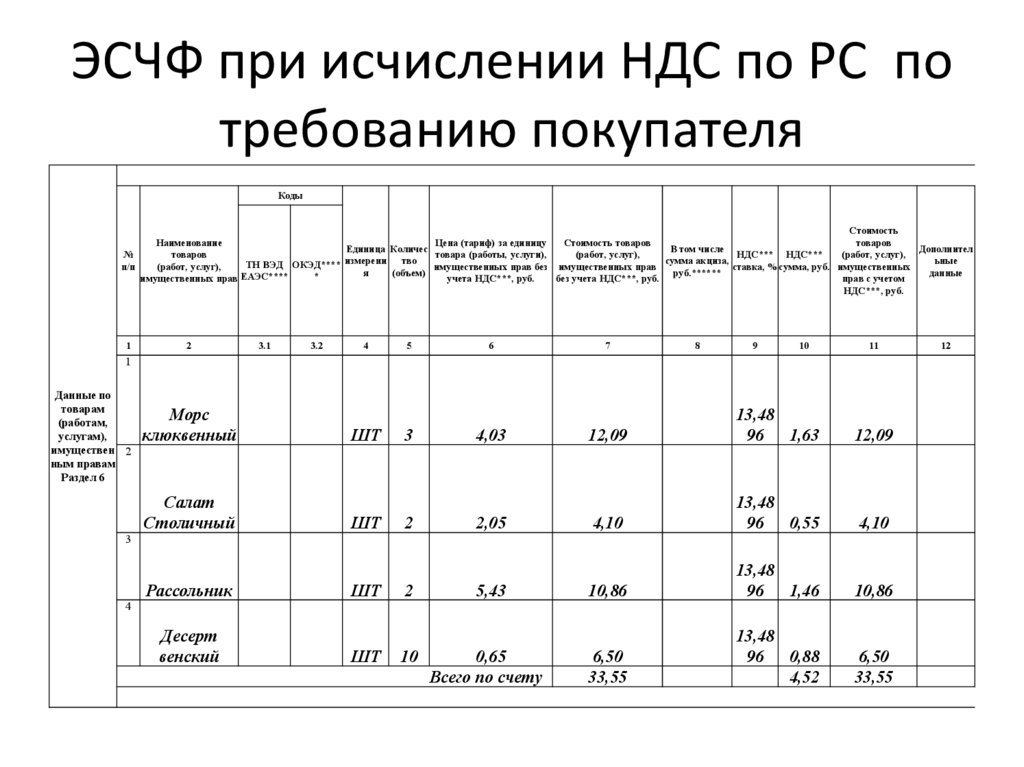

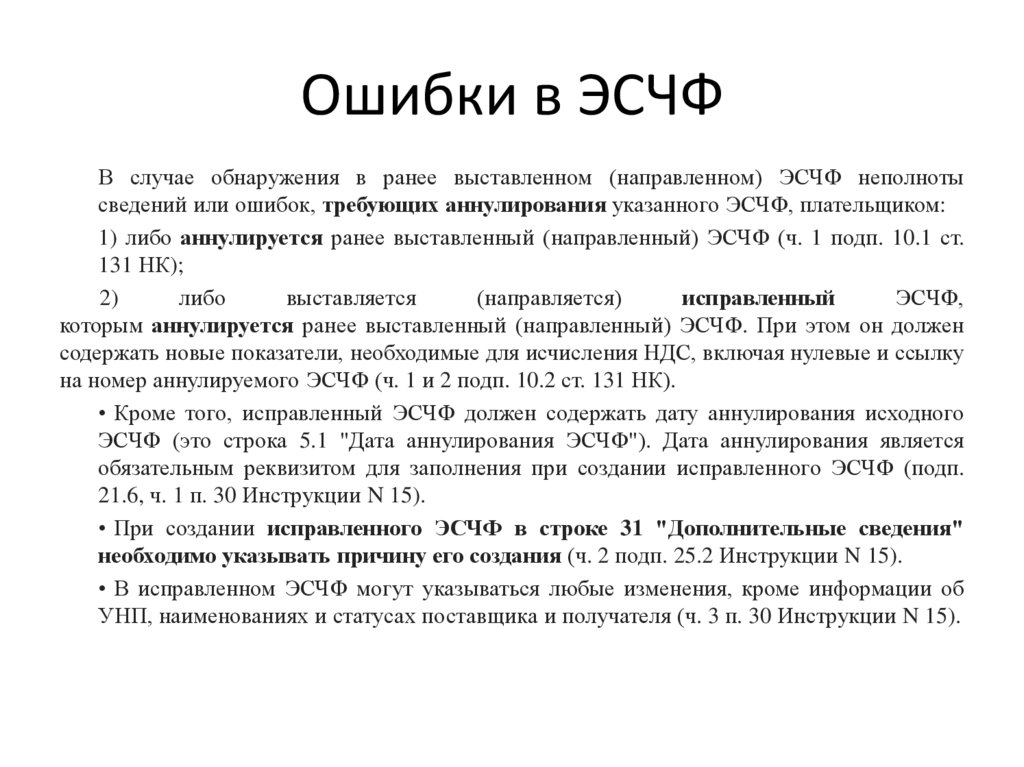

2.1. НДС, в т.ч. расчет налогооблагаемого оборота и порядок применения расчетной ставки; освобождаемые

обороты; выставление электронных счетов-фактур.

2.2. Особенности исчисления и уплаты налога на прибыль.

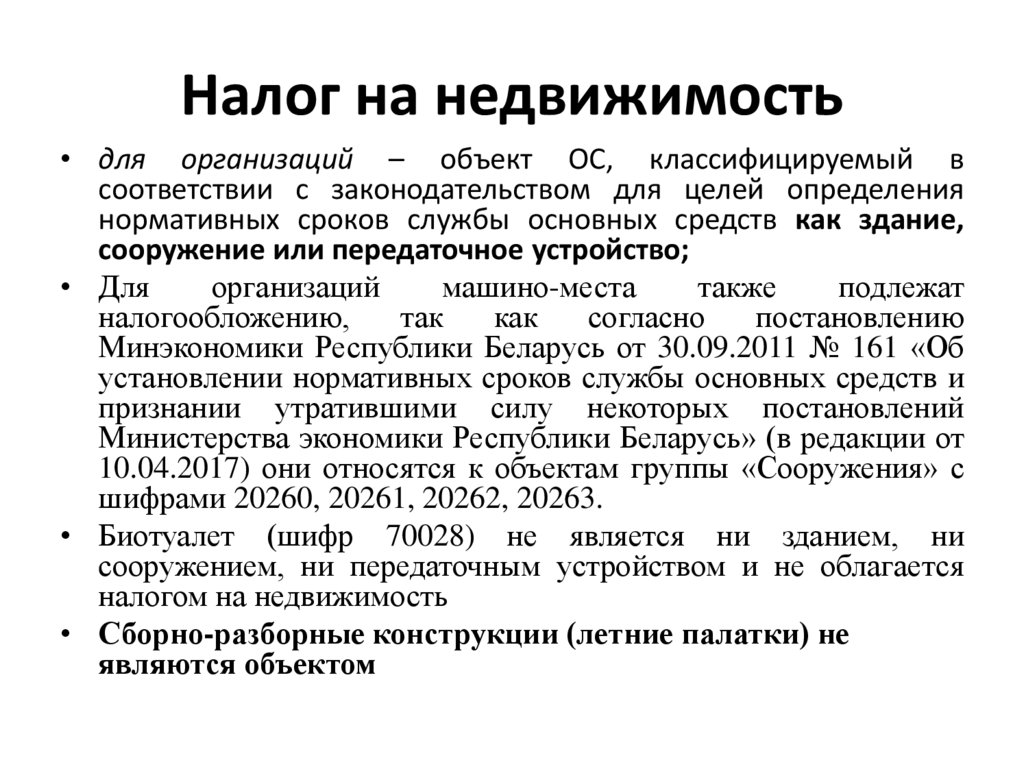

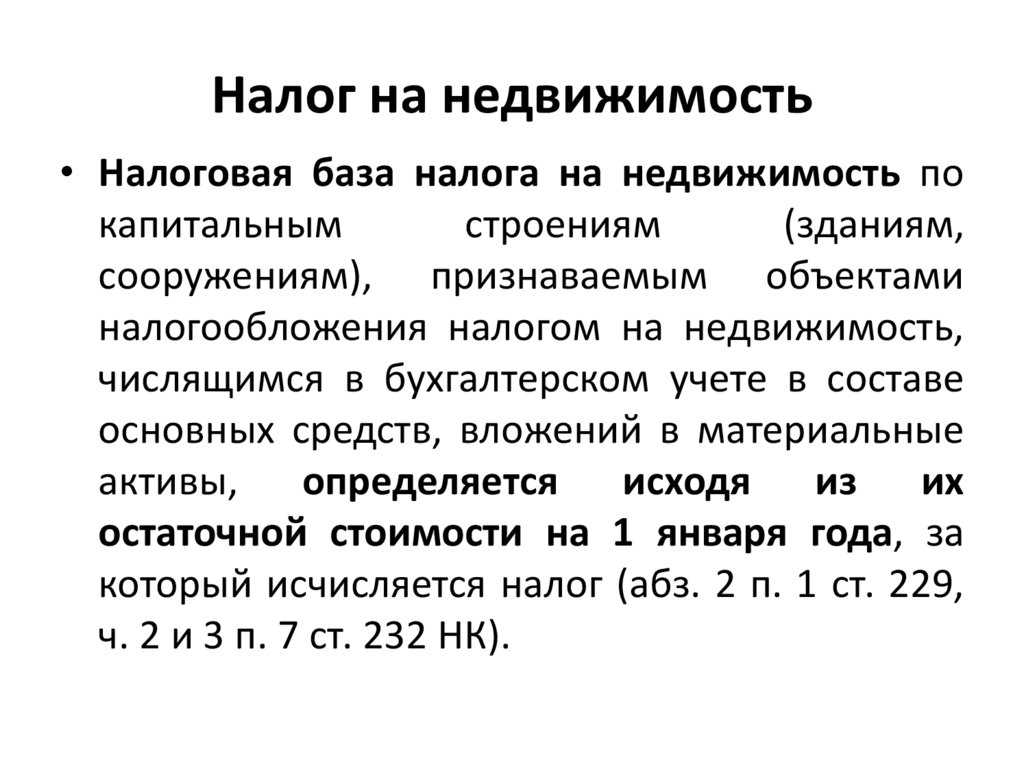

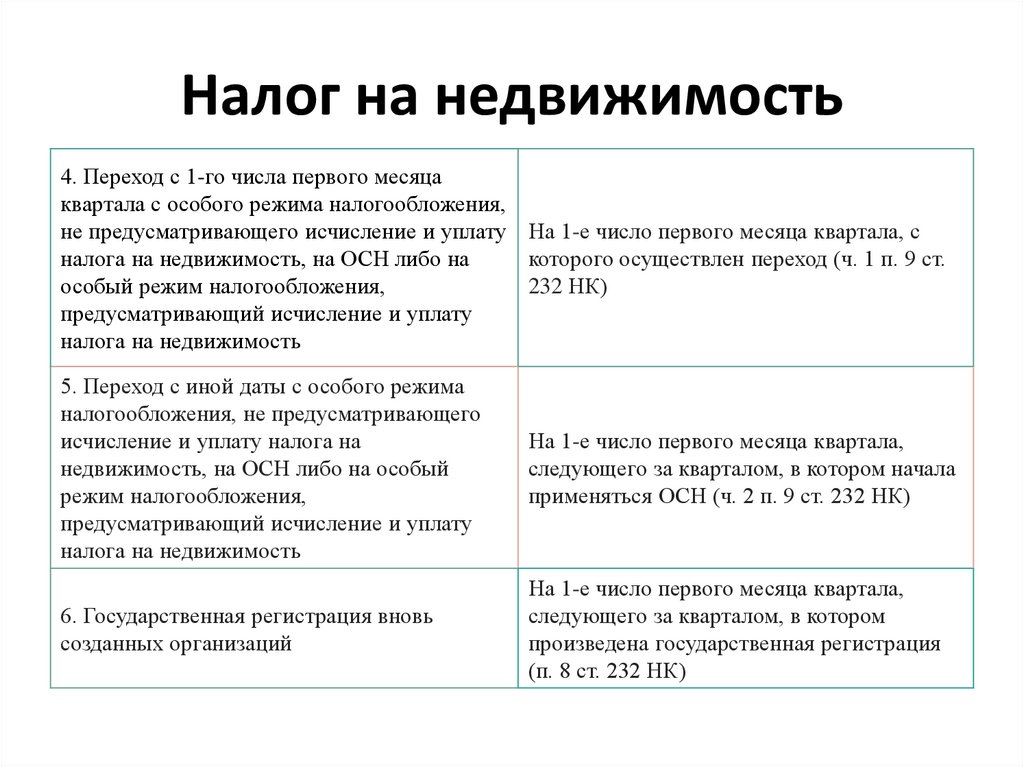

2.2. Налог на недвижимость, земельный налог.

3. Нюансы в бухгалтерском и налоговом учетах при реализации собственной продукции и товаров через сервисы

услуг Delivio.by, Carte.by и Just-eat.by.

3.

Бухгалтерский учет основных средствИнструкция по бухгалтерскому учету основных средств, утверждена Постановлением

Министерства финансов Республики Беларусь от 30.04.2012 N 26 (Инструкция по

бухгалтерскому учету основных средств)

Инструкция о порядке начисления амортизации основных средств и нематериальных

активов, утверждена Постановлением Министерства экономики Республики Беларусь,

Министерства финансов Республики Беларусь, Министерства архитектуры и

строительства Республики Беларусь от 27.02.2009 N 37/18/6 (Инструкция о порядке

начисления амортизации)

Нормативные сроки службы основных средств, утверждены Постановлением

Министерства экономики Республики Беларусь от 30.09.2011 N 161 (Нормативные

сроки службы основных средств)

Национальный стандарт бухгалтерского учета и отчетности "Финансовая аренда

(лизинг)" , утвержден Постановлением Министерства финансов Республики Беларусь от

30.11.2018 N 73 (Национальный стандарт «Финансовая аренда (лизинг)»

4.

Приобретение основных средствОпределяем, является ли имущество основным средством

В состав основных средств принимается имущество, имеющее материально-вещественную форму, если

в отношении него одновременно соблюдаются следующие условия признания (ч. 1 п. 4 Инструкции по

бухгалтерскому учету основных средств).

1 - имущество предназначено для использования в деятельности организации, в том числе в

производстве продукции, при выполнении работ, оказании услуг, для управленческих нужд

организации, а также для предоставления во временное пользование (временное владение и

пользование);

2 - организация предполагает получать экономические выгоды от его использования;

3 - имущество предназначено для использования в течение периода продолжительностью более 12

месяцев с даты приобретения;

4 - организация не предполагает его отчуждать в течение 12 месяцев с даты приобретения;

5 - первоначальная стоимость имущества может быть достоверно определена

5.

• С 01.01.2023 вступил в силу НСБУ N 64, которыйизменил порядок отнесения активов к запасам.

• К запасам следует относить активы, от использования

(реализации) которых организация предполагает

получение экономических выгод в течение периода не

более 12 месяцев или обычного операционного цикла,

превышающего 12 месяцев.

• Исключение - специальная (защитная), форменная и

фирменная одежда и обувь, которые относятся к

запасам независимо от предполагаемого периода

получения экономических выгод (абз. 2 подп. 2.1 НСБУ

N 64).

6.

• Дляорганизаций

общественного

питания

обычным

операционным циклом будет период с момента поступления

сырья и товаров до момента реализации продукции

собственного производства и покупных товаров (абз. 3 подп. 2.1

НСБУ N 64).

• С 2023 г. нельзя оговорить в учетной политике дополнительные

условия признания активов основными средствами либо

отдельными предметами (стоимостный критерий, перечень

имущества, относимого к запасам, и т.д.). Следовательно, если

организация предполагает получение экономических выгод от

использования

столовых

принадлежностей

и

производственного

инвентаря

в

течение

периода

продолжительностью более 12 месяцев, то перечисленные

активы будут учитываться в составе основных средств.

7.

• Выделение из всего состава имущества организацииамортизируемого имущества (включая отнесение

однотипных объектов к основным и оборотным

средствам) осуществляет комиссия по проведению

амортизационной политики в организации (далее комиссия) (п. 1 приложения 1 к Инструкции N 37/18/6).

• Если предприятие решило учитывать в составе запасов

столовую посуду или определенные ее наименования,

то в составе основных средств такие же предметы,

более дорогостоящие, не учитываются, так как с

01.01.2023 стоимостный критерий не используют при

отнесении активов к запасам либо основным

средствам.

8.

• С 01.01.2023 прием-передача столовыхпринадлежностей и производственного инвентаря,

учитываемых организацией в качестве основных

средств, может оформляться:

• - актом о приеме-передаче основных средств;

• - первичным учетным документом, форма которого

установлена законодательством, а при отсутствии

формы, установленной законодательством, разработана и утверждена организацией

самостоятельно (абз. 8 подп. 3.1 постановления N 64, ч.

3 п. 2 Инструкции N 23).

9.

Организация в своей учетной политике может указать один из способов начисления

амортизации для столовых принадлежностей и производственного инвентаря (ч. 2 п. 1

Инструкции N 37/18/6):

- равными частями за период предполагаемого срока эксплуатации предметов;

- 50% при передаче их со складов в эксплуатацию и 50% стоимости (за вычетом стоимости

этих предметов по цене возможного использования) - при выбытии их из эксплуатации в

связи с непригодностью; по предметам стоимостью до 2 БВ переносить их стоимость

единовременно в состав затрат, расходов (материально ответственными лицами учет

указанных предметов осуществляется в количественном выражении);

- в размере 100% (за вычетом стоимости этих предметов по цене возможного использования)

- при выбытии их из эксплуатации в связи с непригодностью;

- в размере 100% - при передаче их со склада в эксплуатацию (материально ответственными

лицами учет указанных предметов осуществляется в количественном выражении);

- иные варианты.

10.

• Единицей бухгалтерского учета основных средств являетсяинвентарный объект.

• Инвентарным объектом основных средств является объект со

всеми приспособлениями и принадлежностями или отдельный

конструктивно обособленный предмет, предназначенный для

выполнения определенных самостоятельных функций, или

обособленный

комплекс

конструктивно

сочлененных

предметов, представляющих собой единое целое и

предназначенный для выполнения определенной работы (п. 6

Инструкции N 26).

• Порядок присвоения инвентарного номера на объекты ОС в

организациях Инструкцией N 26 не регламентирован, не

приводится его определение как термина.

11.

• Столовыепринадлежности

и

производственный

инвентарь,

учитываемые до 2023 г. на счете 10

"Материалы", продолжат учитываться на

этом же счете.

• НСБУ N 64 не предусматривает перевод

отдельных предметов в состав основных

средств.

12.

Столовая посуда , столовые приборы, столовоебелье и производственный инвентарь

Законодательно установленные нормы потерь столовой посуды, столовых приборов,

столового белья и производственного инвентаря отсутствуют, порядок их списания

предприятие определяет самостоятельно, в т.ч. разрабатывает нормы .

По статье "Стоимость отдельных предметов в составе средств в обороте" отражается

стоимость находящихся в эксплуатации инвентаря (в том числе столовой посуды и

приборов), хозяйственных принадлежностей, инструментов, оснастки и приспособлений,

сменного оборудования, специальной (защитной), форменной и фирменной одежды и

обуви (далее - отдельные предметы в составе средств в обороте).

Стоимость отдельных предметов в составе средств в обороте переносится на счета учета

расходов на реализацию в порядке, закрепленном в учетной политике организации.

На указанной статье учитываются расходы на стирку, химчистку, дезинфекцию столового

белья, специальной одежды, обуви, санитарной одежды, иных средств индивидуальной

защиты, включая стоимость материалов, использованных на эти цели.

Потери от боя посуды, поломки и повреждения столовых приборов отражаются на

данной статье по мере их выявления в пределах норм, утвержденных организацией.

П. 31 Методических рекомендаций 130.

13.

При исчислении налога на прибыль стоимость столовой посуды, столовыхприборов, столового белья и производственного инвентаря учитывают в

затратах, за исключением потерь, возникающих в результате виновных

действий конкретных лиц, которые при исчислении налога на прибыль могут

быть учтены только в порядке, установленном подп. 3.14 п. 3 ст. 175 НК.

Согласно п. 2 Письма МНС по налогам и сборам Республики Беларусь от

07.04.2020 N 2-2-10/00775 "О разработке норм товарных потерь"

потери товаров, запасов, возникающие естественным образом в результате

технологических процессов, при производстве, а также при подготовке

товаров к реализации и при иных обстоятельствах, не связанных

непосредственно с хранением, транспортировкой и реализацией товаров,

запасов, при отсутствии виновных лиц, для целей исчисления налога на

прибыль включаются в состав затрат по производству и реализации товаров

(работ, услуг), имущественных прав в соответствии с п. 1 ст. 170 НК. В то же

время потери при таких же обстоятельствах, но возникающие в результате

виновных действий конкретных лиц, могут быть учтены при исчислении

налога на прибыль только в порядке, установленном подп. 3.14 п. 3 ст. 175 НК.

14.

Столовая посуда , столовые приборы, столовоебелье и производственный инвентарь

Выбытие столовой посуды, столовых приборов, столового белья и

производственного инвентаря в связи с недостачей, порчей либо утратой, НДС не

облагается(п. 1 ст. 31, п. 1 ст. 115 НК), однако, если учитываем в составе запасов,

то налоговые вычеты необходимо восстановить в части их стоимости, не

списанной на затраты по производству и реализации в том отчетном периоде, в

котором произошли порча, утрата.

Не нужно восстанавливать НДС по недостаче либо утрате, которые выявлены

в связи с чрезвычайными обстоятельствами (пожар, стихийное бедствие),

в части стоимости предметов, уже списанной на затраты по производству и

реализации, а также по предметам стоимость которых перенесена на затраты в

размере 100%,

По предметам, которые с 01.01.2023 учитываем с составе основных средств(ч. 1

подп. 24.15 п. 24 ст. 133 НК).

Если в отношении "восстанавливаемой" суммы НДС во "входящем" ЭСЧФ не

проставлен признак "Не подлежит вычету", то такую сумму нужно указывать в

строке 6.3 (и соответственно строке 6) раздела IV части I декларации по НДС.

15.

Общий порядок учета СИЗ в связи с выходом Стандарта N 64 не изменился.

Движение СИЗ в организации в учете отражается (ч. 13, 14, 18 п. 16

Инструкции N 50):

- Д-т 10-10 - К-т 60 "Расчеты с поставщиками и подрядчиками" - поступление

приобретенной спецодежды;

- Д-т 10-11 - К-т 10-10 - выдача СИЗ работникам;

- Д-т 44 (в зависимости от того, работникам каких направлений деятельности

выдают СИЗ) - К-т 10-11 - списание стоимости спецодежды.

Списание стоимости СИЗ на основании п. 15 Стандарта N 64, как и ранее,

производится в порядке, установленном в учетной политике.

16.

Учет товарных операцийПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ФИНАНСОВ РЕСПУБЛИКИ БЕЛАРУСЬ

28 декабря 2022 г. N 64 О БУХГАЛТЕРСКОМ УЧЕТЕ ЗАПАСОВ

Национальный стандарт бухгалтерского учета и отчетности "Учетная политика

организации, изменения в учетных оценках, ошибки", утвержденного

постановлением Министерства финансов Республики Беларусь от 10.12.2013 N 80

Инструкции о порядке применения типового плана счетов бухгалтерского учета,

утвержденной постановлением Министерства финансов Республики Беларусь от

29.06.2011 N 50

Приказ Министерства антимонопольного регулирования и торговли Республики

Беларусь от 10.06.2021 N 130 (ред. от 06.07.2021) "Об утверждении Методических

рекомендаций по документальному оформлению и учету товарных операций,

составу и учету расходов на реализацию в организациях торговли и

общественного питания"

17.

Учет товаров, сырья, готовой продукцииС учетом сложившейся практики ценообразования в общественном питании

возможно применять методы формирования свободных продажных

(розничных) цен на продукцию объектов общественного питания:

1 - исходя из стоимости набора сырья (продовольственных товаров) в

розничных ценах и наценок, определяемых исходя из конъюнктуры рынка;

2 - исходя из стоимости набора сырья (продовольственных товаров) в ценах

приобретения (отпускных, закупочных) без НДС, наценок (без промежуточного

формирования розничных цен);

3 - на основе себестоимости и рентабельности (аналогично подходу,

применяемому на промышленных предприятиях).

Определенный руководителем организации общественного питания порядок

формирования цен и документального оформления товарных операций

закрепляется в учетной политике организации либо ином ЛНА (приказ,

положение).

18.

Для учета товарных операций типовым планом счетов бухгалтерского учета и

Инструкцией N 50 предусмотрены следующие основные балансовые счета: 20

"Основное производство", 41 "Товары", 42 "Торговая наценка", 44 "Расходы на

реализацию", 90 "Доходы и расходы по текущей деятельности".

В организациях общественного питания стоимость сырья (по учетным ценам),

поступившего на производство (кухню) под отчет материально ответственного лица,

учитывается на субсчете 20-9 "Общественное питание". Другие расходы общественного

питания на этом субсчете не учитываются.

По кредиту субсчета 20-9 "Общественное питание" отражается сырье по учетным

ценам, израсходованного для приготовления реализованной продукции общественного

питания. Сальдо по данному субсчету показывает стоимость остатков необработанного

продовольственного сырья, полуфабрикатов и нереализованной продукции

общественного питания.

Расходы по приготовлению продукции общественного питания и ее реализации в

организациях общественного питания учитываются на счете 44 "Расходы на

реализацию" по установленным номенклатурой статьям затрат.

19.

<Письмо> Министерства по налогам и сборам РеспубликиБеларусь от 14.07.2021 N 2-1-10/03910-вн

"О разъяснении"

п. 10.1. Особенности документального оформления и учета

реализации товаров из торговых объектов, в которых

осуществляется розничная торговля, юридическим лицам и ИП

относится только к организациям торговли.

• Круглый стол. Законодательство о торговле и общественном

питании: учитываем новшества (ООО "ЮрСпектр") (актуально

на 05.01.2022)

• Вопрос 1.5: Столовая (общепит) реализует готовые обеды, а

также проводит банкеты для юрлиц. К какому виду

деятельности это относится?

• Реализация готовых обедов и организация банкетов в рамках

договоров, предусматривающих организацию общественного

питания, относится к виду деятельности "общественное

питание".

20.

Учет движения продукции общественного питания, продуктов и готовых к

употреблению товаров, приобретенных у других субъектов хозяйствования с целью их

дальнейшей перепродажи без проведения дополнительной кулинарной обработки

(далее - покупные товары) в организациях общественного питания производится в

соответствии с принятой учетной политикой:

по ценам приобретения, включая затраты на приобретение товаров, если это

предусмотрено учетной политикой организации;

по розничным ценам без НДС (цена приобретения, увеличенная на размер торговой

надбавки);

по розничным ценам с НДС (цена приобретения, увеличенная на размер торговой

надбавки и НДС по установленным законодательством Республики Беларусь ставкам на

конкретный вид продуктов);

по продажным ценам <1> (розничная цена без НДС, увеличенная на размер наценки

общественного питания и НДС; или розничная цена с НДС, увеличенная на размер

наценки общественного питания);

с применением иных способов

По розничным ценам в объектах общественного питания реализуются покупные

товары.

21.

• Продукция общественного питания реализуется по продажнымценам, которая определяется отдельно на каждый вид продукции.

• Под продажной ценой подразумевается цена, по которой

осуществляется учет продовольственного сырья, продуктов и

продукции в общественном питании с применением наценки

общественного питания.

• Организации общественного питания самостоятельно формируют

продажные цены на продукцию общественного питания и товары,

реализуемые в розлив, вразвес, поштучно и порционно в этих

объектах, если иное не предусмотрено законодательством.

• Продажная цена формируется исходя из стоимости набора

продуктов в ценах приобретения с применением торговых надбавок

и наценок общественного питания и НДС, включенного в продажную

цену по установленным ставкам на конкретный вид продуктов и

товаров. (одноразовая посуда при доставке)

• Учетной политикой может быть предусмотрено иное формирование

продажной цены на продукцию общественного питания.

22.

При ведении учета продуктов по продажным ценам организации

общественного питания при оприходовании оформляют ПУД, в котором

указываются размеры и суммы торговой надбавки, наценки общественного

питания и НДС, включаемых в продажную цену. Форма такого первичного

учетного документа разрабатывается и утверждается организацией.

В связи с необходимостью уплаты из суммы наценки общественного питания

НДС, организации общественного питания в зависимости от принятой ими

методики учета и настройки программных продуктов при формировании

продажных цен могут осуществлять учет сумм наценок общественного

питания и НДС с использованием следующих вариантов:

Д-т 41-2, 20-9 - К-т 42-1 - на сумму наценки общественного питания за

минусом суммы НДС, выделенной из суммы наценки по ставкам

применительно к конкретному товару;

Д-т 41-2; 20-9 - К-т 42-2 - на сумму НДС, включенную в сумму наценки;

Д-т 41-2; 20-9 - К-т 42-1 - на сумму наценки общественного питания в полном

объеме;

Д-т 42-1 - К-т 42-2 - на сумму НДС, выделенную из суммы наценки.

23.

• Учет движения продуктов, товаров и продукции общественногопитания на складах (кладовых) ведется в количественностоимостном выражении.

• Учет движения продуктов, продукции общественного питания

на производстве (в цеху, на кухне), при поступлении в зал

обслуживания объекта общественного питания ведется в

соответствии с учетной политикой, принятой организацией с

учетом особенностей и требований к осуществляемой

деятельности, в количественно-стоимостном выражении и

(или) стоимостном выражении, если иное не установлено

законодательством.

• Для учета продуктов и продукции общественного питания в

количественно-стоимостном выражении используются учетные

регистры, разрабатываемые организацией самостоятельно:

оборотно-сальдовые ведомости, карточки учета и др.

24.

• При ведении учета продуктов и продукции общественногопитания в количественно-стоимостном выражении суммы

торговых надбавок и наценок и НДС, включаемых в

продажную их цену, приходящихся на реализованную

продукцию, определяются по каждому наименованию

товаров и продукции.

• При ведении учета товаров и продукции общественного

питания в стоимостном выражении суммы торговых надбавок

и наценок и НДС, включаемые в продажные цены,

приходящихся на реализованную продукцию, допускается

определять в таком же порядке, как и в организациях

розничной торговли, приведенном в пункте 11 настоящих

Методических рекомендаций.

• Выручка от реализации товаров и продукции общественного

питания признается в порядке, установленном учетной

политикой организации общественного питания (по отгрузке).

25.

Средний процент скидки (надбавки) определяетсяследующим образом:

• 1. К сумме скидок (надбавок) на остаток товаров на начало

месяца прибавляется сумма оборота по кредиту счета 42

"Торговая наценка".

• 2. К сумме проданных за месяц товаров (по учетным ценам)

прибавляется сумма остатков товаров на конец месяца (также

по учетным ценам).

• 3. Умножением определенной вышеуказанным способом

суммы скидок на 100 и делением на сумму проданных и

оставшихся товаров определяется средний процент скидок

(надбавок) со стоимости этих товаров по учетным ценам.

• 4. Умножением среднего процента скидок (накидок) на сумму

остатка товаров на конец месяца и делением на 100

определяется

абсолютная

сумма

скидок

(надбавок),

относящаяся к непроданным товарам.

26.

• 15. Предоставление скидок покупателям со сформированной цены.• Скидка - снижение продавцом сформированной им розничной цены

товаров.

• Порядок предоставления скидок, в котором предусматриваются

условия предоставления скидок (от количества и суммы

приобретаемых товаров (покупки), времени их приобретения (часы,

дни, месяцы, сезоны), дисконтные (бонусные) карты (карты

лояльности), отдельные категории граждан и другие условия), а также

конкретные размеры скидок организации розничной торговли

разрабатывают и утверждают локальным актом самостоятельно.

• Предоставление скидок производится в момент реализации товара. В

составе выручки отражается стоимость товаров по ценам реализации

(розничная цена за минусом предоставленных скидок).

27.

• При ведении стоимостного учета товаровсуммы предоставленных скидок в момент

реализации товаров организация может

отражать на отдельной аналитической статье

субсчета 42-1 "Торговая надбавка (наценка) в

цене товара" и не включать в транспортных

среднего процента НДС и торговой надбавки.

• Принятый порядок расчета организация

закрепляет в учетной политике.

28.

• На общую сумму скидок, предоставленныхпокупателям за рабочий день (смену) или

иной период, организация оформляет ПУД,

на основании которого в бухгалтерском

учете

отражаются

операции

по

корректировке торговой надбавки и НДС.

29.

• 16. Общий порядок и правила приемки товаров по количествуи качеству, а также условия, необходимые для проведения

объективной и достоверной приемки товаров по количеству и

качеству, определены Положением о приемке товаров по

количеству и качеству, утвержденным постановлением Совета

Министров Республики Беларусь от 3 сентября 2008 г. N 1290

(далее - Положение N 1290). Положение N 1290 применяется,

если актами законодательства или условиями договора не

установлен иной порядок приемки по количеству и (или)

качеству.

• Поступающие в организации розничной торговли и

общественного питания товары сопровождаются документами,

удостоверяющими качество и безопасность этих товаров.

30.

• При выявлении в процессе приемки товаров расхождений в ихколичестве и качестве оформляется акт приемки товаров по

количеству и качеству.

• Форма акта о приемке товаров организацией разрабатывается

и утверждается организацией.

• Акт о приемке товаров подписывается всеми лицами,

участвующими в приемке товаров.

• Акт о приемке товаров утверждается руководителем

организации, осуществлявшей приемку товаров, или ИП не

позднее следующего дня после составления акта.

• Акт

о

приемке

товаров

прилагается

к

товаросопроводительным

документам

и

является

основанием для постановки на учет фактически принятого

количества товаров

31.

• После отпуска товара грузоотправителем и принятия его кбухгалтерскому

учету

грузополучателем

исправление

стоимостных показателей в разделе I "Товарный раздел"

первого и второго экземпляров накладной ТТН-1 или

накладной ТН-2 может быть оформлено корректировочным

актом,

содержащим

сведения,

установленные

законодательством для ПУД, не менее чем в двух экземплярах,

который прилагается грузоотправителем и грузополучателем к

корректируемой накладной ТТН-1 или накладной ТН-2 с

указанием в ней слов:

«Исправления

стоимостных

показателей

корректировочным актом (прилагается)»

оформлены

• ч. 7 п. 2 Инструкции о порядке заполнения ТН и ТТН N 58

32.

• Выявленные при приемке товаров расхождения фактических данных ссоответствующими данными, указанными в электронной накладной,

подлежат документальному оформлению в порядке, установленном

Положением N 1290.

• На основании документов, оформленных в соответствии с

Положением N 1290, в электронную накладную вносятся изменения

в порядке, установленном пунктами 50 - 55 постановления

Национальной академии наук Беларуси, Министерства финансов

Республики Беларусь, Министерства по налогам и сборам Республики

Беларусь, Министерства связи и информатизации Республики

Беларусь от 19 декабря 2019 г. N 12/76/42/20.

• При возврате излишков поставщику в зависимости от способа их

транспортировки организация розничной торговли и общественного

питания оформляет ТТН-1 или ТН-2, а в случаях, установленных

Указом Президента Республики Беларусь от 29 декабря 2020 г. N 496

"О прослеживаемости товаров", - электронную накладную.

33.

• С учетом внесенных Постановлением N 64 изменений и дополненийсубъекты хозяйствования с 05.12.2021 вправе единолично составлять

ПУД также в отношении следующих ранее не предусмотренных

постановлением N 13 хозяйственных операций:

• в случае отпуска товаров грузоотправителем (принятия товаров

грузополучателем), являющимся участником электронного обмена

данными (Electronic Data Interchange (EDI)), с последующим

внесением сведений об этих хозяйственных операциях в систему

электронного обмена данными (Electronic Data Interchange (EDI)) в

порядке, установленном законодательством.

• Это предоставляет грузоотправителям возможность отражения

хозяйственных операций на дату отгрузки ТМЦ (создания ЭТН или

ЭТТН), если такая ЭТН или ЭТТН не будет подписана грузополучателем

в этот же день (на дату создания ЭТН или ЭТТН).

34.

• При перемещении продуктов из кладовой напроизводство, которые расположены по

одному адресу и когда не требуется

привлечение транспорта, оформляется ПУД,

форма

которого

разрабатывается

и

утверждается организацией.

• При перемещении товаров со склада в объект

общественного питания, расположенный по

другому адресу, оформляется ТТН-1 или ТН-2.

35.

40. Оформление и учет поступления товаров и продуктов, закупленных у

населения и субъектов хозяйствования за наличный расчет.

В объекты общественного питания продукты могут поступать через

подотчетных лиц путем закупки их у населения или у субъектов

хозяйствования. Для этих целей организация выдает подотчетному лицу

(работнику организации) денежные средства в соответствии с Инструкцией N

117.

В Инструкции N 117 определены единый порядок ведения кассовых

операций с наличными белорусскими рублями и (или) наличной иностранной

валютой, а также расчетов наличными денежными средствами в белорусских

рублях между юридическими лицами, их обособленными подразделениями

и ИП на территории Республики Беларусь.

Выдача под отчет денежных средств работнику осуществляется в белорусских

рублях в наличной форме, перечислением на счет работника, доступ к

которому обеспечивается личной дебетовой карточкой или посредством

выдачи корпоративной дебетовой карточки, обеспечивающей доступ к счету

организации (пункт 71 Инструкции N 117).

Выдача наличных денег работнику под отчет оформляется расходным

кассовым ордером (пункт 37 Инструкции N 117).

36.

Работник, получивший деньги под отчет и израсходовавший их, обязан не позднее 15

рабочих дней по истечении срока, на который они выданы (перечислены), представить в

бухгалтерию организации отчет об израсходованных суммах с приложением

подтверждающих документов и возвратить неизрасходованные деньги. Форма отчета

разрабатывается и утверждается организацией.

Закупка продуктов за наличный расчет у населения оформляется ПУД (закупочным актом), в

котором указываются дата, место покупки, наименование продуктов, количество, цена,

стоимость, а при необходимости - паспортные данные продавца, а также номер и дата

документа, удостоверяющего их качество и безопасность на основании результатов

лабораторных исследований (при необходимости). Форма документа разрабатывается и

утверждается организацией.

На основании такого первичного документа производится оприходование продуктов по

ценам приобретения в объект общественного питания. Один экземпляр документа

прилагается к авансовому отчету подотчетного лица, другой - к товарному отчету материально

ответственного работника организации.

Перечень документов, подтверждающих факт приобретения продуктов в торговых объектах, в

которых осуществляется розничная торговля, прилагаемых к авансовому отчету, приведен в

пункте 91 Инструкции N 117.

Включение НДС в продажную цену продуктов, закупленных у населения и в торговых

объектах, осуществляется по установленным ставкам на конкретный вид продукта.

Примерная форма закупочного акта у населения приведена в приложении 1.

37.

Положения НК по закупуНК закреплено требование о предоставлении сведений о доходах по выплатам

физическим лицам за приобретаемую у них продукцию растениеводства, указанную в ч.

1 и 2 п. 19 ст. 208 НК, в порядке, предусмотренном ч. 7 п. 19 ст. 208 НК, если размер

выплаченного таким физическим лицам дохода превысил 2965 рубль в день в 2023 г.

не позднее 01.04.2024.

Указанные доходы освобождаются от налогообложения на основании

справки местного исполнительного и распорядительного органа, подтверждающей,

что реализуемая продукция произведена плательщиком и (или) лицами, указанными в

части первой настоящего пункта, на земельном участке, находящемся на территории

Республики Беларусь

При реализации продукции пчеловодства, произведенной на территории Республики

Беларусь, наряду с о справкой либо вместо нее плательщик представляет

ветеринарно-санитарный паспорт пасеки, выданный на территории Республики

Беларусь, и (или) свидетельство, оформленное на основании этого паспорта.

За непредставление указанных сведений в установленный срок предусмотрен

штраф в размере до 20 базовых величин (ч. 1 ст. 14.6 КоАП). Вместе с тем

ответственность не применяется, если просрочка их представления составила не

более одного рабочего дня (примечание к ст. 14.6 КоАП).

За представление сведений, содержащих недостоверные данные, если это

повлияло или могло повлиять на правильность применения налоговым органом

налогового законодательства, предусмотрен штраф в размере от 2 до 30 базовых

величин. (ч. 2 ст. ст. 14.6 КоАП).

38.

41. Отпуск продукции общественного питания из производства (цеха, кухни) для

реализации в том числе в иные объекты общественного питания оформляется

заборным листом, форма которого разрабатывается и утверждается организацией, ТН2 и (или) ТТН-1, с указанием в них времени (часов) отпуска продукции.

Примерная форма дневного заборного листа приведена в приложении 2.

При отпуске продукции из кухни (цеха) по заборному листу в отдельной графе

проставляются время отпуска и количество переданной продукции, срок хранения.

Заборный лист заполняется в двух экземплярах, которые подписываются материально

ответственными лицами (отпустившим и получившим продукцию).

По окончании рабочего дня (смены) заборный лист "закрывается", т.е. в нем

проставляется количество возвращенной (нереализованной) продукции общественного

питания; подсчитывается итоговое количество отпущенной продукции; определяется

стоимость ее по учетным ценам производства и по ценам фактической реализации.

Первый экземпляр заборного листа передается лицу, получавшему продукцию кухни,

второй - остается на производстве.

39.

Реализация продукции общественного питания работникам организации

производится по ПУД , в котором приводятся персонификация работников и

стоимость питания, отпущенного каждому работнику. Форма документа

разрабатывается и утверждается организацией.

При отпуске продукции общественного питания работникам организации по

ценам приобретения в учете отражаются операции по "снятию" с

продажных цен торговых надбавок и наценок общественного питания и

НДС, включенных в продажные цены, методом "красное сторно". При этом

цена приобретения увеличивается на сумму НДС, исчисленную от цены

приобретения.

При отпуске продукции общественного питания работникам организации по

розничным ценам с НДС в учете отражаются операции по "снятию" наценки

общественного питания методом "красное сторно"., в т.ч. Необходимо

корректировать НДС

В случае реализации продукции общественного питания работникам

организации по продажным ценам со сниженным размером наценки

общественного питания в учете отражаются операции по уменьшению

наценки общественного питания (с НДС) на сумму снижения методом

"красное сторно".

40.

• Оплатапродукции

общественного

питания,

отпускаемой покупателям из производства (цеха,

кухни), производится в порядке, установленном

Положением N 924/16.

• По окончании рабочего дня (смены) материально

ответственным

работником

составляется

первичный учетный документ, в котором

указываются количество и стоимость каждого

наименования отпущенной продукции по ценам

фактической реализации и по учетным ценам

производства.

41.

Включение кассового оборудованияПри включении кассового аппарата СКНО передает информацию об открытии

смены в СККО

Для выполнения данных требований включать кассовое оборудование необходимо в начале

рабочего дня (смены) в соответствии с режимом работы того объекта, где установлен КСА,

независимо от того, имеются ли на этот момент покупатели.

Кассовое оборудование не включается только в нерабочие и выходные дни

Интернет-магазин - обязательные условия функционирования, в т.ч. режим работы, который

указывается на сайте интернет-магазине, а также о сроках и способах доставки

Например, если на сайте указано, что доставка товаров, осуществляется с 10:00 до 18:00,

то в начале работы курьер открывает смену на КО, вносит разменные деньги, переводит КО в

режим ожидания и развозит заказы. По приезде к покупателю курьер включает КО, проводит

покупку, выдает платежный документ и снова переводит КО в режим ожидания. После развоза

всех заказов курьер закрывает смену на КО, т.е. снимает Z-отчет.

12

42.

Выполнение кассовых операций на кассовом оборудованииВНЕСЕНИЕ НАЛИЧНЫХ ДЕНЕЖНЫХ СРЕДСТВ

Регистрация внесения наличных денег в ящик для денег – обязательная

операция на КСА с установленным СКНО.

Выполняется в начале рабочего дня (после открытия смены), если:

• получены наличные разменные деньги перед началом работы;

• на начало рабочего дня в ящике для денег КСА имеется сумма

наличных,

оставшаяся с предыдущего рабочего дня (такая ситуация возникает, например, в том

случае, когда согласно установленному в организации порядку разменные деньги хранятся в

ящике для денег кассовые суммирующие аппараты).

При необходимости внесения в течение рабочего дня (смены) наличных денежных

средств, операция регистрации внесения наличных денежных средств может

выполняться многократно.

13

43.

Выполнение кассовых операций на кассовом оборудованииИЗЪЯТИЕ НАЛИЧНЫХ ДЕНЕЖНЫХ СРЕДСТВ

Регистрация изъятия наличных денег в ящик для денег – обязательная

операция на КСА с установленным СКНО

Выполняется в случае:

если в течение рабочего дня (смены) изымаются наличные деньги из ящика

кассового оборудования (далее – КО)

для последующей сдачи в банк, работникам службы инкассации и др. при

завершении рабочего дня (смены) на КСА на ту сумму, которая имеется в ящике для

денег КО.

Не требуется выполнять данную операцию перед закрытием смены только в том

случае, когда в ящике для денег КО отсутствуют наличные деньги.

Если на КО данная операция выполняется автоматически при формировании

суточного (сменного) отчета (Z-отчета), проводить ее дополнительно вручную при

закрытии смены не требуется.

14

44.

Выполнение кассовых операций на кассовом оборудованииВОЗВРАТ ПОКУПАТЕЛЮ ДЕНЕЖНЫХ СРЕДСТВ

Операция возврата денежных средств осуществляется в случаях:

1. возврата покупателем товаров (работ, услуг).

При возврате покупателю (потребителю) денежных средств, уплаченных за товар

(работу, услугу), операцию регистрации факта возврата денежных средств и выдает

покупателю (потребителю) сформированный на кассовом оборудовании документ,

подтверждающий совершение операции регистрации факта возврата денежных средств.

2. при осуществлении операции выдачи наличных денежных средств

держателям банковских платежных карточек

15

45.

Выдача наличных денежных средств держателям банковских платежныхкарточек

1-ый вариант: (действует с 01.01.2020)

Кассир при проведении операции по выдаче держателю банковской платежной карточки, иного

платежного инструмента наличных денежных средств:

регистрирует на карточном платежном терминале, платежном терминале операцию выдачи наличных

денежных средств держателю банковской платежной карточки, иного платежного инструмента

с использованием кассового оборудования, подключенного к СККО, проводит в безналичной форме

сумму денежных средств, подлежащую выдаче держателю банковской платежной карточки, иного

платежного инструмента, и выдает держателю банковской платежной карточки, иного платежного

инструмента платежный документ, подтверждающий эту операцию;

с использованием кассового оборудования, подключенного к СККО, выполняет операцию регистрации

факта возврата денежных средств и выдает держателю банковской платежной карточки, иного

платежного инструмента сумму наличных денежных средств, соответствующую сумме, и документ,

подтверждающий совершение операции регистрации факта возврата денежных средств.

16

46.

Выдача наличных денежных средств держателям банковских платежныхкарточек

2-ой вариант: (введен с 10.12.2022)

Кассир с использованием кассового оборудования, подключенного к СККО:,

выполняет операцию регистрации изъятия суммы наличных денежных средств из ящика для

денег, соответствующую сумме, подлежащей выдаче держателю банковской платежной карточки,

иного платежного инструмента

выдает держателю банковской платежной карточки, иного платежного инструмента сумму

наличных денежных средств в белорусских рублях, а также документ, подтверждающий

совершение операции регистрации изъятия суммы наличных денежных средств из ящика для

денег.

17

47.

Выполнение кассовых операций на кассовом оборудованииФОРМИРОВАНИЕ Z-ОТЧЕТА

По окончании рабочего дня (смены) кассир выводит в соответствии с эксплуатационной

документацией суточный (сменный) отчет (Z- отчет).

В Z-отчете в том числе содержится информация о:

сумме и количестве служебных внесений денег (по каждой валюте);

сумме и количестве служебных выдач денег (по каждой валюте);

сумме и количестве возвратов (по каждой валюте);

сумме и количестве аннулирований (по каждой валюте);

количестве оформленных за сутки (смену) платежных документов;

номерах первого и последнего платежных документов

в смене (сутках) по данному Z-отчету;

сумме продаж по каждому виду платежного средства (по каждой валюте);

итоге сменных продаж (по каждой валюте).

Срок хранения Z-отчетов - 12 месяцев со дня их формирования

18

48.

Порядок приема средств платежа без использования кассовогооборудования

Кассовое оборудование допускается не использовать:

1. юридические лица и индивидуальные предприниматели, которые осуществляют прием

только безналичных денежных средств и (или) электронных денег в соответствии с банковским

законодательством при одновременном соблюдении следующих условий:

прием (передача) средств платежа осуществляется без непосредственного обслуживания

юридическими лицами и индивидуальными предпринимателями покупателей (потребителей),

связанного с приемом средств платежа;

прием средств платежа в пользу юридических лиц и индивидуальных предпринимателей

осуществляется через банки, небанковские кредитно-финансовые организации, платежных

агентов, в том числе с использованием объектов программно-технической инфраструктуры для

проведения расчетов посредством карточек, иными способами, включая использование QRкодов и (или) мобильных приложений.

2. юридическими лицами и индивидуальными предпринимателями в случаях, определенных

пунктом 35 Положения об использовании кассового и иного оборудования при приеме средств

платежа

19

49.

Исправление ошибок, допущенных при работе на кассовом оборудованииВ соответствии с пунктом 5 постановления № 924/16

в случае допущенных ошибок при вводе суммы денежных средств в

сформированном платежном документе операцию по регистрации аннулирования

ошибочно сформированного платежного документа.

В соответствии с СТБ «Аппараты кассовые суммирующие и специальные компьютерные системы. общие

технические условия» чек аннулирования, оформляемый КСА по результатам выполнения административной кассовой

операции аннулирования должен содержать следующую информацию:

– наименование продавца;

– УНП;

– заводской номер КСА;

– регистрационный номер КСА в СККО;

– порядковый номер чека;

– информационное сообщение «Не является платежным документом»;

– наименование оформляемого документа («Чек аннулирования»);

– порядковый номер аннулируемого чека;

– дату и время оформления (печати) чека аннулирования;

– сумму чека аннулирования;

– наименование и/или код валюты по (в случае аннулирования в иностранной валюте);

– идентификатор кассира;

– вид платежного средства;

– уникальный идентификатор.

20

50.

Исправление ошибок, допущенных при работе на кассовом оборудованииВ соответствии с подпунктом 5.3.8 «Требования к выполняемым кассовым операциям» СТБ

«Аппараты кассовые суммирующие и специальные компьютерные системы. общие технические

условия» КСА должны обеспечивать выполнение следующих кассовых операций, в том числе

– коррекцию (осуществляется коррекция позиций в платежном документе)

(операция коррекции является обязательной для КСА с построчным выводом информации на

печать при формировании чека)

– отмену (кассовая операция отмена осуществляется при необходимости отмены платежного

документа до его закрытия)

(операция отмены является обязательной для КСА с построчным выводом информации на

печать при формировании чека)

21

51.

Мониторинг соответствия выручки, проведенной через кассовоеоборудование, и информации в СККО

Необходимость проведения мониторинга соответствия выручка определена пунктом 8

Положения № 924/16.

В случае обнаружения несоответствия информации о сумме денежных средств, отраженных в суточном (сменном) отчете (Zотчете), с информацией о сумме денежных средств за этот рабочий день (смену), отраженной в СККО, юридические лица и

индивидуальные предприниматели в соответствии с заключенными ими гражданско-правовыми договорами на регистрацию и

информационное обслуживание кассового оборудования в СККО не позднее следующего рабочего дня уведомляют об этом республиканское

унитарное предприятие "Информационно-издательский центр по налогам и сборам".

Цель мониторинга - контроль поступления в СККО полной и достоверной

информации о продажах (выручке), проведенной через кассовое оборудование.

Мониторинг проводится путем сопоставления:

информации в СККО, из платежных документов, с информацией в бумажных Zотчетах;

информации в СККО, из Z-отчетов, с информацией, отраженной в бумажных Zотчетах.

Периодичность определяется субъектом хозяйствования самостоятельно (с учетом

количества используемого КО, специфики организации своей работы.

26

52.

Мониторинг соответствия выручки, проведенной через кассовоеоборудование, и информации в СККО

Рекомендации субъектам хозяйствования по организации работы по проведению на постоянной

основе мониторинга соответствия выручки, проведенной через кассовое оборудование, и информации,

содержащейся в СККО

(https://www.nalog.gov.by/news/129/?sphrase_id=44477)

Для субъектов хозяйствования, определяющих выручку на основании отчетов,

сформированных на основе платежных документов, поступивших в СККО,

используется :

отчет № 35 «Выручка по данным чеков в разрезе КО (детализация по датам)»

Выручка отражается в разрезе календарных суток

По результатам анализа отчета № 35 сопоставляется:

количество платежных документов, сформированных на КО;

суммы выручки, отраженной в платежных документах, сформированных КО;

количество и суммы возвратов и аннулирований, проведенных с использованием

кассового оборудования

27

53.

Мониторинг соответствия выручки, проведенной через кассовоеоборудование, и информации в СККО

Для субъектов хозяйствования, определяющих выручку на основании Zотчетов используется:

отчет № 34 «Отчет по данным Z-отчетов (детализация по датам)»

Данные отчета № 34 сопоставляется с оформленными на КО:

количеством и номерами Z-отчетов;

количеством платежных документов;

даты и время открытия и закрытия смены;

суммы продаж, в т.ч. наличными и безналичными ;

количество и суммы возвратов и аннулирований

ПРИ ВЫЯВЛЕНИИ НЕСООТВЕТСТВИЙ НЕОБХОДИМО УВЕДОМИТЬ РУП

«ИНФОРМАЦИОННО-ИЗДАТЕЛЬСКИЙ

ЦЕНТР

ПО

НАЛОГАМ

И

СБОРАМ»

ПОСРЕДСТВОМ:

портала самообслуживания (кнопка «Написать нам» на сайте www.skko.by)

электронной почты z@skno.by

почтового отправления (на бумажном носителе)

27

54.

Новые требования к кассовому оборудованиюС 1 июля 2025 г. субъекты хозяйствования обязаны использовать:

- кассовые суммирующие аппараты, в том числе совмещенные с

таксометрами, билетопечатающие машины модели (модификации) которых

включены в Государственный реестр моделей (модификаций) кассовых

суммирующих аппаратов и специальных компьютерных систем, используемых на

территории Республики Беларусь, соответствующих требованиям постановления

Министерства по налогам и сборам Республики Беларусь, Государственного

комитета по стандартизации Республики Беларусь от 14.10.2022 № 29/99 "О

требованиях к кассовым суммирующим аппаратам, в том числе совмещенным с

таксометрами, билетопечатающим машинам«;

- программные кассы, соответствующие требованиям постановления

Министерства по налогам и сборам Республики Беларусь от 29.03.2018 № 10 «О

требованиях к программной кассовой системе, программной кассе, оператору

программной кассовой системы и о работе комиссии по оценке на соответствие

предъявляемым требованиям»

28

55.

Учет операций по реализации маркированных товаровС 1 июля 2025 г. для юридических лиц и индивидуальных предпринимателей,

осуществляющих продажу товаров, подлежащих маркировке, вводится обязанность

использовать кассовые суммирующие аппараты с установленным СКНО и программные

кассы, обеспечивающие:

считывание кода маркировки и уникальной последовательности символов в

машиночитаемой форме, представленной в виде двумерного штрихового кода DataMatrix,

включающей в себя переменную информацию, в том числе серию и номер

унифицированного контрольного знака, нанесенных на каждую единицу товара,

подлежащего маркировке;

дифференцированный учет данных о реализуемых товарах, предусмотренный

пунктом 10 Положения № 924/16;

передачу информации, о коде маркировки или уникальной последовательности

символов в машиночитаемой форме, представленной в виде двумерного штрихового кода

DataMatrix, включающей в себя переменную информацию, в том числе серию и номер

унифицированного контрольного знака, в СККО в соответствии с требованиями,

определенными Министерством по налогам и сборам и Государственным комитетом по

стандартизации к кассовым суммирующим аппаратам (постановление МНС и Госстандарта от

14.10.2022 № 29/99) или программным кассам (постановление МНС от 29.03.2018 № 10).

29

56.

• с 01.07.2025• 1) дифференцированный учет товаров;

• 2) считывание штриховых идентификационных кодов;

• 3) считывание кода маркировки или символов на УКЗ;

• 4) передачу информации о коде маркировки или

символах на УКЗ в СККО

57.

Приложение 1 к постановлению Совета Министров РеспубликиБеларусь от 29.07.2011 № 1030

Перечень товаров, подлежащих маркировке

унифицированными контрольными знаками (УКЗ)

с 8 июля 2021 г. (Приложение 1)

Кофе

Чай

Масло растительное

Икра; консервы рыбные

Соки

Безалкогольные напитки

Пиво

Слабоалкогольные напитки

Масло моторное

Моющие средства

Постановление Совета Министров

Республики Беларусь от 29.07.2011 N

1030

«О подлежащих маркировке товарах»

Антифризы

Жидкости для использования в

электронных системах курения

Принтеры

Ноутбуки (планшеты)

Мобильные телефоны

Материальные носители для аудио

(видео) записей

Мониторы

Телевизоры

Часы

30

58.

Приложение 2 к постановлению Совета Министров РеспубликиБеларусь от 29.07.2011 № 1030

Перечень товаров, подлежащих маркировке средствами идентификации и сроки

введения маркировки (Приложение 2)

Товары

Дата введения

маркировки

Сыры и мороженое

08.07.2021

Молочная продукция, минимальный срок хранения для данного вида

товара при соблюдении установленных условий хранения - более 40 суток

01.09.2021

Молочная продукция, минимальный срок хранения для данного вида

товара при соблюдении установленных условий хранения - до 40 суток

(включительно)

01.12.2021

Шины и покрышки

01.12.2021 (до

01.04.2022 - остатки)

Меховые изделия

08.07.2021

Отдельные товары легкой промышленности

01.03.2022 (до

01.07.2022 – остатки)

Обувь

01.11.2021 (до

01.03.2022 - остатки)

32

59.

Учет операций по реализации маркированных товаровв розничной торговле

Пунктом 45 постановления № 841/27 установлена обязанность для

продавцов товаров

при получении от платежных агрегаторов платежей за реализуемые товары,

подлежащие маркировке, обеспечивать передачу информации, содержащейся

в коде маркировки или в уникальной последовательности символов в

машиночитаемой форме, представленной в виде двумерного штрихового кода

DataMatrix, включающей в себя переменную информацию, в том числе серию и

номер унифицированного контрольного знака, в систему контроля кассового

оборудования посредством открытого интерфейса программирования

приложений, предоставленного республиканским унитарным предприятием

«Информационно-издательский центр по налогам и сборам».

Платежный агрегатор на основании заключаемых договоров с продавцами

товаров может обеспечивать передачу указанной информации.

38

60.

с 1 июля 2025 г• Торговый автомат не используется для

реализации

товаров,

подлежащих

маркировке п. 31 Положения № 924/16.

• Не вводятся требования по использованию

кассового оборудования при реализации

товаров, подлежащих маркировке, в

случаях, предусмотренных п. 35 Положения

№ 924/16 .

61.

• 01.07.2025 запрещено использовать КСА, которыене отвечают требованиям, определенным МНС и

Госстандартом.

• Организациям и ИП нужно до этой даты доработать

КСА.

• до 01.07.2025 допускается выпуск в обращение

(реализация и передача иным способом) КСА,

которые соответствуют этим требованиям (абз. 121 122 подп. 1.1.6 постановления N 841/27).

62.

• Продукция общественного питания можетреализовываться за безналичный расчет

сторонним организациям и ИП.

• В таком случае может применяться порядок

документального оформления и учета

операций, рассмотренный в пункте

45 Методических рекомендаций 130.

63.

Факт оказания услуг оформляется документом, подтверждающим, что услуги,

предусмотренные договором, исполнителем выполнены (оказаны), а

заказчиком эти услуги приняты (потреблены).

При реализации товаров и продукции общественного питания вне объекта

общественного питания с оказанием услуг по их доставке оформляются ТТН-1,

акт либо иной первичный учетный документ, подтверждающий факт

оказания услуги.

Применение конкретного первичного учетного документа, а именно

накладной, или акта приемки оказанных услуг, или иного первичного

учетного документа оговаривается в договоре между сторонами в

соответствии со статьей 402 ГК.

При оказании услуг вне объекта общественного питания по заказам

физических лиц и реализации продукции и товаров физическим лицам при

выездном обслуживании прием денежных средств осуществляется с

использованием кассового оборудования (пункт 4 Положения N 924/16).

Использование платежных терминалов при выездном обслуживании не

обязательно (пункт 2 приложения 1 к Постановлению N 924/16).

64.

Стоимость продукции общественного питания, использованной для

лабораторных исследований, учитывается в составе расходов на реализацию

по себестоимости продуктов - по ценам приобретения.

В учете отражаются операции по "снятию" торговых набавок и наценок

общественного питания и НДС методом "красное сторно" на основании

первичного учетного документа, форма которого разработана и утверждена

организацией.

При осуществлении в объекте общественного питания обслуживания

мероприятий по заказу покупателей (торжественные, ритуальные и иные

подобные мероприятия) отпуск продукции общественного питания

оформляется организацией общественного питания ПУД, разработанной и

утвержденной организацией.

Отчетностью материально ответственного лица о движении продуктов и

продукции является товарный отчет, форма которого разрабатывается и

утверждается организацией.

Примерная форма товарного отчета приведена в приложении 3.

65.

Документальное оформление и учет движения товаров и продукцииобщественного питания при их реализации в нестационарных и

передвижных объектах общественного питания (новый раздел)

Товары и продукция общественного питания передаются в нестационарные и передвижные

объекты общественного питания:

со склада по ТН-2 или ТТН-1 по учетным ценам склада;

из производства (цеха, кухни) - по заборному листу, ТН-2 или ТТН-1 по учетным ценам

производства.

Весовые товары, которые будут продаваться поштучно, должны быть оприходованы материально

ответственным лицом нестационарного или передвижного объекта общественного питания по

количеству штук и продажной стоимости их на основании акта о пересчете стоимости весового

товара.

Перерасчет весовых товаров, определение цены единицы таких товаров осуществляются комиссией

организации исходя из стоимости одного килограмма и количества единиц товара. Форма акта

разрабатывается и утверждается организацией.

Порядок реализации товаров и продукции общественного питания с использованием кассового

оборудования и платежных терминалов осуществляется в соответствии с Положением N 924/16 .

Материально ответственное лицо нестационарного и передвижного объекта общественного

питания составляет товарный отчет в сроки, определенные учетной политикой, с приложением

приходных и расходных документов.

При перемещении товаров между объектами по одной учетной цене в учете делается запись по

перемещению товара с одного места хранения в другое: Д-т 41-2 - К-т 41-2.

Записи Д-т 41-2 - К-т 42-1 и Д-т 41-2 - К-т 42-2 отражаются в соответствии с построением

бухгалтерского учета субъектом общественного питания.

В случае расхождений учетной цены между объектами общественного питания в учете

производятся корректировки торговой надбавки (наценки общественного питания) и НДС либо в

сторону уменьшения методом "красное сторно" либо в сторону увеличения обычной записью.

66.

§ 27. Документальное оформление и учет доставки товаров и продукцииобщественного питания при оказании услуг общественного питания вне объекта

общественного питания, в том числе при оказании услуг доставки по заказам

покупателей, организации выездного обслуживания (новый раздел)

Общественное питание осуществляется в объекте общественного питания (ресторан,

кафе, бар, столовая, закусочная, кафетерий, заготовочный объект (цех), иной тип), а

также вне объекта общественного питания.

Под предварительным заказом понимается оформленный в порядке, определяемом

организацией, документ на обслуживание покупателя в объекте общественного

питания, на оказание услуг, связанных с осуществлением общественного питания, не

позднее чем за один календарный день до их исполнения.

Порядок оформления предварительных заказов на обслуживание покупателей в

объектах общественного питания определяется Инструкцией о порядке оформления

предварительных заказов на обслуживание покупателей в объектах общественного

питания,

утвержденной

постановлением

Министерства

антимонопольного

регулирования и торговли Республики Беларусь от 18 января 2019 г. N 5.

Заказ может быть оформлен различными способами (при личном визите покупателя,

по телефону, либо посредством глобальной компьютерной сети Интернет) в двух

экземплярах, один из которых выдается покупателю.

Форма предварительного заказа разрабатывается и утверждается организацией.

Информация, которая должна содержаться в предварительном заказе, приведена в

пункте 4 Инструкции N 5.

67.

§ 27. Документальное оформление и учет доставки товаров и продукцииобщественного питания при оказании услуг общественного питания вне объекта

общественного питания, в том числе при оказании услуг доставки по заказам

покупателей, организации выездного обслуживания (новый раздел)

Оказание услуг выездного обслуживания осуществляется на основании подписанного

сторонами договора возмездного оказания услуг, согласно которому одна сторона

(исполнитель) обязуется по заданию другой стороны (заказчик) оказать эти услуги, а заказчик

обязуется оплатить эти услуги (пункт 1 статьи 733 ГК).

Факт оказания услуг оформляется документом, подтверждающим, что услуги,

предусмотренные договором, исполнителем выполнены (оказаны), а заказчиком эти услуги

приняты (потреблены).

При реализации товаров и продукции общественного питания вне объекта общественного

питания с оказанием услуг по их доставке оформляются ТТН-1, акт либо иной первичный

учетный документ, подтверждающий факт оказания услуги.

Применение конкретного первичного учетного документа, а именно накладной, или акта

приемки оказанных услуг, или иного первичного учетного документа оговаривается в

договоре между сторонами в соответствии со статьей 402 ГК.

При оказании услуг вне объекта общественного питания по заказам физических лиц и

реализации продукции и товаров физическим лицам при выездном обслуживании прием

денежных средств осуществляется с использованием кассового оборудования (пункт

4 Положения N 924/16). Использование платежных терминалов при выездном обслуживании

не обязательно (пункт 2 приложения 1 к Постановлению N 924/16).

68.

• При доставке продукции и товаров покупателям на дом или виное оговоренное место дата признания выручки от

реализации товаров определяется организацией общепита

самостоятельно и закрепляется в учетной политике (п. 17

Инструкции N 102).

• Для целей исчисления НДС, дата отражения выручки не должна

быть позднее даты начала транспортировки продукции и

товаров (абз. 3 п. 2 ст. 121).

• В целях исчисления налога на прибыль дата отражения выручки

не должна быть позже одной из наиболее ранних дат, а

именно:

• -даты передачи товаров покупателю;

• -даты передачи товаров перевозчику, услуги которого

оплачивает покупатель (абз. 3 ч. 4 п. 7 ст. 168 НК).

69.

• Для отражения выручки от реализации и списания стоимостипроданной продукции и товаров необходим первичный учетный

документ (далее – ПУД) (п. 1 ст. 10 Закона РБ от 12.07.2013 N 57-З "О

бухгалтерском учете и отчетности" (далее – Закон №57-З)).

• При реализации товаров и продукции общественного питания вне

объекта общественного питания с оказанием услуг по их доставке

оформляются ТТН, ТН, акт либо иной ПУД, подтверждающий факт

оказания услуги.

• Применение конкретного ПУД, а именно накладной, или акта

приемки оказанных услуг, или иного ПУД оговаривается в договоре

между сторонами в соответствии со статьей 402 ГК (п. 45

Методических рекомендаций по документальному оформлению и

учету товарных операций, составу и учету расходов на реализацию в

организациях торговли и общественного питания, которые

утверждены Приказом МАРТ от 10.06.2021 N 130.)

70.

При реализации продукции и товаров физлицам через службу доставки

организация общепита может не оформлять накладную в адрес конкретного

физлица-покупателя, а выписать одну ТТН либо ТН на несколько заказов

переданных службе доставки одновременно (ч. 18 п. 3, ч. 6 п. 4 Инструкции о

порядке заполнения товарно-транспортной накладной и товарной накладной,

утвержденной Постановлением Министерства финансов Республики Беларусь

от 30.06.2016 N 58 (далее - Инструкция N 58)).

При передаче собственной продукции и товаров по заказам покупателей

через сервисы услуг Delivio.by, Carte.by и Just-eat.by следует оформить ПУД,

который предусмотрен договором между сторонами. Дата оформления

такого ПУД и будет датой отражения выручки в целях бухгалтерского и

налогового учета, а также списания продукции и товаров из подотчета МОЛ.

Такие сервисы как Delivio.by, Carte.by и Just-eat.by и т.п. реализуют продукцию

организаций общепита через свою платформу и выступают в роли

посредников, которые являются связующим звеном между покупателем,

продавцом и доставщиком. За свои услуги они получают вознаграждение.

71.

• В бухучете стоимость услуг сервиса включается у исполнителя вдоходы, а у заказчика - в расходы на основании ПУД, например акта

об оказании услуг (п. 1 ст. 10 Закона №57-З) .

• Такой документ оформляется на даты, определяемые согласно

Постановления Министерства финансов РБ от 08.08.2018 N 55 "О дате

совершения отдельных хозяйственных операций" (далее Постановление N 55).

• По услугам, потребляемым в процессе оказания, день оказания услуг

установлен:

• - по договорам, превышающим один месяц, - на последнюю

календарную дату каждого месяца и на последний день оказания

услуги (абз. 2 подп. 1.1.1 Постановления N 55);

• - по договорам, срок которых не превышает одного месяца, - на

последний календарный день месяца начала оказания услуги и (или)

день завершения оказания услуги (абз. 3 подп. 1.1.1 Постановления N

55).

72.

• Организация (как заказчик, так и исполнитель) вправеоформить односторонний ПУД по договору, заключенному в

письменной форме, в котором предусмотрено единоличное

оформление ПУД, подтверждающих оказание услуг (абз. 2 п. 1

Постановления Министерства финансов РБ от 12.02.2018 N 13

"О единоличном составлении первичных учетных документов").

• Такие сервисы как Carte.by и Just-tat.by в пользовательском

соглашении, которое размещено у них на сайте предусмотрели,

что по завершении оказания услуг участники вправе оформить

Акты оказанных услуг единолично. У сервиса Delivio.by на сайте

в пользовательском соглашении такой записи нет, но

возможность оформить односторонний акт может быть

предусмотрена в договоре с организацией общепита.

73.

Таким образом, документами, подтверждающими оказание услуг данных

сервисов, могут быть двусторонний акт либо единолично составленный акт,

если это предусмотрено договором. Оформляют такие акты на последнюю

календарную дату отчетного месяца, по причине долгосрочного периода

сотрудничества, как правило, более одного месяца.

В бухгалтерском учете составляют следующие записи:

Дт 62 Кт 90.1 отражена выручка на основании ПУД;

Дт 90-4 Кт 20.9 41.2 списана стоимость товаров с подотчета МОЛ согласно

ПУД;

Дт 44 Кт 60 отражены услуги по доставке (акт единоличный либо

двухсторонний);

Дт 18 Кт 60 отражен НДС по услугам;

Дт 51 Кт 62 поступление оплаты за продукцию и товары, реализованные через

сервисы доставке еды, за вычетом вознаграждения за доставку;

Дт 60 Кт 62 зачтена стоимость услуг сервиса по доставке.

74.

§ 28. Документальное оформление и учет товаров и продукцииобщественного питания при организации обслуживания по форме

«шведского стола» (новый раздел)

46. На продукцию общественного питания, реализуемую при организации

обслуживания по форме "шведского стола", а также товары, которые необходимо

порционировать, устанавливаются, как правило, продажные цены.

При этом продажные цены рассчитываются в отдельных калькуляционных карточках

на каждое блюдо или иную продукцию общественного питания на основании данных

бухгалтерского учета о стоимости продуктов, израсходованных на их изготовление.

На покупные товары, не требующие дополнительной обработки (нарезка, розлив,

калибровка и т.п.), устанавливаются розничные цены.

Отпуск продуктов со склада на производство (на кухню), если склад и кухня

расположены в одном помещении, здании (строении, сооружении), производится на

основании первичного учетного документа, форма которого разрабатывается и

утверждается организацией.

Отпуск продукции общественного питания из производства (цеха, кухни) и товаров в

зал, где осуществляется обслуживание по форме "шведского стола", в течение дня

оформляется первичным учетным документом, в котором указываются наименование

продукции, ее выход, количество, продажная цена и стоимость. Форма документа

разрабатывается и утверждается организацией.

.

75.

§ 28. Документальное оформление и учет товаров и продукции общественногопитания при организации обслуживания по форме «шведского стола» (новый

раздел)

• В конце дня организация определяет:

• возможность оприходования неизрасходованных продукции

общественного питания и товаров в качестве излишков

продуктов (например, сахар, чай, кофе и т.п.), продукции

(некоторые виды кондитерских изделий, полуфабрикаты и др.),

товаров (соки, фрукты, йогурты с неистекшим сроком хранения,

пачки масла, джемов и т.д.);

• утилизации оставшихся товаров и продукции общественного

питания как не подлежащих возврату на производство для

повторной обработки;

• источник возмещения стоимости излишне потребленных

товаров и продукции общественного питания

76.

§ 29. Документальное оформление и учет товаров и продукцииобщественного питания при проведении в объектах общественного

питания мероприятий, направленных на стимулирование продажи

товаров, продукции общественного питания

• В целях увеличения объема продаж товаров и продукции

общественного питания, привлечения внимания посетителей к

своей продукции и объектам общественного питания

организации проводят различные дегустации, рекламные

мероприятия, в том числе рекламные акции и рекламные игры

с учетом ограничений и требований, установленных

Декретом Президента Республики Беларусь от 23 ноября 2017

г. N 7 "О развитии предпринимательства", Законом N 225-З и

Положением N 51.

• Порядок документального оформления товаров и продукции

общественного питания, использованных при проведении

рекламных мероприятий, аналогичен порядку, применяемому

в розничной торговле, который рассмотрен в §

19 Методических рекомендаций.

77.

Учет тарыс 1 января 2023 г.:

У покупателя движение многооборотной возвратной тары, поступившей от поставщиков

вместе с товарами (продукцией) и возвращенной в срок, установленный договором поставки,

с 2023 г. отражается в бухучете на забалансовом счете. Учет такой тары ведется по цене,

обозначенной в договоре поставки и указанной в накладных (ТТН и ТН), по которым

поступили затаренные товары (продукция) (абз. 5 - 7 п. 2 постановления Минфина N 64).

Поскольку с 2023 г. поступившую с товарами (продукцией) тару покупатель должен учитывать

за балансом, полученную до 2023 г. и подлежащую возврату тару ему необходимо списать с

баланса и отразить на забалансовом счете. Для этого 01.01.2023 стоимость такой тары (по

ценам, предусмотренным в договоре поставки) нужно показать по дебету счета 60 в

корреспонденции с кредитом того счета, на котором тара до этого учитывалась (т.е. либо

субсчета 10-4, либо субсчета 41-3), и одновременно по дебету забалансового счета,

введенного в план счетов для учета многооборотной возвратной тары (абз. 2, 3 п. 2

постановления Минфина N 64).

Стоимость многооборотной тары, не возвращенной поставщику в установленный договором

срок, отражается покупателем по дебету субсчета 10-4 (41-3) и кредиту счета 60 и

одновременно списывается с забалансового счета (абз. 8 п. 2 постановления Минфина N 64).

78.

ИнвентаризацияПроведение инвентаризации активов и обязательств организации обязательно: (п. 2 ст.

13 Закона о бухучете)

при реорганизации или ликвидации организации;

перед составлением годовой отчетности;

при смене материально ответственных лиц;

при выявлении фактов хищения и (или) порчи имущества;

при возникновении чрезвычайных ситуаций;

в иных случаях, предусмотренных законодательством Республики Беларусь.

В дополнение к ним проведение инвентаризации в организациях общественного питания может

осуществляться (п. 4 Инструкции по инвентаризации N 180):

• - по решению руководителя организации;

• - по решению контролирующих (надзорных) органов или ревизионной группы в ходе

проведения проверки в порядке, установленном законодательством;

• - при коллективной (бригадной) материальной ответственности, смене руководителя

(бригадира), выбытии из коллектива (бригады) более 50% его членов, а также по требованию

одного или нескольких членов коллектива (бригады).

79.

ИнвентаризацияИнвентаризация активов и обязательств организаций общественного питания осуществляется в

порядке, установленном Инструкцией по инвентаризации N 180.

§ 3 Методических рекомендаций №130 содержит

Общие положения по инвентаризации товаров, требования к отчетности и ответственность

материально ответственных лиц,

также определены особенности проведения инвентаризаций для организаций общественного

питания

Для целей налогообложения налогом на прибыль излишки, выявленные при инвентаризации в

объектах общественного питания, включаются в состав внереализационных доходов на дату

оприходования соответствующих активов в бухгалтерском учете (подп. 3.13 п. 3 ст. 174 НК).

Суммы недостач, потерь и (или) порчи товаров, произошедших сверх установленных норм

естественной убыли, а также норм потерь (боя), если виновные лица не были установлены или суд

отказал во взыскании с них (за исключением случаев, когда судом отказано во взыскании по

зависящим от организации причинам), включаются в состав внереализационных расходов (ч. 1

подп. 3.14 п. 3 ст. 175 НК).

В соответствии с ч. 1 подп. 24.15 п. 24 ст. 133 НК не подлежат вычету суммы НДС по товарам в случае

их порчи, утраты (за исключением порчи, утраты товаров в связи с чрезвычайными

обстоятельствами: пожар, авария, стихийное бедствие, ДТП).

80.

Нормы товарных потерь• Постановление

Министерства

антимонопольного

регулирования

и

торговли

Республики

Беларусь

от

01.10.2021 N 66 "Об установлении норм

товарных потерь"

• Начало действия документа - 27.12.2021.

81.

Нормы товарных потерь1. Установить нормы товарных потерь согласно приложениям 1 - 76.

2. Определить, что:

нормируемыми товарными потерями являются естественная убыль товаров;

бой, лом товаров вследствие их хрупкости; порча товара или повреждение

потребительской упаковки, в которую упакован товар, что вызывает потерю

потребительских свойств товара; бой порожней стеклянной посуды;

порча товара представляет собой ухудшение всех или отдельных качеств

(свойств) товара, в результате которых товар не может быть использован для

целей реализации и (или) в производстве продукции (выполнении работ,

оказании услуг);

естественная убыль представляет собой потери товара (уменьшение его

массы при сохранении качества в пределах требований нормативных

документов), являющиеся следствием физико-химических свойств товара,

воздействия метеорологических факторов и несовершенства применяемых в

данное время средств защиты продукции от потерь при транспортировании,

хранении и реализации.

82.

Недостача, определение ущерба• В настоящее время размер вреда (в том числе реального ущерба),

причиненного нанимателю работником при исполнении трудовых

обязанностей, определяется в соответствии с

Положением о порядке определения размера вреда (в том числе

реального ущерба), причиненного государству, юридическим лицам и

индивидуальным предпринимателям противоправными действиями,

утвержденным постановлением Совета Министров Республики

Беларусь от 7 декабря 2016 г. N 1001 "О некоторых вопросах

определения размера вреда (в том числе реального ущерба)".

• В соответствии с нормами статьи 400 ТК при определении размера

ущерба, причиненного нанимателю работником при исполнении им

трудовых обязанностей, учитывается только реальный ущерб.

83.

Недостача и подоходный налогПри определении налоговой базы подоходного налога учитываются все

доходы физического лица, полученные им как в денежной, так и в

натуральной форме (п. 1 ст. 199 НК).

Исходя из положений статьи 200 НК, содержащей особенности определения

налоговой базы подоходного налога при получении доходов в натуральной

форме, к доходам в натуральной форме в том числе относятся полученные

физическим лицом товары, выполненные в его интересах работы, оказанные

услуги на безвозмездной основе.

Нормы статьи 200 НК не позволяют отнести не удержанную с работника

сумму недостачи ТМЦ к доходам, полученным им в натуральной форме.

В связи с этим экономической выгоды и соответственно дохода, подлежащего

налогообложению подоходным налогом, в виде суммы ущерба, от взыскания

которой с работника наниматель отказался, у работника не возникает.

84.

Страховые взносы и недостачаВопрос: Является ли сумма недостачи у виновного лица, списанная по решению руководителя за счет

средств организации, объектом для начисления страховых взносов в бюджет фонда?

Ответ: Сумма недостачи, не удержанная у виновного лица, а списанная по решению руководителя за счет