Similar presentations:

Освобождение от уплаты НДС по ст. 145 НК, распределение НДС по КСФ и ИСФ

1.

Освобождение от уплаты НДС по ст. 145 НК,распределение НДС по КСФ и ИСФ

2. Цели проекта

Обеспечить учет организаций, освобожденных от уплаты НДС по ст. 145 НКАвтоматизировать отражение в учете корректировочных и исправительных счетов-фактур,

если НДС по исходному документу распределялся по базе

2

3.

Освобождение от уплаты НДС по ст. 145 НК4. Освобождение от уплаты НДС по ст. 145 НК

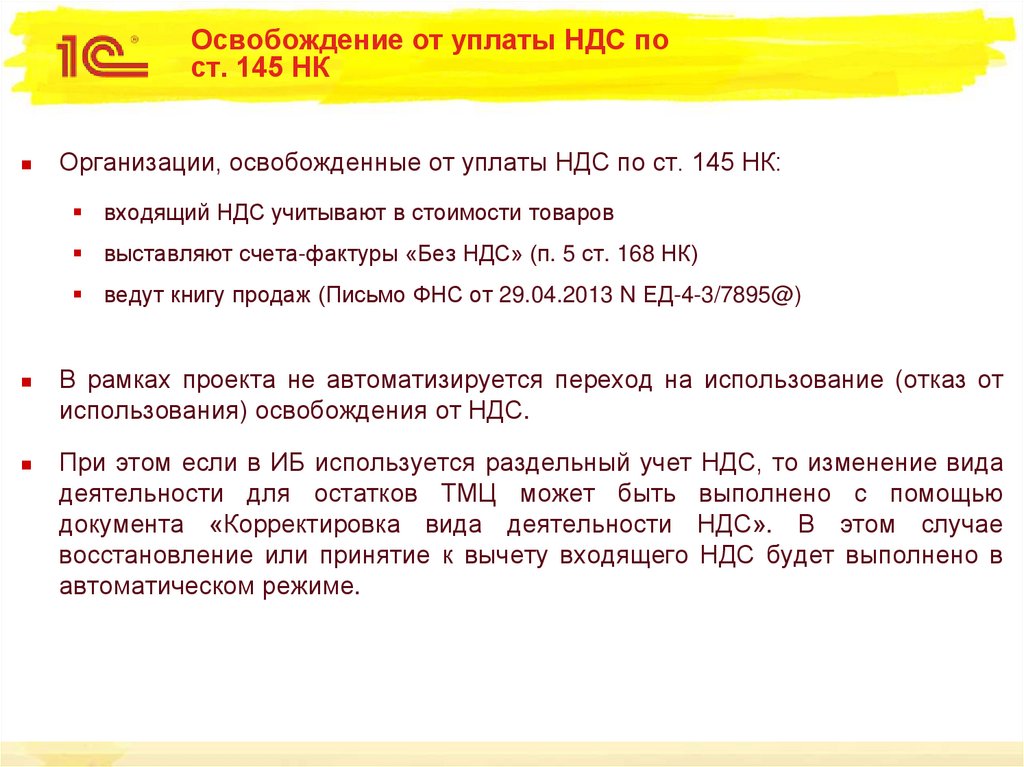

Организации, освобожденные от уплаты НДС по ст. 145 НК:входящий НДС учитывают в стоимости товаров

выставляют счета-фактуры «Без НДС» (п. 5 ст. 168 НК)

ведут книгу продаж (Письмо ФНС от 29.04.2013 N ЕД-4-3/7895@)

В рамках проекта не автоматизируется переход на использование (отказ от

использования) освобождения от НДС.

При этом если в ИБ используется раздельный учет НДС, то изменение вида

деятельности для остатков ТМЦ может быть выполнено с помощью

документа «Корректировка вида деятельности НДС». В этом случае

восстановление или принятие к вычету входящего НДС будет выполнено в

автоматическом режиме.

5.

Использование праваосвобождения от уплаты НДС по

ст. 145 задается в учетной

политике

6.

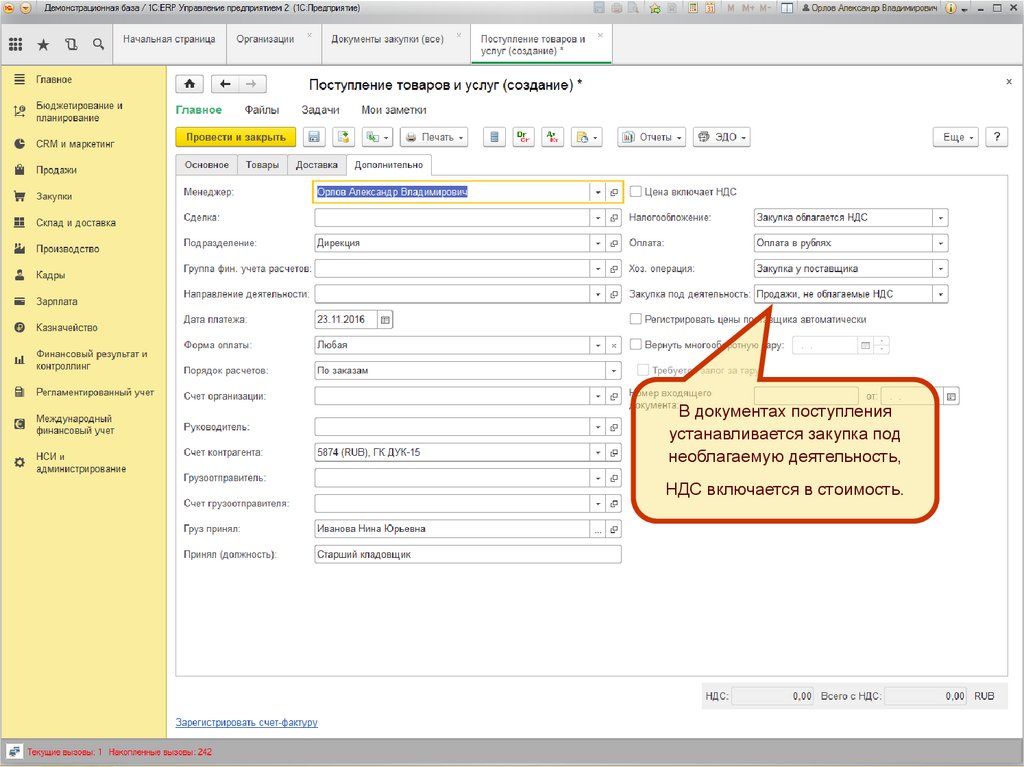

В документах поступленияустанавливается закупка под

необлагаемую деятельность,

НДС включается в стоимость.

7.

В реализации устанавливается,что продажа не облагается НДС

8.

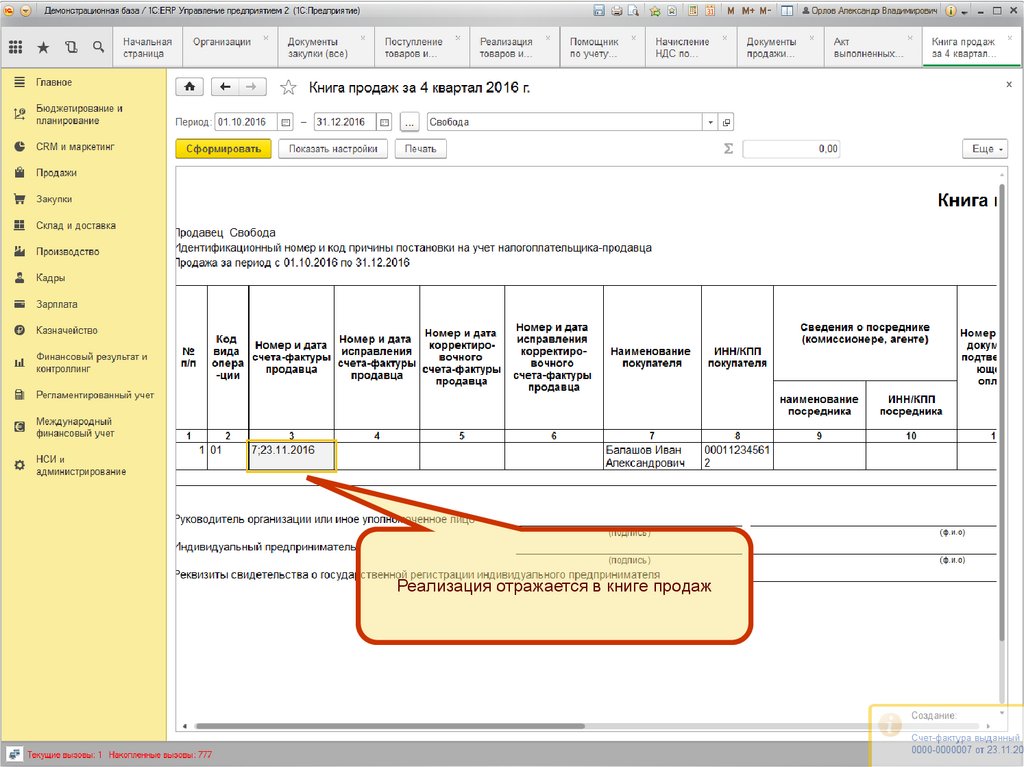

Реализация отражается в книге продаж9.

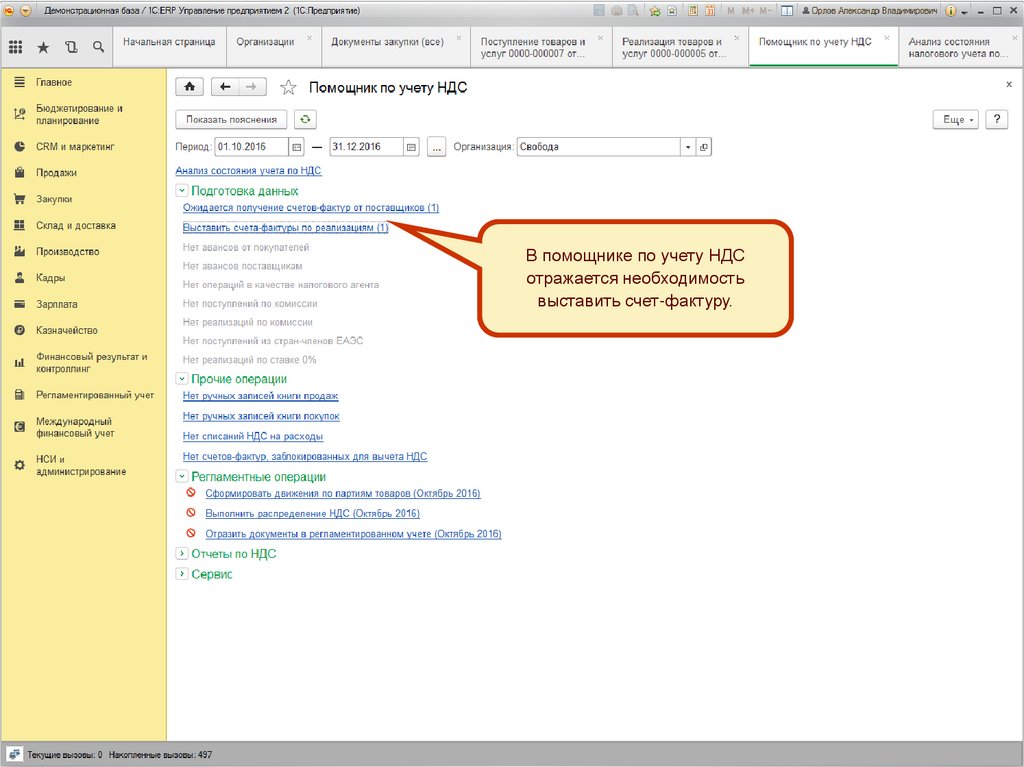

В помощнике по учету НДСотражается необходимость

выставить счет-фактуру.

10.

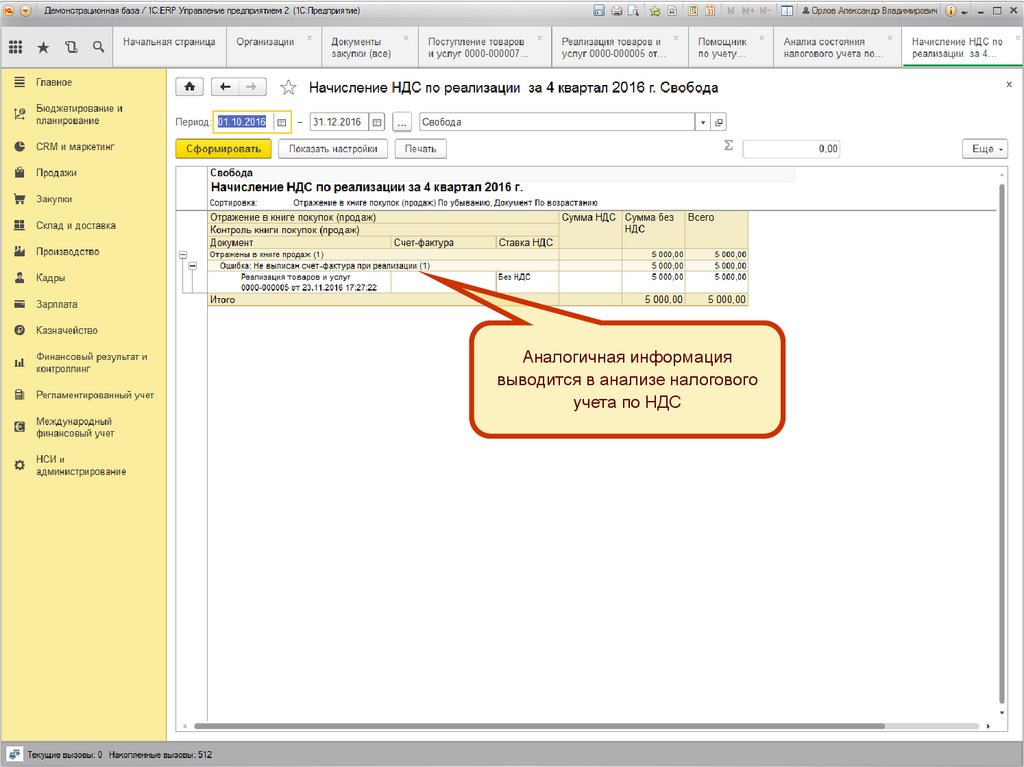

Аналогичная информациявыводится в анализе налогового

учета по НДС

11. Освобождение по ст. 149 НК

После добавления соответствующего параметра учетной политики, естьвозможность отделить случаи освобождения по ст. 145 НК и по ст. 149 НК

(реализация медицинских товаров и т.д.)

При освобождении по ст. 149 НК не требуется

выставлять счет-фактуру «Без НДС»

отражать запись в книге продаж

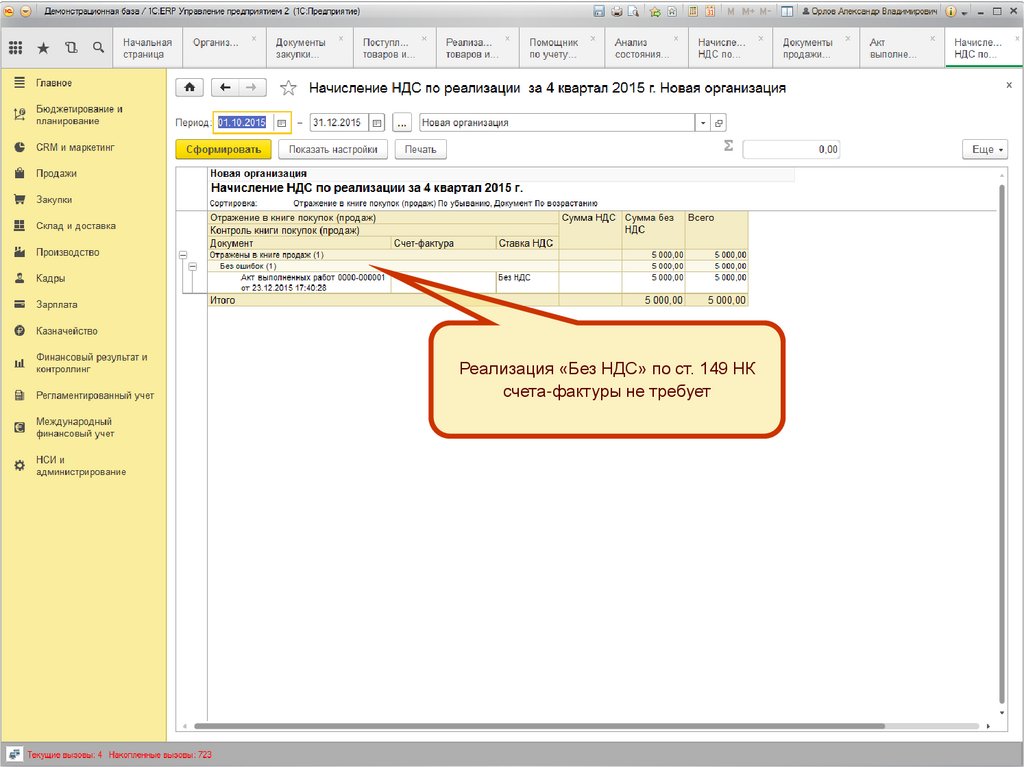

Теперь реализации освобожденные по ст. 149 НК не требуют выставления

счета-фактуры

в помощнике по учету НДС

в анализе состояния налогового учета по НДС

12.

Реализация «Без НДС» по ст. 149 НКсчета-фактуры не требует

13.

Отражение в учетекорректировочных и исправительных счетов-фактур,

в случае если НДС был распределен

14. Что автоматизируем

Учетная ситуацияНДС по поступлению был распределен по базе в конце квартала

В следующем квартале приходит корректировочный (КСФ) или исправительный

(ИСФ) счет-фактура.

Что при этом необходимо сделать

Для определения суммы регистрации ИСФ (КСФ, ИСФ) в книгах, необходимо

выполнить распределение по базе периода регистрации исходного счета-фактуры

(см. постановление 1137).

В случае ИСФ необходимо

сторнировать отражение в книге покупок по исходному счету-фактуре

отразить сумму по ИСФ с учетом распределения по базе

В случае КСФ необходимо

отразить разницу по КСФ в книге покупок/продаж с учетом распределения по базе

15. Как выполняется отражения КСФ, ИСФ

Корректировка поступления фиксирует расхождения с исходнымпоступлением в регистре ПартииПрочихРасходов, НДСПредъявленный

Регламентная операция по НДС, в случае получения ИСФ, выполняет

сторнирование отражение исходного счета-фактуры в регистрах

НДСЗаписиКнигиПокупок, НДСЗаписиКнигиПродаж, НДСПредъявленный

Распределение НДС выполняет распределение расхождений по базе

периода поступления

Регламентная операция по НДС выполняет отражение в

НДСЗаписиКнигиПокупок, НДСЗаписиКнигиПродаж, НДСПредъявленный с

учетом результата выполнения распределения

16. Особенности

Период отражения КСФ и ИСФСторнирование по ИСФ выполняется в периоде получения счета-фактуры

Отражение по КСФ и ИСФ выполняется концом квартала, после выполнения

распределения НДС

Распределение расхождений НДС на экспорт сырьевых товаров, работ, услуг

Разница НДС по КСФ и ИСФ, отнесенная на экспорт, «закрепляется» за теми же

документами реализации, за которыми был «закреплен» НДС по исходному счетуфактуре.

Далее отражение в книге покупок выполняется исходя из стояния подтверждения

ставки 0% по данным реализациям

Поддерживается отражение последующих ИСФ и КСФ.

17. Пример

В качестве примера рассмотрим отражение ИСФ «в минус» в следующемквартале после исходного поступления.

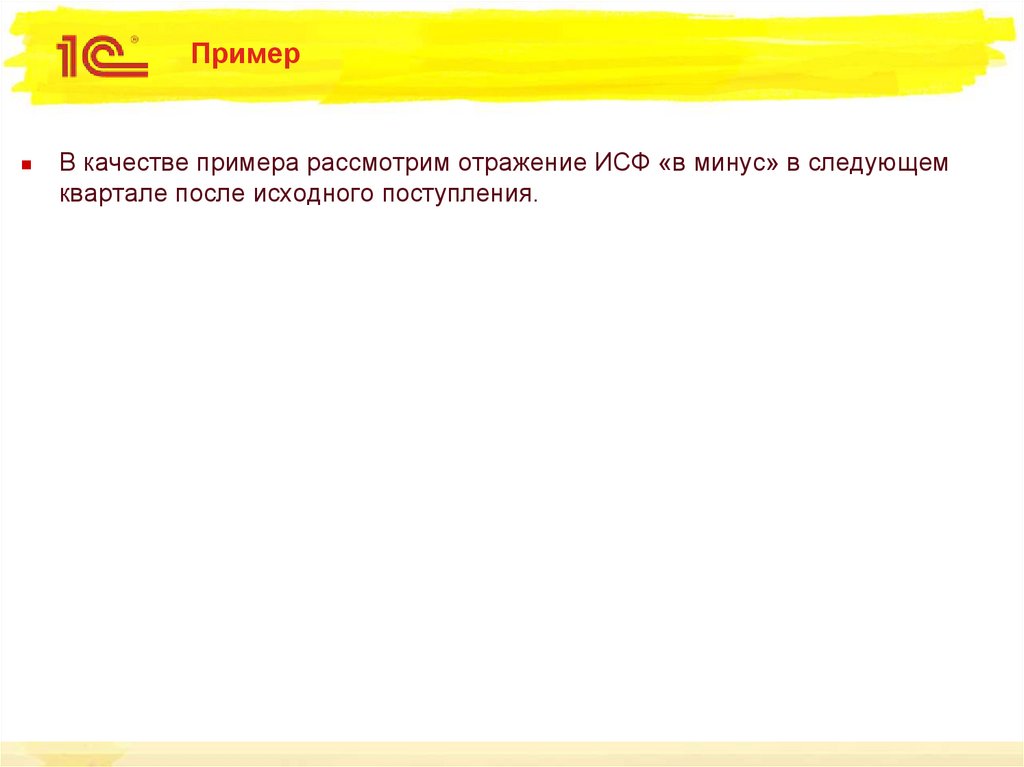

18.

В 1 кв. входящий НДС по поступлению(1800) был распределен в равных долях

между облагаемой, необлагаемой и

экспортной деятельностью

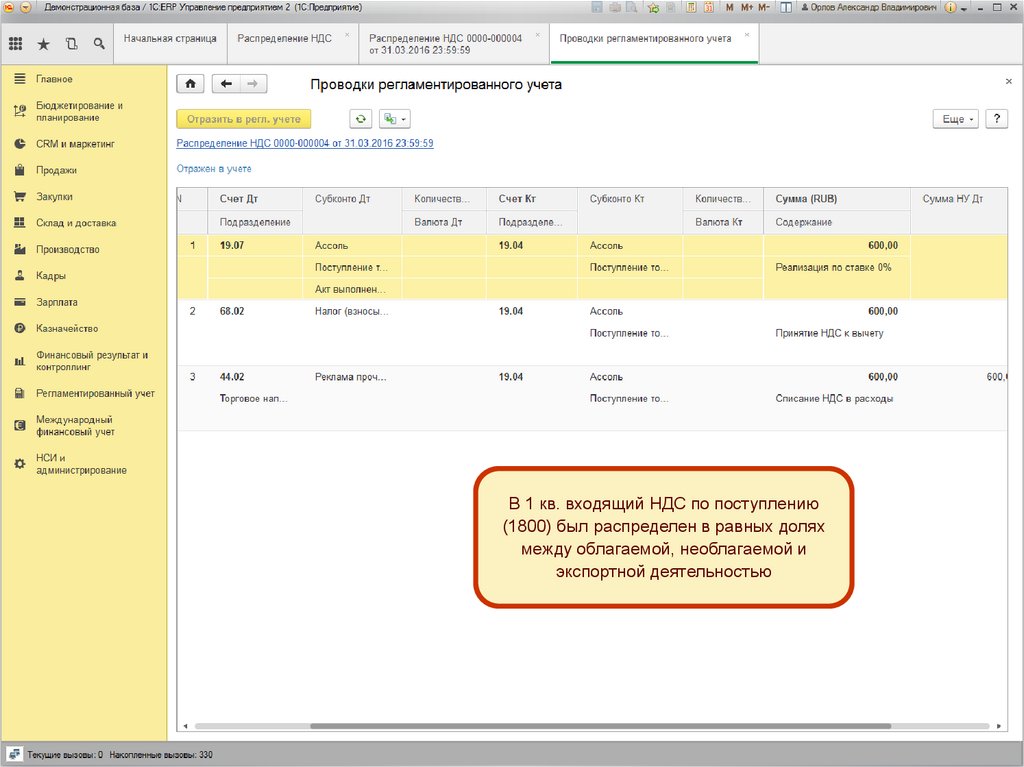

19.

В 2 кв. по поступлению, отражается«исправление ошибок» на сумму НДС 180, регистрируется ИСФ

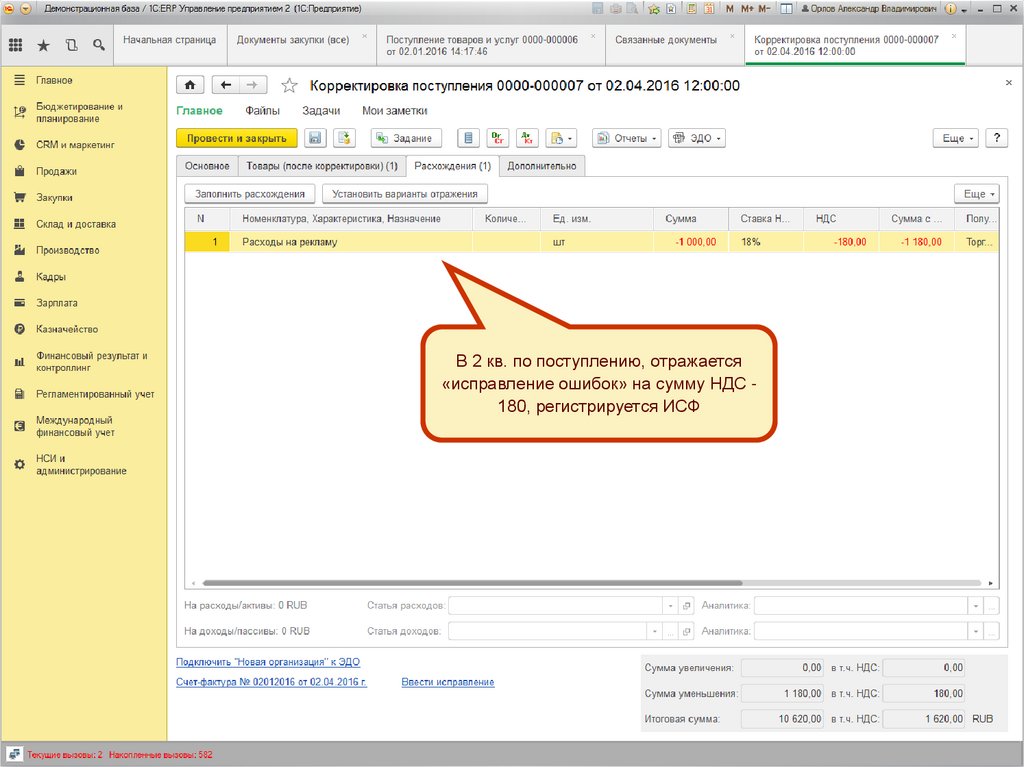

20.

В месяце регистрации ИСФ отражаетсясторнирующая запись в доп. листе книги

покупок

21.

Во втором квартале при распределении НДСуменьшается сумма НДС:

- отложенная до подтверждения ставки 0%

- отнесенная в расходы

22.

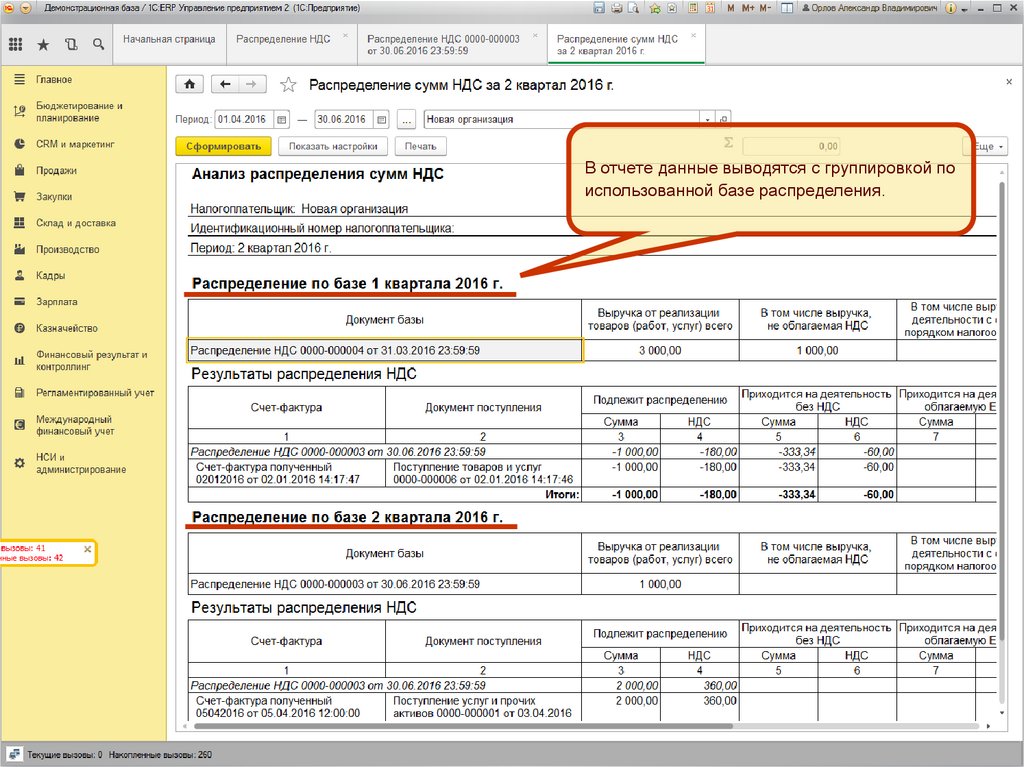

В отчете данные выводятся с группировкой поиспользованной базе распределения.

23.

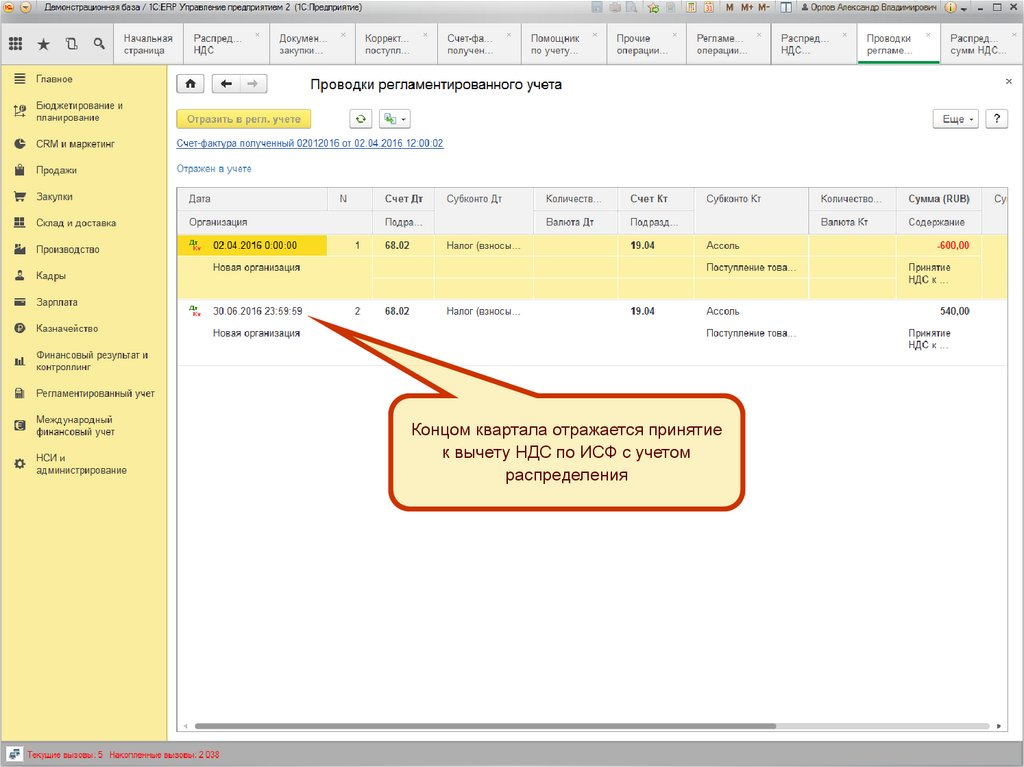

Концом квартала отражается принятиек вычету НДС по ИСФ с учетом

распределения

24.

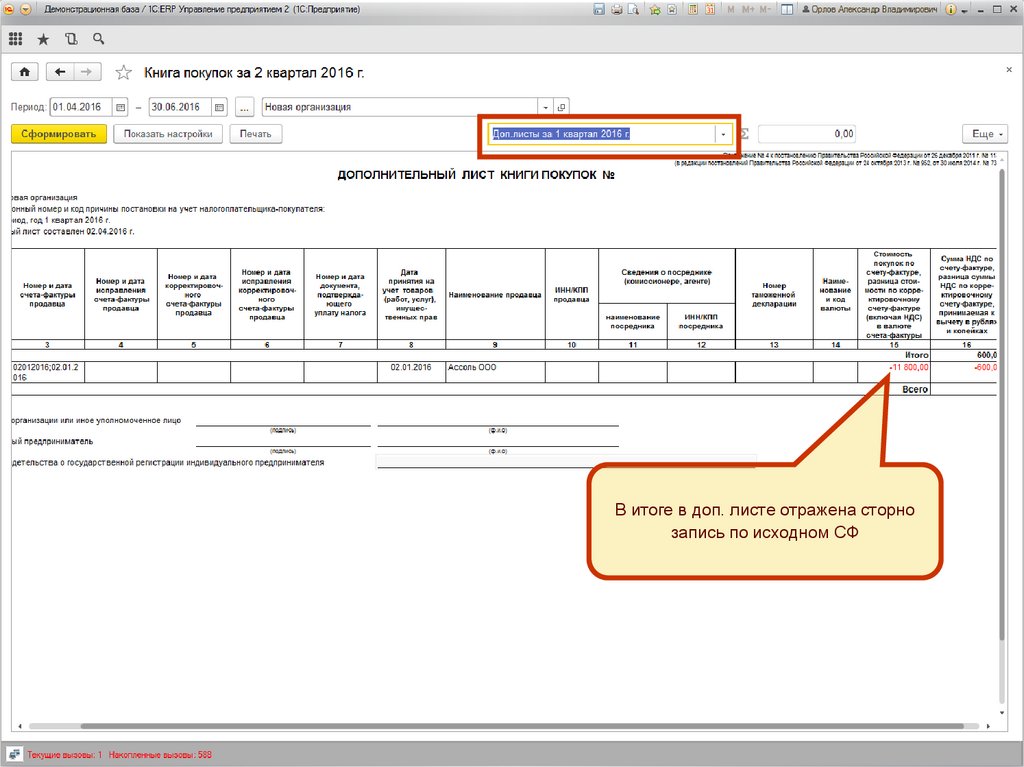

В итоге в доп. листе отражена сторнозапись по исходном СФ

25.

В основном разделе принятие к вычетупо ИСФ в сумме отнесенной к

облагаемой деятельности

И в сумме по подтвержденной

экспортной реализации

finance

finance