Similar presentations:

Изменения НДС с 1 июля 2021 г. Отчеты о прослеживаемых товарах

1.

ООО «Вятка АПК»Изменения НДС с 1 июля 2021 г.

Отчеты о прослеживаемых товарах.

декабрь 2021

2.

НОВЫЕ БЛАНКИСЧЕТОВ-ФАКТУР, КНИГ

ПОКУПОК И ПРОДАЖ

3.

С 1 ИЮЛЯ 2021 ГОДА ОБНОВЛЕНЫ ФОРМЫ КНИГПОКУПОК И ПРОДАЖ, ЖУРНАЛОВ УЧЕТА С-Ф,

БЛАНКИ СЧЕТОВ-ФАКТУР

В связи с введением национальной системы

прослеживаемости

товаров

Постановлением

Правительства от 02.04.2021 N 534 внесены

поправки в

счета-фактуры (в обычные и

корректировочные) журнал учета счетов-фактур

книгу покупок и книгу продаж

4.

Образец счета-фактуры5.

6.

Дополнительные графы в журнале учета счетовфактур, книге покупок и книге продаж• Регистрационный номер декларации на товары или

регистрационный номер партии товара, подлежащего

прослеживаемости;

• Код количественной единицы измерения товара, используемый

в целях его прослеживаемости;

• Количество товара в единице, используемой в целях

прослеживаемости;

• Стоимость товара, подлежащего прослеживаемости, без налога,

в рублях.

С 1 июля 2021 года применять новые бланки счетов-фактур

7.

Новые строки в Счет-ФактуреФормы счета-фактуры, корректировочного счетафактуры

и

УПД,

а

также

универсального

корректировочного документа изменены с 01.07.2021.

Добавлены

• строка 5а – ДЛЯ ВСЕХ, документ об отгрузке,

соответствующем порядковому номеру (номерам)

записи в СФ/УПД

• информация о прослеживаемости импортных

товаров

Изменения касаются ВСЕХ налогоплательщиков и на

ОСНО, и на УСН.

Упрощенцы (организации и ИП) обязаны указывать

информацию о прослеживаемых товарах при их

наличии.

8.

Счет-Фактуру (УПД) по прослеживаемымтоварам оформляют на всех режимах НО

Налогоплательщики

на

спецрежимах

(например, УСН) или освобожденные от НДС

вместо счета-фактуры оформляют электронный

УПД со статусом 2.

9.

Порядок заполнения строки 5а в счет-фактуреСтрока 5а содержит сведения о первичке по отгрузке

товаров (работ, услуг, имущественных прав) под

конкретный СФ/УПД (Накладная, акт приемапередачи, и т.п.)

В счете-фактуре на аванс строку 5а заполнять НЕ

надо т.к. в ней приводится информация об

отгрузочных документах, а не об оплатах.

Вопрос, что указывать в строке 5а, если первички

нет, НЕ урегулирован. Например, если арендодатель

не оформляет акт на аренду.

Рекомендуем закрепить порядок оформления в УП

по НДС и выставлять дополненным строкой 5а

УПД.

10.

Проверить и в случае необходимости доработать УПД!С 01.07.2021 г. в случае использования формы УПД со

статусом «1», налогоплательщику следует дополнить

указанную форму строкой 5а

Письмо ФНС России от 17.06.2021г. № 3Г-3-3/4368

Отсутствие данной строки – покупатель не имеет право

на вычет НДС.

ВАЖНО! Незаполнение строки 5а – несущественная

ошибка в СФ, не влияет на вычет НДС у покупателя (п. 2

ст. 169 НК РФ).

11.

Порядок заполнения строки 5аПри формировании печатной формы Счетафактуры с датой начиная с 1 июля, в строке 5а

указывается

№ … от — номер и дата документа отгрузки

(документа реализации)

ВАЖНО! Если документов отгрузки к одному

СФ несколько, они все будут перечислены в

строке 5а через точку с запятой.

12.

Особенность счета-фактуры понепрослеживаемым товарам

При составлении счета-фактуры на бумажном

носителе на товары, не подлежащие

прослеживаемости, работы, услуги, графы 1213 не формируются!

При составлении электронных сч-фактур

показатели, которые не заполняются или в

которых проставляются прочерки, не

формируются.

П. 2 (2), п.8 Правил заполнения счета-фактуры

13.

Порядок заполнения граф 2 и 2аВ графах 2 и 2а единица измерения по ОКЕИ

В графах 12 и 12а – количественная единица

измерения товара, используемая в целях

прослеживаемости по ОКЕИ – должна

сохраняться по всей цепочке

прослеживаемости.

Единицы в гр. 12 и 12а могут различаться

14.

Порядок составленияисправленного счет-фактуры

Исправленный счет-фактура выставляется по

форме, которая действовала в период

оформления первоначального счета-фактуры

По исправлению за 2 кв 2021 надо применять

«старый» бланк, который действовал до

01.07.2021 (Письма Минфина от 06.05.2019 N

03-07-11/32905, ФНС от 07.06.2018 N СД-33/3806@)

15.

Порядок составлениякорректировочного счет-фактуры

При оформлении Корректировочного счетафактуры и Универсального корректировочного

документа данные корректируемых строк

дублируются из первичного СФ или УПД

(первый порядковый номер строки может быть

не 1)

16.

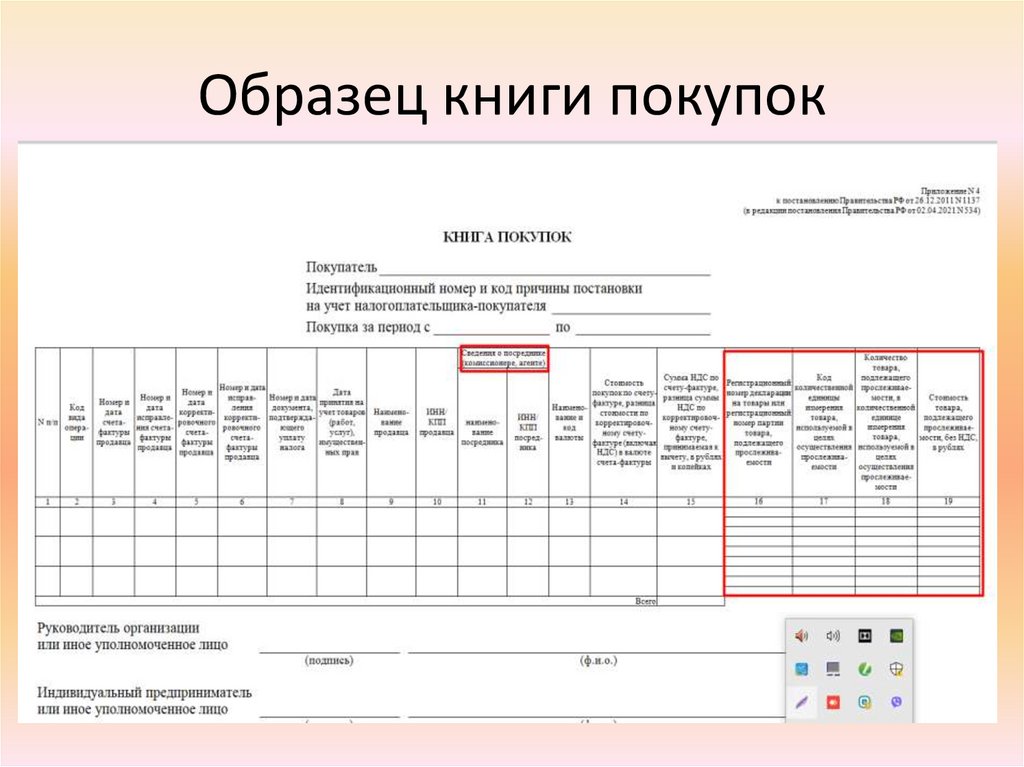

Форматы книги покупок, книги продаж и журналаучета счетов-фактур

Обновлены форматы книги покупок

продаж, журнала учета счетов-фактур.

Они действуют с 23.07.2021 года.

и

17.

Образец книги покупок18.

Образец книги продаж19.

НАЦИОНАЛЬНАЯ СИСТЕМАПРОСЛЕЖИВАЕМОСТИ

ИМПОРТНЫХ ТОВАРОВ

20.

Для освобождения рынка от недобросовестных участников и сниженияадминистративной нагрузки на добросовестных Правительство РФ

поставило цель создать систему прослеживаемости товаров. Система

должна осуществлять контроль за товарами, импортируемыми на

территорию РФ. Национальная система прослеживаемости товаров

введена в НК РФ Федеральным законом от 09.11.2020 N 371ФЗ. Официальный сайт системы представлен ниже:

21.

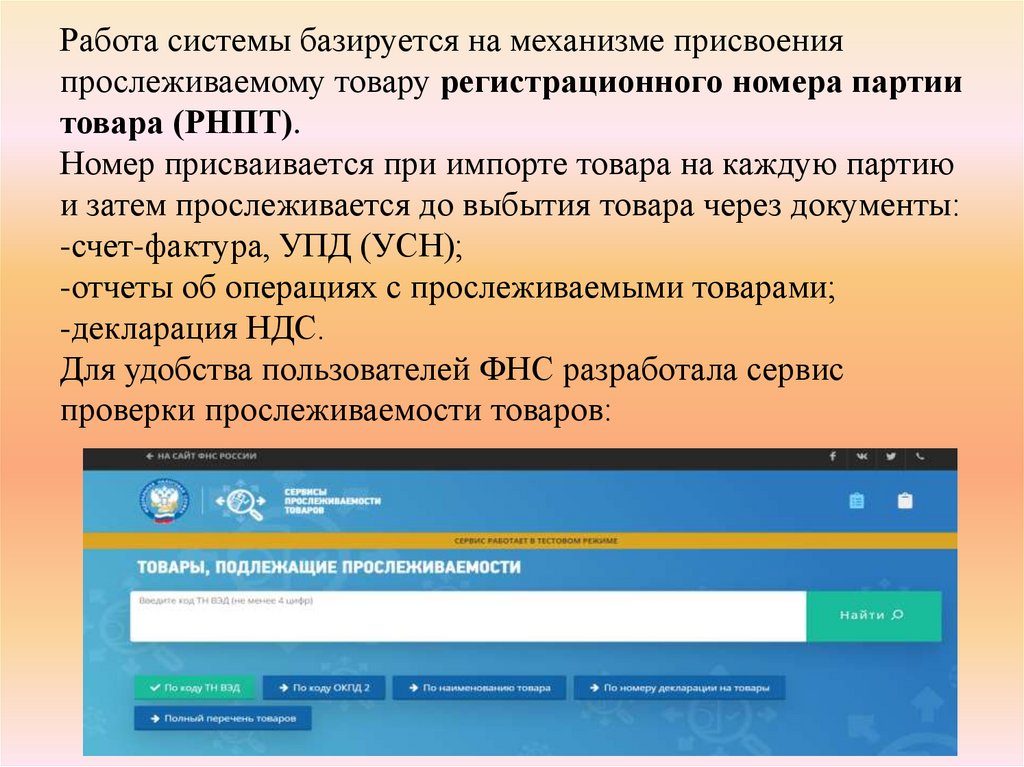

Работа системы базируется на механизме присвоенияпрослеживаемому товару регистрационного номера партии

товара (РНПТ).

Номер присваивается при импорте товара на каждую партию

и затем прослеживается до выбытия товара через документы:

-счет-фактура, УПД (УСН);

-отчеты об операциях с прослеживаемыми товарами;

-декларация НДС.

Для удобства пользователей ФНС разработала сервис

проверки прослеживаемости товаров:

22.

ЗаконодательствоСоглашение о механизме прослеживаемости товаров,

ввезенных на таможенную территорию ЕЭАС заключено в г. НурСултане 29.05.2019г. Вступило в силу 03.02.2021г.

Распространяется на ЮЛ и ИП вне зависимости от СНО.

Постановление Правительства РФ от 01.07.2021 N 1110 «Об

утверждении

перечня

товаров,

подлежащих

прослеживаемости»

Постановление Правительства РФ от 01.07.2021 N 1109 "Об

утверждении критериев, применяемых при отборе отдельных

видов товаров для включения в перечень товаров, подлежащих

прослеживаемости»

Постановление Правительства РФ от 01.07.2021 N 1108 "Об

утверждении

Положения

о

национальной

системе

прослеживаемости товаров"

23.

24.

Прослеживаются только импортные товары.Перечень ограничен.

НСПТ – национальная система прослеживаемости товаров

(Федеральный закон от 09.11.2020 N 371-ФЗ)

прослеживаются только импортные товары из Перечня

не наносятся какие-либо коды на единицу

партии товара присваивается РНПТ

прослеживаемость оформляется документально в СФ/УПД

счета-фактуры (УПД) на прослеживаемые товары передаются

только по ЭДО

прослеживается не конкретная штука, а вся партия товара и т.д.

Участники системы прослеживаемости обязаны передавать друг другу товар, соблюдая

взаимосвязь последующего сопроводительного документа с предыдущим благодаря

сквозной документальной идентификации партий товаров. Обеспечиваться это будет в том

числе с помощью электронного обмена документами даже между теми участниками

оборота, кто является импортером.

25.

Начало осуществления прослеживаемостиПрослеживаемость осуществляется в отношении

товаров, операции по которым совершаются с

08.07.2021.

Письмо ФНС России от 09.07.2021 N ЕА-415/9627@

Перечень товаров, подлежащих прослеживаемости

утвержден Постановлением Правительства РФ от

01.07.2021 N 1110 «Об утверждении перечня

товаров, подлежащих прослеживаемости»

26.

товары, подлежащие прослеживаемости- имущество, находящееся в собственности участника

оборота товаров, соответствующее поименованным

в перечне кодам вида товара в соответствии с единой

Товарной

номенклатурой

внешнеэкономической

деятельности Евразийского экономического союза, в

отношении которого осуществляется прослеживаемость;

П. 2 Положения, утвержденного Постановлением

Правительства 1108

Любое имущество, в т.ч. не подлежащее продаже,

используемое для собственных нужд, в качестве запасов, и

т.п.

Товары, задействованные в других системах контроля (нр, маркировка), не участвуют в прослеживаемости.

27.

Товары, подлежащие прослеживаемостиПрослеживаемости

подлежат

товары

из

соответствующего Перечня, только ввезенные на

территорию РФ – импортные (ЕАЭС, дальнее

зарубежье)

Если товар не ввезен в Россию, то он НЕ подлежит

прослеживаемости и РНПТ на него получать НЕ

требуется (Постановление Правительства от 01.07.2021

N 1108, N 1110)

28.

Какие товары подлежат прослеживаемостиСписок товаров:

холодильники, морозильники...

автопогрузчики...

бульдозеры, экскаваторы...

машины стиральные, бытовые или для прачечных

мониторы и проекторы...

транспортные средства промышленного назначения

коляски детские и детские сиденья (кресла)

безопасности..

Перечень будет расширяться

29.

ОБОРОТ ПРОСЛЕЖИВАЕМЫХ ТОВАРОВ И ОТЧЕТНОСТЬТоварам, подлежащим прослеживаемости, присваивается регистрационный номер партии

товара — РНПТ.

Он формируется в следующем порядке:

• если товар ввезен из стран, не входящих в ЕАЭС — номер будет формироваться самим

налогоплательщиком на основании регистрационного номера декларации на товары и

порядкового номера товара из декларации;

• если товар ввезен из страны ЕАЭС — регистрационный номер присвоит ФНС на

основании поданного налогоплательщиком уведомления о ввозе таких товаров на

территорию России.

• по остаткам – подать Уведомление об остатках товаров, подлежащих прослеживаемости, в

ответ ФНС направляет квитанцию с присвоенным РНПТ (сроки для подачи Уведомления

не установлены).

П. 2 Постановления Правительства 1108

Уведомление передается в течение 5 дней с даты принятия товаров на учет в формате

электронного документа с использованием ЭДО.

Дальнейшее движение прослеживаемого товара предполагает включение присвоенного РНПТ в

документы отгрузки.

Плательщики НДС включают его в счет-фактуру, а остальные категории налогоплательщиков —

в документы об отгрузке товара УПД.

В составе документа отгрузки должны быть указаны:

• сведения о РНПТ;

• единица измерения товара;

• количество товара в единицах измерения.

30.

Вы становитесь участником системы, еслисовершаете какую-либо из этих операций

с прослеживаемым товаром:

импорт;

наличие на 08.07.2021 остатков прослеживаемого товара на праве

собственности, которые в дальнейшем планируется передать по одному

из нижеприведенных оснований;

покупка и продажа на территории РФ у российских контрагентов;

передача товара комиссионеру комитентом в целях последующей

реализации, если агент действует от своего имени;

передача или получение права собственности на безвозмездной основе;

передача и получение товара, не связанная с реализацией (реорганизация,

взнос в уставный капитал и т.д.);

прекращение прослеживаемости товара (в том числе продажа физическим

лицам для личного потребления, самозанятым, передача в производство

для изготовления новых товаров, утилизация, утрата и недостача);

возобновление прослеживаемости товара (в том числе возврат

от физических лиц и самозанятых ранее проданного товара, возврат

непеработанных остатков из производства);

экспорт.

31.

Какие товары подлежат обязательной утилизацииЛом и отходы, в т.ч. от списания основных средств

Ртутные, люминесцентные, светодиодные лампы

Бумага, картон

Пластик, пленка, стекло

Шины, камеры автошин, покрышки

Мониторы, клавиатура, иные части компьютера, принтеры, иная

отработанная офисная техника;

Телефонные аппараты, ККТ, калькуляторы

Бытовые электроприборы (чайники, микроволновки, холодильники,…)

Электроинструменты, шлифмашинки, и т.п.

Сплит-системы, морозильные камеры, ККТ, и т.п.

Нормативные акты: Распоряжение Правительства РФ от 25 июля 2017 г.

№ 1589-р

При сдаче в утилизацию импортного товара из Перечня товаров, подлежащих

прослеживаемости, необходимо получить РНПТ и отчитаться!

32.

Регистрационный номер прослеживаемого товараРНПТ – регистрационный номер партии товара.

Идентификатор,

используемый

в

целях

прослеживаемости товаров.

дальнее зарубежье – номер ТД с 4-значным

блоком 10005030/050321/0014096/001

ЕАЭС – по аналогии номер Заявления о ввозе.

33.

Начало прослеживаемоститовары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее

юрисдикцией, и выпущены в соответствии с таможенной процедурой выпуска для внутреннего

потребления;

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее

юрисдикцией, и не помещены под таможенную процедуру выпуска для внутреннего потребления в

связи с конфискацией или обращением в собственность (доход) Российской Федерации иным способом;

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее

юрисдикцией, и не помещены под таможенную процедуру выпуска для внутреннего потребления в

связи с обращением взыскания на них по решению суда в счет уплаты таможенных пошлин, налогов,

специальных, антидемпинговых, компенсационных пошлин;

товары задержаны таможенными органами в соответствии с главой 51 Таможенного кодекса

Евразийского экономического союза, не востребованы в сроки, установленные пунктами 1 и 2 статьи

380 Таможенного кодекса Евразийского экономического союза, лицами, обладающими полномочиями в

отношении таких товаров;

товары ввезены на территорию Российской Федерации и иные территории, находящиеся под ее

юрисдикцией, с территорий государств - членов Евразийского экономического союза, за исключением

товаров, помещенных под таможенную процедуру таможенного транзита;

товары ранее ввезены на территорию Российской Федерации и иные территории, находящиеся под

ее юрисдикцией, в случаях, определенных абзацами вторым - шестым настоящего пункта, и фактически

находятся на территории Российской Федерации и иных территориях, находящихся под ее

юрисдикцией, на день вступления в силу акта Правительства Российской Федерации, утверждающего

перечень (акта Правительства Российской Федерации, утверждающего изменения в перечень,

предусматривающие включение товаров в перечень).

В отношении товаров, подлежащих прослеживаемости, указанных в абзацах третьем - пятом настоящего

пункта, прослеживаемость осуществляется с момента приобретения у Федерального агентства по

управлению государственным имуществом и уполномоченных контролирующих органов указанных товаров

участником оборота товаров.

П.3 Постановления Правительства 1108

34.

Окончание прослеживаемостиа) исключение товара, подлежащего прослеживаемости, из перечня;

б) выбытие товаров, подлежащих прослеживаемости, не связанное с реализацией, в результате

которого прекращается право собственности на товары (в результате захоронения, обезвреживания,

утилизации или уничтожения, безвозвратной утраты товаров вследствие действия непреодолимой

силы, конфискации, а также в связи с передачей товаров, подлежащих прослеживаемости, в

производство и (или) на переработку, в том числе в качестве давальческого сырья (материалов),

комплектующих, для изготовления новых товаров);

в) реализация, а также передача на безвозмездной основе права собственности на товары,

подлежащие прослеживаемости, физическим лицам для использования их в личных, семейных,

домашних и иных не связанных с осуществлением предпринимательской деятельности целях, а

также налогоплательщикам налога на профессиональный доход;

г) вывоз с территории Российской Федерации или иных территорий, находящихся под ее

юрисдикцией, товаров, подлежащих прослеживаемости, в соответствии с таможенной процедурой

экспорта (реэкспорта);

д) вывоз товаров, подлежащих прослеживаемости, с территории Российской Федерации или иных

территорий, находящихся под ее юрисдикцией, на территорию другого государства - члена

Евразийского экономического союза;

е) реализация товаров, подлежащих прослеживаемости, дипломатическим представительствам и

консульским учреждениям, представительствам государств при международных организациях,

международным организациям или их представительствам, пользующимся привилегиями и (или)

иммунитетами в соответствии с международными договорами Российской Федерации, при условии

последующего официального использования этих товаров;

ж) недостача товаров, подлежащих прослеживаемости, выявленная участником оборота товаров,

подлежащих прослеживаемости, при инвентаризации.

П.4 Постановления Правительства 1108

35.

Возобновление прослеживаемостиа) возврат остатков неиспользованных (непереработанных)

товаров из производства (переработки), в отношении которых

прослеживаемость подлежала прекращению в соответствии с

положениями подпункта "б" пункта 4 настоящего Положения;

б) возврат продавцу физическими лицами товаров, подлежащих

прослеживаемости, ранее реализованных физическим лицам для

личных, семейных, домашних и иных не связанных с

осуществлением предпринимательской деятельности нужд, а

также возврат налогоплательщиками налога на профессиональный

доход,

товаров,

подлежащих

прослеживаемости,

ранее

реализованных налогоплательщикам налога на профессиональный

доход;

в) выявление участником оборота при инвентаризации товаров,

подлежащих прослеживаемости, товаров, по которым ранее

выявлена недостача.

П.5 Постановления Правительства 1108

36.

Уведомление об остатках также предоставляется по товарам и получить РНПТ придётся и в том случае,если вы решите продать прослеживаемый товар, поступивший к вам одним из следующих способов:

приобретенным после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта

Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в

перечень), у физических лиц, использовавших указанные товары для личных, семейных, домашних и иных не связанных с

осуществлением предпринимательской деятельности нужд;

приобретенным после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта

Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в

перечень), у налогоплательщиков налога на профессиональный доход;

приобретенным после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта

Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в

перечень), ранее конфискованных, обращенных в собственность государства в соответствии с законодательством Российской

Федерации, приобретенных у Федерального агентства по управлению государственным имуществом и уполномоченных

контролирующих органов;

возвращенным в оборот физическими лицами, приобретавшими указанный товар до дня вступления в силу акта

Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской Федерации, утверждающего

изменения в перечень, предусматривающие включение товаров в перечень), для личных, семейных, домашних и иных не

связанных с осуществлением предпринимательской деятельности нужд;

возвращенным в оборот налогоплательщиками налога на профессиональный доход, приобретавшими указанный товар до

вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта Правительства Российской

Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в перечень);

ввезенным после дня вступления в силу акта Правительства Российской Федерации, утверждающего перечень (акта

Правительства Российской Федерации, утверждающего изменения в перечень, предусматривающие включение товаров в

перечень), на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, при условии

использования в качестве декларации на товары транспортных (перевозочных), коммерческих и (или) иных документов.

При обнаружении участником оборота товаров в представленном им уведомлении об остатках товаров факта неотражения

или неполноты отражения сведений, а также ошибок участник оборота товаров обязан внести в него необходимые

изменения и представить в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области

налогов и сборов, корректировочное уведомление об остатках товаров, подлежащих прослеживаемости, не позднее

следующего рабочего дня с даты обнаружения факта неотражения или неполноты отражения сведений, а также

ошибок.

П. 28 Положения, утв.Постановлением 1108

37.

ПРИМЕРОрганизация приобрела 100 шт. импортных

мониторов.

Нельзя продать 200 мониторов.

Но какую штуку из партии продали – не

принципиально.

Не может быть отрицательной разницы по таким

товарам 100 – 200 = - 100

В этом идея прослеживаемости – СТОП

«серому» импорту и контрафакту

38.

Участвуют все без ограниченияУчастниками системы в первую очередь выступают

организации и ИП, импортирующие товары.

Они должны уведомлять ФНС о ввозе товаров из-за

границы.

Но поскольку импортный товар входит в оборот внутри

страны, то отчитываться об операциях по продаже,

передаче, утилизации, конфискации, вывозе обязательно

для всех, независимо от (п. 2 Положения, утв.

Постановлением N 1108)

организационно-правовой формы (организация или

ИП)

применяемой системы налогообложения (ОСНО, УСН

или ПСН)

39.

ВопросЕсли у нас нет прослеживаемых товаров, то

можно применять старый бланк УПД с

01.07.2021?

40.

Новые бланки для всех!Формы СФ, КСФ и УПД, а также УКД изменены с 01.07.2021.

Добавлены

строка 5а – ДЛЯ ВСЕХ НАЛОГОПЛАТЕЛЬЩИКОВ

информация о прослеживаемости импортных товаров

Изменения касаются налогоплательщиков и на ОСНО, и на УСН.

Упрощенцы (организации и ИП) обязаны указывать информацию о

прослеживаемых товарах при их наличии.

Вместо СФ они оформляют УПД со статусом 2 в электронном виде

Старые бланки заменить!

41.

Проект по штрафам с 1 июля 2022 годаСтарт системы прослеживаемости с 01.07.2021 по 07.07.2021 временно

откладывался.

Но она заработала с 08.07.2021 с момента вступления в силу профильных

Постановлений Правительства от 01.07.2021 N 1108, N 1109, N 1110

В течении года НЕ планируется штрафовать участников системы

прослеживаемости за нарушения.

При этом им необходимо выполнять все требования работы с прослеживаемыми

товарами Проект по штрафам с июля 2022 уже опубликован

Если налогоплательщиком не соблюдаются обязанности по прослеживаемости,

его могут наказать.

Сейчас налоговики могут лишь запрашивать документы и пояснения, если

они выявят расхождения между отчётами по системе прослеживаемости

с другими отчётами.

За непредоставление документов по таким запросам или невнесение

исправлений предусмотрены стандартные штрафы:

• отказ или несвоевременное предоставление данных — 1 000 руб. за один

документ;

• непредставление счета-фактуры или документа об отгрузке товаров — 200

руб. за документ.

42.

ВопросЧто делать, если на 01.07.2021 в

эксплуатации был прослеживаемый товар –

монитор, а спустя год решили продать этот

б/у товар?

43.

Перед продажей подать уведомление в ФНСРНПТ по б/у прослеживаемому товару получите, когда

надо будет его продать.

Для этого подайте в ФНС Уведомление об остатках

прослеживаемых товаров отдельно на каждый ТН ВЭД

Заранее на прослеживаемые товары, находящиеся в

эксплуатации, РНПТ получать не требуется

Проводить инвентаризацию всех запасов и получать на

них РНПТ не надо.

РНПТ должен быть в наличии перед продажей, выбытием

товара (Постановление Правительства от 01.07.2021 N

1108)

44.

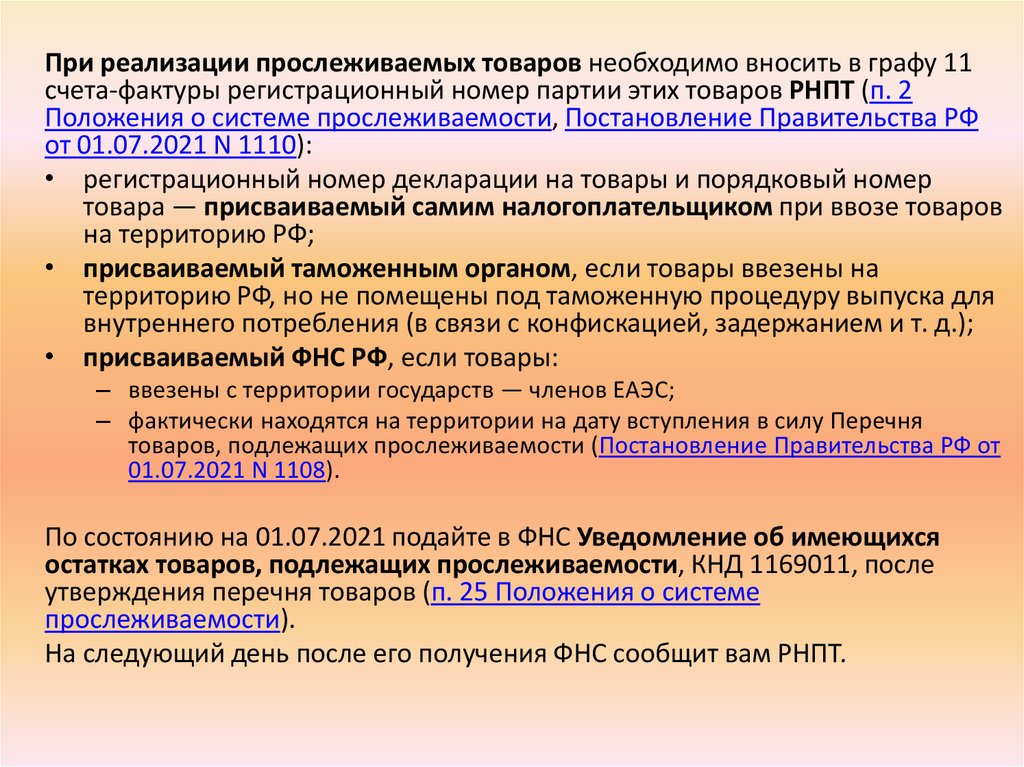

При реализации прослеживаемых товаров необходимо вносить в графу 11счета-фактуры регистрационный номер партии этих товаров РНПТ (п. 2

Положения о системе прослеживаемости, Постановление Правительства РФ

от 01.07.2021 N 1110):

• регистрационный номер декларации на товары и порядковый номер

товара — присваиваемый самим налогоплательщиком при ввозе товаров

на территорию РФ;

• присваиваемый таможенным органом, если товары ввезены на

территорию РФ, но не помещены под таможенную процедуру выпуска для

внутреннего потребления (в связи с конфискацией, задержанием и т. д.);

• присваиваемый ФНС РФ, если товары:

– ввезены с территории государств — членов ЕАЭС;

– фактически находятся на территории на дату вступления в силу Перечня

товаров, подлежащих прослеживаемости (Постановление Правительства РФ от

01.07.2021 N 1108).

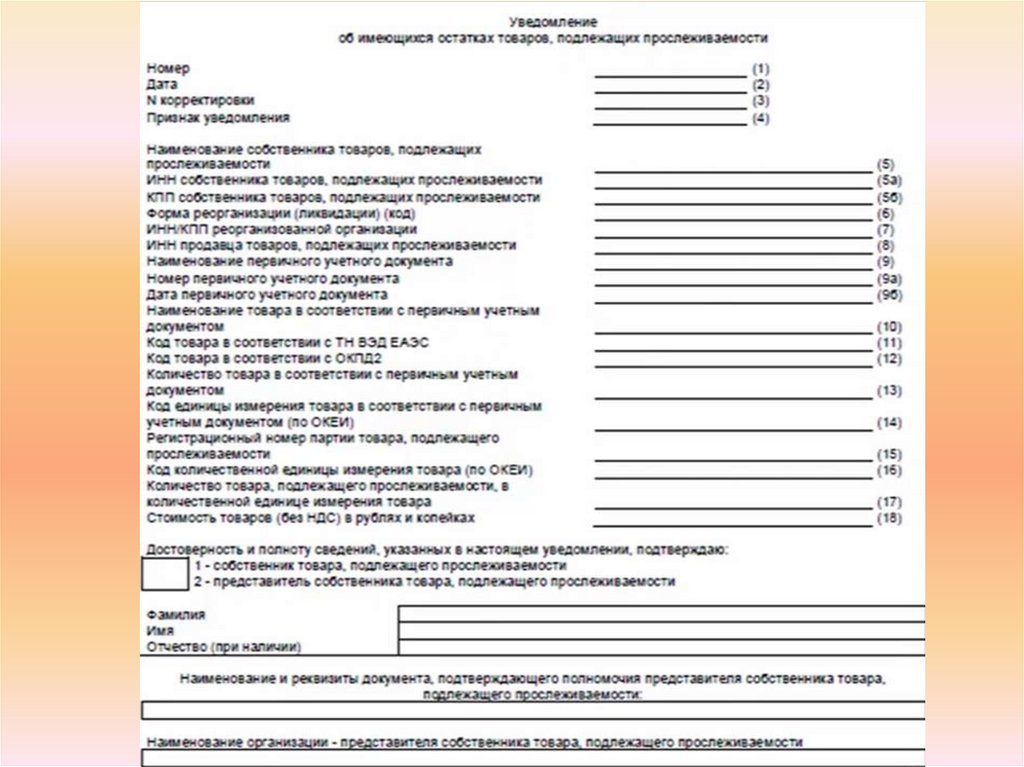

По состоянию на 01.07.2021 подайте в ФНС Уведомление об имеющихся

остатках товаров, подлежащих прослеживаемости, КНД 1169011, после

утверждения перечня товаров (п. 25 Положения о системе

прослеживаемости).

На следующий день после его получения ФНС сообщит вам РНПТ.

45.

НАСТРОЙКА ПРОГРАММЫВыпущен релиз 1С:Бухгалтерия 3.0.95 с учетом прослеживаемых товаров. Функционал 1С

будет развиваться по мере выхода письменных разъяснений ФНС.

установите

флажок

Приобретение и

реализация

прослеживаемых

товаров

в разделе

Главное —

Функциональност

ь—

Внешняя

торговля.

46.

Автоматический учет прослеживаемых товаровУчет прослеживаемых товаров в результате настройки

ведется:

• количественный в разрезе РНПТ (регистрационного

номера партии товара) — по аналогии с учетом по ГТД,

• по методу ФИФО (независимо от способа оценки

запасов, установленным в УП)

47.

Дополнительные сведения в карточкеНОМЕНКЛАТУРА

В справочнике Номенклатура внесите изменения в карточки

товаров, подлежащих прослеживаемости (Справочники —

Номенклатура).

48.

Правила заполнения карточки номенклатурыУкажите:

• Маркировка и контроль — Прослеживаемый

товар;

• Страну происхождения;

• код ТН ВЭД;

• Вес по сертификату — появляется поле для

заполнения, если ТН ВЭД предполагает учет в

килограммах.

• После этого прослеживаемые товары

помечаются в документах специальным значком

49.

Код ТН ВЭД50.

Дополнительный значок в документе поступления51.

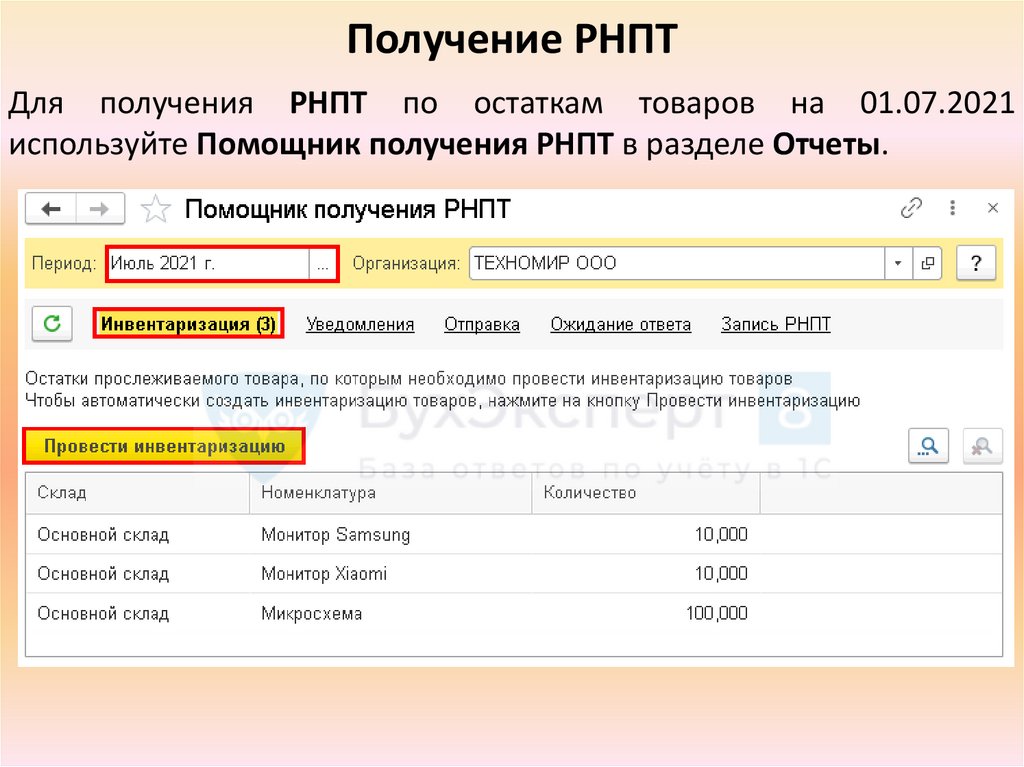

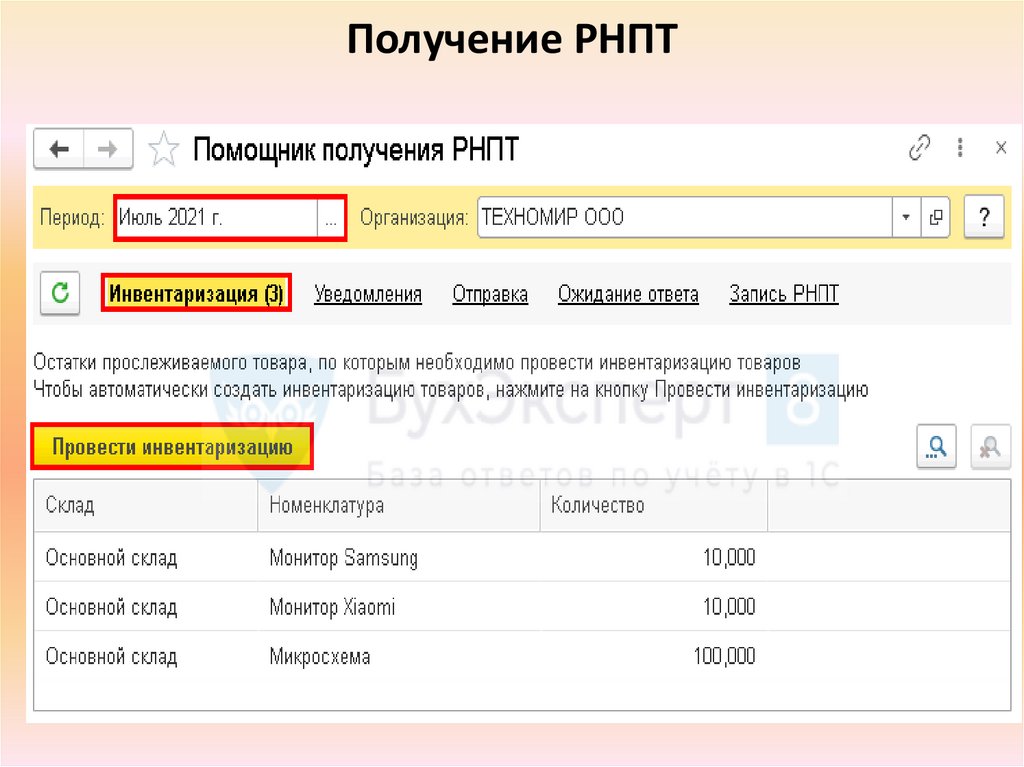

Получение РНПТДля получения РНПТ по остаткам товаров на 01.07.2021

используйте Помощник получения РНПТ в разделе Отчеты.

52.

Получение РНПТ• Период заполняется автоматически —

Июль 2021 г.

• Табличная часть заполняется остатками

товаров, подлежащих прослеживаемости на

1 июля, по которым в

карточке Номенклатуры установлен

статус Прослеживаемый товар.

• Нажмите Провести инвентаризацию.

53.

Получение РНПТ54.

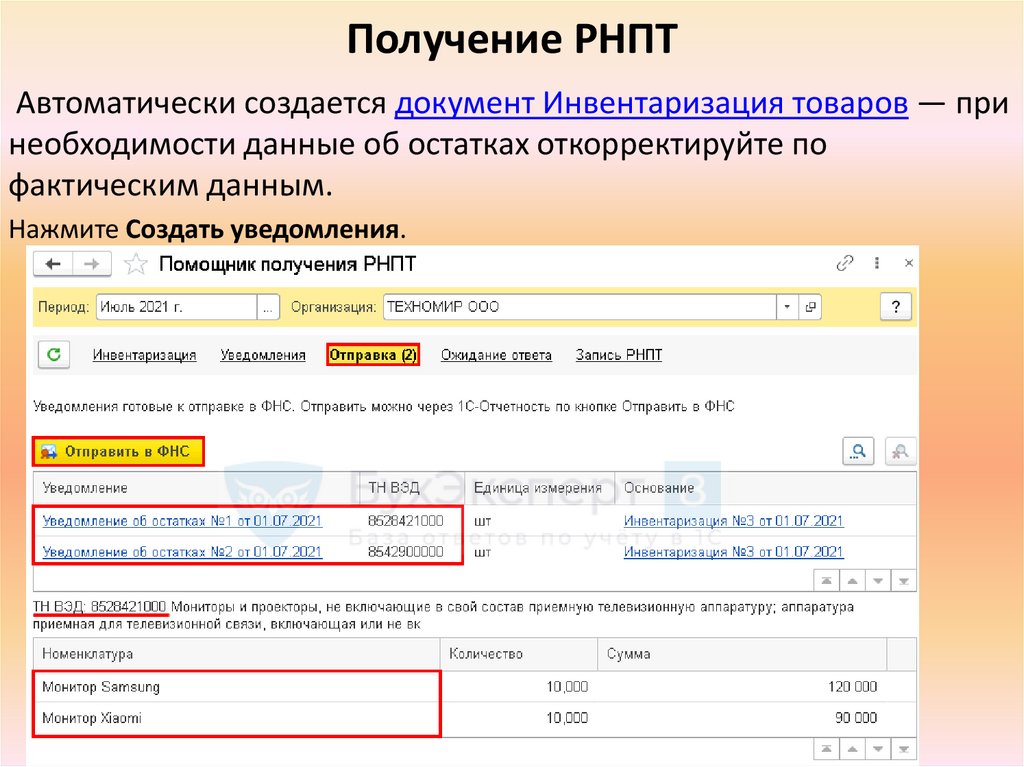

Получение РНПТАвтоматически создается документ Инвентаризация товаров — при

необходимости данные об остатках откорректируйте по

фактическим данным.

Нажмите Создать уведомления.

55.

Получение РНПТВ верхней табличной части отражаются созданные автоматически Уведомления

об остатках — отдельно на каждый код ТН ВЭД.

Установив курсор на строку с уведомлением, в нижней табличной части можно

увидеть перечень товаров по данному уведомлению.

При подключенной 1С-Отчетности отправьте уведомления напрямую по

кнопке Отправить в ФНС.

56.

Получение РНПТЕсли в базе уже есть номер ГТД по этим товарам, подставьте его в

графу РНПТ сформированного уведомления, ИФНС просто

подтвердит эту информацию.

Если сервис не подключен, перейдите по соответствующей ссылке

верхней табличной части в каждое уведомление (либо

через Отчеты — Уведомления для получения РНПТ) и сформируйте

файл для отправки через другого оператора по кнопке Выгрузить в

XML.

57.

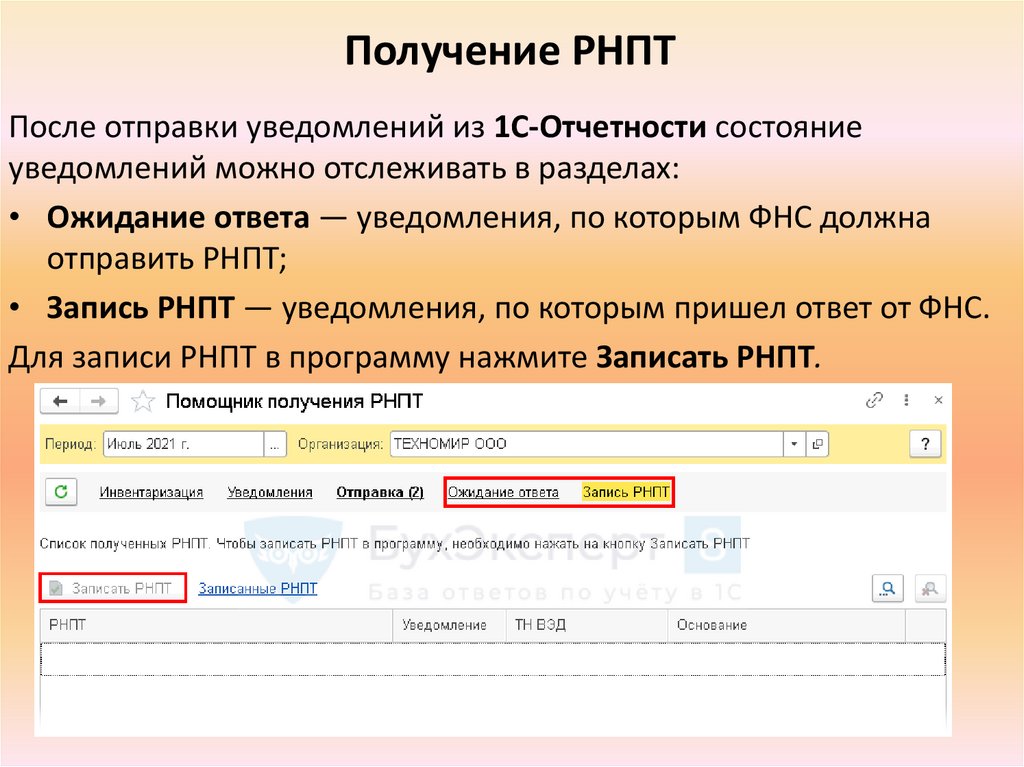

Получение РНПТПосле отправки уведомлений из 1С-Отчетности состояние

уведомлений можно отслеживать в разделах:

• Ожидание ответа — уведомления, по которым ФНС должна

отправить РНПТ;

• Запись РНПТ — уведомления, по которым пришел ответ от ФНС.

Для записи РНПТ в программу нажмите Записать РНПТ.

58.

Выбытие прослеживаемых товаров и отчетность в 1СПри включенной функциональности по прослеживаемости во всех документах

выбытия товаров появляется возможность автоматического списания РНПТ (с

релиза 3.0.95).

• Данные о прослеживаемости товаров в 1С фиксируются в регистрах накопления

и регистрах сведений:

• Прослеживаемые товары — отражаются сведения о поступившем

прослеживаемом товаре со всей необходимой аналитикой;

• Прослеживаемые товары — товары, отгруженные в ЕАЭС;

• Операции с прослеживаемыми товарами — отражаются операции с

прослеживаемом товаром, например, включение в книгу покупок. Для

неплательщиков НДС — включение в Отчет о прослеживаемых товарах;

Регистрация прослеживаемых товаров.

• Во всех документах реализации программа автоматически подбирает РНПТ по

методу ФИФО. Способ оценки МПЗ (Главное — Учетная политика) не зависит

от учета РНПТ для системы прослеживаемости.

Чтобы указать конкретный РНПТ, может выбрать его вручную по ссылке Авто в

графе Таможенная декларация или РНПТ.

• Аналогично РНПТ списывается при реализации в розницу и экспорте в страны

дальнего зарубежья.

• Операции с прослеживаемыми товарами отражаются в отчетности на основании

регистра сведений Операции с прослеживаемыми товарами— в декларации

по НДС и Отчете об операциях с товарами, подлежащими

прослеживаемости (Отчеты — Регламентированные отчеты).

59.

ВопросКак в 1С отразить реализацию импортного

основного средства, если оно из перечня

прослеживаемых товаров?

60.

Получение РНПТ по ОС, учитываемых в ОСФункционал по получению РНПТ в программе для прослеживаемых

товаров, учитываемых в качестве основных средств пока не

реализован. Планируется реализовать в будущих релизах.

Временный алгоритм получения РНПТ для ОС в 1С до появления

автоматизации:

списать ОС

оприходовать его в результате инвентаризации (Дт 08, 10, 41) –

нужен элемент справочника Номенклатура

на основании Инвентаризации создать Уведомление об остатках

61.

ВопросКак оформить продажу прослеживаемого

товара, если у покупателя нет ЭДО?

62.

ЭДО обязателен для передачи сведений о РНПТЭДО обязателен (п. 1.2 ст. 169 НК РФ) – при этом первый год

применения НСПТ нет ответственности за нарушения порядка

работы.

Участникам системы прослеживаемости необходимо переходить на

ЭДО.

Порекомендуйте покупателю уточнить у оператора, с помощью

которого сдается регламентированная отчетность, на счет ЭДО.

В 1С ЭДО подключается!

Передача сведений о РНПТ на бумажном носителе может привести

к ошибкам и серьезным проблемам в дальнейшем, когда система

прослеживаемости заработает в полную силу.

Для избавления от избыточного массива документов допускается

указание в одном счете-фактуре прослеживаемого и не

прослеживаемого товара. Но передавать его надо по ЭДО!

63.

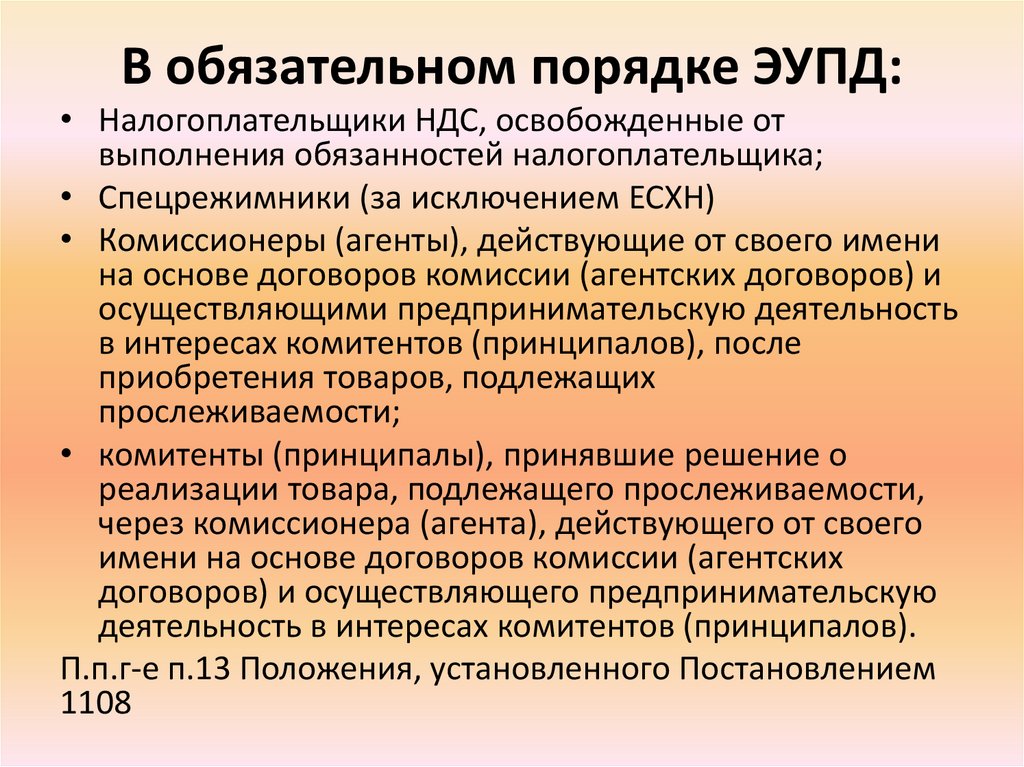

В обязательном порядке Электронный счет-фактураУчастники оборота по прослеживаемости

товаров, являющиеся плательщиками НДС

выставляют Электронные счета-фактуры (НЕ

УПД!!!)

П.п.В п.13 Положения, установленного

Постановлением 1108

64.

В обязательном порядке ЭУПД:• Налогоплательщики НДС, освобожденные от

выполнения обязанностей налогоплательщика;

• Спецрежимники (за исключением ЕСХН)

• Комиссионеры (агенты), действующие от своего имени

на основе договоров комиссии (агентских договоров) и

осуществляющими предпринимательскую деятельность

в интересах комитентов (принципалов), после

приобретения товаров, подлежащих

прослеживаемости;

• комитенты (принципалы), принявшие решение о

реализации товара, подлежащего прослеживаемости,

через комиссионера (агента), действующего от своего

имени на основе договоров комиссии (агентских

договоров) и осуществляющего предпринимательскую

деятельность в интересах комитентов (принципалов).

П.п.г-е п.13 Положения, установленного Постановлением

1108

65.

Отчеты системы прослеживаемости и источникиинформации

66.

67.

68.

Счета-фактурыи

документы

отгрузки

прослеживаемого

товара

требуют

оформления в электронной форме за

исключением случаев реализации:

• физическим лицам для личных нужд;

• самозанятым (плательщикам НПД);

• на экспорт в дальнее зарубежье и ЕАЭС.

69.

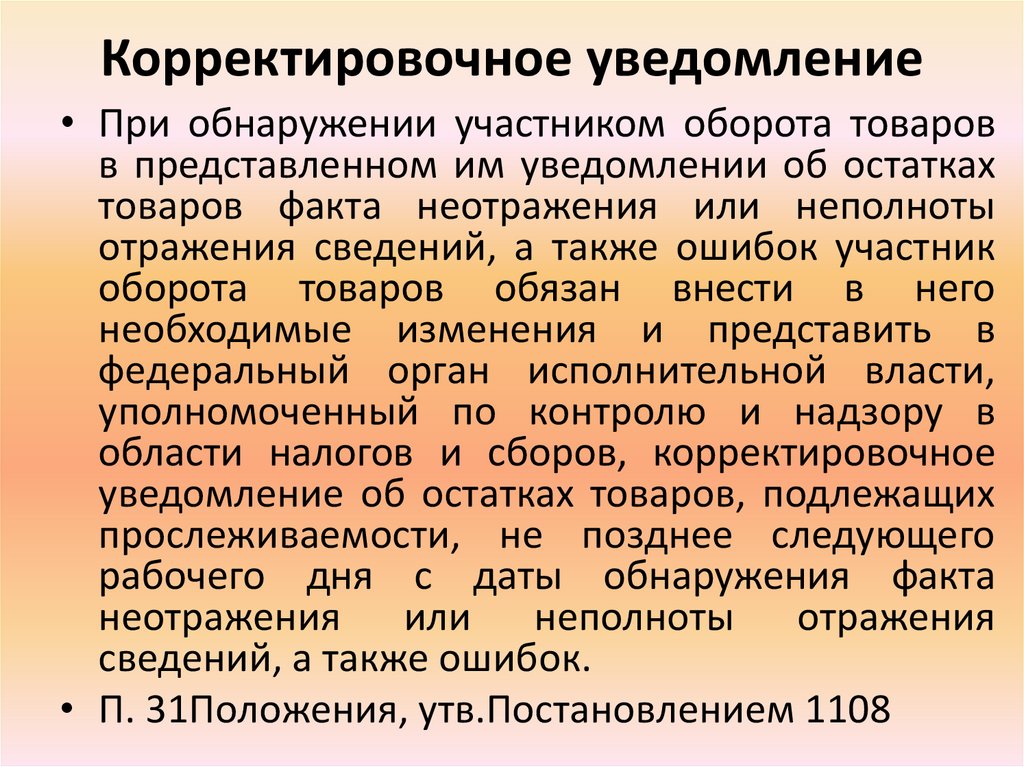

Корректировочное уведомление• При обнаружении участником оборота товаров

в представленном им уведомлении об остатках

товаров факта неотражения или неполноты

отражения сведений, а также ошибок участник

оборота товаров обязан внести в него

необходимые изменения и представить в

федеральный орган исполнительной власти,

уполномоченный по контролю и надзору в

области налогов и сборов, корректировочное

уведомление об остатках товаров, подлежащих

прослеживаемости, не позднее следующего

рабочего дня с даты обнаружения факта

неотражения или неполноты отражения

сведений, а также ошибок.

• П. 31Положения, утв.Постановлением 1108

70.

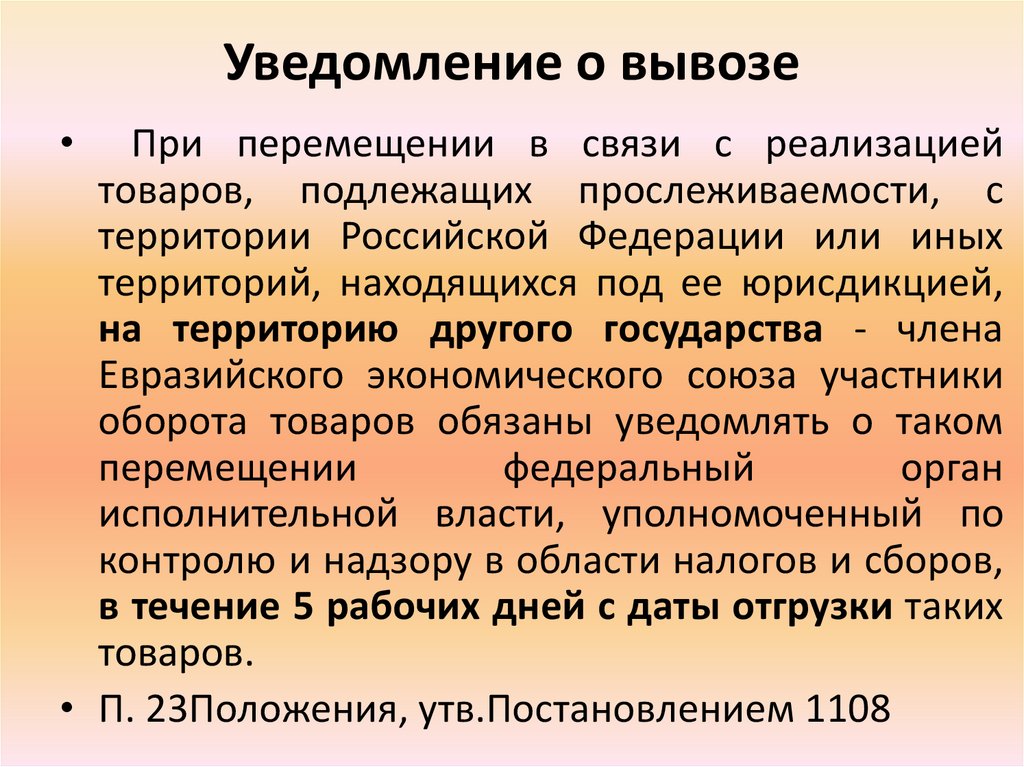

Уведомление о вывозеПри перемещении в связи с реализацией

товаров, подлежащих прослеживаемости, с

территории Российской Федерации или иных

территорий, находящихся под ее юрисдикцией,

на территорию другого государства - члена

Евразийского экономического союза участники

оборота товаров обязаны уведомлять о таком

перемещении

федеральный

орган

исполнительной власти, уполномоченный по

контролю и надзору в области налогов и сборов,

в течение 5 рабочих дней с даты отгрузки таких

товаров.

• П. 23Положения, утв.Постановлением 1108

71.

72.

Отчет неплательщика НДС содержит• сведения об операциях по приобретению

(получению), реализации (передаче) товаров,

подлежащих прослеживаемости, в том числе через

агента или комиссионера,

• об операциях по передаче (получению) товара,

подлежащего прослеживаемости, не связанной с

реализацией или передачей (получением) на

безвозмездной основе права собственности на

товары, подлежащие прослеживаемости,

• об операциях по прекращению и возобновлению

прослеживаемости товаров, за исключением

вывоза товаров с территории Российской

Федерации на территорию другого государства члена Евразийского экономического союза;

П. 33 Положения, утв. Постановлением 1108

73.

Отчет плательщика НДС содержит• сведения об операциях по приобретению

(получению) товара, подлежащего

прослеживаемости, в том числе через агента или

комиссионера, у спецрежимников (которые не

попали в декларацию по НДС)

• об операциях по прекращению и возобновлению

прослеживаемости товаров (утилизация, передача

ФЛ для соб.нужд, и т.п., что не отразилось в

декларации по НДС);

• об операциях по реализации (передаче),

приобретению (получению) товаров, подлежащих

прослеживаемости, не признаваемых объектом

налогообложения в соответствии с пунктом 2 статьи

146 Налогового кодекса Российской Федерации и

(или) освобождаемых от налогообложения в

соответствии со статьей 149 Налогового кодекса

Российской Федерации.

74.

75.

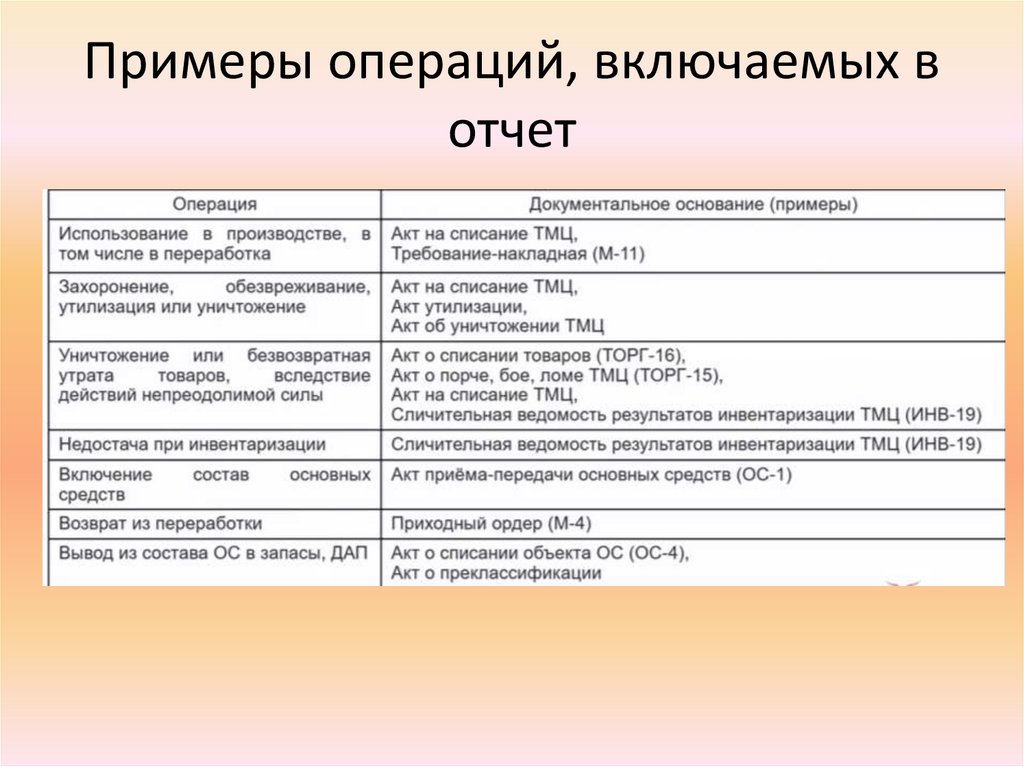

Примеры операций, включаемых вотчет

76.

Изменения с 2023 годаС 01.01.2023 операторы ЭДО передают в

ФНС в момент выставления

налогоплательщиками :

электронные счета-фактуры

электронные УПД

77.

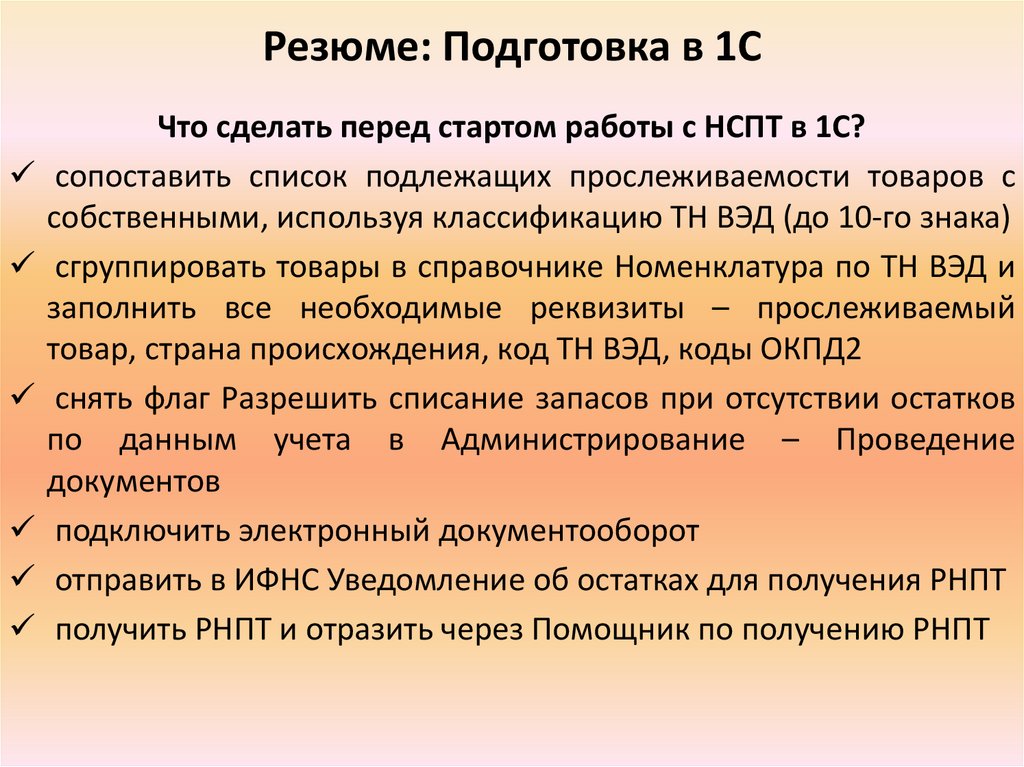

Резюме: Подготовка в 1СЧто сделать перед стартом работы с НСПТ в 1С?

сопоставить список подлежащих прослеживаемости товаров с

собственными, используя классификацию ТН ВЭД (до 10-го знака)

сгруппировать товары в справочнике Номенклатура по ТН ВЭД и

заполнить все необходимые реквизиты – прослеживаемый

товар, страна происхождения, код ТН ВЭД, коды ОКПД2

снять флаг Разрешить списание запасов при отсутствии остатков

по данным учета в Администрирование – Проведение

документов

подключить электронный документооборот

отправить в ИФНС Уведомление об остатках для получения РНПТ

получить РНПТ и отразить через Помощник по получению РНПТ

78.

Как работать с НСПТпри покупке прослеживаемых товаров:

• на внутреннем рынке- получить от поставщика информацию о

РНПТ по ЭДО /

за границей - в течение 5-ти рабочих дней с даты принятия

импортного товара на учет подать в ФНС Уведомление о ввозе;

• указывать РНПТ и другие реквизиты прослеживаемости в

отгрузочных документах покупателям и передавать их по ЭДО

(УПД со статусом 2 для УСН и счет фактура ОСНО);

• уведомить ИФНС о продаже товара в ЕАЭС в течение 5-ти рабочих

дней с даты отгрузки;

• сдать в ИФНС Отчет об операциях с прослеживаемыми

товарами – ежеквартально до 25 числа месяца, следующего за

отчетным кварталом.

79.

ссылка на сайт ФНС для проверкиПроверка идентификатора прослеживаемости товаров (nalog.gov.ru)

ФНС. ПРОСЛЕЖИВАЕМОСТЬ ТОВАРОВ

Адрес

Информация

https://www.nalog.g Проверка товаров, подлежащих прослеживаемости по

ov.ru/rn77/service/tr кодам ТН ВЭД, ОКПД2, по наименованию, по номеру

aceability/#tab1

декларации на товары, по полному перечню товаров

https://www.nalog.

Проверка регистрационного номера партии товара (РНПТ)

gov.ru/rn77/service/

traceability/#tab0

Письмо ФНС от28.06.2021г. № ЕА-4-15/9015@

80.

Новая НДС декларацияПриказом ФНС от 26.03.2021 N ЕД-7-3/228@ обновлена

форма декларации по НДС.

Сдавать отчетность за 3 квартал 2021 года необходимо

на обновленном бланке.

в обновленной декларации заменили штрихкоды

81.

Новая НДС декларацияВ декларации за 3 квартал 2021 года и далее в разделе присутствуют новые строки 200230. В них отражаются реквизиты прослеживаемости товаров:

• в строке 200 — показатель графы 16 книги покупок (это РНПТ);

• в строках 210-230 — показатели граф 17-19. Если товар прослеживается, в этих строках

указывают код количественной единицы измерения, количество и стоимость товара.

Если прослеживаемости нет, ставят прочерки.

В сравнении с книгой раздел 8 дополнен строкой, отражающей код признака

актуальности подаваемых данных (строка 001). Она задействуется при подаче

уточненного отчета, подлежит заполнению только на первой из страниц раздела и

допускает лишь два варианта кода (п. 45.2 приложения № 2 к приказу № ММВ-73/558@):

• 0 — когда происходит замена ранее поданных данных;

• 1 — когда замена не требуется.

В первой из этих ситуаций раздел 8 в уточненном НДС-отчете заполняют обновленными

(дополненными или исправленными) сведениями, при этом в строку кода актуальности на

всех листах, отличающихся от первого, вносятся прочерки. Во второй ситуации

оформляется всего 1 лист раздела, и на нем будет отражен код признака,

свидетельствующий о том, что уточнение ранее поданных сведений не производится. По

всем иным строкам этого единственного листа следует показать прочерки.

Прочерк по строке, предназначенной для кода признака актуальности, появится при

составлении исходной (первичной) декларации.

82.

Новая НДС декларация83.

Новая НДС декларацияАналогично новые строки:

Приложение №1 к разделу 8 (с.200-230)

Раздел 9 (с.221-224)

Приложение №1 к разделу 9 (с.301-304)

Раздел 10 (с.220-250)

Раздел 11 (с.210-240)

84.

Новая НДС декларацияПри проведении камеральной налоговой проверки налоговой

декларации по НДС, УСН, ЕСХН, налоговый орган вправе

истребовать счета-фактуры, первичные и иные документы,

относящиеся к операциям с товарами, подлежащими

прослеживаемости, при выявлении несоответствий:

1) между сведениями, содержащимися в налоговой декларации, и

сведениями, содержащимися в отчете об операциях с товарами,

подлежащими прослеживаемости, и (или) документах, содержащих

реквизиты прослеживаемости, представленных в налоговый орган

налогоплательщиком, осуществляющим операции с товарами,

подлежащими прослеживаемости;

2) между сведениями об операциях, содержащимися в отчете об

операциях с товарами, подлежащими прослеживаемости,

представленном разными налогоплательщиками (встречная

проверка).

П. 8.9. ст.88

85.

Основания не принять декларацию по НДС (в моментпредоставления форматно-логический контроль)

Основаниями для отказа в приеме документов, необходимых для предоставления государственной

услуги в части приема налоговых деклараций (расчетов), являются:

1) представление налоговой декларации (расчета) не по установленной форме (установленному

формату);

2) представление налоговой декларации (расчета), подписанной неуполномоченным лицом, в том

числе:

а) дисквалифицированным;

б) умершим, безвестно отсутствующим, недееспособным или ограниченно дееспособным ;

в) наличие в налоговом органе судебного акта, вступившего в законную силу, которым установлен

(подтвержден) факт отказа руководителя от участия (руководства) в организации;

г) руководителем, в отношении которого в ЕГРЮЛ внесена запись о недостоверности содержащихся

сведений;

3) отсутствие усиленной квалифицированной электронной подписи руководителя (иного

представителя - физического лица) организации-заявителя (физического лица - заявителя или его

представителя) или несоответствие данных владельца квалифицированного сертификата данным

руководителя (иного представителя - физического лица) организации-заявителя (физического лица заявителя или его представителя) в налоговой декларации (расчете) в случае представления

налоговой декларации (расчета), в электронной форме по ТКС;

4) отсутствие усиленной неквалифицированной (квалифицированной) электронной подписи

налогоплательщика - физического лица в случае представления налоговой декларации (расчета) в

электронной форме через личный кабинет налогоплательщика;

П.19 Приказ ФНС России от 08.07.2019 N ММВ-7-19/343@

86.

Случаи, когда декларация по НДС будет считаться несданной,если даже получена квитанция о приеме)

С 01.07.2021 в п. 4.1 ст. 80 НК РФ появился перечень случаев, при которых налоговая

декларация или расчет будут расцениваться как непредставленные (Федеральный закон

от 23.11.2020 N 374-ФЗ). А именно:

подписание отчетов неуполномоченными лицами;

дисквалификация физлица, имеющего право действовать без доверенности от имени

налогоплательщика и подписавшего отчетность;

подписание отчетов умершим лицом (когда в базе ЗАГС дата смерти зафиксирована ранее,

чем дата, которой подписана отчетность);

если в отношении человека, имеющего право без доверенности действовать от имени

налогоплательщика и подписавшего отчетность, в ЕГРЮЛ имеется запись о недостоверности

сведений ранее, чем отчеты сданы в ИФНС;

если в отношении налогоплательщика-организации в ЕГРЮЛ имеется запись о прекращении

юрлица (путем реорганизации, ликвидации или исключения из ЕГРЮЛ по решению

регистрирующего органа) ранее, чем отчеты поданы в ИФНС;

• несоответствие показателей НДС-декларации контрольным соотношениям, указанным в

п. 5.3. ст. 174 НК РФ (приказ ФНС России от 25.05.2021 N ЕД-7-15/519@)

При обнаружении хотя бы одного из этих обстоятельств налоговики уведомят

налогоплательщика (налогового агента) в срок не позже 5 рабочих дней о том,

что налоговая отчетность признается непредставленной.

87.

Новые контрольные соотношения по НДСПриказом ФНС от 25.05.2021 N ЕД-7-15-/519@ утверждены контрольные соотношения

для проверки декларации по НДС в связи с вступлением в силу поправок в ст. 174 НК РФ,

внесенных Федеральным законом от 23.11.2020 N 374-ФЗ.

По новым правилам, в случае обнаружения налоговиками несоответствия

между показателями представленной НДС-декларации и контрольными

соотношениями такой отчет признается несданным. Об этом ИФНС обязана

оповестить налогоплательщика уведомлением не позже 1 дня, следующего за

днем, когда она получила декларацию. В свою очередь, налогоплательщик в

течение 5 дней с даты направления такого уведомления должен подать

декларацию, в которой устранены несоответствия контрольных соотношений.

В связи с этими нововведениями ФНС утвердила 14 контрольных соотношений

для проверки декларации по НДС. Большинство из них вступили в силу с

01.07.2021, кроме контрольных соотношений N 14, которое начнет действовать

с 01.01.2022 (оно распространяется на упрощенцев, заполняющих в декларации

раздел 8 «Сведения из книги покупок об операциях, отражаемых за истекший

налоговый период»).

88.

ПОСЛЕДСТВИЯВзыскание штрафа в размере 5 процентов не уплаченной в

установленный законодательством о налогах и сборах срок суммы

налога (страховых взносов), подлежащей уплате (доплате) на

основании этой декларации (расчета по страховым взносам), за

каждый полный или неполный месяц со дня, установленного для

ее представления, но не более 30 процентов указанной суммы и не

менее 1 000 рублей.

Ст. 119 НК РФ п.1

Приостановление операций по счетам в банке и переводов

электронных денежных средств в случае непредставления этим

налогоплательщиком-организацией налоговой декларации в

налоговый орган в течение 20 дней по истечении установленного

срока представления такой декларации;

Ст. 76 НК РФ п.3

89.

Информация размещена на сайте ФНСУказанные меры направлены на предоставление дополнительных гарантий

защиты прав и законных интересов добросовестных налогоплательщиков, а

также на противодействие декларированию нереальных операций так

называемыми фирмами-однодневками.

90.

С 1 июля 2021 года введены новые правила блокировкирасчетного счета

С 1 июля 2021 введены также новые правила блокировки

расчетных счетов юрлиц и ИП (Федеральный закон от

09.11.2020 N 368-ФЗ). Правилами предусмотрено, что за

несданные декларации и расчеты счет заблокируют

через 20 рабочих дней.

При этом налоговики вправе уведомить о неподаче

декларации и предстоящей блокировке счета за 14

рабочих дней до даты принятия решения о

блокировке.

91.

С 1 ИЮЛЯ ПРИМЕНЯЮТСЯ ЭЛЕКТРОННЫЕ РЕЕСТРЫ ДЛЯ ПОДТВЕРЖДЕНИЯЛЬГОТ ПО НДС И НАЛОГУ НА ИМУЩЕСТВО

Вместо обычных пояснений при камеральной проверке с 01.07.2021 можно

представлять в инспекцию электронные реестры. Их официальная форма пока

не утверждена, но это не препятствие ─ в Письме ФНС от 11.06.2021 N ЕА-415/8244@ приведены рекомендуемые формы реестров для обоснования льгот

по НДС и налогу на имущество, а также Порядки заполнения и электронные

форматы реестров.

Электронные реестры рекомендуемых форм можно использовать для

представления пояснений по декларациям, представленным после

01.07.2021. Заполнить их не трудно: нужно перечислить реквизиты всех

подтверждающих документов, распределив по кодам льгот.

Напомним, что налоговики вправе потребовать от вас пояснения и

документы, подтверждающие льготы, если вы их заявили. Подача

пояснений в виде реестра по рекомендуемой ФНС форме облегчает

процесс: инспекция потребует у вас не все документы по льготе, а только

часть в зависимости от кода операции.

92.

Понятие налоговая льгота на основании п. 14 Постановление Пленума ВАСРФ от 30.05.2014 N 33 "О некоторых вопросах, возникающих у арбитражных

судов при рассмотрении дел, связанных с взиманием налога на добавленную

стоимость"

В силу пункта 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налогоплательщики по

требованию налоговых органов обязаны представлять документы, подтверждающие право на налоговые

льготы в случае их использования.

При применении указанной нормы судам необходимо принимать во внимание определение понятия

"налоговая льгота", данное в пункте 1 статьи 56 Кодекса, согласно которому льготами по налогам

признаются предоставляемые отдельным категориям налогоплательщиков преимущества по

сравнению с другими налогоплательщиками.

• В связи с этим действие пункта 6 статьи 88 НК РФ распространяется на те из перечисленных в статье

149 Кодекса основания освобождения от налогообложения, которые по своему характеру отвечают

понятию налоговой льготы.

• Так, например, подпункт 5 пункта 2 статьи 149 НК РФ устанавливает налоговую льготу в отношении

столовых образовательных и медицинских организаций, подпункт 1 пункта 3 статьи 149 - в отношении

религиозных организаций, подпункт 2 пункта 3 статьи 149 - в отношении общественных организаций

инвалидов, подпункт 14 пункта 3 статьи 149 НК РФ - в отношении коллегий адвокатов, адвокатских

бюро и адвокатских палат.

• Вместе с тем со ссылкой на положения пункта 6 статьи 88 Кодекса у налогоплательщиков не могут

быть истребованы документы по операциям, не являющимся объектом налогообложения (пункт 2

статьи 146 НК РФ) или освобождаемым от налогообложения на основании статьи 149 НК РФ, когда

такое освобождение не имеет своей целью предоставление определенной категории лиц

преимуществ по сравнению с другими лицами, совершающими такие же операции, а представляет

собой специальные правила налогообложения соответствующих операций.

93.

ЭЛЕКТРОННЫЕ РЕЕСТРЫ ПО ЛЬГОТАМПриказ ФНС от 24.05.2021 N ЕД-7-15/513@ «Об утверждении форм, порядков

заполнения, форматов и порядка представления реестров документов,

подтверждающих право налогоплательщика на налоговые льготы, в

электронной форме»

Реестр документов, подтверждающих обоснованность применения

налоговых льгот по НДС — применяется с 01.07.2021

Реестр документов, подтверждающих обоснованность применения

налоговых льгот по налогу на имущество организаций — применяется с

30.07.2021

94.

ЭЛЕКТРОННЫЕ РЕЕСТРЫ ПО ЛЬГОТАМОтчеты – Уведомления – кнопка Создать – папка НДС:

95.

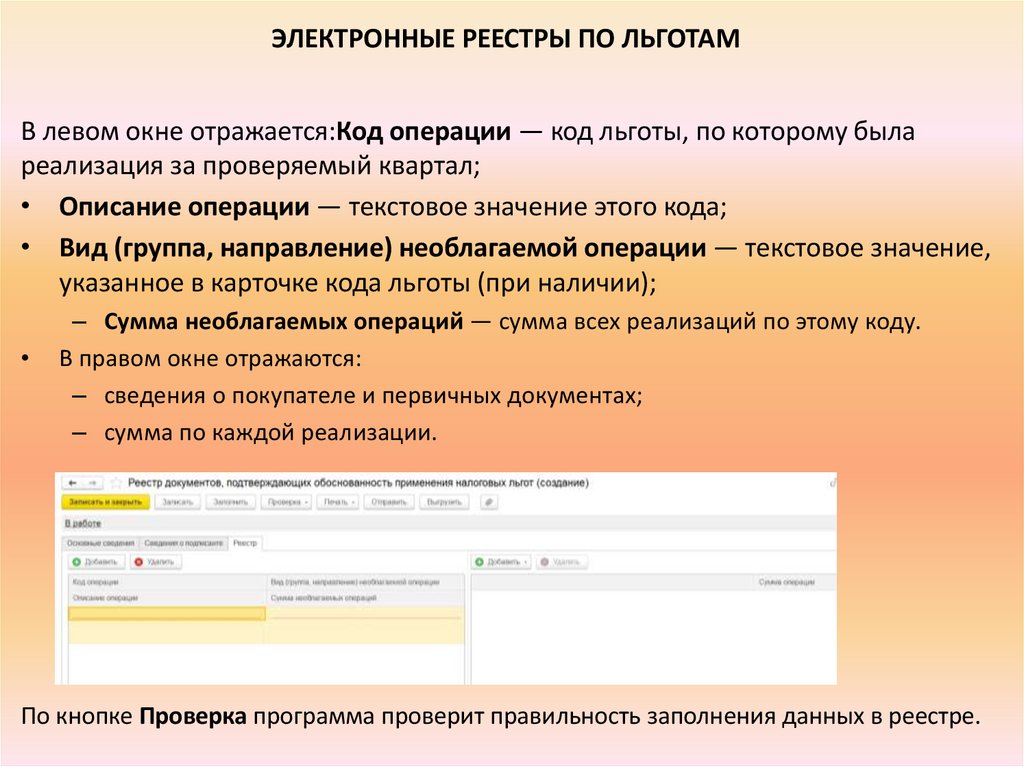

ЭЛЕКТРОННЫЕ РЕЕСТРЫ ПО ЛЬГОТАМВ левом окне отражается:Код операции — код льготы, по которому была

реализация за проверяемый квартал;

• Описание операции — текстовое значение этого кода;

• Вид (группа, направление) необлагаемой операции — текстовое значение,

указанное в карточке кода льготы (при наличии);

– Сумма необлагаемых операций — сумма всех реализаций по этому коду.

В правом окне отражаются:

– сведения о покупателе и первичных документах;

– сумма по каждой реализации.

По кнопке Проверка программа проверит правильность заполнения данных в реестре.

96.

Форма реестра документов поналоговым льготам

97.

ТРЕБОВАНИЯ ФНС К ПОЯСНЕНИЯМ ПО НДСВАЖНО! Ужесточены требования к декларации по НДС и пояснениям

налогоплательщиков

если декларация не соответствует контрольным соотношениям, ее

аннулируют

пояснения в ответ на требования по камералке ждут по установленному

формату – по НДС свой формат!

пояснения к декларации в электронном виде, поданные на бумаге,

считаются не представленными (Федеральный закон от 09.11.2020 N 371-ФЗ,

от 23.11.2020 N 374-ФЗ):

98.

ТРЕБОВАНИЯ ФНС К ПОЯСНЕНИЯМ ПО НДСВ открывшейся форме документа проверьте указанный период на вкладке Основные

сведения и нажмите кнопку Заполнить в шапке документа.

• На вкладке Основные сведения данные об организации заполняются автоматически.

• Вручную укажите:

• Сведения об исходном требовании:

– Заполнить реквизиты требования — при подключенной 1СОтчетности выберите требование, в ответ на которое отправляется реестр из

журнала Входящих;

– Имя файла требования — если требование получено в сторонней программе,

скачайте его на компьютер и скопируйте название файла требования в это поле.

99.

• Караулова Елена Владимировна:+7 953 677 01 77

elenaok11@mail.ru

• Мальцева Олеся Викторовна:

+7 951 352 32 58

maltsevaol@mail.ru

marketing

marketing finance

finance