Similar presentations:

Банкротство физических лиц

1.

Что такое банкротство физических лиц?2.

• Банкротство физических лиц – этоустановленный Законом способ урегулировать

долговые обязательства перед кредиторами

для граждан, которые затрудняются выполнять

обязательства по выплате кредитов и

микрозаймов. Результатом для Заемщика при

добросовестном поведении является полное

списание задолженности в случае

невозможности ее погашения.

• 30 декабря 2022 года Главой государства

подписан Закон РК «О восстановлении

платежеспособности и банкротстве граждан

Республики Казахстан». С 3 марта 2023 года

стартовал прием заявок на данную процедуру

посредством портала Электронного

правительства eGov.kz, в мобильном

приложении eGov Mobile и через Центры

Обслуживания Населения.

3.

Как подать заявку на банкротство для физическихлиц?

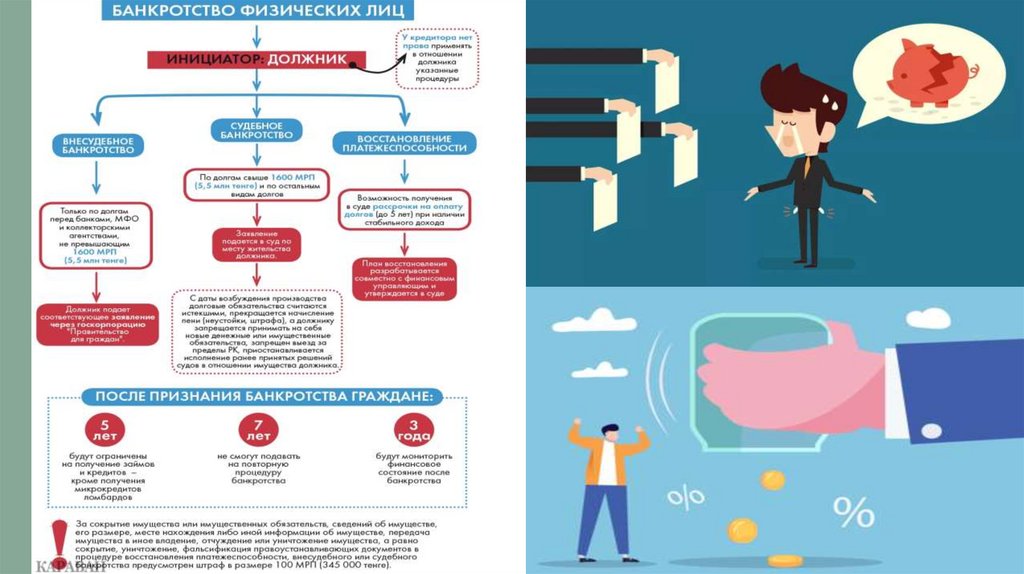

• Закон включает в себя три

типа процедур: внесудебное

банкротство, судебное

банкротство,

восстановление

платежеспособности.

Каждый тип процедур

содержит условия, которым

должен соответствовать

заемщик на момент подачи.

4.

Внесудебное банкротство• Для подачи заявки на внесудебное банкротство общий долг Заемщика не должен

превышать 1600 МРП (5 млн 520 тыс тенге). Также должны быть соблюдены условия:

• в течение 12 месяцев должно отсутствовать погашение по займам;

• в отношении должника должна быть проведена процедура взыскания долга не более

чем за 18 месяцев с момента возникновения просроченной задолженности;

• банкротство не применялось к заемщику ранее в течение 7 лет на момент подачи

заявки.

• Если задолженность не погашалась на протяжении 5 и более лет, он также может

подать заявку на внесудебное банкротство. При этом, вышеизложенные условия к

нему не применяются.

• Если заемщик является получателем Адресной социальной помощи (АСП) на период

6 месяцев, то он также может подать заявление на применение банкротства без

учета срока просрочки и после применения Заявки получить статус “Банкрот”.

5.

Судебное банкротствоДля подачи заявки на судебное банкротство заявитель должен иметь более 1600 МРП задолженности по всем кредитам.

Данный тип банкротства подразумевает, что все имущество должника будет выставлено на торги, за исключением

единственного жилья, если оно не было выставлено в качестве залогового имущества.

В ходе применения данной процедуры должнику запрещается:

совершать сделки по отчуждению имущества или принятию новых обязательств (получение займов, выдача гарантий и

поручительств);

выезжать за границу.

После применения данной процедуры, должнику присваивается статус «банкрот».

К заявлению необходимо приложить:

перечень всех кредиторов и дебиторов, с указанием сумм задолженности и даты их образования;

опись имущества должника с приложением отчета о его оценке (при его наличии), составленного не позднее чем за шесть

месяцев до обращения с заявлением о признании банкротом;

перечень гражданско-правовых и (или) иных обязательств, в том числе по обязательству, требования которого обеспечены

залогом имущества должника, за последние три года до подачи заявления о применении процедуры судебного банкротства;

копия документа, подтверждающего принятие должником мер по проведению урегулирования задолженности по договору

банковского займа и (или) договору о предоставлении микрокредита.

6.

Восстановление платежеспособности• Этот тип процедуры подходит

тем, кто имеет постоянный

доход, но нуждается в отсрочке

в выплате кредитов на срок до 5

лет. Главное условие для

заемщика - наличие имущества,

стоимость которого превышает

сумму долга. Данный тип

процедуры отличается тем, что

заемщику не будет

присваиваться статус “банкрот”

и вместе с тем, на заемщика не

будут распространяться

последствия такого статуса,

такие как запрет на выезд за

границу.

7.

Как подать заявление?• Подать заявку можно через

портал электронного

правительства eGov.kz либо

заявлением в суд по месту

жительства. К заявлению

необходимо приложить

перечень всех задолженностей,

копия документа,

подтверждающего принятие

должником мер по проведению

урегулирования просроченной

задолженности.

8.

Последствия и меры присвоения статуса “Банкрот”• запрет на получение займов и кредитов

сроком на 5 лет;

• повторное применение банкротства не

ранее, чем через 7 лет;

• в течение 3 лет проверка финансового

состояния “Банкрота”.

• Заявка не распространяется на долги по

алиментам, судебные взыскания по

уголовным правонарушениям.

law

law