Similar presentations:

Социальные налоговые вычеты

1.

Социальныеналоговые

вычеты

Муриева Светлана, Ю-192

2.

3.

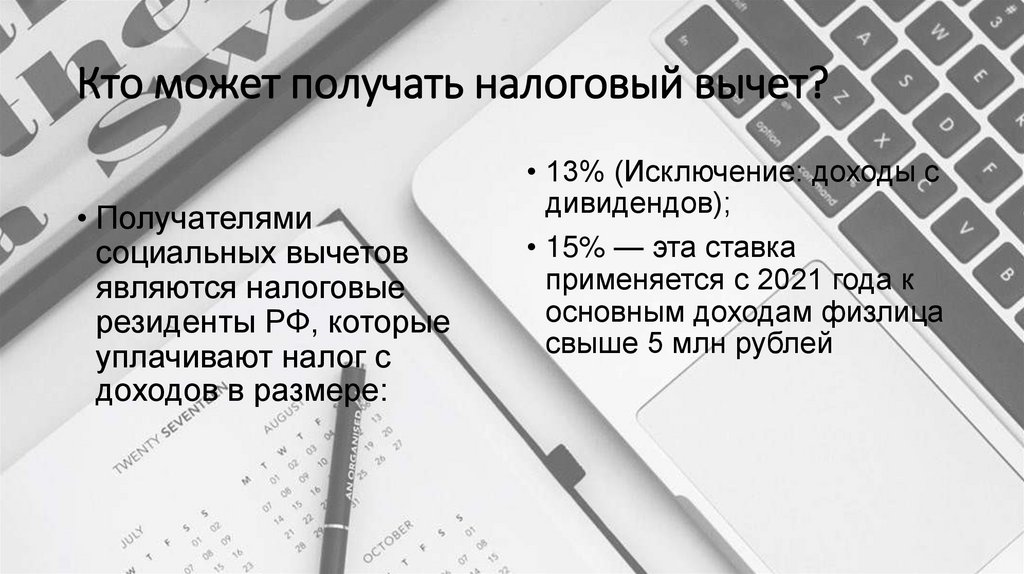

Кто может получать налоговый вычет?• Получателями

социальных вычетов

являются налоговые

резиденты РФ, которые

уплачивают налог с

доходов в размере:

• 13% (Исключение: доходы с

дивидендов);

• 15% — эта ставка

применяется с 2021 года к

основным доходам физлица

свыше 5 млн рублей

4.

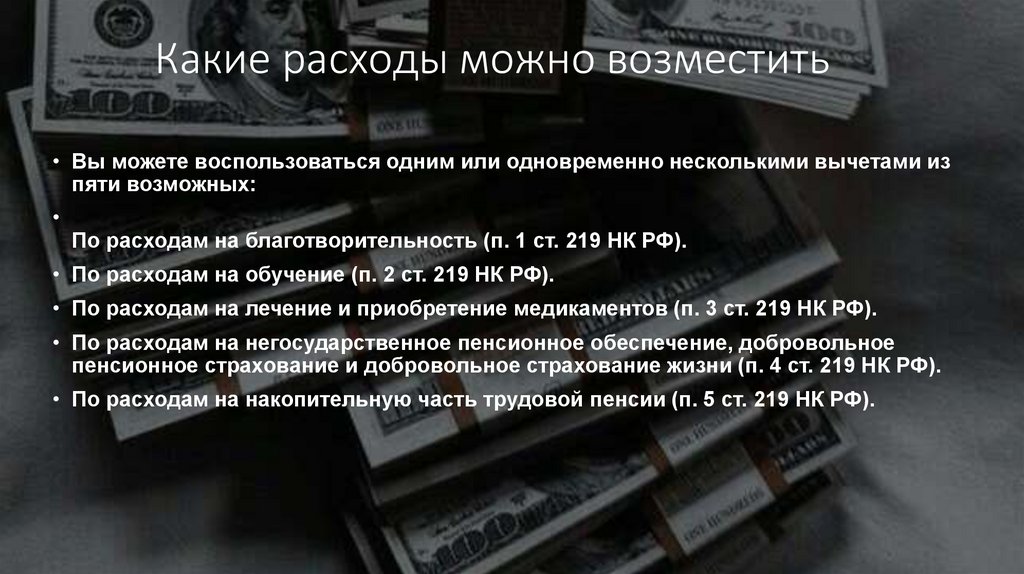

Какие расходы можно возместить• Вы можете воспользоваться одним или одновременно несколькими вычетами из

пяти возможных:

По расходам на благотворительность (п. 1 ст. 219 НК РФ).

• По расходам на обучение (п. 2 ст. 219 НК РФ).

• По расходам на лечение и приобретение медикаментов (п. 3 ст. 219 НК РФ).

• По расходам на негосударственное пенсионное обеспечение, добровольное

пенсионное страхование и добровольное страхование жизни (п. 4 ст. 219 НК РФ).

• По расходам на накопительную часть трудовой пенсии (п. 5 ст. 219 НК РФ).

5.

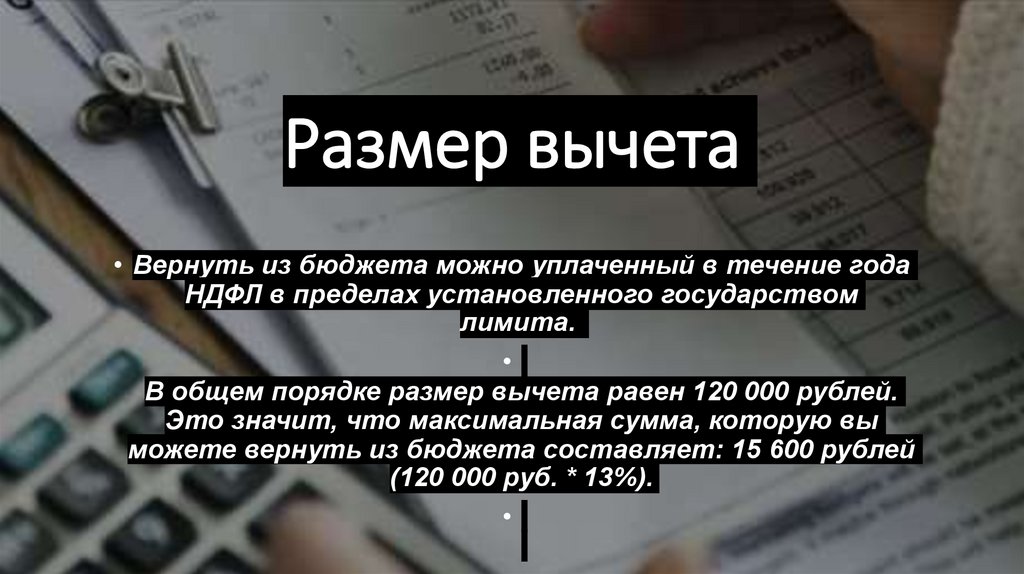

Размер вычета• Вернуть из бюджета можно уплаченный в течение года

НДФЛ в пределах установленного государством

лимита.

В общем порядке размер вычета равен 120 000 рублей.

Это значит, что максимальная сумма, которую вы

можете вернуть из бюджета составляет: 15 600 рублей

(120 000 руб. * 13%).

6.

Способы получения вычета•1. Через налоговую

инспекцию по

месту регистрации.

•2.Через

работодателя

7.

Вычет на благотворительность• Если вы вносили пожертвования на

благотворительность, то максимальная

сумма не ограничивается установленным

лимитом, а находится расчетным путем по

формуле:

Возврат = понесенные расходы (но не более

25% от полученного годового дохода) * 13%.

Этот вычет нельзя получить у работодателя,

поэтому нужно собирать документы,

заполнять 3-НДФЛ и отправляться в

налоговую инспекцию. Среди документов

должны быть договор пожертвования,

платежки, квитанции к приходным кассовым

ордерам и т. п.

8.

Вычет за обучение• На собственное образование независимо от формы

обучения можно вернуть сумму средств в пределах

установленного лимита: 15 600 рублей в год (120 000 руб. *

13%). Такой же лимит действует на обучение своих

полнородных или неполнородных братьев и сестер в

возрасте до 24 лет, если они обучаются очно.

Иной размер лимита установлен по расходам за очное

обучение своих детей до достижения ими 24-летнего

возраста. В этом случае вычет составляет 50 000 рублей,

соответственно вернуть можно 6 500 рублей (50 000 * 13%).

Опекуны могут вернуть из бюджета 6 500 рублей за

обучение подопечных, не достигших 18-летия.

Получить вычет можно только в том случае, если у

образовательного учреждения, с которым заключен

договор, имеется соответствующая лицензия.

Образовательный вычет полагается даже за обучение в

детском саду или в автошколе. Иностранные граждане

могут получить вычет за обучение в России, а граждане РФ

за учебу за рубежом.

9.

Вычет на лечение и лекарства• За свое лечение, а также лечение своих родителей,

детей до 18 лет и супруга можно вернуть средства в

пределах лимита (15 600 рублей). Такое же

ограничение действует для взносов по договору на

добровольное медицинское страхование (ДМС).

• Для возврата надо запастись документами: договор

с медицинским (страховым) учреждением и его

лицензия; справка об оплате медицинских услуг;

рецептурные бланки (ф.107-1/у); чеки, которые

подтверждают оплату в аптеке.

Понять, какое лечение получили вы или ваши

родственники, можно по справке для налоговой.

Если там стоит код услуги 1, 01 или 001, то это

обычное лечение, если 2, 02 или 002 —

дорогостоящее.

10.

Вычет на расходы по страхованию жизни инегосударственное пенсионное обеспечение

• В зависимости от вида вычета, вам потребуется:

договор с НПФ;

• договор со страховой компанией на добровольное

пенсионное страхование;

• договор страхования жизни, заключенный не меньше,

чем на пять лет.

• За уплаченные взносы за себя, а также в пользу

родителей, супруги, детей-инвалидов можно вернуть

максимум 15 600 рублей. Ускорить процесс возврата

НДФЛ в текущем году поможет обращение к

работодателю, который перечислял взносы по

заключенным договорам из вашей зарплаты. В

противном случае — только в следующем году через

ИФНС.

11.

Вычет на финансирование накопительной части трудовойпенсии

• Вычет предоставляется в пределах

лимита. Получить его можно только

тогда, когда взносы на накопительную

часть пенсии уплачивались за счет

ваших личных средств. Если

источником средств для уплаты

взносов выступал работодатель —

вычет не положен.

12.

Спасибо завнимание

finance

finance