Similar presentations:

Оценка государственного долга (тема 4)

1. 5. Оценка государственного долга

2. 5. Оценка государственного долга

3. Для характеристики государственного долга используют три вида индикаторов:

• В первой группе содержатся индикаторы, по которым оценивается рискформирования государственного долга в текущих экономических условиях.

• Второй группой оценивается способность правительства справиться с

предстоящими чрезвычайными обстоятельствами, принимая во внимание

определенную предполагаемую ситуацию.

• Третью группу образуют финансовые индикаторы, с помощью которых

отражается рыночная характеристика обязательств.

4. Индикаторы уязвимости (1)

Индикаторы долга:•статусы сроков платежей по обязательствам;

•графики погашения;

•чувствительность к процентным ставкам;

•состав долга в иностранной валюте;

•коэффициенты отношения внешнего долга или экспорта к

ВВП позволяют определить эволюцию долга и способность

его погашения;

•отношение между долгом и доходом, облагаемым налогом,

также можно судить о способностях погашения долга,

которыми располагает та или иная страна.

5. Индикаторы уязвимости (2)

Наиболее часто используемым индикатором является отношениедолга к ВВП:

•косвенно предполагает, что все ресурсы ВВП доступны для

финансирования долгового бремени, что не всегда соответствует

действительности.

•признан важнейшим в измерении степени задолженности,

подчеркивая потенциал платежеспособности государства.

•на его основе было создано несколько других индикаторов.

Основные коэффициенты, с помощью которых эта концепция

применяется для оценки долга, известны как индикаторы

совокупной задолженности.

6. Индикаторы совокупной задолженности

• С помощью некоторых из них пытаются измерить процентные платежи илисумму долга относительно различных шкал распределения доходов.

• Некоторые из них относятся к составу долга, т.е. к сумме внешних и

внутренних обязательств, долей обязательств, являющихся

фиксированными, переменными и «по реальному курсу», а также сумме

среднесрочного, краткосрочного и долгосрочного долга.

• Эти индикаторы полезны для определения эволюции долга и

платежеспособности; они также указывают на признаки ухудшения или

укрепления позиции страны.

7. Индикаторы уязвимости (3)

Индикаторы достаточности резервов: определяются как отношение резервовк краткосрочному долгу. Они:

•играют важную роль в оценке способности страны избежать недостатка

ликвидных средств в банках.

•является ключевым параметром в оценке уязвимости стран со значительным

– все еще ограниченным – доступом к рынкам капитала.

8. Индикаторы уязвимости (4)

Индикаторы финансовой устойчивости применяются для оценки сильных ислабых сторон финансового сектора какой-либо страны. Они охватывают:

•капитализацию финансовых учреждений,

•качество активов и забалансовые позиции, прибыльность и ликвидность,

•ритм и качество кредитного роста.

Они применяются для оценки чувствительности финансовой системы к

рыночным рискам, например, к колебаниям процентных ставок и обменным

курсам.

9. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Остаток задолженности/внутригосударственные бюджетные доходыЭтот индикатор измеряет уровень задолженности относительно

платежеспособности государства. Он показывает количество лет, которое

требуется для того, чтобы выплатить остаток совокупной задолженности.

Постоянное соотношение долга к ВВП может давать разные результаты при

условии, что этот коэффициент отражает размер страны, показывая

возможности ее правительства производить сборы по сравнению с

долговым бременем.

10. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Обслуживание долга / внутригосударственный бюджетныйдоход. Этот индикатор измеряет способность государства

выплатить долг, используя внутренние ресурсы.

Обслуживание долга – это прирост процентов и капитал.

• Текущая стоимость / внутригосударственный бюджетный

доход. Этот индикатор измеряет текущую стоимость

обслуживания долга по сравнению с платежеспособностью

страны.

• • Проценты / ВВП. Этот индикатор демонстрирует, насколько

обременительны проценты для государства. Его также можно

интерпретировать как возможности государства справиться с

непроизводительными расходами.

11. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Проценты / внутригосударственный бюджетный доход.Этот индикатор измеряет финансовую стоимость как

пропорцию налоговых поступлений. Этот коэффициент

используется главным образом в качестве мерила

допустимого отклонения государственного дохода к росту

непроизводительных расходов.

Однако все эти индикаторы являются нединамическими,

поскольку они относятся к определенному периоду, и, как

правило, более полезным является наблюдение за их

развитием в динамике.

12. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Внешний долг / экспорт. Этот коэффициент измеряет уровень внешнегодолга как пропорцию экспорта товаров и услуг. Он показывает уровень

долгового бремени, деленный на экспорт или способность приобретения

валюты. Этот коэффициент необходимо использовать совместно с

обслуживанием долга как процентное соотношение экспорта; коэффициент,

сравнивающий непроизводительные расходы с резервами в иностранной

валюте.

13. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Чистые международные резервы / внешний долг. Этот коэффициентдемонстрирует, во сколько раз внешние обязательства превосходят резервы.

Этот коэффициент обычно сопровождается внешней задолженностью в

процентном отношении к периодичности накопления резервов. Если дело

обстоит именно так, это понимается как количество лет, необходимых для

погашения текущего внешнего долга при сохранении постоянной

периодичности накопления.

14. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Амортизация / погашение внешнего долга. Этот коэффициент измеряетуровень амортизации долга как соотношение оплаты внешней

задолженности. Этот коэффициент, введенный в качестве возобновляемого

коэффициента, демонстрирует наступление момента, когда страна

рефинансирует свой долг путем новой эмиссии. Если этот коэффициент

больше 100, долг не подлежит рефинансированию новой задолженностью

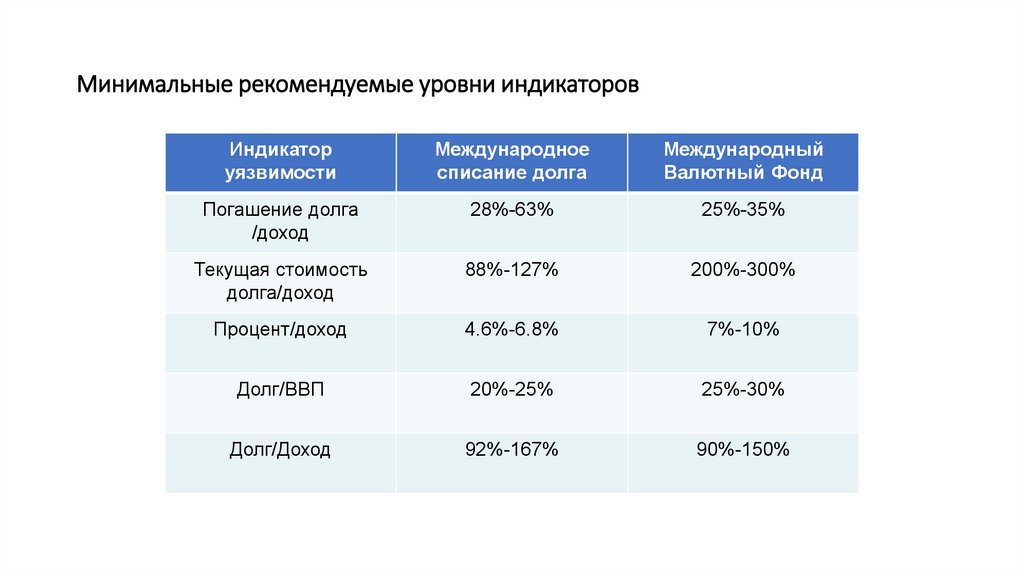

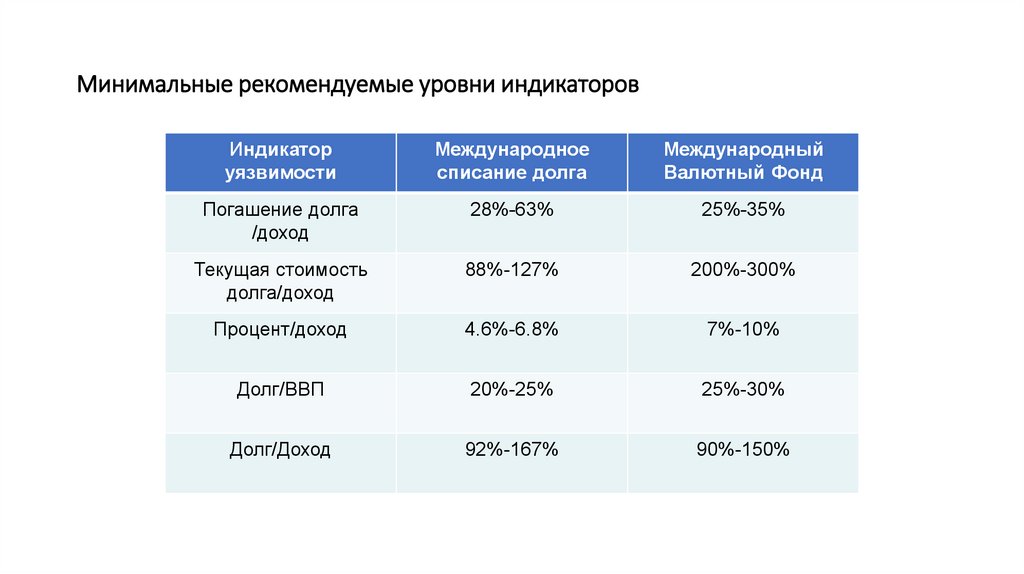

15. Минимальные рекомендуемые уровни индикаторов

Индикаторуязвимости

Международное

списание долга

Международный

Валютный Фонд

Погашение долга

/доход

28%-63%

25%-35%

Текущая стоимость

долга/доход

88%-127%

200%-300%

Процент/доход

4.6%-6.8%

7%-10%

Долг/ВВП

20%-25%

25%-30%

Долг/Доход

92%-167%

90%-150%

16. Индикаторы устойчивого развития

• индикаторы, которые косвенно сохраняют постоянным коэффициентсоотношения долга и ВВП.

• одной из наиболее серьезных проблем является их дискретный характер:

соответствующие уровни могут опуститься слишком низко или подняться

слишком высоко, и эти индикаторы не дают вообще никаких критериев для

выявления данной ситуации.

• эти показатели необходимо рассматривать совместно с коэффициентами

государственного долга.

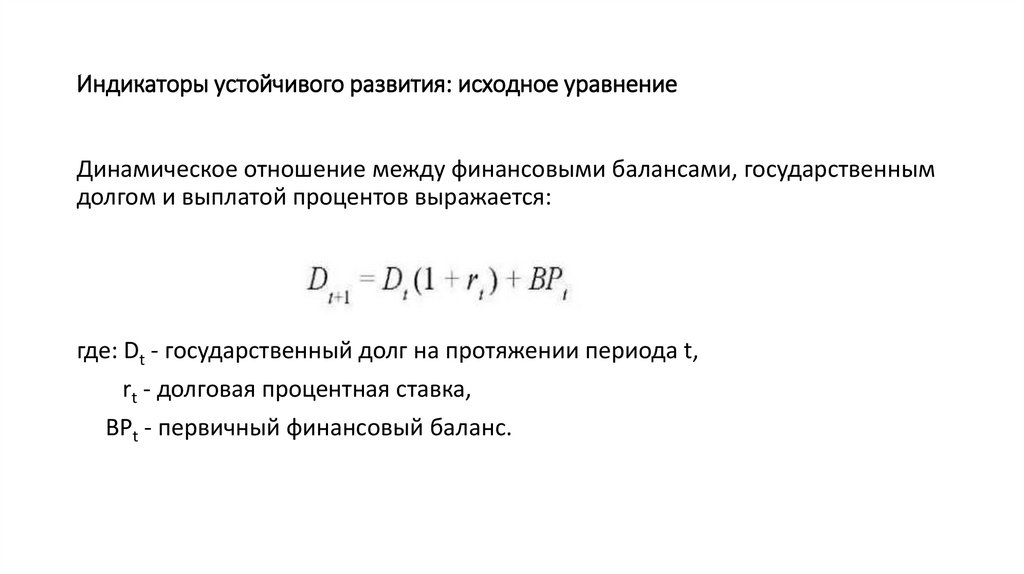

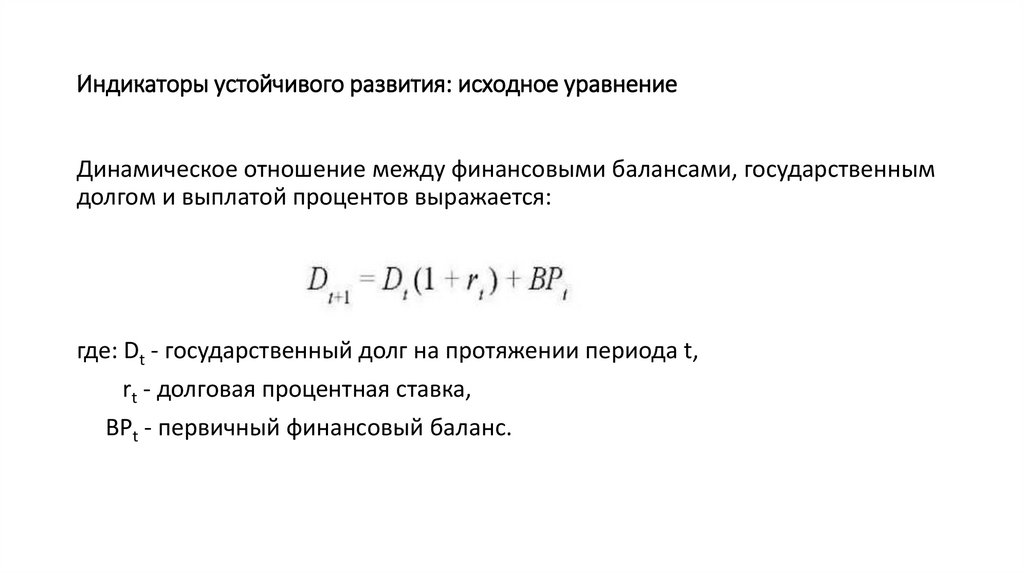

17. Индикаторы устойчивого развития: исходное уравнение

Динамическое отношение между финансовыми балансами, государственнымдолгом и выплатой процентов выражается:

где: Dt - государственный долг на протяжении периода t,

rt - долговая процентная ставка,

BPt - первичный финансовый баланс.

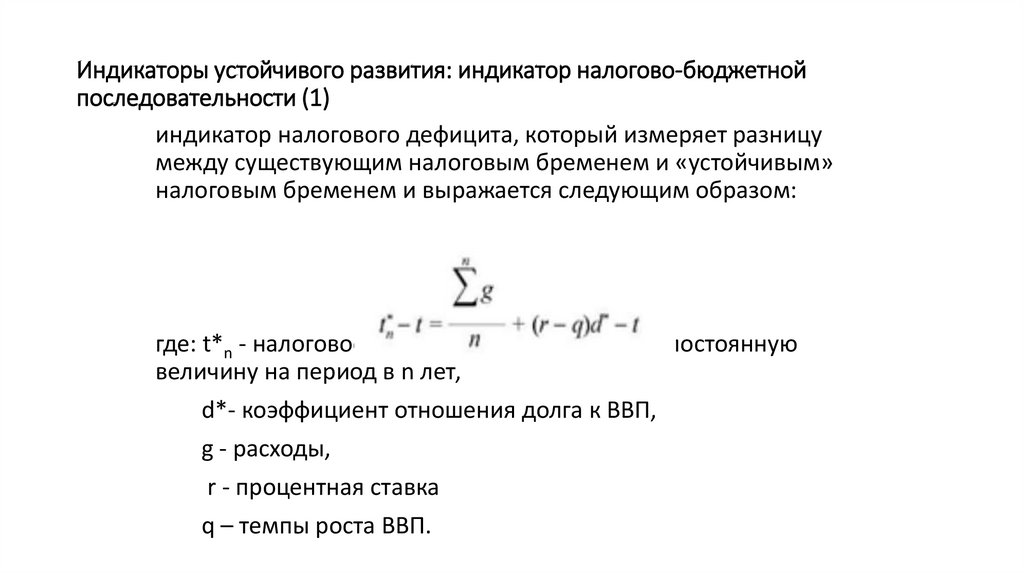

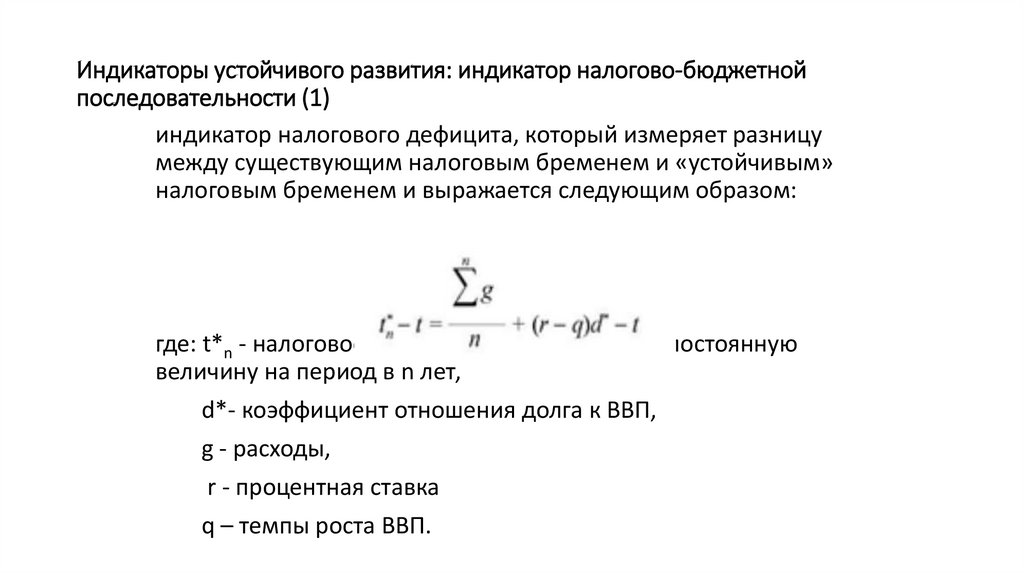

18. Индикаторы устойчивого развития: индикатор налогово-бюджетной последовательности (1)

индикатор налогового дефицита, который измеряет разницумежду существующим налоговым бременем и «устойчивым»

налоговым бременем и выражается следующим образом:

где: t*n - налоговое бремя, которое берется за постоянную

величину на период в n лет,

d*- коэффициент отношения долга к ВВП,

g - расходы,

r - процентная ставка

q – темпы роста ВВП.

19. Индикаторы устойчивого развития: индикатор налогово-бюджетной последовательности (2)

Индикатор демонстрирует налоговый уровень, необходимый для того, чтобыстабилизировать коэффициент отношения долга к ВВП, принимая во внимание

уровень расходов, траекторию роста ВВП и первоначальный остаток долга:

если это отношение отрицательное, индикатор демонстрирует, что налоговое

бремя данной экономики слишком низкое для того, чтобы стабилизировать

коэффициент отношения долга к ВВП.

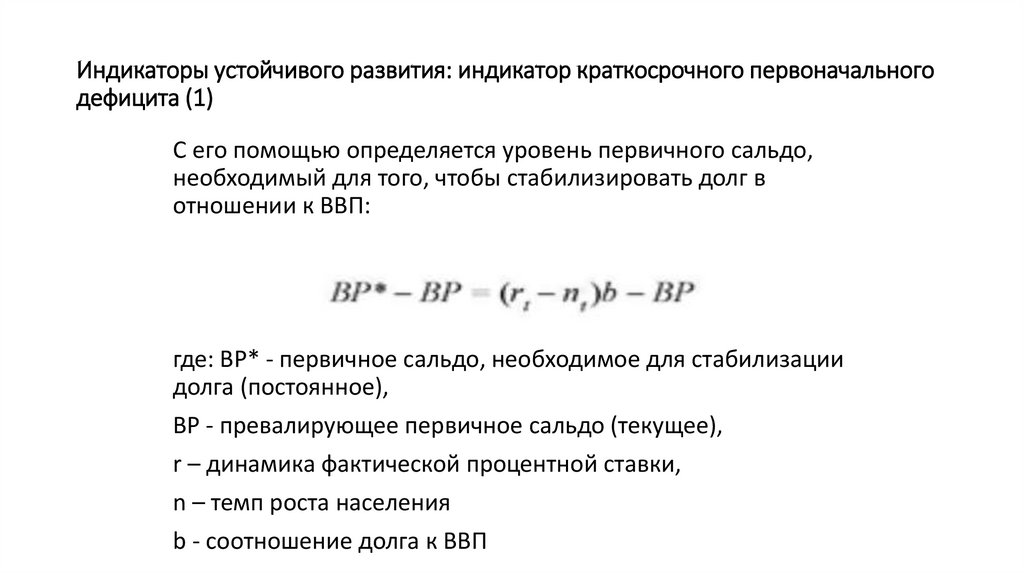

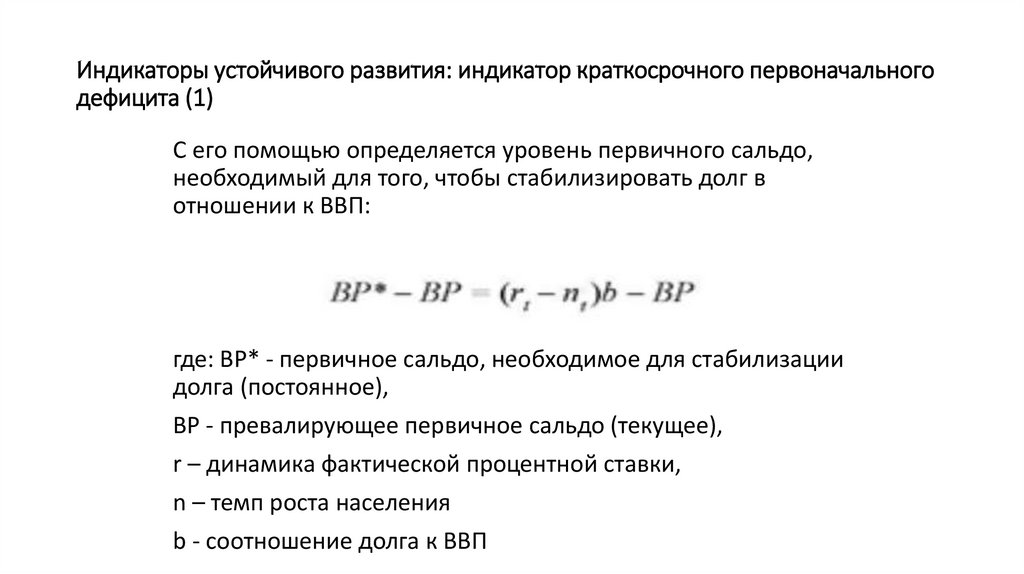

20. Индикаторы устойчивого развития: индикатор краткосрочного первоначального дефицита (1)

С его помощью определяется уровень первичного сальдо,необходимый для того, чтобы стабилизировать долг в

отношении к ВВП:

где: BP* - первичное сальдо, необходимое для стабилизации

долга (постоянное),

BP - превалирующее первичное сальдо (текущее),

r – динамика фактической процентной ставки,

n – темп роста населения

b - соотношение долга к ВВП

21. Индикаторы устойчивого развития: индикатор краткосрочного первоначального дефицита (2)

Если постоянное первичное сальдо превышает текущее первичное сальдо,левая часть уравнения является положительной: это значит, что финансовая

политика не является устойчивой, потому что наличествует тенденция к

возрастанию коэффициента отношения долга к ВВП, и напротив, когда

постоянное первичное сальдо ниже, чем текущее первичное сальдо, в

налогово-бюджетной политике наличествует тенденция к сокращению

коэффициента отношения долга к ВВП.

22. Индикаторы устойчивого развития: макро-скорректированный исходный дефицит (1)

Его определение обусловлено высокой волатильностьюмакроэкономических переменных, вследствие которых дефицит

колебался вокруг ожидаемой стоимости в нормальных

макроэкономических условиях.

Авторы предлагают исчислять первичное сальдо,

скорректированное посредством колебаний в макропеременных, т.е. оценивать долгосрочную потенциальную

стоимость. Основная идея данного индикатора – сравнить макроскорректированное сальдо с оценками текущей стоимости.

Неудобство данного показателя – необходимость установить, что

представляют собой «нормальные экономические условия».

23. Индикаторы устойчивого развития: макро-скорректированный исходный дефицит (2)

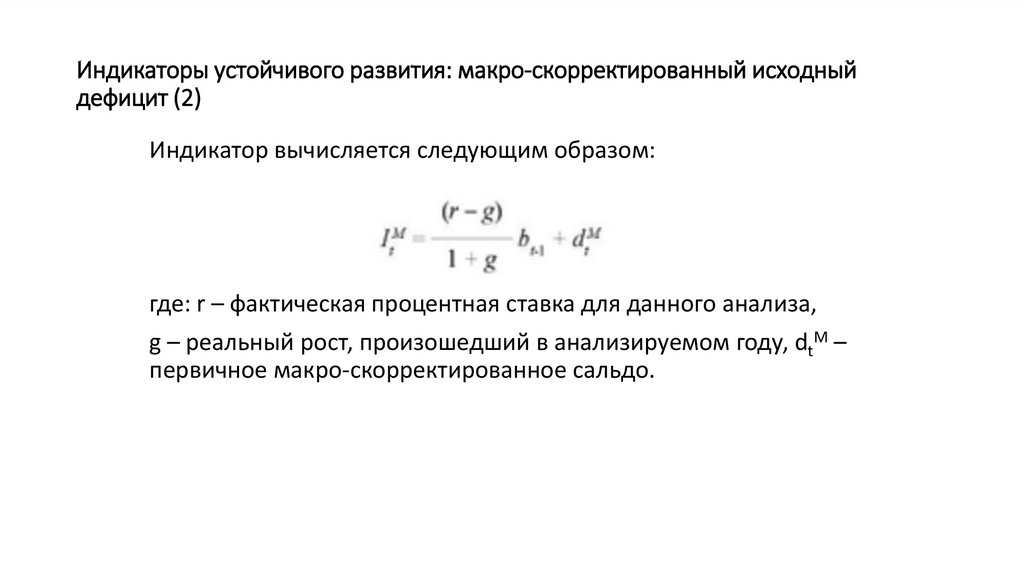

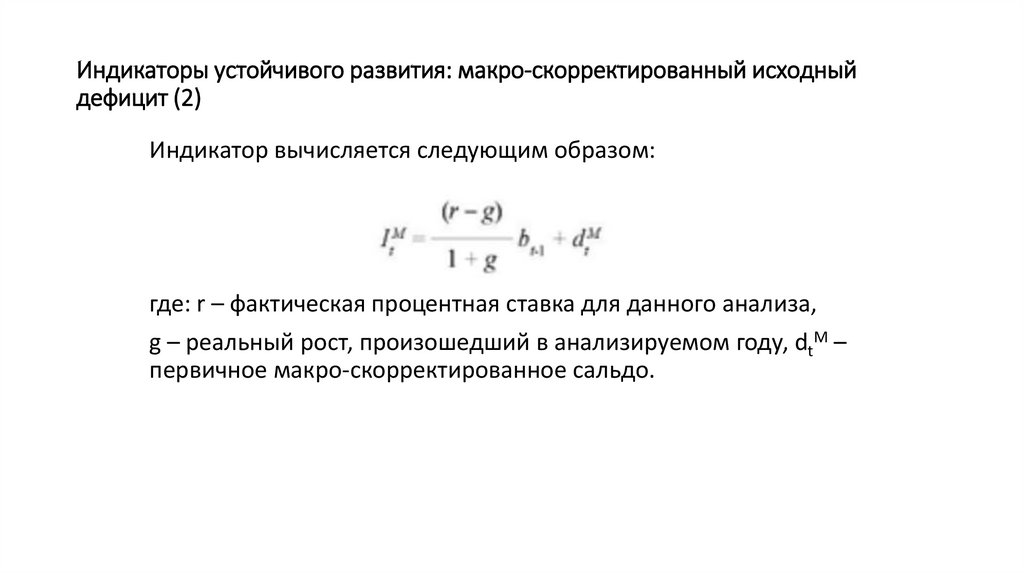

Индикатор вычисляется следующим образом:где: r – фактическая процентная ставка для данного анализа,

g – реальный рост, произошедший в анализируемом году, dtM –

первичное макро-скорректированное сальдо.

24. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (1)

Дополняет анализ, связанный с традиционными показателямиустойчивого развития, применяя методологию, которая явным

образом оценивает реакцию налоговых органов, когда

переменные, связанные с устойчивостью долга, со временем

изменяются.

Он прямо суммирует функцию реакции налоговых органов и его

изменение с течением времени позволяет оценивать реакцию

налоговой политики на изменение условий. Функция реакции

налоговых органов определяется как соотношение между

дефицитом первичного фактического сальдо и первичным

устойчивым сальдо (или заданным) показателем, а также в

отношении долга к ВВП.

25. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (2)

При статическом анализе данного показателя , его можнорассматривать как дополнение к уже рассмотренным

индикаторам, что объясняет как политика расходов и доходов

(которая определяет первичное сальдо) направляется на

создание конвергенции отношения долга к ВВП, к

предполагаемо устойчивому (заданному показателю).

С другой стороны, рассматриваемый в динамике, данный

коэффициент указывает на реакцию налоговых органов от года к

году (посредством инноваций в фискальной политике),

сталкиваясь с изменениями в существующем дефиците между

уровнем задолженности и уровнем устойчивого развития.

26. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (3)

Для того, чтобы оценить влияние на уровень первичного сальдо,необходимый для стабилизации отношения долг/ВВП, обусловленного

изменениями долгосрочных макроэкономических условий, функция реакции

сравнивается с развитием условий, определяющих стабильность отношения

долг/ВВП, т.е. отношение между долгосрочной процентной ставкой и

долгосрочным темпом прироста ВВП.

Таким образом, для более высокого первичного профицита необходимо

стабилизировать отношение долг/ВВП в данное время, и наоборот.

27. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (4)

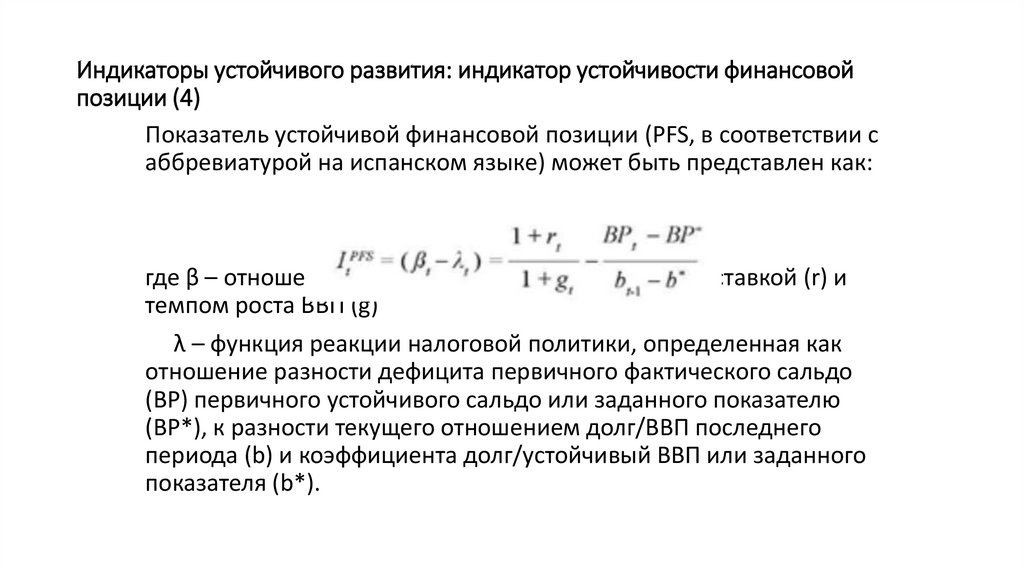

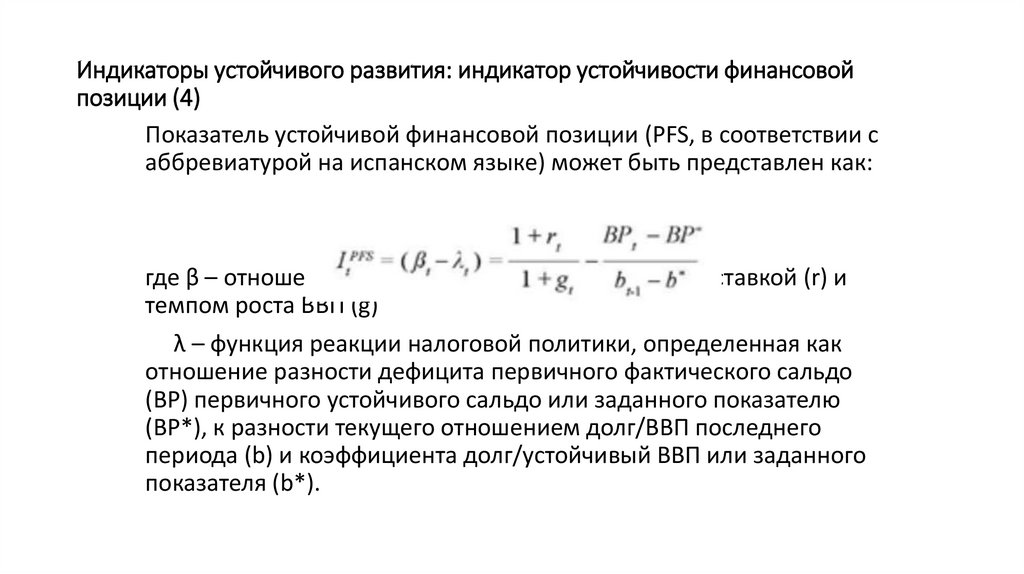

Показатель устойчивой финансовой позиции (PFS, в соответствии саббревиатурой на испанском языке) может быть представлен как:

где β – отношение между фактической процентной ставкой (r) и

темпом роста ВВП (g)

λ – функция реакции налоговой политики, определенная как

отношение разности дефицита первичного фактического сальдо

(BP) первичного устойчивого сальдо или заданного показателю

(BP*), к разности текущего отношением долг/ВВП последнего

периода (b) и коэффициента долг/устойчивый ВВП или заданного

показателя (b*).

28. Индикаторы устойчивого развития: индикаторы возможности замены валюты кредита другой валютой (1)

Исходное допущение – волатильность переменных величин потоков капиталавыше, чем волатильность макроэкономических переменных.

Ключевой элемент для приемлемого уровня долга – его состав по сравнению с

составом промышленного производства (конкурентоспособные и

неконкурентоспособные товары).

29. Индикаторы устойчивого развития: индикаторы возможности замены валюты кредита другой валютой (2)

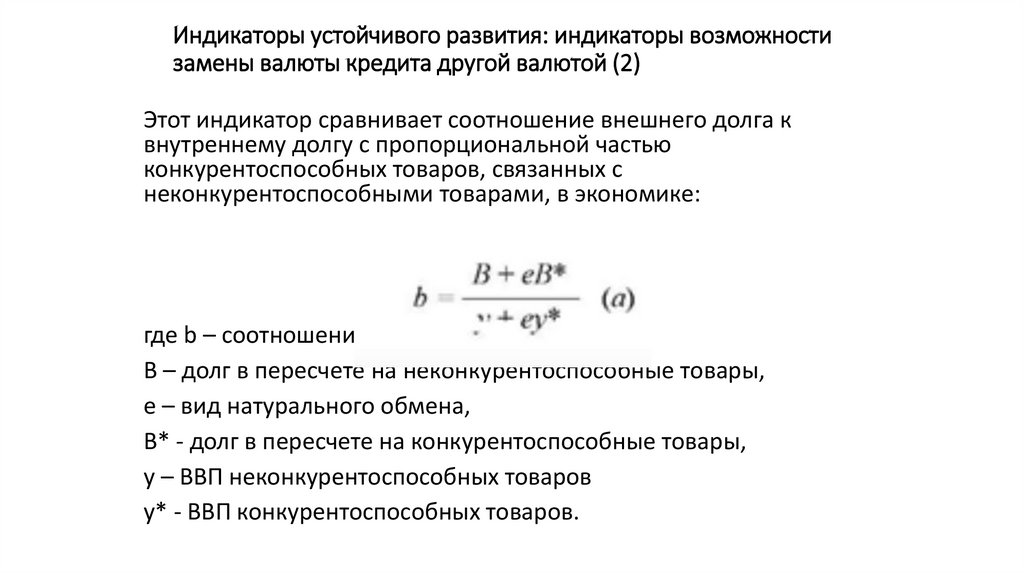

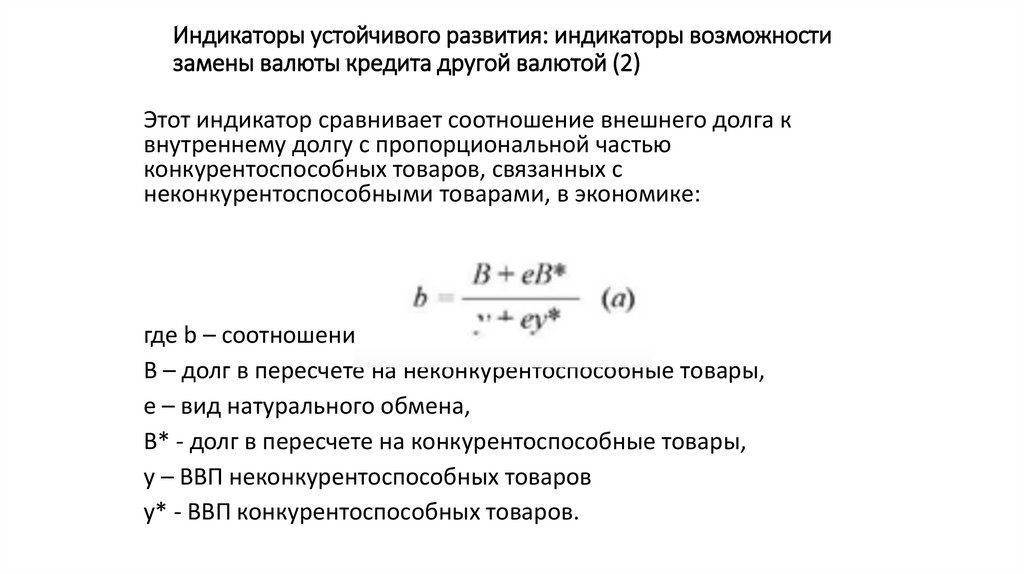

Этот индикатор сравнивает соотношение внешнего долга квнутреннему долгу с пропорциональной частью

конкурентоспособных товаров, связанных с

неконкурентоспособными товарами, в экономике:

где b – соотношение долг/ВВП,

B – долг в пересчете на неконкурентоспособные товары,

e – вид натурального обмена,

B* - долг в пересчете на конкурентоспособные товары,

y – ВВП неконкурентоспособных товаров

y* - ВВП конкурентоспособных товаров.

30. Индикаторы устойчивого развития: индикаторы возможности замены валюты кредита другой валютой (3)

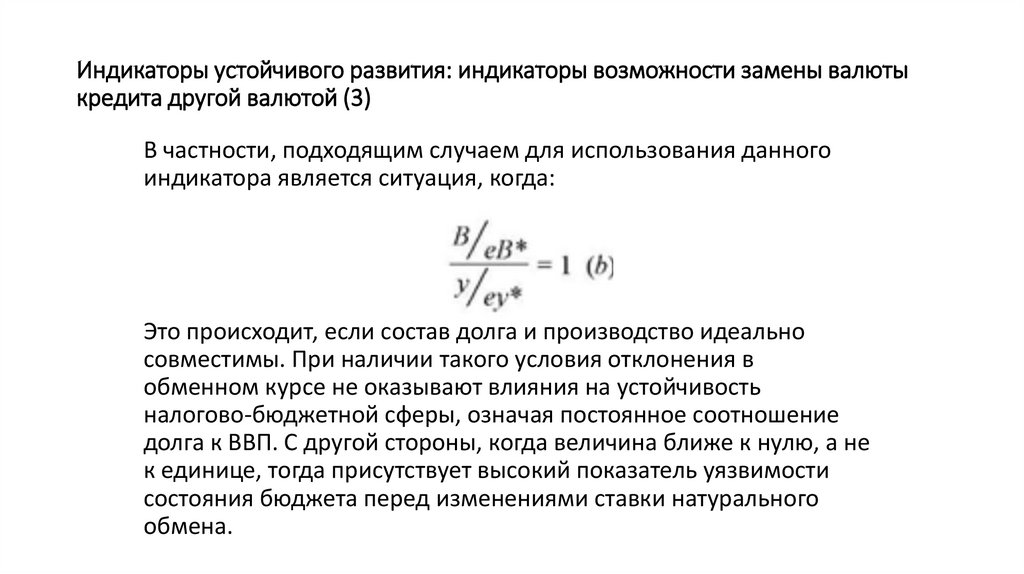

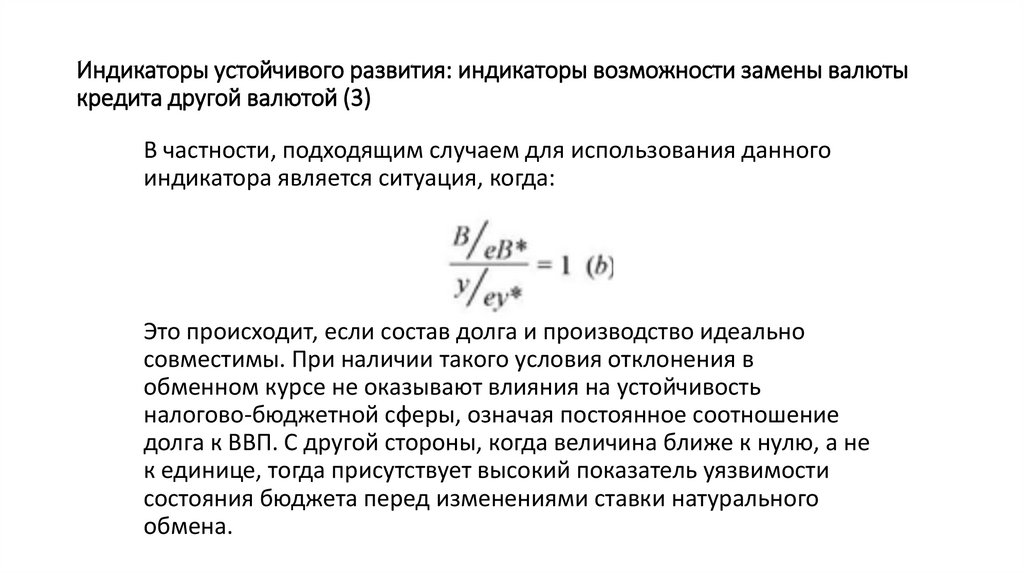

В частности, подходящим случаем для использования данногоиндикатора является ситуация, когда:

Это происходит, если состав долга и производство идеально

совместимы. При наличии такого условия отклонения в

обменном курсе не оказывают влияния на устойчивость

налогово-бюджетной сферы, означая постоянное соотношение

долга к ВВП. С другой стороны, когда величина ближе к нулю, а не

к единице, тогда присутствует высокий показатель уязвимости

состояния бюджета перед изменениями ставки натурального

обмена.

31. Ограниченность рассмотренных показателей

Рассмотренные выше показатели не отражают долгосрочных ограничений.Т.е. даже несмотря на то, что эти индикаторы устойчивости налоговобюджетной сферы полезны при изучении характера изменений определенных

переменных, они не позволяют делать оценки с учетом ограничений, которые

появятся в среднесрочной или долгосрочной перспективе, как, например,

согласованные потенциальные обязательства или выплата будущих

процентов, среди прочих

32. Индикаторы устойчивого развития: индикаторы устойчивости налогово-бюджетной сферы с долгосрочными ограничениями (1)

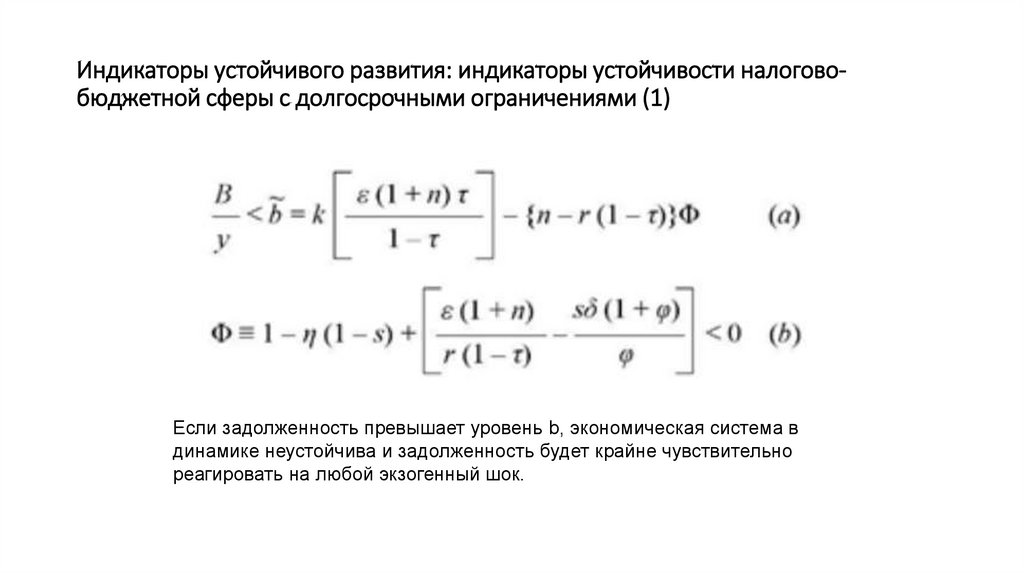

Индикаторы устойчивого развития: индикаторы устойчивости налоговобюджетной сферы с долгосрочными ограничениями (1)В среднесрочной и долгосрочной перспективе поколение той или иной страны

будет выступать в качестве источника финансирования государства: долговые

(финансовые рынки) и налоговые выплаты (макроэкономические).

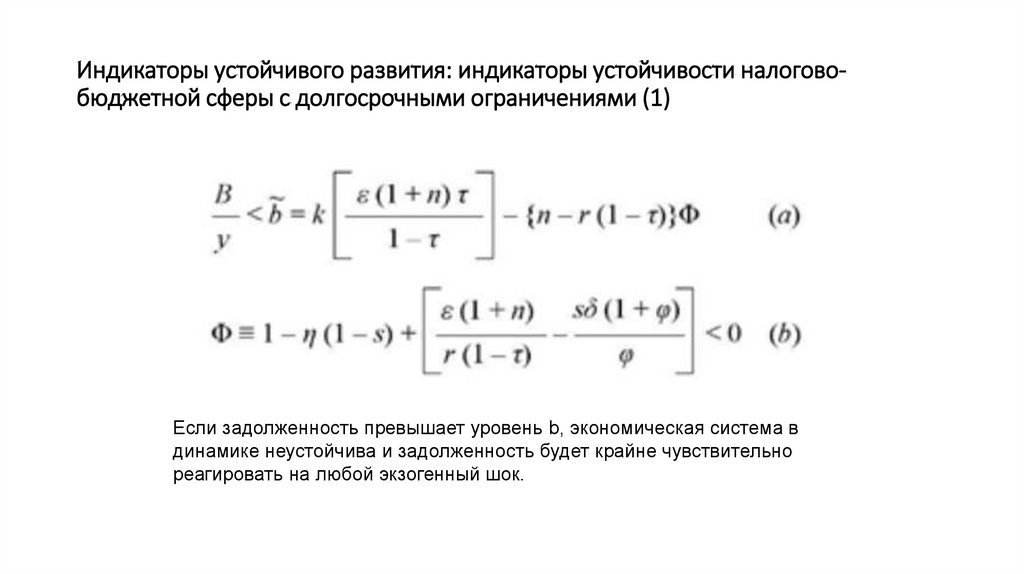

Динамическая устойчивость налогово-бюджетной сферы будет достигнута

только тогда, когда будут выполнены два следующих условия:

33. Индикаторы устойчивого развития: индикаторы устойчивости налогово-бюджетной сферы с долгосрочными ограничениями (1)

Индикаторы устойчивого развития: индикаторы устойчивости налоговобюджетной сферы с долгосрочными ограничениями (1)Если задолженность превышает уровень b, экономическая система в

динамике неустойчива и задолженность будет крайне чувствительно

реагировать на любой экзогенный шок.

34. Индикаторы устойчивого развития: индикаторы устойчивости налогово-бюджетной сферы с долгосрочными ограничениями (1)

Индикаторы устойчивого развития: индикаторы устойчивости налоговобюджетной сферы с долгосрочными ограничениями (1)где n - темп прироста населения,

s – доля дохода, которая сэкономлена,

r – ставка реального налога,

δ - коэффициент эластичности сбережений, связанных с

процентной ставкой,

ɛ - коэффициент эластичности инвестиций по отношению к

процентной ставке,

ƞ – коэффициент эластичности потребления в виде доли дохода,

k - соотношение капитала к ВВП

ȹ - коэффициент эластичности продукции что означает реакцию

производства продукции на изменения в фондах инфраструктуры

государства.

35. Индикаторы финансового долга (1)

Есть два вида рисков, которые можно отнести к следующим категориям:•Рыночный риск

•Риск потери деловой репутации

36. Индикаторы финансового долга (2)

Рыночный риск – это ущерб, который может понести инвестор вследствиеизменения рыночных цен или так называемых факторов риска, таких как

процентные ставки, обменные ставки и т.д. Также его можно определить как

возможность того, что чистая текущая стоимость портфеля негативно

отреагирует на изменения макроэкономических переменных, которые

определяют цену финансовых инструментов, составляющих портфель.

37. Индикаторы финансового долга (3)

Наиболее распространенными показателями рыночногориска являются:

•Процентные ставки и кривая доходности

•Средневзвешенный период погашения и дюрации

•Модифицированная дюрация

•Стандартное отклонение

•Доход с поправкой на риск (RaR)

•График амортизации

•Стоимость при риске (CaR)

•Риск непогашения кредита

•Смена кредитного дефолта (CDS)

38. Индикаторы финансового долга (4)

Риск потери деловой репутации относится к ущербу, возникающемувследствие упущенных финансовых возможностей, из-за дурной репутации

эмитента, причиной которой является невыполнение денежных обязательств

или ухудшение его финансовой ситуации. Если на рынке чувствуют, что

государство уязвимо, представители частных лиц в конечном счете рассмотрят

модификацию инвестиционных портфелей или потребуют большей надбавки

за риск, увеличивая расходы государства на финансирование.

39. Индикаторы финансового долга (5)

Репутацию государства можно проанализировать посредством кредитныхрейтингов и независимых показателей.

•Кредитные рейтинги

•Индикаторы риска неплатежеспособности суверенного государства

•Рейтинговые агентства

40. Для характеристики государственного долга используют три вида индикаторов:

• В первой группе содержатся индикаторы, по которым оценивается рискформирования государственного долга в текущих экономических условиях.

• Второй группой оценивается способность правительства справиться с

предстоящими чрезвычайными обстоятельствами, принимая во внимание

определенную предполагаемую ситуацию.

• Третью группу образуют финансовые индикаторы, с помощью которых

отражается рыночная характеристика обязательств.

41. Индикаторы уязвимости (1)

Индикаторы долга:•статусы сроков платежей по обязательствам;

•графики погашения;

•чувствительность к процентным ставкам;

•состав долга в иностранной валюте;

•коэффициенты отношения внешнего долга или экспорта к

ВВП позволяют определить эволюцию долга и способность

его погашения;

•отношение между долгом и доходом, облагаемым налогом,

также можно судить о способностях погашения долга,

которыми располагает та или иная страна.

42. Индикаторы уязвимости (2)

Наиболее часто используемым индикатором является отношениедолга к ВВП:

•косвенно предполагает, что все ресурсы ВВП доступны для

финансирования долгового бремени, что не всегда соответствует

действительности.

•признан важнейшим в измерении степени задолженности,

подчеркивая потенциал платежеспособности государства.

•на его основе было создано несколько других индикаторов.

Основные коэффициенты, с помощью которых эта концепция

применяется для оценки долга, известны как индикаторы

совокупной задолженности.

43. Индикаторы совокупной задолженности

• С помощью некоторых из них пытаются измерить процентные платежи илисумму долга относительно различных шкал распределения доходов.

• Некоторые из них относятся к составу долга, т.е. к сумме внешних и

внутренних обязательств, долей обязательств, являющихся

фиксированными, переменными и «по реальному курсу», а также сумме

среднесрочного, краткосрочного и долгосрочного долга.

• Эти индикаторы полезны для определения эволюции долга и

платежеспособности; они также указывают на признаки ухудшения или

укрепления позиции страны.

44. Индикаторы уязвимости (3)

Индикаторы достаточности резервов: определяются как отношение резервовк краткосрочному долгу. Они:

•играют важную роль в оценке способности страны избежать недостатка

ликвидных средств в банках.

•является ключевым параметром в оценке уязвимости стран со значительным

– все еще ограниченным – доступом к рынкам капитала.

45. Индикаторы уязвимости (4)

Индикаторы финансовой устойчивости применяются для оценки сильных ислабых сторон финансового сектора какой-либо страны. Они охватывают:

•капитализацию финансовых учреждений,

•качество активов и забалансовые позиции, прибыльность и ликвидность,

•ритм и качество кредитного роста.

Они применяются для оценки чувствительности финансовой системы к

рыночным рискам, например, к колебаниям процентных ставок и обменным

курсам.

46. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Остаток задолженности/внутригосударственные бюджетные доходыЭтот индикатор измеряет уровень задолженности относительно

платежеспособности государства. Он показывает количество лет, которое

требуется для того, чтобы выплатить остаток совокупной задолженности.

Постоянное соотношение долга к ВВП может давать разные результаты при

условии, что этот коэффициент отражает размер страны, показывая

возможности ее правительства производить сборы по сравнению с

долговым бременем.

47. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Обслуживание долга / внутригосударственный бюджетныйдоход. Этот индикатор измеряет способность государства

выплатить долг, используя внутренние ресурсы.

Обслуживание долга – это прирост процентов и капитал.

• Текущая стоимость / внутригосударственный бюджетный

доход. Этот индикатор измеряет текущую стоимость

обслуживания долга по сравнению с платежеспособностью

страны.

• • Проценты / ВВП. Этот индикатор демонстрирует, насколько

обременительны проценты для государства. Его также можно

интерпретировать как возможности государства справиться с

непроизводительными расходами.

48. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Проценты / внутригосударственный бюджетный доход.Этот индикатор измеряет финансовую стоимость как

пропорцию налоговых поступлений. Этот коэффициент

используется главным образом в качестве мерила

допустимого отклонения государственного дохода к росту

непроизводительных расходов.

Однако все эти индикаторы являются нединамическими,

поскольку они относятся к определенному периоду, и, как

правило, более полезным является наблюдение за их

развитием в динамике.

49. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Внешний долг / экспорт. Этот коэффициент измеряет уровень внешнегодолга как пропорцию экспорта товаров и услуг. Он показывает уровень

долгового бремени, деленный на экспорт или способность приобретения

валюты. Этот коэффициент необходимо использовать совместно с

обслуживанием долга как процентное соотношение экспорта; коэффициент,

сравнивающий непроизводительные расходы с резервами в иностранной

валюте.

50. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Чистые международные резервы / внешний долг. Этот коэффициентдемонстрирует, во сколько раз внешние обязательства превосходят резервы.

Этот коэффициент обычно сопровождается внешней задолженностью в

процентном отношении к периодичности накопления резервов. Если дело

обстоит именно так, это понимается как количество лет, необходимых для

погашения текущего внешнего долга при сохранении постоянной

периодичности накопления.

51. Индикаторы уязвимости (4): взаимосвязанные индикаторы

• Амортизация / погашение внешнего долга. Этот коэффициент измеряетуровень амортизации долга как соотношение оплаты внешней

задолженности. Этот коэффициент, введенный в качестве возобновляемого

коэффициента, демонстрирует наступление момента, когда страна

рефинансирует свой долг путем новой эмиссии. Если этот коэффициент

больше 100, долг не подлежит рефинансированию новой задолженностью

52. Минимальные рекомендуемые уровни индикаторов

Индикаторуязвимости

Международное

списание долга

Международный

Валютный Фонд

Погашение долга

/доход

28%-63%

25%-35%

Текущая стоимость

долга/доход

88%-127%

200%-300%

Процент/доход

4.6%-6.8%

7%-10%

Долг/ВВП

20%-25%

25%-30%

Долг/Доход

92%-167%

90%-150%

53. Индикаторы устойчивого развития

• индикаторы, которые косвенно сохраняют постоянным коэффициентсоотношения долга и ВВП.

• одной из наиболее серьезных проблем является их дискретный характер:

соответствующие уровни могут опуститься слишком низко или подняться

слишком высоко, и эти индикаторы не дают вообще никаких критериев для

выявления данной ситуации.

• эти показатели необходимо рассматривать совместно с коэффициентами

государственного долга.

54. Индикаторы устойчивого развития: исходное уравнение

Динамическое отношение между финансовыми балансами, государственнымдолгом и выплатой процентов выражается:

где: Dt - государственный долг на протяжении периода t,

rt - долговая процентная ставка,

BPt - первичный финансовый баланс.

55. Индикаторы устойчивого развития: индикатор налогово-бюджетной последовательности (1)

индикатор налогового дефицита, который измеряет разницумежду существующим налоговым бременем и «устойчивым»

налоговым бременем и выражается следующим образом:

где: t*n - налоговое бремя, которое берется за постоянную

величину на период в n лет,

d*- коэффициент отношения долга к ВВП,

g - расходы,

r - процентная ставка

q – темпы роста ВВП.

56. Индикаторы устойчивого развития: индикатор налогово-бюджетной последовательности (2)

Индикатор демонстрирует налоговый уровень, необходимый для того, чтобыстабилизировать коэффициент отношения долга к ВВП, принимая во внимание

уровень расходов, траекторию роста ВВП и первоначальный остаток долга:

если это отношение отрицательное, индикатор демонстрирует, что налоговое

бремя данной экономики слишком низкое для того, чтобы стабилизировать

коэффициент отношения долга к ВВП.

57. Индикаторы устойчивого развития: индикатор краткосрочного первоначального дефицита (1)

С его помощью определяется уровень первичного сальдо,необходимый для того, чтобы стабилизировать долг в

отношении к ВВП:

где: BP* - первичное сальдо, необходимое для стабилизации

долга (постоянное),

BP - превалирующее первичное сальдо (текущее),

r – динамика фактической процентной ставки,

n – темп роста населения

b - соотношение долга к ВВП

58. Индикаторы устойчивого развития: индикатор краткосрочного первоначального дефицита (2)

Если постоянное первичное сальдо превышает текущее первичное сальдо,левая часть уравнения является положительной: это значит, что финансовая

политика не является устойчивой, потому что наличествует тенденция к

возрастанию коэффициента отношения долга к ВВП, и напротив, когда

постоянное первичное сальдо ниже, чем текущее первичное сальдо, в

налогово-бюджетной политике наличествует тенденция к сокращению

коэффициента отношения долга к ВВП.

59. Индикаторы устойчивого развития: макро-скорректированный исходный дефицит (1)

Его определение обусловлено высокой волатильностьюмакроэкономических переменных, вследствие которых дефицит

колебался вокруг ожидаемой стоимости в нормальных

макроэкономических условиях.

Авторы предлагают исчислять первичное сальдо,

скорректированное посредством колебаний в макропеременных, т.е. оценивать долгосрочную потенциальную

стоимость. Основная идея данного индикатора – сравнить макроскорректированное сальдо с оценками текущей стоимости.

Неудобство данного показателя – необходимость установить, что

представляют собой «нормальные экономические условия».

60. Индикаторы устойчивого развития: макро-скорректированный исходный дефицит (2)

Индикатор вычисляется следующим образом:где: r – фактическая процентная ставка для данного анализа,

g – реальный рост, произошедший в анализируемом году, dtM –

первичное макро-скорректированное сальдо.

61. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (1)

Дополняет анализ, связанный с традиционными показателямиустойчивого развития, применяя методологию, которая явным

образом оценивает реакцию налоговых органов, когда

переменные, связанные с устойчивостью долга, со временем

изменяются.

Он прямо суммирует функцию реакции налоговых органов и его

изменение с течением времени позволяет оценивать реакцию

налоговой политики на изменение условий. Функция реакции

налоговых органов определяется как соотношение между

дефицитом первичного фактического сальдо и первичным

устойчивым сальдо (или заданным) показателем, а также в

отношении долга к ВВП.

62. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (2)

При статическом анализе данного показателя , его можнорассматривать как дополнение к уже рассмотренным

индикаторам, что объясняет как политика расходов и доходов

(которая определяет первичное сальдо) направляется на

создание конвергенции отношения долга к ВВП, к

предполагаемо устойчивому (заданному показателю).

С другой стороны, рассматриваемый в динамике, данный

коэффициент указывает на реакцию налоговых органов от года к

году (посредством инноваций в фискальной политике),

сталкиваясь с изменениями в существующем дефиците между

уровнем задолженности и уровнем устойчивого развития.

63. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (3)

Для того, чтобы оценить влияние на уровень первичного сальдо,необходимый для стабилизации отношения долг/ВВП, обусловленного

изменениями долгосрочных макроэкономических условий, функция реакции

сравнивается с развитием условий, определяющих стабильность отношения

долг/ВВП, т.е. отношение между долгосрочной процентной ставкой и

долгосрочным темпом прироста ВВП.

Таким образом, для более высокого первичного профицита необходимо

стабилизировать отношение долг/ВВП в данное время, и наоборот.

64. Индикаторы устойчивого развития: индикатор устойчивости финансовой позиции (4)

Показатель устойчивой финансовой позиции (PFS, в соответствии саббревиатурой на испанском языке) может быть представлен как:

где β – отношение между фактической процентной ставкой (r) и

темпом роста ВВП (g)

λ – функция реакции налоговой политики, определенная как

отношение разности дефицита первичного фактического сальдо

(BP) первичного устойчивого сальдо или заданного показателю

(BP*), к разности текущего отношением долг/ВВП последнего

периода (b) и коэффициента долг/устойчивый ВВП или заданного

показателя (b*).

65. Индикаторы устойчивого развития: индикаторы возможности замены валюты кредита другой валютой (1)

Исходное допущение – волатильность переменных величин потоков капиталавыше, чем волатильность макроэкономических переменных.

Ключевой элемент для приемлемого уровня долга – его состав по сравнению с

составом промышленного производства (конкурентоспособные и

неконкурентоспособные товары).

66. Индикаторы устойчивого развития: индикаторы возможности замены валюты кредита другой валютой (2)

Этот индикатор сравнивает соотношение внешнего долга квнутреннему долгу с пропорциональной частью

конкурентоспособных товаров, связанных с

неконкурентоспособными товарами, в экономике:

где b – соотношение долг/ВВП,

B – долг в пересчете на неконкурентоспособные товары,

e – вид натурального обмена,

B* - долг в пересчете на конкурентоспособные товары,

y – ВВП неконкурентоспособных товаров

y* - ВВП конкурентоспособных товаров.

67. Индикаторы устойчивого развития: индикаторы возможности замены валюты кредита другой валютой (3)

В частности, подходящим случаем для использования данногоиндикатора является ситуация, когда:

Это происходит, если состав долга и производство идеально

совместимы. При наличии такого условия отклонения в

обменном курсе не оказывают влияния на устойчивость

налогово-бюджетной сферы, означая постоянное соотношение

долга к ВВП. С другой стороны, когда величина ближе к нулю, а не

к единице, тогда присутствует высокий показатель уязвимости

состояния бюджета перед изменениями ставки натурального

обмена.

68. Ограниченность рассмотренных показателей

Рассмотренные выше показатели не отражают долгосрочных ограничений.Т.е. даже несмотря на то, что эти индикаторы устойчивости налоговобюджетной сферы полезны при изучении характера изменений определенных

переменных, они не позволяют делать оценки с учетом ограничений, которые

появятся в среднесрочной или долгосрочной перспективе, как, например,

согласованные потенциальные обязательства или выплата будущих

процентов, среди прочих

69. Индикаторы устойчивого развития: индикаторы устойчивости налогово-бюджетной сферы с долгосрочными ограничениями (1)

Индикаторы устойчивого развития: индикаторы устойчивости налоговобюджетной сферы с долгосрочными ограничениями (1)В среднесрочной и долгосрочной перспективе поколение той или иной страны

будет выступать в качестве источника финансирования государства: долговые

(финансовые рынки) и налоговые выплаты (макроэкономические).

Динамическая устойчивость налогово-бюджетной сферы будет достигнута

только тогда, когда будут выполнены два следующих условия:

70. Индикаторы устойчивого развития: индикаторы устойчивости налогово-бюджетной сферы с долгосрочными ограничениями (1)

Индикаторы устойчивого развития: индикаторы устойчивости налоговобюджетной сферы с долгосрочными ограничениями (1)Если задолженность превышает уровень b, экономическая система в

динамике неустойчива и задолженность будет крайне чувствительно

реагировать на любой экзогенный шок.

71. Индикаторы устойчивого развития: индикаторы устойчивости налогово-бюджетной сферы с долгосрочными ограничениями (1)

Индикаторы устойчивого развития: индикаторы устойчивости налоговобюджетной сферы с долгосрочными ограничениями (1)где n - темп прироста населения,

s – доля дохода, которая сэкономлена,

r – ставка реального налога,

δ - коэффициент эластичности сбережений, связанных с

процентной ставкой,

ɛ - коэффициент эластичности инвестиций по отношению к

процентной ставке,

ƞ – коэффициент эластичности потребления в виде доли дохода,

k - соотношение капитала к ВВП

ȹ - коэффициент эластичности продукции что означает реакцию

производства продукции на изменения в фондах инфраструктуры

государства.

72. Индикаторы финансового долга (1)

Есть два вида рисков, которые можно отнести к следующим категориям:•Рыночный риск

•Риск потери деловой репутации

73. Индикаторы финансового долга (2)

Рыночный риск – это ущерб, который может понести инвестор вследствиеизменения рыночных цен или так называемых факторов риска, таких как

процентные ставки, обменные ставки и т.д. Также его можно определить как

возможность того, что чистая текущая стоимость портфеля негативно

отреагирует на изменения макроэкономических переменных, которые

определяют цену финансовых инструментов, составляющих портфель.

74. Индикаторы финансового долга (3)

Наиболее распространенными показателями рыночногориска являются:

•Процентные ставки и кривая доходности

•Средневзвешенный период погашения и дюрации

•Модифицированная дюрация

•Стандартное отклонение

•Доход с поправкой на риск (RaR)

•График амортизации

•Стоимость при риске (CaR)

•Риск непогашения кредита

•Смена кредитного дефолта (CDS)

75. Индикаторы финансового долга (4)

Риск потери деловой репутации относится к ущербу, возникающемувследствие упущенных финансовых возможностей, из-за дурной репутации

эмитента, причиной которой является невыполнение денежных обязательств

или ухудшение его финансовой ситуации. Если на рынке чувствуют, что

государство уязвимо, представители частных лиц в конечном счете рассмотрят

модификацию инвестиционных портфелей или потребуют большей надбавки

за риск, увеличивая расходы государства на финансирование.

76. Индикаторы финансового долга (5)

Репутацию государства можно проанализировать посредством кредитныхрейтингов и независимых показателей.

•Кредитные рейтинги

•Индикаторы риска неплатежеспособности суверенного государства

•Рейтинговые агентства

finance

finance