Similar presentations:

Деньги и банки

1. Тема: Деньги и банки.

План:1.Деньги. Процент. Финансы. Основы денежной

политики государства.

2.Банковская система. Роль центрального банка.

Основные операции коммерческих банков.

Другие финансовые институты

3.Инфляция. Виды, причины и последствия

инфляции. Антиинфляционные меры.

2.

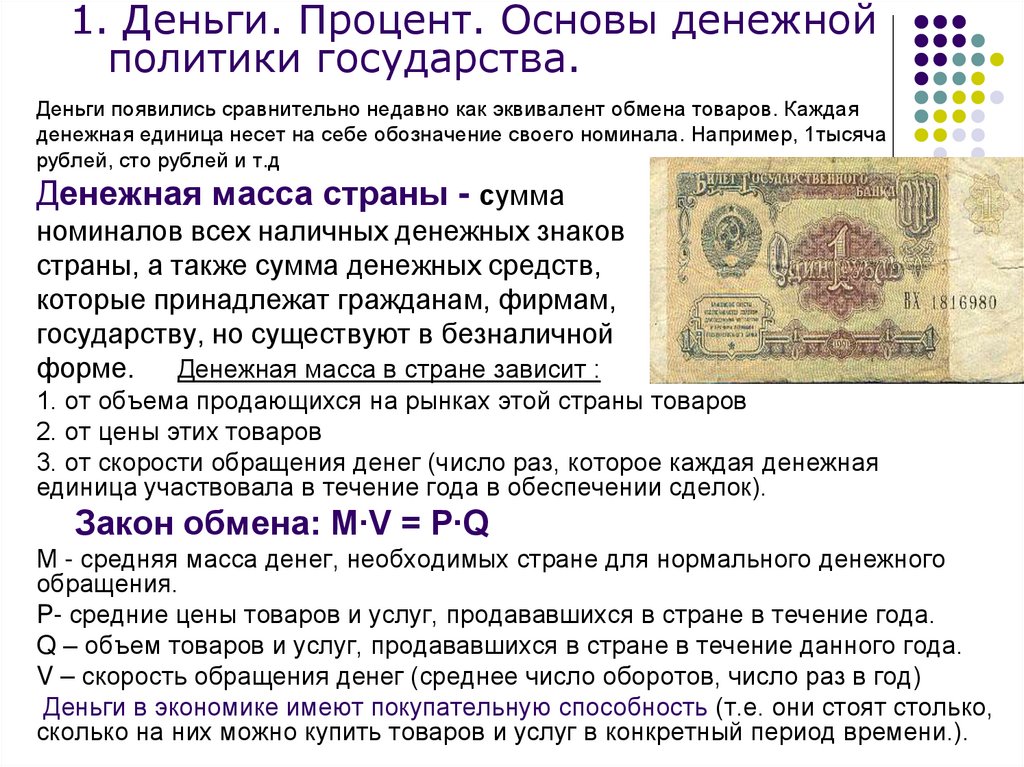

1. Деньги. Процент. Основы денежнойполитики государства.

Деньги появились сравнительно недавно как эквивалент обмена товаров. Каждая

денежная единица несет на себе обозначение своего номинала. Например, 1тысяча

рублей, сто рублей и т.д

Денежная масса страны - сумма

номиналов всех наличных денежных знаков

страны, а также сумма денежных средств,

которые принадлежат гражданам, фирмам,

государству, но существуют в безналичной

форме. Денежная масса в стране зависит :

1. от объема продающихся на рынках этой страны товаров

2. от цены этих товаров

3. от скорости обращения денег (число раз, которое каждая денежная

единица участвовала в течение года в обеспечении сделок).

Закон обмена: М∙V = P∙Q

М - средняя масса денег, необходимых стране для нормального денежного

обращения.

P- средние цены товаров и услуг, продававшихся в стране в течение года.

Q – объем товаров и услуг, продававшихся в стране в течение данного года.

V – скорость обращения денег (среднее число оборотов, число раз в год)

Деньги в экономике имеют покупательную способность (т.е. они стоят столько,

сколько на них можно купить товаров и услуг в конкретный период времени.).

3. Для хозяйственных расчетов применяются проценты

ПРОЦЕНТ (от лат. Pro centum — за сто),сотая доля числа; обозначается знаком

%. Так, 3% от 18 есть 3 сотых от этого

числа, т. е. 0,54

формула простых процентов: вклад a

рублей в сберегательном банке

увеличивается на p % за год и через t

лет он будет равен

x = a (1 + pt/100)

4. Экономическим инструментом распределения и перераспределения совокупного общественного продукта и национального дохода

выступают финансы.Финансы – это система формирования, распределения и

перераспределения денежных средств, для их последующего

использования.

Структура финансовой

системы

Централизованные

финансы:

Государственный

бюджет

Государственный

кредит

Внебюджетные

фонды

Фонды

имущественного и

личного страхования

Децентрализованные

финансы:

Финансы фирм

и предприятий

Финансы

домохозяйств

Коммерческие

банки

5. Денежная политика – основной экономический инструмент экономического воздействия государства на экономику.

Денежная политика может оказывать как сдерживающее, таки стимулирующее воздействие. Например, в периоды спада,

предприниматели часто испытывают нехватку в свободных

средствах. Для того чтобы удешевить кредиты или

увеличить их предложение государство может снизить

ставку рефинансирования или норму обязательного

резервирования.

Наоборот, периоды подъема довольно часто

характеризуются повышенной инфляцией. Для изъятия

лишних денег из экономики, Центральный банк может

проводить так называемые "операции на открытом рынке":

продавать имеющиеся у него в наличие ценные бумаги или

покупать их на рынке.

6. 2.Банковская система. Роль центрального банка. Основные операции коммерческих банков. Другие финансовые институты

Банки возникли в глубокой древности как фирмы,специализирующиеся на хранении сбережений и

предоставлении кредитов. Со временем банки

освоили деятельность по организации расчетов

за покупаемые и продаваемые товары внутри

страны и на мировом рынке. За свои услуги

банки берут плату, которую обычно называют

маржей, она покрывает собственные затраты

банка и обеспечивает ему прибыль.

Банк – кредитно-финансовое учреждение,

осуществляющее прием вкладов (депозиты),

предоставляющее денежные расчеты и

операции.

7.

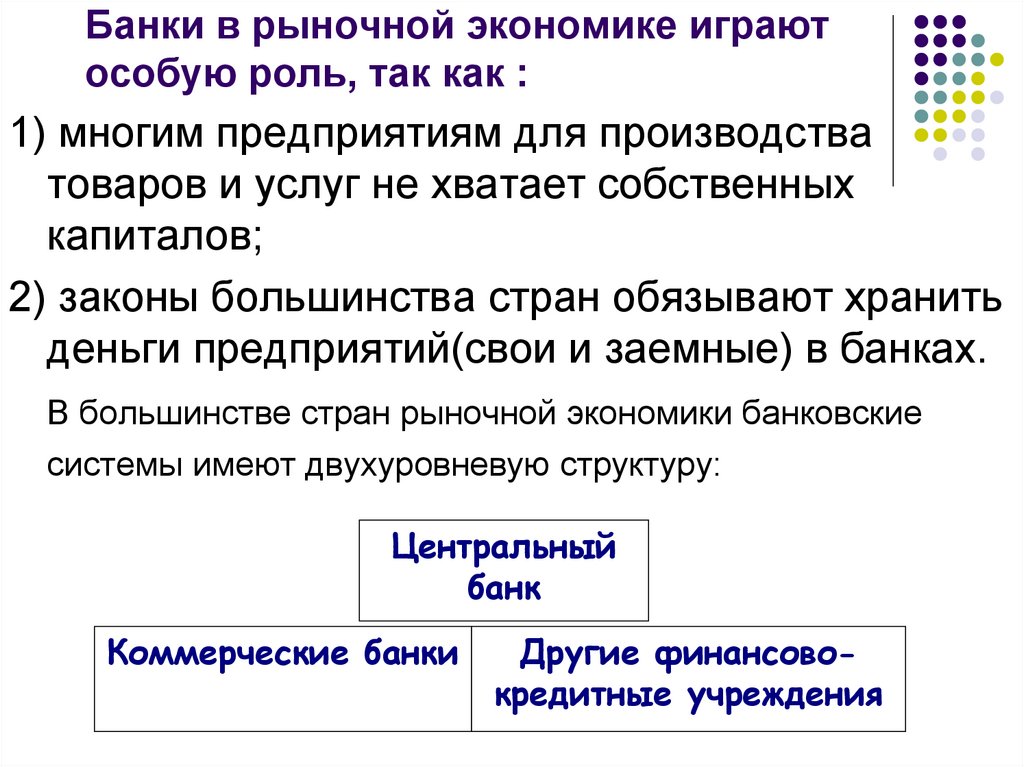

8. Банки в рыночной экономике играют особую роль, так как :

1) многим предприятиям для производстватоваров и услуг не хватает собственных

капиталов;

2) законы большинства стран обязывают хранить

деньги предприятий(свои и заемные) в банках.

В большинстве стран рыночной экономики банковские

системы имеют двухуровневую структуру:

Центральный

банк

Коммерческие банки

Другие финансовокредитные учреждения

9. 1 уровень - Центральный банк регулируется государством, но имеет самостоятельность в проведении кредитной политики.

Главной задачей Центробанка является борьба с инфляцией.Основные функции Центробанка:

1. эмиссия (выпуск новых денег);

2. регулирование финансовой системы (денежное обращение,

контроль деятельности коммерческих банков);

3. хранение золотовалютного запаса страны (свободные денежные

ресурсы правительства)

Особенностью российских банков является их неравномерность. 43 % в

Центральном банке.

Второй уровень банковской системы: коммерческие банки – это частные

негосударственные банки, которые осуществляют до 300 видов

финансово-кредитных операций: прием вкладов и выдачу кредитов,

посредничество в платежах, размещение государственных займов, куплюпродажу акций и т.п. Они бывают 2 типов: универсальные (широкий

перечень операций) и специализированные банки (одна или

несколько банковских операций.) Например, Сбербанк.

Финансово-кредитные учреждения дополняют операции коммерческих

банков. Они накапливают свободные денежные средства и предоставляют

их тем, кто нуждается в дополнительном капитале или финансовой

помощи. Например, пенсионный фонд, инвестиционные, страховые и

финансовые кампании, фондовые биржи и другие.

10. 3. Инфляция. Виды, причины и последствия инфляции. Антиинфляционные меры.

Инфляция – процесс повышения общего уровня цен в стране (снижениепокупательной способности денег, их обесценивание и в результате

возрастание общего уровня цен)

Ползучая (темпы роста цен на товары и услуги не превышают 10-15 % в год)

Галопирующая ( при которой скачкообразный рост цен)

Гиперинфляция ( инфляция с очень высоким темпом роста цен более 50% в

месяц, (рост в течение года в 130 раз)

подавленная

(скрытая) – когда цены и зарплаты находятся под жестким контролем

государства, а основной формой ее выражения является всеобщая нехватка товаров,

открытая инфляции (рост цен). Она может быть со стороны спроса, со стороны

предложения, структурная инфляция спроса (несбалансированность отраслей, чтобы это

ликвидировать вкладывают инвестиции (капиталовложения) в те отрасли, продукции которых

не хватает, она может быть связана с дефицитом государственного бюджета .

Последствия инфляции:

Положительные: невысокие темпы инфляции способствуют увеличению прибылей и

оживлению рыночной коньюктуры.

Негативные: перераспределение национального дохода и национального богатства,

искажение системы налоговых ставок, снижение реальной заработной платы работников.

С ростом темпов инфляция может представлять реальную опасность для экономики:

обесцениваются сбережения, у производителей теряется заинтересованность в создании

качественных товаров, ухудшаются условия жизни населения, чьи доходы формируются

за счет бюджета, пенсионеров, студентов. Она «съедает» сбережения населения,

сокращает покупательную способность, отпугивает кредиторов и инвесторов.

11. Возникновение инфляции

12. Возникновение инфляции спроса.

13. Для стабильного развития экономики государства проводят деинфляционную политику:

• долгосрочная денежная политика (введениежестких ограничений на ежегодный прирост

денежной массы;

• сокращение бюджетного дефицита и его

полная ликвидация путем увеличения доходов

или сокращения расходов),

• стабилизация и стимулирование производства,

• совершенствование налоговой системы,

• проведение мер по урегулированию цен и

доходов.

finance

finance