Similar presentations:

Налог на прибыль организаций

1. Налог на прибыль организаций

Выполняли студентки 22 группыАнохина Кристина и Кривошеева Ирина

2. План

1. Налогоплательщики2. Объекты налогообложения

3. Тарифы и ставки

4. Порядок исчисления и уплаты

5. Возврат Налога

3. Налогоплательщики

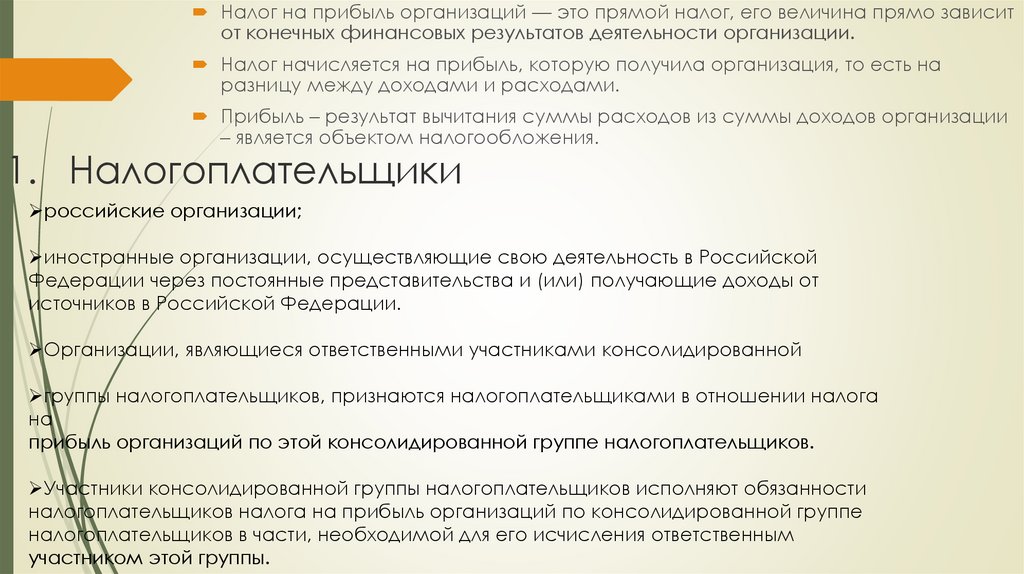

Налог на прибыль организаций — это прямой налог, его величина прямо зависитот конечных финансовых результатов деятельности организации.

Налог начисляется на прибыль, которую получила организация, то есть на

разницу между доходами и расходами.

Прибыль – результат вычитания суммы расходов из суммы доходов организации

– является объектом налогообложения.

1. Налогоплательщики

российские организации;

иностранные организации, осуществляющие свою деятельность в Российской

Федерации через постоянные представительства и (или) получающие доходы от

источников в Российской Федерации.

Организации, являющиеся ответственными участниками консолидированной

группы налогоплательщиков, признаются налогоплательщиками в отношении налога

на

прибыль организаций по этой консолидированной группе налогоплательщиков.

Участники консолидированной группы налогоплательщиков исполняют обязанности

налогоплательщиков налога на прибыль организаций по консолидированной группе

налогоплательщиков в части, необходимой для его исчисления ответственным

участником этой группы.

4. ОСВОБОЖДЕНЫ ОТ УПЛАТЫ НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ:

организации, применяющие специальныеналоговые режимы (ЕСХН, УСН,ЕНВД) или

являющиеся плательщиками налога на

игорный бизнес.

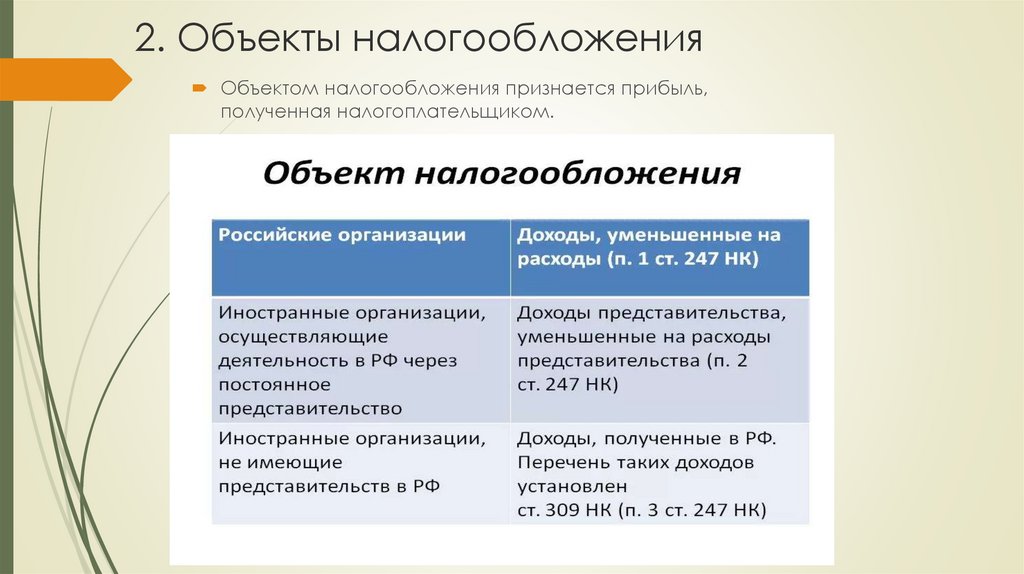

5. 2. Объекты налогообложения

Объектом налогообложения признается прибыль,полученная налогоплательщиком.

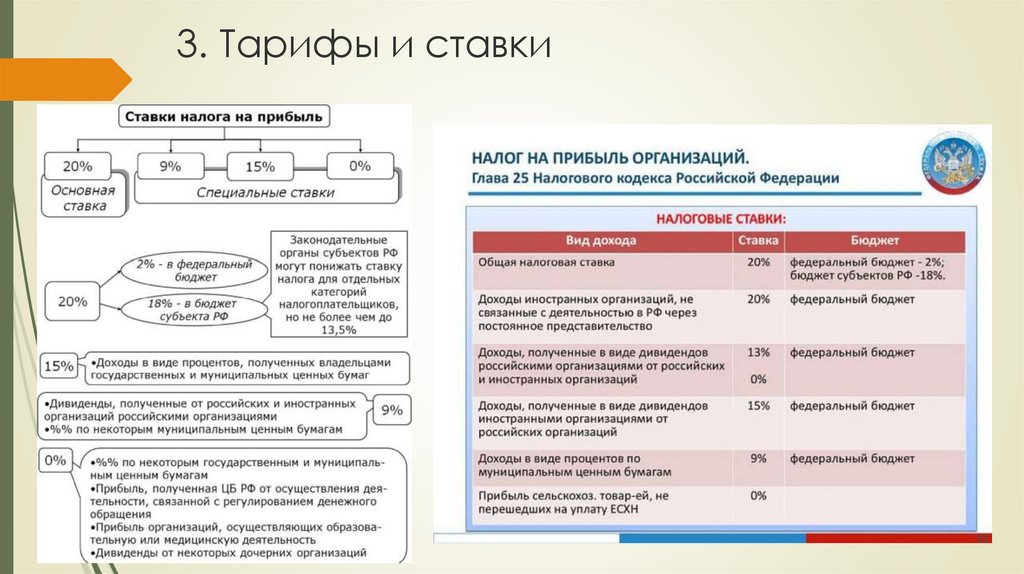

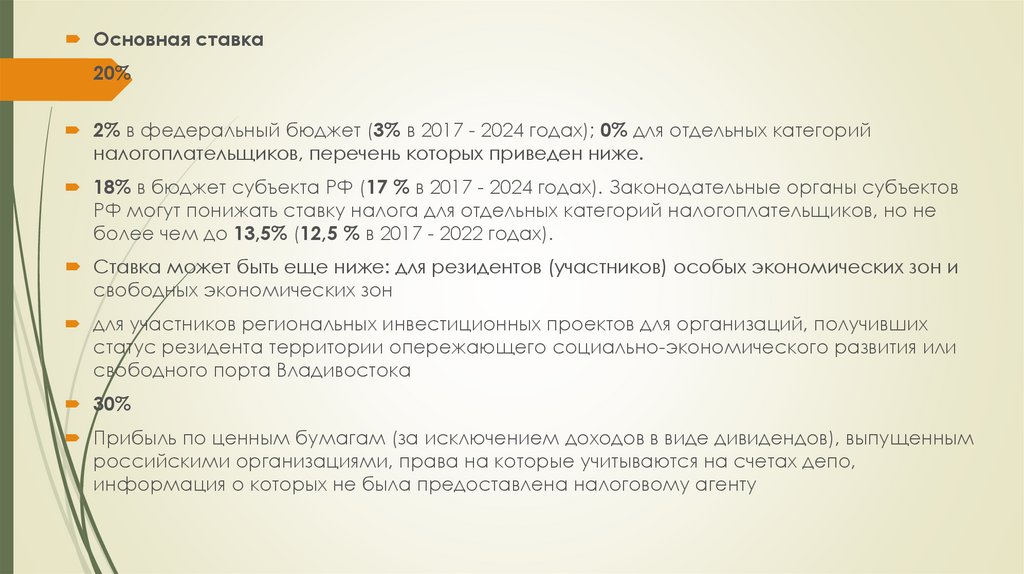

6. 3. Тарифы и ставки

7.

Основная ставка20%

2% в федеральный бюджет (3% в 2017 - 2024 годах); 0% для отдельных категорий

налогоплательщиков, перечень которых приведен ниже.

18% в бюджет субъекта РФ (17 % в 2017 - 2024 годах). Законодательные органы субъектов

РФ могут понижать ставку налога для отдельных категорий налогоплательщиков, но не

более чем до 13,5% (12,5 % в 2017 - 2022 годах).

Ставка может быть еще ниже: для резидентов (участников) особых экономических зон и

свободных экономических зон

для участников региональных инвестиционных проектов для организаций, получивших

статус резидента территории опережающего социально-экономического развития или

свободного порта Владивостока

30%

Прибыль по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным

российскими организациями, права на которые учитываются на счетах депо,

информация о которых не была предоставлена налоговому агенту

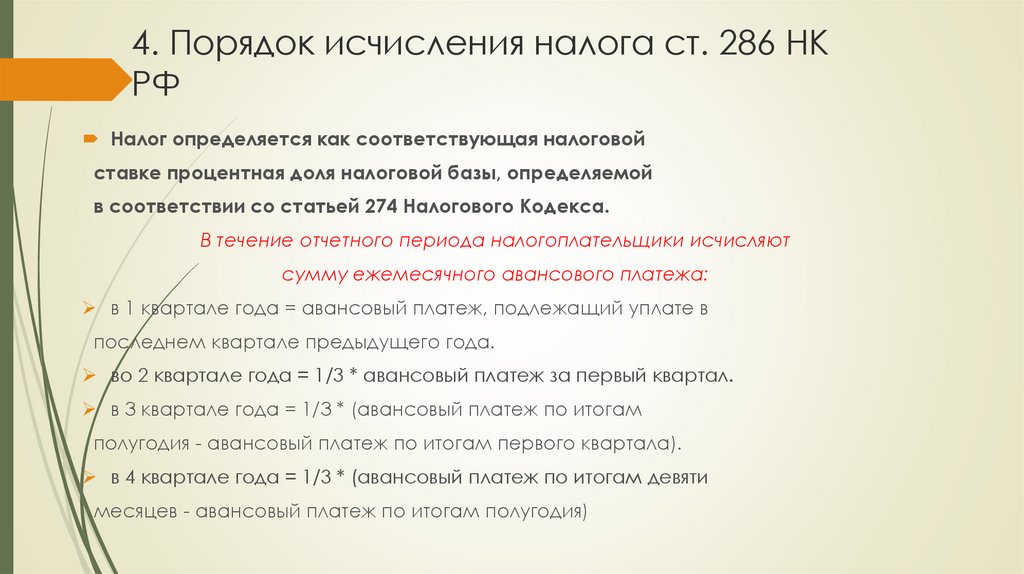

8. 4. Порядок исчисления налога ст. 286 НК РФ

Налог определяется как соответствующая налоговойставке процентная доля налоговой базы, определяемой

в соответствии со статьей 274 Налогового Кодекса.

В течение отчетного периода налогоплательщики исчисляют

сумму ежемесячного авансового платежа:

в 1 квартале года = авансовый платеж, подлежащий уплате в

последнем квартале предыдущего года.

во 2 квартале года = 1/3 * авансовый платеж за первый квартал.

в 3 квартале года = 1/3 * (авансовый платеж по итогам

полугодия - авансовый платеж по итогам первого квартала).

в 4 квартале года = 1/3 * (авансовый платеж по итогам девяти

месяцев - авансовый платеж по итогам полугодия)

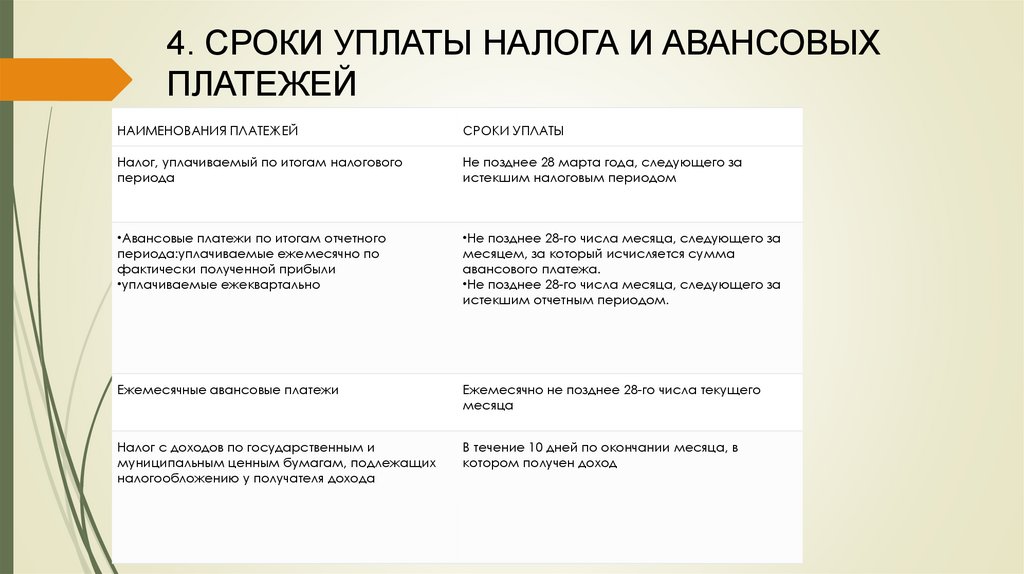

9. 4. СРОКИ УПЛАТЫ НАЛОГА И АВАНСОВЫХ ПЛАТЕЖЕЙ

НАИМЕНОВАНИЯ ПЛАТЕЖЕЙСРОКИ УПЛАТЫ

Налог, уплачиваемый по итогам налогового

периода

Не позднее 28 марта года, следующего за

истекшим налоговым периодом

•Авансовые платежи по итогам отчетного

периода:уплачиваемые ежемесячно по

фактически полученной прибыли

•уплачиваемые ежеквартально

•Не позднее 28-го числа месяца, следующего за

месяцем, за который исчисляется сумма

авансового платежа.

•Не позднее 28-го числа месяца, следующего за

истекшим отчетным периодом.

Ежемесячные авансовые платежи

Ежемесячно не позднее 28-го числа текущего

месяца

Налог с доходов по государственным и

муниципальным ценным бумагам, подлежащих

налогообложению у получателя дохода

В течение 10 дней по окончании месяца, в

котором получен доход

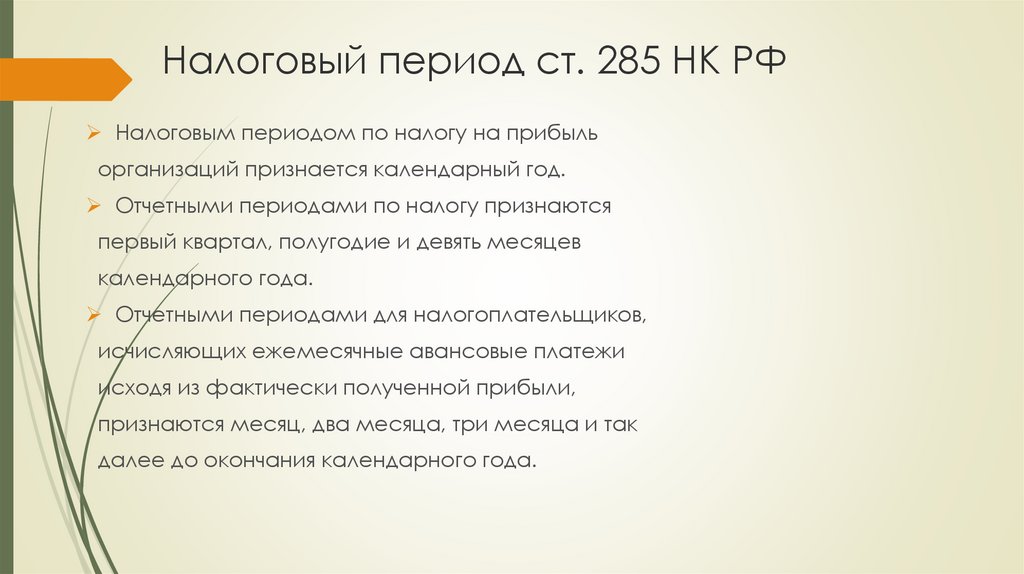

10. Налоговый период ст. 285 НК РФ

Налоговым периодом по налогу на прибыльорганизаций признается календарный год.

Отчетными периодами по налогу признаются

первый квартал, полугодие и девять месяцев

календарного года.

Отчетными периодами для налогоплательщиков,

исчисляющих ежемесячные авансовые платежи

исходя из фактически полученной прибыли,

признаются месяц, два месяца, три месяца и так

далее до окончания календарного года.

11. Сроки и порядок уплаты налога и налога в виде авансовых платежей.

Налог, подлежащий уплате по истечении налогового периода,уплачивается не позднее срока, установленного для подачи налоговых

деклараций, т. е. не позднее 28 марта года, следующего за истекшим

налоговым периодом.

Авансовые платежи по итогам отчетного периода уплачиваются не

позднее срока, установленного для подачи налоговых деклараций за

соответствующий отчетный период, т. е. не позднее 28 календарных дней

со дня окончания отчетного периода. Ежемесячные авансовые платежи,

подлежащие уплате в течение отчетного периода, уплачиваются в срок не

позднее 28го числа каждого месяца этого отчетного периода.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по

фактически полученной прибыли, уплачивают авансовые платежи не

позднее 28-го числа месяца, следующего за месяцем, по итогам

которого производится исчисление налога.

12. 5. Возврат налога на прибыль организации

НК РФ Статья 78. Зачет или возврат сумм излишне уплаченных налога,сбора, страховых взносов, пеней, штрафа

1. Сумма излишне уплаченного налога подлежит зачету в счет предстоящих

платежей налогоплательщика по этому или иным налогам, погашения

недоимки по иным налогам, задолженности по пеням и штрафам за

налоговые правонарушения либо возврату налогоплательщику в порядке,

предусмотренном настоящей статьей.

finance

finance