Similar presentations:

Налог на прибыль организаций

1.

ТЕМАНАЛОГ

НА ПРИБЫЛЬ

ОРГАНИЗАЦИЙ

1

2. Налог на прибыль организаций — это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности

организации.2

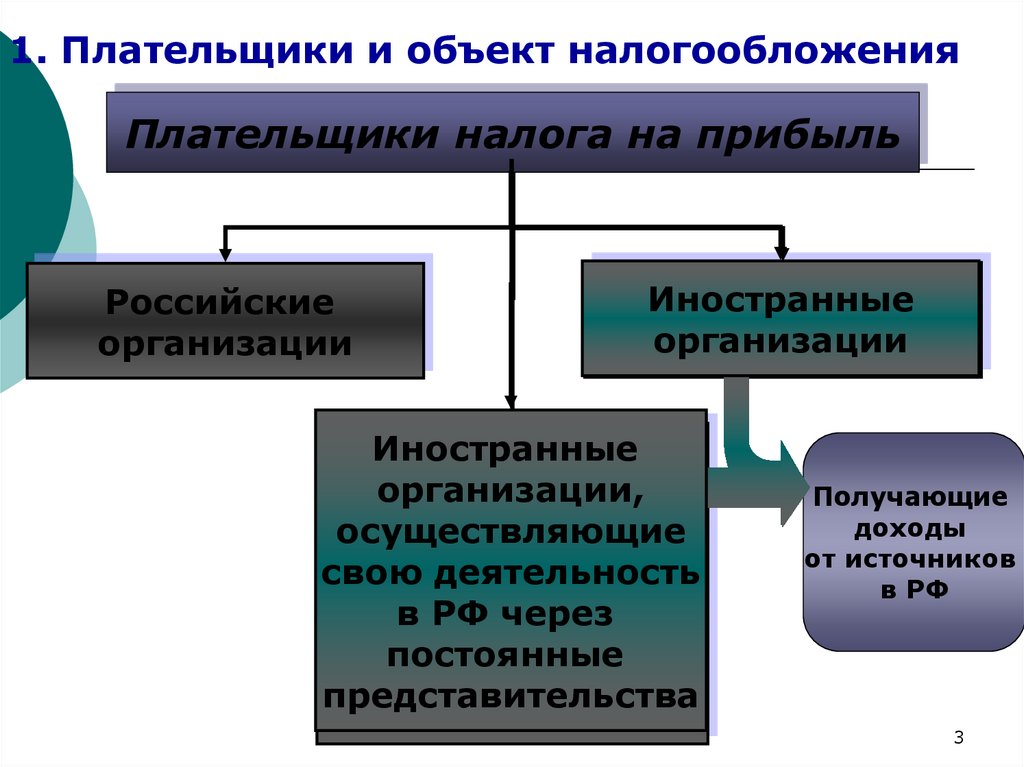

3. 1. Плательщики и объект налогообложения

Плательщики налога на прибыльРоссийские

организации

Иностранные

организации

Иностранные

Иностранные

организации,

организации,

осуществляющие

осуществляющие

свою

свою деятельность

деятельность

в

в РФ

РФ через

через

постоянные

постоянные

представительства

представительства

Получающие

доходы

от источников

в РФ

3

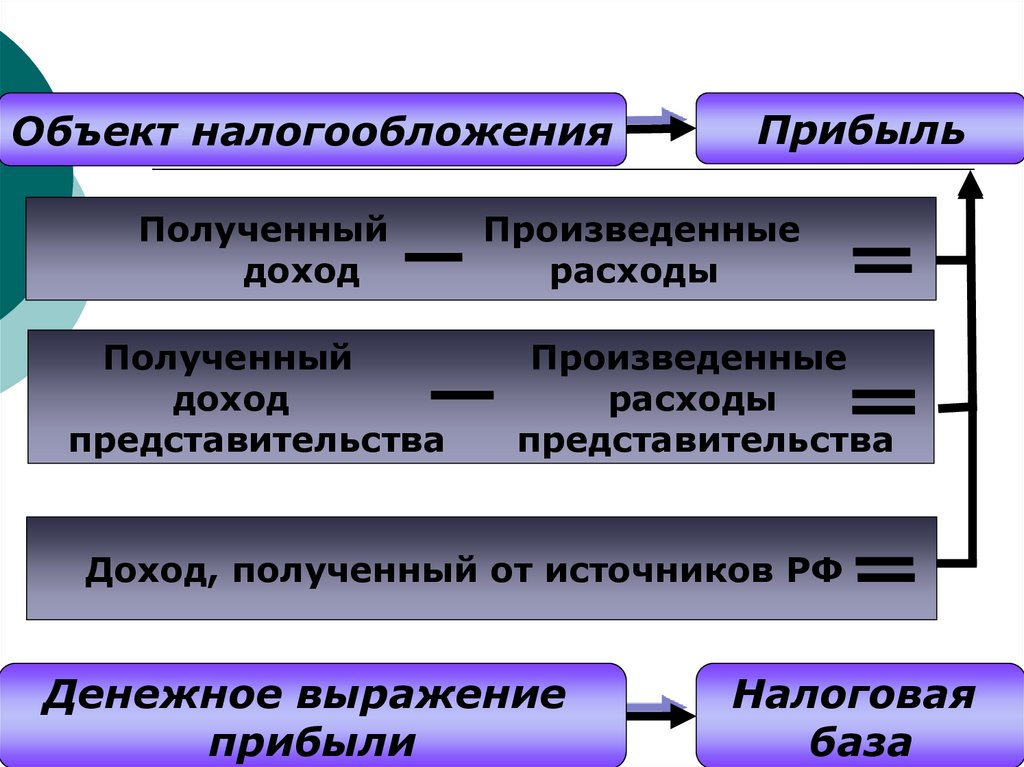

4.

Объект налогообложенияПолученный

доход

Полученный

доход

представительства

Прибыль

Произведенные

расходы

Произведенные

расходы

представительства

Доход, полученный от источников РФ

Денежное выражение

прибыли

Налоговая

база 4

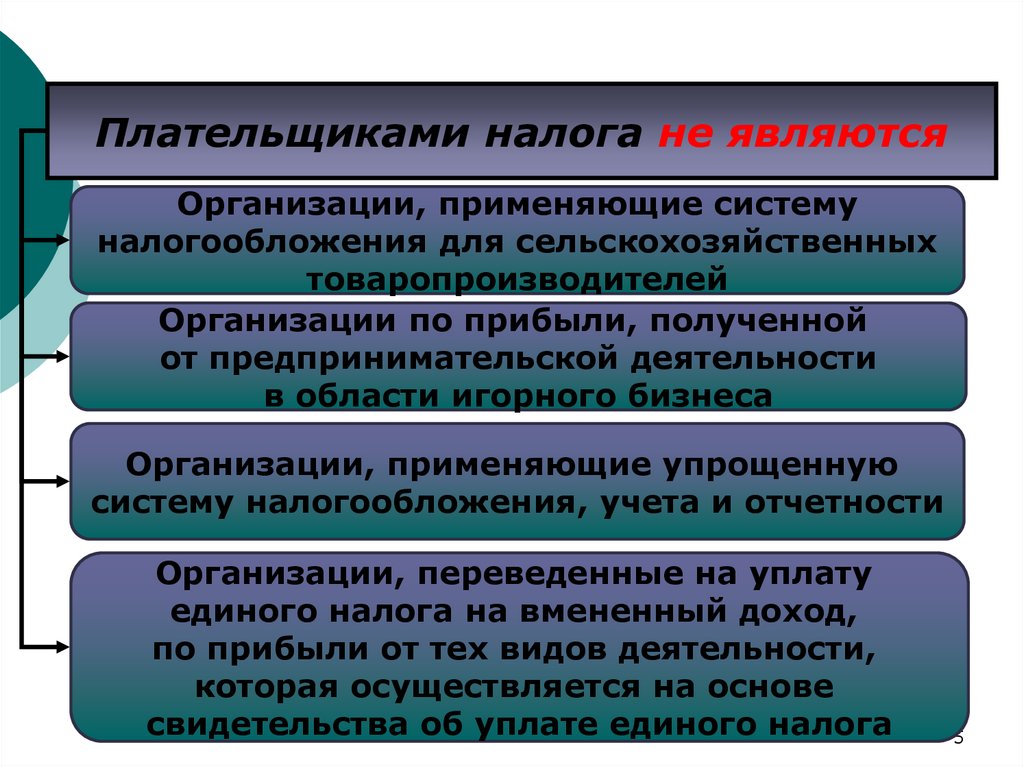

5.

Плательщиками налога не являютсяОрганизации, применяющие систему

налогообложения для сельскохозяйственных

товаропроизводителей

Организации по прибыли, полученной

от предпринимательской деятельности

в области игорного бизнеса

Организации, применяющие упрощенную

систему налогообложения, учета и отчетности

Организации, переведенные на уплату

единого налога на вмененный доход,

по прибыли от тех видов деятельности,

которая осуществляется на основе

свидетельства об уплате единого налога

5

6. 2. Классификация доходов и расходов для целей налогообложения, порядок их определения

Доходы – экономическаявыгода, полученная

Доходы

как в денежном выражении, так и в натуральной

форме

Доходы,

ДоходыПризнаются:

подлежащие

•выручка не

от реализации

от реализации

•по методу начисления

налогообложению

товаров (работ,

услуг)

•по кассовому методу

собственного

производства

Внереализационные

•выручка от реализации

доходы

товаров (работ, услуг)

ранее приобретенных

•выручка от реализации

имущественных

В денежной

В натуральнойправ

форме

форме

6

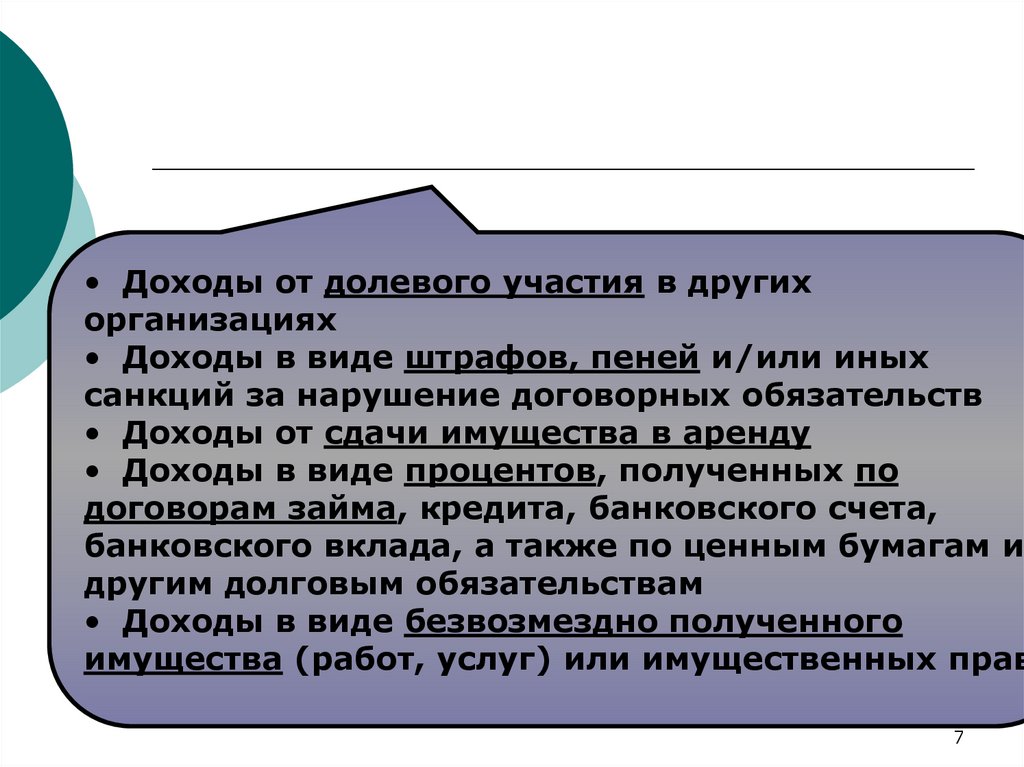

7.

• Доходы от долевого участия в другихДоходы, не относящиеся

организациях

• Доходы

в виде штрафов,

пеней и/или иных

к доходам

от реализации

санкций за нарушение договорных обязательств

• Доходы от сдачи имущества в аренду

Внереализационные

• Доходы в виде

процентов, полученных по

доходыбанковского счета,

договорам займа, кредита,

банковского вклада, а также по ценным бумагам и

другим долговым обязательствам

• Доходы в виде безвозмездно полученного

имущества (работ, услуг) или имущественных прав

7

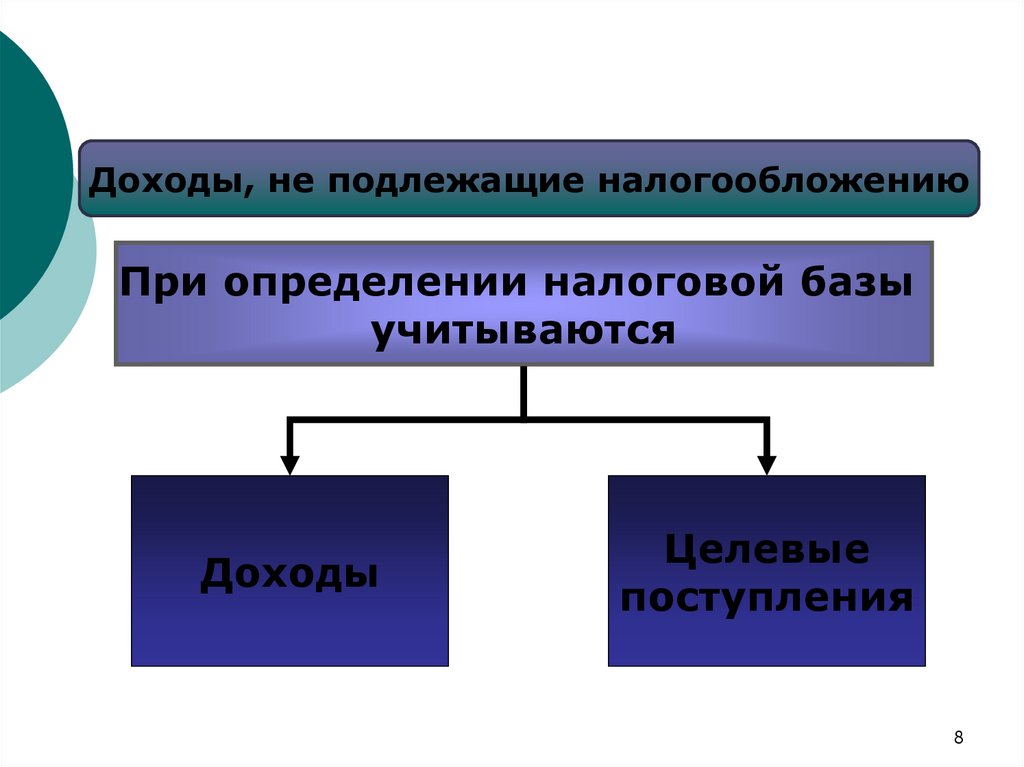

8.

Доходы, не подлежащие налогообложениюПри определении налоговой базы

учитываются

Доходы

Целевые

поступления

8

9.

ДОХОДЫИмущество и/или имущественные права, работы

и/или услуги, полученные от других лиц в порядке

предварительной оплаты товаров (работ, услуг)

Имущество и/или имущественные права,

полученные в форме залога или задатка в

качестве обеспечения обязательств

Средства, полученные по договорам кредита и

займа

Имущество и/или имущественные права,

полученные в виде взносов (вкладов) в уставный

(складочный) капитал (фонд) организации

9

10.

Средства, полученные в виде безвозмезднойпомощи (содействия) (в порядке, установленном

законом РФ от 04.05.99 № 95-ФЗ)

Имущество, полученное организациями в рамках

целевого финансирования:

средства бюджетов всех уровней, государственных внебюджетных фондов, выделяемых

бюджетным учреждениям по смете доходов и

расходов бюджетного учреждения;

гранты;

инвестиции, полученные от иностранных

инвесторов на финансирование капитальных

10

вложений производственного назначения.

11.

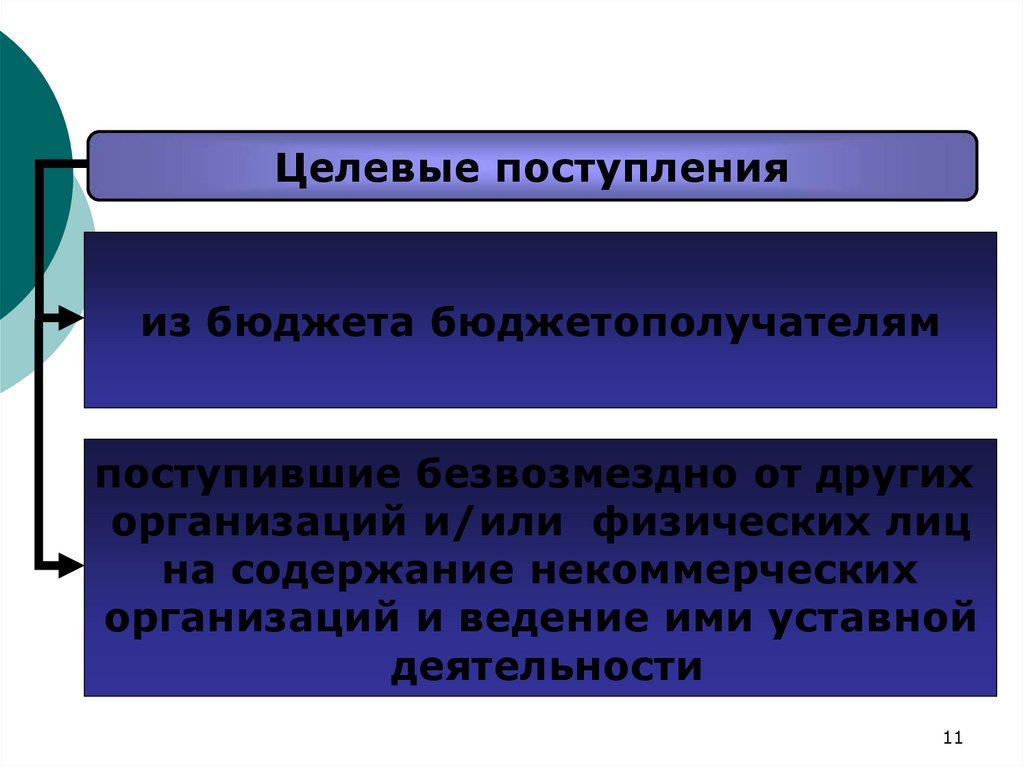

Целевые поступленияиз бюджета бюджетополучателям

поступившие безвозмездно от других

организаций и/или физических лиц

на содержание некоммерческих

организаций и ведение ими уставной

деятельности

11

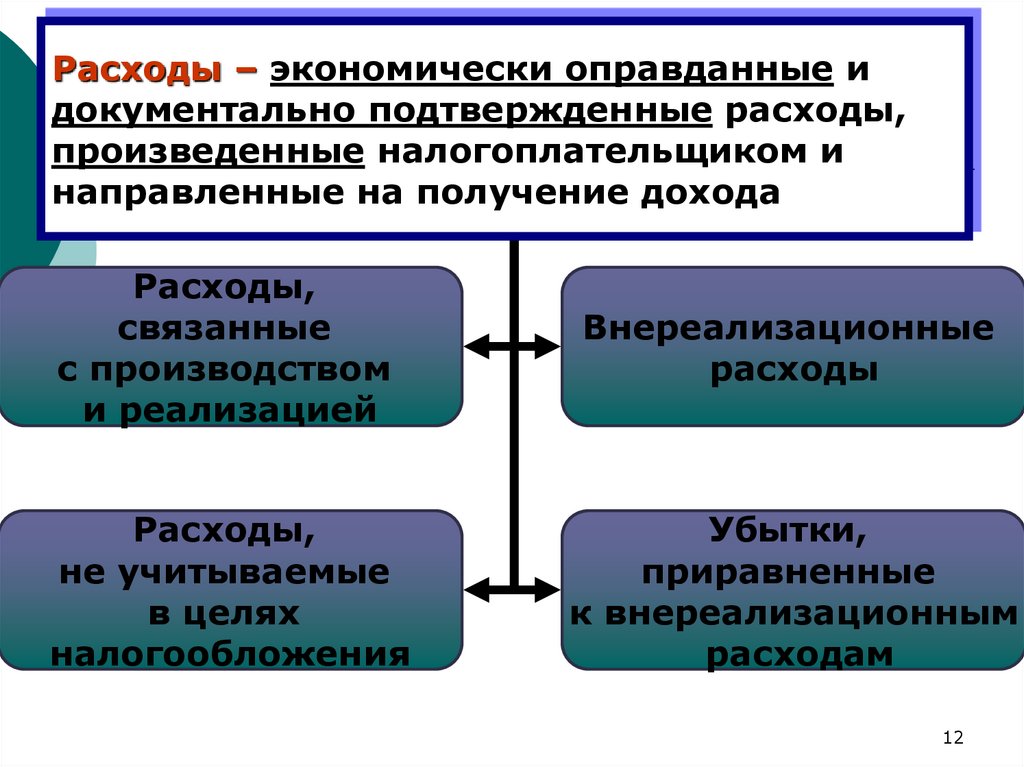

12.

Расходы – экономически оправданные идокументально подтвержденные расходы,

произведенные налогоплательщиком и

направленные на Расходы

получение дохода

Расходы,

связанные

с производством

и реализацией

Внереализационные

расходы

Расходы,

не учитываемые

в целях

налогообложения

Убытки,

приравненные

к внереализационным

расходам

12

13.

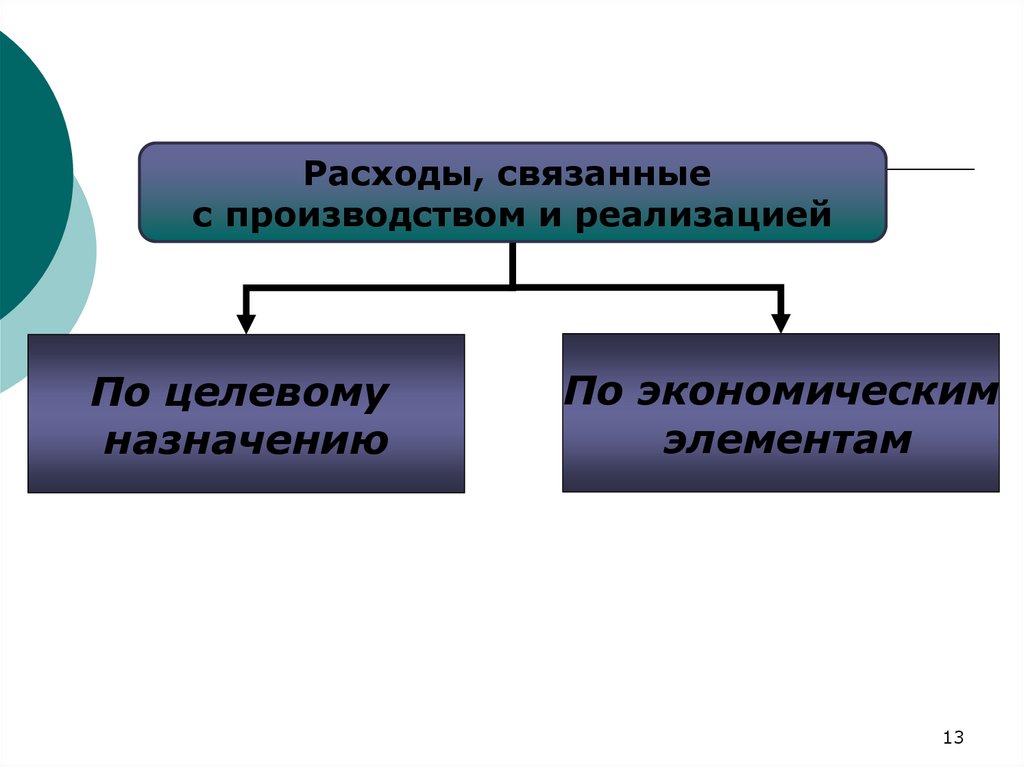

Расходы, связанныес производством и реализацией

По целевому

назначению

По экономическим

элементам

13

14.

1415.

1516.

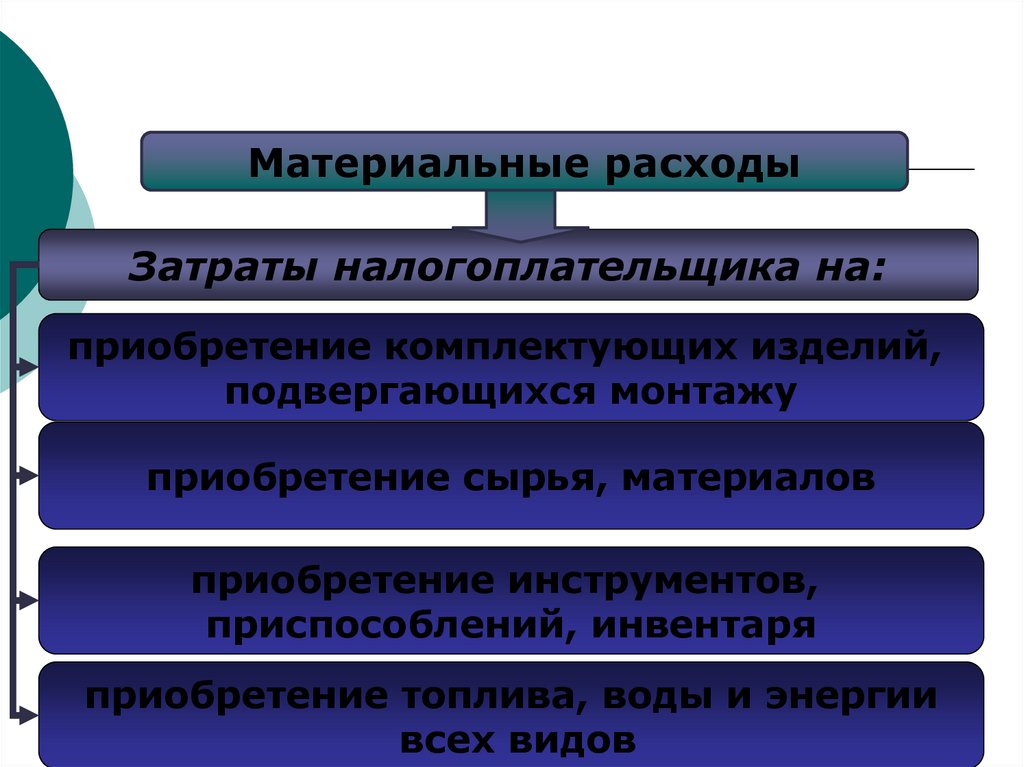

Материальные расходыЗатраты налогоплательщика на:

приобретение комплектующих изделий,

подвергающихся монтажу

приобретение сырья, материалов

приобретение инструментов,

приспособлений, инвентаря

приобретение топлива, воды и энергии

16

всех видов

17.

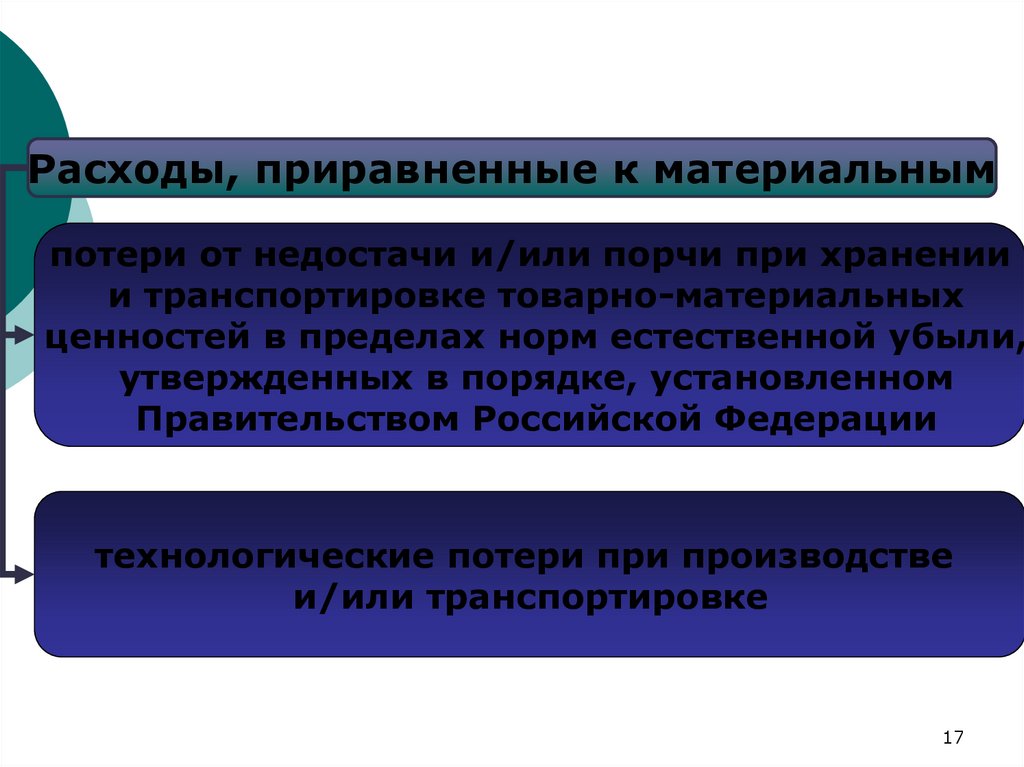

Расходы, приравненные к материальнымпотери от недостачи и/или порчи при хранении

и транспортировке товарно-материальных

ценностей в пределах норм естественной убыли,

утвержденных в порядке, установленном

Правительством Российской Федерации

технологические потери при производстве

и/или транспортировке

17

18.

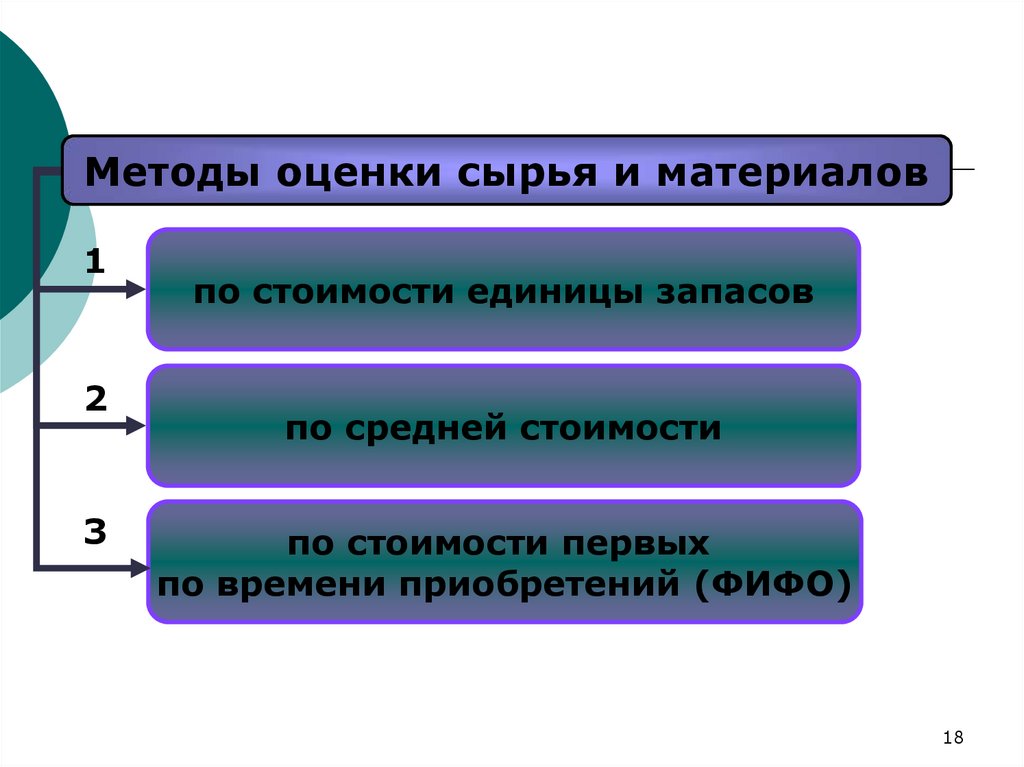

Методы оценки сырья и материалов1

2

3

по стоимости единицы запасов

по средней стоимости

по стоимости первых

по времени приобретений (ФИФО)

18

19.

Любыеначисления

работникам

Стимулирующие

начисления

и надбавки

Суммы платежей

(взносов) работодателей

Связанные

Расходы

Компенсационные

по следующим

договорам:

с содержанием

на

оплату

начисления

• долгосрочноготруда

страхования

жизни;

работников

• пенсионного страхования и (или)

негосударственного пенсионного

обеспечения; Премии

и единовременные

• добровольного

личного страхования

поощрительные

работников.

начисления

19

20.

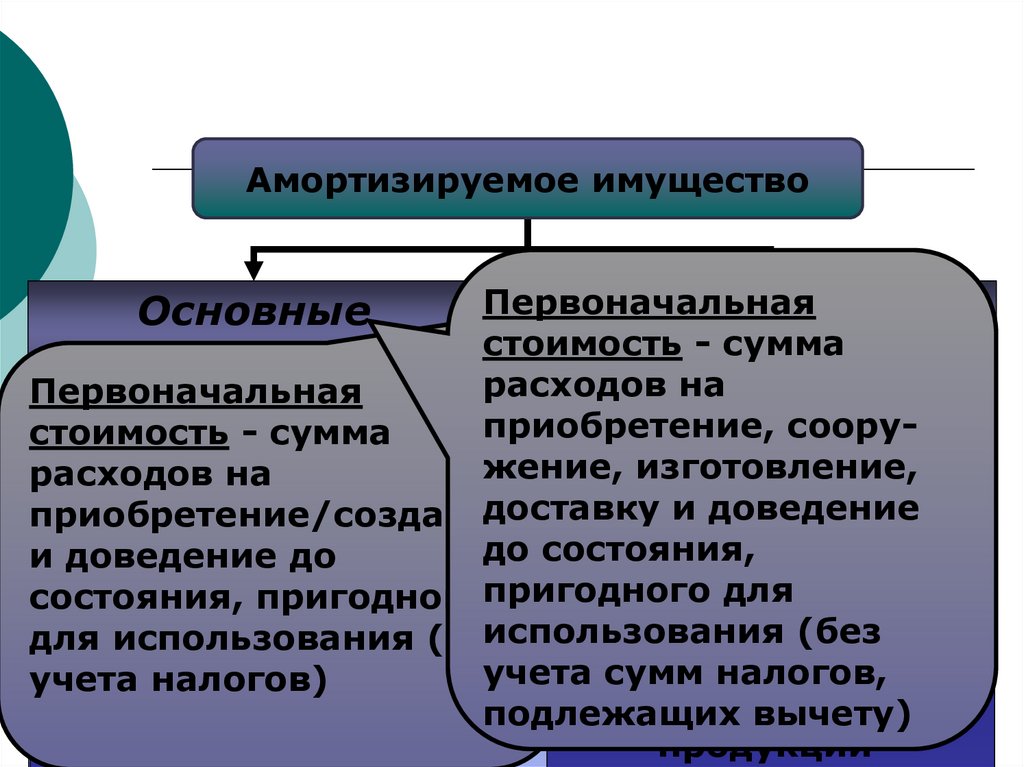

Амортизируемое имуществоПервоначальная

Нематериальные

стоимость - сумма

активы

расходов на

Первоначальная

•находящиеся у налогоплательщика

на

праве

приобретенные

приобретение,

соорустоимость

- сумма

часть имущества,

собственности

и/или

созданные

жение,

изготовление,

расходов

на

используемого

•используемые им длядоставку

извлечения

дохода

налогоплательщиком

и

доведение

приобретение/создание

в качестве

•стоимость которых погашается

путем

результаты

до

состояния,

и доведение

до

средств труда

начисления амортизации

интеллектуальной

пригодного

для

состояния,

пригодного

для производства

•со сроком полезного использования

использования,

деятельности

(без

для

использования

(без

и реализации

товаров

превышающим 12 месяцев

используемые

учета

налогов)

или для

управления учета сумм налогов,

•первоначальной стоимостью

свыше

в производстве

подлежащих

вычету)

организацией

20

10 тысяч рублей

продукции

Основные

средства

21.

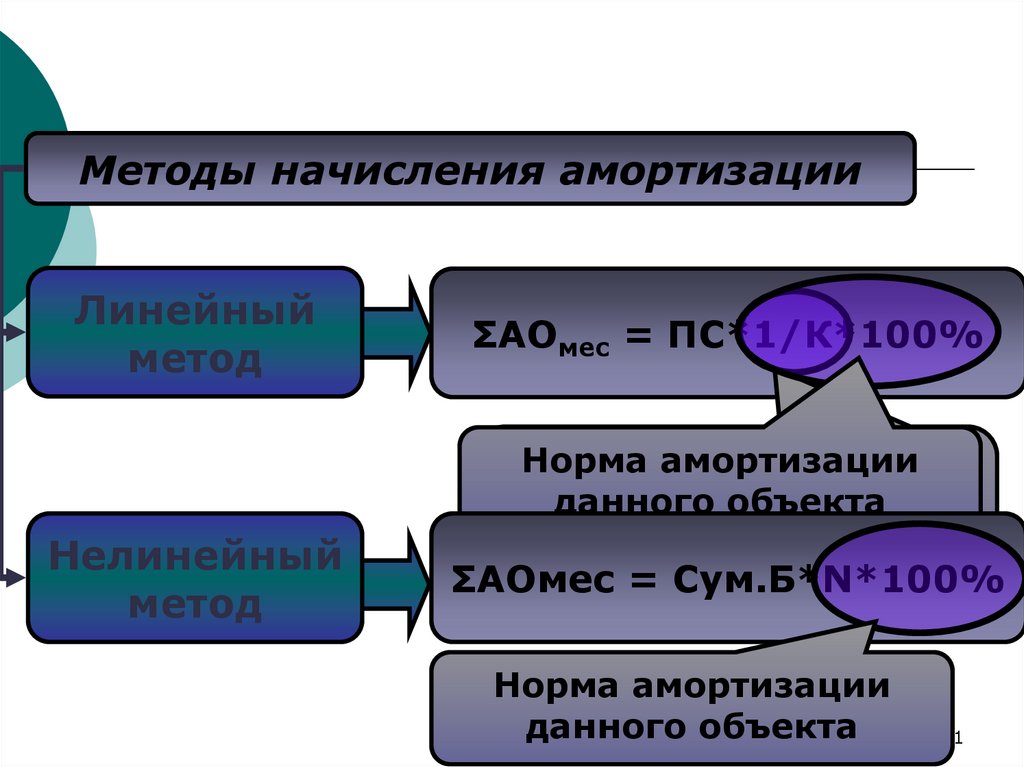

Методы начисления амортизацииЛинейный

метод

Нелинейный

метод

ΣАОмес = ПС*1/К*100%

Норма

Срокамортизации

полезного

данного объекта

использования

объекта

(в месяцах)

ΣАОмес = Сум.Б*N*100%

Норма амортизации

данного объекта

21

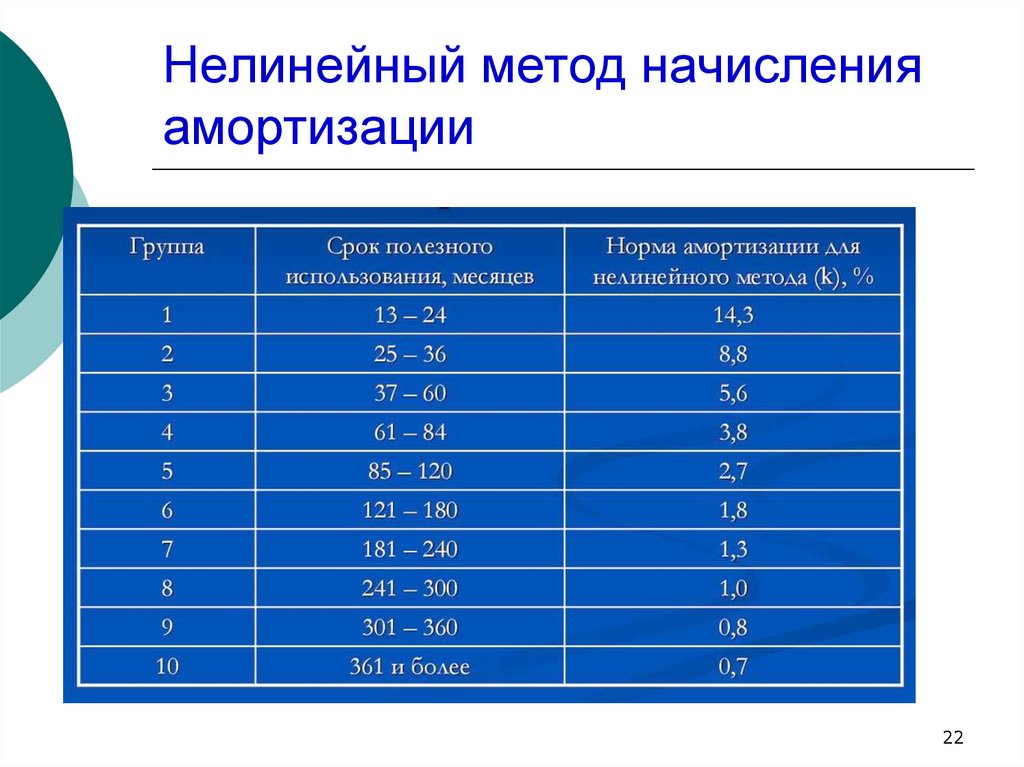

22. Нелинейный метод начисления амортизации

2223.

ПРОЧИЕ РАСХОДЫРасходы на ремонт основных средств (в том

числе арендуемых)

Расходы на научные исследования и/или

опытно-конструкторские разработки

Расходы на освоение природных ресурсов

Расходы на некоторые виды добровольного

страхования имущества

Суммы налогов и сборов, начисленные в

установленном законодательством РФ

о налогах и сборах порядке

23

24.

ПРОЧИЕ РАСХОДЫАрендные (лизинговые) платежи за

арендуемое (принятое в лизинг) имущество

Расходы на компенсацию за использование для

служебных поездок личных легковых

автомобилей

Расходы на командировки

Представительские расходы

Расходы на рекламу

Другие расходы, связанные с производством

24

и/или реализацией

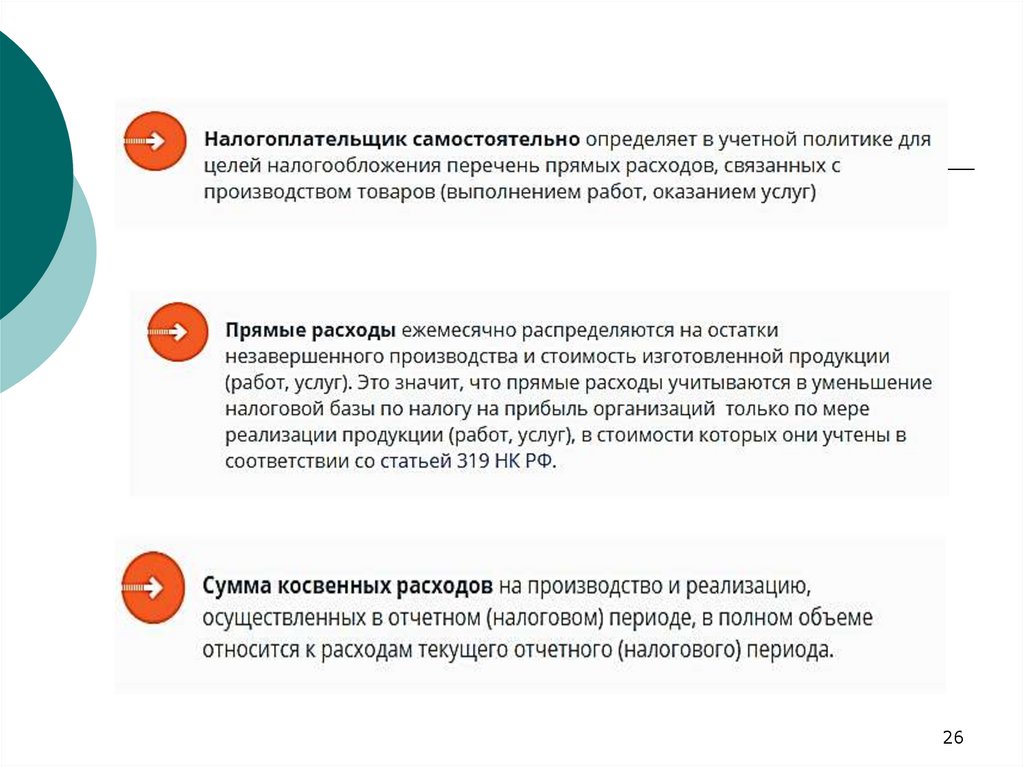

25. Расходы, связанные с производством и реализацией, делятся на:

прямые расходыкосвенные

26.

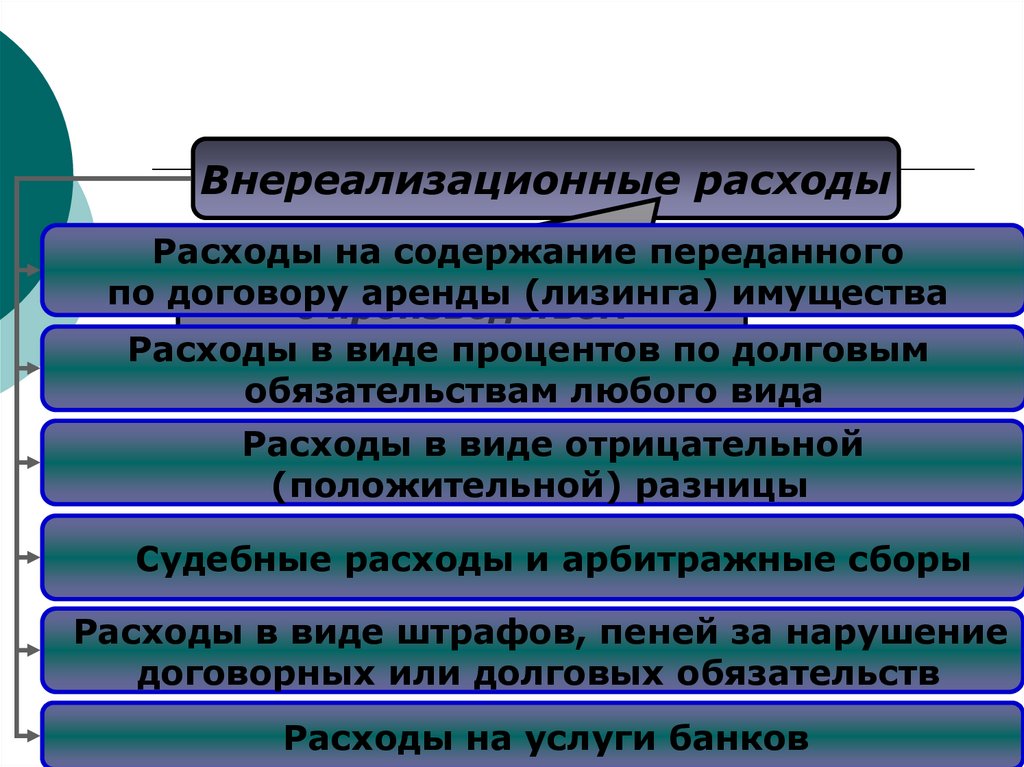

2627.

Внереализационные расходыРасходы

на содержание

переданного

Расходы,

не связанные

по договору

аренды (лизинга) имущества

с производством

реализацией

Расходы и

в виде

процентов по долговым

обязательствам любого вида

Расходы в виде отрицательной

(положительной) разницы

Судебные расходы и арбитражные сборы

Расходы в виде штрафов, пеней за нарушение

договорных или долговых обязательств

Расходы на услуги банков

27

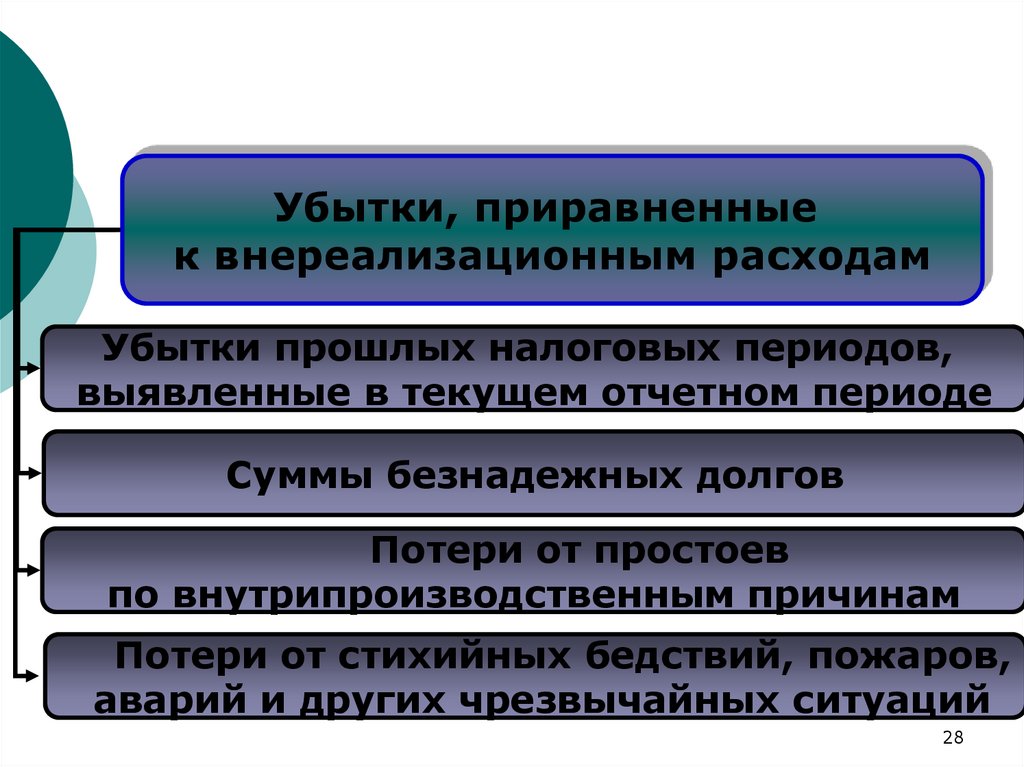

28.

Убытки, приравненныек внереализационным расходам

Убытки прошлых налоговых периодов,

выявленные в текущем отчетном периоде

Суммы безнадежных долгов

Потери от простоев

по внутрипроизводственным причинам

Потери от стихийных бедствий, пожаров,

аварий и других чрезвычайных ситуаций

28

29. 3. Порядок определения налогооблагаемой прибыли

прибылиВыручка от реализации

товаров (работ, услуг),

имущественных прав

Внереализационные

доходы

-

-

Косвенные налоги

Косвенные налоги

-

-

Признанные расходы,

связанные

с производством

Внереализационные

расходы

Прибыль (убыток)

от реализации

Прибыль (убыток)

внереализационных

операций

=

=

+

29

Прибыль (убыток) по данным налогового учета

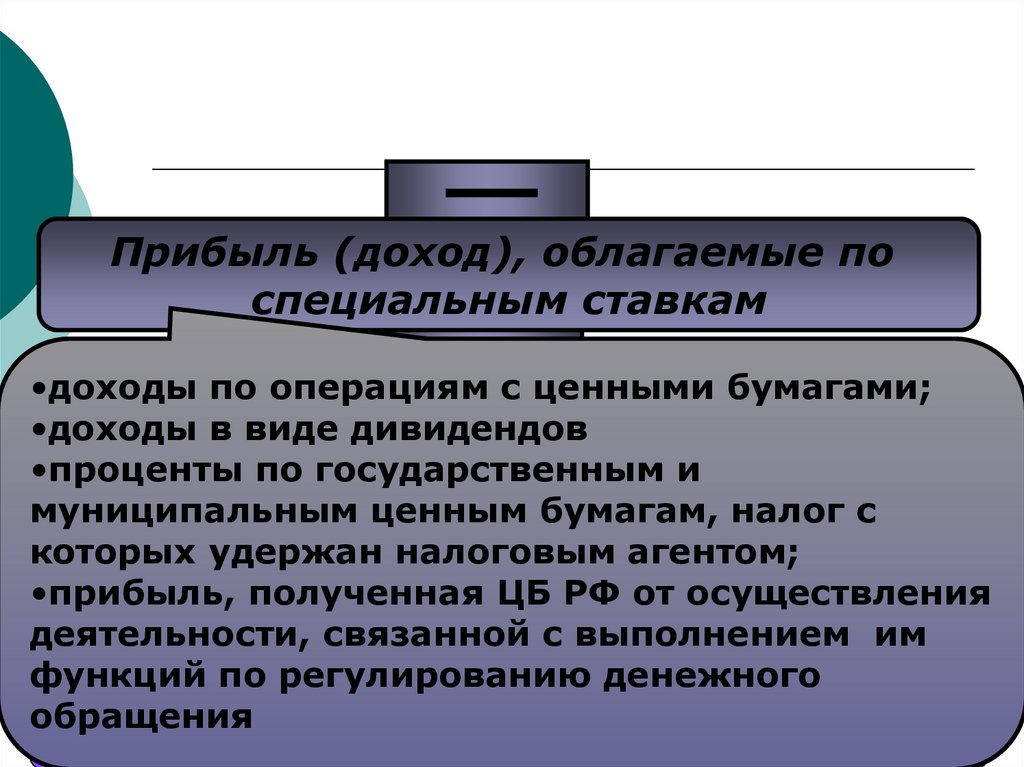

30.

Прибыль (доход), облагаемые поспециальным ставкам

•доходы по операциям с ценными бумагами;

•доходы в видеНалоговая

дивидендовбаза

•проценты по государственным и

муниципальным ценным бумагам, налог с

Сумма

убытка,

полученного

которых

удержан

налоговым

агентом; в

•прибыль,

полученная

ЦБ РФ от осуществления

предыдущем

налоговом

периоде

деятельности, связанной с выполнением им

функций по регулированию денежного

обращения

Налогооблагаемая

30

Прибыль

(убыток) по данным прибыль

налогового учета

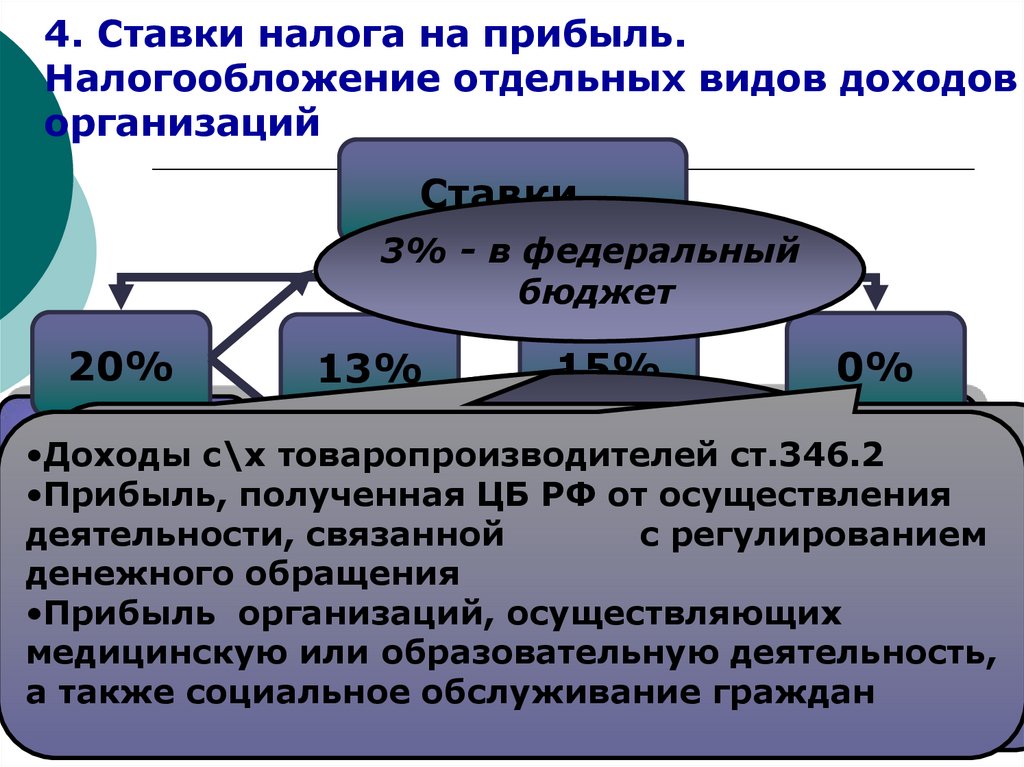

31. 4. Ставки налога на прибыль. Налогообложение отдельных видов доходов организаций

Ставки3% - в федеральный

бюджет

20%

13%

15%

0%

17 % - в бюджет

Основная

•Доходы

в товаропроизводителей

виде дивидендов,

полученные

от

•Доходы

c\х

ст.346.2

Специальные

ставки

субъекта РФ

ставка

российских

организаций

иностранными

•Прибыль,

полученная

ЦБ РФ

от осуществления

Доходы

в виде

организациями,

а также

полученные

российскими

деятельности,

связанной

с регулированием

Законодательные

органы

субъектов

РФ

дивидендов,

полученные

организациями

от иностранных

организаций

денежного

обращения

могут

понижать

ставку налога

для

от российских

организаций

• Доходыорганизаций,

в виде процентов,

полученных

•Прибыль

осуществляющих

отдельных

категорий

налогоплароссийскими

владельцами

государственных

и муниципаль-ных

медицинскую

или

тельщиков,

нообразовательную

не

13,5%

организациями

и более чем до деятельность,

ценных

бумаг

а также

социальное

обслуживание граждан

физическими

лицами

31

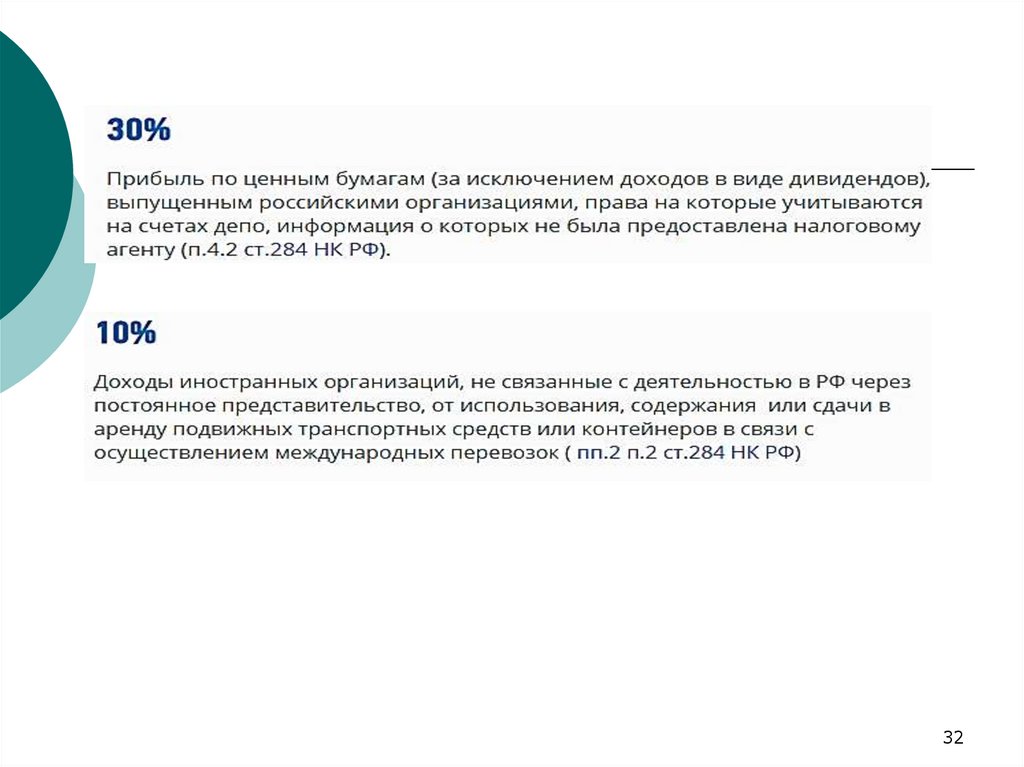

32.

3233. 5. Порядок исчисления и сроки уплаты налога на прибыль

Налоговыйпериод

• Календарный

год

Отчетный

период

• Первый квартал

• Полугодие

• Девять месяцев

33

34.

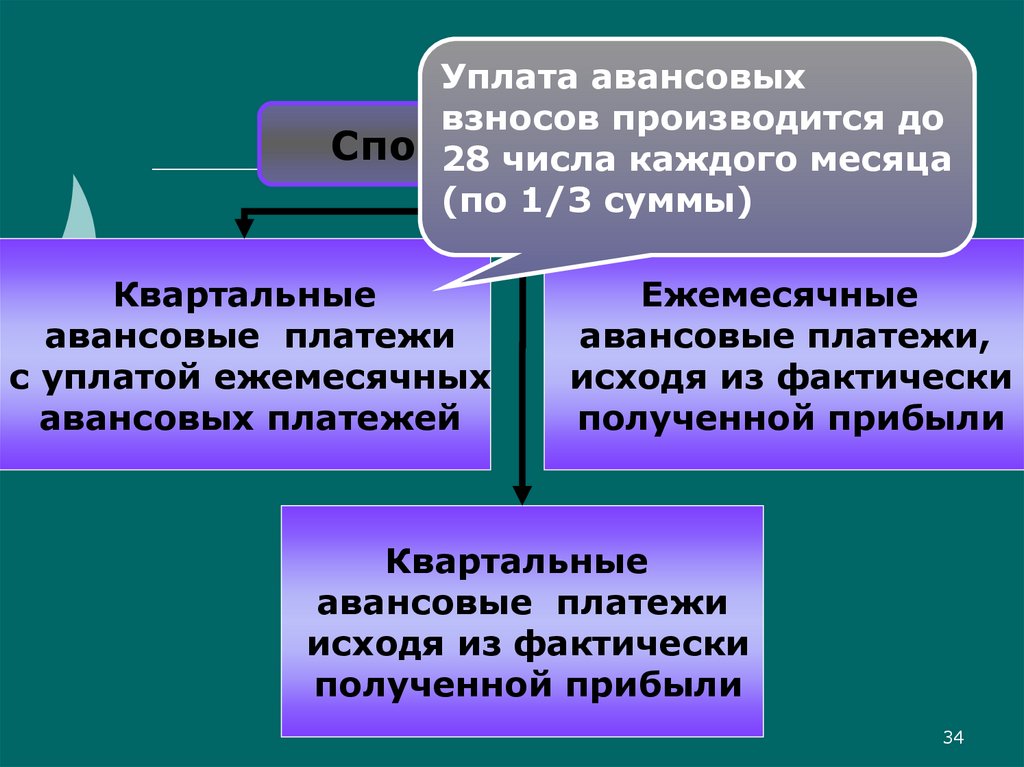

Уплата авансовыхвзносов производится до

Способы

уплаты

28 числа

каждого месяца

(по 1/3 суммы)

Квартальные

авансовые платежи

с уплатой ежемесячных

авансовых платежей

Ежемесячные

авансовые платежи,

исходя из фактически

полученной прибыли

Квартальные

авансовые платежи

исходя из фактически

полученной прибыли

34

35.

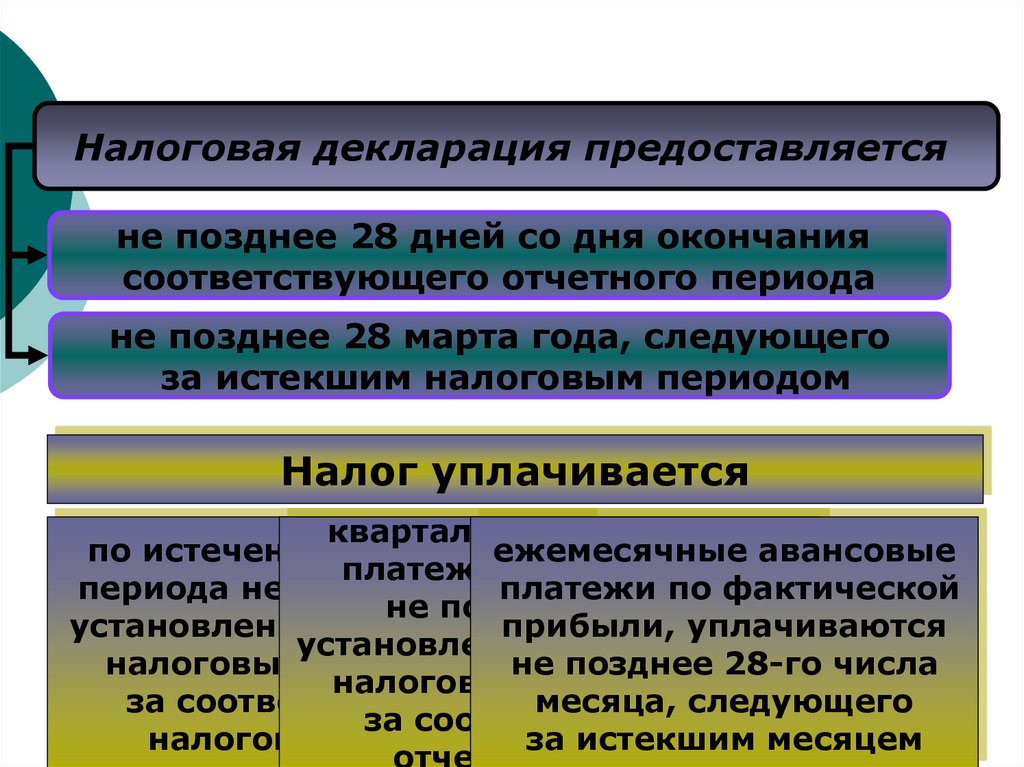

Налоговая декларация предоставляетсяне позднее 28 дней со дня окончания

соответствующего отчетного периода

не позднее 28 марта года, следующего

за истекшим налоговым периодом

Налог уплачивается

квартальные авансовые

по истечении налогового

ежемесячные авансовые

платежи уплачиваются

периода не позднее срока,

платежи по фактической

не позднее срока,

установленного для подачи

прибыли, уплачиваются

установленного для подачи

налоговых деклараций

не позднее 28-го числа

налоговых деклараций

за соответствующий месяца, следующего

за соответствующий

налоговый период за истекшим месяцем 35

отчетный период

finance

finance