Similar presentations:

Фондовая биржа. Часть 1

1.

Фондовая биржа. Часть 1История становления фондовых бирж

Организационное устройство бирж. Классификация бирж

Организация торгового процесса на фондовой бирже

2.

3.

4.

5.

• Предтечей современной биржи считают средневековые ярмарки.Наиболее известные из них в XIV-XV вв. находились в

североитальянских, южнофранцузских и среднеевропейских

городах. Из Венеции, Генуи, Флоренции торговые флотилии

отправлялись в Византию, Малую Азию, Сирию, на Кипр, в гавани

Северной Африки. Обратно корабли везли пряности, красильные

вещества, шелковые и хлопчатобумажные ткани. Заморские

товары переправлялись итальянскими купцами на ярмарки

Фландрии, Англии, Северной Франции.

• Приезд на ярмарку купцов из разных стран — это приток

разнообразных денежных знаков. Поэтому в Средние века

торговые центры становятся центрами торговли деньгами.

Укрупнение торговых сделок дает толчок развитию не только

разменных, но и кредитных операций.

6.

• Менялы брали на себя роль банкиров. Они располагались сосвоими столами на площадях под открытым небом или в крытых

галереях. На ярмарке оживленно торговали не только товарами,

но и денежными знаками и векселями, разменивали деньги,

давали ссуды под заклад движимости — чаще всего морских

судов, под поступления от таможенных сборов.

• На ярмарку приходили и приезжали часто для того, чтобы узнать

коммерческие и политические новости. Сюда стекались сведения

о стоимости ценных бумаг, потребности в денежных средствах и

наиболее значительных ссудах на данный момент. Иначе говоря,

в торговых центрах сосредоточивалась информация о спросе и

предложении на товары, деньги, документы, формировались

цены — прообраз современных курсов ценных бумаг.

7.

• Этимология слова «биржа» связана с торговлей. Оно берет начало отдревнелатинского слова «бурса», что означает «кожаный кошелек».

Термин получил прописку в голландском городе Брюгге, который известен

как один из крупных торговых центров севера Европы.

• Термин «биржа» связан с одноименным названием площади биржевых

собраний в Брюгге, на которой находился дом, принадлежащий роду Ван

дер Бурсе. У него был герб — три кожаных кошелька (тер бурсе).

Дальнейшее повсеместное использование слова «биржа» связано с тем, что

оно соответствовало по смыслу как «кожаному кошельку», так и в

переносном значении — «денежным суммам» вообще.

• В Амстердаме в 1688 г. появляется первая книга о бирже — своего рода

практическое пособие по биржевой игре, содержащее вместе с тем

интересные теоретические и психологические наблюдения. Ее автор —

португалец Жозеф де ла Вега. Он дал своей работе название: «Путница из

путаниц, или Занимательные беседы между остроумным философом,

рассудительным купцом и начитанным акционером о торговле акциями, ее

прохождении, ее развитии, ее выгодах, ее игре, ее надувательствах и т.д.».

• В начале XVII в. появилась необходимость сооружения для биржи

специальных зданий.

8.

• Первая биржа в России появилась в Великом Новгороде, нопервая регулярная биржа появилась в Санкт-Петербурге в 1703 г.

9.

10.

11.

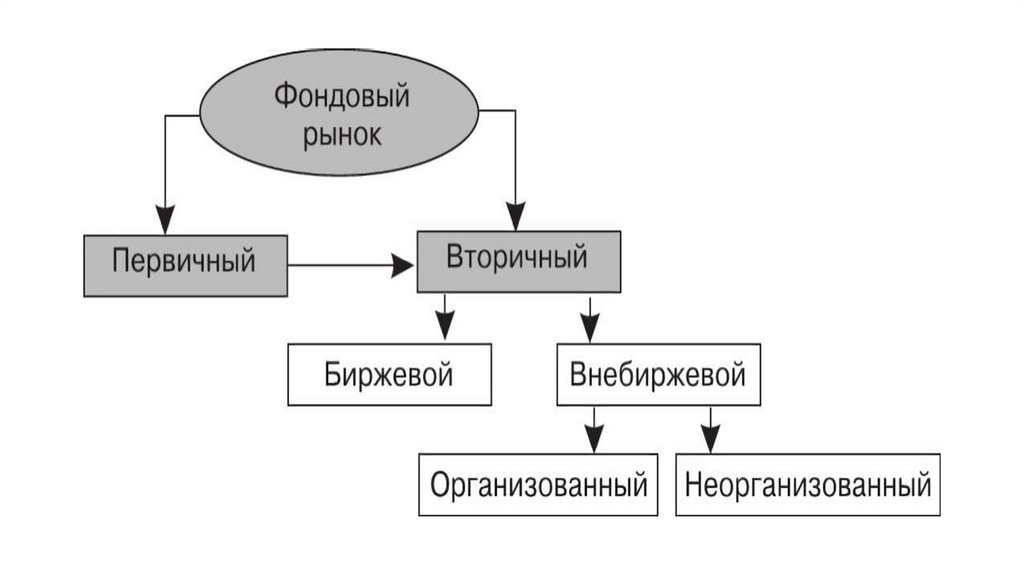

• Согласно действующему российскому законодательству фондоваябиржа относится к профессиональным участникам рынка ценных

бумаг, организующим их куплю-продажу, т. е. к организациям,

предоставляющим услуги, «непосредственно способствующим

заключению гражданско-правовых сделок с ценными бумагами» (ст. 9

Закона «О рынке ценных бумаг»).

• Фондовая биржа представляет собой организованный, регулярно

функционирующий, централизованный рынок с фиксированным

местом торговли, с процедурой отбора наилучших ценных бумаг и

операторов рынка, отвечающих определенным требованиям, с

наличием временного регламента торговли и стандартных торговых

процедур, с централизацией регистрации сделок и расчетов по ним,

установлением официальных (биржевых) котировок и

осуществлением надзора за членами биржи.

12.

• Фондовой биржей признается только организатор торговли нарынке ценных бумаг, осуществляющий свою деятельность на

основании лицензии и не совмещающий деятельность по

организации торговли с другими видами деятельности, за

исключением деятельности валютной биржи, товарной биржи

(деятельности по организации биржевой торговли), клиринговой

деятельности, связанной с осуществлением клиринга по

операциям с ценными бумагами и инвестиционными паями

паевых инвестиционных фондов, деятельности по

распространению информации, издательской деятельности, а

также с осуществлением деятельности по сдаче имущества в

аренду. Для осуществления каждого из указанных видов

деятельности должно быть создано отдельное структурное

подразделение.

13.

Биржа выполняет следующие функции:1. Аккумулирование (мобилизация) временно свободных денежных средств (через

продажу за ней финансовых активов) и способствование передаче прав

собственности.

2. Организация биржевых торгов. Данная функция включает в себя ряд подфункций:

• Предоставление места для рынка, т. е. места, где может происходить как первичное

размещение, так и вторичная перепродажа ценных бумаг.

• Обеспечение технического доступа к биржевым торгам. Биржа должна

использовать современные средства связи, обеспечивать

высококвалифицированную систему электронной торговли с помощью

оборудования биржевого зала, рабочих мест участников торгов, компьютерного

обеспечения всех процессов на бирже и т.д.

• Обеспечение гласности, открытости биржевых торгов путем оповещения

участников торгов о месте и времени проведения торгов, списке и котировке

ценных бумаг, допущенных к торгам на фондовой бирже, результатах торговых

сессий.

14.

• Разработка правил биржевой торговли, т. е. норм и правил поведения участниковторга в зале, а также установление этических стандартов, кодекса поведения

участников биржевой торговли.

• Обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Эта

функция осуществляется с помощью биржевых систем клиринга и расчетов. Для

этого биржа использует систему безналичных расчетов, зачет взаимных требований

и обязательств участников торгов, а также организует их исполнение.

• Создание механизма для беспрепятственного разрешения споров, возникающих по

заключенным биржевым сделкам в ходе биржевых торгов (биржевой арбитраж).

Эта функция, с одной стороны, позволяет выявить недобросовестных участников

торга — мошенников, ас другой — уладить все споры, возникающие в ходе торгов

из-за неточностей записей о сделках, сбоев в системе компьютерного обеспечения

и других человеческих и технических ошибок.

• Разработка квалификационных требований для участников торгов. Члены биржи,

принимающие участие в биржевых торгах, должны знать правила работы на бирже,

иметь необходимые знания и практические навыки во всех сферах деятельности,

связанных с биржевой торговлей. Биржа должна располагать

высококвалифицированным штатом сотрудников для осуществления своей

деятельности.

• Обучение и переподготовка персонала биржи.

15.

3. Разработка биржевых контрактов. Данная функция бирживключает в себя следующие подфункции:

• Стандартизация требований к качественным характеристикам

биржевых товаров. Биржа гарантирует надежность ценных бумаг,

которые котируются на ней, так как к обращению на бирже

допускаются только те ценные бумаги, которые прошли листинг,

т. е. соответствуют предъявляемым к ним требованиям.

• Стандартизация размеров партий актива, лежащего в основе

контракта.

• Выработка единых требований к расчетам по биржевым сделкам

(включая условия и сроки поставки по контрактам,

взаиморасчеты и расчеты с биржей).

16.

4.Ценовая функция биржи включает в себяследующие подфункции:

• Выявление равновесной биржевой цены и ее регулирование с

целью недопущения незаконных манипуляций с ценами на

бирже. Биржа определяет рыночную стоимость (курс) ценной

бумаги в процессе ее котировки.

• Ценообразование.

• Прогнозирование цены. На бирже торгуют контрактами с

поставкой через несколько месяцев после даты заключения

сделки, а это вызывает необходимость осуществлять ежедневное

прогнозирование цен на будущие даты поставки товара.

17.

• 5.Функция хеджирования (страхования) участников биржевойторговли от неблагоприятных для них колебаний цен. Для этого

на бирже используются специальные виды сделок и механизмы

их заключения, что повышает доверие к бирже, привлекает к ней

рыночных спекулянтов, увеличивая число торгующих как

непосредственно, так и через посредников.

• 6.Спекулятивная биржевая деятельность — это вид деятельности,

целью которой является получение прибыли от игры на разнице в

ценах купли-продажи ценных бумаг.

• 7.Информационная функция биржи осуществляется путем

предоставления в средства массовой информации

многочисленных данные о биржевых ценах, компаниях,

торгующих на бирже о рыночной конъюнктуре, прогнозах по

различным рынкам и т.д.

18.

19.

20.

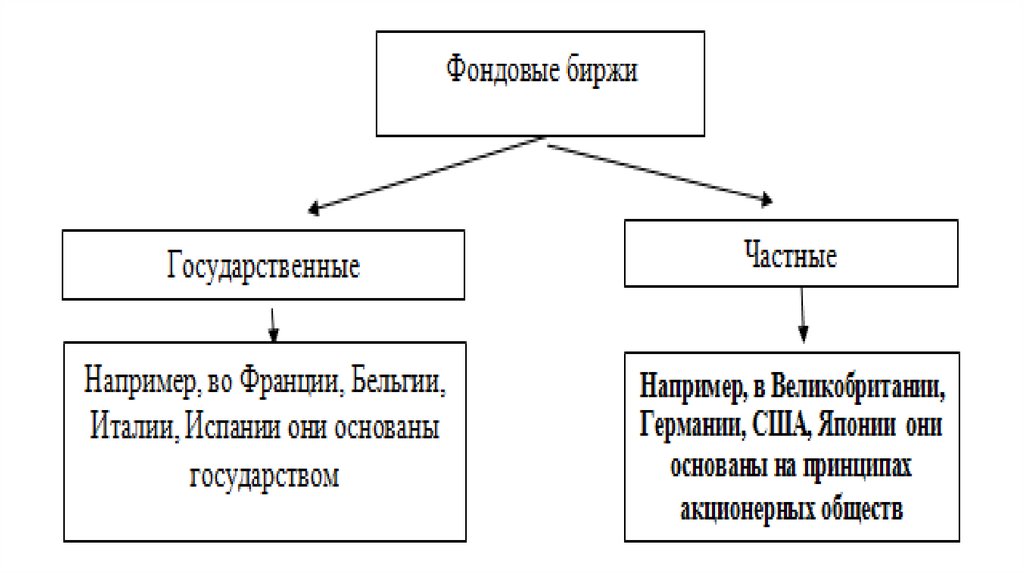

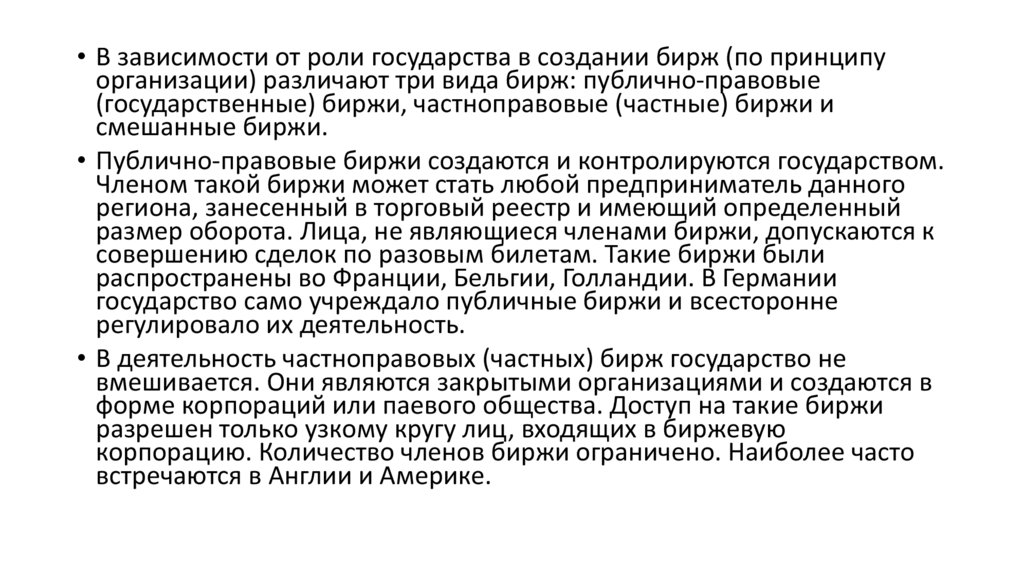

• В зависимости от роли государства в создании бирж (по принципуорганизации) различают три вида бирж: публично-правовые

(государственные) биржи, частноправовые (частные) биржи и

смешанные биржи.

• Публично-правовые биржи создаются и контролируются государством.

Членом такой биржи может стать любой предприниматель данного

региона, занесенный в торговый реестр и имеющий определенный

размер оборота. Лица, не являющиеся членами биржи, допускаются к

совершению сделок по разовым билетам. Такие биржи были

распространены во Франции, Бельгии, Голландии. В Германии

государство само учреждало публичные биржи и всесторонне

регулировало их деятельность.

• В деятельность частноправовых (частных) бирж государство не

вмешивается. Они являются закрытыми организациями и создаются в

форме корпораций или паевого общества. Доступ на такие биржи

разрешен только узкому кругу лиц, входящих в биржевую

корпорацию. Количество членов биржи ограничено. Наиболее часто

встречаются в Англии и Америке.

21.

• Для смешанных бирж характерно то, что в руках государства находитсячасть акций биржи (если она создается в форме акционерного

общества), что дает ему право направлять в органы управления

представителей исполнительной власти и таким образом

контролировать деятельность биржи. Они распространены в

континентальной Европе.

• В России изначально биржи носили публично-правовой характер, а

затем, в 1990-1991 гг., была сделала попытка придать им статус

частноправового института. Современные российские биржи относят к

частным в силу того, что они руководствуются наряду с официальным

государственным законодательством собственными правилами

самоуправления, которые каждая биржа обязана за регистрировать в

федеральном органе исполнительной власти при своем учреждении.

Эти правила устанавливают обязанность Биржевого совета (комитета)

отчитываться только перед Общим собранием се членов, которое

является высшим органом управления биржей.

22.

• В зависимости от правового положения различают биржи,созданные как акционерные общества, как товарищества с

ограниченной ответственностью и т.д. Это зависит от уровня

деловой и экономической культуры, традиций, а также отсутствия

жесткой правовой основы, регламентирующей их создание и

функционирование.

• По мере развития биржевой торговли менялась организационноправовая форма бирж.

• Фондовые в законодательном порядке должны иметь форму

некоммерческого партнерства или быть акционерным

обществом.

23.

• В зависимости от степени участия посетителей в торгах (отдопуска участников к торгам) биржи делятся на открытые и

закрытые.

• На открытой бирже торговля сначала велась непосредственно

самими участниками хозяйственных отношений, т. е. продавцами

и покупателями фондовых ценностей, каждый из которых имел

доступ на торги. Однако по мере увеличения объема операций

появилась необходимость в привлечении специализированных

участников-посредников, что позволяло самим продавцам и

покупателям не тратить время на осуществление операций. Часто

эти посредники выделялись из числа наиболее удачно

действующих участников либо появлялись извне. В торгах на

открытых биржах кроме постоянных членов и биржевых

посредников могут принимать участие и посетители.

24.

Открытые биржи бывают двух видов:• чисто («идеально») открытая биржа, на которой обеспечивается

свободный допуск в биржевое кольцо продавцов и покупателей и

контрагентов, не обязывают пользоваться услугами посредников;

• открытая биржа смешанного типа, на которой сделки могут

совершать помимо продавцов и покупателей две группы

посредников — брокеры, работающие от имени и за счет клиента, и

дилеры, осуществляющие операции от своего имени и за свой счет.

25.

• На закрытой бирже торговля ведется толькоспециализированными участниками, всем другим лицам доступ в

пал для торговли запрещен.

• Появление биржи закрытого типа привело к существенным

изменениям в организации биржевых операций, так как

потребовалось создать систему сбора и обработки заказов на

осуществление операций от клиентов. Современные зарубежные

бирж и в основном являются закрытыми, так как биржевая

торговля связана с высокими рисками и требует высокого

профессионализма.

• В России валютные и фондовые биржи являются закрытыми

26.

В зависимости от объекта биржевой торговли биржиподразделяют на универсальные и

специализированные.

• Универсальные биржи проводят операции с разными

финансовыми активами, например, валютно-фондовая биржа.

• Специализированные финансовые биржи проводят сделки только

с одним видом финансового актива. К таким биржам относятся

валютная биржа, фондовая биржа, фьючерсная биржа, биржа

драгоценных металлов и драгоценных камней. Основным

преимуществом специализированных бирж является снижение

издержек торговли.

27.

В зависимости от места и роли в международнойторговле различают международные и национальные

биржи.

• Международные биржи представляют собой вид постоянно

действующего оптового рынка, охватывающего несколько

государств, на котором совершаются сделки купли-продажи на

определенные биржевые товары. К международным фондовым

биржам относят Нью-Йоркскую, Лондонскую, Токийскую

фондовые биржи.

• Национальные биржи осуществляют свою деятельность в

пределах одной страны. В зависимости от сферы деятельности

внутри одного государства биржи можно разделить на

центральные (столичные), межрегиональные и региональные

(локальные).

28.

В зависимости от преобладающего вида биржевых сделокбывают: биржи реального товара, фьючерсные, опционные

и смешанные биржи.

• В России существуют Санкт-Петербургская фьючерсная биржа,

секция срочных контрактов на Московской межбанковской

валютной бирже и др.

29.

На основании двух критериев (степени вмешательства государства в сферубиржевого оборота и формы организации бирж) русский ученый А. Филиппов

выделил следующие исторически сложившиеся типы бирж.

• Биржа первого типа — это доступное для всех собрание, не имеющее законодательных норм,

регулирующих его деятельность. Правительство брало на себя только функцию общего надзора за

порядком на биржах. Любой желающий мог стать участником биржевого торга, а биржевое

помещение предоставлялось правительством или какой-либо компанией. Биржи такого типа

существовали в Голландии, Бельгии и Франции.

• Второй тип бирж — это всесторонне регламентируемое государством собрание. Биржевая торговля

регулируется законодательством и находится под строгим контролем администрации. Посетители и

участники биржи не организованы в корпорации, а сама биржа представляет собой открытое

собрание. Члены биржевого комитета назначаются не биржей, а соответствующей государственной

инстанцией. К ним относится большинство германских бирж.

• Третий тип бирж — биржа закрытого типа, всесторонне регулируемая государством. Участники

биржевой торговли объединены в корпорацию, и биржевой комитет избирается из их числа. Данный

комитет строго подчиняется правительственному органу. Деятельность этих бирж регламентируется

законом и находится под административным контролем. Во многих случаях помимо членов биржевых

корпораций на торг допускаются посторонние лица, но, как правило, по особому разрешению и с

ограниченными правами. Такие биржи были характерны для Австро-Венгрии, России.

• Четвертый тип биржи — свободная корпорация или частное учреждение. Эта биржа создается без

вмешательства государства и представляет собой частную компанию, которая отождествляется с

биржей, либо эта компания одной из своих целей ставит содержание и заведование биржей.

Специального биржевого законодательства в этом случае может не быть или оно очень ограничено.

Руководство биржей осуществляет биржевой комитет, который наделен широкими полномочиями и

• избирается общим собранием членов биржи. Такой тип биржи является закрытым.

30.

Несмотря на все разнообразие бирж, для них характерны общиечерты:

• наличие должным образом оборудованных торговых площадей для

организации свободного процесса товарного обращения;

• организация процедуры отбора ценных бумаг и участников торгов;

• формирование строго определенных правил проведения торгов;

• наличие временного регламента торговли;

• открытость в осуществлении торговых операций;

• развитие конкуренции;

• обеспечение сбалансированности спроса и предложения,

официальный порядок установления курсов и котировок;

• наличие системы связи и информации.

31.

32.

33.

34.

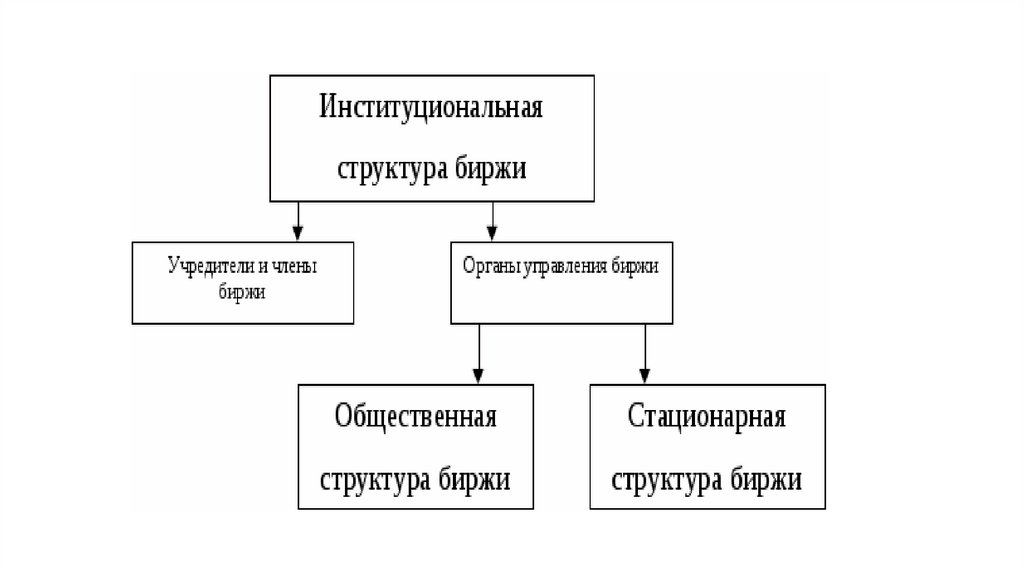

Основными элементами институциональной структуры фондовойбиржи являются:

• учредители фондовой биржи;

• члены фондовой биржи;

• общественные (выборные) структуры;

• органы внутрибиржевого управления.

• Учредителями фондовой биржи, созданной в форме

некоммерческого партнерства, могут выступать только

профессиональные участники рынка ценных бумаг. Служащие

фондовой биржи не могут быть учредителями и самостоятельно

участвовать в деятельности фондовой биржи.

35.

На фондовой бирже существует определённаяобщественная структура:

36.

37.

Общественнаяструктура

Общее собрание

членов биржи

Выборные органы

Ревизионная

комиссия

Биржевой совет

или

совет директоров

Правление

биржи

Главный

управляющий

Зам. главного

управляющего

Управляющие

руководители

подразделений

38.

39.

40.

41.

42.

43.

44.

45.

46.

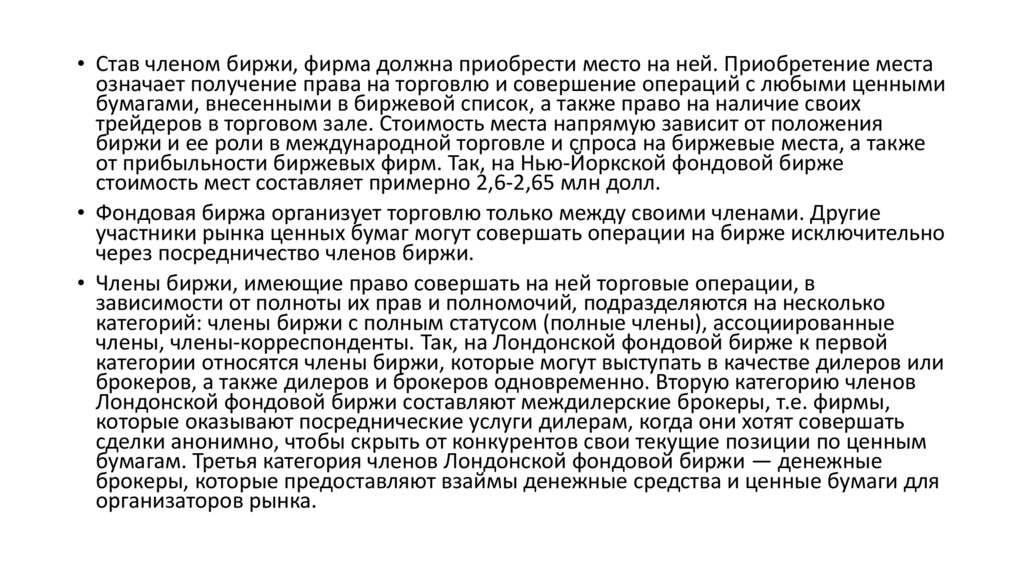

• Став членом биржи, фирма должна приобрести место на ней. Приобретение местаозначает получение права на торговлю и совершение операций с любыми ценными

бумагами, внесенными в биржевой список, а также право на наличие своих

трейдеров в торговом зале. Стоимость места напрямую зависит от положения

биржи и ее роли в международной торговле и спроса на биржевые места, а также

от прибыльности биржевых фирм. Так, на Нью-Йоркской фондовой бирже

стоимость мест составляет примерно 2,6-2,65 млн долл.

• Фондовая биржа организует торговлю только между своими членами. Другие

участники рынка ценных бумаг могут совершать операции на бирже исключительно

через посредничество членов биржи.

• Члены биржи, имеющие право совершать на ней торговые операции, в

зависимости от полноты их прав и полномочий, подразделяются на несколько

категорий: члены биржи с полным статусом (полные члены), ассоциированные

члены, члены-корреспонденты. Так, на Лондонской фондовой бирже к первой

категории относятся члены биржи, которые могут выступать в качестве дилеров или

брокеров, а также дилеров и брокеров одновременно. Вторую категорию членов

Лондонской фондовой биржи составляют междилерские брокеры, т.е. фирмы,

которые оказывают посреднические услуги дилерам, когда они хотят совершать

сделки анонимно, чтобы скрыть от конкурентов свои текущие позиции по ценным

бумагам. Третья категория членов Лондонской фондовой биржи — денежные

брокеры, которые предоставляют взаймы денежные средства и ценные бумаги для

организаторов рынка.

47.

• Фондовая биржа не вправе устанавливать размерывознаграждения, взимаемого ее членами за совершение

биржевых сделок.

• Фондовая биржа обязана обеспечить гласность и публичность

проводимых ею торгов путем оповещения ее членов о месте и

времени проведения торгов, о списке и котировке ценных бумаг,

допущенных к обращению на бирже, о результатах торговых

сессий, а также предоставить другую информацию, указанную в

ст. 9 Закона «О рынке ценных бумаг».

48.

Фондовая биржа обязана утвердить и раскрыть следующуюинформацию любому заинтересованному лицу:

• Правила допуска участника рынка ценных бумаг к торгам.

• Правила листинга/делистинга ценных бумаг и/или допуска ценных бумаг к торгам без

прохождения процедуры листинга.

• Правила проведения торгов на фондовой бирже, которые должны содержать:

• правила заключения и сверки сделок;

• правила регистрации сделок;

• порядок исполнения сделок;

• правила, ограничивающие манипулирование ценами, и использование служебной

информации.

• Расписание предоставления услуг организатором торговли на рынке денных бумаг.

• Регламент внесения изменений и дополнений в вышеперечисленные позиции.

• Список ценных бумаг, допущенных к торгам.

• Данный перечень документов фондовая биржа обязана регистрировать в федеральном

органе исполнительной власти по рынку ценных бумаг.

49.

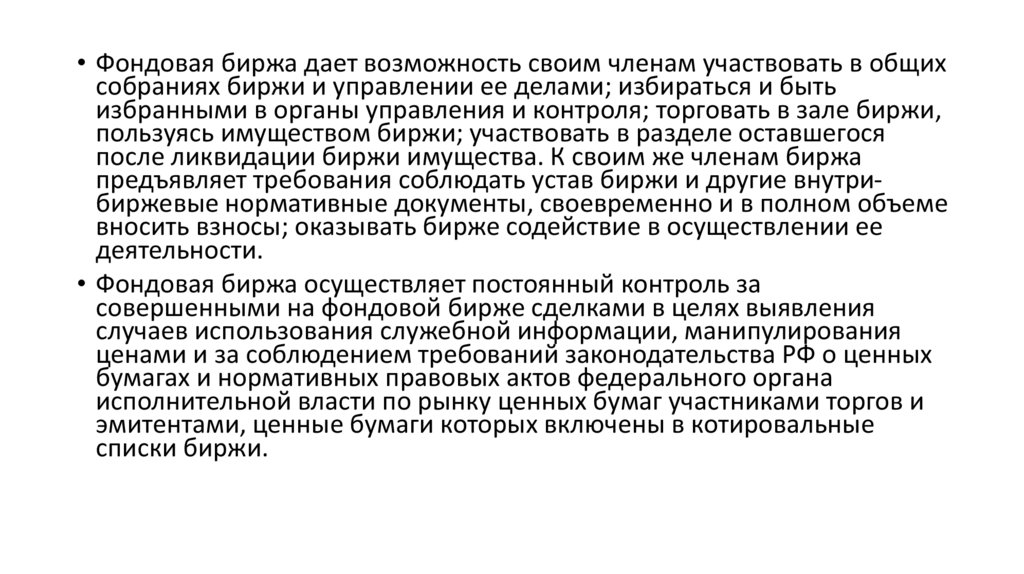

• Фондовая биржа дает возможность своим членам участвовать в общихсобраниях биржи и управлении ее делами; избираться и быть

избранными в органы управления и контроля; торговать в зале биржи,

пользуясь имуществом биржи; участвовать в разделе оставшегося

после ликвидации биржи имущества. К своим же членам биржа

предъявляет требования соблюдать устав биржи и другие внутрибиржевые нормативные документы, своевременно и в полном объеме

вносить взносы; оказывать бирже содействие в осуществлении ее

деятельности.

• Фондовая биржа осуществляет постоянный контроль за

совершенными на фондовой бирже сделками в целях выявления

случаев использования служебной информации, манипулирования

ценами и за соблюдением требований законодательства РФ о ценных

бумагах и нормативных правовых актов федерального органа

исполнительной власти по рынку ценных бумаг участниками торгов и

эмитентами, ценные бумаги которых включены в котировальные

списки биржи.

50.

• Участники торгов обязаны предоставлять фондовой бирже по ее требованиюинформацию, необходимую для осуществления ею контроля в соответствии

с правилами проведения торгов на фондовой бирже.

• Споры между членами фондовой биржи, членами фондовой биржи и их

клиентами рассматриваются судом, арбитражным судом и третейским

судом.

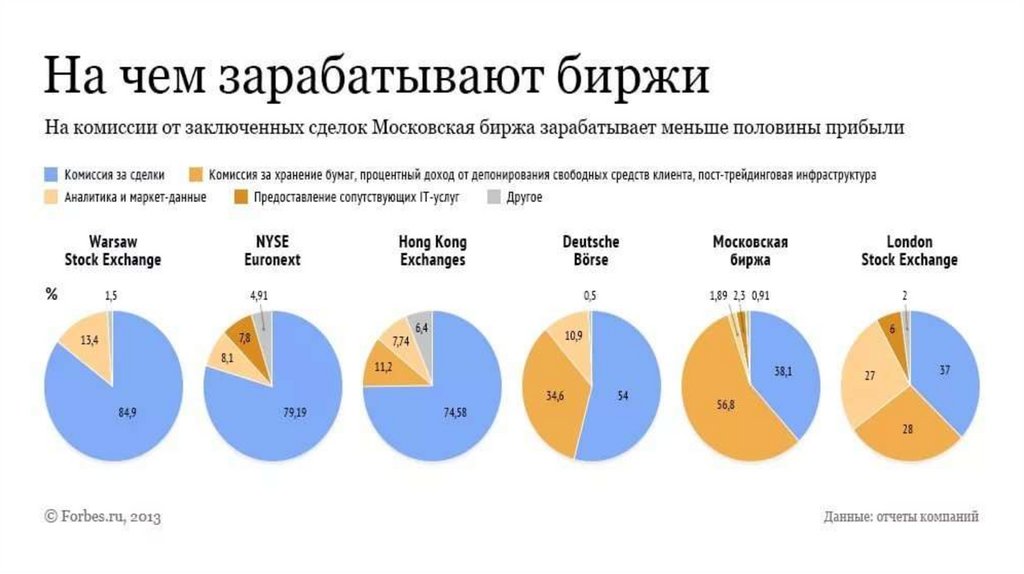

• Основными статьями дохода биржи являются:

• комиссионное вознаграждение, взимаемое с участников биржевых торгов,

за каждый заказ, исполненный в биржевом зале;

• плата за листинг;

• вступительные, ежегодные и целевые взносы членов биржи;

• взносы на покрытие текущих убытков или не создание необходимых

резервов.

• В РФ функционирует достаточное количество бирж, но только 5 бирж

являются основными торговыми площадками по купле-продаже ценных

бумаг: Московская межбанковская валютная биржа (ММВБ), Московская

фондовая биржа (МФБ), Российская торговая система (РТС), МВБ, СанктПетербургская валютная биржа (СПВБ), Фондовая биржа «Санкт-Петербург»

(СПФБ).

finance

finance