Similar presentations:

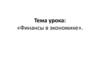

Финансы

1.

Финансы1.

2.

Д

О

Х

О

Д

совокупность экономических отношений в процессе использования

денежных средств.

экономический инструмент распределения и перераспределения

совокупного общественного продукта и национального дохода.

П

Р

Е

Д

П

Р

И

Я

Т

И

Я

Остается на предприятии в виде прибыли

Остаются у рабочих в виде заработной платы

Частично поступают в бюджет в виде налогов

2.

Деньги3.

Девальвацияпроцесс, при котором происходит снижение стоимости

национальной валюты по отношению к валюте иностранной

Причины

•не стабильная

экономическая

ситуация в стране;

•снижение количества

импортных товаров на

рынке;

•снижение

покупательской

способности;

•снижение уровня ВВП.

стремительное падение российского

рубля в 2014 г.

4.

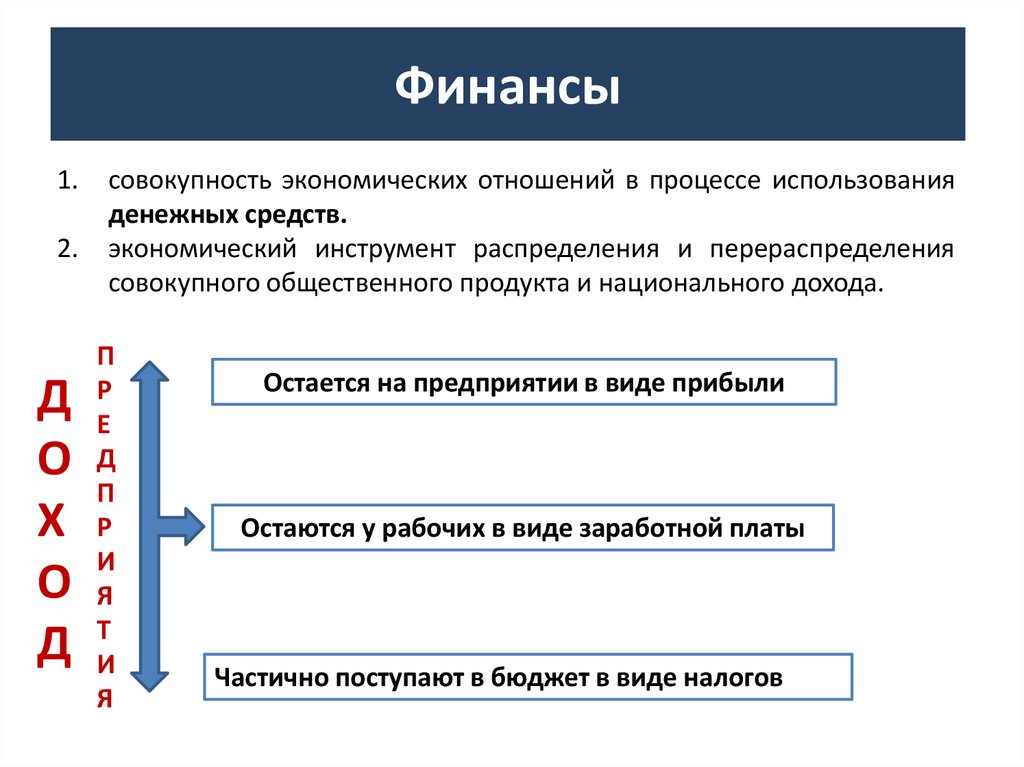

Инфляцияпереизбыток каналов обращения денежной массой сверх потребностей

товарооборота

Девальвация

Рост цен на товары и услуги

спроса

предложения (издержек)

увеличения совокупного спроса в

условиях полной загрузки

производственных мощностей, а

значит, и невозможности

отреагировать увеличением выпуска

продукции

увеличения издержек производства

Причинами роста издержек могут

быть – увеличение цен на сырье,

действия профсоюзов по повышению

заработной платы и др.

4

5.

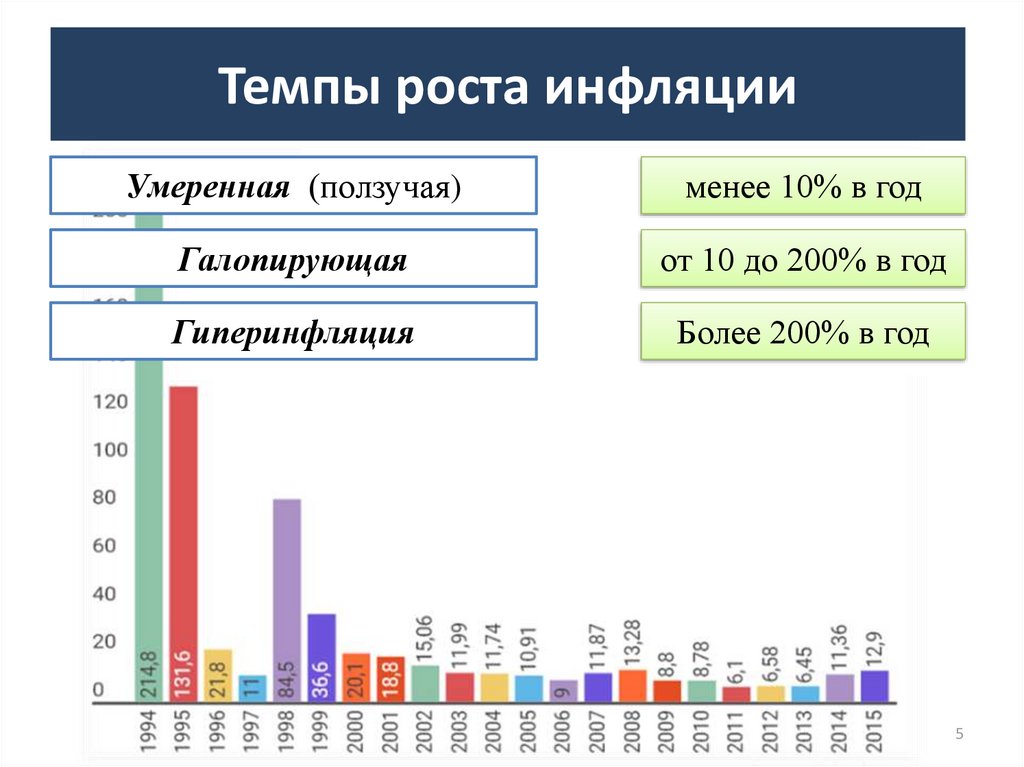

Темпы роста инфляцииУмеренная (ползучая)

менее 10% в год

Галопирующая

от 10 до 200% в год

Гиперинфляция

Более 200% в год

5

6.

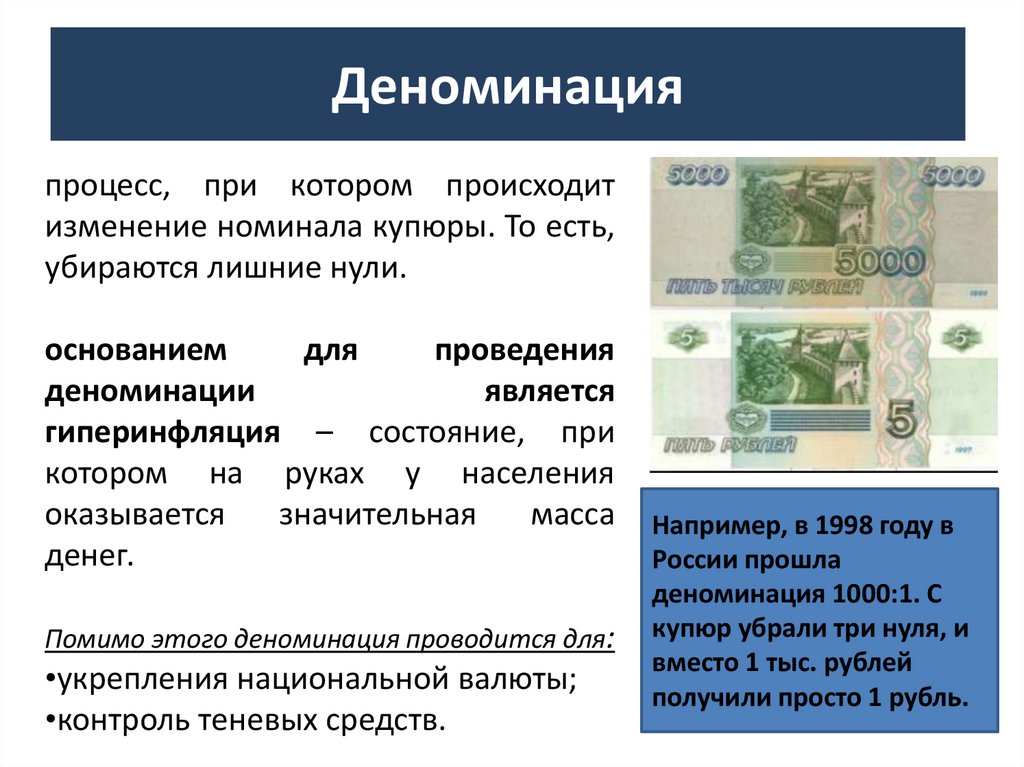

Деноминацияпроцесс, при котором происходит

изменение номинала купюры. То есть,

убираются лишние нули.

основанием

для

проведения

деноминации

является

гиперинфляция – состояние, при

котором на руках у населения

оказывается

значительная

масса

денег.

Помимо этого деноминация проводится для:

•укрепления национальной валюты;

•контроль теневых средств.

Например, в 1998 году в

России прошла

деноминация 1000:1. С

купюр убрали три нуля, и

вместо 1 тыс. рублей

получили просто 1 рубль.

7.

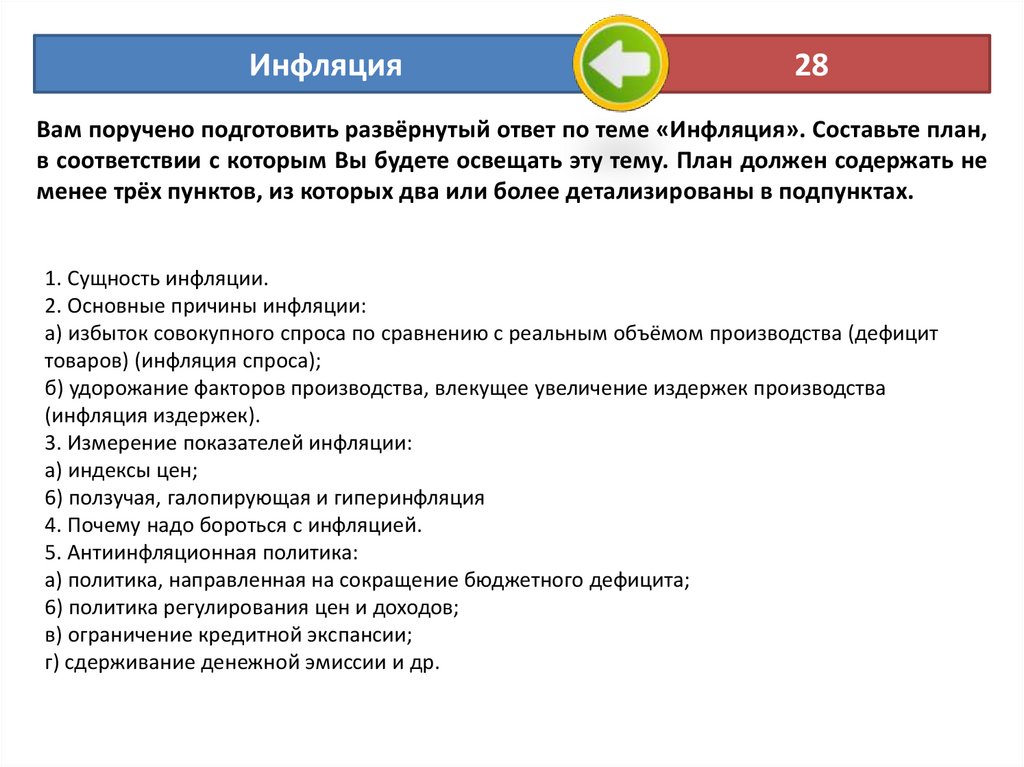

Инфляция28

Вам поручено подготовить развёрнутый ответ по теме «Инфляция». Составьте план,

в соответствии с которым Вы будете освещать эту тему. План должен содержать не

менее трёх пунктов, из которых два или более детализированы в подпунктах.

1. Сущность инфляции.

2. Основные причины инфляции:

а) избыток совокупного спроса по сравнению с реальным объёмом производства (дефицит

товаров) (инфляция спроса);

б) удорожание факторов производства, влекущее увеличение издержек производства

(инфляция издержек).

3. Измерение показателей инфляции:

а) индексы цен;

6) ползучая, галопирующая и гиперинфляция

4. Почему надо бороться с инфляцией.

5. Антиинфляционная политика:

а) политика, направленная на сокращение бюджетного дефицита;

6) политика регулирования цен и доходов;

в) ограничение кредитной экспансии;

г) сдерживание денежной эмиссии и др.

8.

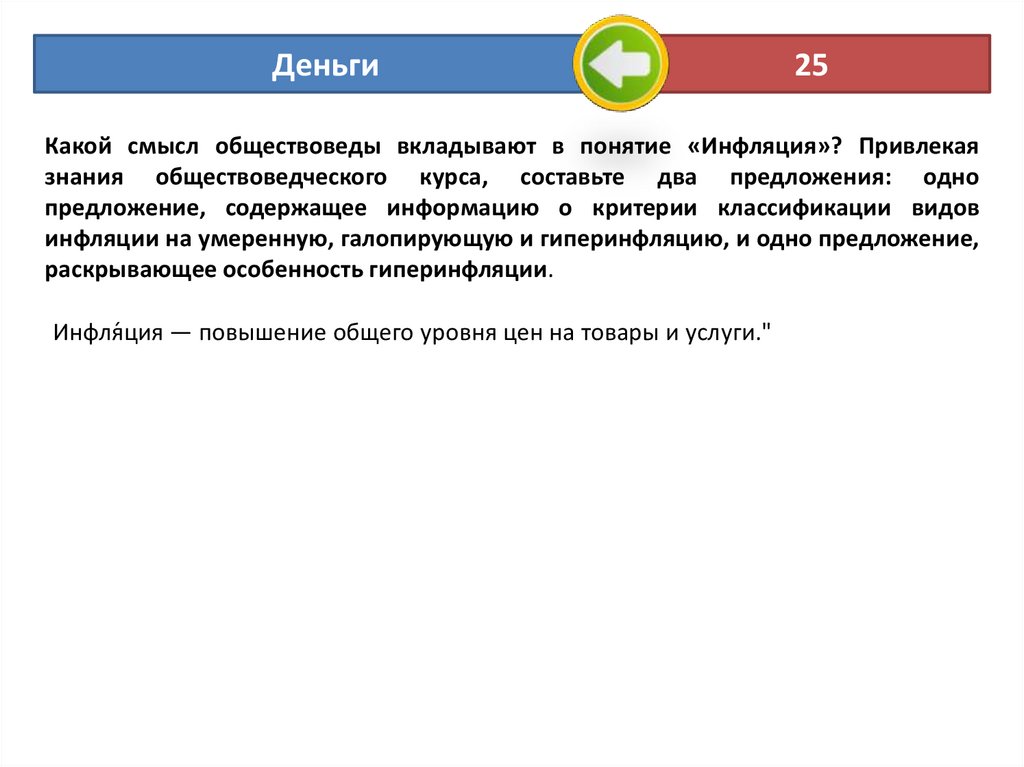

Деньги25

Какой смысл обществоведы вкладывают в понятие «Инфляция»? Привлекая

знания обществоведческого курса, составьте два предложения: одно

предложение, содержащее информацию о критерии классификации видов

инфляции на умеренную, галопирующую и гиперинфляцию, и одно предложение,

раскрывающее особенность гиперинфляции.

Инфля́ция — повышение общего уровня цен на товары и услуги."

9.

Перераспределение денежных накоплений врыночном хозяйстве

Сектора,

испытывающие

нехватку денежных

(финансовых)

ресурсов

Сектора, имеющие

избыток денежных

(финансовых)

ресурсов

Домохозяйства

Государство

Заграница

Ставка привлечения

Финансовые

посредники

Фирмы

Физические лица

Юридические лица и ИП

Государство

Заграница

Ставка размещения

10.

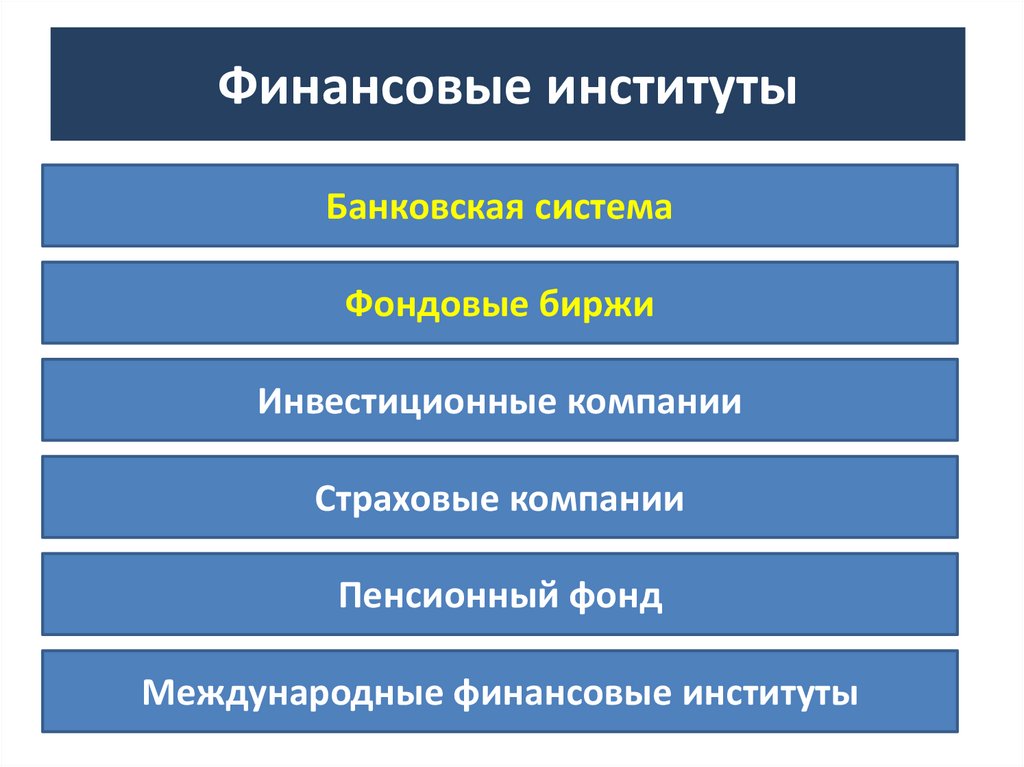

Финансовые институтыБанковская система

Фондовые биржи

Инвестиционные компании

Страховые компании

Пенсионный фонд

Международные финансовые институты

11.

Банкденежно-кредитный институт, осуществляющий регулирование

денежного оборота.

Продукт

деньги

платежные средства

Депозит

Услуги

Расчетный

процесс

Кредит

12.

Формирование банковской маржи13.

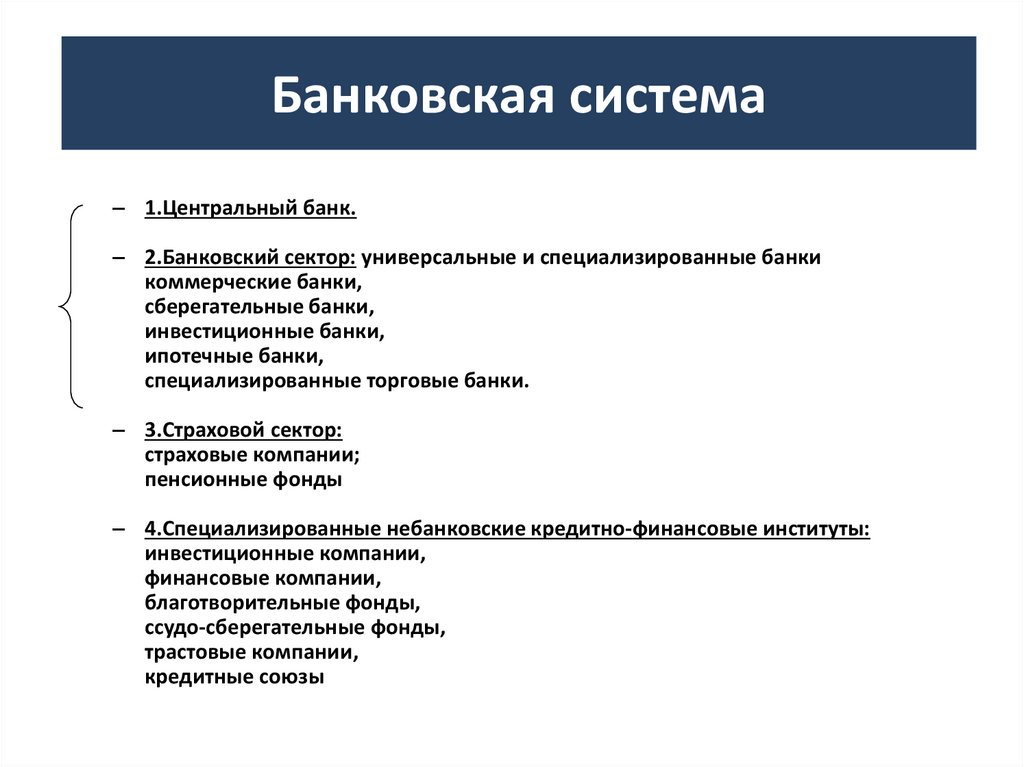

Банковская система– 1.Центральный банк.

– 2.Банковский сектор: универсальные и специализированные банки

коммерческие банки,

сберегательные банки,

инвестиционные банки,

ипотечные банки,

специализированные торговые банки.

– 3.Страховой сектор:

страховые компании;

пенсионные фонды

– 4.Специализированные небанковские кредитно-финансовые институты:

инвестиционные компании,

финансовые компании,

благотворительные фонды,

ссудо-сберегательные фонды,

трастовые компании,

кредитные союзы

14.

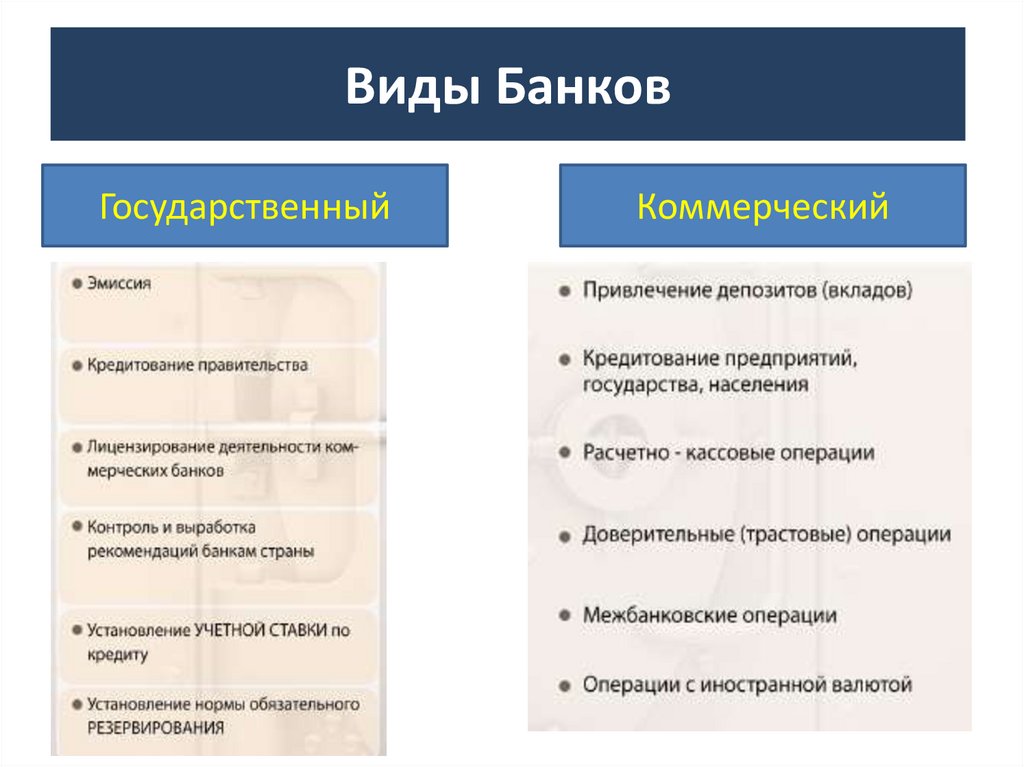

Виды БанковГосударственный

Коммерческий

15.

16.

Динамика количества кредитныхорганизаций в России

17.

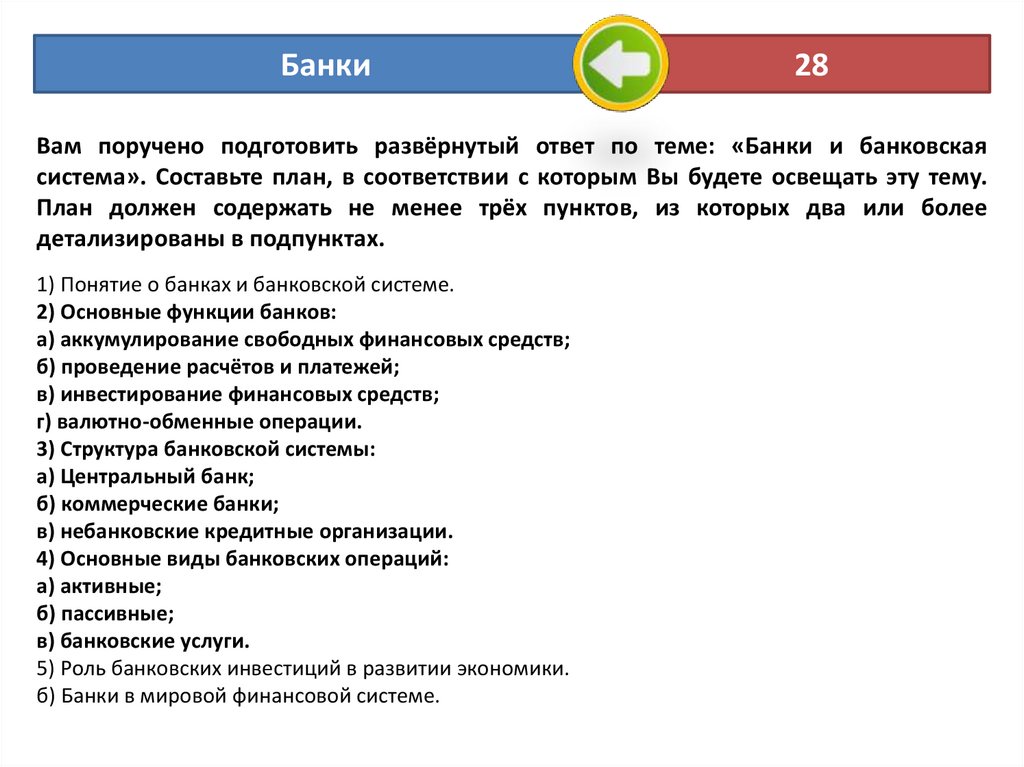

Банки28

Вам поручено подготовить развёрнутый ответ по теме: «Банки и банковская

система». Составьте план, в соответствии с которым Вы будете освещать эту тему.

План должен содержать не менее трёх пунктов, из которых два или более

детализированы в подпунктах.

1) Понятие о банках и банковской системе.

2) Основные функции банков:

а) аккумулирование свободных финансовых средств;

б) проведение расчётов и платежей;

в) инвестирование финансовых средств;

г) валютно-обменные операции.

3) Структура банковской системы:

а) Центральный банк;

б) коммерческие банки;

в) небанковские кредитные организации.

4) Основные виды банковских операций:

а) активные;

б) пассивные;

в) банковские услуги.

5) Роль банковских инвестиций в развитии экономики.

б) Банки в мировой финансовой системе.

18.

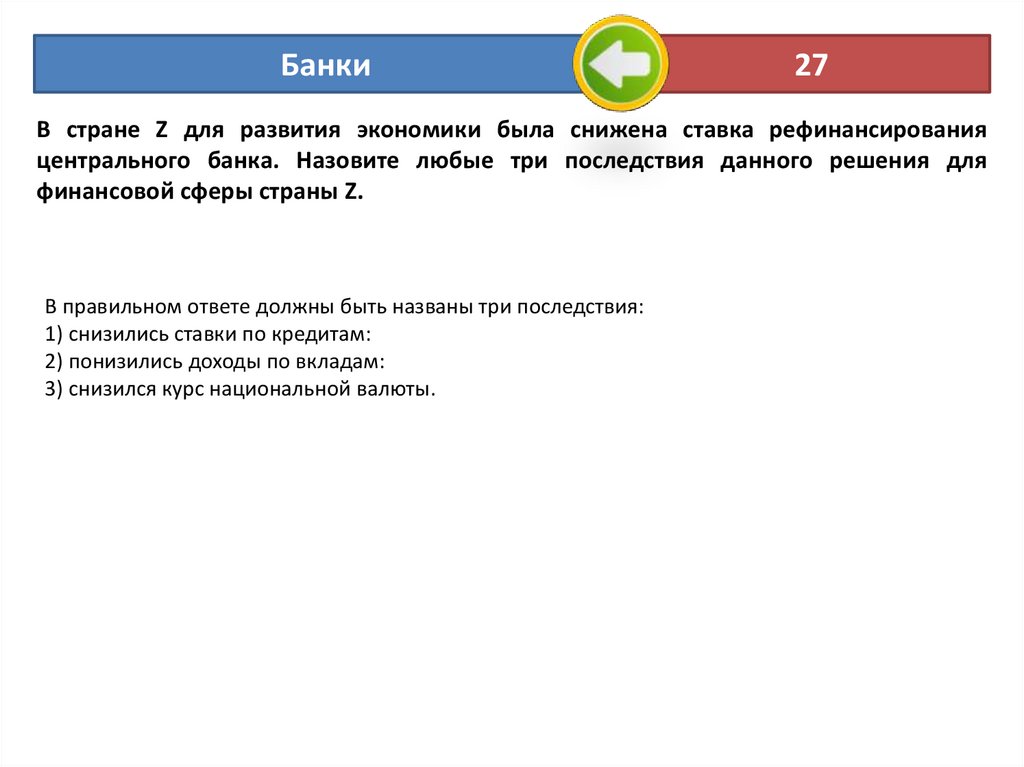

Банки27

В стране Z для развития экономики была снижена ставка рефинансирования

центрального банка. Назовите любые три последствия данного решения для

финансовой сферы страны Z.

В правильном ответе должны быть названы три последствия:

1) снизились ставки по кредитам:

2) понизились доходы по вкладам:

3) снизился курс национальной валюты.

19.

Фондовый рынокрынок, где осуществляются сделки с ценными бумагами,

контролируется государством.

Эмитент

организация,

выпускающая

(размещающая)

ценную бумагу

Фондовый рынок

(stock market)

рынок (компьютерная

платформа) для торговли

ценными бумагами

Инвестор

человек или

организация,

покупающая ценную

бумагу

20.

Ценная Бумагаэто документ, составленный по установленной форме и при наличии

обязательных

реквизитов,

удостоверяющий

имущественные

права,

осуществление или передача которых возможна только при предъявлении этого

документа.

Акция - эмиссионная ценная бумага, закрепляющая права ее владельца:

1. на получение части прибыли акционерного общества в виде дивидендов,

2. на участие в управлении акционерным обществ

3. на часть имущества, остающегося после его ликвидации.

Обыкновенная

Привилегированная

право

владельцу

участвовать

в

голосовании на собрание акционеров.

не фиксированные

не приоритетное

дивиденды

право на получение определенной части

имущества АО в случае его ликвидации

фиксированные

приоритетное

21.

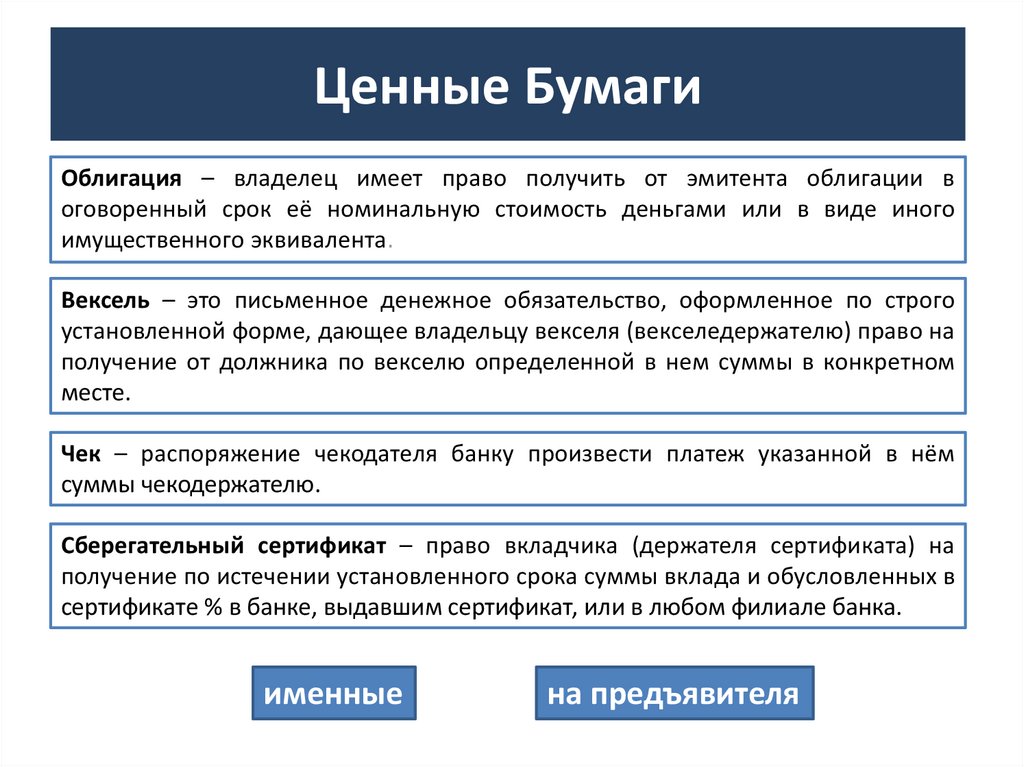

Ценные БумагиОблигация – владелец имеет право получить от эмитента облигации в

оговоренный срок её номинальную стоимость деньгами или в виде иного

имущественного эквивалента.

Вексель – это письменное денежное обязательство, оформленное по строго

установленной форме, дающее владельцу векселя (векселедержателю) право на

получение от должника по векселю определенной в нем суммы в конкретном

месте.

Чек – распоряжение чекодателя банку произвести платеж указанной в нём

суммы чекодержателю.

Сберегательный сертификат – право вкладчика (держателя сертификата) на

получение по истечении установленного срока суммы вклада и обусловленных в

сертификате % в банке, выдавшим сертификат, или в любом филиале банка.

именные

на предъявителя

22.

Фирмаисполнитель

указаний

клиента

клиенты

брокеры

Фирма,

организатор

торговли

доверительный

управляющий

биржа

депозитарий

Фирма,

занимающаяся

расчетами по

сделкам

Физические и

юридические лица

клиринговая

палата

Фирма, которая

торгует от своего

имени, но в интересах

и за счет клиента

Хранит ценные

бумаги, ведет реестр

сделок с ними, выдает

выписки владельцам

23.

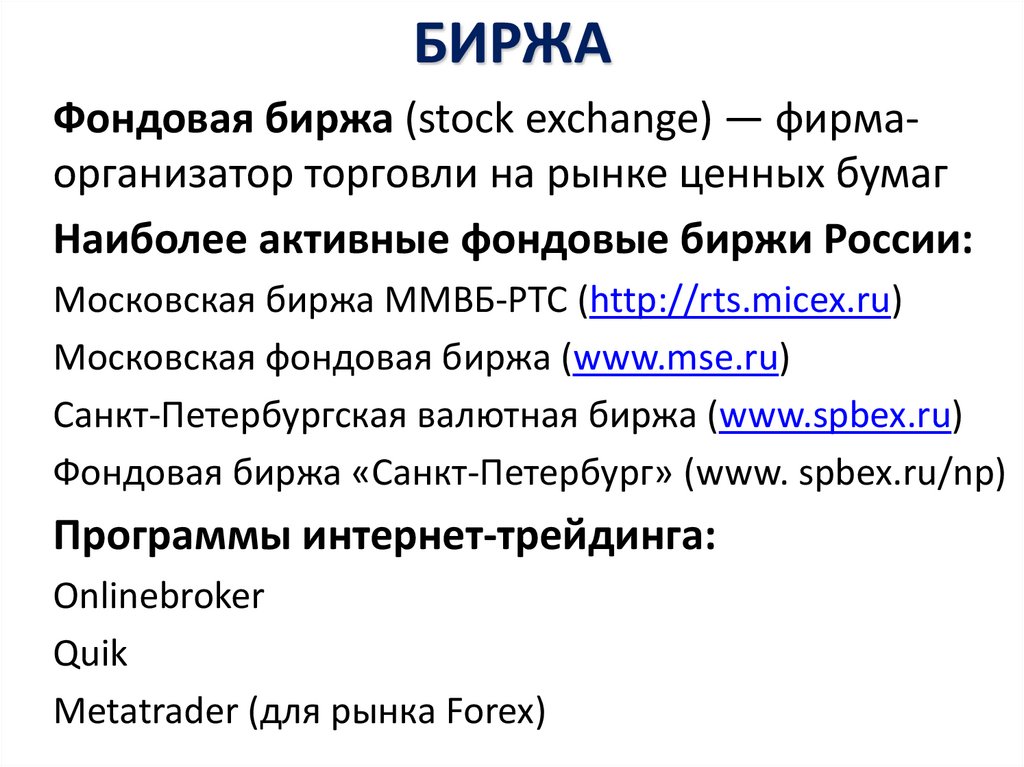

БИРЖАФондовая биржа (stock exchange) — фирмаорганизатор торговли на рынке ценных бумаг

Наиболее активные фондовые биржи России:

Московская биржа ММВБ-РТС (http://rts.micex.ru)

Московская фондовая биржа (www.mse.ru)

Санкт-Петербургская валютная биржа (www.spbex.ru)

Фондовая биржа «Санкт-Петербург» (www. spbex.ru/np)

Программы интернет-трейдинга:

Onlinebroker

Quik

Metatrader (для рынка Forex)

24.

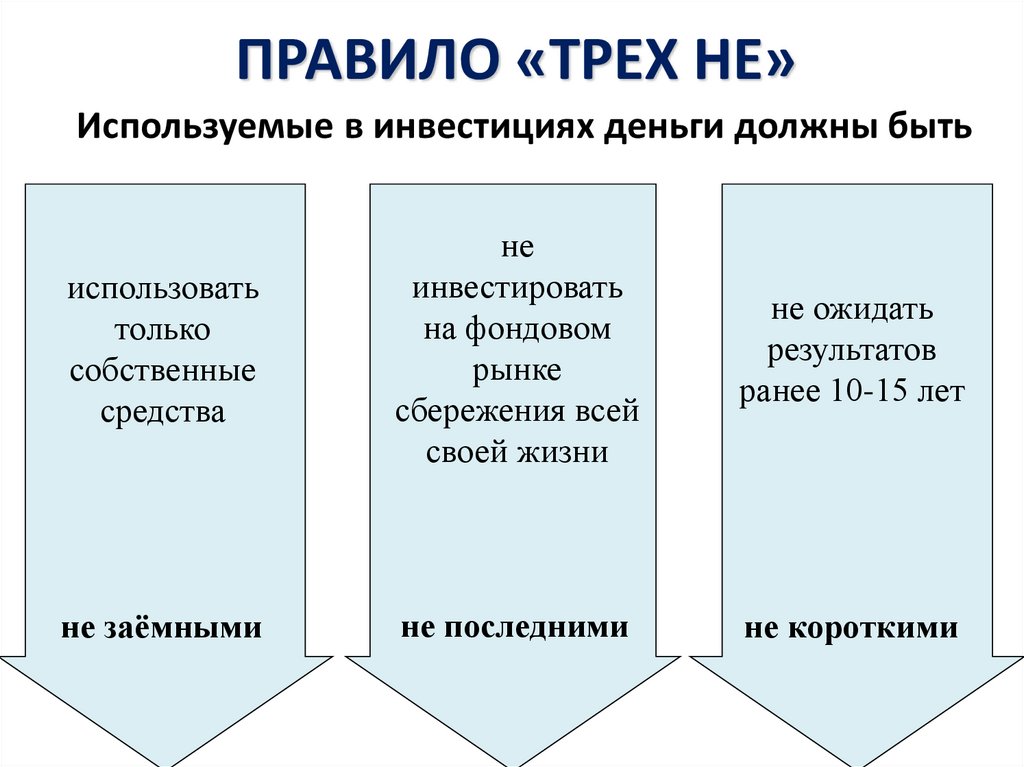

ПРАВИЛО «ТРЕХ НЕ»Используемые в инвестициях деньги должны быть

использовать

только

собственные

средства

не

инвестировать

на фондовом

рынке

сбережения всей

своей жизни

не ожидать

результатов

ранее 10-15 лет

не заёмными

не последними

не короткими

25.

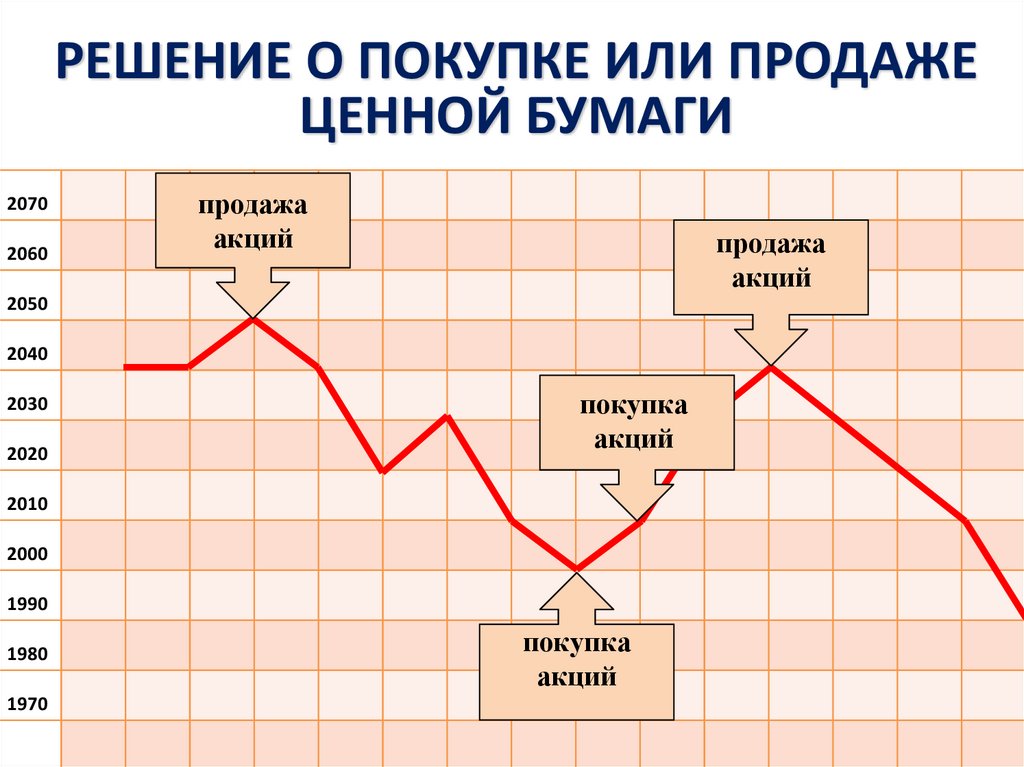

РЕШЕНИЕ О ПОКУПКЕ ИЛИ ПРОДАЖЕЦЕННОЙ БУМАГИ

2070

2060

продажа

акций

продажа

акций

2050

2040

2030

2020

покупка

акций

2010

2000

1990

1980

1970

покупка

акций

26.

Наиболее предпочтительные формы инвестированиясредств по мнению россиян

(ВЦИОМ, 2014, %)

27.

Участие населения нафондовом рынке

в России и США

Менее 1% (0,07%)

Около 70-80%

28.

Преимущества фондового рынка длячастных инвесторов

Вложения в различные активы на российском рынке (2003-2016)

economics

economics