Similar presentations:

Задачи для курсов ГИА

1.

ЗАДАЧИ для курсов ГИА1

2.

Задача 1.ООО «А» продало покупателю продукцию. Стоимость продукции

согласно договору – 118 000 руб. (в том числе НДС – 20%).

Себестоимость продукции – 60 000 руб. ООО «А» определяет выручку

для целей налогообложения по отгрузке.

Определите финансовый результат от продажи продукции (прибыль или

убыток). Отразите данные операции на счетах б/учета.

1) Д 62 К 90/1 – 118000 руб. – отражена выручка от продажи продукции

и сумма задолженности покупателя;

2) Д 90/3 К 68ндс – 19667 руб. – начислен НДС к уплате в бюджет;

3) Д 90/2 К 43 – 60 000 руб. – списана себестоимость проданной

продукции;

4) Д 90/9 К 99 –38333 руб. – отражена прибыль от продажи продукции

покупателям

2

3.

Д90/1

К

4)118000

1)118000

Оборот 118000

Оборот 118000

Д

90/3

К

2)19667

4)19667

Оборот 19667

Оборот 19667

Д 90/1 К 90/9

Д

90/2

К

3)60000

4)60000

Оборот 60000 Оборот 60000

Д

4)19667

4)60000

4)38333

Оборот 118000

Д 90/9 К 90/2 и Д 90/9 К 90/3

90/9

4)118000

К

Оборот 118000

Д 90/9 К 99 - прибыль

3

4.

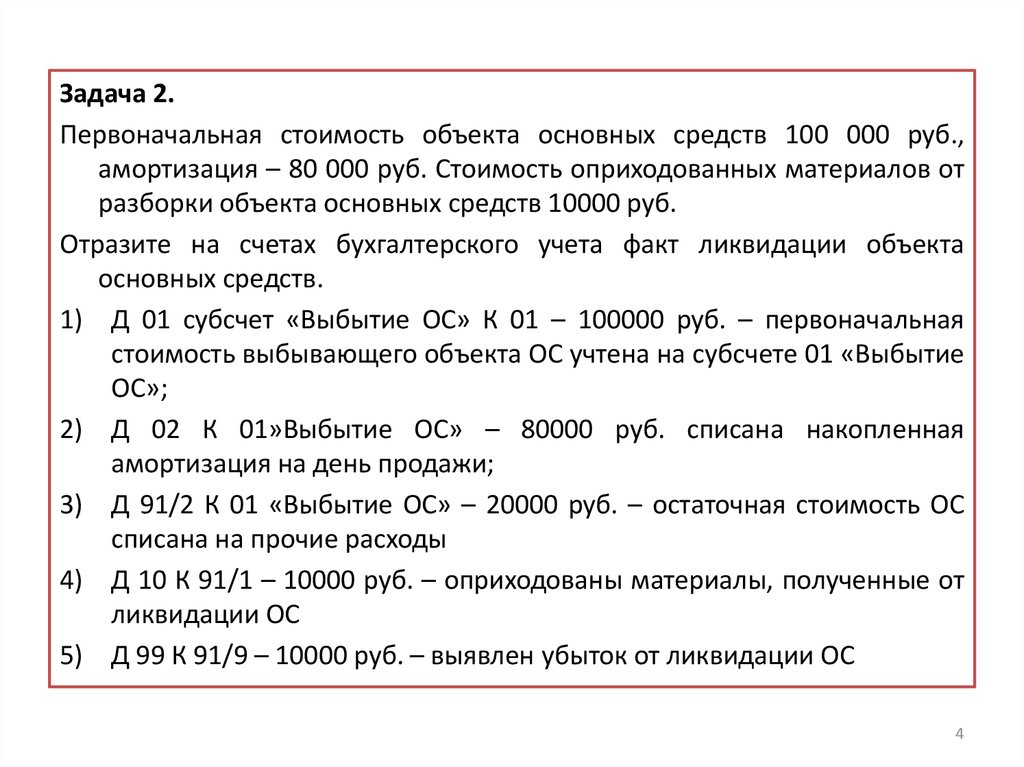

Задача 2.Первоначальная стоимость объекта основных средств 100 000 руб.,

амортизация – 80 000 руб. Стоимость оприходованных материалов от

разборки объекта основных средств 10000 руб.

Отразите на счетах бухгалтерского учета факт ликвидации объекта

основных средств.

1) Д 01 субсчет «Выбытие ОС» К 01 – 100000 руб. – первоначальная

стоимость выбывающего объекта ОС учтена на субсчете 01 «Выбытие

ОС»;

2) Д 02 К 01»Выбытие ОС» – 80000 руб. списана накопленная

амортизация на день продажи;

3) Д 91/2 К 01 «Выбытие ОС» – 20000 руб. – остаточная стоимость ОС

списана на прочие расходы

4) Д 10 К 91/1 – 10000 руб. – оприходованы материалы, полученные от

ликвидации ОС

5) Д 99 К 91/9 – 10000 руб. – выявлен убыток от ликвидации ОС

4

5.

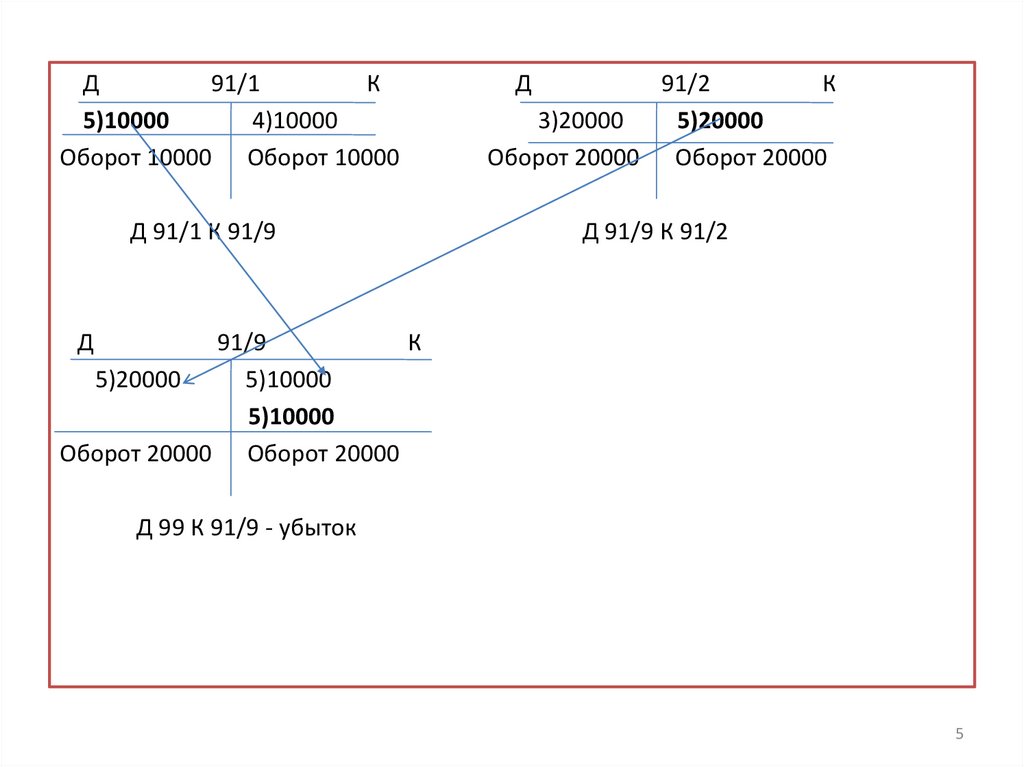

Д91/1

К

5)10000

4)10000

Оборот 10000 Оборот 10000

Д 91/1 К 91/9

Д

91/2

К

3)20000

5)20000

Оборот 20000 Оборот 20000

Д 91/9 К 91/2

Д

91/9

К

5)20000

5)10000

5)10000

Оборот 20000 Оборот 20000

Д 99 К 91/9 - убыток

5

6.

Задача 3 (отдельные операции).Одним из учредителей организации «С» является организация «А». В качестве

вклада в уставный капитал организация «А» передала оборудование

стоимостью (основные средства) 25 000 руб. Расходы по доставке 1180 руб., в

том числе НДС – 20%. Отразить на счетах бухгалтерского учета поступление

оборудования в качестве вклада в уставный капитал.

1) Дебет 75/1 Кредит 80 – 25000 руб. – отражена задолженность по вкладу в

уставный капитал;

2) Дебет 08 Кредит 75/1 – 25000 руб. – поступило оборудование (основные

средства) в качестве вклада в уставный капитал;

3) Дебет 08 Кредит 60 – 983 руб. (за минусом НДС) – отражена стоимость услуг по

доставке;

4) Дебет 19 Кредит 60 – 197 руб. – отражен НДС на стоимость услуг по доставке;

5) Дебет 01 Кредит 08 – 25983 руб. – оборудование введено в эксплуатацию

(принято к учету);

6) Дебет 60 Кредит 51 – 1180 – с расчетного счета оплачено за доставку

оборудования.

7) Дебет 68 Кредит 19 – 197 руб. –произведен зачет НДС.

6

7.

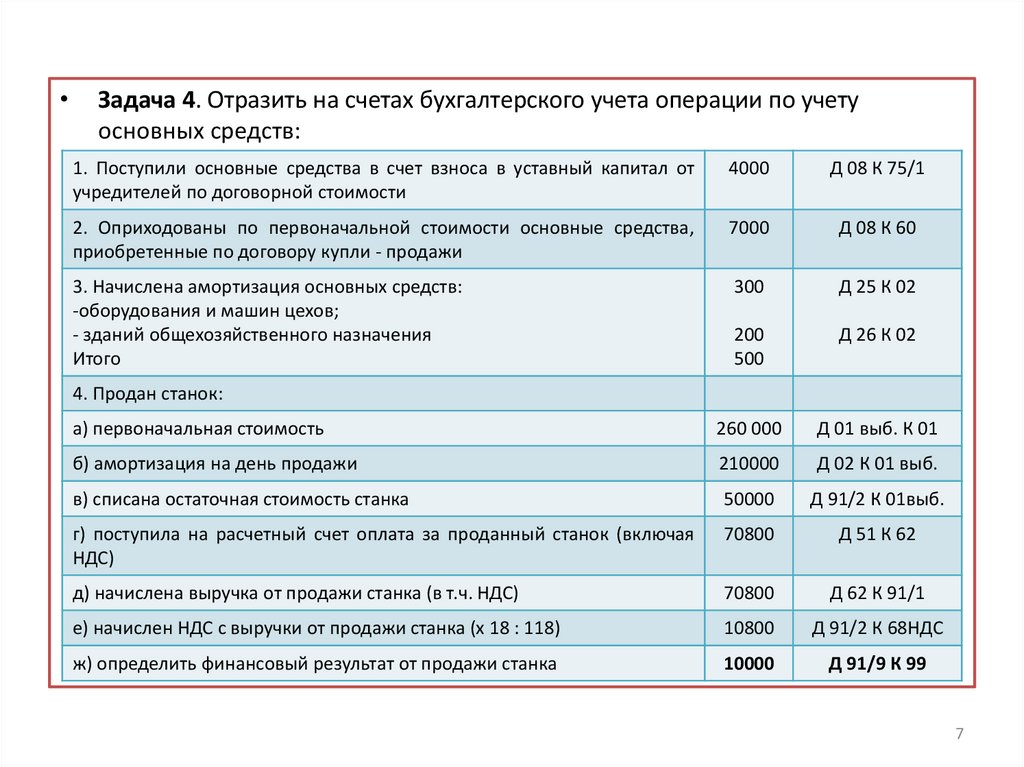

Задача 4. Отразить на счетах бухгалтерского учета операции по учету

основных средств:

1. Поступили основные средства в счет взноса в уставный капитал от

учредителей по договорной стоимости

4000

Д 08 К 75/1

2. Оприходованы по первоначальной стоимости основные средства,

приобретенные по договору купли - продажи

7000

Д 08 К 60

3. Начислена амортизация основных средств:

-оборудования и машин цехов;

- зданий общехозяйственного назначения

Итого

300

Д 25 К 02

200

500

Д 26 К 02

а) первоначальная стоимость

260 000

Д 01 выб. К 01

б) амортизация на день продажи

210000

Д 02 К 01 выб.

в) списана остаточная стоимость станка

50000

Д 91/2 К 01выб.

г) поступила на расчетный счет оплата за проданный станок (включая

НДС)

70800

Д 51 К 62

д) начислена выручка от продажи станка (в т.ч. НДС)

70800

Д 62 К 91/1

е) начислен НДС с выручки от продажи станка (х 18 : 118)

10800

Д 91/2 К 68НДС

ж) определить финансовый результат от продажи станка

10000

Д 91/9 К 99

4. Продан станок:

7

8.

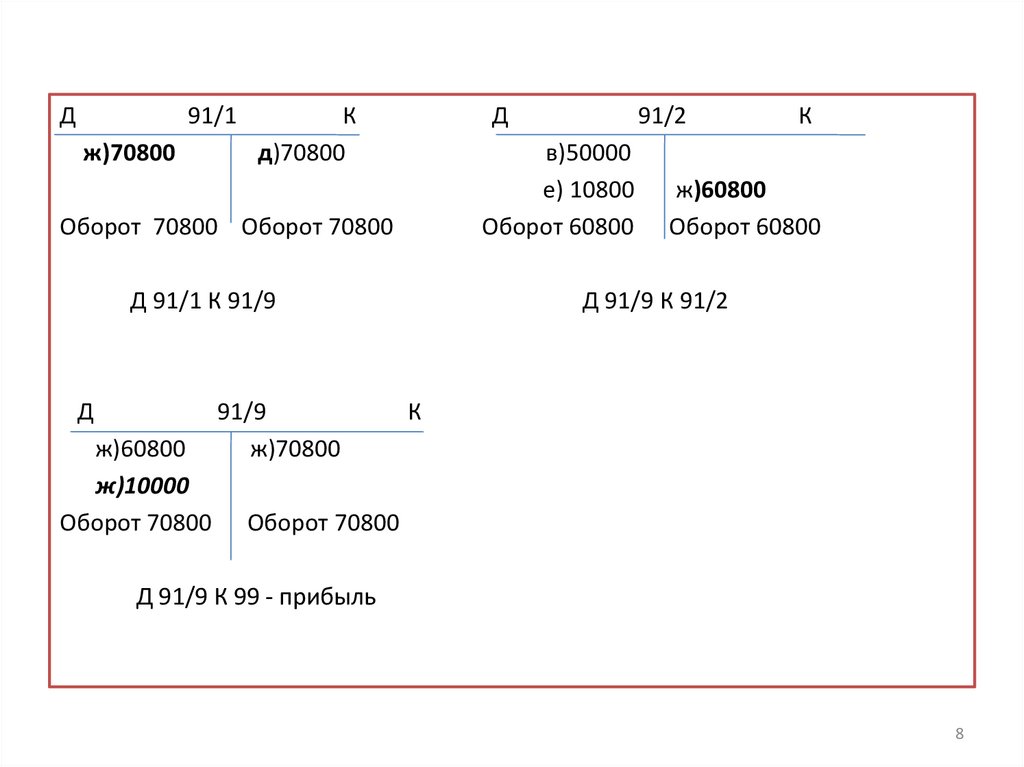

Д91/1

ж)70800

К

д)70800

Д

в)50000

е) 10800

Оборот 60800

Оборот 70800 Оборот 70800

Д 91/1 К 91/9

Д

ж)60800

ж)10000

Оборот 70800

91/9

ж)70800

91/2

К

ж)60800

Оборот 60800

Д 91/9 К 91/2

К

Оборот 70800

Д 91/9 К 99 - прибыль

8

9.

Порядок отражения в учете организации безвозмездной передачи ОСФакт хозяйственной жизни

Дебет

Кредит

01»Выбытие ОС»

01

02

01 «Выбытие

ОС»

3. Списана остаточная стоимость ОС

91/2

01 «Выбытие

ОС»

4. Начислен НДС (рыночная стоимость на момент передачи

совпадает с остаточной)

91/2

68 «НДС»

5. Отражена прибыль

или убыток от безвозмездной передачи

91/9

99

99

91/9

1.Списана первоначальная стоимость ОС

2. Списана сумма начисленной амортизации

9

10.

Задача 5. В марте ООО «В» приобрело 1000 кг цемента на общую сумму11800 руб. (в том числе НДС – 20%). Расходы по доставке цемента на

склад организации составили 1770 руб. (в том числе НДС – 20%). В

апреле 500 кг цемента было отпущено в основное производство.

В марте:

1) Д 10/1 К 60 – 9833 (11800-1967 руб.) – оприходован цемент;

2) Д 19 К 60 – 1967 руб. Учтен НДС по оприходованному цементу;

3) Д 10/1 К 60 – 1475 (1770-295 руб.) – учтены ТЗР по оприходованному

цементу;

4) Д 19 К 60 – 295 руб. – учтен НДС по ТЗР;

В апреле:

5) Д 20 К 10/1 – 5654 руб. [(9833 + 1475) х 500кг : 1000 кг)] – списана

стоимость цемента, переданного в производство с учетом ТЗР

10

11.

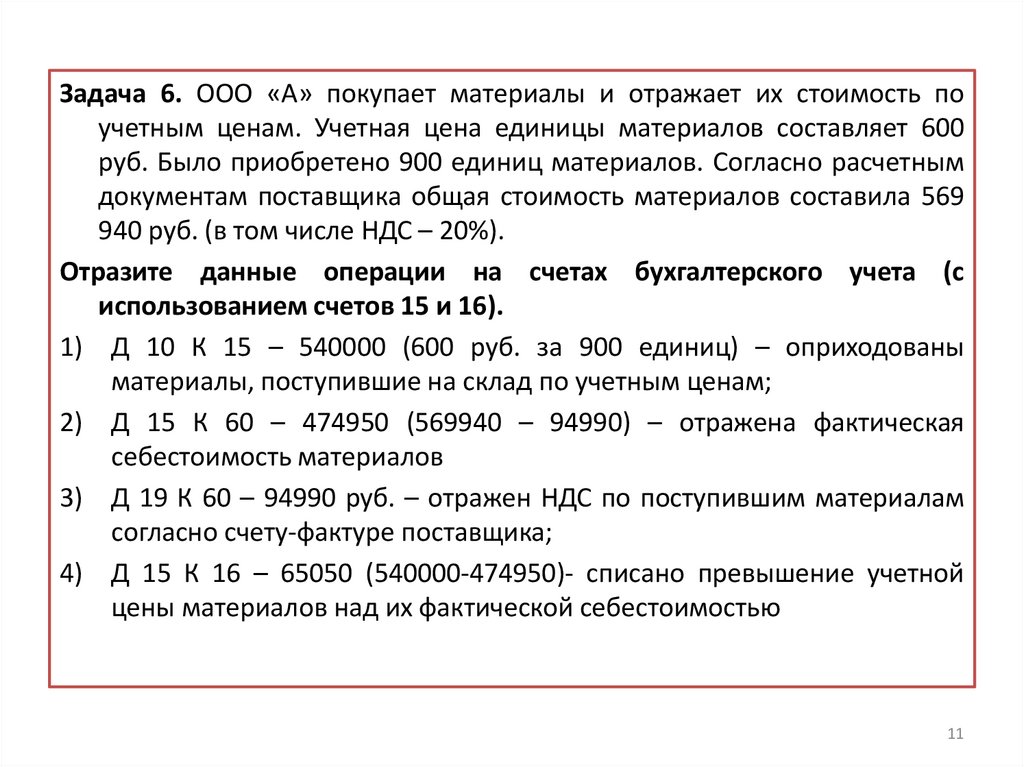

Задача 6. ООО «А» покупает материалы и отражает их стоимость поучетным ценам. Учетная цена единицы материалов составляет 600

руб. Было приобретено 900 единиц материалов. Согласно расчетным

документам поставщика общая стоимость материалов составила 569

940 руб. (в том числе НДС – 20%).

Отразите данные операции на счетах бухгалтерского учета (с

использованием счетов 15 и 16).

1) Д 10 К 15 – 540000 (600 руб. за 900 единиц) – оприходованы

материалы, поступившие на склад по учетным ценам;

2) Д 15 К 60 – 474950 (569940 – 94990) – отражена фактическая

себестоимость материалов

3) Д 19 К 60 – 94990 руб. – отражен НДС по поступившим материалам

согласно счету-фактуре поставщика;

4) Д 15 К 16 – 65050 (540000-474950)- списано превышение учетной

цены материалов над их фактической себестоимостью

11

12.

1)

2)

3)

4)

5)

6)

7)

Задача 7. Организация приобрела материалы от поставщика. Цена

приобретения – 472 000 руб., в том числе НДС (сумму определить) – 78667

руб. Расходы по доставке – 94 400 руб. (сумму определить), в том числе НДС –

20% На производство продукции в текущем месяце отпущено материалов на

сумму 100 000 руб.

В бухгалтерском учете сделаны следующие записи:

Дебет 10 «Материалы» Кредит 60 – 393333 руб. (472000 – 78667) – поступили

материалы от поставщиков по фактической себестоимости;

Дебет 19 Кредит 60 – 78667 руб. – отражен НДС по приобретенным

материалам;

Дебет 10 Кредит 60 – 78667 руб. (94 400 – 15733) – включены в стоимость

материалов расходы по их доставке;

Дебет 19 Кредит 60 – 15733 руб. – отражен НДС, связанный с доставкой;

Дебет 68 Кредит 19 – 94400 руб. (78667 + 15733) – произведен зачет НДС,

предъявленный за приобретенные материалы и их доставку;

Дебет 60 Кредит 51 – 566 400 (472000 + 94 400) – оплачено поставщикам за

приобретенные материалы и их доставку;

Дебет 20 Кредит 10 – 100 000 руб. – отпущены материалы в производство.

12

13.

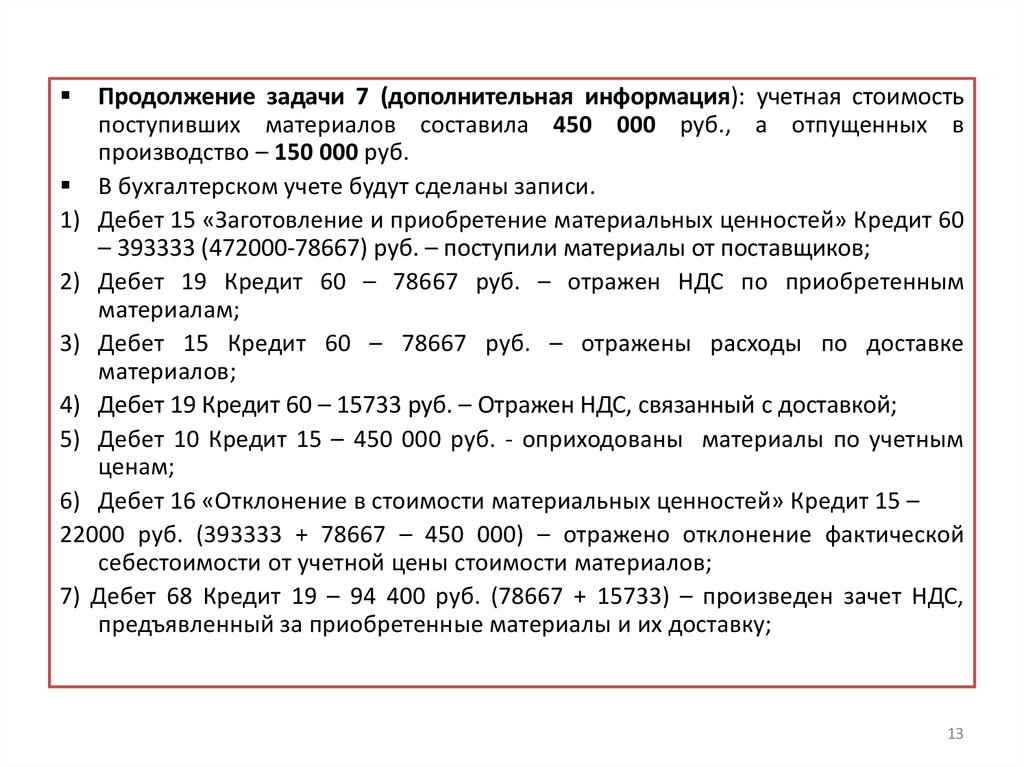

Продолжение задачи 7 (дополнительная информация): учетная стоимостьпоступивших материалов составила 450 000 руб., а отпущенных в

производство – 150 000 руб.

В бухгалтерском учете будут сделаны записи.

1) Дебет 15 «Заготовление и приобретение материальных ценностей» Кредит 60

– 393333 (472000-78667) руб. – поступили материалы от поставщиков;

2) Дебет 19 Кредит 60 – 78667 руб. – отражен НДС по приобретенным

материалам;

3) Дебет 15 Кредит 60 – 78667 руб. – отражены расходы по доставке

материалов;

4) Дебет 19 Кредит 60 – 15733 руб. – Отражен НДС, связанный с доставкой;

5) Дебет 10 Кредит 15 – 450 000 руб. - оприходованы материалы по учетным

ценам;

6) Дебет 16 «Отклонение в стоимости материальных ценностей» Кредит 15 –

22000 руб. (393333 + 78667 – 450 000) – отражено отклонение фактической

себестоимости от учетной цены стоимости материалов;

7) Дебет 68 Кредит 19 – 94 400 руб. (78667 + 15733) – произведен зачет НДС,

предъявленный за приобретенные материалы и их доставку;

13

14.

8) Дебет 60 Кредит 51 – 566 400 руб. (472000 + 94400) – оплачено поставщикам заприобретенные материалы и их доставку;

9) Дебет 20 Кредит 10 – 150 000 руб. – отпущены материалы в производство по

учетной стоимости;

10) Дебет 20 Кредит 16 – 7333 руб. (22000 / 450 000 х 150000) – списаны

отклонения фактической себестоимости от учетной, относящиеся к

отпущенным в производство материалам.

Дополнительные проводки к задаче:

5. Списаны отклонения фактической себестоимости материалов от

учетной цены:

а) материалы отпущены на основное производство

б) по недостачам материалов,

инвентаризации (экономия)

выявленным

в

результате

6. Создан резерв под снижение стоимости материальных

ценностей

Д 20 К 16

157333

Д 94 К 16

8 000

Д 91/2 К 14

400 000

14

15.

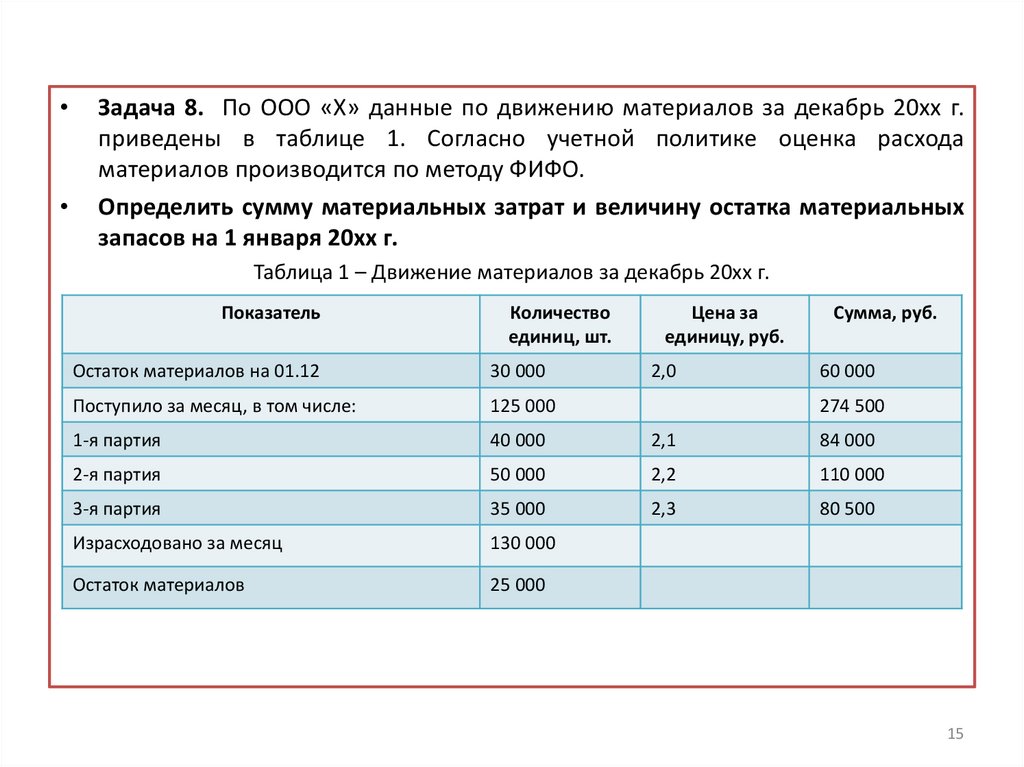

Задача 8. По ООО «Х» данные по движению материалов за декабрь 20хх г.

приведены в таблице 1. Согласно учетной политике оценка расхода

материалов производится по методу ФИФО.

Определить сумму материальных затрат и величину остатка материальных

запасов на 1 января 20хх г.

Таблица 1 – Движение материалов за декабрь 20хх г.

Показатель

Количество

единиц, шт.

Цена за

единицу, руб.

2,0

Сумма, руб.

Остаток материалов на 01.12

30 000

60 000

Поступило за месяц, в том числе:

125 000

1-я партия

40 000

2,1

84 000

2-я партия

50 000

2,2

110 000

3-я партия

35 000

2,3

80 500

Израсходовано за месяц

130 000

Остаток материалов

25 000

274 500

15

16.

• Метод ФИФО1) Стоимость материалов, списанных в производство:

(30 000 х 2) + (40 000 х 2,1) + (50 000 х 2,2) + (10 000 х 2,3) = 27 700 руб.

2) Фактическая себестоимость остатка – 25 000 х 2,3 = 57 500 руб.

16

17.

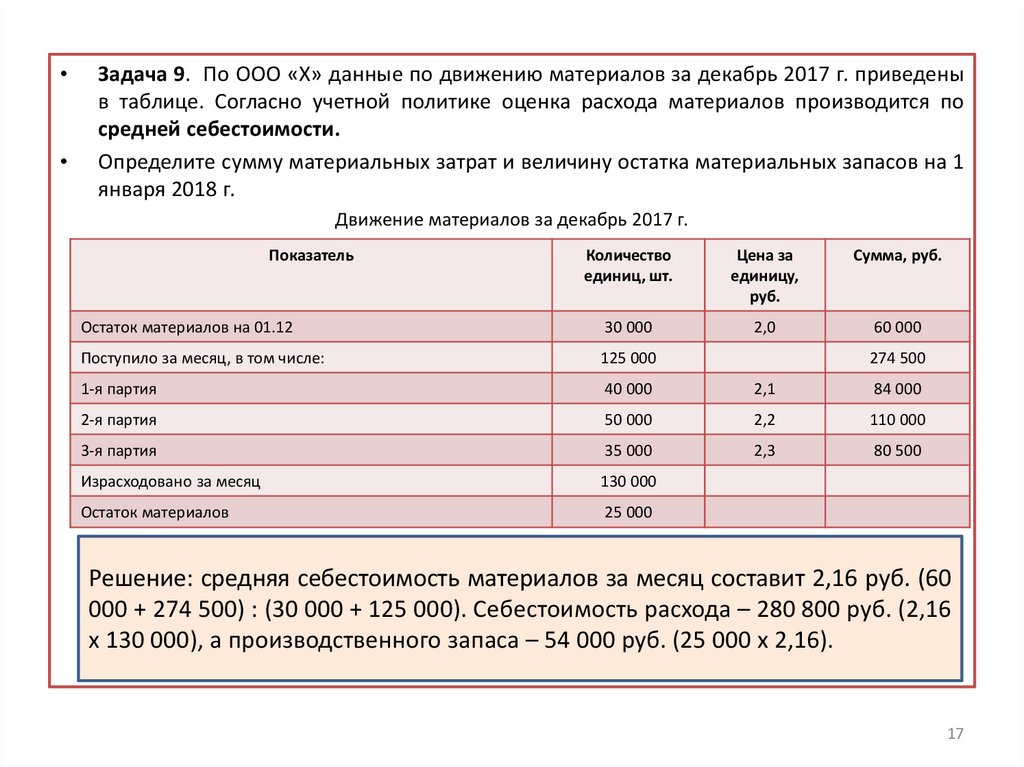

Задача 9. По ООО «Х» данные по движению материалов за декабрь 2017 г. приведены

в таблице. Согласно учетной политике оценка расхода материалов производится по

средней себестоимости.

Определите сумму материальных затрат и величину остатка материальных запасов на 1

января 2018 г.

Движение материалов за декабрь 2017 г.

Показатель

Количество

единиц, шт.

Цена за

единицу,

руб.

Сумма, руб.

Остаток материалов на 01.12

30 000

2,0

60 000

Поступило за месяц, в том числе:

125 000

1-я партия

40 000

2,1

84 000

2-я партия

50 000

2,2

110 000

3-я партия

35 000

2,3

80 500

Израсходовано за месяц

130 000

Остаток материалов

25 000

274 500

Решение: средняя себестоимость материалов за месяц составит 2,16 руб. (60

000 + 274 500) : (30 000 + 125 000). Себестоимость расхода – 280 800 руб. (2,16

х 130 000), а производственного запаса – 54 000 руб. (25 000 х 2,16).

17

18.

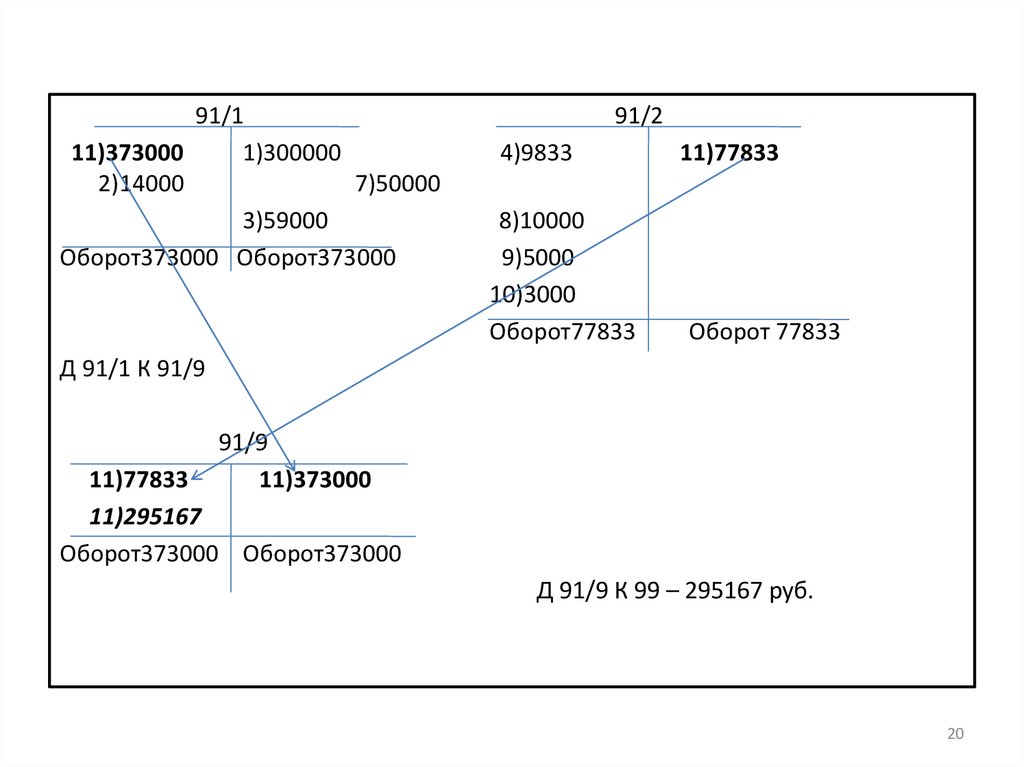

Задача 10.В отчетном периоде организация получила следующие доходы, не

являющиеся доходами от обычных видов деятельности:

- проценты по предоставленному сторонней организации займу –

300 000руб.;

- штрафные санкции за нарушения условий договоров – 14 000 руб.;

- поступления от продажи автомобиля – 59 000 руб., в том числе НДС –

9833 руб.;

- первоначальная стоимость автомобиля – 75000 руб., сумма

начисленной амортизации– 25 000 руб.

Организация понесла следующие расходы:

- благотворительный взнос в благотворительный фонд – 10 000руб.;

- добровольное страхование сотрудников – 5 000 руб.;

- услуги кредитных организаций по обслуживанию банковских счетов –

3 000 руб.

Определить финансовый результат от прочих доходов и расходов

организации и отразить его на счетах бухгалтерского учета.

18

19.

• В бухгалтерском учете сделаны следующие записи:1)Д 58, субсчет «Предоставленные займы» К 91, субсчет 1 «Прочие

доходы» – 300 000 руб.

2)Д 76, субсчет «Расчеты по претензиям» К 91, субсчет 1 «Прочие

доходы» – 14 000 руб.

3)Д 62 К 91, субсчет 1 «Прочие доходы» – 59 000 руб.

4)Д 91, субсчет 2 «Прочие расходы» К 68 – 9 833 руб.

5)Д 01, субсчет «Выбытие основных средств» К 01 – 75 000 руб.

6)Д 02 К 01, субсчет «Выбытие основных средств» – 25 000 руб.

7)Д 91, субсчет 2 «Прочие расходы» К 01, субсчет «Выбытие основных

средств» – (75000-25000) 50 000 руб.

8)Д 91, субсчет 2 «Прочие расходы» К 76 – 10 000 руб.

9)Д 91, субсчет 2 «Прочие расходы» К 97 «Расходы будущих периодов» –

5 000 руб.

10)Д 91, субсчет 2 «Прочие расходы» К 51 – 3 000 руб.

11)Д 91/9 К 99 – 295167 руб. – определена прибыль.

19

20.

91/111)373000

1)300000

2)14000

7)50000

3)59000

Оборот373000 Оборот373000

91/2

4)9833

8)10000

9)5000

10)3000

Оборот77833

11)77833

Оборот 77833

Д 91/1 К 91/9

91/9

11)373000

11)77833

11)295167

Оборот373000 Оборот373000

Д 91/9 К 99 – 295167 руб.

20

21.

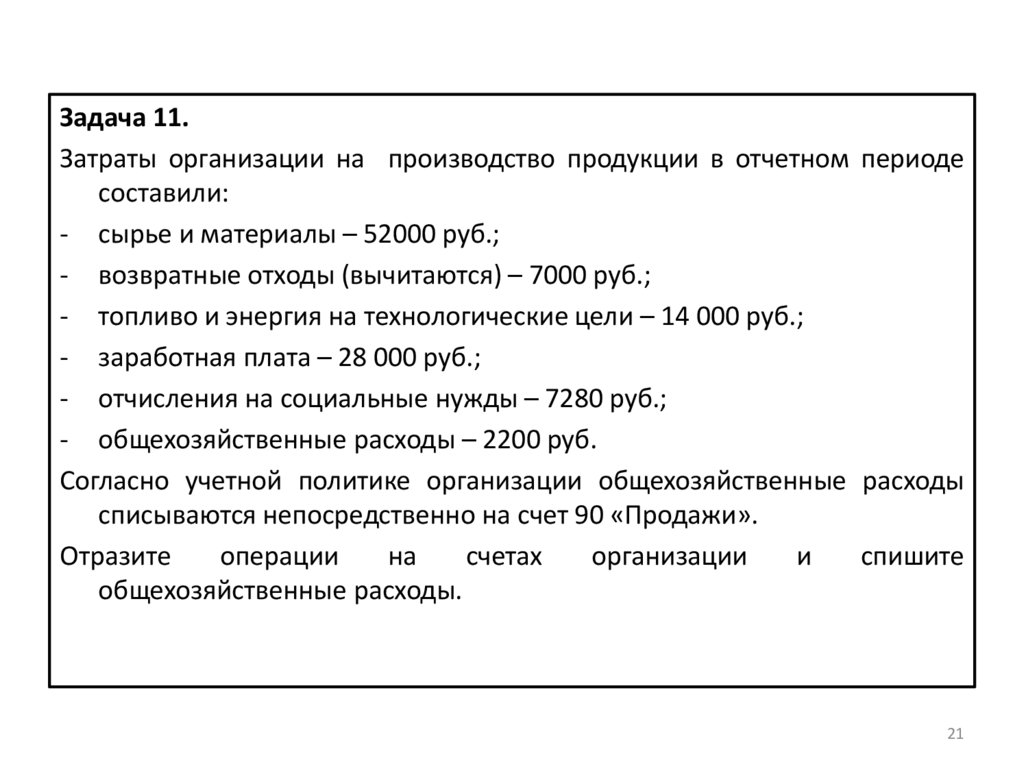

Задача 11.Затраты организации на производство продукции в отчетном периоде

составили:

- сырье и материалы – 52000 руб.;

- возвратные отходы (вычитаются) – 7000 руб.;

- топливо и энергия на технологические цели – 14 000 руб.;

- заработная плата – 28 000 руб.;

- отчисления на социальные нужды – 7280 руб.;

- общехозяйственные расходы – 2200 руб.

Согласно учетной политике организации общехозяйственные расходы

списываются непосредственно на счет 90 «Продажи».

Отразите

операции

на

счетах

организации

и

спишите

общехозяйственные расходы.

21

22.

1) Д 20 К 10 – 52000 руб. – списаны материалы по фактическойсебестоимости (или отпущены материалы в производство);

2) Д 10 К 20 – 7000 руб. – оприходованы отходы из основного

производства;

3) Д 20 К 60 – 14000 руб. – отражена стоимость услуг, оказанных

сторонними организациями;

4) Д 20 К 70 – 28000 руб. – начислена заработная плата рабочим

основного производства;

5) Д 20 К 69 – 7280 руб. – произведены отчисления на социальное

страхование рабочих основного производства;

6) Д 90/2 К 26 – 2200руб. – на сумму общехозяйственных расходов,

включенную в себестоимость проданной продукции.

22

23.

Задача 12.29 декабря ЗАО «Х» получило на расчетный счет от ООО «В» аванс в счет

предстоящей поставки пиломатериалов в сумме 118 000 руб.

Сумма договора без учета НДС составляет 125 000 руб.

Пиломатериалы отгружены ООО «В» 5 января следующего года.

Переход права собственности по договору происходит в момент отгрузки товара.

В соответствии с учетной политикой выручка признается без учета НДС.

Отразить в учете ЗАО «Х» указанные операции, если остаток суммы по

договору перечислен покупателям 15 января.

Таблица 1

Журнал хозяйственных операций ЗАО «Х»

№

п/п

Дата

Название операции

Дебет

Кредит

Сумма,

руб.

1

2

3

4

5

6

51

62/2

118 000

1

29.12

Получен аванс на расчетный счет ООО «В»

23

24.

12

3

4

5

6

2

29.12

Начислен НДС в бюджет по сумме аванса: 118

000 руб. х (18% / 118 % (сейчас 20 %)) = 18 000

руб.

62/2

68/1

18 000

3

5.01

Отгружены пиломатериалы ООО «В», выставлен

счет покупателю и признана выручка (доход) от

продаж

62/1

90/1

125 000

4

5.01

Начислен НДС в бюджет 125 000 руб.

62/1

68/1

19 068

5

5.01

НДС предъявлен к вычету по полученному в

декабре авансу от ООО «В»

68/1

62/2

18 000

6

5.01

Зачтена сумма полученного в декабре аванса от

ООО «В»

62/2

62/1

118 000

7

15.01

ООО «В» доплатило оставшуюся

задолженности по договору

51

62

26 068

сумму

24

25.

Задача 13. Учетной политикой установлено, что общехозяйственные расходы

ежемесячно в полном объеме списываются на себестоимость продаж.

Предприятие продало готовую продукцию на сумму 236 000 руб., в том числе

НДС – 20%. Себестоимость проданной продукции составила 150 000 руб.

Общехозяйственные расходы составили 16 000 руб.

Распределение общехозяйственных расходов отразится в учете следующим

образом:

Д 62 К 90/1 – 236 000 руб. – показана выручка от продажи продукции;

Д 90/2 К 43 – 150 000 руб. – списана себестоимость проданной продукции;

Д 90/субсчет К 26 – 16 000 руб. – списаны общехозяйственные расходы;

Д 90/3 К 68 НДС – 39333 руб. – отражена сумма НДС, подлежащая уплате в

бюджет;

Д 90/9 К 99 – 30667 руб. – отражен финансовый результат от продажи

продукции.

25

26.

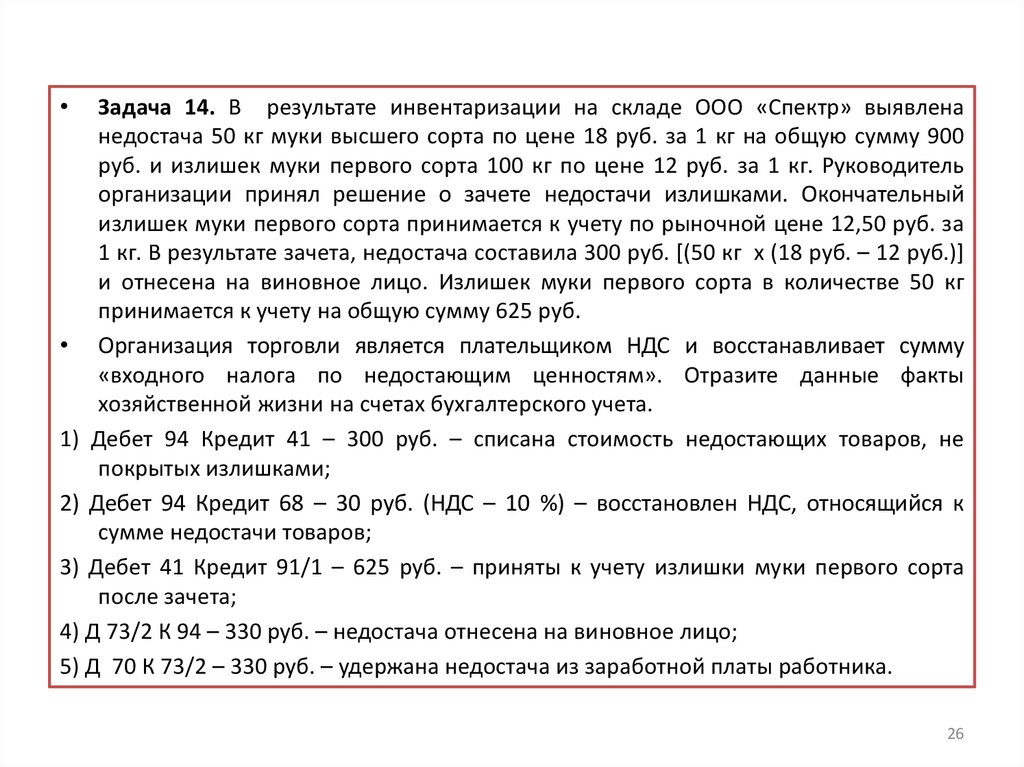

Задача 14. В результате инвентаризации на складе ООО «Спектр» выявлена

недостача 50 кг муки высшего сорта по цене 18 руб. за 1 кг на общую сумму 900

руб. и излишек муки первого сорта 100 кг по цене 12 руб. за 1 кг. Руководитель

организации принял решение о зачете недостачи излишками. Окончательный

излишек муки первого сорта принимается к учету по рыночной цене 12,50 руб. за

1 кг. В результате зачета, недостача составила 300 руб. [(50 кг х (18 руб. – 12 руб.)]

и отнесена на виновное лицо. Излишек муки первого сорта в количестве 50 кг

принимается к учету на общую сумму 625 руб.

• Организация торговли является плательщиком НДС и восстанавливает сумму

«входного налога по недостающим ценностям». Отразите данные факты

хозяйственной жизни на счетах бухгалтерского учета.

1) Дебет 94 Кредит 41 – 300 руб. – списана стоимость недостающих товаров, не

покрытых излишками;

2) Дебет 94 Кредит 68 – 30 руб. (НДС – 10 %) – восстановлен НДС, относящийся к

сумме недостачи товаров;

3) Дебет 41 Кредит 91/1 – 625 руб. – приняты к учету излишки муки первого сорта

после зачета;

4) Д 73/2 К 94 – 330 руб. – недостача отнесена на виновное лицо;

5) Д 70 К 73/2 – 330 руб. – удержана недостача из заработной платы работника.

26

27.

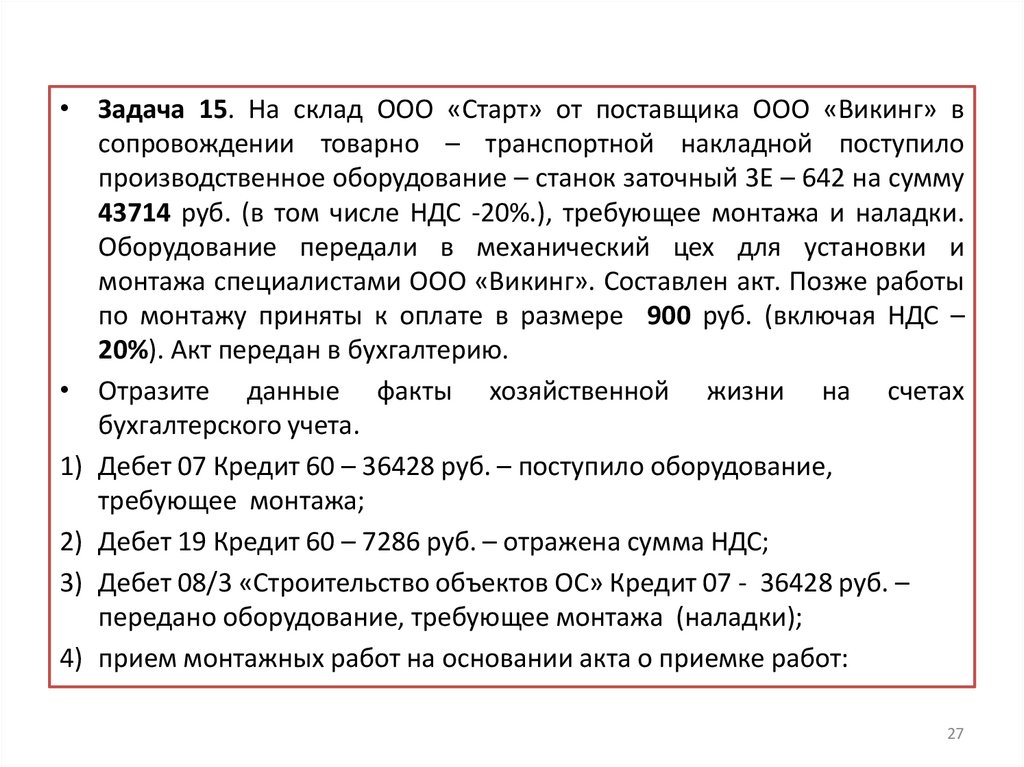

• Задача 15. На склад ООО «Старт» от поставщика ООО «Викинг» всопровождении товарно – транспортной накладной поступило

производственное оборудование – станок заточный 3Е – 642 на сумму

43714 руб. (в том числе НДС -20%.), требующее монтажа и наладки.

Оборудование передали в механический цех для установки и

монтажа специалистами ООО «Викинг». Составлен акт. Позже работы

по монтажу приняты к оплате в размере 900 руб. (включая НДС –

20%). Акт передан в бухгалтерию.

• Отразите данные факты хозяйственной жизни на счетах

бухгалтерского учета.

1) Дебет 07 Кредит 60 – 36428 руб. – поступило оборудование,

требующее монтажа;

2) Дебет 19 Кредит 60 – 7286 руб. – отражена сумма НДС;

3) Дебет 08/3 «Строительство объектов ОС» Кредит 07 - 36428 руб. –

передано оборудование, требующее монтажа (наладки);

4) прием монтажных работ на основании акта о приемке работ:

27

28.

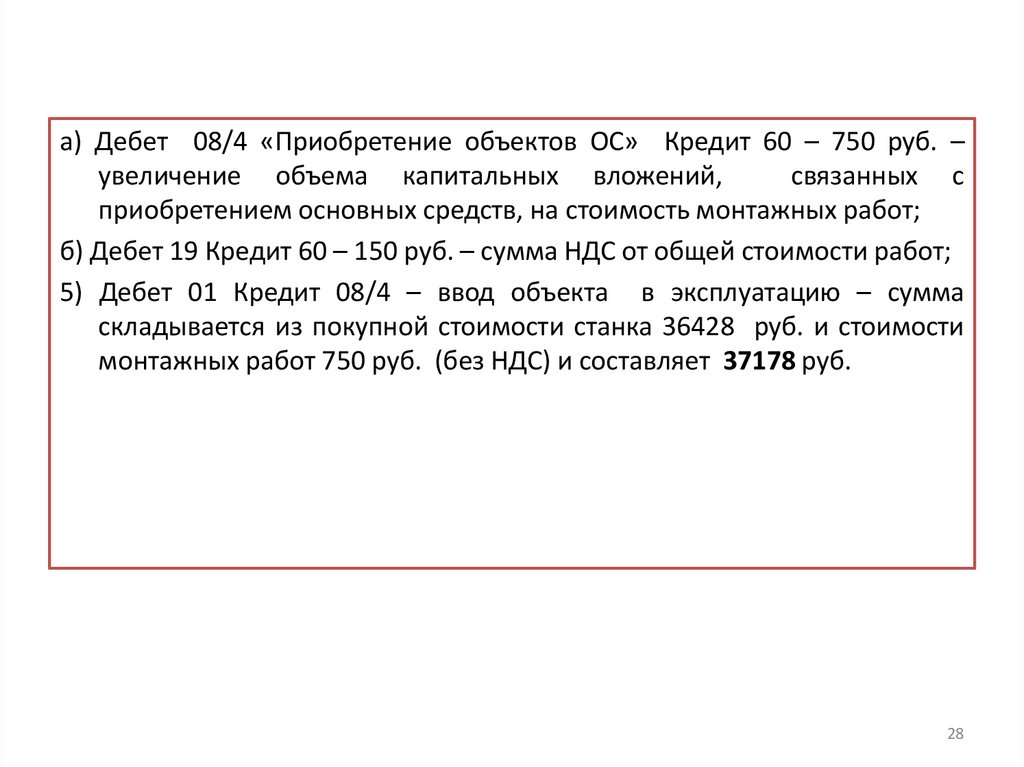

а) Дебет 08/4 «Приобретение объектов ОС» Кредит 60 – 750 руб. –увеличение объема капитальных вложений,

связанных с

приобретением основных средств, на стоимость монтажных работ;

б) Дебет 19 Кредит 60 – 150 руб. – сумма НДС от общей стоимости работ;

5) Дебет 01 Кредит 08/4 – ввод объекта в эксплуатацию – сумма

складывается из покупной стоимости станка 36428 руб. и стоимости

монтажных работ 750 руб. (без НДС) и составляет 37178 руб.

28

29.

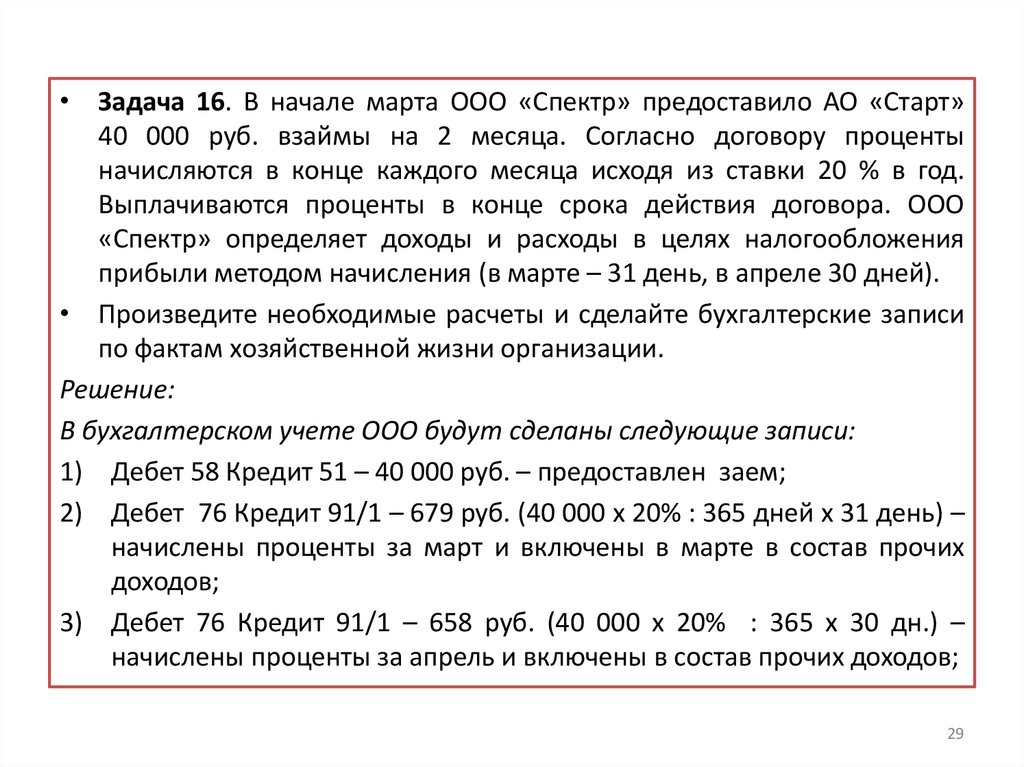

• Задача 16. В начале марта ООО «Спектр» предоставило АО «Старт»40 000 руб. взаймы на 2 месяца. Согласно договору проценты

начисляются в конце каждого месяца исходя из ставки 20 % в год.

Выплачиваются проценты в конце срока действия договора. ООО

«Спектр» определяет доходы и расходы в целях налогообложения

прибыли методом начисления (в марте – 31 день, в апреле 30 дней).

• Произведите необходимые расчеты и сделайте бухгалтерские записи

по фактам хозяйственной жизни организации.

Решение:

В бухгалтерском учете ООО будут сделаны следующие записи:

1) Дебет 58 Кредит 51 – 40 000 руб. – предоставлен заем;

2) Дебет 76 Кредит 91/1 – 679 руб. (40 000 х 20% : 365 дней х 31 день) –

начислены проценты за март и включены в марте в состав прочих

доходов;

3) Дебет 76 Кредит 91/1 – 658 руб. (40 000 х 20% : 365 х 30 дн.) –

начислены проценты за апрель и включены в состав прочих доходов;

29

30.

• Когда поступит от АО основная сумма долга и проценты, бухгалтерсделает записи:

4) Дебет 51 Кредит 58 – 40 000 руб. – возвращена сумма займа;

5) Дебет 51 Кредит 76 – 1337 руб. (679 + 658 руб.) – получены проценты.

30

31.

• Задача 17. Организация произвела реализацию объекта основныхсредств. Остаточная стоимость актива составляет 50 000 руб.

Начисленная амортизация составляет 10 000 руб. Соответственно,

первоначальная стоимость равна 60 000 руб. (50 000 руб. + 10 000

руб.). А продан актив был за 61 360 руб. (с учетом НДС). Кроме того, за

нарушение условий договора покупатель дополнительно уплатил

штрафную санкцию в сумме 1000 руб.

• Отразите данные факты хозяйственной жизни на счетах

бухгалтерского учета и определите финансовый результат от выбытия

активов.

• Решение:

1) Дебет 62 Кредит 91/1 – 61360 руб. – отражена продажа основных

средств;

2) Дебет 51 Кредит 62 – 61360 руб. – поступили денежные средства от

покупателя за проданный актив;

31

32.

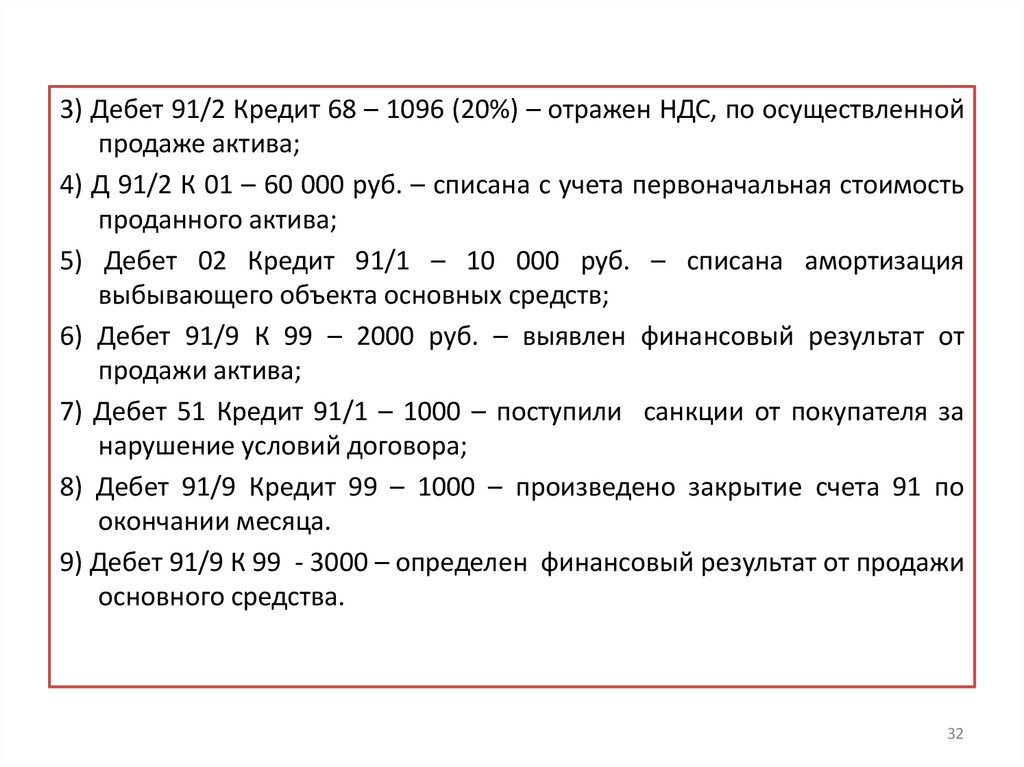

3) Дебет 91/2 Кредит 68 – 1096 (20%) – отражен НДС, по осуществленнойпродаже актива;

4) Д 91/2 К 01 – 60 000 руб. – списана с учета первоначальная стоимость

проданного актива;

5) Дебет 02 Кредит 91/1 – 10 000 руб. – списана амортизация

выбывающего объекта основных средств;

6) Дебет 91/9 К 99 – 2000 руб. – выявлен финансовый результат от

продажи актива;

7) Дебет 51 Кредит 91/1 – 1000 – поступили санкции от покупателя за

нарушение условий договора;

8) Дебет 91/9 Кредит 99 – 1000 – произведено закрытие счета 91 по

окончании месяца.

9) Дебет 91/9 К 99 - 3000 – определен финансовый результат от продажи

основного средства.

32

33.

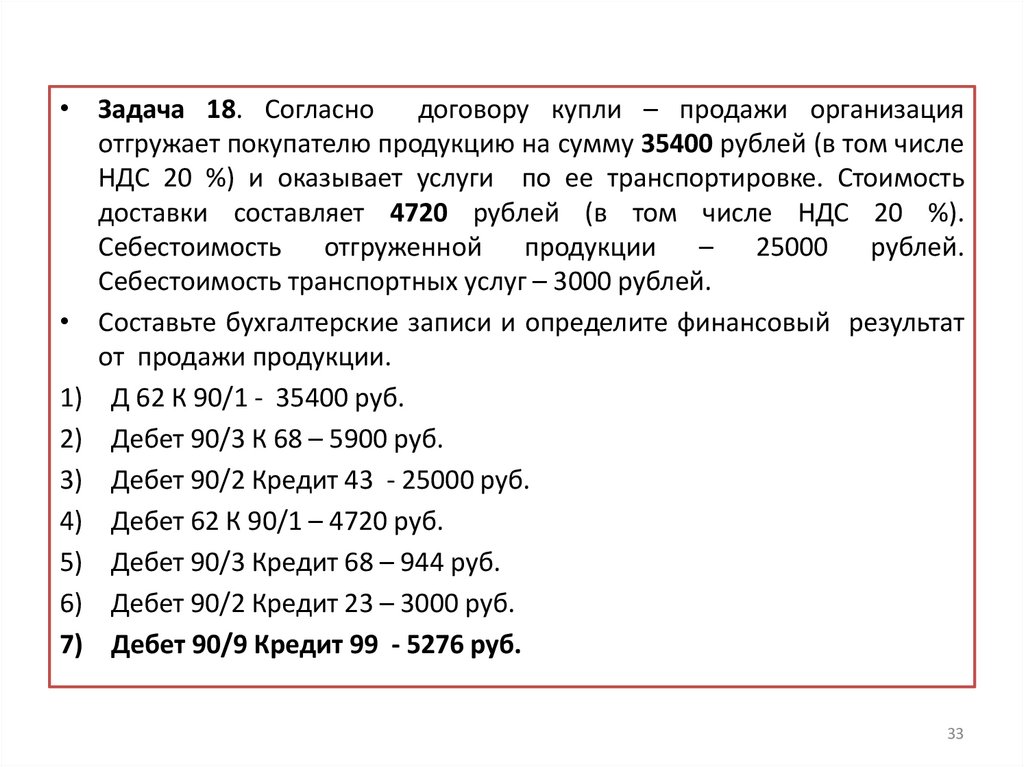

• Задача 18. Согласнодоговору купли – продажи организация

отгружает покупателю продукцию на сумму 35400 рублей (в том числе

НДС 20 %) и оказывает услуги по ее транспортировке. Стоимость

доставки составляет 4720 рублей (в том числе НДС 20 %).

Себестоимость отгруженной продукции – 25000 рублей.

Себестоимость транспортных услуг – 3000 рублей.

• Составьте бухгалтерские записи и определите финансовый результат

от продажи продукции.

1) Д 62 К 90/1 - 35400 руб.

2) Дебет 90/3 К 68 – 5900 руб.

3) Дебет 90/2 Кредит 43 - 25000 руб.

4) Дебет 62 К 90/1 – 4720 руб.

5) Дебет 90/3 Кредит 68 – 944 руб.

6) Дебет 90/2 Кредит 23 – 3000 руб.

7) Дебет 90/9 Кредит 99 - 5276 руб.

33

34.

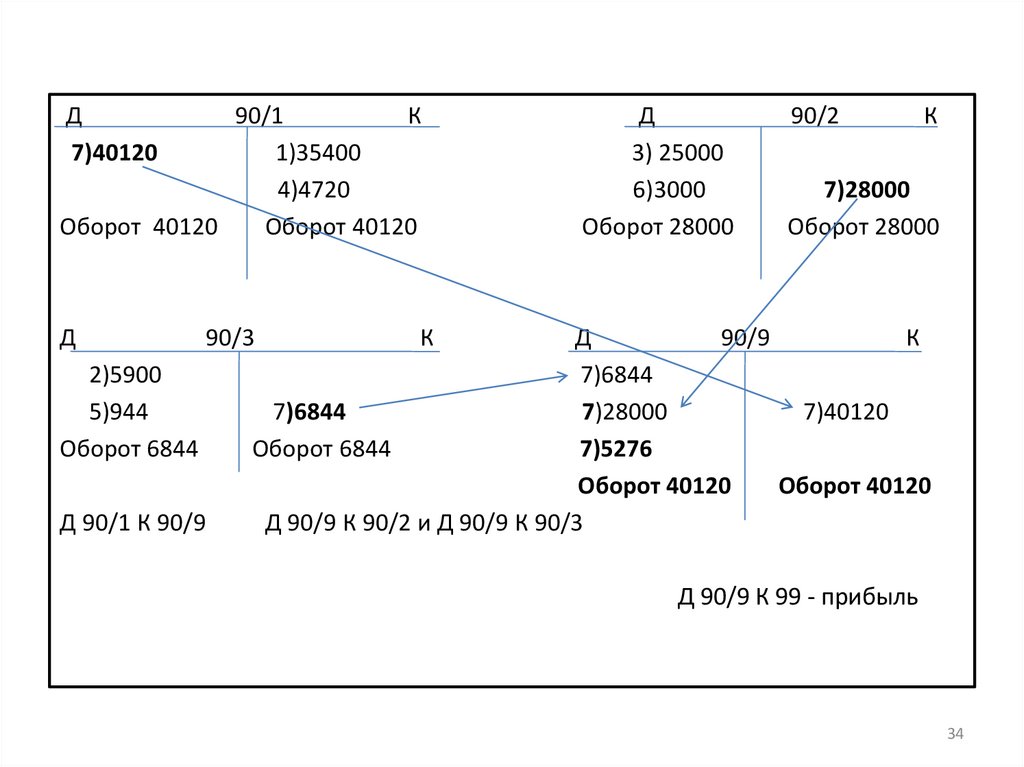

Д7)40120

90/1

К

1)35400

4)4720

Оборот 40120

Оборот 40120

Д

90/3

2)5900

5)944

Оборот 6844

Д 90/1 К 90/9

Д

3) 25000

6)3000

Оборот 28000

90/2

К

7)28000

Оборот 28000

К

Д

90/9

К

7)6844

7)6844

7)28000

7)40120

Оборот 6844

7)5276

Оборот 40120

Оборот 40120

Д 90/9 К 90/2 и Д 90/9 К 90/3

Д 90/9 К 99 - прибыль

34

35.

Задача 19. В соответствии с учетной политикой организация ЗАО«Спектр» ведет учет готовой продукции на счете 43 «Готовая продукция»

по полной фактической производственной себестоимости. Переход права

собственности на продукцию к покупателю по условиям договора

происходит в момент ее отгрузки. В отчетном периоде ЗАО «Спектр»

произвело отгрузку готовой продукции ООО «Салют» на сумму 731600

руб., включая НДС 20 %. Фактическая производственная себестоимость

отгруженной продукции составила 538000 руб. Расходы, связанные с

продажей продукции, составили 62000 руб.

• Отразите данные факты хозяйственной жизни на счетах

бухгалтерского учета.

• Решение:

1) Дебет 62 Кредит 90/1 – 731600 руб.; 4) Дебет 90/субсчет К 44 –

62000 руб.

2) Дебет 90/3 Кредит 68 – 121933 руб.; 5) Дебет 51 Кредит 62 – 731600

3) Дебет 90/2 Кредит 43 - 538000 руб. 6) Дебет 90/9 Кредит 99 - 9667

35

36.

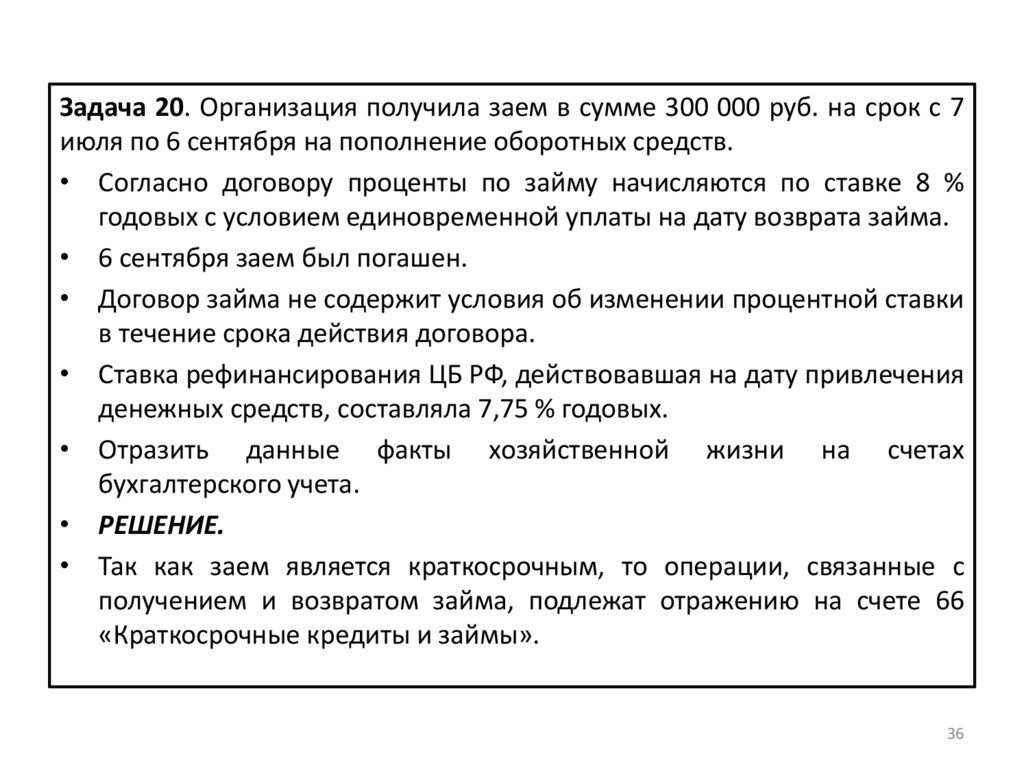

Задача 20. Организация получила заем в сумме 300 000 руб. на срок с 7июля по 6 сентября на пополнение оборотных средств.

• Согласно договору проценты по займу начисляются по ставке 8 %

годовых с условием единовременной уплаты на дату возврата займа.

• 6 сентября заем был погашен.

• Договор займа не содержит условия об изменении процентной ставки

в течение срока действия договора.

• Ставка рефинансирования ЦБ РФ, действовавшая на дату привлечения

денежных средств, составляла 7,75 % годовых.

• Отразить данные факты хозяйственной жизни на счетах

бухгалтерского учета.

• РЕШЕНИЕ.

• Так как заем является краткосрочным, то операции, связанные с

получением и возвратом займа, подлежат отражению на счете 66

«Краткосрочные кредиты и займы».

36

37.

• Для отражения ФХЖ надо рассчитать сумму процентов по займу сучетом того, что в июле организация пользуется им в течение 24 дней,

в августе – 31 день и в сентябре – 6 дней:

• (300000 х 8 % х 24) / 365 = 1578,08 руб. – сумма процентов за июль;

• (300000 х 8% х 31) / 365 = 2038,36 руб. – сумма процентов за август;

• (300000 х 8% х 6) /365 = 394,52 руб. – сумма процентов за сентябрь.

• Таким образом, в учете надо сделать следующие проводки:

07 июля – Получен заем на расчетный счет организации – 300 000 руб. –

Дебет 51 Кредит 66;

31 июля – Начислены проценты за пользование займом в июле – 1578,08

руб. – Дебет 91/2 Кредит 66;

31 августа – Начислены проценты за пользование займом в июле –

2038,36 руб. – Дебет 91/2 Кредит 66;

06 сентября – Начислены проценты за пользование займом в июле –

394,52 руб. – Дебет 91/2 Кредит 66;

37

38.

06 сентября – Перечислены проценты за пользование займом – 4011 руб.– Дебет 66 Кредит 51;

06 сентября – Возврат займа – 300 000 руб. – Дебет 66 Кредит 51.

• При решении задачи надо определить, возникают ли разницы в связи

с применением ПБУ 18/02 «Учет расчета налога на прибыль

организаций».

• В соответствии с требованиями ст. 169 НК РФ в целях налогового учета

может быть принята сумма в состав расходов, уменьшающих

налогооблагаемую прибыль, сумма процентов в пределах ставки

рефинансирования, увеличенной в 1,8 раза.

• Поскольку договор займа не содержит условия об изменении

процентной ставки в течение срока действия договора, ставка

рефинансирования принимается на дату привлечения денежных

средств, то есть в размере 7,75%.

• Таким образом, предельная величина процентов, которая может быть

принята в налоговом учете, составляет 14 % (7,75 х 1,8).

• Проценты в полной мере могут быть приняты в целях налогового

учета, и разниц в связи с применением ПБУ 18/02 не возникает.

38

39.

Задача 21. Организация «А» арендовала сейфовую ячейку в банке, гдевременно хранились наличные денежные средства, приготовленные для

расчетов по договору купли – продажи на сумму 1 млн. руб.

В апреле текущего отчетного периода было установлено, что эта сумма из

ячейки похищена. В результате следственных действий, проведенных по

открытому уголовному делу, установлено, что работником организации

«А» был сделан дубликат ключа от ячейки и подделана подпись

руководителя. В июне текущего отчетного периода работник вернул

организации половину украденной суммы.

Оставшуюся часть ущерба он компенсировал имуществом –

автомобилем, который организация «А» планирует продать. Рыночная

стоимость автомашины по оценке эксперта составляет 525 000 руб.

Сделайте бухгалтерские записи по учету недостачи денежных средств в

кассе и ее погашению виновным лицом.

39

40.

№п/

п

Содержание ФХЖ

денежных

средств

в

Сумма,

руб.

Дебет

Кредит

1 000 000

94

50/3

1 000 000

73

94

1

Выявлена недостача

банковской ячейке

2

Сумма недостачи отнесена на виновное лицо

3

Внесена в кассу работником организации часть

похищенной суммы

500 000

50

73

4

Оставшаяся часть недостачи внесена имуществом

- автомобилем

525 000

41

73

5

Отражена разница между суммой похищенного и

рыночной стоимостью имущества

25 000

73

91/1

40

finance

finance