Similar presentations:

Приватне акціонерне товариство “Кременчуцький завод дорожніх машин”

1.

Приватне акціонерне товариство“Кременчуцький завод дорожніх

машин”

Підготувала студентка МН-20-1 Павлуша Тетяна

2.

1. Опис сфери діяльності ПрАТ «Кредмаш»,продукції, що виробляє підприємство та ринків

її реалізації.

Приватне акціонерне товариство

«Кременчуцький завод дорожніх машин»

("КРЕДМАШ") – ключовий виробник

асфальто-змішувальних машин і

запчастин до них.

Товариство знаходиться в Полтавській

області, у місті Кременчук. Із середини 19

століття підприємство зосередило увагу

на виробництві та продажі асфальтозмішувальних, ґрунто-змішувальних

машин, професійних засобів для

транспортування машин: бітумовозів,

автогудронаторів, комбінованих

дорожніх машин з поливомиєчним і

піскорозкидальним обладнанням. Від

початку 1949 року вироблено більше 20

тисяч механізмів для виготовлення

якісного асфальту. Продукція заводу

продається за межами України у 50-тьом

країнам.

3.

Підприємство виробляє асфальтнозмішувальні установки та запасні частинидо них. Основні продукти компанії:

асфальто-змішувальні установки КДМ206, КДМ-208, КДМ-209, КДМ-207, КДМ205, ДС-168, ДС-185, КДМ-201;

ґрунто-змішувальна установка ДС-50Б;

регенератори асфальту;

міні гудронатори;

піско-розкидувачі;

снігоприбиральні відвали;

опалювальні котли;

закаточні машинки.

Ринок реалізації

продукції – Україна.

4.

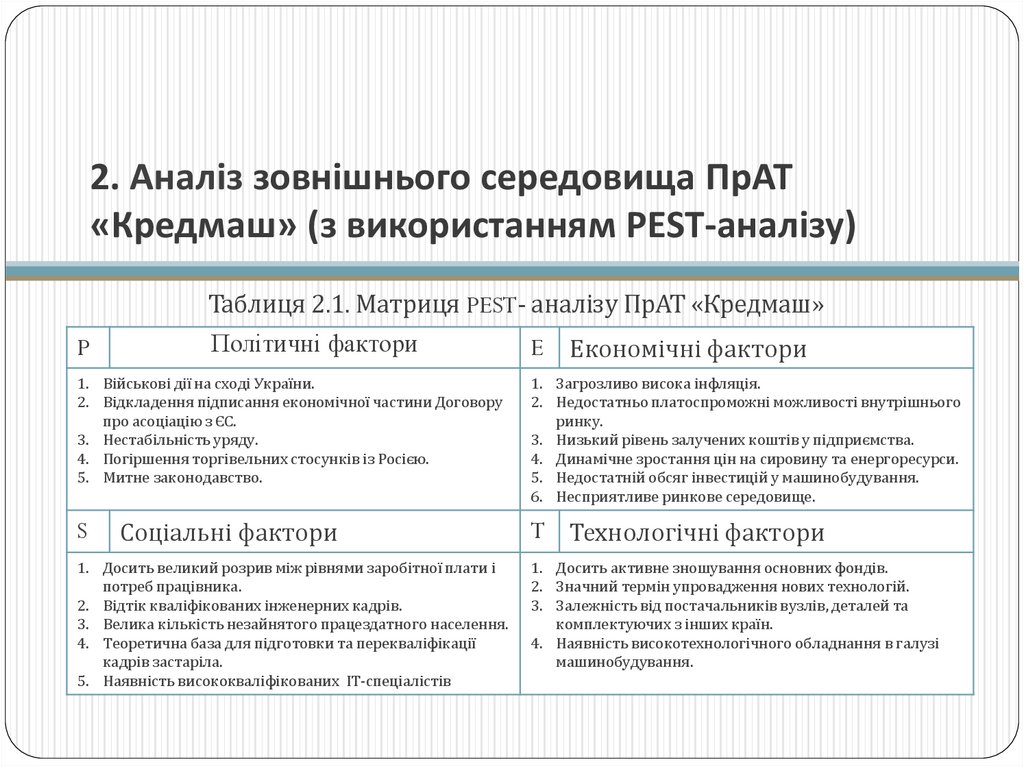

2. Аналіз зовнішнього середовища ПрАТ«Кредмаш» (з використанням PEST-аналізу)

Таблиця 2.1. Матриця PEST- аналізу ПрАТ «Кредмаш»

P

Політичні фактори

1. Військові дії на сході України.

2. Відкладення підписання економічної частини Договору

про асоціацію з ЄС.

3. Нестабільність уряду.

4. Погіршення торгівельних стосунків із Росією.

5. Митне законодавство.

S

Соціальні фактори

1. Досить великий розрив між рівнями заробітної плати і

потреб працівника.

2. Відтік кваліфікованих інженерних кадрів.

3. Велика кількість незайнятого працездатного населення.

4. Теоретична база для підготовки та перекваліфікації

кадрів застаріла.

5. Наявність висококваліфікованих ІТ-спеціалістів

E

Економічні фактори

1. Загрозливо висока інфляція.

2. Недостатньо платоспроможні можливості внутрішнього

ринку.

3. Низький рівень залучених коштів у підприємства.

4. Динамічне зростання цін на сировину та енергоресурси.

5. Недостатній обсяг інвестицій у машинобудування.

6. Несприятливе ринкове середовище.

T Технологічні фактори

1. Досить активне зношування основних фондів.

2. Значний термін упровадження нових технологій.

3. Залежність від постачальників вузлів, деталей та

комплектуючих з інших країн.

4. Наявність високотехнологічного обладнання в галузі

машинобудування.

5.

3. SWOT-аналіз АТ «Лубнифарм»Можливості:

1)

Загрози:

відкритий вихід на ринок Європи, азійський

1)

ринок;

2)

3)

втрата ринка збуту на території Російської

Федерації;

можливість розширення асортименту

2)

коливання курсу національної валюти;

продукції;

3)

недостатнє фінансування виробничої

використання НТП для вдосконалення якості

продукції.

діяльності підприємства;

4)

активна діяльність конкурентів на ринках

збуту продукції;

5)

Сильні сторони:

недостатній захист держави.

В умовах перехідного ринку підприємство має

Появі нових конкурентів на ринку збуту можна

можливість

виробництва

протиставити: переваги у ціновій політиці, якості

унікальні конструкторські розробки;

продукції та зменшити собівартість продукції за

продукції; покращення сервісного обслуговування;

2)

висока кваліфікація персоналу;

допомогою: використання маркетингу; найманих

удосконалення маркетингової діяльності; випуск

3)

випуск продукції згідно вимогам якості

професіональних

продукції

міжнародного стандарту ISO

асфальто-змішувальних установок згідно вимогам і

1)

висока

надійність,

інноваційні

рішення,

збільшити

обсяги

менеджерів;

виробництва

згідно

міжнародних

стандартів

із

врахуванням потреб споживачів.

стандартам ЄС, зміни асортименту.

Слабкі сторони:

Випуск нової продукції та пошук нових ринків

Для подолання слабких сторін використовуються

недостатня якість сервісного обслуговування

збуту,

переваги

клієнтів;

підвищити конкурентоспроможність підприємства;

зменшувати вплив слабких сторін та загроз на

технологічна обмеженість виробництва,

підвищити ліквідність та його платоспроможність.

діяльність ПрАТ «Кредмаш» й використовувати

наявність морально-застарілого обладнання;

Також необхідно підвищувати

отримані

3)

обмежений кадровий ресурс;

праці, рівень середнього заробітку та залучати

4)

високий рівень зношення активної частини

висококваліфікованих фахівців.

1)

2)

основних фондів.

а

отже

нових

споживачів

дозволяє:

продуктивність

організації.

можливостей.

знання

при

Тому

формуванні

необхідно

стратегії

6.

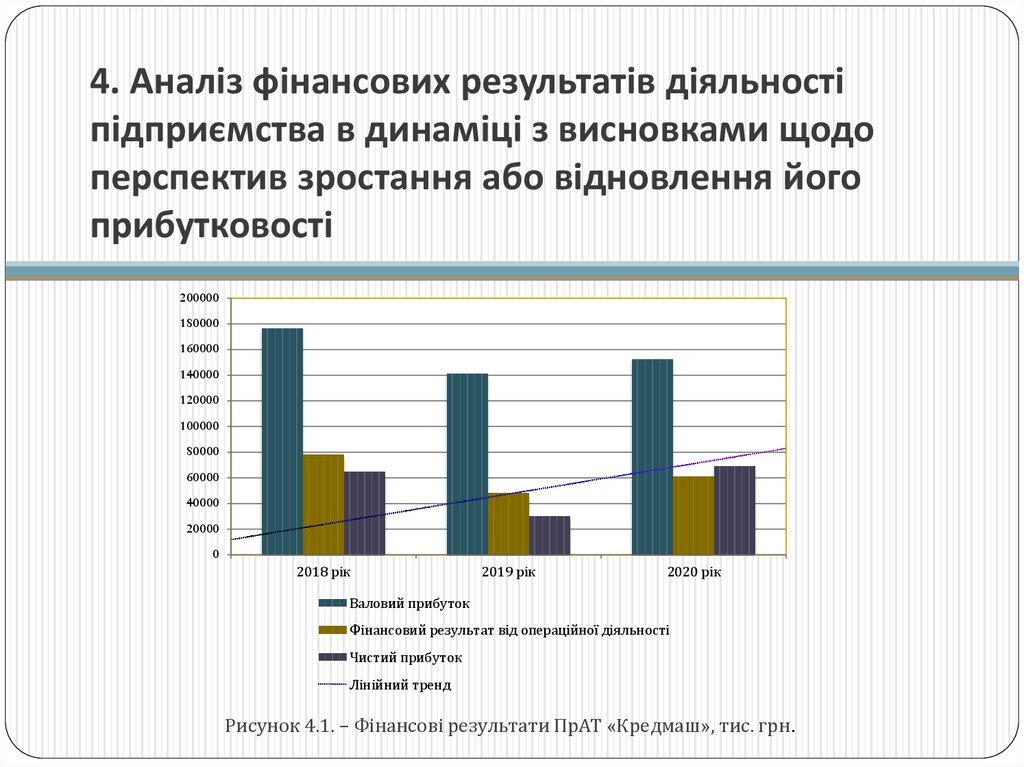

4. Аналіз фінансових результатів діяльностіпідприємства в динаміці з висновками щодо

перспектив зростання або відновлення його

прибутковості

200000

180000

160000

140000

120000

100000

80000

60000

40000

20000

0

2018 рік

2019 рік

2020 рік

Валовий прибуток

Фінансовий результат від операційної діяльності

Чистий прибуток

Лінійний тренд

Рисунок 4.1. – Фінансові результати ПрАТ «Кредмаш», тис. грн.

7.

5. Аналіз фінансового стану ПрАТ «Кредмаш»,аналіз структури та динаміки його майна,

структурних змін в джерелах формування його

майна та оцінку ризиків фінансової взаємодії з

ним в найближчі три роки

600000

571264

500000

540498

19,25%

31.12.2018

460936

83,86%

400000

300000

244171

200000

100000

109956

23,75%

31.12.2019

80,81%

109473

45,18%

31.12.2020

0

31.12.2018

31.12.2019

84,17%

31.12.2020

0,00%

1. Необоротні активи

2. Оборотні активи

Рис. 5.1. – Динаміка активів ПрАТ «Кредмаш»

20,00%

40,00%

1. Необоротні активи

60,00%

80,00%

100,00%

2. Оборотні активи

Рис. 5.2. – Структура активів ПрАТ «Кредмаш»

8.

600000500000

400000

300000

200000

100000

0

31.12.2018

31.12.2019

31.12.2020

31.12.2018

0,16%

31.12.2019

0,69%

31.12.2020

0,56%

66,70%

33,14%

81,15%

18,16%

79,92%

19,52%

0,00% 10,00%20,00%30,00%40,00%50,00%60,00%70,00%80,00%90,00%

1. Власний капітал

1. Власний капітал

2. Довгострокові зобов’язання і забезпечення

3. Поточні зобов’язання і забезпечення

Рис. 5.2. – Динаміка пасивів ПрАТ «Кредмаш»

2. Довгострокові зобов’язання і забезпечення

3. Поточні зобов’язання і забезпечення

Рис. 5.2. – Структура пасивів ПрАТ «Кредмаш»

9.

Золоте правило балансупідприємства

Оптимальним є наступне співвідношення:

ТзП > ТзВ > Тз ВК > ТзА

Таблиця 5.5. Аналіз співвідношення темпів росту

Аналіз співвідношення темпів росту

Звіт

31.12.2018

Чистий прибуток

31.12.2019

Темп росту, %

31.12.2020

2018-2019

2019-2020

64883

29765

69135

45,87

232,27

Виторг від реалізації

1074933

970004

1086774

90,23

112,03

Власний капітал

453600

462859

513200

102,04

110,87

Сукупні активи

681220

570409

642117

83,73

112,57

2018-2019: ТзП < ТзВ < Тз ВК > ТзА

2019-2020: ТзП > ТзВ > Тз ВК < ТзА,

Проаналізувавши дані, можемо сказати, що у 2018-2019 році ПрАТ «Кредмаш» мала складну

ситуацію з чистим прибутком і виторгом від реалізації, але у 2019-2020 році зайняла досить гарну

позицію, але ще є куди прагнути.

10.

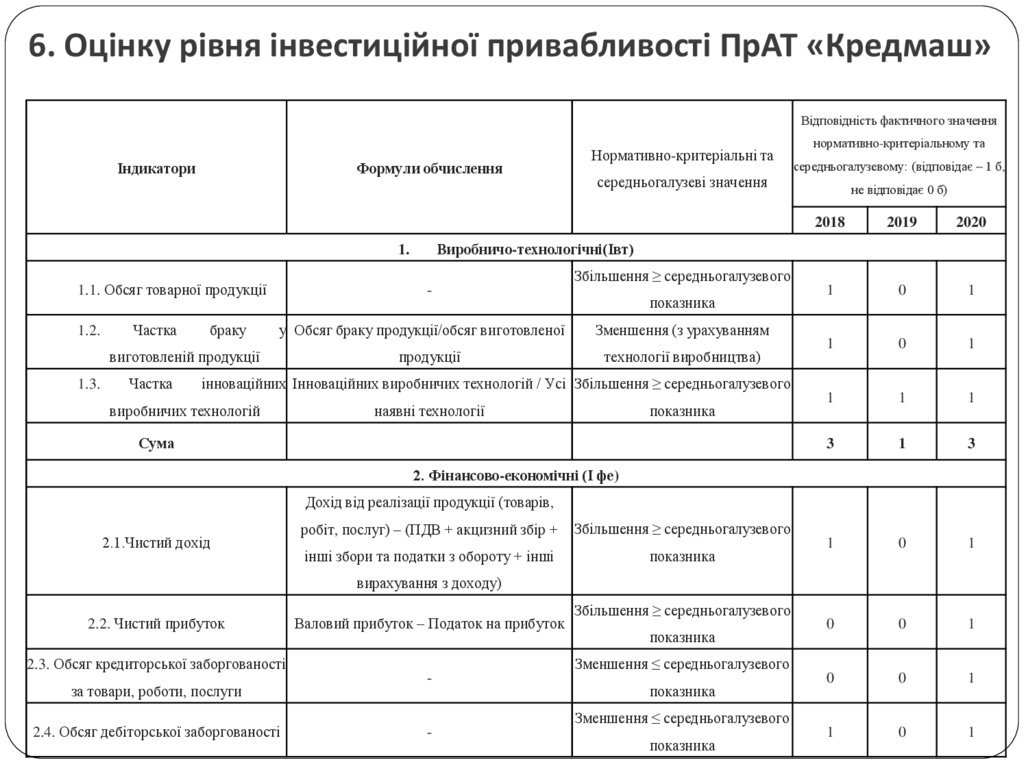

6. Оцінку рівня інвестиційної привабливості ПрАТ «Кредмаш»Відповідність фактичного значення

Індикатори

Формули обчислення

1.2.

Частка

браку

у Обсяг браку продукції/обсяг виготовленої

виготовленій продукції

1.3.

Частка

середньогалузевому: (відповідає – 1 б,

середньогалузеві значення

продукції

Збільшення ≥ середньогалузевого

показника

Зменшення (з урахуванням

технології виробництва)

інноваційних Інноваційних виробничих технологій / Усі Збільшення ≥ середньогалузевого

виробничих технологій

нормативно-критеріальному та

не відповідає 0 б)

2018

2019

2020

1

0

1

1

0

1

1

1

1

3

1

3

1

0

1

0

0

1

0

0

1

1

0

1

Виробничо-технологічні(Івт)

1.

1.1. Обсяг товарної продукції

Нормативно-критеріальні та

наявні технології

показника

Сума

2. Фінансово-економічні (І фе)

Дохід від реалізації продукції (товарів,

2.1.Чистий дохід

робіт, послуг) – (ПДВ + акцизний збір +

Збільшення ≥ середньогалузевого

інші збори та податки з обороту + інші

показника

вирахування з доходу)

2.2. Чистий прибуток

2.3. Обсяг кредиторської заборгованості

за товари, роботи, послуги

2.4. Обсяг дебіторської заборгованості

Валовий прибуток – Податок на прибуток

-

-

Збільшення ≥ середньогалузевого

показника

Зменшення ≤ середньогалузевого

показника

Зменшення ≤ середньогалузевого

показника

11.

Сума2

0

4

1

0

1

1

1

0

2

1

1

1

0

1

1

0

0

2

0

1

Так

1

1

1

Збільшення ≥ 0,1

1

0

1

2

1

2

3. Соціально-управлінські (І су)

3.1. Середній рівень заробітної плати

3.2. Продуктивність праці

Заробітна плата усіх працівників / Кількість

Збільшення ≥ середньогалузевого

працівників підприємства

показника

Обсяг валової продукції / Чисельність виробничого

Збільшення ≥ середньогалузевого

персоналу

показника

Сума

4. Маркетингово-логістичні (І мл)

4.1. Коефіцієнт забезпечення замовленнями

4.2. Витрати на утримання запасів готової

продукції

Загальний обсяг замовлень / Можливий обсяг

Збільшення ≈1

виконання замовлень

Норма витрат на утримання запасів готової

продукції х Обсяг запасів готової продукції на

Зменшення ≤ середньогалузевого

складі

показника

Сума

5. Товарно-розпізнавальні (І тр)

5.1. Наявність та впізнаваність товарного знаку

Виручка від реалізації продукції підприємства /

5.2. Частка ринку

Сукупний обсяг продажу продукції на певному

ринку

Сума

6. Майнові (І м)

6.1. Наявність у власності підприємства

земельних ділянок

-

Так

1

1

1

-

Так

1

1

1

2

2

2

6.2. Наявність у власності підприємства

майнових комплексів (будівель, споруд)

Сума

12.

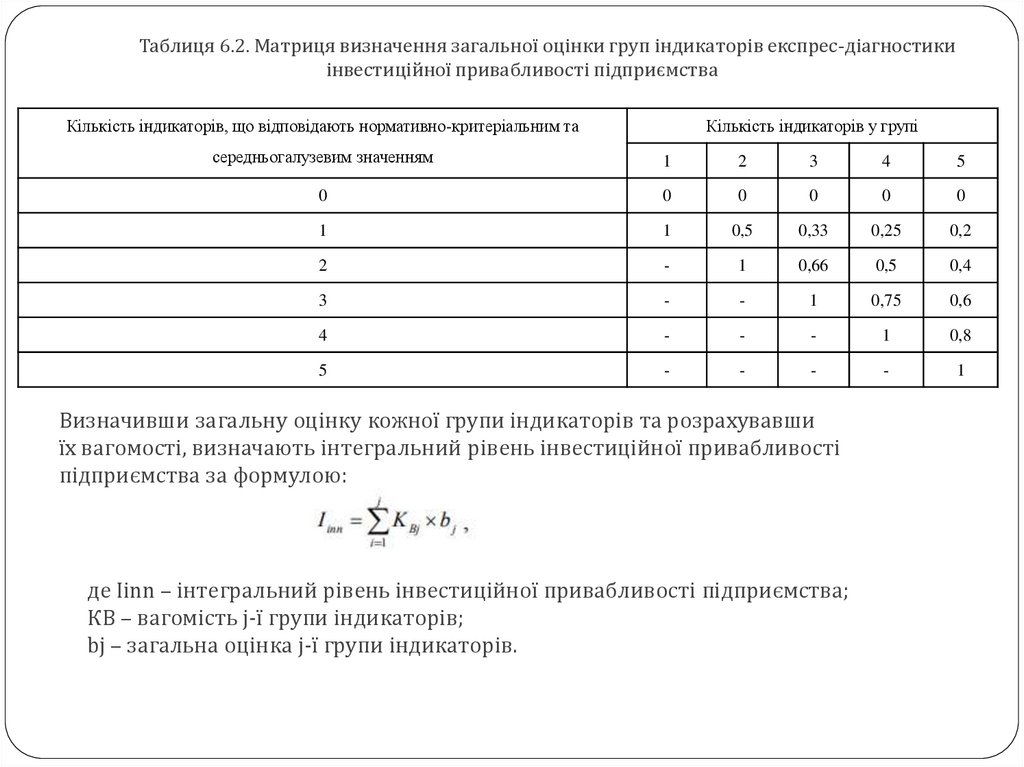

Таблиця 6.2. Матриця визначення загальної оцінки груп індикаторів експрес-діагностикиінвестиційної привабливості підприємства

Кількість індикаторів, що відповідають нормативно-критеріальним та

Кількість індикаторів у групі

середньогалузевим значенням

1

2

3

4

5

0

0

0

0

0

0

1

1

0,5

0,33

0,25

0,2

2

-

1

0,66

0,5

0,4

3

-

-

1

0,75

0,6

4

-

-

-

1

0,8

5

-

-

-

-

1

Визначивши загальну оцінку кожної групи індикаторів та розрахувавши

їх вагомості, визначають інтегральний рівень інвестиційної привабливості

підприємства за формулою:

де Iinn – інтегральний рівень інвестиційної привабливості підприємства;

КВ – вагомість j-ї групи індикаторів;

bj – загальна оцінка j-ї групи індикаторів.

13.

Таблиця 6.3. Визначення інтегрального рівня інвестиційної привабливостіумовного підприємства

Загальна оцінка групи

Групи індикаторів

KBj bj

Вагомість

індикаторів

2018

2019

2020

Виробничо-Технологічні (Івт)

1

0,33

1

Фінансово-Економічні (Іфе)

0,5

0

Соціально-Управлінські (Ісу)

1

Маркетингово-логістичні (Імл)

складових

2018

2019

2020

0,22

0,22

0,0726

0,22

1

0,34

0,17

0

0,34

0,5

0,5

0,11

0,11

0,055

0,055

1

0

0,5

0,11

0,11

0

0,055

Товарно-Розпізнавальні (Ітр)

1

0,5

1

0,11

0,11

0,055

0,11

Майнові (І м)

1

1

1

0,11

0,11

0,11

0,11

0,83

0,2926

0,89

Інтегральний рівень інвестиційної привабливості підприємства

14.

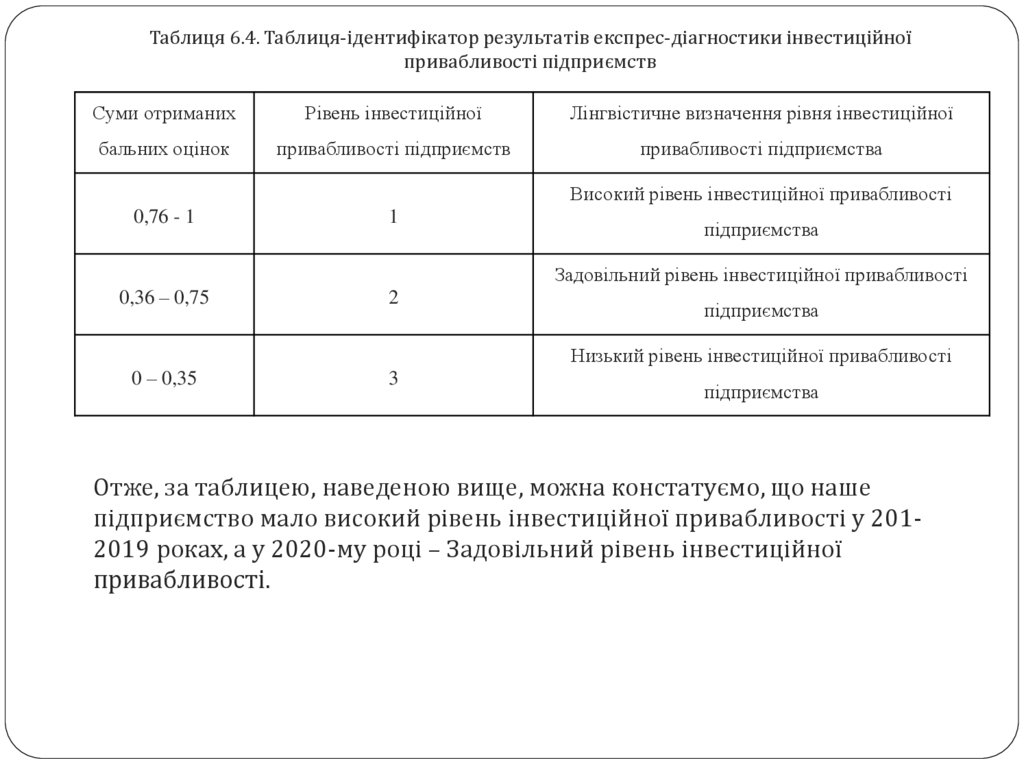

Таблиця 6.4. Таблиця-ідентифікатор результатів експрес-діагностики інвестиційноїпривабливості підприємств

Суми отриманих

Рівень інвестиційної

Лінгвістичне визначення рівня інвестиційної

бальних оцінок

привабливості підприємств

привабливості підприємства

Високий рівень інвестиційної привабливості

0,76 - 1

1

підприємства

Задовільний рівень інвестиційної привабливості

0,36 – 0,75

2

підприємства

Низький рівень інвестиційної привабливості

0 – 0,35

3

підприємства

Отже, за таблицею, наведеною вище, можна констатуємо, що наше

підприємство мало високий рівень інвестиційної привабливості у 2012019 роках, а у 2020-му році – Задовільний рівень інвестиційної

привабливості.

industry

industry