Similar presentations:

Внутренний финансовый аудит. Аудит денежных средств в организации

1.

Внутренний финансовый аудитАудит денежных средств в

организации

Преподаватель Л.В. Крючкова

2.

Организация и учет кассовых операций иденежных документов

Достоверность ведения учета в компании необходимо

периодически проверять. Но не всегда требуется такое трудоемкое

мероприятие как комплексный аудит всей бухгалтерии. Нередко

производится только проверка каких-либо отдельных важных участков.

Работа с наличными деньгами, несомненно, относится к таким значимым

разделам учета.

ПРОВЕРКА СОБЛЮДЕНИЯ ПОРЯДКА ВЕДЕНИЯ КАССОВЫХ

ОПЕРАЦИЙ РЕШАЕТ СЛЕДУЮЩИЕ ЗАДАЧИ:

• контроль за сохранностью денег и других ценностей;

• проверка оформления первички по работе с наличностью;

• проверка учета кассовых операций;

• отслеживание инвентаризаций;

• контроль за использованием контрольно-кассовой техники (ККТ);

• проверка соблюдения лимитов.

3.

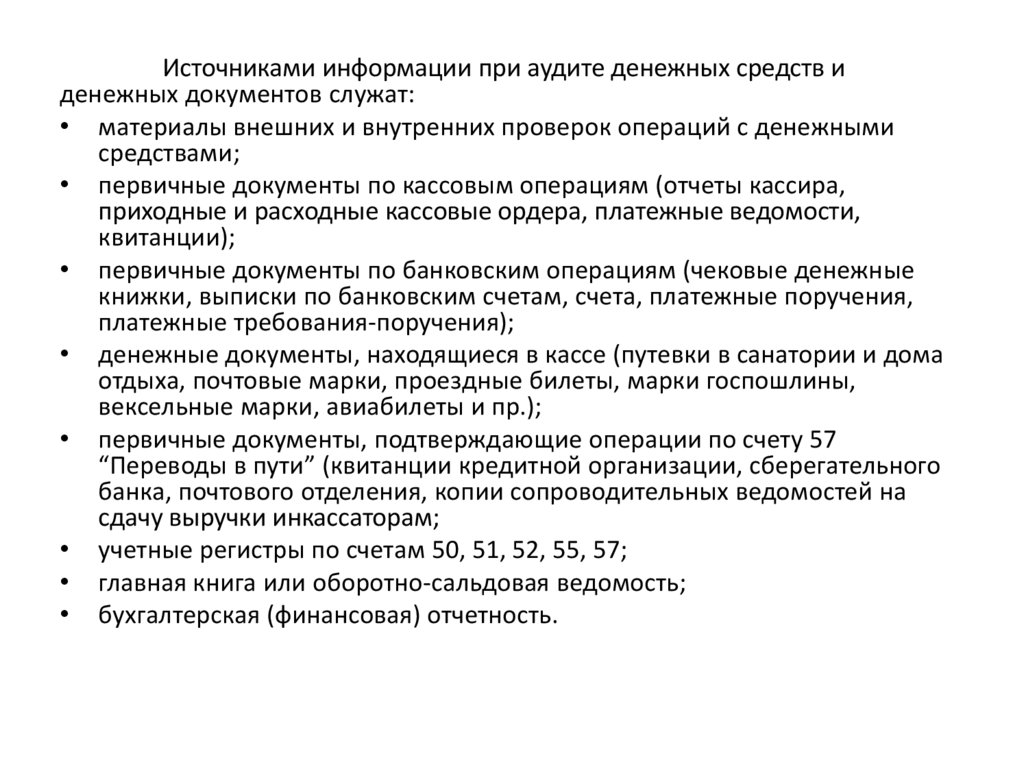

Источниками информации при аудите денежных средств иденежных документов служат:

• материалы внешних и внутренних проверок операций с денежными

средствами;

• первичные документы по кассовым операциям (отчеты кассира,

приходные и расходные кассовые ордера, платежные ведомости,

квитанции);

• первичные документы по банковским операциям (чековые денежные

книжки, выписки по банковским счетам, счета, платежные поручения,

платежные требования-поручения);

• денежные документы, находящиеся в кассе (путевки в санатории и дома

отдыха, почтовые марки, проездные билеты, марки госпошлины,

вексельные марки, авиабилеты и пр.);

• первичные документы, подтверждающие операции по счету 57

“Переводы в пути” (квитанции кредитной организации, сберегательного

банка, почтового отделения, копии сопроводительных ведомостей на

сдачу выручки инкассаторам;

• учетные регистры по счетам 50, 51, 52, 55, 57;

• главная книга или оборотно-сальдовая ведомость;

• бухгалтерская (финансовая) отчетность.

4.

Проверка работы с наличностью может проводиться какспециалистами самого предприятия, так и сотрудниками внешних

компаний.

Обязательный аудит именно кассовых операций в общем

случае законом не предусмотрен. Но если компания подпадает

под общие критерии для обязательного аудита (ст. 5 закона от

30.12.2008 № 307-ФЗ), то проверяющие, конечно, не обойдут

своим вниманием и кассовые документы.

Т.к. речь идет о работе с ценностями, то в первую очередь

необходимо провести их инвентаризацию. При анализе

бухгалтерских документов применяются сплошной, выборочный

или комбинированный методы.

Из-за важности данного участка аудит кассовых операций и

денежных документов чаще всего производится путем сплошной

проверки.

Но если объем работы очень большой, то может

использоваться и комбинированный метод. В этом случае

сплошь проверяются только отдельные периоды, например, те, по

которым имеется информация о возможных нарушениях.

5.

Поступление денег в кассу и выдачу из кассыоформляют приходными и расходными кассовыми

ордерами. Подчистки, помарки и исправления, хотя бы и

оговоренные, в этих документах не допускаются. Прием и

выдача денег по кассовым ордерам может производиться

только в день их составления.

Приходные и расходные кассовые ордера должны

иметь раздельную нумерацию без пропусков и заноситься

в кассовую книгу. В целях усиления внутреннего контроля

их целесообразно также отмечать в журнале регистрации

приходных и расходных кассовых документов. Кассовые

ордера и приложенные к ним документы подписываются

кассиром после осуществления операции и гасятся

штампом или надписью «Получено» (для приходных

ордеров), «Оплачено» (для расходных ордеров) с

указанием даты с целью недопущения их повторного

использования.

6.

Заработную плату, стипендии и другие выплатыработникам выдают из кассы по расходным кассовым ордерам,

расчетно-платежным ведомостям, платежным ведомостям. При их

получении кассир должен проверить наличие подписи

главного бухгалтера или бухгалтера (при их отсутствии — наличие

подписи руководителя). По истечении дней, отведенных на выдачу

заработной платы, на общую сумму выданной заработной платы

выписывается расходный кассовый ордер.

При выдаче денег по доверенности кассир в ведомости

делает надпись “По доверенности”. Доверенность прикрепляется

к платежной ведомости. Остаток зарплаты, по каким-либо

причинам недополученный работниками организации, сдается в

банк и депонируется до дня выплаты зарплаты за следующий

месяц. На депонированные суммы (не полученные вовремя

работниками), которые сдаются в банк, составляется расходный

кассовый ордер. На деньги, полученные с расчетного счета в

банке, выписывается приходный кассовый ордер, датированный

днем получения денег в банке.

7.

Все операции по поступлению и расходованиюденежных средств кассир записывает в кассовую книгу,

которая должна быть пронумерована, прошнурована и

опечатана печатью. Количество листов в ней должно быть

заверено подписями руководителей организации и

главного бухгалтера.

В конце рабочего дня кассир подсчитывает в

кассовой книге итоги операций за день и выводит остаток

денег в кассе на следующий день. Записи в кассовой книге

ведут шариковой ручкой или чернилами через

копировальную бумагу на двух листах. Подчистки и

неоговоренные исправления в кассовой книге

запрещаются.

Денежные средства, хранящиеся в кассе, учитывают

на синтетическом счете 50 «Касса». В дебет его

записывают поступление денежных средств в кассу, а

в кредит — их выбытие из кассы.

8.

К счету 50 «Касса» могут быть открыты субсчета:50-1 «Касса организации»; 50-2 «Операционная

касса»; 50-3 «Денежные документы» и др.

На субсчете 50-1 «Касса организации»

учитывают денежные средства в кассе. Если

организация проводит кассовые операции с

иностранной валютой, то к счету 50 «Касса»

открывают субсчета для обособленного учета

движения каждой наличной иностранной валюты.

На субсчете 50-2 «Операционная касса»

учитывают наличие и движение денежных средств в

кассах товарных контор (пристаней) и

эксплуатационных участков, остановочных пунктов,

речных переправ, судов, билетных и багажных кассах

портов, вокзалов и т. п. Этот субсчет открывается

организациями при необходимости.

9.

На субсчете 50-3 «Денежные документы»учитывают находящиеся в кассе организации почтовые и

вексельные марки, оплаченные авиабилеты, марки

государственной пошлины и другие денежные документы

в сумме фактических затрат на их приобретение.

Аналитический учет денежных документов ведут по их

видам.

Поступление денежных документов и их продажа

(выдача) пользователям или списание

в расходы оформляется аналогично поступлению или

списанию наличных денежных средств — приходными и

расходными кассовыми ордерами.

Данные кассовых ордеров кассир записывает в

книгу движения денежных документов, являющуюся

регистром их аналитического учета, или сразу в кассовую

книгу. Один-два раза в месяц кассир составляет в кассовой

книге отчет по поступившим и выбывшим документам.

10.

Учет операций по расчетным счетамКаждая организация вправе открывать в любом

банке расчетные и другие счета для хранения

свободных денежных средств и осуществления всех видов

расчетных, кредитных и кассовых операций. Банк обязан

заключить договор банковского счета с клиентом,

обратившимся с предложением открыть счет, на

объявленных банком для открытия счетов данного вида

условиях, соответствующих требованиям действующего

законодательства.

С расчетного счета банк оплачивает

обязательства, расходы и поручения организации,

проводимые в порядке безналичных расчетов, а также

выдает средства на оплату труда и текущие хозяйственные

нужды.

11.

Операции по зачислению сумм на расчетный счетили списанию с него банк производит на основании

письменных распоряжений владельцев расчетного счета

(денежных чеков, объявлений на взнос денег наличными,

платежных требований) или с их согласия (оплата

платежных требований поставщиков и подрядчиков), за

исключением тех случаев, когда это допускается по

решению суда, а также в случаях, установленных

законом или предусмотренных договором между банком

и клиентом.

При наличии на счете денежных средств, сумма

которых достаточна для удовлетворения всех требований

к счету, списание средств с него осуществляется в порядке

поступления распоряжений клиента и других документов

на списание (календарная очередность), если иное не

предусмотрено законом.

12.

При недостаточности денежных средств на счетесписание денежных средств осуществляется в

последовательности, определенной Гражданским кодексом РФ

(ГК РФ), а именно:

• в первую очередь — по исполнительным документам,

предусматривающим перечисление или выдачу денежных

средств со счета для удовлетворения требований о

возмещении вреда, причиненного жизни и здоровью, а

также требований о взыскании алиментов;

• во вторую очередь — по исполнительным документам,

предусматривающим перечисление или выдачу денежных

средств для расчетов по выплате выходных пособий и оплате

труда с лицами, работающими или работавшими

по трудовому договору, в том числе по контракту, по выплате

вознаграждений авторам результатов интеллектуальной

деятельности;

13.

• в третью очередь — по платежным документам,предусматривающим перечисление или выдачу

денежных средств для расчетов по оплате труда с

лицами, работающими по трудовому договору

(контракту), поручениям налоговых органов на

списание и перечисление задолженности по

уплате налогов и сборов, а также поручениям

органов контроля за уплатой страховых взносов на

списание и перечисление сумм страховых взносов;

• в четвертую очередь — по исполнительным

документам, предусматривающим удовлетворение

других денежных требований;

• в пятую очередь — по другим платежным документам в

порядке календарной очередности.

Списание средств со счета по требованиям,

относящимся к одной очереди, производится в порядке

календарной очередности поступления документов.

14.

Ежедневно или в другие сроки, установленные посоглашению с организацией, банк выдает ей выписки из

его расчетного счета с приложением оправдательных

документов, в которых указывают начальный и конечный

остатки на расчетном счете и суммы операций,

отраженных на расчетном счете. Бухгалтерия проверяет

правильность сумм, указанных в выписке, и при

обнаружении ошибки немедленно извещает об этом банк.

Спорные суммы могут быть опротестованы в течение 10

дней с момента получения выписки.

Денежные средства организации, хранящиеся на

расчетных счетах, учитывают на синтетическом счете 51

«Расчетные счета», в дебет которого записывают

поступления денежных средств на расчетный счет, а

в кредит — их списания. Основанием для записей по

расчетному счету служат выписки банка с приложенными

к ним оправдательными документами.

15.

Особенности учета по валютным счетамМногие организации экспортируют в другие страны товары

и услуги и (или) приобретают их за рубежом для реализации

на территории России. При этом расчеты в большинстве случаев

ведутся в иностранной валюте, в связи с чем возникает

необходимость вести учет валютных операций, ценностей и

соблюдать предписания валютного законодательства.

Организации имеют право открывать валютные счета на

территории Российской Федерации в любом банке,

уполномоченном Центробанком на проведение операций с

иностранными валютами. Открывать счета можно как по

отдельным видам иностранных валют, так и в нескольких валютах.

Банк начисляет и выплачивает проценты по валютным счетам в

тех валютах, по которым имеет доходы от их размещения на

международном валютном рынке.

16.

Для обобщения информации о наличии и движениисредств в иностранной валюте используют синтетический счет

52 «Валютные счета», к которому могут быть открыты субсчета:

52-1 «Валютные счета внутри страны»; 52-2 «Валютные счета за

рубежом». По дебету счета 52 отражают поступление денежных

средств на валютные счета организации, а по кредиту — их

списание с валютных счетов.

Операции по валютным счетам отражаются на

основании выписок банка и приложенных к ним денежнорасчетных документов. Суммы, ошибочно отнесенные в дебет

или кредит валютных счетов и обнаруженные при проверке

выписок банка, записывают на счете 76 «Расчеты с разными

дебиторами и кредиторами», субсчет 2 «Расчеты по

претензиям».

Аналитический учет по счету 52 ведут по каждому счету,

открытому в учреждениях банка для хранения денежных

средств в иностранных валютах.

17.

Учет денежных средств на специальныхсчетах

Для учета наличия и движения денежных средств на

специальных счетах предназначен синтетический счет 55

«Специальные счета в банках», используемый для обобщения

информации о денежных средствах в валюте РФ и иностранных

валютах, находящихся в аккредитивах, чековых книжках, иных

платежных документах (кроме векселей). Специальные счета

используются также для учета наличия и движения средств

целевого финансирования в той их части, которая подлежит

обособленному хранению.

К счету 55 могут быть открыты субсчета: 55-1

«Аккредитивы»; 55-2 «Чековые книжки»; 55-3 «Депозитные счета»

и др.

Особенность аккредитивной формы расчетов заключается

в том, что оплату платежных документов производят по месту

нахождения поставщика сразу после отгрузки им продукции.

18.

Аккредитив может быть выставлен за счет как собственныхсредств, так и банковского кредита. В первом случае выставление

аккредитива оформляют бухгалтерской записью: Д-т 55

«Специальные счета в банках», субсч. 1 «Аккредитивы» К-т 52

«Расчетные счета».

Когда аккредитив выставляют за счет банковского кредита,

составляют запись: Д-т 55 «Специальные счета в банках», субсч. 1

«Аккредитивы» К-т 66 “Расчеты по краткосрочным кредитам и

займам”.

Оплату счетов поставщиков с аккредитивного счета

оформляют следующей записью: Д-т 60 «Расчеты с поставщиками

и подрядчиками» К-т 55 «Специальные счета в банках», субсч. 1

«Аккредитивы».

Остаток неиспользованного аккредитива возвращают

организации-покупателю и зачисляют на расчетный счет, если

аккредитив выставлен за счет собственных средств, или

перечисляют в погашение задолженности по ссуде, если

аккредитив выставлен за счет банковского кредита.

19.

Расчетный чек — письменное поручение владельца счета(чекодателя) обслуживающему его банку на перечисление

указанной в чеке суммы денег с его счета на счет получателя

средств (чекодержателя). При поступлении товаров (оказании

услуг) плательщик выписывает чек из книжки и передает его

представителю поставщика или подрядчика, который становится

чекодержателем. Чекодержатель представляет выписанный чек в

свое учреждение банка, как правило, на следующий день со дня

выписки для зачисления денег на его расчетный счет.

Депонирование средств при выдаче чековых книжек у

плательщика учитывается по дебету счета 55 «Специальные счета

в банках», субсчет 2 «Чековые книжки» и кредиту счетов 51

«Расчетные счета», 66 «Расчеты по краткосрочным кредитам и

займам» и других подобных счетов.

По мере оплаты задолженности чеками их списывают с

кредита счета 55 в дебет счета 76 «Расчеты с разными дебиторами

и кредиторами» и других счетов.

20.

Суммы по чекам, выданным, но не оплаченным банком(не предъявленным к оплате), остаются на субсчете 55-2.

Суммы оставшихся неиспользованных и возвращенных в

банк чеков списывают с кредита счета 55, субсчет 2 в дебет счетов

51, 52, 66 и др.

Аналитический учет по субсчету 55-2 ведут по каждой

полученной чековой книжке.

На субсчете 55-3 «Депозитные счета» учитывают движение

средств, вложенных организацией в банковские и другие вклады.

Перечисление денежных средств во вклады отражают по дебету

счета 55 и кредиту счета 51 «Расчетные счета» или 52 «Валютные

счета». При возвращении кредитной организацией сумм вкладов

производят обратные бухгалтерские записи.

Аналитический учет по счету 55-3 «Депозитные счета»

ведут по каждому вкладу.

Суммы по чекам, выданным, но не оплаченным банком

(не предъявленным к оплате), остаются на субсчете 55-2.

21.

На субсчете 55-3 «Депозитные счета» учитывают движениесредств, вложенных организацией в банковские и другие вклады.

Перечисление денежных средств во вклады отражают по дебету

счета 55 и кредиту счета 51 «Расчетные счета» или 52 «Валютные

счета». При возвращении кредитной организацией сумм вкладов

производят обратные бухгалтерские записи.

Аналитический учет по счету 55-3 «Депозитные счета»

ведут по каждому вкладу.

На отдельных субсчетах счета 55 учитывают движение

обособленно хранящихся в банке средств целевого

финансирования (поступивших бюджетных средств; средств на

финансирование капитальных вложений, аккумулируемых и

расходуемых организацией с отдельного счета, и т. д.).

Наличие и движение средств в иностранных валютах

учитывают на счете 55 обособленно. Аналитический учет по

данному счету должен обеспечить получение данных о наличии и

движении денежных средств в аккредитивах, чековых книжках и т.

п. на территории страны и за рубежом.

22.

Учет переводов в путиДенежные средств поступающие в кассу организации,

подлежат внесению на счета в банках. Они могут быть сданы в

кассы банковского учреждения, инкассаторам или в кассы

почтовых отделений.

С момента передачи денежных средств инкассаторам или

непосредственно банковским учреждениям или почтовым

отделениям сданные денежные средства учитывают на активном

синтетическом счете 57 «Переводы в пути».

Основанием для принятия денежных средств на учет по

счету 57 являются квитанции кредитной организации,

сберегательной кассы, почтового отделения, копии

сопроводительных ведомостей на сдачу выручки инкассаторам

или другие подобные документы.

23.

Суммы наличных денежных средств,сданных банковским учреждениям или

почтовым отделениям, списывают в дебет счета

57 с кредита счета 50 «Касса».

С кредита счета 57 денежные средства

списывают в дебет счета 51 «Расчетные счета»

(согласно выписке банка) или других счетов в

зависимости от их использования (50, 52, 62, 73).

Движение денежных средств (переводов) в

иностранной валюте учитывают на счете 57

обособленно.

24.

25.

К основным аудиторским процедурам,используемым при проверке кассовых операций,

относятся:

• инвентаризация кассы;

• обследование помещения кассы;

• опрос сотрудников организации;

• проверка соблюдения установленных в организации

правил совершения операций по учету денежных

средств;

• проверка и сравнение документов.

При проведении сплошной проверки необходимо

убедиться, соответствует ли принятый на предприятии

порядок учета денежных средств требованиям,

установленным нормативными документами.

26.

Любая проверка начинается с составленияплана аудита. На этом этапе оценивается объем

работы, выбираются применяемые методики и

составляется блок-схема аудита.

Порядок проведения аудита кассы состоит из

следующих этапов:

1. Инвентаризация.

Процедура проверки на этом этапе также

включает контроль условий хранения ценностей.

Здесь нужно отметить, что порядок хранения денег на

каждом предприятии определяется руководителем.

Указание ЦБ РФ от 11.03.2014 № 3210-У не содержит

общих требований к оборудованию кассы. Поэтому

производится проверка соответствия кассового

помещения внутренним регламентам организации.

27.

При проведении сплошной проверки необходимоубедиться, соответствует ли принятый на предприятии порядок

учета денежных средств требованиям, установленным

нормативными документами. Во время проверки следует

установить, соблюдает ли предприятие установленный лимит

хранения наличных денег, так как в кассе можно хранить лишь

незначительные денежные суммы для выдачи авансов на

командировки, для оплаты мелких хозяйственных расходов и

других небольших платежей.

По желанию аудитора или директора организации

можно провести инвентаризацию кассы в присутствии кассира

и главного бухгалтера. Перед инвентаризацией кассы во

избежание покрытия недостачи денег в кассе из других

источников необходимо получить от кассира расписку о том,

что в кассе хранятся деньги, принадлежащие только

организации, а также уточнить книжный остаток денег,

отраженных в кассовой книге.

28.

При инвентаризации кассы необходимо проверить:имеется ли приказ о назначении кассира;

заключен ли с кассиром договор о полной

индивидуальной материальной ответственности;

соответствует ли помещение кассы рекомендациям по

обеспечению сохранности денежных средств, по технической

укрепленности и оснащенности средствами охранно-пожарной

сигнализации.

При аудите особое внимание следует уделить отражению

сумм самостоятельно обнаруженных недостач в операционной

кассе магазинов. На практике иногда возникают ситуации, когда

нужно вернуть деньги покупателю из операционной кассы. В таких

случаях следует потребовать чек. Директор должен поставить на

нем свою подпись. После этого на сумму возврата составляется акт

о возврате денежных сумм покупателям (клиентам) по

неиспользованным кассовым чекам (ф. № КМ-3).

29.

Возвращенный кассовый чек и акт по форме № КМ-3наклеивают на лист бумаги и сдают в бухгалтерию магазина.

Бухгалтер прикладывает этот лист к тому приходному кассовому

ордеру, которым оформляет получение выручки магазина за день.

Из-за того, что деньги покупателю возвращают не из

главной, а из операционной кассы предприятия, в учете выручка

за день отражается за минусом выданных покупателю денег.

Сумму выявленной недостачи бухгалтерия должна отразить в акте

о проверке наличных денежных средств кассы (ф. № КМ-9).

Аудитору следует также проверить:

правильность учета денежных документов;

из каких источников они приобретаются;

правильность составления бухгалтерских проводок по

субсчету 50-3 «Денежные документы»;

ведение аналитического учета движения денежных

документов по их видам.

30.

31.

При аудите операций по расчетным счетам аудитор прежде всегоустанавливает, сколько на предприятии имеется расчетных счетов, и при наличии

нескольких таких счетов проверяет, как ведется аналитический и синтетический

учет по каждому из них. Основная информация по расчетному счету содержится

в банковских выписках и приложенных к ним первичных документах.

Аудитор должен проверить:

подтверждена ли каждая операция, отраженная в выписке,

соответствующими первичными документами;

правильность и полноту зачисления денег, сданных в банк наличными;

наличие штампа банка на первичных документах, приложенных к

выпискам;

полноту и достоверность банковских выписок и документов к ним

(остаток средств на конец периода в предыдущей выписке банка по счету должен

равняться остатку средств на начало периода в следующей выписке);

правильность составления бухгалтерских проводок по операциям в

банке; соответствие «Расчетные счета» и в главной книге;

если в выписзаписей в выписках банка записям в сальдово-оборотной

ведомости по счету 51 ке будут установлены факты подчистки и не оговоренных в

письменном виде исправлений, нужно провести встречную проверку в

учреждениях банка.

32.

При аудите операций по валютным счетамследует обратить внимание на следующее:

как зачислялась валютная выручка от

реализации и других валютных операций при

совершении внешнеэкономических операций;

законность открытия валютных счетов;

соответствие сумм по выпискам банка суммам,

отраженным в первичных документах;

правильно ли применялись формы расчетов

при внешнеэкономической деятельности;

правильно ли отражены в учете операции по

покупке и продаже валюты;

правильно ли рассчитаны и отнесены курсовые

разницы.

33.

Если в организации ведутся операции по прочим счетам вбанках, то аудитору необходимо проверить:

правильность и законность

применения аккредитивной формы расчетов;

правильность документального оформления операций,

оплаченных чеками из лимитированных и не лимитированных

чековых книжек;

наличие депозитных сертификатов, приобретенных у

банка;

полноту и правильность документального оформления

операций по движению средств целевого финансирования;

правильность составления бухгалтерских проводок.

При аудите учета средств в пути аудитору необходимо

проверить: наличие первичных документов; правильность

составления бухгалтерских проводок по операциям со средствами

в пути; правильность ведения аналитического учета по счету 57

«Переводы в пути».

34.

2. Проверка общих внутренних документовкомпании, регламентирующих работу с наличными.

К ним относятся, например, правила хранения ценностей в

кассе, упомянутые в предыдущем пункте. Также в

организации обязательно должна быть должностная

инструкция кассира и договор с ним, предусматривающий

полную материальную ответственность.

3. Проверка первички.

Здесь контролируется соблюдение форм применяемых

бланков и корректность их заполнения. На сегодня

большинство форм первички организации могут

разрабатывать сами. Но к кассовым документам это не

относится — их нужно заполнять в строгом соответствии с

указанием № 3210-У. ИП могут не придерживаться

требований ЦБ РФ. Но на практике ИП часто все равно

работают с наличностью на общих основаниях, т.к. это

упрощает контроль за движением денег.

35.

4. Проверка бухучета.Все данные первички должны быть в точности

перенесены на учетные регистры, а сальдо по счетам

— соответствовать фактическому наличию средств в

кассе. Также необходимо проверить и соблюдение

лимита остатка денежных средств. Его предприятия

рассчитывает самостоятельно, в соответствии с

приложением к указанию № 3210-У. ИП имеют право

не устанавливать лимит кассы.

Индивидуальные предприниматели могут

накапливать денежные средства в кассе без

ограничений (п. 2 Указания № 3210-У). Вместе с тем,

если малое предприятие не воспользуется таким

правом и установит лимит, то оно будет обязано его

соблюдать (Письмо Банка России от 08.12.2014 № 291-1-6/9698).

36.

5. Проверка проведения инвентаризаций.Периодичность инвентаризаций кассы устанавливается

руководителем предприятия и закрепляется в учетной политике

или в отдельном положении. Также существуют и ситуации, когда

инвентаризация обязательна: перед сдачей отчетности, при смене

кассира и т.п. Следует проверить соблюдение периодичности,

оформление актов (форма ИНВ-15) и отражение в учете

выявленных отклонений.

6. Если организация работает с населением, то нужно

проверить порядок использования ККТ. Действующая редакция

закона от 22.05.2003 № 54-ФЗ («О применении ККТ…»)

предусматривает в течение 2017-2021 годов поэтапный переход на

технику нового образца (онлайн-кассы). Сроки, начиная с которых

необходимо применять онлайн-кассы, зависят от категории

(организация или ИП), вида деятельности и налогового режима.

Поэтому в рамках аудита нужно проследить за своевременностью

обновления кассовой техники с учетом характеристик

проверяемой компании.

37.

Иногда организации и предпринимателирассчитываются наличными деньгами и

между собой. Тогда при аудите расчетных

операций нужно проконтролировать,

чтобы объемы оплаты наличными по одной

сделке не превышали 100 тыс. руб.

38.

Типичные ошибкиПо итогам ревизии составляют акт проверки

кассовых операций, в котором могут быть отражены

следующие нарушения:

• Несоответствие между остатком ценностей в кассе и

данными учета. Здесь важно отметить, что нарушением

является не только недостача, но и излишек. Наличие

«лишних» денег говорит о том, что часть приходных

операций не подтверждена документально.

• Отсутствие необходимых документов,

регламентирующих кассовые операции в компании,

например, должностной инструкции кассира или

порядка проведения инвентаризаций.

39.

• Нарушение формы или порядказаполнения первичных документов. Это может

быть, например, отсутствие подписей

ответственных лиц. Также нужно отметить, что

в кассовых документах не допускаются

исправления, даже если они заверены.

• Нарушение порядка применения ККТ.

• Превышение установленных лимитов остатка в

кассе или расчетов наличными.

• Неверный перенос данных первички в

учетные регистры.

40.

Штрафы за кассовые нарушенияпредусмотрены ст. 15.1 КоАП РФ и составляют от

4 до 5 тыс. руб. для должностных лиц и от 40 до

50 тыс. руб. — для организаций.

Отдельно предусмотрены наказания за

нарушения, связанные с применением ККТ (ст.

14.5 КоАП РФ). Здесь установлены как

фиксированные штрафы, так и санкции,

привязанные к сумме расчета.

Максимально с должностного лица может

быть взыскано 10 тыс. руб. или 50% от

незаконного расчета, с организации — 40 тыс.

руб. или 100% суммы расчета.

finance

finance