Similar presentations:

Аптечные продажи: падение или норма?

1.

Аптечные продажи:падение или норма?

Итоги Март 2021

DSM Group

29 апреля 2021

2.

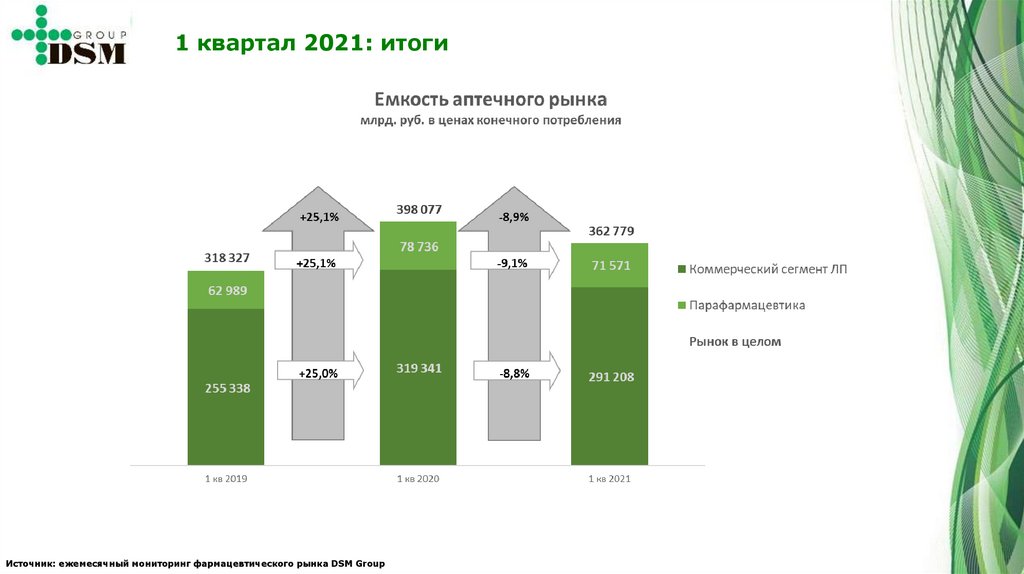

1 квартал 2021: итогиИсточник: ежемесячный мониторинг фармацевтического рынка DSM Group

3.

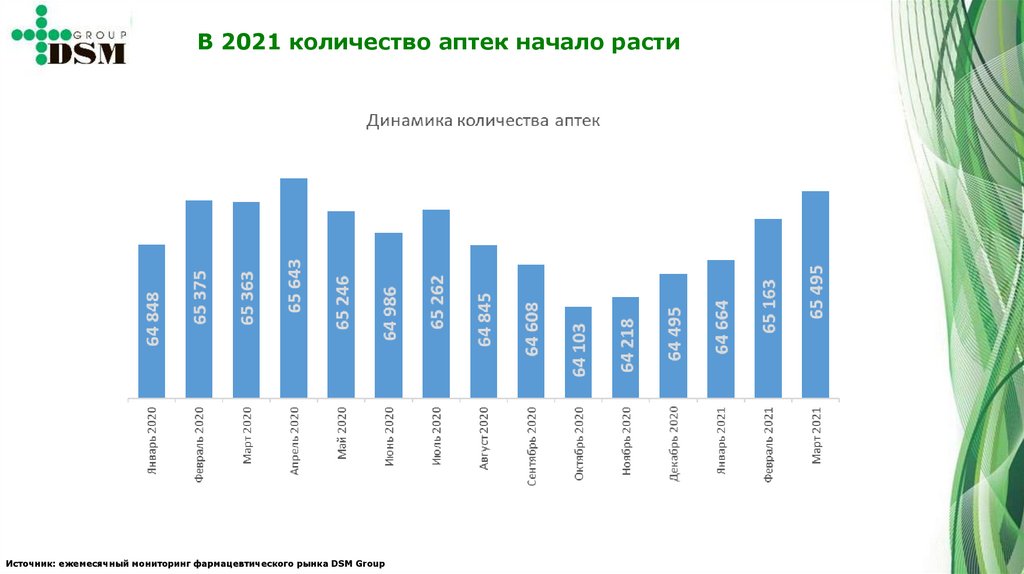

В 2021 количество аптек начало растиИсточник: ежемесячный мониторинг фармацевтического рынка DSM Group

4.

Количество точек в большей мере выросло за счетфедеральных сетей

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

5.

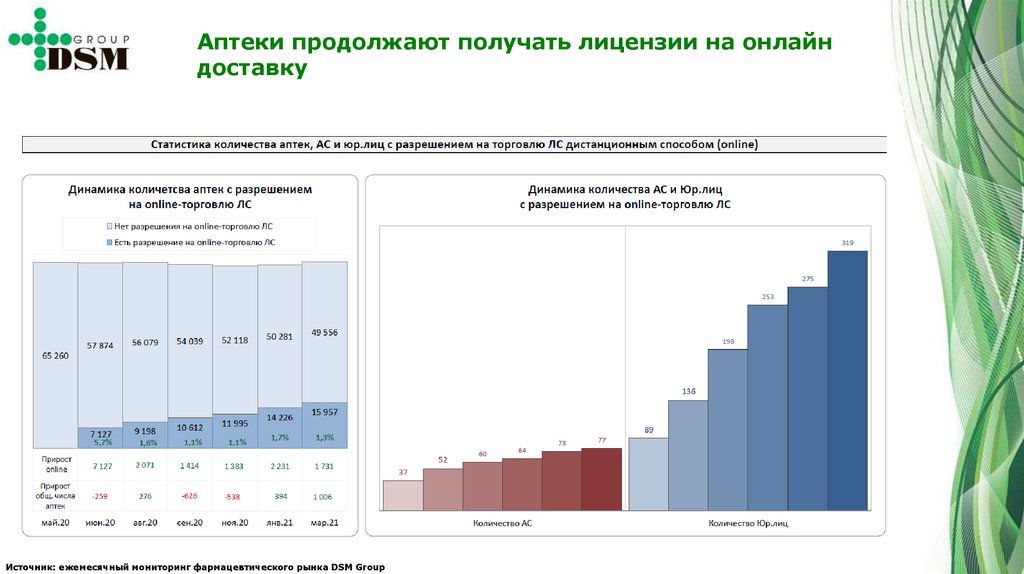

Аптеки продолжают получать лицензии на онлайндоставку

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

6.

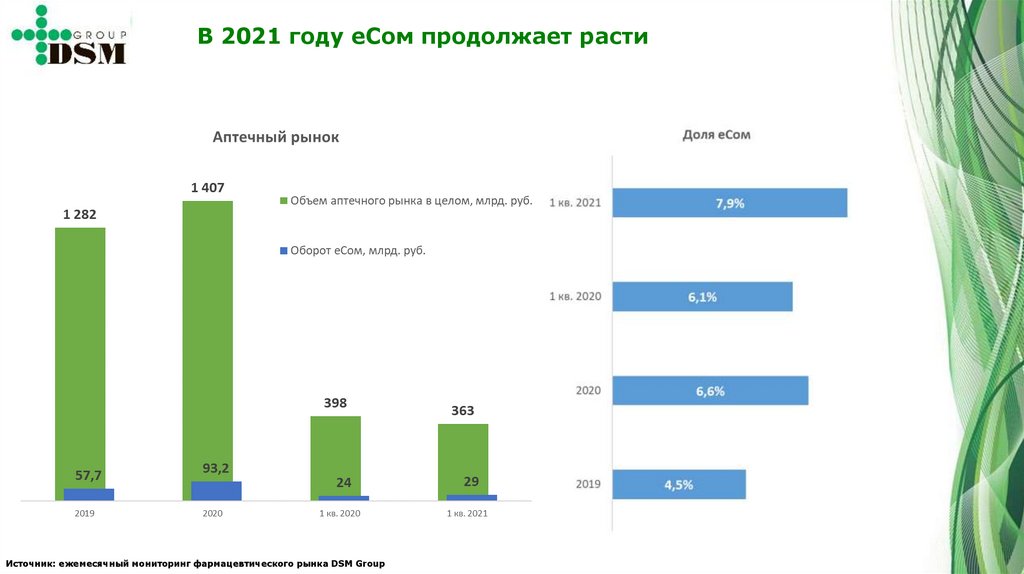

В 2021 году еСом продолжает растиИсточник: ежемесячный мониторинг фармацевтического рынка DSM Group

7.

В Москве доля онлайн перестала растиИсточник: ежемесячный мониторинг фармацевтического рынка DSM Group

8.

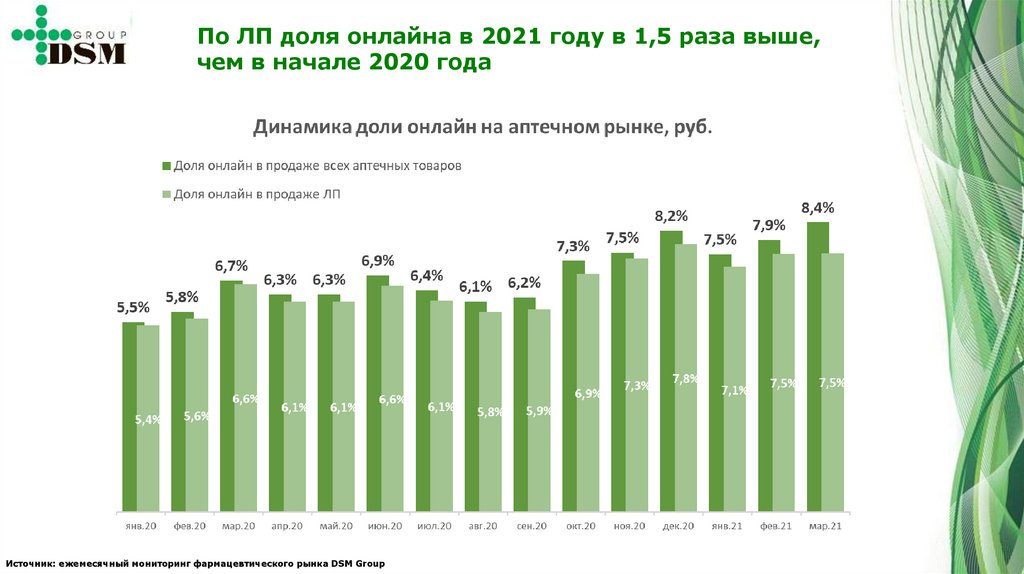

По ЛП доля онлайна в 2021 году в 1,5 раза выше,чем в начале 2020 года

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

9.

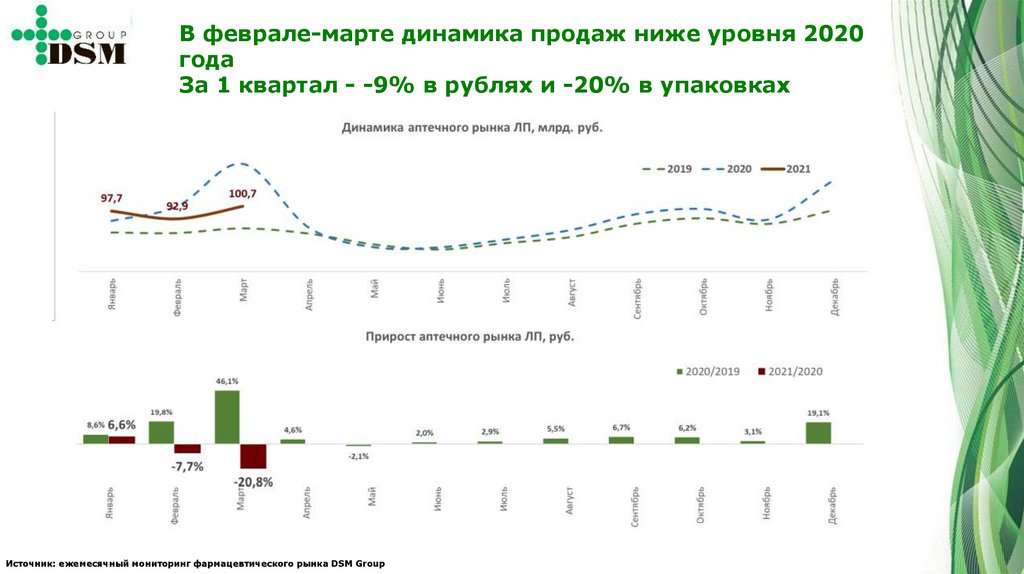

В феврале-марте динамика продаж ниже уровня 2020года

За 1 квартал - -9% в рублях и -20% в упаковках

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

10.

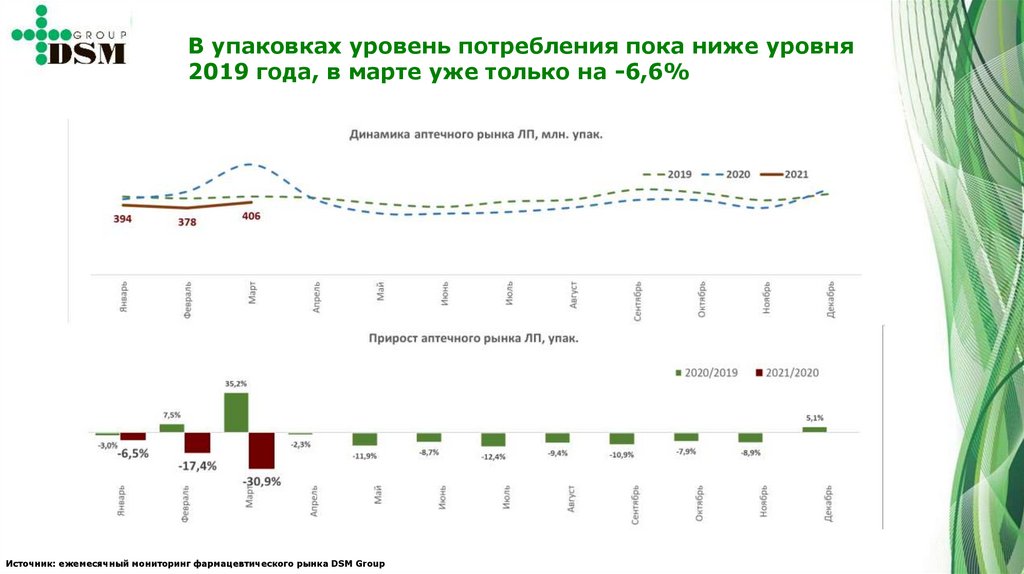

В упаковках уровень потребления пока ниже уровня2019 года, в марте уже только на -6,6%

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

11.

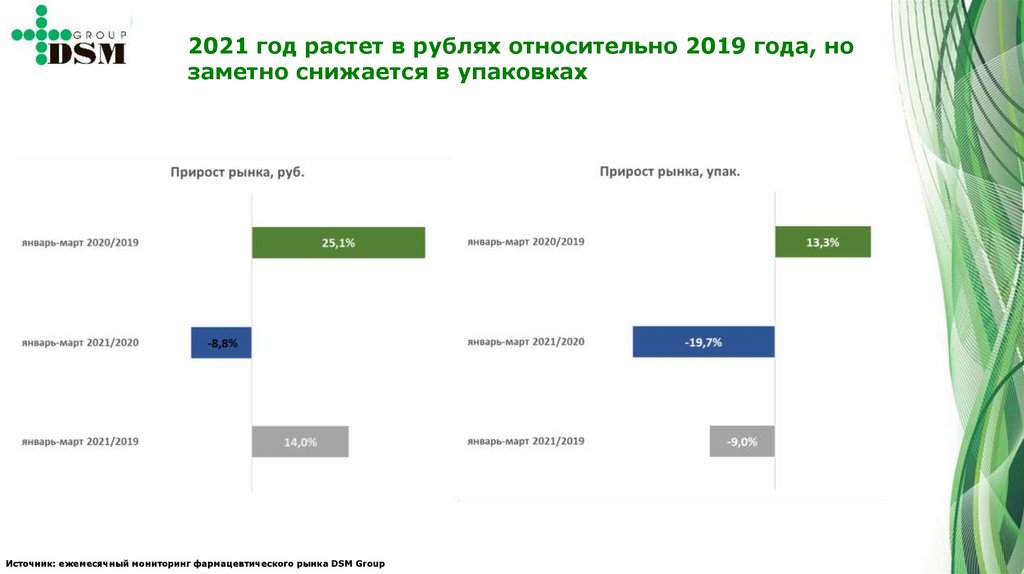

2021 год растет в рублях относительно 2019 года, нозаметно снижается в упаковках

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

12.

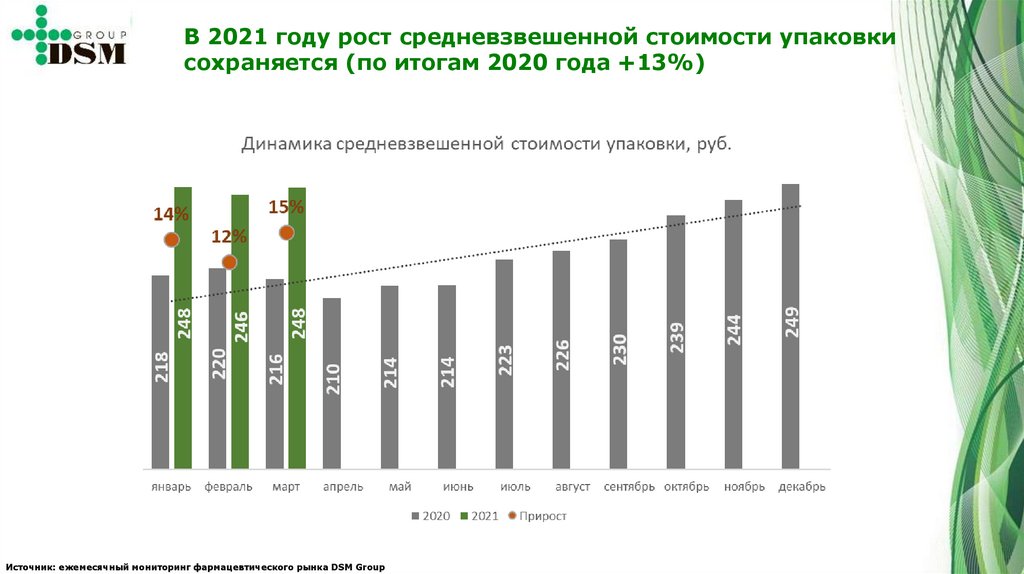

В 2021 году рост средневзвешенной стоимости упаковкисохраняется (по итогам 2020 года +13%)

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

13.

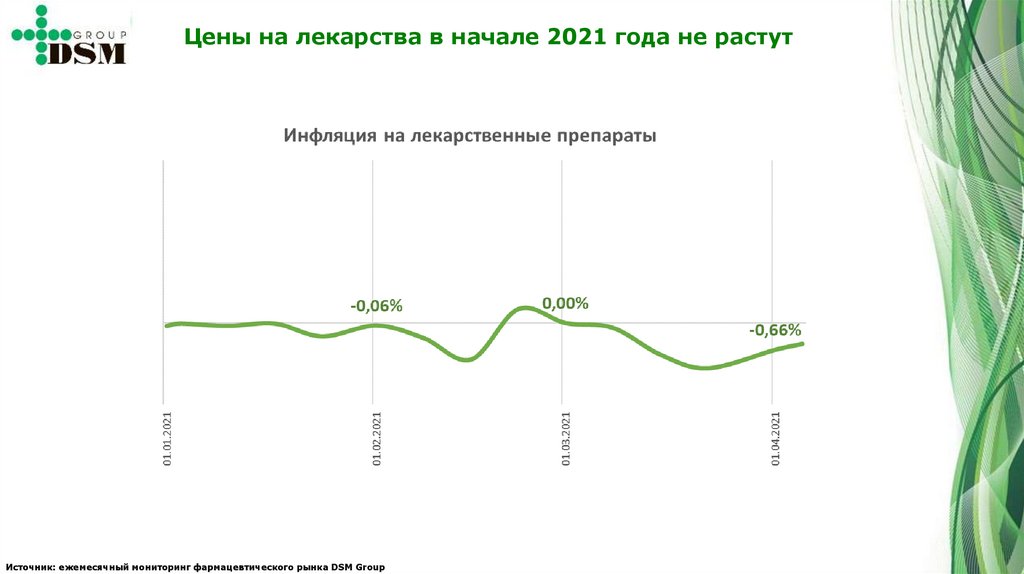

Цены на лекарства в начале 2021 года не растутИсточник: ежемесячный мониторинг фармацевтического рынка DSM Group

14.

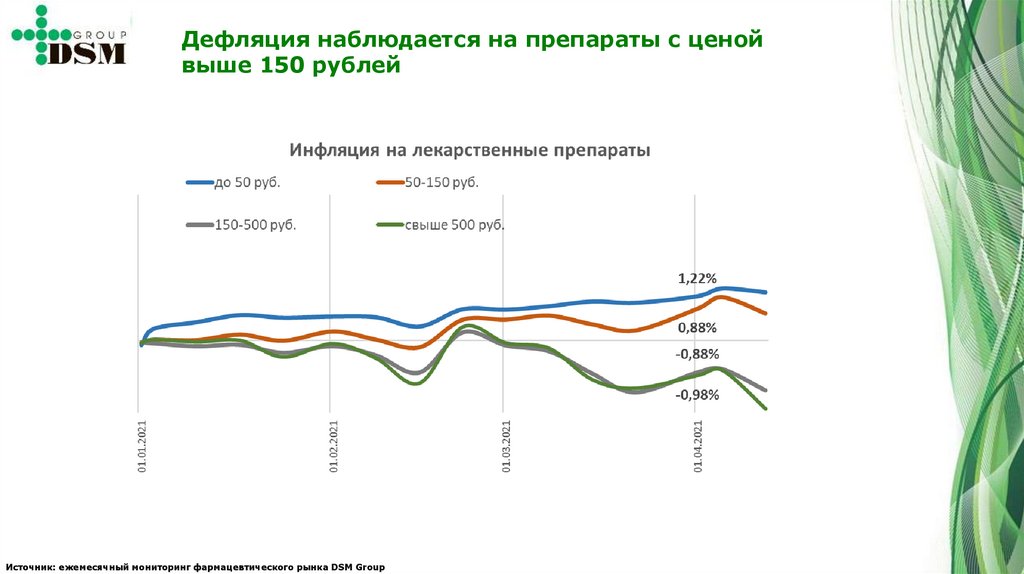

Дефляция наблюдается на препараты с ценойвыше 150 рублей

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

15.

На фоне снижения продаж аптечная наценканемного выросла

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

16.

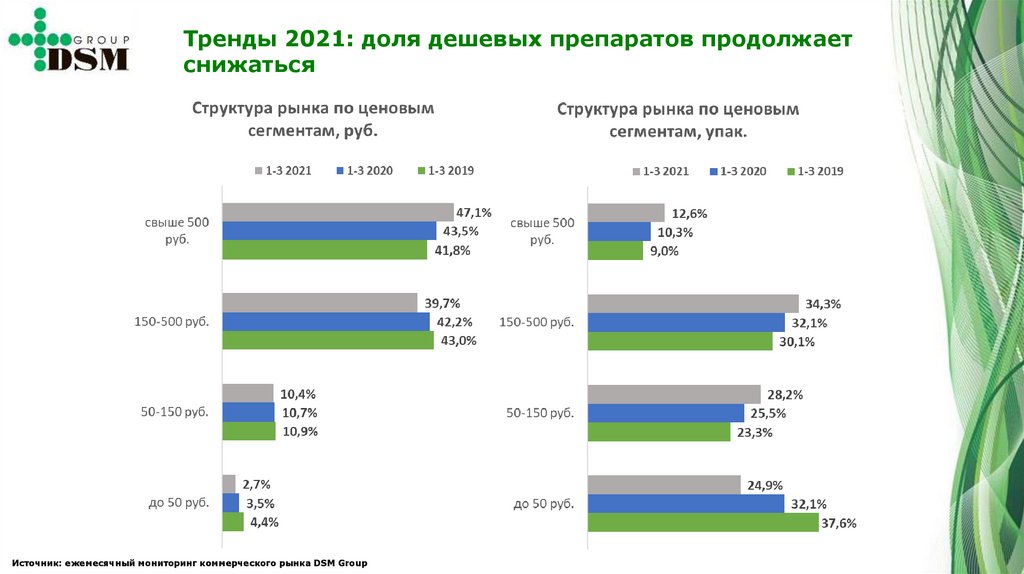

Тренды 2021: доля дешевых препаратов продолжаетснижаться

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

17.

Тренды 2021: по итогам 1-го квартала все сегментыпоказали отрицательную динамику

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

18.

Тренды 2021: в марте в упаковках выросла долясегмента 50-150 рублей

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

19.

Тренды 2021: ценовые сегментыИсточник: ежемесячный мониторинг коммерческого рынка DSM Group

20.

ТОП-10 «дешевых» препаратов дали 10% от всегоснижения рынка в упаковках

Бренд

1-3 2019

Объем, млн. упак.

1-3 2020

1-3 2021

Разница 2021/2019

Средневзвешенная стоимость бренда

1-3 2019

1-3 2020

1-3 2021

Прирост

ЦИТРАМОН

22,5

23,5

17,1

-5,4

16,9

22,8

33,2

96%

НАФТИЗИН

14,2

14,1

13,6

-0,6

15,8

25,2

26,7

69%

ПАРАЦЕТАМОЛ

16,6

24,5

13,6

-3,0

13,2

15,4

41,7

215%

КОРВАЛОЛ

13,6

14,3

12,4

-1,1

36,0

38,7

40,3

12%

ЦЕФТРИАКСОН

11,1

14,0

11,6

0,5

33,3

31,0

93,2

180%

БАКТЕРИЦИДНЫЙ ПЛАСТЫРЬ

19,0

18,4

11,5

-7,5

4,0

4,3

4,7

17%

АЦЕТИЛСАЛИЦИЛОВАЯ КИСЛОТА

15,9

17,8

11,5

-4,4

9,7

13,3

18,0

86%

ЭНАЛАПРИЛ

12,2

12,9

11,2

-1,1

35,8

45,8

52,6

47%

УГОЛЬ АКТИВИРОВАННЫЙ

17,5

15,4

11,1

-6,4

14,7

21,7

26,4

79%

ПЕРЕКИСЬ ВОДОРОДА

9,0

15,4

10,0

0,9

13,0

16,4

19,4

49%

ИТОГО по ТОП-10

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

-28,1

21.

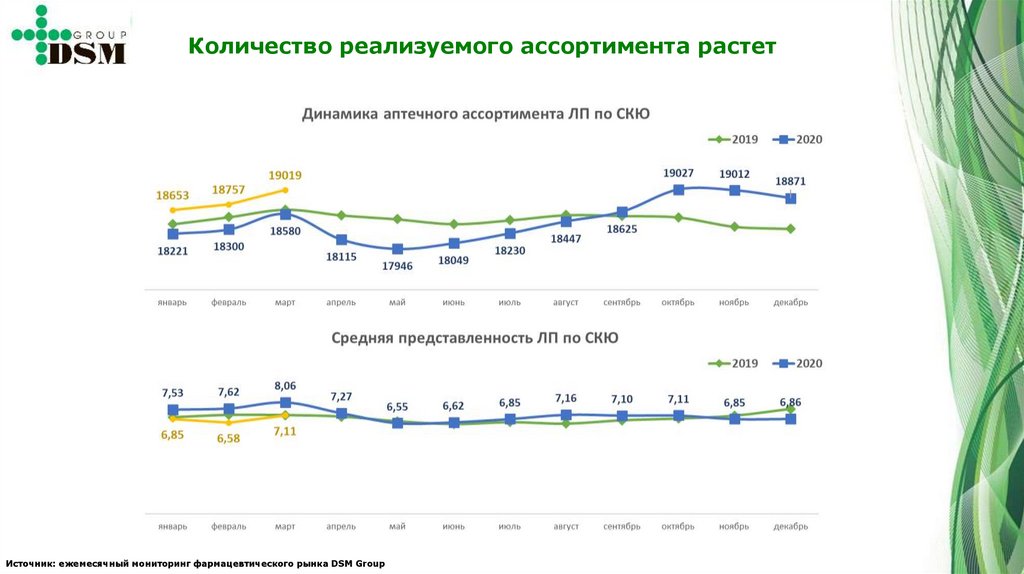

Количество реализуемого ассортимента растетИсточник: ежемесячный мониторинг фармацевтического рынка DSM Group

22.

Представленность популярных брендов вырослаПредставленность, 1-3 месяц

АРБИДОЛ

КСАРЕЛТО

ИНГАВИРИН

ГЕПТРАЛ

ЭЛИКВИС

ДЕТРАЛЕКС

НУРОФЕН

ПЕНТАЛГИН

МЕКСИДОЛ

ТЕРАФЛЮ

2019

85,4

54,7

91,9

57,1

42,5

80,6

96,7

88,5

92,8

94,4

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

2020

94,2

67,5

79,0

69,6

58,2

84,7

97,7

96,6

94,9

96,2

2021

94,2

69,5

87,4

78,5

63,9

88,7

97,9

97,2

95,6

96,2

Изменение

8,8

14,8

-4,5

21,4

21,4

8,1

1,2

8,8

2,8

1,8

23.

Какие препараты реже продаются в аптеках?(из ТОП-1000 по стоимостному объему)

Представленность, 1-3 месяц

ФЕРРУМ ЛЕК

5-НОК

ТАМИФЛЮ

ДОКСИЦИКЛИН

ФЕНАЗЕПАМ

ГАЛВУС МЕТ

ФЛЕМОКЛАВ СОЛЮТАБ

ЙОДОМАРИН

АСКОРУТИН

ОЦИЛЛОКОКЦИНУМ

2019

68,9

57,7

47,7

54,5

64,2

51,0

64,4

81,0

82,1

66,6

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

2020

77,4

63,6

58,2

3,3

56,6

28,7

67,6

87,0

73,1

67,0

2021

29,7

20,6

18,5

30,9

43,6

30,9

45,3

63,6

64,8

49,8

Изменение

-39,2

-37,2

-29,2

-23,7

-20,6

-20,1

-19,1

-17,4

-17,3

-16,8

24.

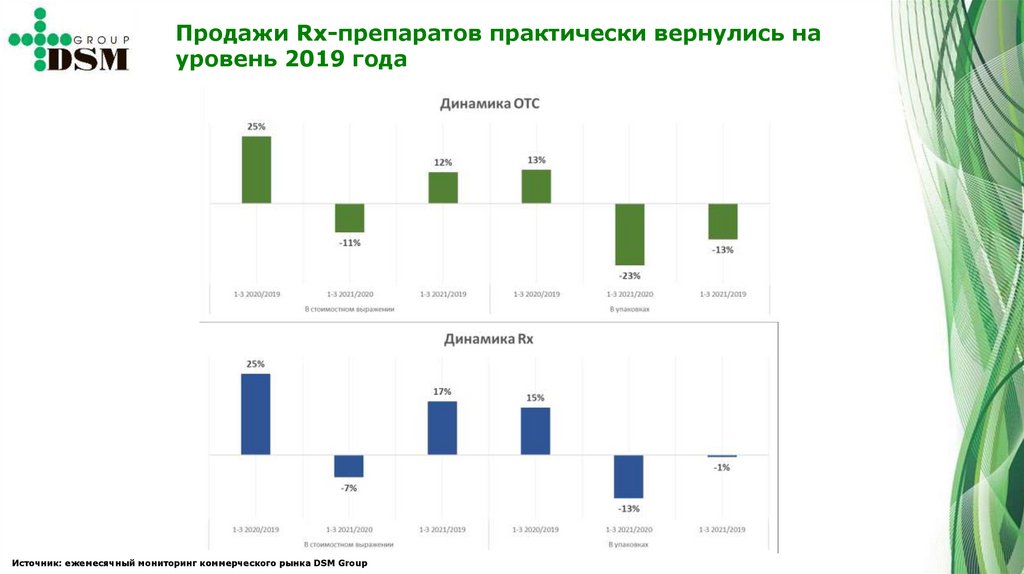

OTC-препараты в 2021 году падают сильнее (-11%), чемRX (-7%)

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

25.

Продажи Rx-препаратов практически вернулись науровень 2019 года

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

26.

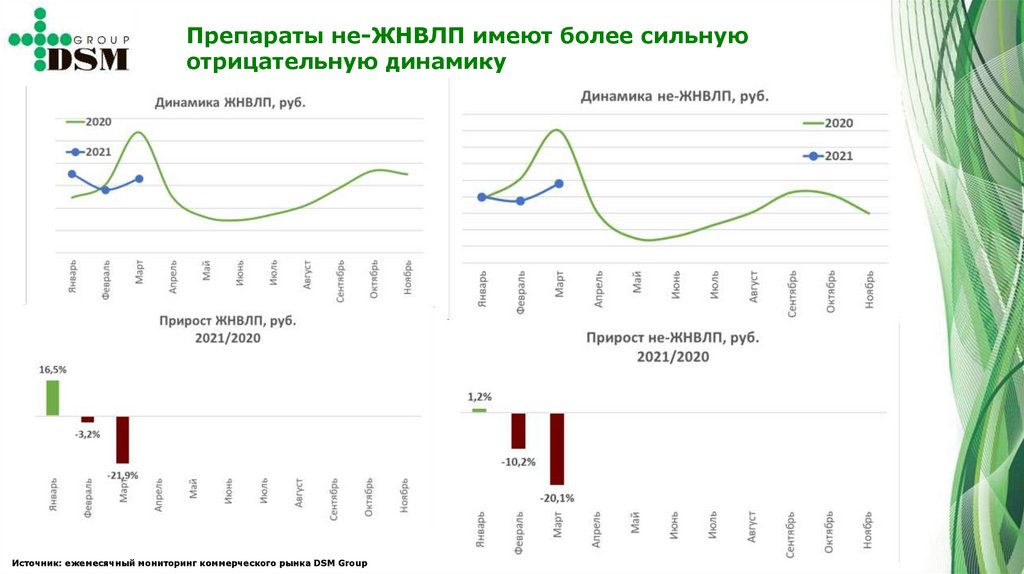

Препараты не-ЖНВЛП имеют более сильнуюотрицательную динамику

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

27.

Локализованные препараты имеют более высокуюдинамику в рублях

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

Примечание: локализованные ЛП – ЛП, которые производятся на территории России

28.

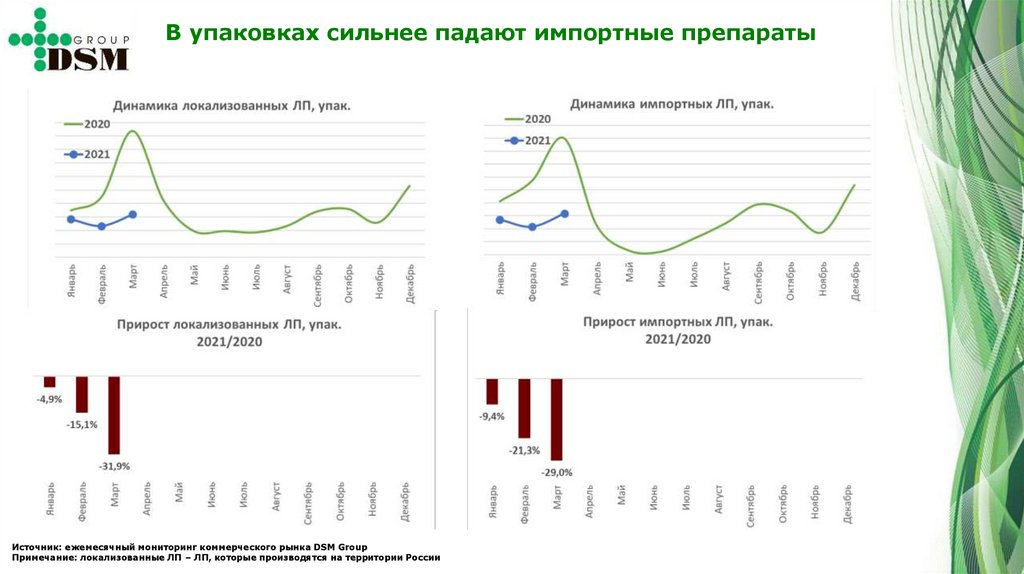

В упаковках сильнее падают импортные препаратыИсточник: ежемесячный мониторинг коммерческого рынка DSM Group

Примечание: локализованные ЛП – ЛП, которые производятся на территории России

29.

По итогам 1 квартала все падаетИсточник: ежемесячный мониторинг коммерческого рынка DSM Group

30.

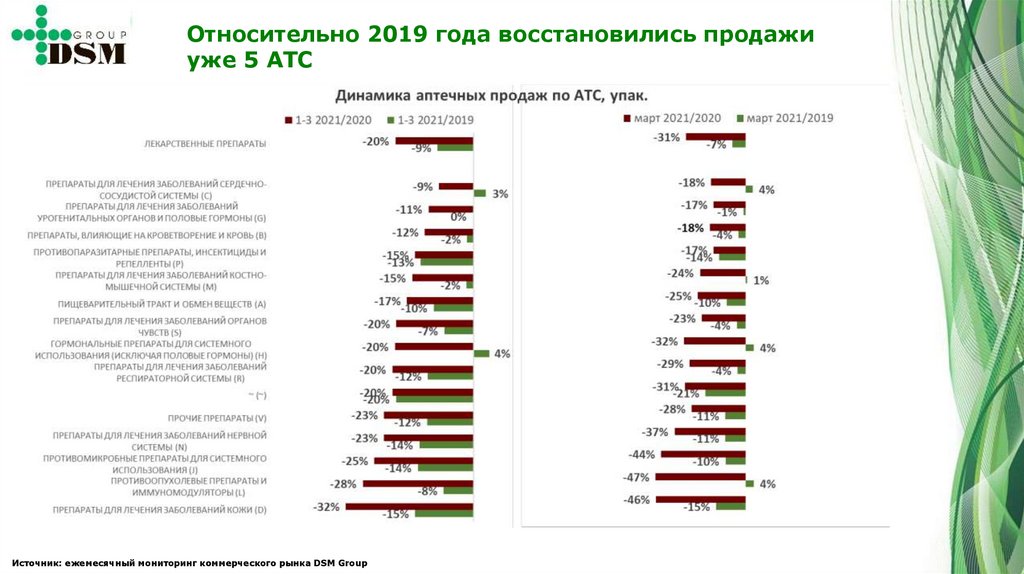

Относительно 2019 года восстановились продажиуже 5 АТС

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

31.

Смещение потребительского спросаИсточник: ежемесячный мониторинг коммерческого рынка DSM Group

32.

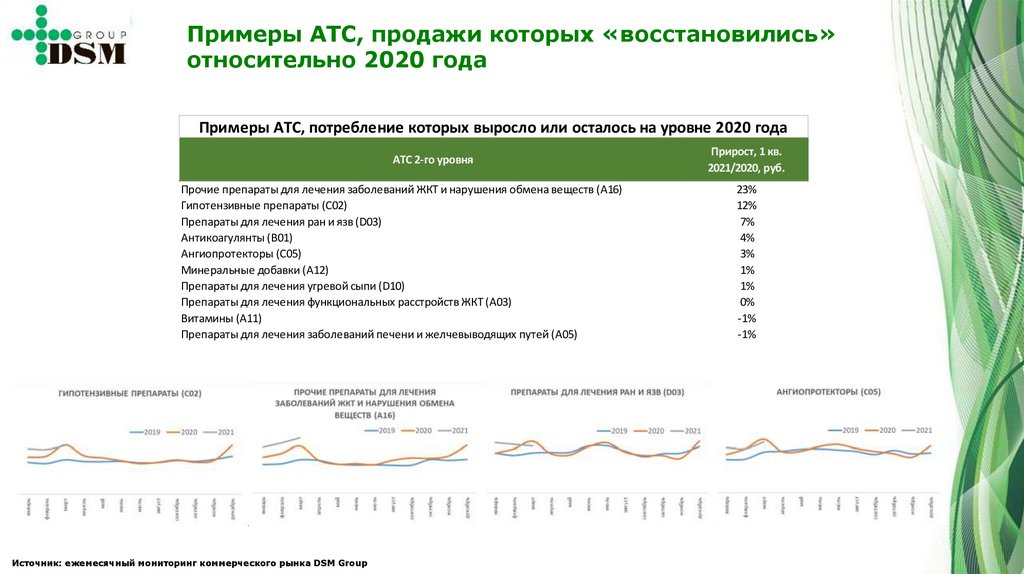

Примеры АТС, продажи которых «восстановились»относительно 2020 года

Примеры АТС, потребление которых выросло или осталось на уровне 2020 года

АТС 2-го уровня

Прочие препараты для лечения заболеваний ЖКТ и нарушения обмена веществ (A16)

Гипотензивные препараты (C02)

Препараты для лечения ран и язв (D03)

Антикоагулянты (B01)

Ангиопротекторы (C05)

Минеральные добавки (A12)

Препараты для лечения угревой сыпи (D10)

Препараты для лечения функциональных расстройств ЖКТ (A03)

Витамины (A11)

Препараты для лечения заболеваний печени и желчевыводящих путей (A05)

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

Прирост, 1 кв.

2021/2020, руб.

23%

12%

7%

4%

3%

1%

1%

0%

-1%

-1%

33.

В лидерах по росту спроса «нековидные» группыПримеры АТС, спрос на которые близок к уровню 2020 года

АТС 2-го уровня

Гипотензивные препараты (C02)

Прочие препараты для лечения заболеваний ЖКТ и нарушения обмена веществ (A16)

Препараты для лечения ран и язв (D03)

Препараты для лечения ожирения (исключая диетические продукты) (A08)

Препараты для лечения урологических заболеваний (G04)

Плазмазамещающие и перфузионные растворы (B05)

Блокаторы "медленных" кальциевых каналов (C08)

Препараты для лечения зуда кожи (включая антигистаминные препараты и анестетики) (D04)

Бета-адреноблокаторы (C07)

Препараты для лечения заболеваний нервной системы другие (N07)

Источник: ежемесячный мониторинг коммерческого рынка DSM Group

Прирост, 1 кв.

2021/2020, упак.

11%

7%

5%

0%

-2%

-3%

-4%

-6%

-8%

-8%

34.

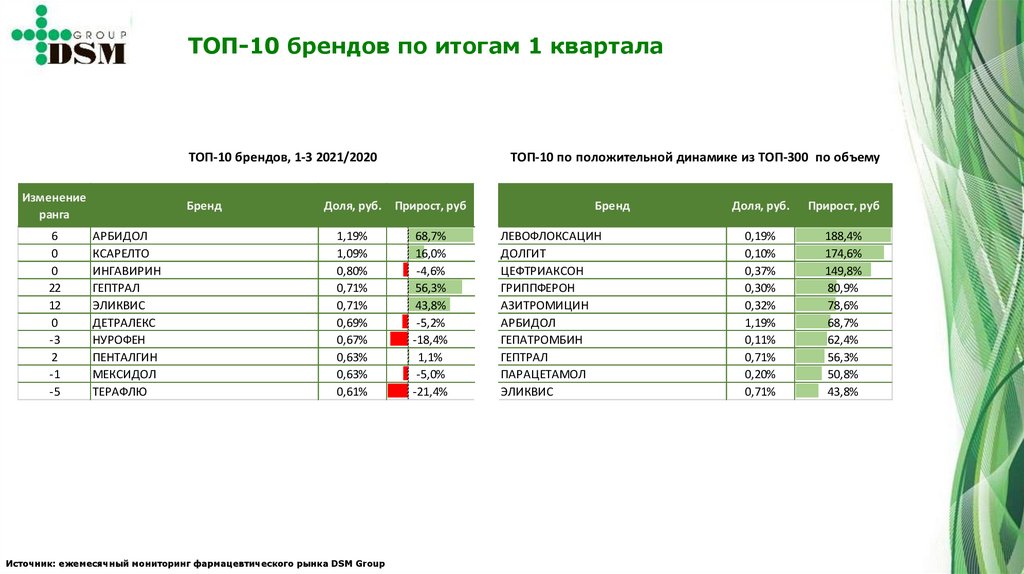

ТОП-10 брендов по итогам 1 кварталаТОП-10 брендов, 1-3 2021/2020

Изменение

ранга

6

0

0

22

12

0

-3

2

-1

-5

Бренд

АРБИДОЛ

КСАРЕЛТО

ИНГАВИРИН

ГЕПТРАЛ

ЭЛИКВИС

ДЕТРАЛЕКС

НУРОФЕН

ПЕНТАЛГИН

МЕКСИДОЛ

ТЕРАФЛЮ

ТОП-10 по положительной динамике из ТОП-300 по объему

Доля, руб.

Прирост, руб

1,19%

1,09%

0,80%

0,71%

0,71%

0,69%

0,67%

0,63%

0,63%

0,61%

68,7%

16,0%

-4,6%

56,3%

43,8%

-5,2%

-18,4%

1,1%

-5,0%

-21,4%

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

Бренд

ЛЕВОФЛОКСАЦИН

ДОЛГИТ

ЦЕФТРИАКСОН

ГРИППФЕРОН

АЗИТРОМИЦИН

АРБИДОЛ

ГЕПАТРОМБИН

ГЕПТРАЛ

ПАРАЦЕТАМОЛ

ЭЛИКВИС

Доля, руб.

Прирост, руб

0,19%

0,10%

0,37%

0,30%

0,32%

1,19%

0,11%

0,71%

0,20%

0,71%

188,4%

174,6%

149,8%

80,9%

78,6%

68,7%

62,4%

56,3%

50,8%

43,8%

35.

ТОП-10 брендов по итогам мартаТОП-10 брендов, март 2021/2020

Изменение

ранга

3

0

21

15

2

4

-4

-3

-3

-1

Бренд

КСАРЕЛТО

АРБИДОЛ

ГЕПТРАЛ

ЭЛИКВИС

ДЕТРАЛЕКС

МЕКСИДОЛ

ИНГАВИРИН

ТЕРАФЛЮ

НУРОФЕН

ПЕНТАЛГИН

ТОП-10 по положительной динамике из ТОП-300 по объему

Доля, руб.

Прирост, руб

1,12%

0,93%

0,73%

0,73%

0,72%

0,67%

0,66%

0,63%

0,62%

0,60%

0,2%

-27,9%

43,5%

24,4%

-15,4%

-8,8%

-43,9%

-30,2%

-29,6%

-21,1%

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

Бренд

АНГИОРУС

ДОЛГИТ

РОЗУВАСТАТИН

ЛЕВОФЛОКСАЦИН

АМЕЛОТЕКС

ГЕПАТРОМБИН

НЕКСТ

ЦЕРЕТОН

ГЕПТРАЛ

МАГНЕРОТ

Доля, руб.

Прирост, руб

0,10%

0,10%

0,10%

0,13%

0,19%

0,11%

0,12%

0,15%

0,73%

0,09%

165,3%

80,1%

53,8%

53,6%

52,6%

48,7%

47,4%

43,7%

43,5%

40,3%

36.

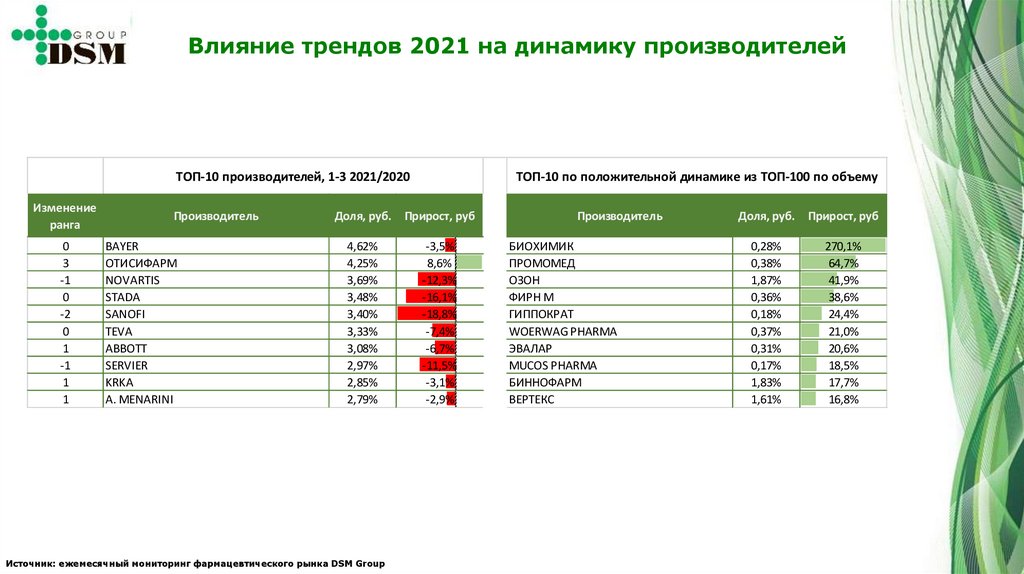

Влияние трендов 2021 на динамику производителейТОП-10 производителей, 1-3 2021/2020

Изменение

ранга

0

3

-1

0

-2

0

1

-1

1

1

Производитель

BAYER

ОТИСИФАРМ

NOVARTIS

STADA

SANOFI

TEVA

ABBOTT

SERVIER

KRKA

A. MENARINI

ТОП-10 по положительной динамике из ТОП-100 по объему

Доля, руб. Прирост, руб

4,62%

4,25%

3,69%

3,48%

3,40%

3,33%

3,08%

2,97%

2,85%

2,79%

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

-3,5%

8,6%

-12,3%

-16,1%

-18,8%

-7,4%

-6,7%

-11,5%

-3,1%

-2,9%

Производитель

БИОХИМИК

ПРОМОМЕД

ОЗОН

ФИРН М

ГИППОКРАТ

WOERWAG PHARMA

ЭВАЛАР

MUCOS PHARMA

БИННОФАРМ

ВЕРТЕКС

Доля, руб.

Прирост, руб

0,28%

0,38%

1,87%

0,36%

0,18%

0,37%

0,31%

0,17%

1,83%

1,61%

270,1%

64,7%

41,9%

38,6%

24,4%

21,0%

20,6%

18,5%

17,7%

16,8%

37.

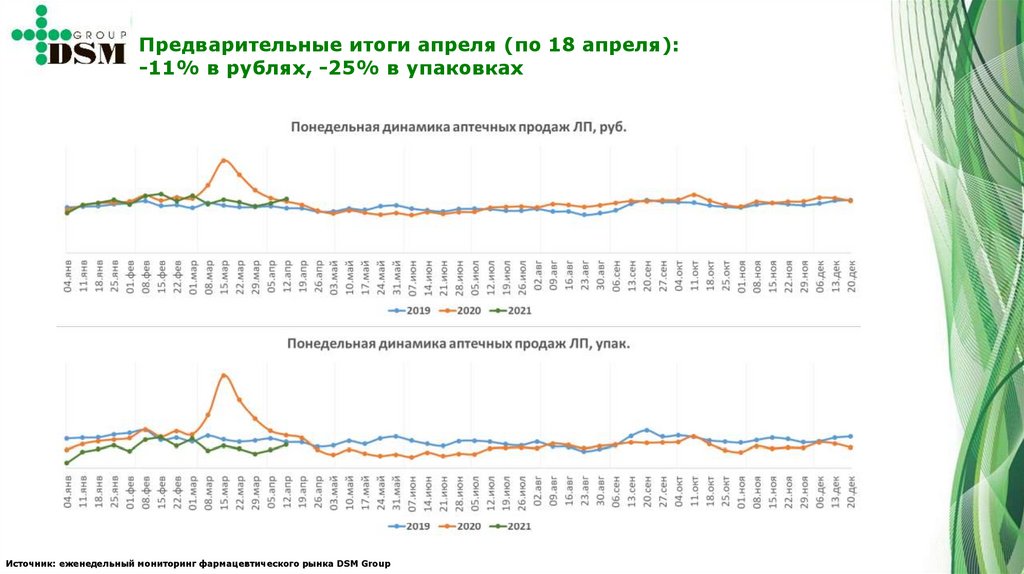

Предварительные итоги апреля (по 18 апреля):-11% в рублях, -25% в упаковках

Источник: еженедельный мониторинг фармацевтического рынка DSM Group

38.

Прогнозы:Предпосылок для высокого роста в 2021 году нет

Источник: ежемесячный мониторинг фармацевтического рынка DSM Group

39.

Актуальная информацияо фармрынке

WWW.DSM.RU

и на страницах DSM Group:

marketing

marketing