Similar presentations:

Кредитные регистры Беларуси и других стран

1.

КРЕДИТНЫЕ РЕГИСТРЫБЕЛАРУСИ И ДРУГИХ

СТРАН

Подготовили:

Ст уденты ДФЗ-1

Рудковский С.А.

Швец Э.В.

2.

КРЕДИТНЫЙ РЕГИСТРКредитный регистр –

автоматизированная информационная

система Национального банка,

обеспечивающая формирование

кредитных историй, их хранение и

предоставление кредитных отчетов.

3.

КРЕДИТНАЯ ИСТОРИЯКредитная ис тория – это сведения, которые характеризуют субъекта

кредитной истории и исполнение принятых им на себя обязательс тв

по кредитным сделкам. Отношения, связанные с кредитными

историями, регулируются Законом Республики Беларусь «О

кредитных историях« и Постановлением Правления НБРБ «О

формировании кредитных историй и предоставлении кредитных

отчетов» , которые направлены на укрепление платежной

дисциплины и повышение заинтересованности физических и

юридических лиц в исполнении своих обязательс тв по кредитным

сделкам. Кредитная история есть у всех физических и юридических

лиц, которые заключили кредитную сделку с банком,

микрофинансовой организацией или лизинговой организацией.

Сведения, входящие в состав кредитной истории, предоставляются в

виде кредитных отчетов.[1]

4.

СОДЕРЖАНИЕ КРЕДИТНОЙ ИСТОРИИВ кредитной истории содержатся следующие сведения:

общие сведения о физическом или юридическом лице: ФИО,

идентификационный номер, дата рождения, гражданс тво, место

регистрации – для физического лица; наименование, ЕГР, УНП,

место нахождения, основной вид деятельнос ти – для

юридического лица;

условия заключенных договоров – банк, микрофинансовая или

лизинговая организация, с которыми заключены договоры,

номера и даты договоров, суммы и валюты договоров, срок

действия договоров;

сведения об исполнении клиентами перед банком,

микрофинансовой или лизинговой организацией своих

обязательс тв по данному договору - история погашения

полученных заемных средств, допущение просрочки по

кредитам, овердрафтам, лизингам и займам, погашение

допущенной просрочки, сведения об исполнении договоров

факторинга, поручительс тва, гарантий и залога;

сведения о прекращении договора.

5.

КРЕДИТНЫЙ ОТЧЁТКредитный отчёт – информация, предоставляемая

Национальным банком по запросам, сформированная на

основании сведений, входящих в кредитную ис торию . В

кредитный отчет физических лиц также включается

скоринговая оценка кредитной истории.

6.

СКОРИНГОВАЯ ОЦЕНКАСкоринговая оценка кредитной ис тории - это сис тема присвоения

баллов субъект у кредитной ис тории, характеризующих способность

клиента погасить вновь предос тавленный ему кредит. Баллы

рассчитываются на основании имеющейся кредитной информации о

поведении всех кредитополучателей в прошлых периодах с

использованием с татис тической модели и математического

алгоритма.

В кредитном от чете скоринговая оценка предс тавлена тремя

позициями:

класс рейтинга (от A до F). Классы легче сравнивать, они более

понятны как для пользователей кредитных ис торий, так и для

субъектов;

скорбалл - итоговая оценка в баллах (от 0 до 400), которая

рассчитывается на основе математической формулы, выведенной в

результате с татис тической обработки ис торических сведений базы

данных Кредитного регис тра;

PPD - вероятность допущения просрочки больше 90 дней в течении

последующих 1 2 месяцев на сумму больше 39,00 бел.руб. (от 0% до

100%).

7.

ЗНАЧЕНИЯ КЛАССОВ РЕЙТИНГАКласс рейтинга

(>) Скорбалл

A1

375

A2

350

A3

PPD мин

PPD макс

0,00%

0,25%

375

0,25%

0,39%

325

350

0,39%

0,60%

B1

300

325

0,60%

0,92%

B2

275

300

0,92%

1,41%

B3

250

275

1,41%

2,16%

C1

225

250

2,16%

3,30%

C2

200

225

3,30%

4,99%

C3

175

200

4,99%

7,50%

D1

150

175

7,50%

11,11%

D2

125

150

11,11%

16,16%

D3

100

125

16,16%

22,92%

E1

75

100

22,92%

31,44%

E2

50

75

31,44%

41,42%

50

41,42%

E3

F

(<=) Скорбалл

Текущая просроченная задолженность длительностью более 90 дней на сумму более 13,00 бел.руб.

8.

ОСНОВНЫЕ ПРИНЦИПЫ ФОРМИРОВАНИЯКРЕДИТНЫХ ИСТОРИЙ И ПРЕДОСТАВЛЕНИЯ

КРЕДИТНЫХ ОТЧЕТОВ

В соответствии с Законом Республики Беларусь «О кредитных

историях» основными принципами формирования кредитных

историй и предоставления кредитных отчетов являются [2]:

законность;

полнота, достоверность и акт уальность сведений;

обязательность и единообразие формирования кредитных

историй;

предоставление кредитных отчетов на возмездной основе,

за исключением случаев, установленных настоящим

Законом;

обеспечение банковской тайны и защиты иной охраняемой

информации.

9.

ПОЛУЧАТЕЛИ КРЕДИТНОЙ ИСТОРИИНациональный банк предоставляет данные из Кредитного

регистра в виде кредитных отчетов тому, кто имеет право на

получение такой информации. По Закону одним из основных

принципов формирования кредитных историй и

предоставления кредитных отчетов является обеспечение

банковской тайны. Без согласия субъекта кредитной истории

запросить кредитный отчет вправе только суды,

правоохранительные органы и иные лица в отдельных случаях,

предусмотренных законодательс твом. Основные пользователи

кредитной истории (банки, МФО, лизинговые организации ,

операторы сотовой связи, торговые предприятия и др.)

получают дост уп к этим сведениям только после письменного

согласия заемщика. Кредитная история является

инструментом для оценки пользователями кредитной истории

платежной дисциплины клиента . [3]

10.

СХЕМА РАБОТЫ РЕГИСТРАПотенциальный

кредитополучатель

(субъект кредитной

истории)

Банк – источник

кредитной

истории

Обращение

клиента за

кредитом и дача

согласия на

запрос истории

Отправка в Кредитный

регистр формы

отчётности №2501

Запрос кредитного отчёта

Банк – пользователь

кредитной истории

Предоставление кредитного отчёта

КРЕДИТНЫЙ

РЕГИСТР

11.

БЮРО КРЕДИТНЫХ ИСТОРИЙ В РФВ Российской Федерации кредитные истории заемщиков

находятся в специально созданных частных бюро. Они отвечают

за сохранность, защит у, достоверность информации. Кредитные

истории формируются по Федеральному закону РФ «О кредитных

историях». Законом не ограничено количество БКИ, банки сами

выбирают организацию для хранения данных. Поэтому, прежде

чем заказывать КИ, пользователь должен узнать, в каком Бюро

(одном или нескольких) она находится . [12]

12.

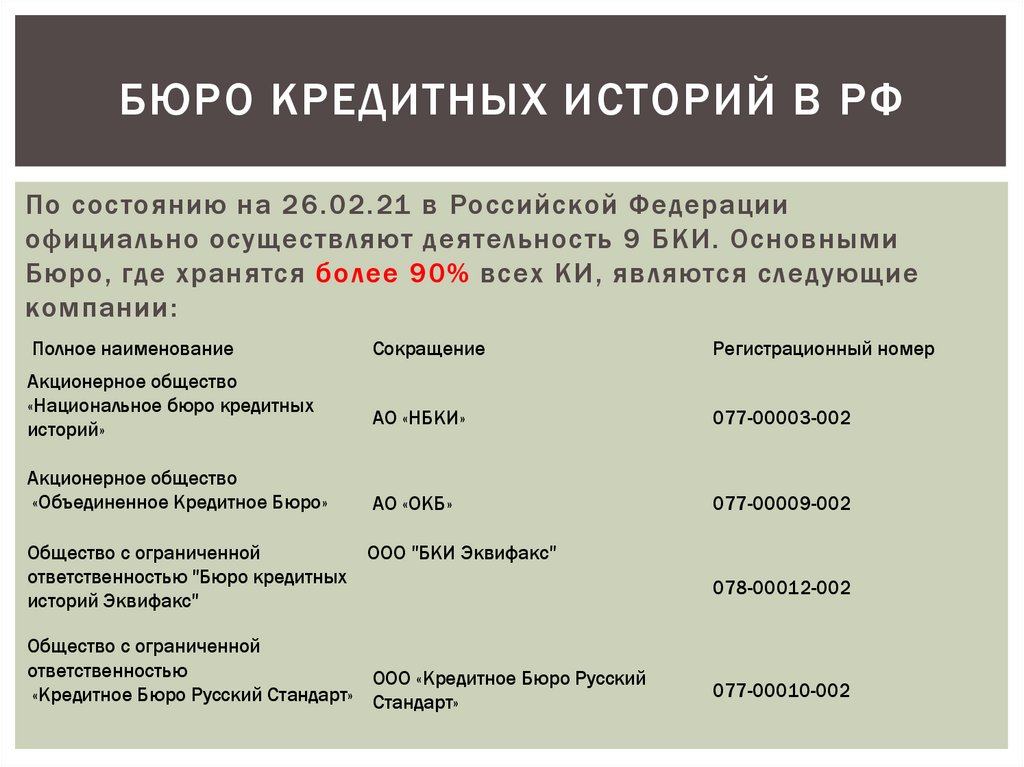

БЮРО КРЕДИТНЫХ ИСТОРИЙ В РФПо состоянию на 26.02.21 в Российской Федерации

официально осуществляют деятельность 9 БКИ. Основными

Бюро, где хранятся более 90% всех КИ, являются следующие

компании:

Полное наименование

Акционерное общество

«Национальное бюро кредитных

историй»

Акционерное общество

«Объединенное Кредитное Бюро»

Общество с ограниченной

ответственностью "Бюро кредитных

историй Эквифакс"

Сокращение

Регистрационный номер

АО «НБКИ»

077-00003-002

АО «ОКБ»

077-00009-002

ООО "БКИ Эквифакс"

Общество с ограниченной

ответственностью

ООО «Кредитное Бюро Русский

«Кредитное Бюро Русский Стандарт» Стандарт»

078-00012-002

077-00010-002

13.

ЕВРОПЕЙСКИЕ БЮРОВ большинстве европейских стран, как правило, кредитные

бюро создаются в форме частных компаний, принадлежащих

консорциуму кредиторов. На территории Великобритании

действуют два кредитных бюро абсолютно самостоятельные и

независимые от заимодателей. В Финляндии и Бельгии

кредитные бюро управляются или лицензируются

правительственными агентствами.

14.

КРЕДИТНОЕ БЮРО ВО ФРАНЦИИВо Франции, где нет частных кредитных бюро функционирует

"Центральное бюро рисков" при Банке Франции, куда все

кредитные организации обязаны предоставлять информацию

о заемщиках и выданных им кредитах свыше двухсот тысяч

франков. Центральное бюро рисков обрабатывает

пост упающие данные и выдает каждому из банков сведения

об общей сумме кредитов, которые получили их клиенты, в

том числе и в других кредитных организациях.

Законодательством Франции предусмотрено, что банки

должны предоставлять в Банк Франции не только сведения о

выданных кредитах, но и ряд дополнительных сведений,

например, балансы клиентов .[5]

15.

КРЕДИТНОЕ БЮРО В ГЕРМАНИИДействующее в Германии кредитное бюро представляет собой

объединение восьми региональных, в правовом и

экономическом отношении самостоятельных товариществ Товарищество Защиты по делам Общего обеспечения Кредитов

(SCHUFA). Их собственниками и одновременно партнерами

являются коммерческие банки, сберегательные кассы,

строительно-сберегательные и ипотечные банки и иные

организации, предоставляющие лицам денежные или товарные

кредиты. Помимо SCHUFA в Германии существует ряд мелких

учреждений, представляющих собой специализированные

справочные бюро.[6]

16.

СШАВ США существует более 500 частных кредитных бюро. В 1906 г.

была создана Ассоциация кредитных бюро, которая представляет

интересы этой сферы деятельности. В настоящее время почти

все кредитные бюро США являются членами этой Ассоциации. В

процессе расширения спроса на услуги кредитных бюро

происходила консолидация их деятельности, интеграция

многочисленных мелких организаций в крупные структ уры. Были

образованы три крупнейших кредитных бюро («Большая тройка»)

— TRW (теперь Experian), Trans Union, Equifax. [7,8,9]

17.

ЗАКОНОДАТЕЛЬСТВО ДРУГИХ СТРАНВыдача кредитных справок в США и ЕС регулируется двумя

основными законами. В США этот закон известен как Акт о

точности кредитной отчетности (АТКО). Первоначально он

был принят в 1970 году. В 1996 году в него внесены

значительные изменения, отразившие опыт, накопленный

за предшествующие 25 лет. Для ЕС основным законом

выст упает Директива Совета Европарламента № 95/46/ЕС

от 25 октября 1995 года «О защите граждан в связи с

обработкой персональных данных и о свободном

передвижении таких данных» («Директива о приватности»),

принятая в 1995 году, но не имевшая повсеместного

действия во всех странах -членах ЕС вплоть до 1998 года.

Многие (но не все) страны-члены ЕС приняли собственные

законы, отражающие принципы Директивы . [10,11]

18.

ОТЛИЧИЯ СИСТЕМВ различных час тях света по разному подходят к вопросу приватнос ти

кредитной информации:

Европейское законодат ел ь с т в о требует получения согласия граждан на

предос т авление информации, которое должно быть “недвусм ысленным”.

Европейские кредиторы получают согласие граждан пу тем включения

соответ с твую щего пункт а в кредитные документ ы, т ак что в случае

несогласия заемщику прос т о не будет предос т авлен кредит.

В рамках сис тем ы, принят о й в США , передача информ аци и от кредитора в

кредитное бюро не является проблемой, хот я в кредитные документ ы могу т

включаться положения о согласии заемщика на распрос т ранение

информации о нем кредитором . Кредит оры вправе распрос т ранят ь любую

информацию , основанную на “опыте и сделках” с заемщиком , что по

определению включает большую час ть кредитных данных и, как правило,

многое другое.

Вопрос о согласии граждан т акже возникает при разглашении имеющейся в

кредитном бюро информ аци и третьим лицам . И в этом случае, европейское

законодател ь с тв о требует либо ясного выраженног о согласия, либо

подпис ани я догов ора, который предусм атрив ает выдачу кредитных справок.

В американском законодат ель с т ве согласия граждан не требуется, однако

получател и кредитных справок должны иметь законную деловую потребнос т ь

в такой справке в соответс твии с законом.

19.

СПИСОК ИСТОЧНИКОВ1.

2.

Сайт НБРБ https://www.nbrb.by/today/creditregistr y

Закон Республики Беларусь от 10 ноября 2008 г. № 441-З «О

кредитных ис ториях»

https://www.pravo.by/document/? guid=3871&p0=H10800441

3. Пос тановления Правления НБРБ «О формировании кредитных

ис торий и предоставлении кредитных от четов» от 22 июня 201 8 г.

№ 291 nbrb.by›legislation /documents/pp_291_379.docx

4. https://studwood.ru/1351 860/bankovskoe_delo/mezhdunarodnaya_

praktika_sozdaniya_funktsionirovaniya_kreditnyh_byuro

5. https://www.banque-france.fr/en

6. https://www.schufa.de /

7. https://www.experian.com /

8. https://www.transunion.com /

9. https://www.equifax.ru /

10. https://en.wikipedia.org/wiki/Fair_Credit_Repor ting_Act

11. https://isafety.ru/wp content/uploads/2015/07/003_%D0%94%D0%B8%D1%80%D0%B5%

D0%BA%D1%82%D0%B8%D0%B2%D0%B0_95_46_. pdf

12. http://www.consultant.ru/document/cons_doc_LAW_51043/

economics

economics