Similar presentations:

Форма №1. Бухгалтерский баланс

1. Форма №1 Бухгалтерский баланс

ФОРМА №1БУХГАЛТЕРСКИЙ БАЛАНС

2.

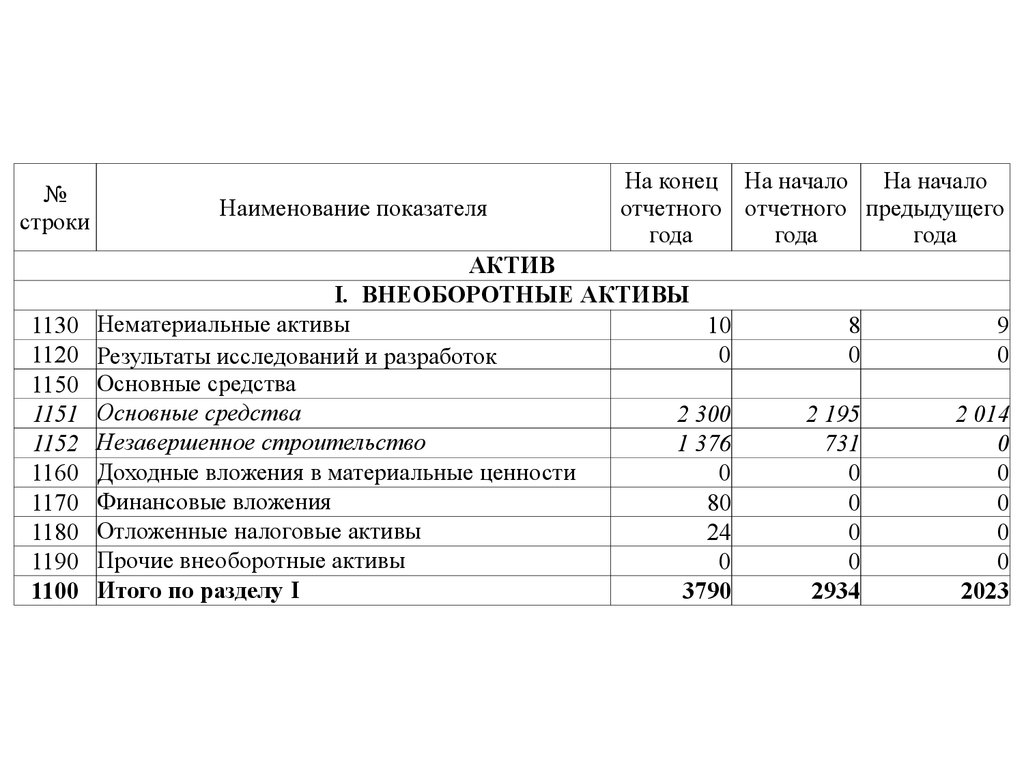

№строки

1130

1120

1150

1151

1152

1160

1170

1180

1190

1100

Наименование показателя

На конец На начало На начало

отчетного отчетного предыдущего

года

года

года

АКТИВ

I. ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы

10

0

Результаты исследований и разработок

Основные средства

Основные средства

2 300

Незавершенное строительство

1 376

Доходные вложения в материальные ценности

0

Финансовые вложения

80

Отложенные налоговые активы

24

Прочие внеоборотные активы

0

Итого по разделу I

3790

8

0

9

0

2 195

731

0

0

0

0

2934

2 014

0

0

0

0

0

2023

3.

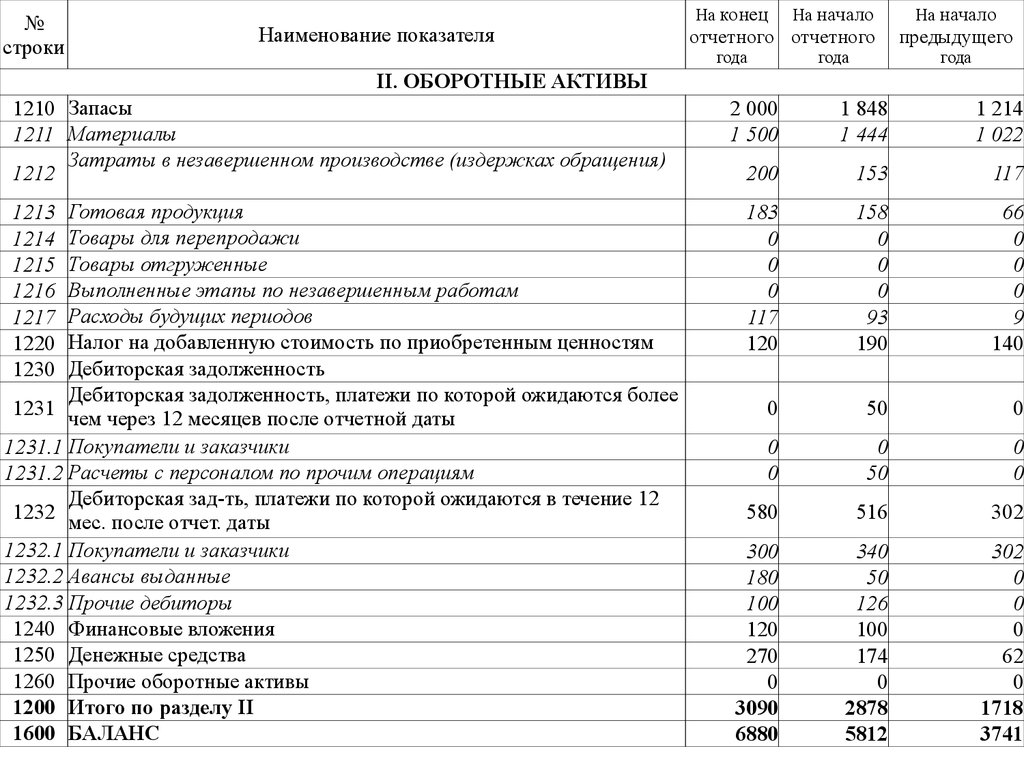

№строки

Наименование показателя

На конец

На начало

отчетного отчетного

года

года

На начало

предыдущего

года

II. ОБОРОТНЫЕ АКТИВЫ

1210 Запасы

1211 Материалы

Затраты в незавершенном производстве (издержках обращения)

1212

Готовая продукция

Товары для перепродажи

Товары отгруженные

Выполненные этапы по незавершенным работам

Расходы будущих периодов

Налог на добавленную стоимость по приобретенным ценностям

Дебиторская задолженность

Дебиторская задолженность, платежи по которой ожидаются более

1231 чем через 12 месяцев после отчетной даты

1231.1 Покупатели и заказчики

1231.2 Расчеты с персоналом по прочим операциям

Дебиторская зад-ть, платежи по которой ожидаются в течение 12

1232 мес. после отчет. даты

1232.1 Покупатели и заказчики

1232.2 Авансы выданные

1232.3 Прочие дебиторы

1240 Финансовые вложения

1250 Денежные средства

1260 Прочие оборотные активы

1200 Итого по разделу II

1600 БАЛАНС

1213

1214

1215

1216

1217

1220

1230

2 000

1 500

1 848

1 444

1 214

1 022

200

153

117

183

0

0

0

117

120

158

0

0

0

93

190

66

0

0

0

9

140

0

50

0

0

0

0

50

0

0

580

516

302

300

180

100

120

270

0

3090

6880

340

50

126

100

174

0

2878

5812

302

0

0

0

62

0

1718

3741

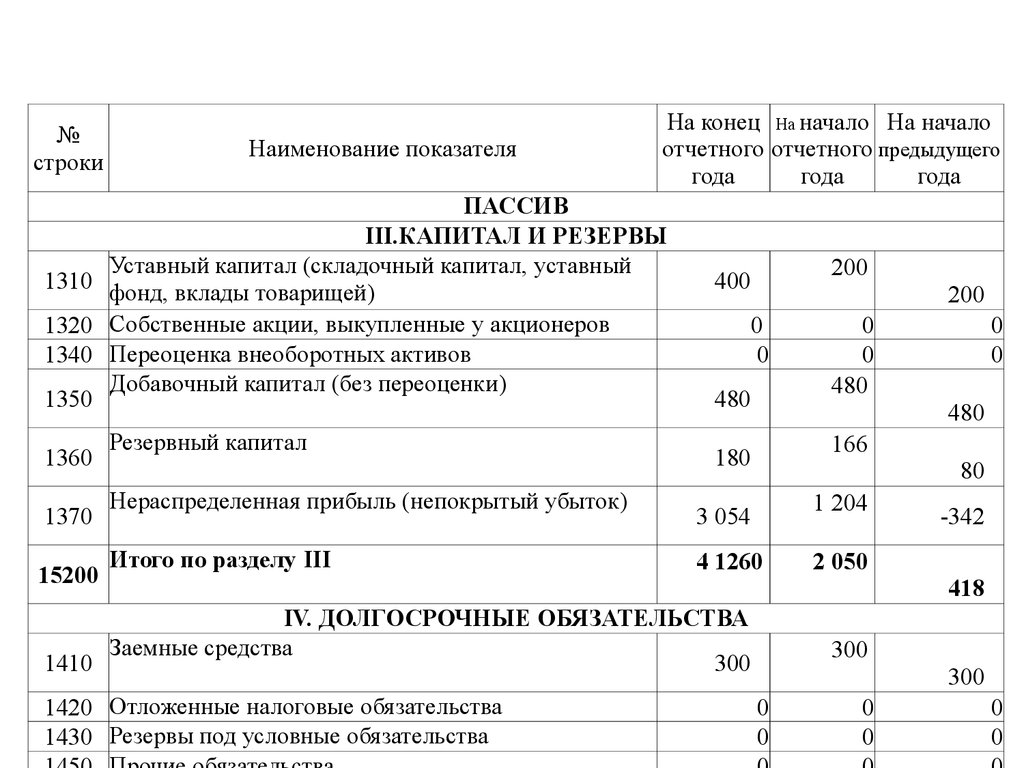

4.

№строки

Наименование показателя

На конец На начало На начало

отчетного отчетного предыдущего

года

года

года

ПАССИВ

III.КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал (складочный капитал, уставный

1310 фонд, вклады товарищей)

1320 Собственные акции, выкупленные у акционеров

1340 Переоценка внеоборотных активов

Добавочный капитал (без переоценки)

1350

1360

1370

15200

Резервный капитал

Нераспределенная прибыль (непокрытый убыток)

Итого по разделу III

200

400

200

0

0

480

0

0

480

166

180

80

1 204

3 054

4 1260

-342

2 050

418

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Заемные средства

1410

300

1420 Отложенные налоговые обязательства

1430 Резервы под условные обязательства

0

0

480

300

300

0

0

0

0

0

0

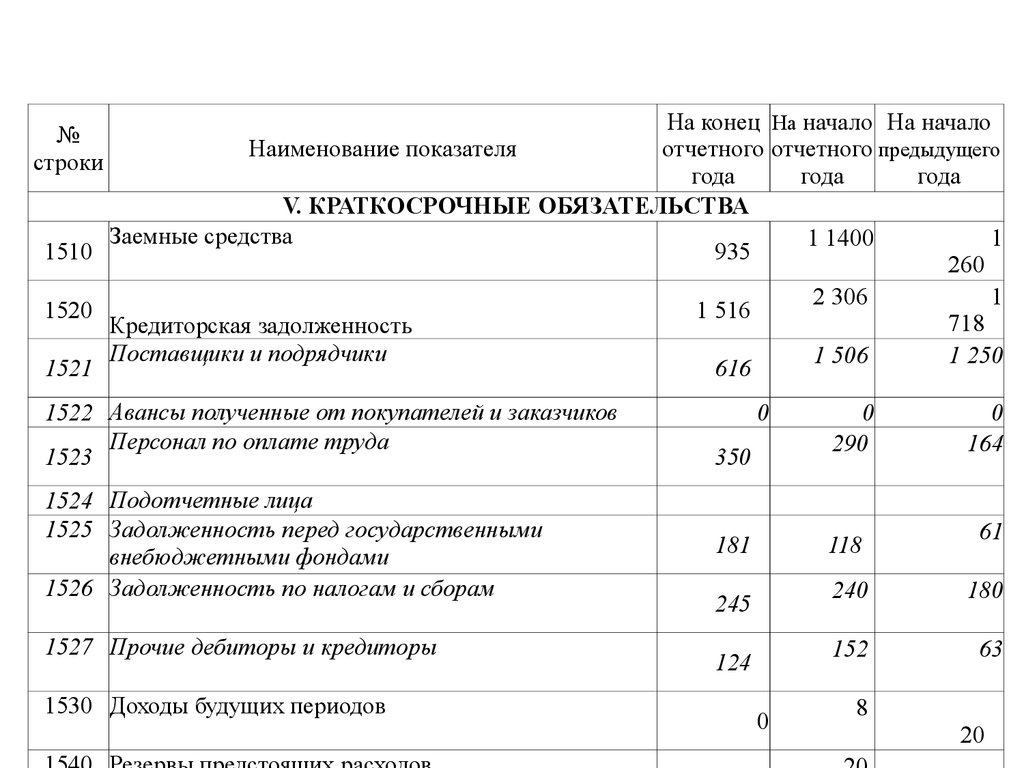

5.

На конец На начало На началоНаименование показателя

отчетного отчетного предыдущего

года

года

года

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Заемные средства

1 1400

1

1510

935

260

2 306

1

1520

1 516

718

Кредиторская задолженность

Поставщики и подрядчики

1 506

1 250

1521

616

№

строки

1522 Авансы полученные от покупателей и заказчиков

Персонал по оплате труда

1523

1524 Подотчетные лица

1525 Задолженность перед государственными

внебюджетными фондами

1526 Задолженность по налогам и сборам

1527 Прочие дебиторы и кредиторы

1530 Доходы будущих периодов

0

350

181

0

290

118

245

124

0

0

164

61

240

180

152

63

8

20

6. Вертикальный и горизонтальный анализ формы №1 «Бухгалтерский баланс»

ВЕРТИКАЛЬНЫЙИ

ГОРИЗОНТАЛЬНЫЙ

АНАЛИЗ

ФОРМЫ №1

«БУХГАЛТЕРСКИЙ БАЛАНС»

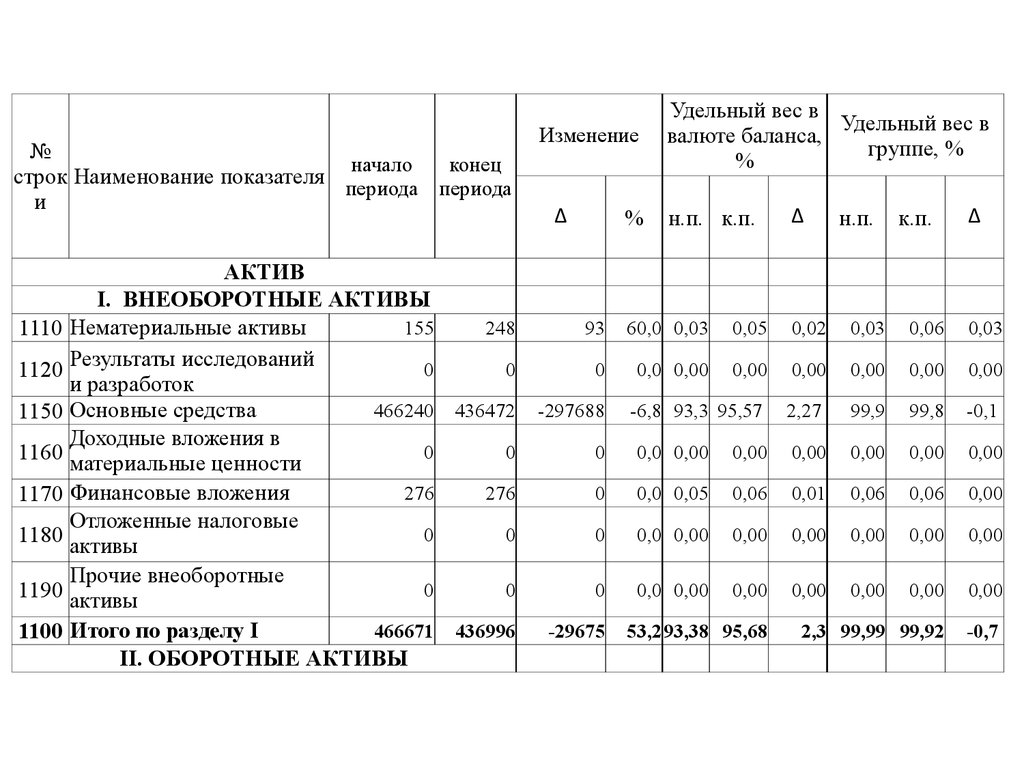

7.

№начало

конец

строк Наименование показателя периода периода

и

Изменение

∆

%

Удельный вес в

Удельный вес в

валюте баланса,

группе, %

%

н.п. к.п.

∆

н.п.

к.п.

∆

АКТИВ

I. ВНЕОБОРОТНЫЕ АКТИВЫ

155

248

93 60,0 0,03 0,05 0,02 0,03 0,06 0,03

1110 Нематериальные активы

0

0

0

0,0 0,00 0,00 0,00 0,00 0,00 0,00

1120 Результаты исследований

и разработок

466240 436472 -297688 -6,8 93,3 95,57 2,27 99,9 99,8 -0,1

1150 Основные средства

Доходные вложения в

0

0

0

0,0 0,00 0,00 0,00 0,00 0,00 0,00

1160 материальные ценности

276

276

0

0,0 0,05 0,06 0,01 0,06 0,06 0,00

1170 Финансовые вложения

Отложенные налоговые

0

0

0

0,0 0,00 0,00 0,00 0,00 0,00 0,00

1180 активы

Прочие внеоборотные

0

0

0

0,0 0,00 0,00 0,00 0,00 0,00 0,00

1190 активы

466671 436996

-29675 53,293,38 95,68

2,3 99,99 99,92 -0,7

1100 Итого по разделу I

II. ОБОРОТНЫЕ АКТИВЫ

8.

№строки

Наименование показателя

начало конец

период период

а

а

Изменение

∆

%

Удельный вес в

валюте баланса,

%

н.п.

к.п.

∆

Удельный вес в

группе, %

н.п.

к.п.

∆

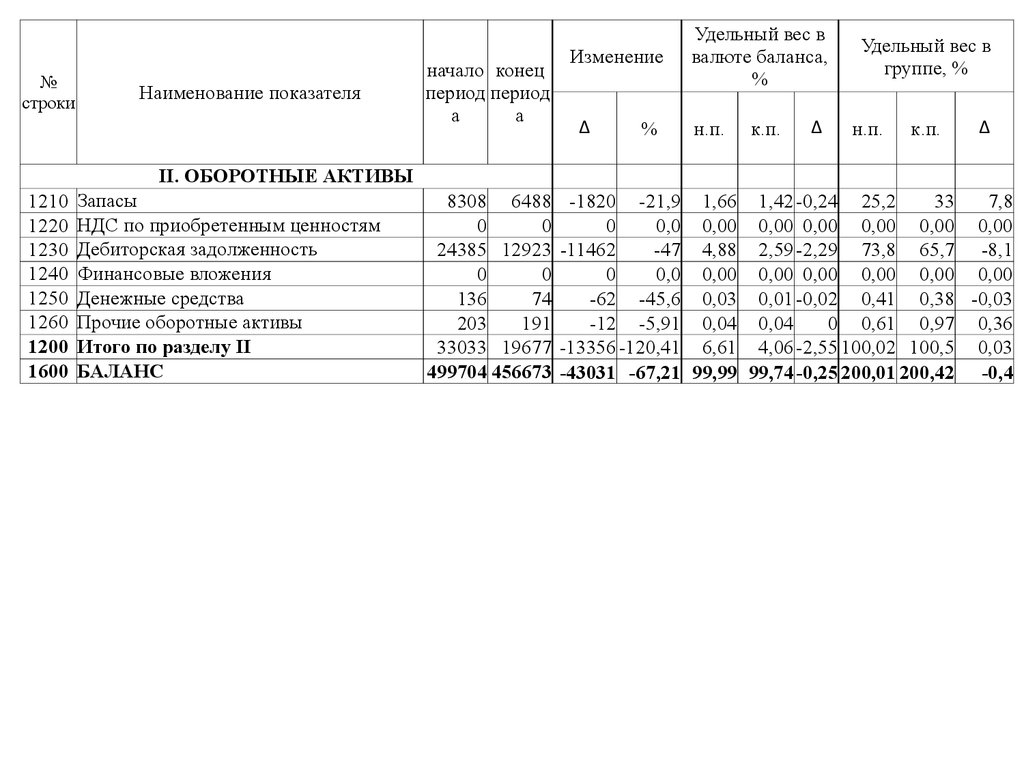

II. ОБОРОТНЫЕ АКТИВЫ

1210

1220

1230

1240

1250

1260

1200

1600

Запасы

НДС по приобретенным ценностям

Дебиторская задолженность

Финансовые вложения

Денежные средства

Прочие оборотные активы

Итого по разделу II

БАЛАНС

8308 6488

0

0

24385 12923

0

0

136

74

203

191

33033 19677

499704 456673

-1820 -21,9 1,66 1,42 -0,24 25,2

33

7,8

0

0,0 0,00 0,00 0,00 0,00 0,00 0,00

-11462

-47 4,88 2,59 -2,29 73,8 65,7 -8,1

0

0,0 0,00 0,00 0,00 0,00 0,00 0,00

-62 -45,6 0,03 0,01 -0,02 0,41 0,38 -0,03

-12 -5,91 0,04 0,04

0 0,61 0,97 0,36

-13356 -120,41 6,61 4,06 -2,55 100,02 100,5 0,03

-43031 -67,21 99,99 99,74 -0,25 200,01 200,42 -0,4

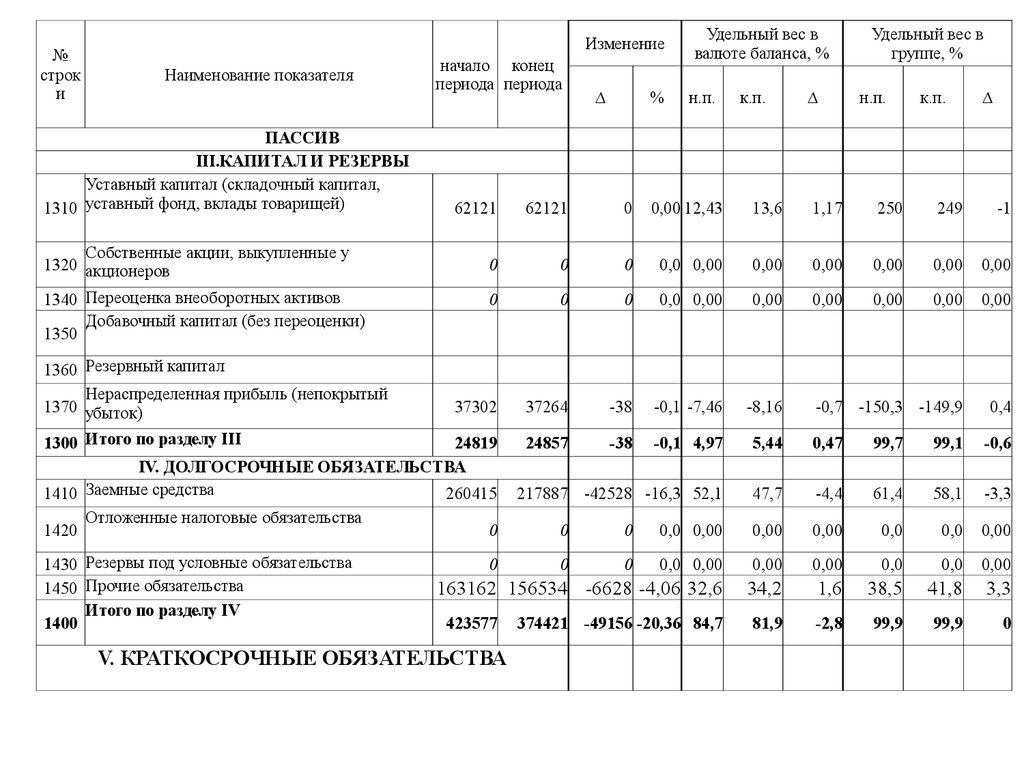

9.

№строк

и

Изменение

Наименование показателя

ПАССИВ

III.КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал (складочный капитал,

1310 уставный фонд, вклады товарищей)

начало конец

периода периода

∆

%

Удельный вес в

валюте баланса, %

н.п.

к.п.

∆

Удельный вес в

группе, %

н.п.

к.п.

∆

62121

62121

0

0,00 12,43

13,6

1,17

250

249

-1

0

0

0

0,0 0,00

0,00

0,00

0,00

0,00

0,00

0

0

0

0,0 0,00

0,00

0,00

0,00

0,00

0,00

37302

37264

-38

-0,1 -7,46

-8,16

-0,7 -150,3 -149,9

0,4

1300 Итого по разделу III

24819

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

1410 Заемные средства

260415

24857

-38

-0,1 4,97

5,44

0,47

99,7

99,1

-0,6

217887 -42528 -16,3 52,1

47,7

-4,4

61,4

58,1

-3,3

Собственные акции, выкупленные у

1320 акционеров

1340 Переоценка внеоборотных активов

Добавочный капитал (без переоценки)

1350

1360 Резервный капитал

Нераспределенная прибыль (непокрытый

1370 убыток)

1420

Отложенные налоговые обязательства

1430 Резервы под условные обязательства

1450 Прочие обязательства

Итого по разделу IV

1400

0

0

0

0,0 0,00

0,00

0,00

0,0

0,0

0,00

0

0

0

0,0 0,00

0,00

0,00

0,0

0,0

0,00

163162 156534 -6628 -4,06 32,6

34,2

1,6

38,5

41,8

3,3

81,9

-2,8

99,9

99,9

0

423577

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

374421 -49156 -20,36 84,7

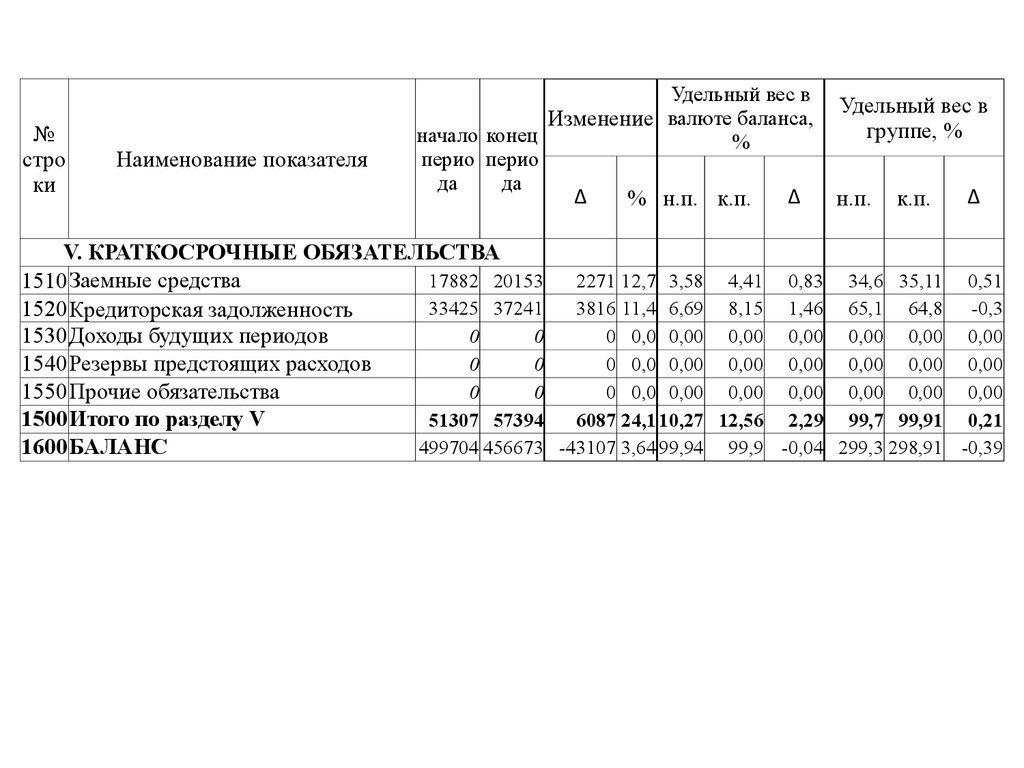

10.

№стро

ки

Наименование показателя

Удельный вес в

Изменение валюте баланса,

начало конец

%

перио перио

да

да

∆

% н.п. к.п.

∆

Удельный вес в

группе, %

н.п.

к.п.

∆

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

17882 20153

2271 12,7 3,58 4,41 0,83 34,6 35,11 0,51

1510 Заемные средства

33425 37241

3816 11,4 6,69 8,15 1,46 65,1 64,8 -0,3

1520 Кредиторская задолженность

1530Доходы будущих периодов

0

0

0 0,0 0,00 0,00 0,00 0,00 0,00 0,00

1540Резервы предстоящих расходов

0

0

0 0,0 0,00 0,00 0,00 0,00 0,00 0,00

1550Прочие обязательства

0

0

0 0,0 0,00 0,00 0,00 0,00 0,00 0,00

1500Итого по разделу V

51307 57394

6087 24,1 10,27 12,56 2,29 99,7 99,91 0,21

1600БАЛАНС

499704 456673 -43107 3,64 99,94 99,9 -0,04 299,3 298,91 -0,39

11. Анализ ликвидности и платежеспособности

АНАЛИЗ ЛИКВИДНОСТИ ИПЛАТЕЖЕСПОСОБНОСТИ

12.

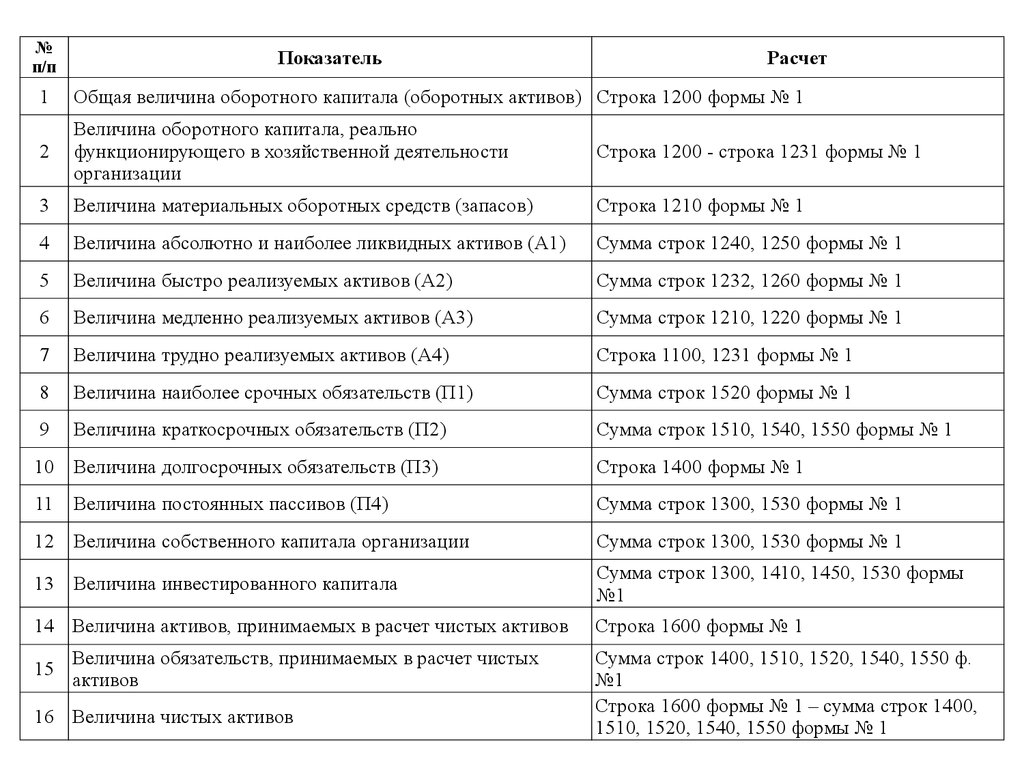

№п/п

Показатель

Расчет

1

Общая величина оборотного капитала (оборотных активов) Строка 1200 формы № 1

2

Величина оборотного капитала, реально

функционирующего в хозяйственной деятельности

организации

Строка 1200 - строка 1231 формы № 1

3

Величина материальных оборотных средств (запасов)

Строка 1210 формы № 1

4

Величина абсолютно и наиболее ликвидных активов (А1)

Сумма строк 1240, 1250 формы № 1

5

Величина быстро реализуемых активов (А2)

Сумма строк 1232, 1260 формы № 1

6

Величина медленно реализуемых активов (A3)

Сумма строк 1210, 1220 формы № 1

7

Величина трудно реализуемых активов (А4)

Строка 1100, 1231 формы № 1

8

Величина наиболее срочных обязательств (П1)

Сумма строк 1520 формы № 1

9

Величина краткосрочных обязательств (П2)

Сумма строк 1510, 1540, 1550 формы № 1

10 Величина долгосрочных обязательств (П3)

Строка 1400 формы № 1

11 Величина постоянных пассивов (П4)

Сумма строк 1300, 1530 формы № 1

12 Величина собственного капитала организации

Сумма строк 1300, 1530 формы № 1

13 Величина инвестированного капитала

Сумма строк 1300, 1410, 1450, 1530 формы

№1

14 Величина активов, принимаемых в расчет чистых активов

Строка 1600 формы № 1

15

Величина обязательств, принимаемых в расчет чистых

активов

16 Величина чистых активов

Сумма строк 1400, 1510, 1520, 1540, 1550 ф.

№1

Строка 1600 формы № 1 – сумма строк 1400,

1510, 1520, 1540, 1550 формы № 1

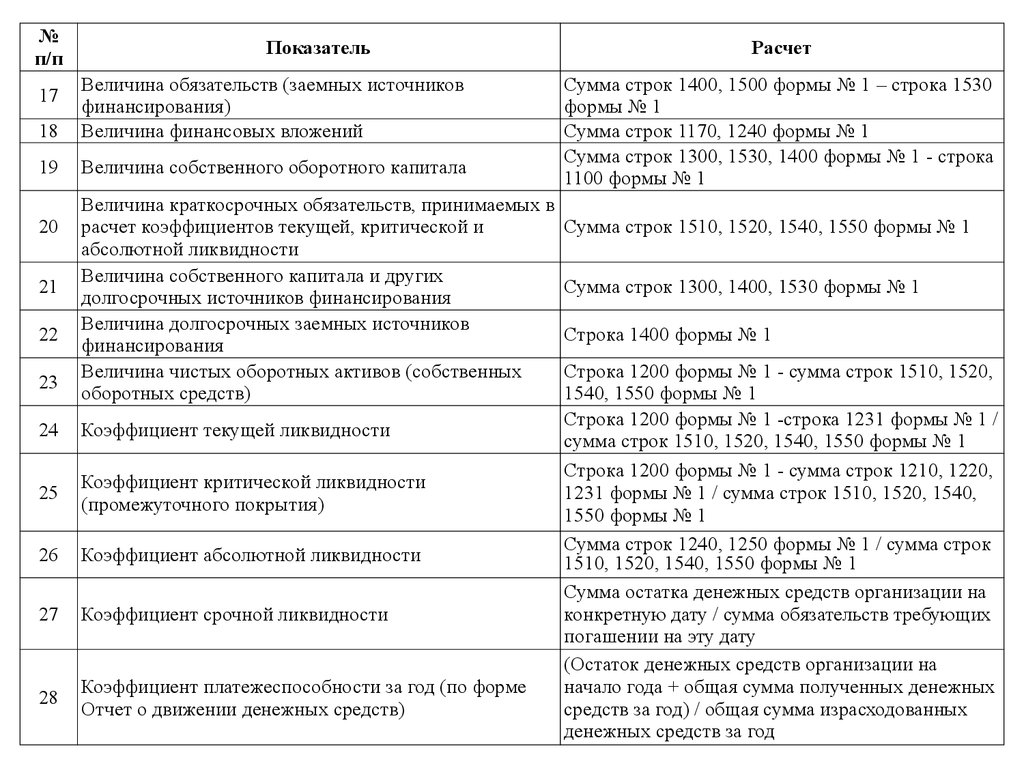

13.

№п/п

Показатель

18

Величина обязательств (заемных источников

финансирования)

Величина финансовых вложений

19

Величина собственного оборотного капитала

17

20

21

22

23

Величина краткосрочных обязательств, принимаемых в

расчет коэффициентов текущей, критической и

абсолютной ликвидности

Величина собственного капитала и других

долгосрочных источников финансирования

Величина долгосрочных заемных источников

финансирования

Величина чистых оборотных активов (собственных

оборотных средств)

24

Коэффициент текущей ликвидности

25

Коэффициент критической ликвидности

(промежуточного покрытия)

26

Коэффициент абсолютной ликвидности

27

Коэффициент срочной ликвидности

28

Коэффициент платежеспособности за год (по форме

Отчет о движении денежных средств)

Расчет

Сумма строк 1400, 1500 формы № 1 – строка 1530

формы № 1

Сумма строк 1170, 1240 формы № 1

Сумма строк 1300, 1530, 1400 формы № 1 - строка

1100 формы № 1

Сумма строк 1510, 1520, 1540, 1550 формы № 1

Сумма строк 1300, 1400, 1530 формы № 1

Строка 1400 формы № 1

Строка 1200 формы № 1 - сумма строк 1510, 1520,

1540, 1550 формы № 1

Строка 1200 формы № 1 -строка 1231 формы № 1 /

сумма строк 1510, 1520, 1540, 1550 формы № 1

Строка 1200 формы № 1 - сумма строк 1210, 1220,

1231 формы № 1 / сумма строк 1510, 1520, 1540,

1550 формы № 1

Сумма строк 1240, 1250 формы № 1 / сумма строк

1510, 1520, 1540, 1550 формы № 1

Сумма остатка денежных средств организации на

конкретную дату / сумма обязательств требующих

погашении на эту дату

(Остаток денежных средств организации на

начало года + общая сумма полученных денежных

средств за год) / общая сумма израсходованных

денежных средств за год

14.

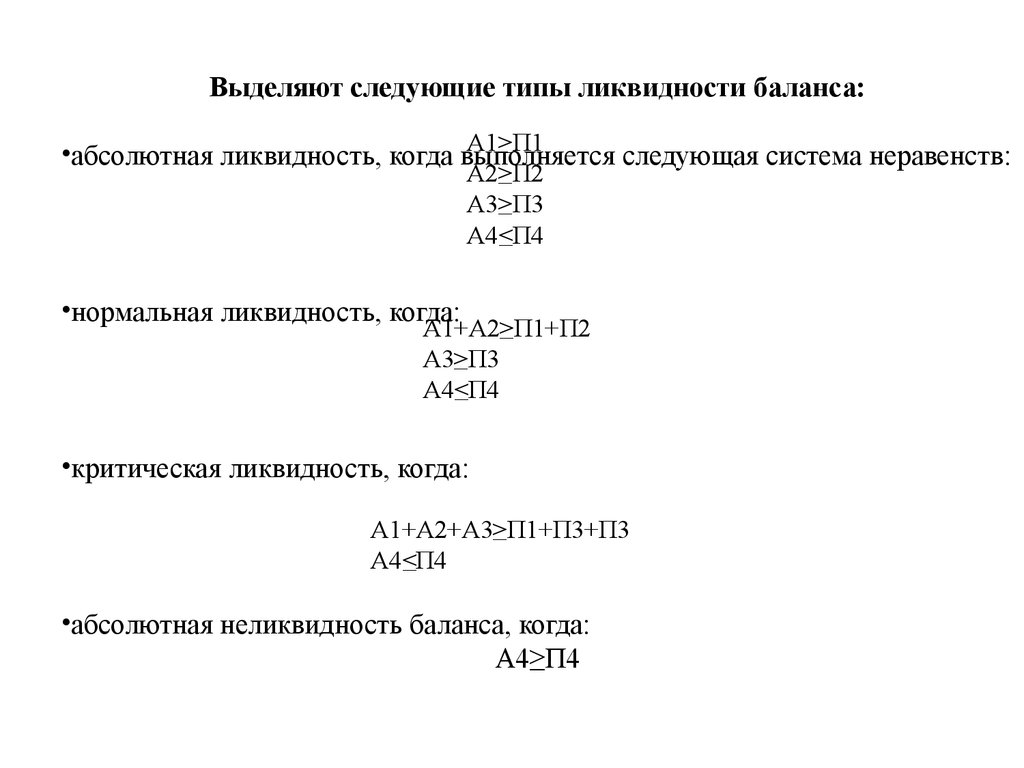

Выделяют следующие типы ликвидности баланса:А1≥П1

•абсолютная ликвидность, когда выполняется

следующая система неравенств:

А2≥П2

А3≥П3

А4≤П4

•нормальная ликвидность, когда:

А1+А2≥П1+П2

А3≥П3

А4≤П4

•критическая ликвидность, когда:

А1+А2+А3≥П1+П3+П3

А4≤П4

•абсолютная неликвидность баланса, когда:

А4≥П4

15.

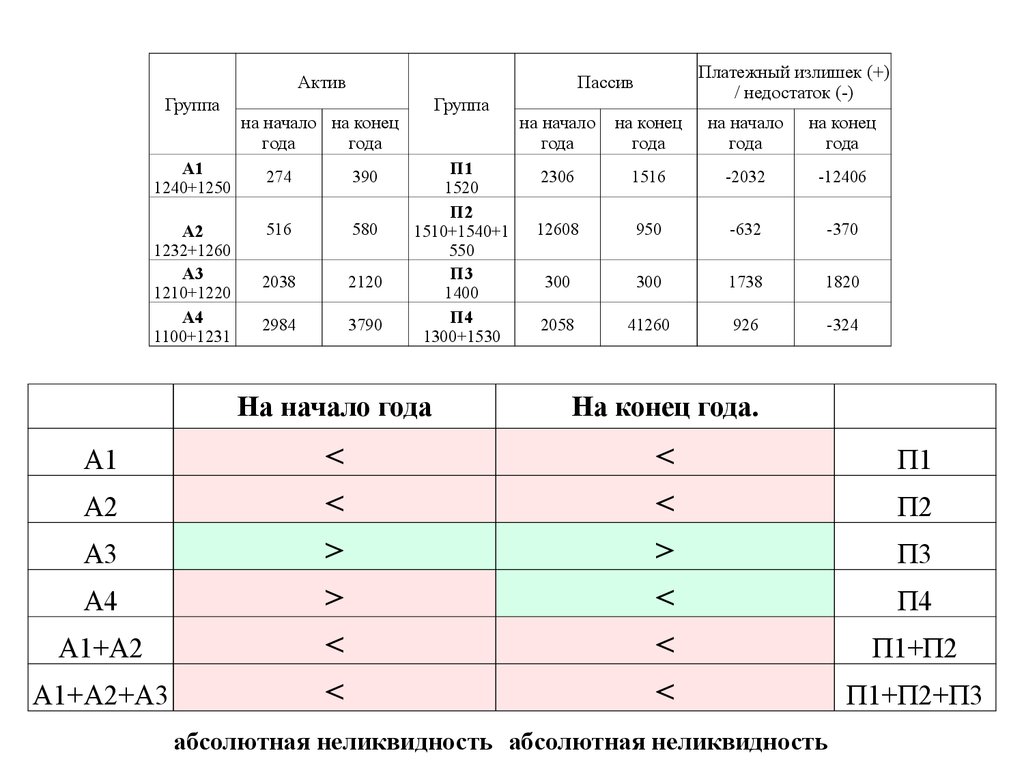

АктивГруппа

274

390

А2

1232+1260

А3

1210+1220

А4

1100+1231

516

580

2038

2120

2984

3790

А2

А3

А4

А1+А2

А1+А2+А3

Группа

на начало на конец

года

года

А1

1240+1250

А1

Платежный излишек (+)

/ недостаток (-)

Пассив

П1

1520

П2

1510+1540+1

550

П3

1400

П4

1300+1530

на начало

года

на конец

года

на начало

года

на конец

года

2306

1516

-2032

-12406

12608

950

-632

-370

300

300

1738

1820

2058

41260

926

-324

На начало года

На конец года.

<

<

>

>

<

<

<

<

>

<

<

<

абсолютная неликвидность абсолютная неликвидность

П1

П2

П3

П4

П1+П2

П1+П2+П3

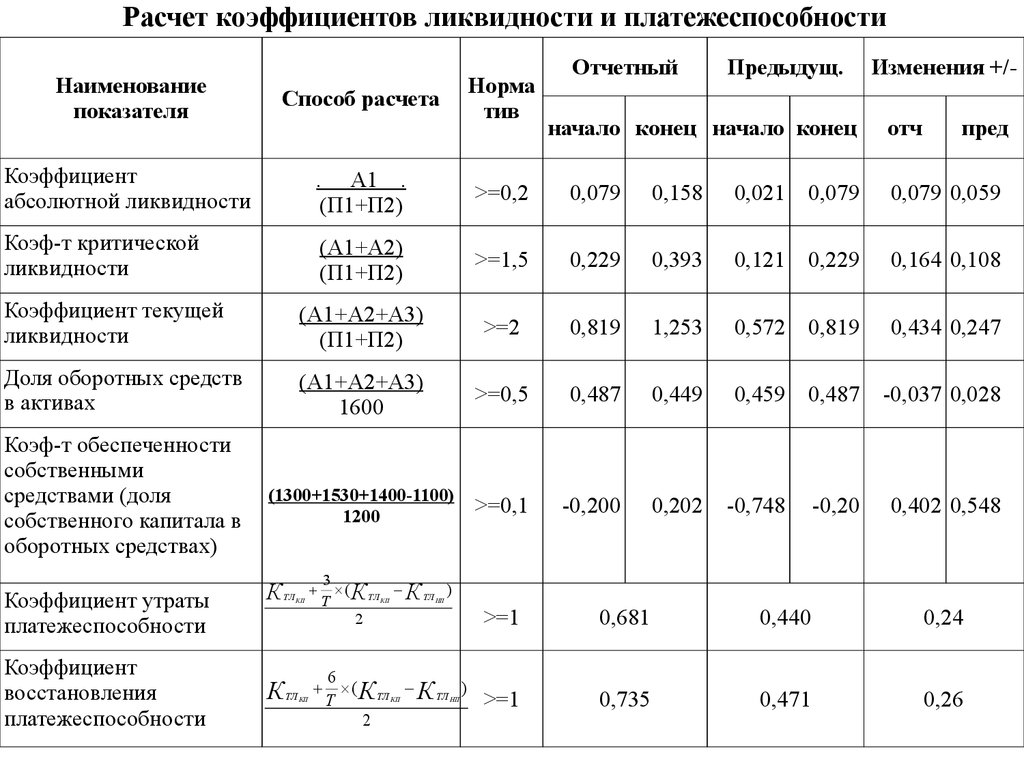

16. Расчет коэффициентов ликвидности и платежеспособности

Предыдущ.Изменения +/-

Способ расчета

Коэффициент

абсолютной ликвидности

. А1 .

(П1+П2)

>=0,2

0,079

0,158

0,021

0,079

0,079 0,059

Коэф-т критической

ликвидности

(А1+А2)

(П1+П2)

>=1,5

0,229

0,393

0,121

0,229

0,164 0,108

Коэффициент текущей

ликвидности

(А1+А2+А3)

(П1+П2)

>=2

0,819

1,253

0,572

0,819

0,434 0,247

Доля оборотных средств

в активах

(А1+А2+А3)

1600

>=0,5

0,487

0,449

0,459

0,487

-0,037 0,028

(1300+1530+1400-1100)

1200

>=0,1

-0,200

0,202

-0,748

-0,20

0,402 0,548

Коэф-т обеспеченности

собственными

средствами (доля

собственного капитала в

оборотных средствах)

Коэффициент утраты

платежеспособности

Коэффициент

восстановления

платежеспособности

К

ТЛ КП

К

ТЛ КП

3

(

)

Т К ТЛ КП К ТЛ НП

2

6

(

)

Т К ТЛ КП К ТЛ НП

2

Норма

тив

Отчетный

Наименование

показателя

начало конец начало конец

отч

пред

>=1

0,681

0,440

0,24

>=1

0,735

0,471

0,26

17. Анализ Финансовой устойчивости

АНАЛИЗФИНАНСОВОЙ

УСТОЙЧИВОСТИ

18.

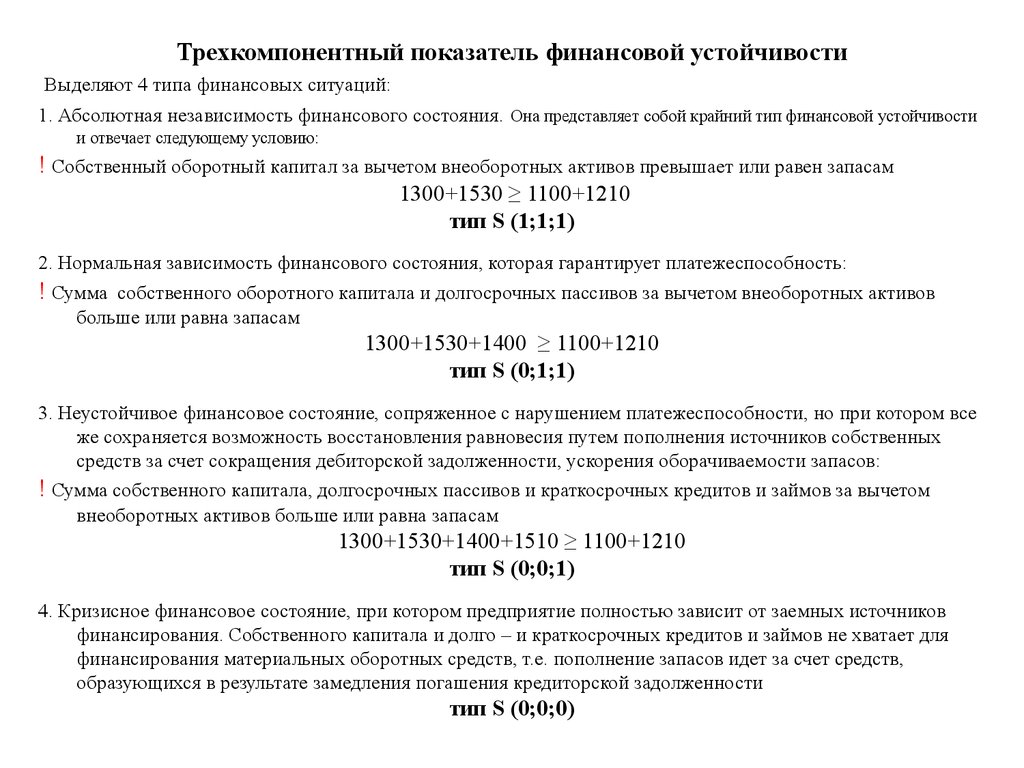

Трехкомпонентный показатель финансовой устойчивостиВыделяют 4 типа финансовых ситуаций:

1. Абсолютная независимость финансового состояния. Она представляет собой крайний тип финансовой устойчивости

и отвечает следующему условию:

! Собственный оборотный капитал за вычетом внеоборотных активов превышает или равен запасам

1300+1530 ≥ 1100+1210

тип S (1;1;1)

2. Нормальная зависимость финансового состояния, которая гарантирует платежеспособность:

! Сумма собственного оборотного капитала и долгосрочных пассивов за вычетом внеоборотных активов

больше или равна запасам

1300+1530+1400 ≥ 1100+1210

тип S (0;1;1)

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все

же сохраняется возможность восстановления равновесия путем пополнения источников собственных

средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов:

! Сумма собственного капитала, долгосрочных пассивов и краткосрочных кредитов и займов за вычетом

внеоборотных активов больше или равна запасам

1300+1530+1400+1510 ≥ 1100+1210

тип S (0;0;1)

4. Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников

финансирования. Собственного капитала и долго – и краткосрочных кредитов и займов не хватает для

финансирования материальных оборотных средств, т.е. пополнение запасов идет за счет средств,

образующихся в результате замедления погашения кредиторской задолженности

тип S (0;0;0)

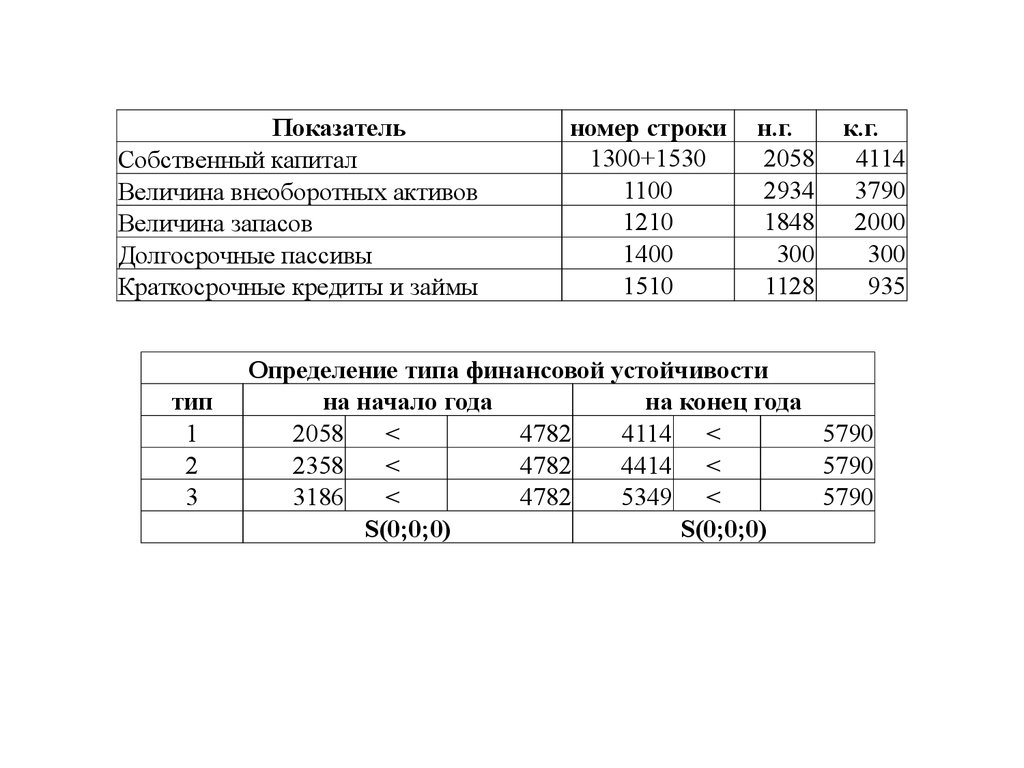

19.

ПоказательСобственный капитал

Величина внеоборотных активов

Величина запасов

Долгосрочные пассивы

Краткосрочные кредиты и займы

тип

1

2

3

номер строки

1300+1530

1100

1210

1400

1510

н.г.

2058

2934

1848

300

1128

к.г.

4114

3790

2000

300

935

Определение типа финансовой устойчивости

на начало года

на конец года

2058

<

4782

4114 <

5790

2358

<

4782

4414 <

5790

3186

<

4782

5349 <

5790

S(0;0;0)

S(0;0;0)

20.

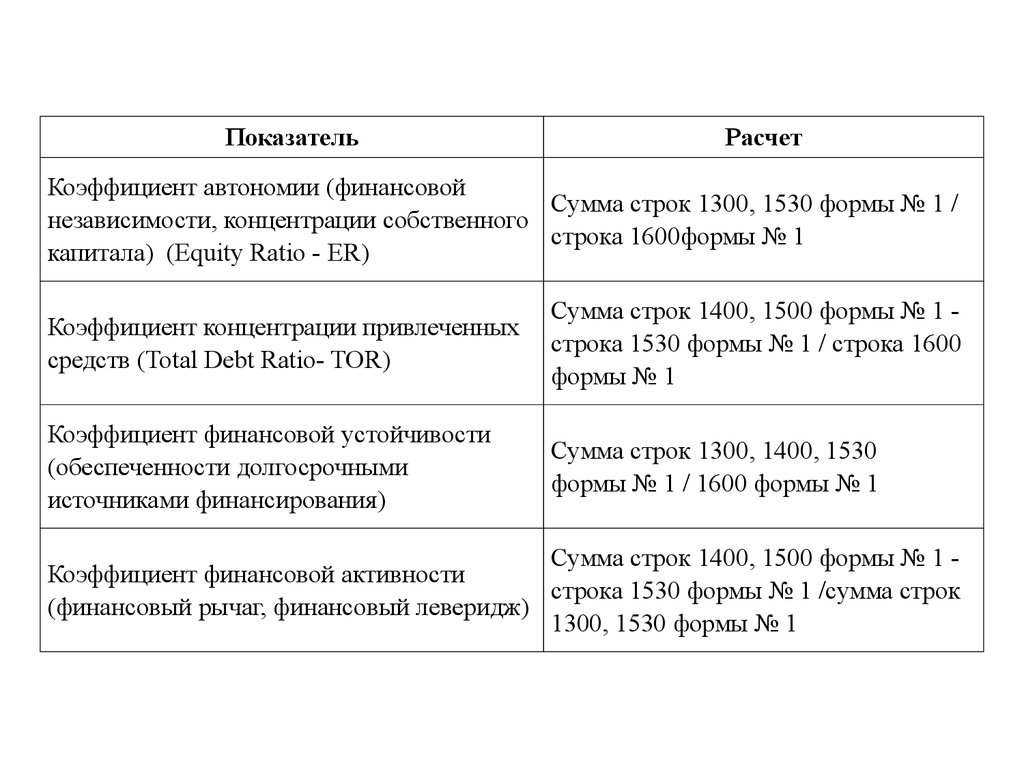

ПоказательРасчет

Коэффициент автономии (финансовой

Сумма строк 1300, 1530 формы № 1 /

независимости, концентрации собственного

строка 1600формы № 1

капитала) (Equity Ratio - ER)

Коэффициент концентрации привлеченных

средств (Total Debt Ratio- TOR)

Сумма строк 1400, 1500 формы № 1 строка 1530 формы № 1 / строка 1600

формы № 1

Коэффициент финансовой устойчивости

(обеспеченности долгосрочными

источниками финансирования)

Сумма строк 1300, 1400, 1530

формы № 1 / 1600 формы № 1

Сумма строк 1400, 1500 формы № 1 Коэффициент финансовой активности

строка 1530 формы № 1 /сумма строк

(финансовый рычаг, финансовый леверидж)

1300, 1530 формы № 1

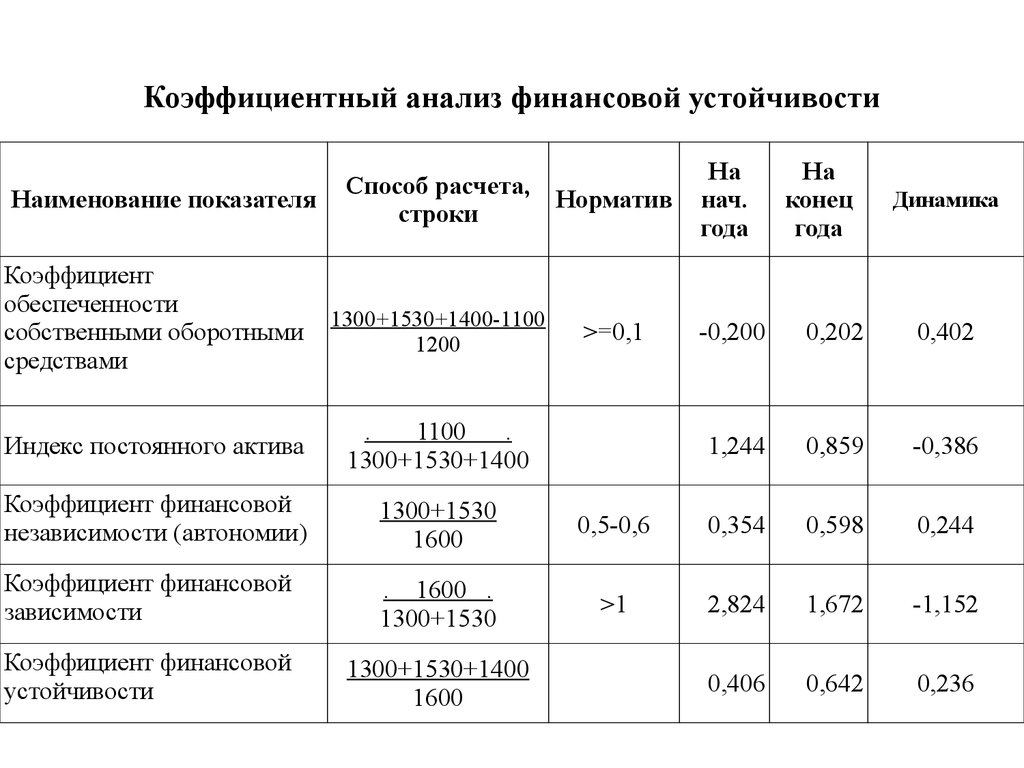

21. Коэффициентный анализ финансовой устойчивости

Наименование показателяКоэффициент

обеспеченности

собственными оборотными

средствами

Способ расчета,

Норматив

строки

1300+1530+1400-1100

1200

>=0,1

На

нач.

года

На

конец

года

Динамика

-0,200

0,202

0,402

1,244

0,859

-0,386

Индекс постоянного актива

.

1100

.

1300+1530+1400

Коэффициент финансовой

независимости (автономии)

1300+1530

1600

0,5-0,6

0,354

0,598

0,244

Коэффициент финансовой

зависимости

. 1600 .

1300+1530

>1

2,824

1,672

-1,152

Коэффициент финансовой

устойчивости

1300+1530+1400

1600

0,406

0,642

0,236

22. Анализ Деловой активности и оборачиваемости средств

АНАЛИЗДЕЛОВОЙ

АКТИВНОСТИ

И ОБОРАЧИВАЕМОСТИ

СРЕДСТВ

23.

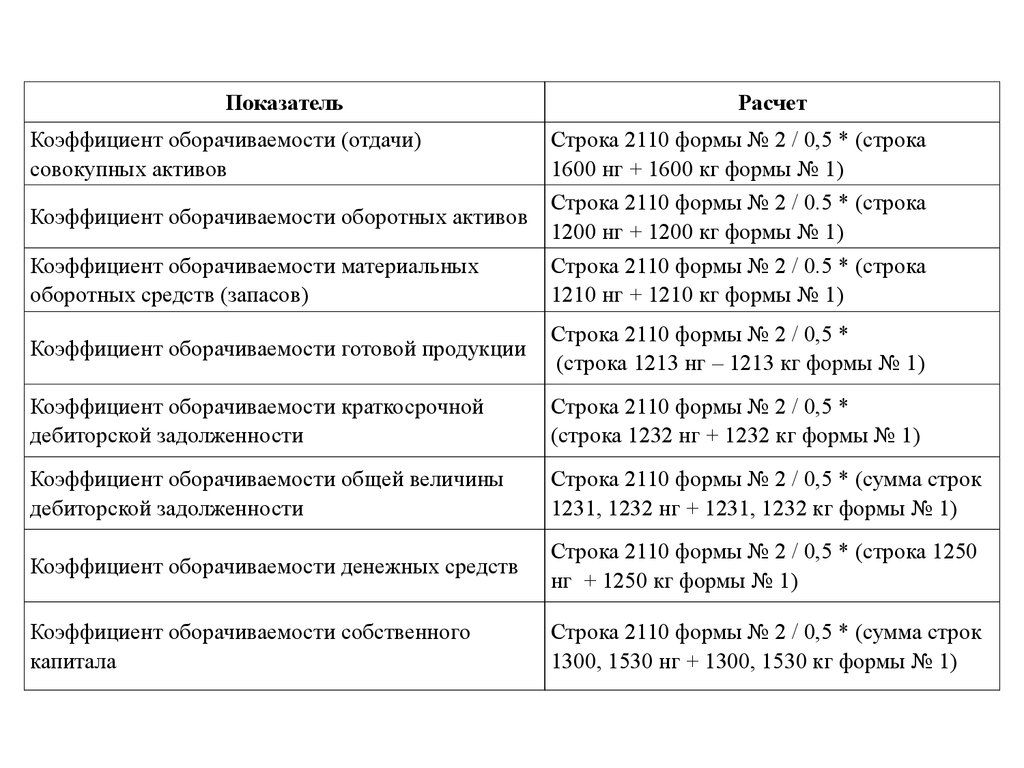

ПоказательРасчет

Коэффициент оборачиваемости (отдачи)

совокупных активов

Строка 2110 формы № 2 / 0,5 * (строка

1600 нг + 1600 кг формы № 1)

Строка 2110 формы № 2 / 0.5 * (строка

Коэффициент оборачиваемости оборотных активов

1200 нг + 1200 кг формы № 1)

Коэффициент оборачиваемости материальных

оборотных средств (запасов)

Строка 2110 формы № 2 / 0.5 * (строка

1210 нг + 1210 кг формы № 1)

Коэффициент оборачиваемости готовой продукции

Строка 2110 формы № 2 / 0,5 *

(строка 1213 нг – 1213 кг формы № 1)

Коэффициент оборачиваемости краткосрочной

дебиторской задолженности

Строка 2110 формы № 2 / 0,5 *

(строка 1232 нг + 1232 кг формы № 1)

Коэффициент оборачиваемости общей величины

дебиторской задолженности

Строка 2110 формы № 2 / 0,5 * (сумма строк

1231, 1232 нг + 1231, 1232 кг формы № 1)

Коэффициент оборачиваемости денежных средств

Строка 2110 формы № 2 / 0,5 * (строка 1250

нг + 1250 кг формы № 1)

Коэффициент оборачиваемости собственного

капитала

Строка 2110 формы № 2 / 0,5 * (сумма строк

1300, 1530 нг + 1300, 1530 кг формы № 1)

24.

Д1Т1

Д2

Т2

Д3

Т3

Д4

Показатель

Коэффициент оборачиваемости (отдачи)

совокупных активов, доли единиц

Период одного оборота, дни

Коэффициент оборачиваемости

оборотных активов

Период одного оборота, дни

Коэффициент оборачиваемости

материальных оборотных средств

(запасов)

Период одного оборота, дни

Расчет

.

Стр. 2110 ф. № 2

.

0,5 * (стр.1600 нг + 1600 кг ф.1)

360/Д1

.

Стр. 2110 ф. № 2

.

0,5 * (стр.1200 нг + 1200 кг ф.1)

360/Д2

Коэффициент оборачиваемости готовой

продукции

.

.

Т4 Период одного оборота, дни

Коэффициент оборачиваемости

Д5 краткосрочной дебиторской

задолженности

Т5 Период одного оборота, дни

Коэффициент оборачиваемости общей

Д6

величины дебиторской задолженности

Т6 Период одного оборота, дни

5,25

+/-

8,31 -3,06

68,60 43,35 25,25

11,16 17,26 -6,10

32,26 20,85 11,41

Стр. 2110 ф. № 2

.

0.5 * (стр.1210 нг + 1210 кг ф.1)

17,31 25,91 -8,60

360/Д3

20,80 13,89 6,91

Стр. 2110 ф. № 2

.

0,5* (стр.1213 нг-1213 кг ф.1)

360/Д4

.

Отч пред

Стр. 2110 ф.№ 2

.

0,5*(стр.1232 нг+1232 кг ф.1)

360/Д5

195,3 354,2 -158,9

1,84

1,02

0,82

58,12 96,99 -38,9

6,19

3,71

2,48

.

Стр. 2110 ф.№ 2

/

0,5*(стр.(1231+1232 нг) + (1231+1232 17,43 91,41 -73,9

кг) ф.1)

360/Д6

20,66 3,94 16,72

25.

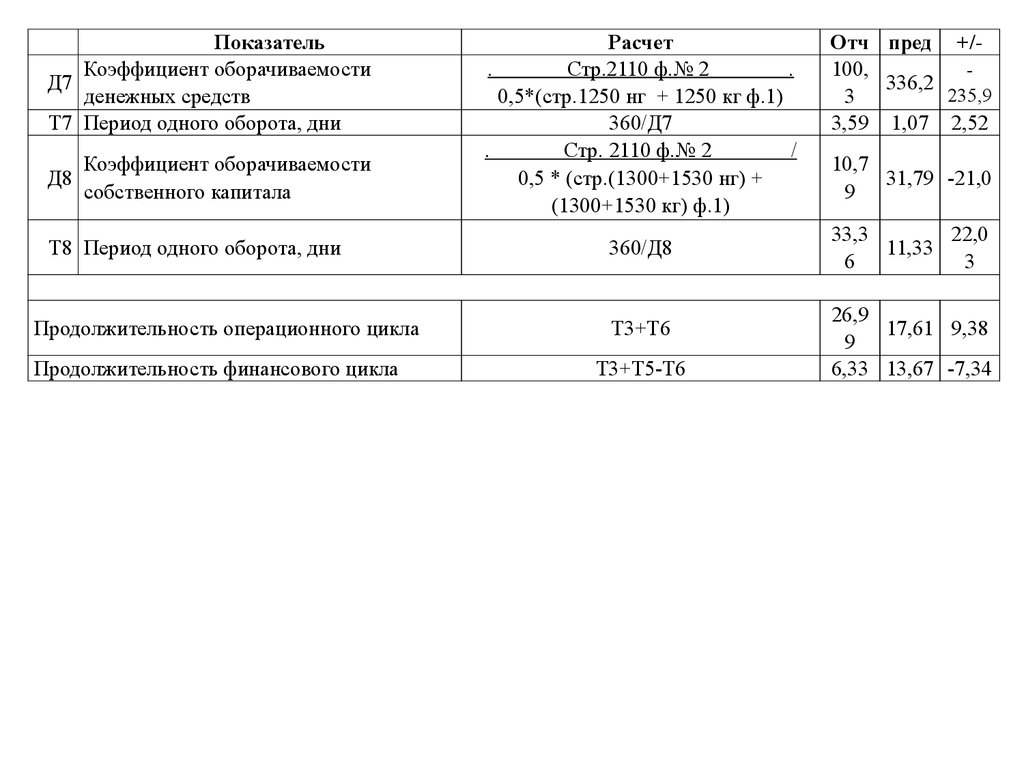

ПоказательКоэффициент оборачиваемости

Д7

денежных средств

Т7 Период одного оборота, дни

Д8

Коэффициент оборачиваемости

собственного капитала

Т8 Период одного оборота, дни

Продолжительность операционного цикла

Продолжительность финансового цикла

Расчет

.

Стр.2110 ф.№ 2

.

0,5*(стр.1250 нг + 1250 кг ф.1)

360/Д7

.

Стр. 2110 ф.№ 2

/

0,5 * (стр.(1300+1530 нг) +

(1300+1530 кг) ф.1)

360/Д8

Т3+Т6

Т3+Т5-Т6

Отч пред +/100,

336,2

235,9

3

3,59 1,07 2,52

10,7

31,79 -21,0

9

33,3

22,0

11,33

6

3

26,9

17,61 9,38

9

6,33 13,67 -7,34

26. Эффективность бизнеса

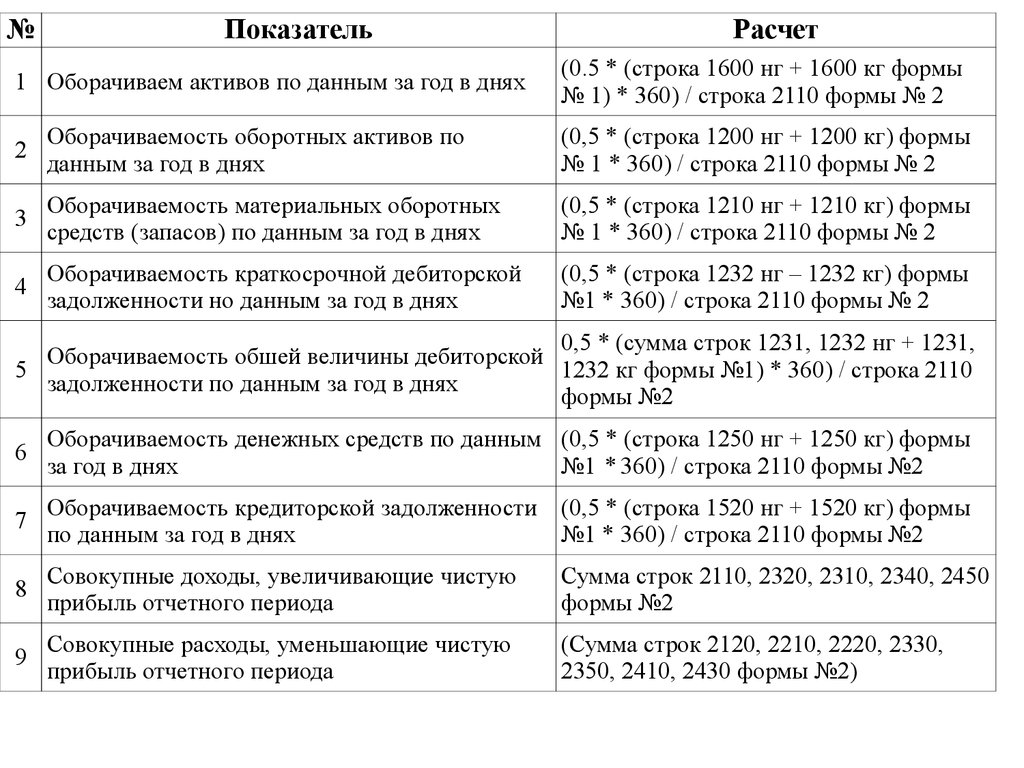

ЭФФЕКТИВНОСТЬ БИЗНЕСА27.

№Показатель

1 Оборачиваем активов по данным за год в днях

Расчет

(0.5 * (строка 1600 нг + 1600 кг формы

№ 1) * 360) / строка 2110 формы № 2

2

Оборачиваемость оборотных активов по

данным за год в днях

(0,5 * (строка 1200 нг + 1200 кг) формы

№ 1 * 360) / строка 2110 формы № 2

3

Оборачиваемость материальных оборотных

средств (запасов) по данным за год в днях

(0,5 * (строка 1210 нг + 1210 кг) формы

№ 1 * 360) / строка 2110 формы № 2

4

Оборачиваемость краткосрочной дебиторской

задолженности но данным за год в днях

(0,5 * (строка 1232 нг – 1232 кг) формы

№1 * 360) / строка 2110 формы № 2

0,5 * (сумма строк 1231, 1232 нг + 1231,

Оборачиваемость обшей величины дебиторской

5

1232 кг формы №1) * 360) / строка 2110

задолженности по данным зa год в днях

формы №2

6

Оборачиваемость денежных средств по данным (0,5 * (строка 1250 нг + 1250 кг) формы

за год в днях

№1 * 360) / строка 2110 формы №2

7

Оборачиваемость кредиторской задолженности (0,5 * (строка 1520 нг + 1520 кг) формы

по данным за год в днях

№1 * 360) / строка 2110 формы №2

8

Совокупные доходы, увеличивающие чистую

прибыль отчетного периода

Сумма строк 2110, 2320, 2310, 2340, 2450

формы №2

9

Совокупные расходы, уменьшающие чистую

прибыль отчетного периода

(Сумма строк 2120, 2210, 2220, 2330,

2350, 2410, 2430 формы №2)

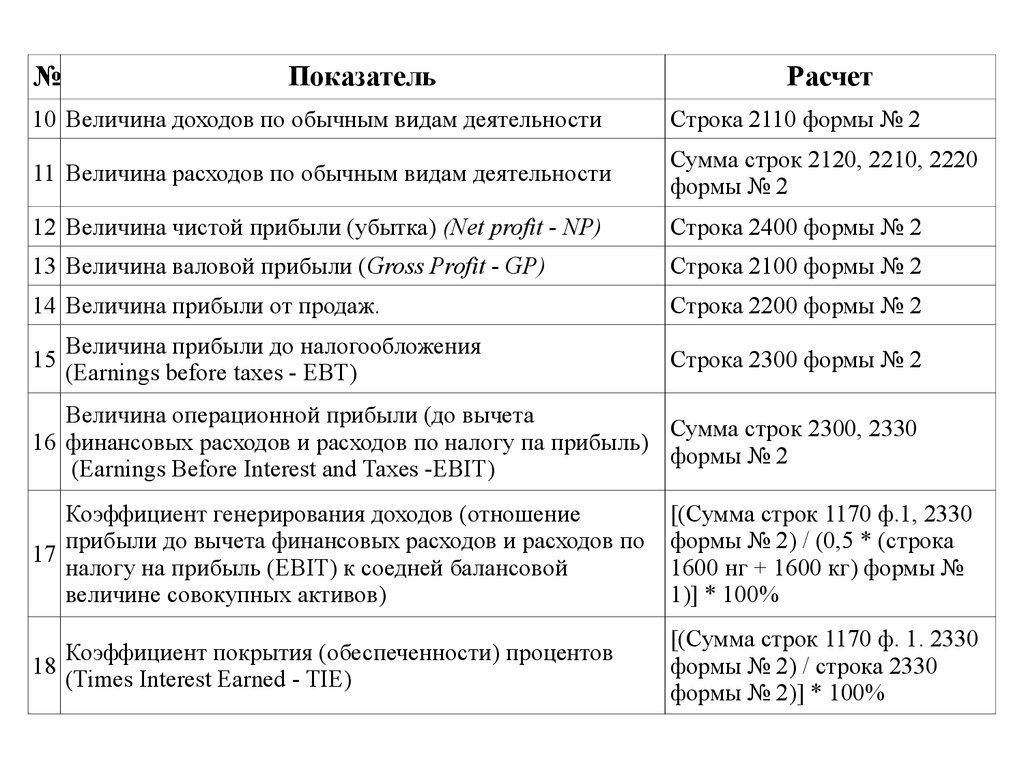

28.

№Показатель

Расчет

10 Величина доходов по обычным видам деятельности

Строка 2110 формы № 2

11 Величина расходов по обычным видам деятельности

Сумма строк 2120, 2210, 2220

формы № 2

12 Величина чистой прибыли (убытка) (Net profit - NP)

Строка 2400 формы № 2

13 Величина валовой прибыли (Gross Profit - GP)

Строка 2100 формы № 2

14 Величина прибыли от продаж.

Строка 2200 формы № 2

15

Величина прибыли до налогообложения

(Earnings before taxes - EВТ)

Строка 2300 формы № 2

Величина операционной прибыли (до вычета

Сумма строк 2300, 2330

16 финансовых расходов и расходов по налогу па прибыль)

формы № 2

(Earnings Before Interest and Taxes -EBIT)

Коэффициент генерирования доходов (отношение

прибыли до вычета финансовых расходов и расходов по

17

налогу на прибыль (ЕВIT) к соедней балансовой

величине совокупных активов)

[(Сумма строк 1170 ф.1, 2330

формы № 2) / (0,5 * (строка

1600 нг + 1600 кг) формы №

1)] * 100%

Коэффициент покрытия (обеспеченности) процентов

18

(Times Interest Earned - TIE)

[(Сумма строк 1170 ф. 1. 2330

формы № 2) / строка 2330

формы № 2)] * 100%

29.

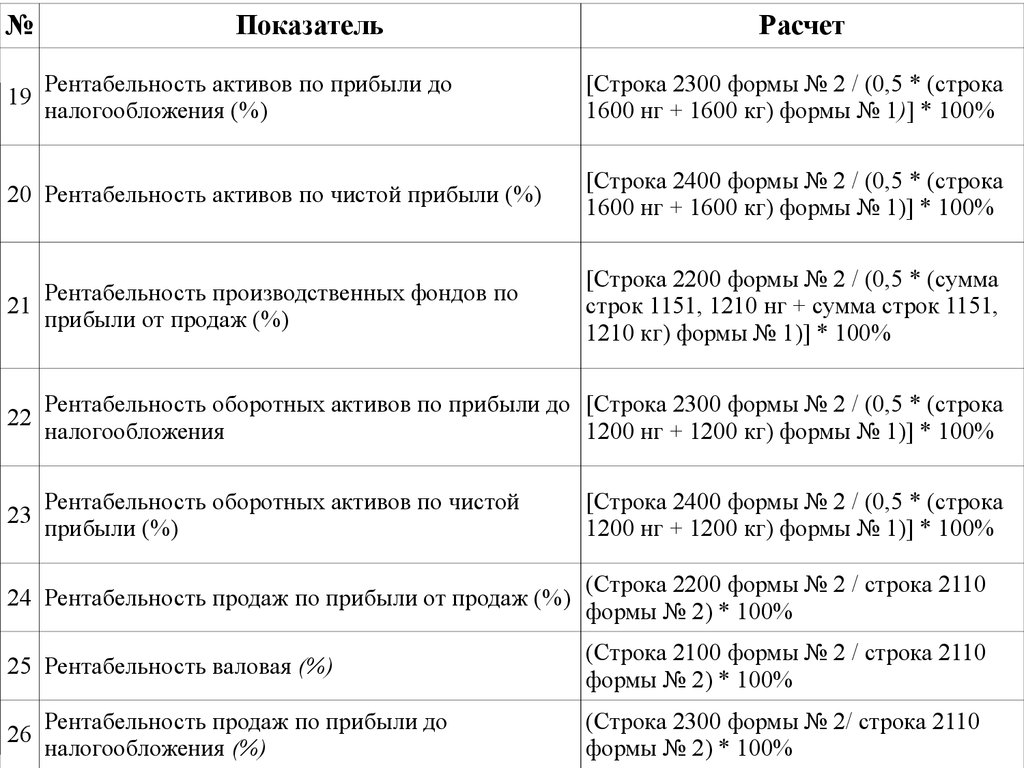

№19

Показатель

Рентабельность активов по прибыли до

налогообложения (%)

Расчет

[Строка 2300 формы № 2 / (0,5 * (строка

1600 нг + 1600 кг) формы № 1)] * 100%

20 Рентабельность активов по чистой прибыли (%)

[Строка 2400 формы № 2 / (0,5 * (строка

1600 нг + 1600 кг) формы № 1)] * 100%

Рентабельность производственных фондов по

21

прибыли от продаж (%)

[Строка 2200 формы № 2 / (0,5 * (сумма

строк 1151, 1210 нг + сумма строк 1151,

1210 кг) формы № 1)] * 100%

22

Рентабельность оборотных активов по прибыли до [Строка 2300 формы № 2 / (0,5 * (строка

налогообложения

1200 нг + 1200 кг) формы № 1)] * 100%

23

Рентабельность оборотных активов по чистой

прибыли (%)

[Строка 2400 формы № 2 / (0,5 * (строка

1200 нг + 1200 кг) формы № 1)] * 100%

24 Рентабельность продаж по прибыли от продаж (%)

(Строка 2200 формы № 2 / строка 2110

формы № 2) * 100%

25 Рентабельность валовая (%)

(Строка 2100 формы № 2 / строка 2110

формы № 2) * 100%

26

Рентабельность продаж по прибыли до

налогообложения (%)

(Строка 2300 формы № 2/ строка 2110

формы № 2) * 100%

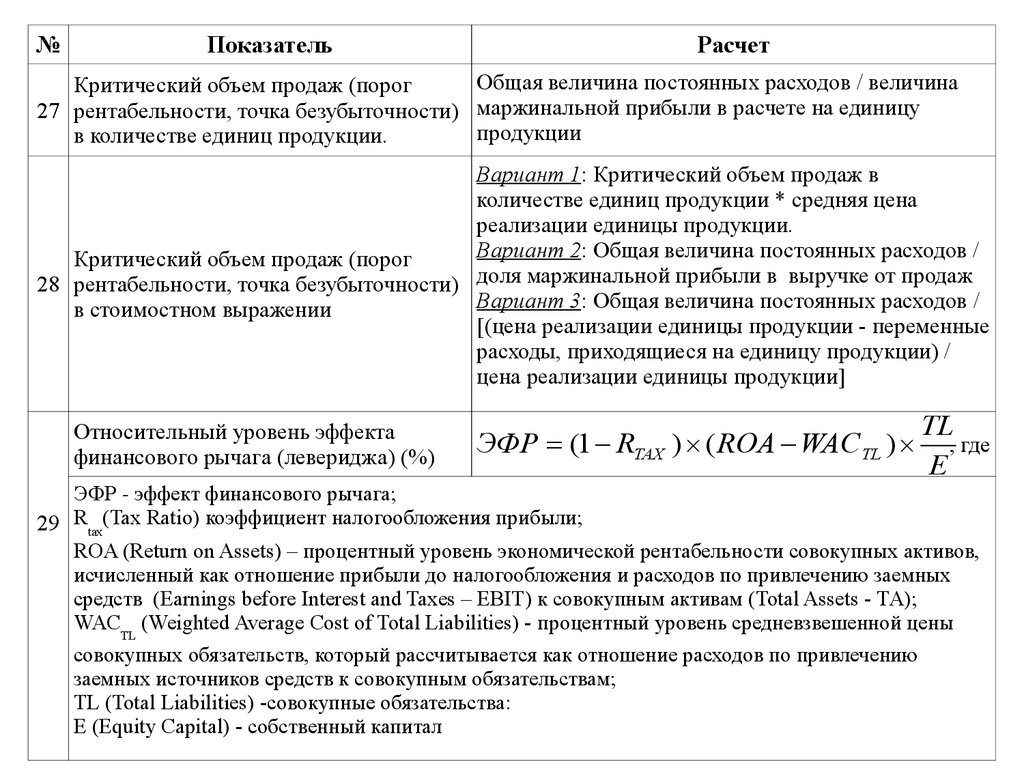

30.

№Показатель

Расчет

Общая величина постоянных расходов / величина

Критический объем продаж (порог

27 рентабельности, точка безубыточности) маржинальной прибыли в расчете на единицу

продукции

в количестве единиц продукции.

Вариант 1: Критический объем продаж в

количестве единиц продукции * средняя цена

реализации единицы продукции.

Вариант 2: Общая величина постоянных расходов /

Критический объем продаж (порог

28 рентабельности, точка безубыточности) доля маржинальной прибыли в выручке от продаж

Вариант 3: Общая величина постоянных расходов /

в стоимостном выражении

[(цена реализации единицы продукции - переменные

расходы, приходящиеся на единицу продукции) /

цена реализации единицы продукции]

Относительный уровень эффекта

финансового рычага (левериджа) (%)

ЭФР (1 RTAX ) ( ROA WAC TL )

TL

, где

E

ЭФР - эффект финансового рычага;

29 Rtax(Tax Ratio) коэффициент налогообложения прибыли;

ROA (Return on Assets) – процентный уровень экономической рентабельности совокупных активов,

исчисленный как отношение прибыли до налогообложения и расходов по привлечению заемных

средств (Earnings before Interest and Taxes – EBIT) к совокупным активам (Total Assets - ТА);

WACTL (Weighted Average Cost of Total Liabilities) - процентный уровень средневзвешенной цены

совокупных обязательств, который рассчитывается как отношение расходов по привлечению

заемных источников средств к совокупным обязательствам;

ТL (Total Liabilities) -совокупные обязательства:

E (Equity Capital) - собственный капитал

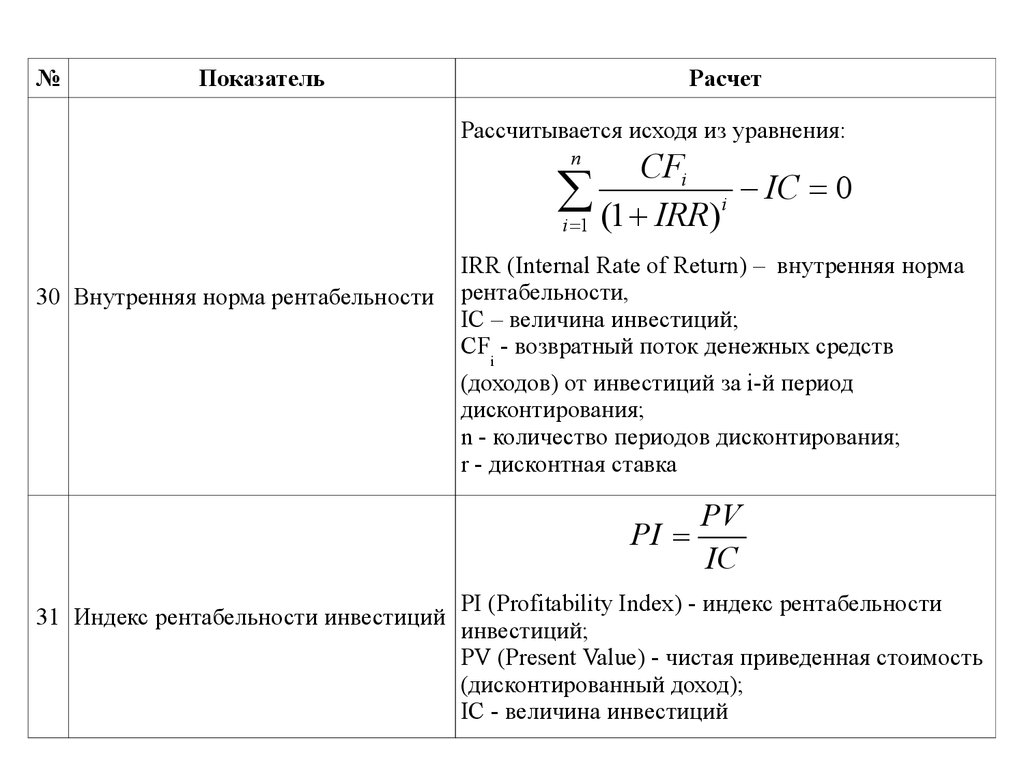

31.

№Показатель

Расчет

Рассчитывается исходя из уравнения:

n

CFi

IC 0

i

i 1 (1 IRR )

30 Внутренняя норма рентабельности

IRR (Internal Rate оf Return) – внутренняя норма

рентабельности,

IС – величина инвестиций;

CFi - возвратный поток денежных средств

(доходов) от инвестиций за i-й период

дисконтирования;

n - количество периодов дисконтирования;

r - дисконтная ставка

PI

31 Индекс рентабельности инвестиций

PV

IC

PI (Profitability Index) - индекс рентабельности

инвестиций;

PV (Present Value) - чистая приведенная стоимость

(дисконтированный доход);

IС - величина инвестиций

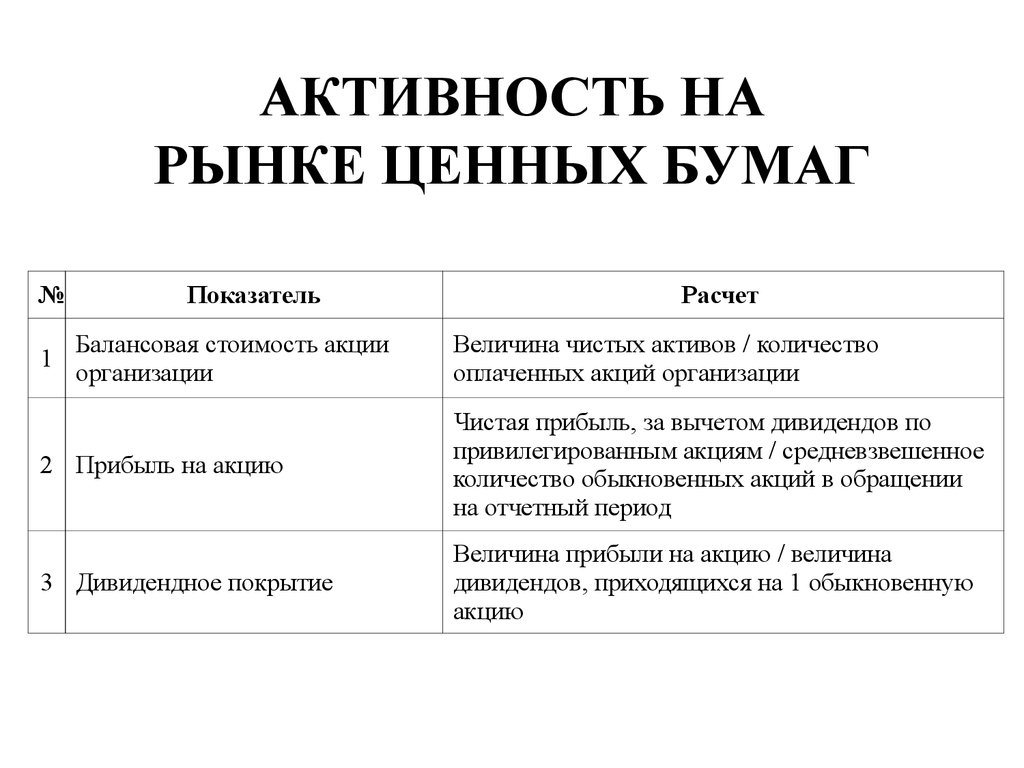

32.

АКТИВНОСТЬ НАРЫНКЕ ЦЕННЫХ БУМАГ

№

1

Показатель

Балансовая стоимость акции

организации

Расчет

Величина чистых активов / количество

оплаченных акций организации

2 Прибыль на акцию

Чистая прибыль, за вычетом дивидендов по

привилегированным акциям / средневзвешенное

количество обыкновенных акций в обращении

на отчетный период

3 Дивидендное покрытие

Величина прибыли на акцию / величина

дивидендов, приходящихся на 1 обыкновенную

акцию

33. Форма № 2 Отчет о прибылях и убытках

ФОРМА № 2ОТЧЕТ О ПРИБЫЛЯХ И

УБЫТКАХ

34.

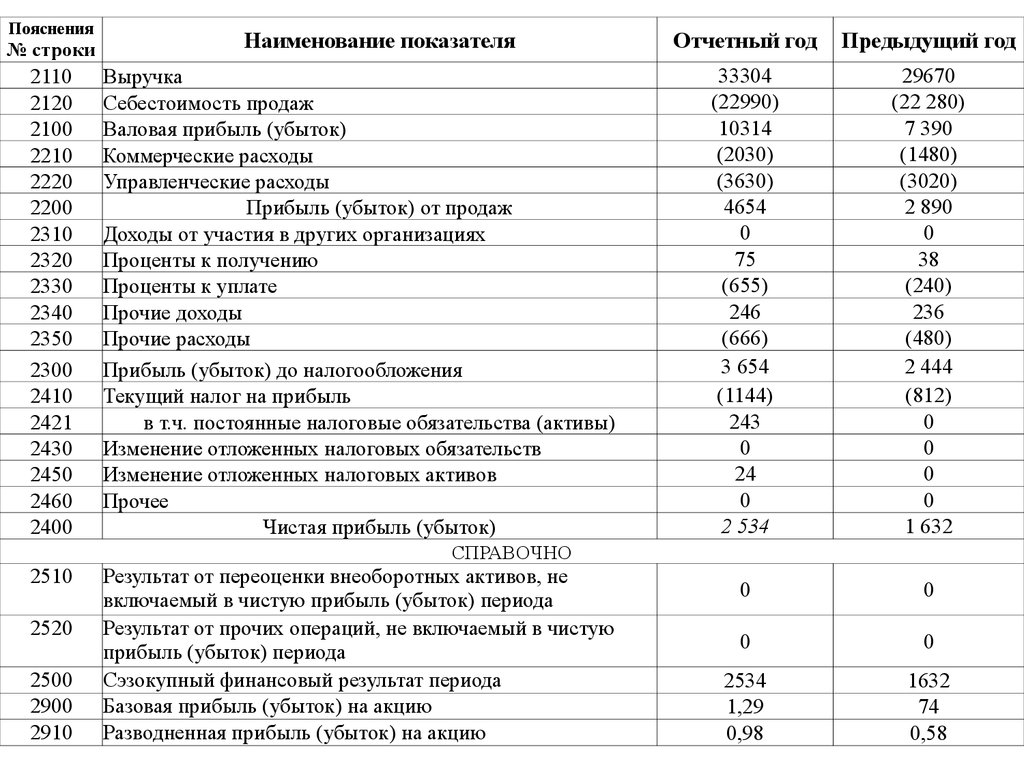

Пояснения№ строки

2110

2120

2100

2210

2220

2200

2310

2320

2330

2340

2350

2300

2410

2421

2430

2450

2460

2400

Наименование показателя

Выручка

Себестоимость продаж

Валовая прибыль (убыток)

Коммерческие расходы

Управленческие расходы

Прибыль (убыток) от продаж

Доходы от участия в других организациях

Проценты к получению

Проценты к уплате

Прочие доходы

Прочие расходы

Прибыль (убыток) до налогообложения

Текущий налог на прибыль

в т.ч. постоянные налоговые обязательства (активы)

Изменение отложенных налоговых обязательств

Изменение отложенных налоговых активов

Прочее

Чистая прибыль (убыток)

Отчетный год

Предыдущий год

33304

(22990)

10314

(2030)

(3630)

4654

0

75

(655)

246

(666)

3 654

(1144)

243

0

24

0

2 534

29670

(22 280)

7 390

(1480)

(3020)

2 890

0

38

(240)

236

(480)

2 444

(812)

0

0

0

0

1 632

0

0

0

0

2534

1,29

0,98

1632

74

0,58

СПРАВОЧНО

2510

2520

2500

2900

2910

Результат от переоценки внеоборотных активов, не

включаемый в чистую прибыль (убыток) периода

Результат от прочих операций, не включаемый в чистую

прибыль (убыток) периода

Сэзокупный финансовый результат периода

Базовая прибыль (убыток) на акцию

Разводненная прибыль (убыток) на акцию

35. Анализ динамики и структуры прибыли

АНАЛИЗ ДИНАМИКИ ИСТРУКТУРЫ ПРИБЫЛИ

36.

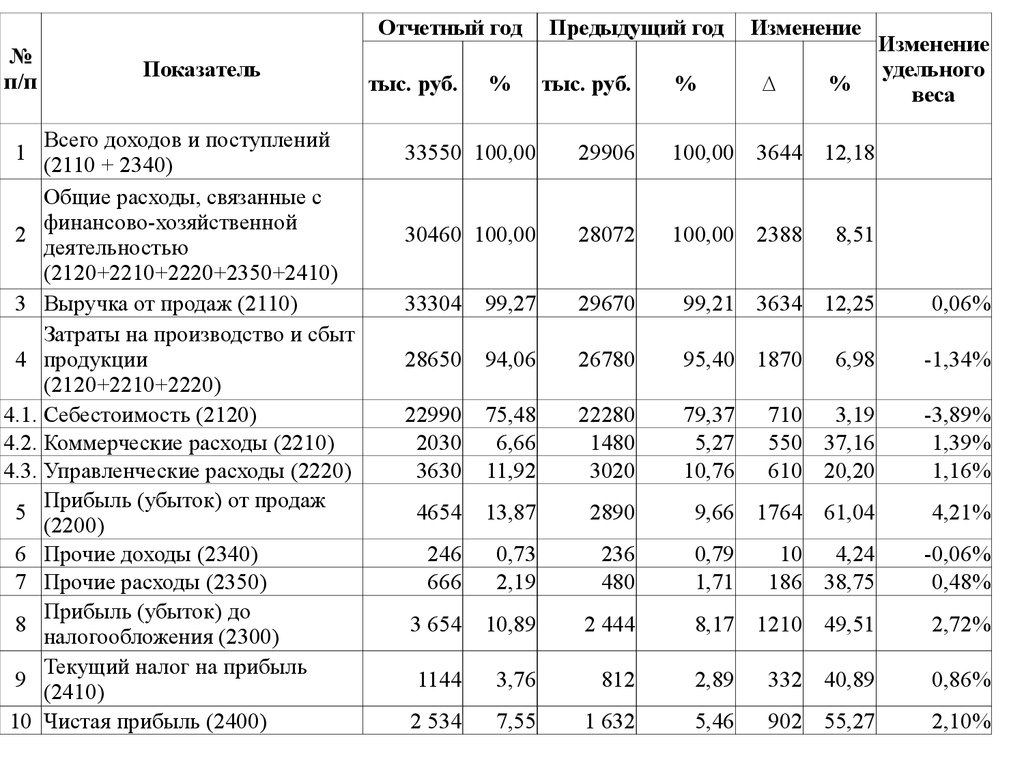

Отчетный год№

п/п

Показатель

Всего доходов и поступлений

(2110 + 2340)

Общие расходы, связанные с

финансово-хозяйственной

2

деятельностью

(2120+2210+2220+2350+2410)

3 Выручка от продаж (2110)

Затраты на производство и сбыт

4 продукции

(2120+2210+2220)

4.1. Себестоимость (2120)

4.2. Коммерческие расходы (2210)

4.3. Управленческие расходы (2220)

Прибыль (убыток) от продаж

5

(2200)

6 Прочие доходы (2340)

7 Прочие расходы (2350)

Прибыль (убыток) до

8

налогообложения (2300)

Текущий налог на прибыль

9

(2410)

10 Чистая прибыль (2400)

1

тыс. руб.

%

Предыдущий год

тыс. руб.

%

Изменение

∆

%

33550 100,00

29906

100,00 3644 12,18

30460 100,00

28072

100,00 2388

33304

99,27

29670

99,21 3634 12,25

28650

94,06

26780

95,40 1870

22990

2030

3630

75,48

6,66

11,92

22280

1480

3020

79,37

5,27

10,76

4654

13,87

2890

246

666

0,73

2,19

236

480

3 654

10,89

2 444

1144

3,76

2 534

7,55

Изменение

удельного

веса

8,51

0,06%

6,98

-1,34%

710 3,19

550 37,16

610 20,20

-3,89%

1,39%

1,16%

9,66 1764 61,04

4,21%

0,79

1,71

10 4,24

186 38,75

-0,06%

0,48%

8,17 1210 49,51

2,72%

812

2,89

332 40,89

0,86%

1 632

5,46

902 55,27

2,10%

37. Факторный анализ прибыли от продаж

ФАКТОРНЫЙ АНАЛИЗПРИБЫЛИ ОТ ПРОДАЖ

38.

Факторный анализ финансового результата от продаж позволяетопределить влияние на прибыль от продаж следующих факторов:

изменение отпускных цен на реализованную продукцию, ∆Приб (ц);

изменение объема реализации продукции, ∆Приб (в);

изменение уровня себестоимости продукции, ∆Приб (усс);

изменение уровня коммерческих расходов, ∆Приб (укр);

изменение уровня управленческих расходов, ∆Приб (уур).

39.

•Расчет влияния на прибыль от продаж изменения продажных цен напродукцию (∆Приб (ц)).

Индекс цен (Iц) определяется:

Iц = (100% + уровень инфляции) / 100% = 1,12

Выручка отчетного периода в базисных ценах определяется:

В1(цо) = выручка отчетного периода (В1) / Iц = 29 735,71

Изменение прибыли за счет изменения цен определяется:

+- ∆ Приб (ц) = (В1 – В1(цо))*Rо = 347,57

где Rо (рентабельность продаж базисного года) = прибыль от продаж (Приб0) /

выручка (Во) = 9,74%

В1 – выручка отчетного года

•Расчет влияния на прибыль от продаж изменения объема реализации

(∆Приб (в)).

Изменение прибыли за счет изменения объема реализации будет определяться:

+- ∆ Приб (в) = (В1(цо) – В0)*Rо = 6,40

где В0 – выручка базисного года в ценах базисного года

40.

•Расчет влияния на прибыль от продаж изменения уровня себестоимостипродукции (∆Приб (усс)):

+- ∆ Приб (усс) = -В1 * ( УСС1 - УСС0) = 2 076,11

где УСС1 (уровень себестоимости отчетного года) = себестоимость / выручка = 0,69

УСС0 (уровень себестоимости базисного года) = себестоимость / выручка = 0,75

•Расчет влияния на прибыль от продаж изменения уровня коммерческих расходов

(∆Приб (укр)):

+- ∆ Приб (укр) = -В1 * ( УКР1 - УКР0) = -333,04

УКР0 (ур-нь коммерческих расходов базисного года) = ком. расходы / выручка = 0,05

УКР1 (ур-нь коммерческих расходов отчетного года) = ком. расходы / выручка = 0,06

•Расчет влияния на прибыль от продаж изменения уровня управленческих

расходов (∆Приб (уур)):

+- ∆ Приб (уур) = -В1 * ( УУР1 - УУР0) = -333,04

УУР0 (ур-нь управленческих расходов базисного года) = упр. расходы / выручка =

0,10

УУР1 (ур-нь управленческих расходов отчетного года) = упр. расходы / выручка = 0,11

41.

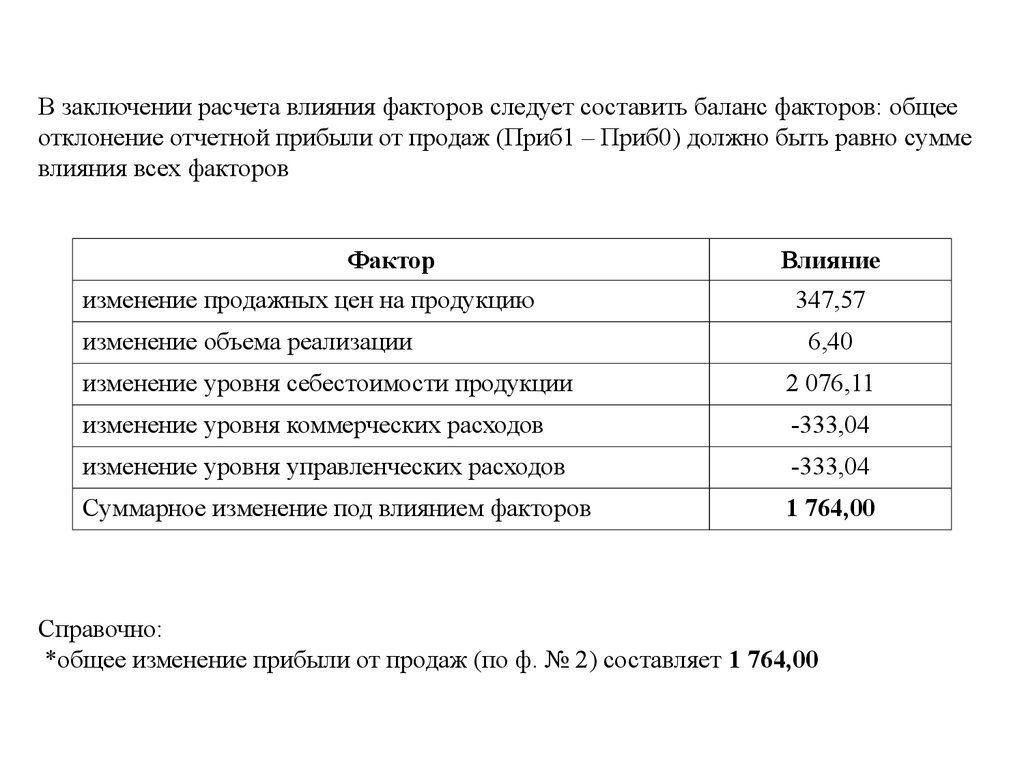

В заключении расчета влияния факторов следует составить баланс факторов: общееотклонение отчетной прибыли от продаж (Приб1 – Приб0) должно быть равно сумме

влияния всех факторов

Фактор

изменение продажных цен на продукцию

изменение объема реализации

Влияние

347,57

6,40

изменение уровня себестоимости продукции

2 076,11

изменение уровня коммерческих расходов

-333,04

изменение уровня управленческих расходов

-333,04

Суммарное изменение под влиянием факторов

1 764,00

Справочно:

*общее изменение прибыли от продаж (по ф. № 2) составляет 1 764,00

42.

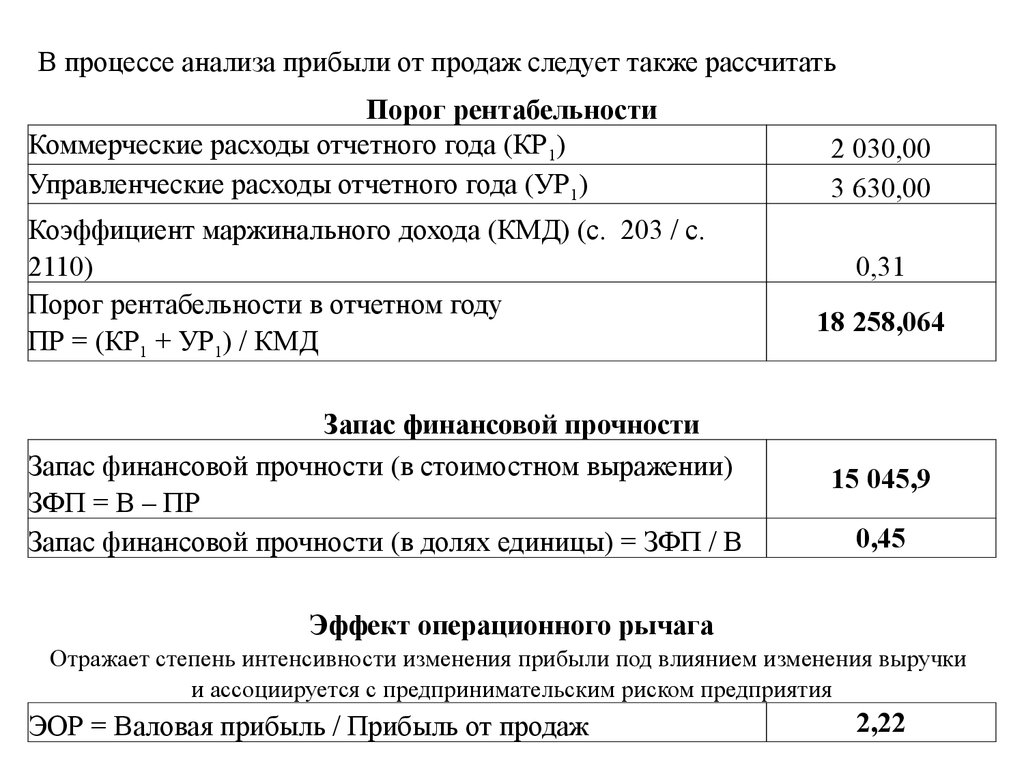

В процессе анализа прибыли от продаж следует также рассчитатьПорог рентабельности

Коммерческие расходы отчетного года (КР1)

Управленческие расходы отчетного года (УР1)

Коэффициент маржинального дохода (КМД) (с. 203 / с.

2110)

Порог рентабельности в отчетном году

ПР = (КР1 + УР1) / КМД

Запас финансовой прочности

Запас финансовой прочности (в стоимостном выражении)

ЗФП = В – ПР

Запас финансовой прочности (в долях единицы) = ЗФП / В

2 030,00

3 630,00

0,31

18 258,064

15 045,9

0,45

Эффект операционного рычага

Отражает степень интенсивности изменения прибыли под влиянием изменения выручки

и ассоциируется с предпринимательским риском предприятия

ЭОР = Валовая прибыль / Прибыль от продаж

2,22

43. Трехкомпонентный анализ рентабельности

ТРЕХКОМПОНЕНТНЫЙ АНАЛИЗРЕНТАБЕЛЬНОСТИ

44.

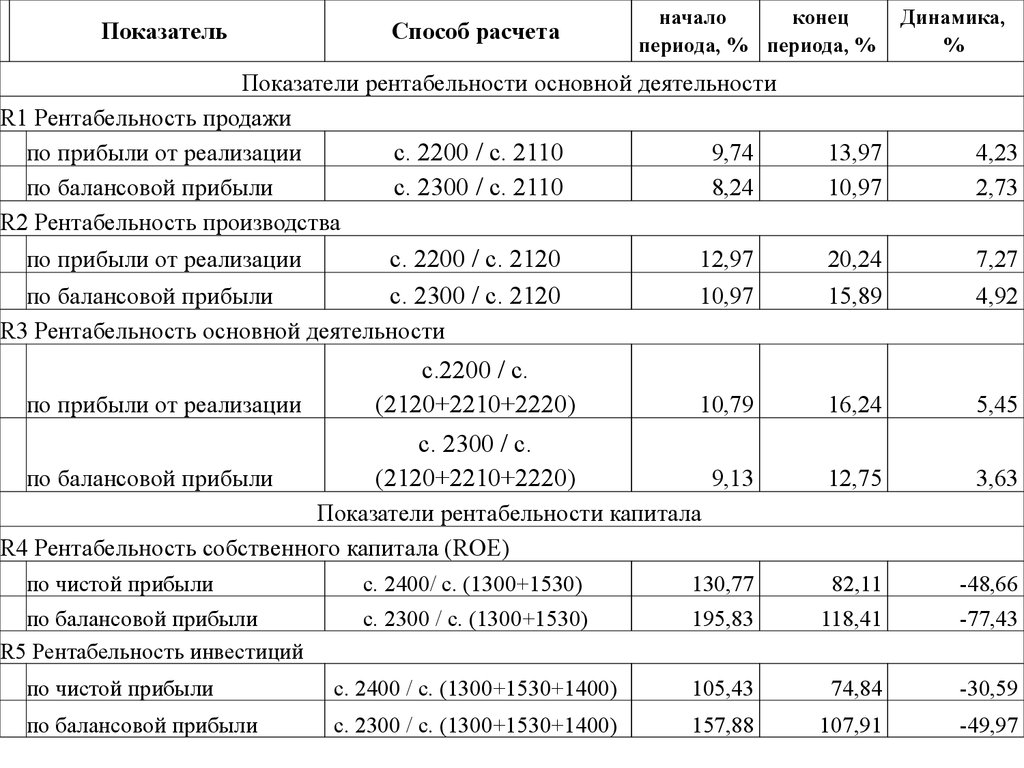

ПоказательСпособ расчета

начало

конец

периода, % периода, %

Показатели рентабельности основной деятельности

R1 Рентабельность продажи

с. 2200 / с. 2110

по прибыли от реализации

9,74

с. 2300 / с. 2110

по балансовой прибыли

8,24

R2 Рентабельность производства

Динамика,

%

13,97

10,97

4,23

2,73

12,97

20,24

7,27

10,97

15,89

4,92

по прибыли от реализации

с.2200 / с.

(2120+2210+2220)

10,79

16,24

5,45

по балансовой прибыли

с. 2300 / с.

(2120+2210+2220)

9,13

12,75

3,63

с. 2400/ с. (1300+1530)

130,77

82,11

-48,66

с. 2300 / с. (1300+1530)

195,83

118,41

-77,43

по чистой прибыли

с. 2400 / с. (1300+1530+1400)

105,43

74,84

-30,59

по балансовой прибыли

с. 2300 / с. (1300+1530+1400)

157,88

107,91

-49,97

по прибыли от реализации

с. 2200 / с. 2120

с. 2300 / с. 2120

по балансовой прибыли

R3 Рентабельность основной деятельности

Показатели рентабельности капитала

R4 Рентабельность собственного капитала (ROE)

по чистой прибыли

по балансовой прибыли

R5 Рентабельность инвестиций

45.

ПоказательСпособ расчета

начало

конец

периода, % периода, %

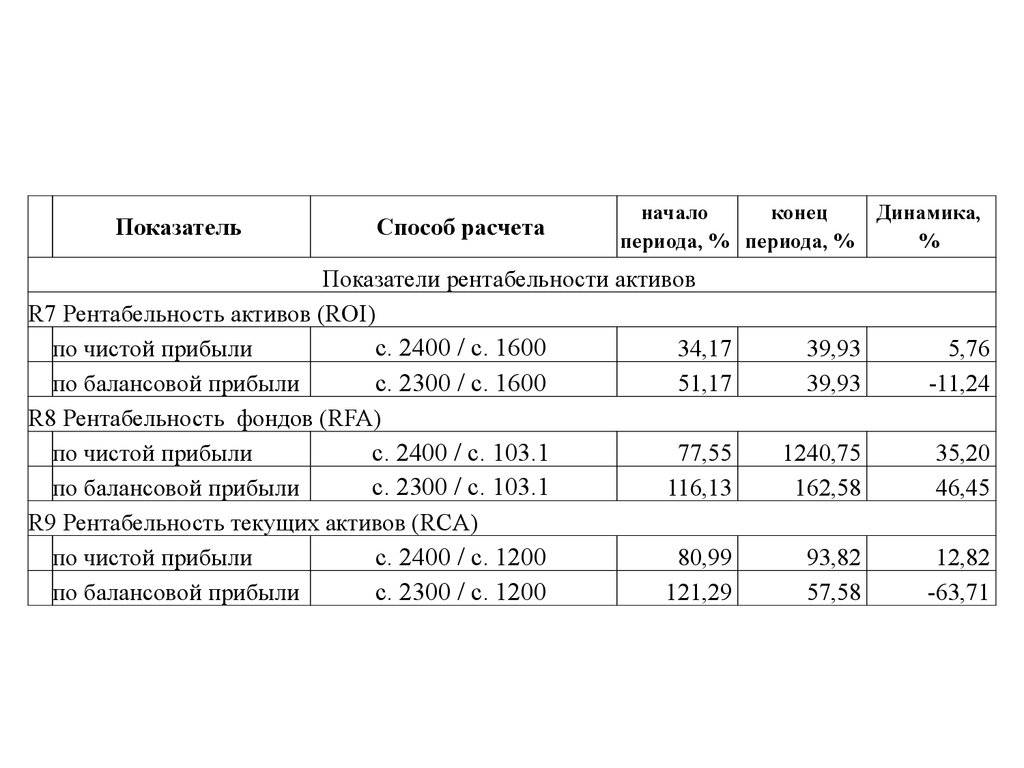

Показатели рентабельности активов

R7 Рентабельность активов (ROI)

с. 2400 / с. 1600

по чистой прибыли

34,17

с. 2300 / с. 1600

по балансовой прибыли

51,17

R8 Рентабельность фондов (RFA)

с. 2400 / с. 103.1

по чистой прибыли

77,55

с. 2300 / с. 103.1

по балансовой прибыли

116,13

R9 Рентабельность текущих активов (RCA)

с. 2400 / с. 1200

по чистой прибыли

80,99

с. 2300 / с. 1200

по балансовой прибыли

121,29

Динамика,

%

39,93

39,93

5,76

-11,24

1240,75

162,58

35,20

46,45

93,82

57,58

12,82

-63,71

46.

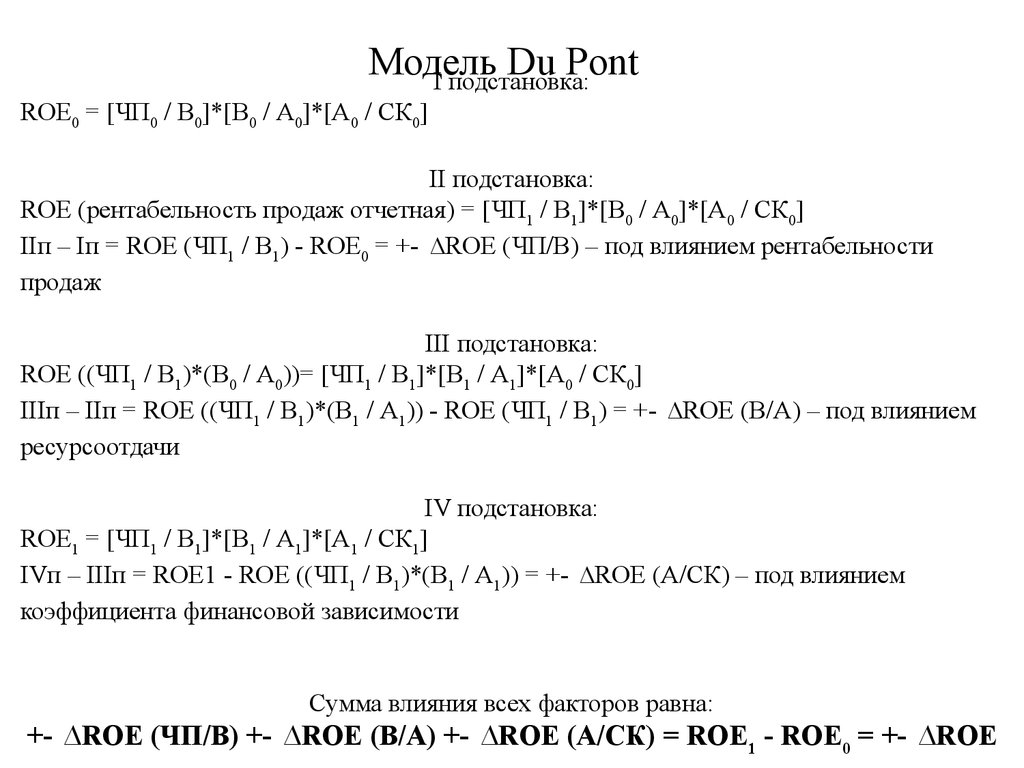

МодельDu Pont

I подстановка:

ROE0 = [ЧП0 / В0]*[В0 / А0]*[А0 / СК0]

II подстановка:

ROE (рентабельность продаж отчетная) = [ЧП1 / В1]*[В0 / А0]*[А0 / СК0]

IIп – Iп = ROE (ЧП1 / В1) - ROE0 = +- ∆ROE (ЧП/В) – под влиянием рентабельности

продаж

III подстановка:

ROE ((ЧП1 / В1)*(В0 / А0))= [ЧП1 / В1]*[В1 / А1]*[А0 / СК0]

IIIп – IIп = ROE ((ЧП1 / В1)*(В1 / А1)) - ROE (ЧП1 / В1) = +- ∆ROE (В/А) – под влиянием

ресурсоотдачи

IV подстановка:

ROE1 = [ЧП1 / В1]*[В1 / А1]*[А1 / СК1]

IVп – IIIп = ROE1 - ROE ((ЧП1 / В1)*(В1 / А1)) = +- ∆ROE (А/СК) – под влиянием

коэффициента финансовой зависимости

Сумма влияния всех факторов равна:

+- ∆ROE (ЧП/В) +- ∆ROE (В/А) +- ∆ROE (А/СК) = ROE1 - ROE0 = +- ∆ROE

47.

ROE,% ЧП/В , % В/А , % А/СК, % ∆ROE,%под влиянием

I 1520,77

5,50

6,21

3,83

II 180,89

7,61

6,21

3,83

50,12

рентабельности продаж

III 104,83

7,61

3,60

3,83

-76,06

ресурсоотдачи

IV 82,12

7,61

3,60

3,00

-22,71

коэффициента

фин.зависимости

-48,65

всех факторов

48. РАСЧЕТ ЧИСТЫХ АКТИВОВ

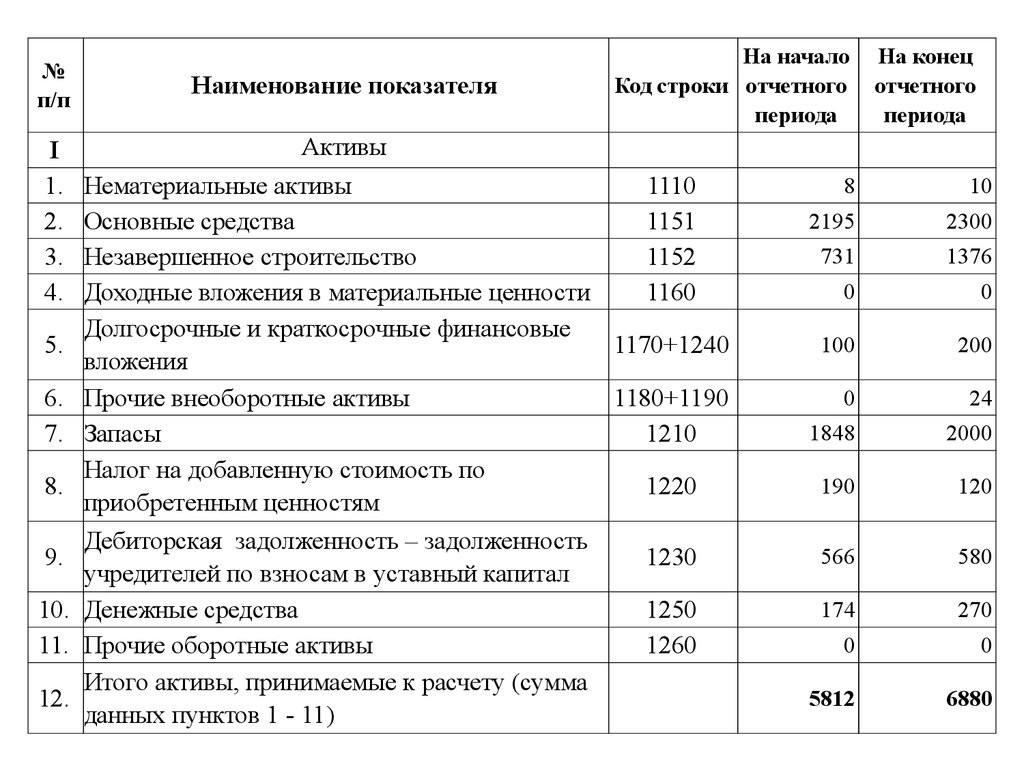

49.

№п/п

I

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

Наименование показателя

На начало

Код строки отчетного

периода

На конец

отчетного

периода

Активы

Нематериальные активы

1110

Основные средства

1151

Незавершенное строительство

1152

Доходные вложения в материальные ценности

1160

Долгосрочные и краткосрочные финансовые

1170+1240

вложения

Прочие внеоборотные активы

1180+1190

Запасы

1210

Налог на добавленную стоимость по

1220

приобретенным ценностям

Дебиторская задолженность – задолженность

1230

учредителей по взносам в уставный капитал

Денежные средства

1250

Прочие оборотные активы

1260

Итого активы, принимаемые к расчету (сумма

данных пунктов 1 - 11)

8

10

2195

2300

731

1376

0

0

100

200

0

24

1848

2000

190

120

566

580

174

270

0

0

5812

6880

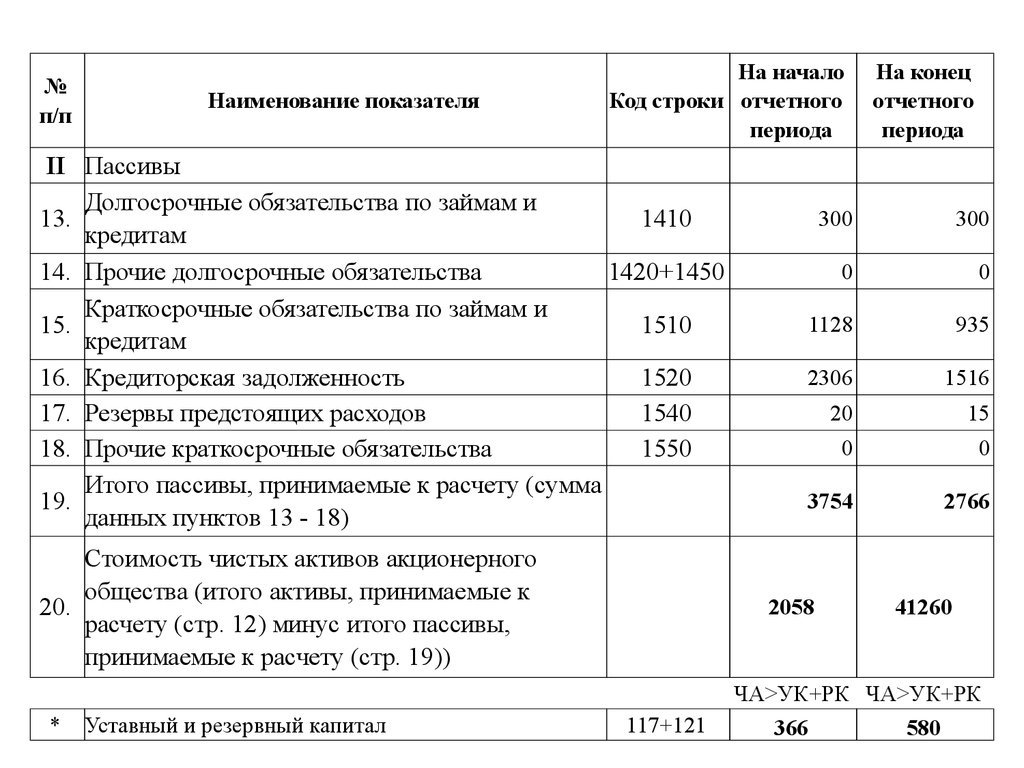

50.

№п/п

Наименование показателя

На начало

Код строки отчетного

периода

II Пассивы

Долгосрочные обязательства по займам и

13.

1410

кредитам

14. Прочие долгосрочные обязательства

1420+1450

Краткосрочные обязательства по займам и

15.

1510

кредитам

16. Кредиторская задолженность

1520

17. Резервы предстоящих расходов

1540

18. Прочие краткосрочные обязательства

1550

Итого пассивы, принимаемые к расчету (сумма

19.

данных пунктов 13 - 18)

Стоимость чистых активов акционерного

общества (итого активы, принимаемые к

20.

расчету (стр. 12) минус итого пассивы,

принимаемые к расчету (стр. 19))

На конец

отчетного

периода

300

300

0

0

1128

935

2306

1516

20

15

0

0

3754

2766

2058

41260

ЧА>УК+РК ЧА>УК+РК

*

Уставный и резервный капитал

117+121

366

580

51. Форма № 4 Отчет о движении денежных средств

ФОРМА № 4ОТЧЕТ О ДВИЖЕНИИ

ДЕНЕЖНЫХ СРЕДСТВ

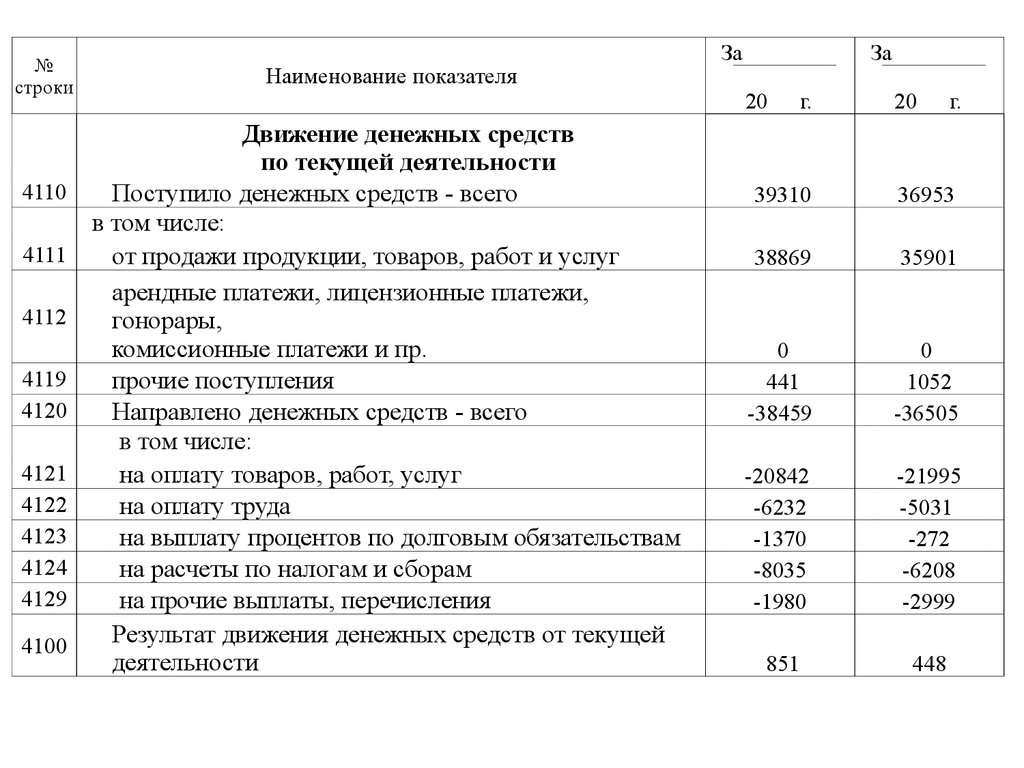

52.

№строки

4110

4111

4112

4119

4120

4121

4122

4123

4124

4129

4100

Наименование показателя

За

За

20

Движение денежных средств

по текущей деятельности

Поступило денежных средств - всего

в том числе:

от продажи продукции, товаров, работ и услуг

арендные платежи, лицензионные платежи,

гонорары,

комиссионные платежи и пр.

прочие поступления

Направлено денежных средств - всего

в том числе:

на оплату товаров, работ, услуг

на оплату труда

на выплату процентов по долговым обязательствам

на расчеты по налогам и сборам

на прочие выплаты, перечисления

Результат движения денежных средств от текущей

деятельности

г.

20

г.

39310

36953

38869

35901

0

441

-38459

0

1052

-36505

-20842

-6232

-1370

-8035

-1980

-21995

-5031

-272

-6208

-2999

851

448

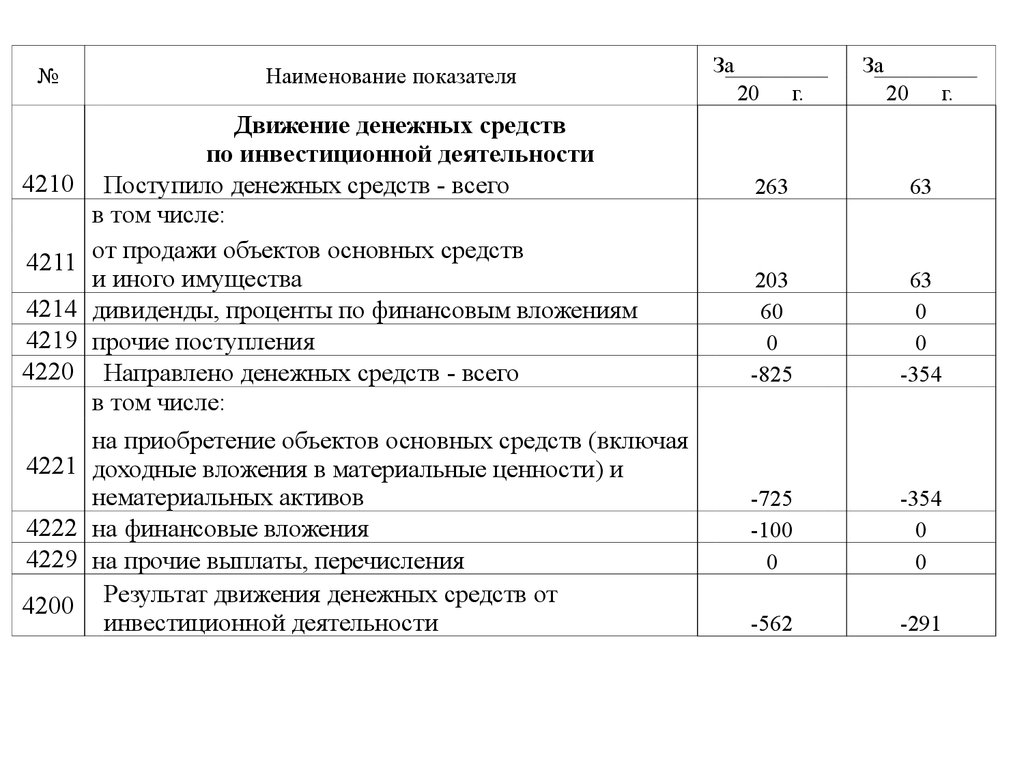

53.

№4210

4211

4214

4219

4220

4221

4222

4229

4200

Наименование показателя

Движение денежных средств

по инвестиционной деятельности

Поступило денежных средств - всего

в том числе:

от продажи объектов основных средств

и иного имущества

дивиденды, проценты по финансовым вложениям

прочие поступления

Направлено денежных средств - всего

в том числе:

на приобретение объектов основных средств (включая

доходные вложения в материальные ценности) и

нематериальных активов

на финансовые вложения

на прочие выплаты, перечисления

Результат движения денежных средств от

инвестиционной деятельности

За

За

20

г.

20

г.

263

63

203

60

0

-825

63

0

0

-354

-725

-100

0

-354

0

0

-562

-291

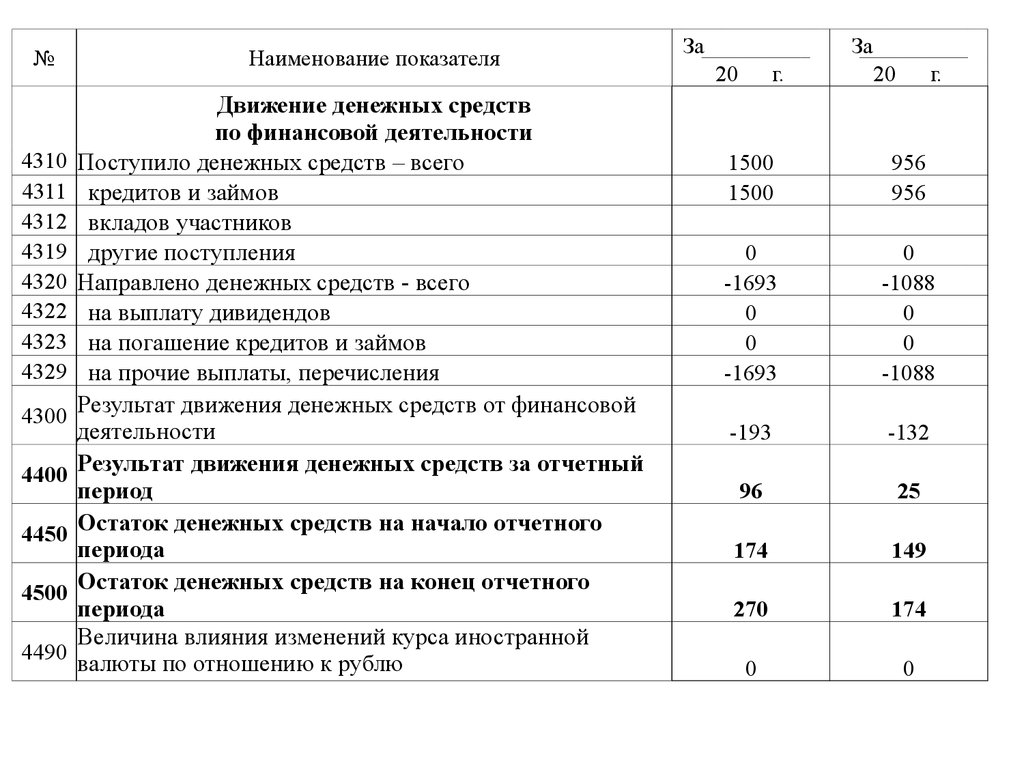

54.

№4310

4311

4312

4319

4320

4322

4323

4329

4300

4400

4450

4500

4490

Наименование показателя

Движение денежных средств

по финансовой деятельности

Поступило денежных средств – всего

кредитов и займов

вкладов участников

другие поступления

Направлено денежных средств - всего

на выплату дивидендов

на погашение кредитов и займов

на прочие выплаты, перечисления

Результат движения денежных средств от финансовой

деятельности

Результат движения денежных средств за отчетный

период

Остаток денежных средств на начало отчетного

периода

Остаток денежных средств на конец отчетного

периода

Величина влияния изменений курса иностранной

валюты по отношению к рублю

За

За

20

г.

20

г.

1500

1500

956

956

0

-1693

0

0

-1693

0

-1088

0

0

-1088

-193

-132

96

25

174

149

270

174

0

0

55. Анализ движения денежных средств прямым методом

АНАЛИЗ ДВИЖЕНИЯДЕНЕЖНЫХ СРЕДСТВ

ПРЯМЫМ МЕТОДОМ

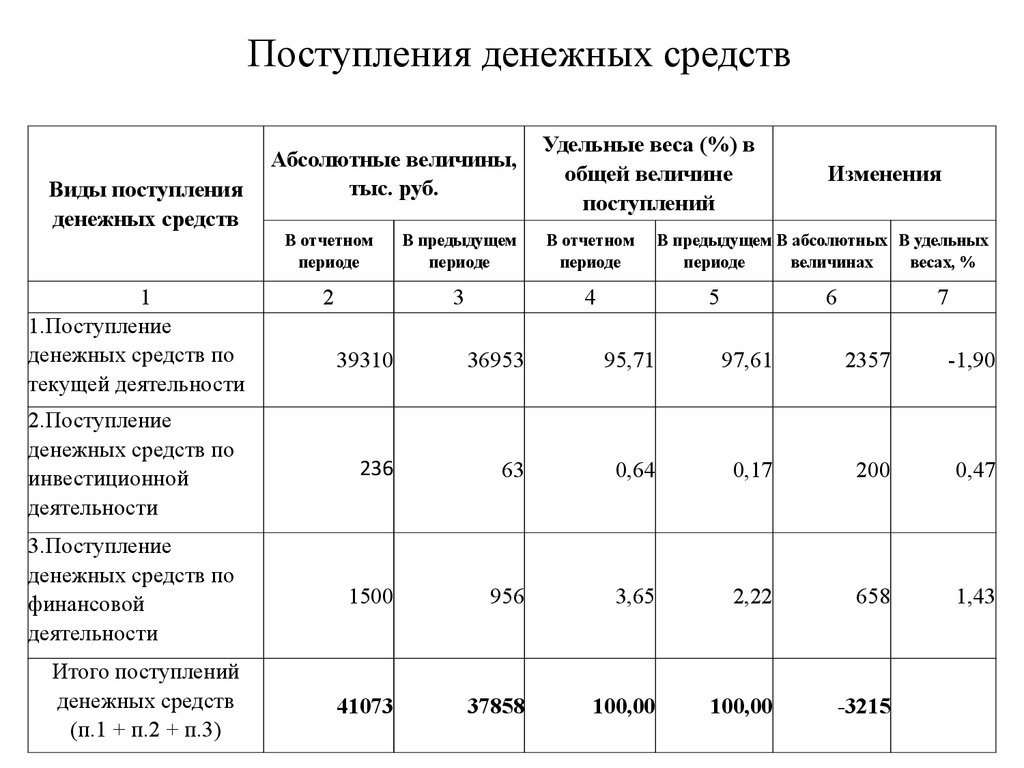

56.

Поступления денежных средствВиды поступления

денежных средств

1

1.Поступление

денежных средств по

текущей деятельности

Абсолютные величины,

тыс. руб.

Удельные веса (%) в

общей величине

поступлений

В отчетном

периоде

В предыдущем

периоде

В отчетном

периоде

2

3

4

Изменения

В предыдущем В абсолютных В удельных

периоде

величинах

весах, %

5

6

7

39310

36953

95,71

97,61

2357

-1,90

2.Поступление

денежных средств по

инвестиционной

деятельности

236

63

0,64

0,17

200

0,47

3.Поступление

денежных средств по

финансовой

деятельности

1500

956

3,65

2,22

658

1,43

Итого поступлений

денежных средств

(п.1 + п.2 + п.3)

41073

37858

100,00

100,00

-3215

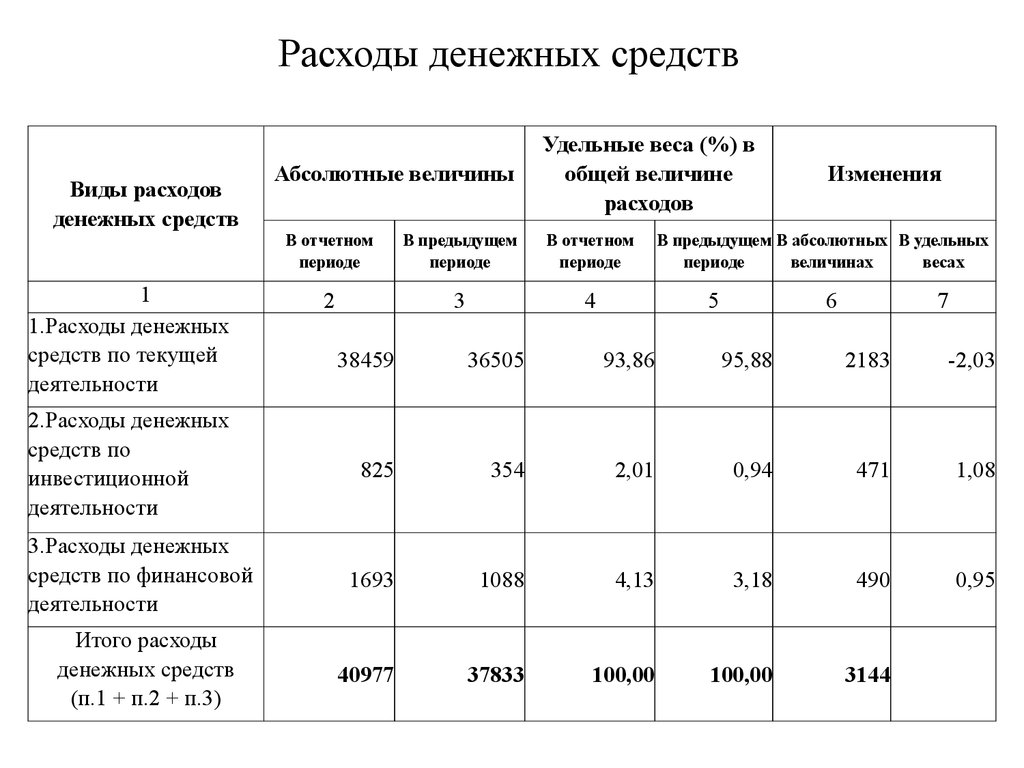

57.

Расходы денежных средствВиды расходов

денежных средств

1

1.Расходы денежных

средств по текущей

деятельности

Абсолютные величины

Удельные веса (%) в

общей величине

расходов

В отчетном

периоде

В предыдущем

периоде

В отчетном

периоде

2

3

4

Изменения

В предыдущем В абсолютных В удельных

периоде

величинах

весах

5

6

7

38459

36505

93,86

95,88

2183

-2,03

825

354

2,01

0,94

471

1,08

3.Расходы денежных

средств по финансовой

деятельности

1693

1088

4,13

3,18

490

0,95

Итого расходы

денежных средств

(п.1 + п.2 + п.3)

40977

37833

100,00

100,00

3144

2.Расходы денежных

средств по

инвестиционной

деятельности

58.

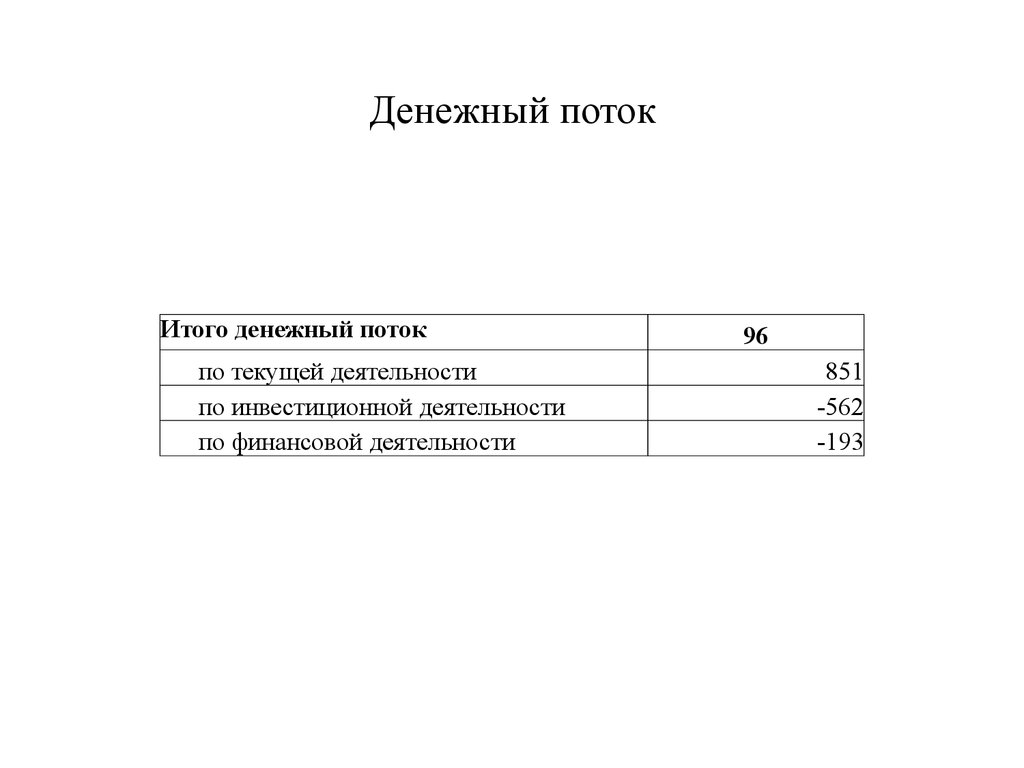

Денежный потокИтого денежный поток

по текущей деятельности

по инвестиционной деятельности

по финансовой деятельности

96

851

-562

-193

59. Анализ движения денежных средств косвенным методом

АНАЛИЗ ДВИЖЕНИЯДЕНЕЖНЫХ СРЕДСТВ

КОСВЕННЫМ МЕТОДОМ

60.

Стр.2400

1210

1220

1231

1230.2

Значения Отток денежных средств Значения

Приток денежных средств

Текущая деятельность

2534 Непокрытый убыток о.г.

Чистая прибыль отчетного года

Списана амортизация

Начисленная амортизация

(списание износа)

(прирост)

Увеличение ст-ти запасов

152

Снижение стоимости запасов

70

Увеличение НДС

Снижение НДС

50

Увеличение долгосрочной

64

Снижение долгосрочной

деб. задолженности

дебиторской задолженности

Увеличение

20

Снижение краткосрочных

краткосрочных

финансовых вложений

финансовых вложений

Снижение прочих оборотных

1260

активов

Увеличение кредиторской

1520

задолженности

Итого приток денежных средств

по текущей деятельности

2654

Увеличение проч.

оборотных активов

Снижение кредиторской

задолженности

Итого отток денежных

средств по текущей

деятельности

Итого денежный поток по текущей деятельности

(приток/отток)

790

1026

1628

61.

Стр.1150

1130

1152

1160

1180

1170

1190

Отток денежных

Значения

средств

Инвестиционная деятельность

Поступление

105

Выбытие (реализация) ОС

(приобретение) ОС

Поступление НМА

2

Выбытие НМА

Увеличение незав-го

645

Снижение незавершенного

строительства

строительства

Увеличение доходных

Снижение доходных вложений в МЦ

вложений в МЦ

Увеличение отло24

Снижение отложенных налоговых

женных налог. активов

активов

Увеличение долго80

Снижение долгосрочных

срочных фин. вложений

финансовых вложений.

Увеличение прочих

Снижение прочих внеоборотных

внеоборотных активов

активов

0

Итого отток денежных 856

Итого приток денежных средств по

средств по инвест.

инвестиционной деятельности

деятельности

Приток денежных средств

Значения

Итого денежный поток по инвестиционной деятельности

(приток/отток)

-856

62.

стрПриток денежных средств

Значения

Отток ДС

Значения

Финансовая деятельность

Снижение краткосрочных

Увеличение кратко1240 финансовых вложений

срочных фин. вложений

200

Снижение УК

1310 Увеличение УК

Снижение ДК

1350 Увеличение ДК

14

Снижение РК

1360 Увеличение РК

Увеличение нераспределенной

Снижение нераспреде. 684

1370 прибыли

прибыли

Увеличение долгосрочных

Снижение долгосрочных

1400 обязательств

обязательств

Снижение краткосрочных

Увеличение краткосрочных

193

1510 кредитов и займов

кредитов и займов

Увеличение доходов будущих

Снижение доходов

8

1530 периодов

будущих периодов

Увеличение резерва предстоящих

Снижение резерва

5

1540 расходов и платежей

предст. расх. и платежей

Увеличение прочих

Снижение пр. кратко1550 краткосрочных обязательств

срочных обязательств

Итого приток денежных средств

214

Итого отток ДС по фин.

890

по финансовой деятельности

деятельности

Итого денежный поток по фин. деятельности (приток/отток)

-676

63.

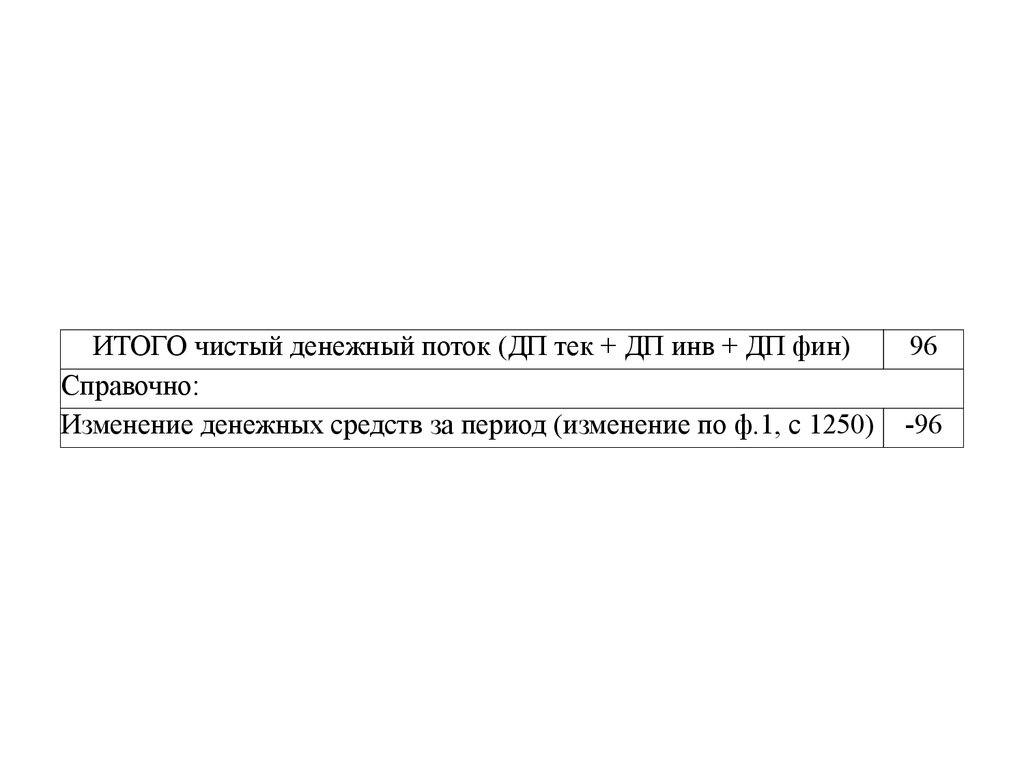

ИТОГО чистый денежный поток (ДП тек + ДП инв + ДП фин)Справочно:

Изменение денежных средств за период (изменение по ф.1, с 1250)

96

-96

finance

finance