Similar presentations:

Метод рыночной экстракции

1.

• Наиболее предпочтительным методом расчета ставкидисконтирования является метод рыночной экстракции. При

использовании этого метода ставка дисконтирования

рассчитывается на основании реконструкции предположений

покупателей объектов-аналогов о величине будущих доходов и

последующем сопоставлении будущих денежных потоков с

начальной инвестицией (ценой покупки) путем расчета

внутренней нормы доходности (IRR). Под внутренней нормой

доходности понимают ставку дисконтирования, использование

которой обеспечивает равенство текущей стоимости ожидаемых

денежных притоков и величины первоначальных инвестиций.

• При недостаточности данных для использования метода

экстракции оценщик может использовать метод построения

ставки дисконтирования на основе безрисковой ставки, оценив

при этом возможные риски владения объектом оценки.

2. Метод рыночной экстракции

• Для реализации метода рыночной экстракции должнывыбираться не менее пяти – семи объектов, принадлежащих к

тому же сегменту рынка, что и объект оценки при наиболее

эффективном использовании.

• По каждому из объектов-аналогов должна быть известна цена

продажи (или цена предложения) и фактическая (или

предлагаемая) ставка арендной платы.

• Для объектов-аналогов прогнозируется чистый операционный

доход.

• При прогнозировании чистого операционного дохода следует

исходить из официальных прогнозов социально-экономического

развития региона.

• Так как прогнозируется денежный поток с учетом инфляции

рассчитать нужно номинальную процентную ставку.

• Реверсия рассчитывается, исходя из ежегодного роста цен на

подобную недвижимость.

3.

• Далее с использованием финансового калькулятора иликомпьютерных электронных таблиц рассчитывается внутренняя

норма прибыли (IRR), которая и будет являться ставкой

дисконтирования денежных потоков для объекта оценки.

• Расчет IRR выполняется с помощью функции MS Excel,

называемой ВСД из категории «Финансовые». Параметры

функции: «Значения» — это графа таблицы, содержащая

прогнозный денежный поток для объекта-аналога;

«Предположение» - предполагаемая исполнителем расчета

величина IRR (параметр необязательный). MS Excel выдает

значение IRR в % на 1 расчетный период. Например, если

денежный поток прогнозировался по годам, то результатом будет

IRR в % годовых. Если денежный поток прогнозировался

поквартально, то результатом будет IRR в % на квартал и для

получения годового значения его нужно будет умножить на 4.

• Итоговое значение ставки дисконтирования для объекта оценки

может быть рассчитано как среднее арифметическое значение

ставок дисконтирования по объектам-аналогам.

4. Пример расчета ставки дисконтирования методом экстракции

Аналог№1

Аналог

№2

Аналог №3

Аналог

№4

Аналог №5

Рыночная стоимость на

дату оценки

-50000

-49999

-49998

-49997

-49996

ЧОД на 1-й прогнозный год

(с четом роста 5% в год)

4167,5

5093,6

3704,4

4630,5

4630,5

ЧОД на 2-й прогнозный год

(с четом роста 5% в год)

4375,8

5348,2

3889,6

4862,0

4862,0

ЧОД на 3-й прогнозный год

(с четом роста 5% в год)

62475,9

63495,7

61963,0

62982,9

62981,7

в т.ч. Реверсия (с четом

роста 5% в год)

57881,3

57880,1

57878,9

57877,8

57876,6

IRR

13,33%

15,19%

12,41%

14,26%

14,26%

Среднее значение ставки дисконтирования 13,9%

5.

• Используя полученную в данном примере величинуставки дисконтирования для оценки объекта,

приведенного в предыдущем примере, получим

результат оценки рыночной стоимости объекта оценки

методом дисконтирования.

• Расчет предлагается выполнить с использованием

функции MS Excel, называемой ЧПС. Функция

рассчитывает величину чистой приведенной стоимости

инвестиции, используя ставку дисконтирования, а также

стоимости будущих выплат (отрицательные значения) и

поступлений (положительные значения).

6. Оценка объекта методом дисконтирования

ЧОД1-й

прогнозны

й год

2-й

прогнозны

й год

3-й

прогнозны

й год

2 436 700

2 588 692

2 747 882

Реверсия (Ставка дисконта

13,9% - темп роста 5% =

8,9%)

Денежный поток с учетом

реверсии

NPV, руб. 26 889 115

Постпрогноз

ный

период

30 875 079

2 436 700

2 588 692

33 622 961

7.

Анализируя значения, полученныеметодами прямой капитализации и

дисконтирования для оценки одного и

того же объекта, можно заметить, что

при правильном обосновании

измерителей выгоды (ставка

капитализации, ставка

дисконтирования) результаты

получаются близкими.

8. Метод построения (суммирования, кумулятивный

• При использовании метода построения коэффициентдисконтирования складывается из трех составляющих:

I = IR + MRR + CR,

• где IR - темп инфляции,

• MRR — минимальная реальная норма прибыли,

• CR — компенсация за риск.

• Под минимальной нормой прибыли, на которую может

согласиться предприниматель, понимается наименьший

гарантированный уровень доходности, сложившийся на рынке

капитала - то есть нижняя граница стоимости капитала.

• В государствах со стабильной экономикой качестве эталона часто

выступают безрисковые и не зависящие от условий конкуренции

облигации государственных займов, приносящие стабильный

доход в пределах 2-5 реальных (т.е. за вычетом инфляции)

процентов в год.

9.

Сумма (IR + MRR) называется безрисковой номинальной ставкойдохода (т.е. с учетом инфляции), обозначается Rf.

В основе метода построения лежат предположения о том, что:

• если бы инвестиции были безрисковыми, то инвесторы требовали

бы безрисковую доходность на свой капитал (то есть норму

доходности, соответствующую норме доходности вложений в

безрисковые активы);

• чем выше инвестор оценивает риск проекта, тем более высокие

требования он предъявляет к его доходности.

Выбор безрисковой ставки в российской оценочной практике

является дискуссионным вопросом.

Теоретиками оценки предлагаются различные варианты выбора

безрисковой ставки.

10. Безрисковая ставка

Р.В. Бабенко «Оценка стоимости жилой недвижимости» (впорядке убывания надежности)

А.В.Каминский, Ю.И.Страхов, Е.М.Трейгер «Анализ

практики оценки недвижимости» (в порядке убывания

надежности)

Депозиты российских банков высшей категории надежности

Государственные облигации (ОВВЗ, еврооблигации)

Облигации внутреннего федерального займа (ОФЗ)

Депозиты наиболее надежных российских коммерческих

банков

(Сбербанк,

Внешторгбанк,

Альфа-Банк,

Газпромбанк, Банк Москвы, Внешэкономбанк)

Государственные ценные бумаги по операциям внешнего

заимствования (евробонды)

Ставки по межбанковским кредитам

Государственные облигации внутреннего валютного займа

(ОВВЗ)

Ставка рефинансирования Банка России

Ставка рефинансирования Банка России

Облигации правительства США + страновой риск

Гособлигации развитых стран + страновой риск

Ставка по межбанковским кредитам (MIBOR)

Ставка по межбанковским кредитам на международных

финансовых рынках (LIBOR) + страновой риск

Примечания автора

Примечания авторов

Данные по большому количеству перечисленных

показателей публикуются на сайте www.kommersant.ru

со ссылкой на агенство REUTERS. Рейтинг

надежности банков приводится на www.bankir.ru

Нецелесообразно использовать ставку рефинансирования,

т.к. она краткосрочная, формируется государством как

инструмент

кредитно-денежной

политики.

Нецелесообразно

использовать

ставки

по

межбанковским кредитам, т.к. они краткосрочные – от 1

дня до 1 года

11.

• Одним из наиболее простых и поэтому распространенных напрактике способов определения ставки дисконтирования на

основе безрисковой ставки является кумулятивный метод оценки

премии за риск.

• Формула расчета ставки дисконтирования будет выглядеть

следующим образом:

R = Rf + R1 + … + Rn,

(11)

• где R — ставка дисконтирования;

• Rf — безрисковая ставка дохода;

• R1 + ... + Rn — рисковые премии по различным факторам риска.

• Понятие риска определяется как опасность, возможность ущерба

или убытка, событие, требующее обеспечить соответствующую

защиту. Любопытно российское определение слова «риск» в

толковом словаре Даля (XIX век). Это понятие приравнивается к

понятию предприимчивости, действий «на авось», «без верного

расчета».

12.

Применительно к оценке недвижимости иинвестиционному проектированию понятие «риск»

совмещает, как минимум, три понятия:

1. Возможность возникновения некоторого

нежелательного события, в том числе в связи с

неопределенностью, недостатностью информации;

2. Вред (в том числе размер ущерба) для объекта

недвижимости, а также заинтересованных лиц,

возникающий в случае, если нежелательное событие

произошло;

3. Отклонение результатов исполнения проекта в

отрицательную сторону по сравнению с некоторой

исходной оценкой.

13.

Кроме общих рыночных рисков, инвестициям в недвижимостьприсущи специфические риски, обусловленные уникальными

свойствами данного инвестиционного актива:

• риск управления недвижимостью;

• риск низкой ликвидности;

• секторный риск;

• региональный риск;

• риск износа;

• экологический риск;

• риск инфляции;

• законодательный риск;

• налоговый риск;

• юридический риск.

14.

Риск управления недвижимостью может быть в своюочередь разделен на следующие риски:

• неэффективность арендных отношений;

• вероятные небезопасные отклонения в режимах

использования объектов (бытовые аварии);

• сбои в системах материально-технических поставок;

• конфликты в социальной сфере и т.д.

В наиболее упрощенной форме расчета рисков при

оценке недвижимости рассматриваются всего три вида

рисков: риск инвестирования в недвижимость, риск

ликвидности и риск управления (инвестиционного

менеджмента).

15. Риск инвестирования в недвижимость

• Методические предпосылки такого упрощенного расчета рассмотреныКаминским А.В., Страховым Ю.М., Трейгером Е.М.[Анализ практики оценки

недвижимости. Под редакцией Каминского А.В., Страхова Ю.М., Трейгера Е.М. –

М.: 2005].

• Риск инвестирования в недвижимость характеризуется вероятными

отклонениями прогнозируемых величин по доходности и будущей стоимости

инвестированных средств. Следовательно, за меру риска можно принять

среднеквадратическое отклонение внутренней нормы прибыли для различных

инвестиционных сценариев с приданными им вероятностями в отношении

объекта-аналога с известной ценой продажи.

• Предположим, что данных для расчета ставки дисконтирования методом

экстракции недостаточно. Оценщику известна цена продажи только одного

объекта-аналога – 30 000 000 руб.

• Известны также данные бизнес-плана, составленного для этого объекта.

• В нем определены три возможных сценария получения доходов в

предположении, что это полная совокупность вариантов, рассчитана

внутренняя норма доходности (IRR), приняты вероятности реализации

сценариев.

16. Исходные данные по объекту-аналогу

№п/

п

Сценарий

IRRi

P (вероятность

реализации

сценария)

1

ЧОД (NOI) = 3 000 000 руб. в год в течение 3

лет, Vрев.= 30 000 000 руб.

10%

40%

2

ЧОД (NOI) = 3 000 000 руб. в год за 1-й год, с

последующим ростом на 5% в год,

стоимость недвижимости растет на 5% в год

15%

30%

3

ЧОД (NOI) = 3 000 000 руб. в год за 1-й год, с

последующим понижением на 2% в год,

стоимость недвижимости уменьшается на

2% в год

8%

30%

Определяем средневзвешенное значение IRR:

IRR= 0,1 х 0,4 + 0,15 х 0,3 + 0,08 х 0,3 = 0,109

Определим Yинв как среднеквадратическое отклонение величины IRR (σ IRR)

17. Расчет риска инвестирования в недвижимость

СценарийΔ IRR= IRR IRRi

Δ

2

IRR

Δ

2

IRR

хP

1

0,009

0,00008

0,0000324

2

-0,041

0,00168

0,0005043

3

0,029

0,00084

0,0002523

D (дисперсия) = ΣΔ

Yинв = σ IRR =

2

IRR

D

хP

0,000789

0,028

Таким образом, надбавка к «безрисковой» ставке из-за риска инвестиций в

недвижимость, рассчитанная по исходным данным для аналога, составляет:

Yинв ≈ 2,8 %.

18. Риск ликвидности

• Надбавка за риск ликвидности рассчитывается впредположении, что продажа объекта недвижимости

происходит по личному решению собственника при

отсутствии каких-либо принуждающих обстоятельств в

конце предполагаемого срока владения – 3 года.

Ликвидность зависит от срока реализации актива, в

течение которого денежные средства, связанные с

недвижимостью, не могут быть реинвестированы.

• Допустим, среднее время рыночной экспозиции объекта

имеет диапазон от одного до трех месяцев. Инвестор

считает разумным в максимальной степени учитывать

возможные риски. Поэтому примем для расчета

наибольшее значение времени экспозиции – 3 месяца.

19.

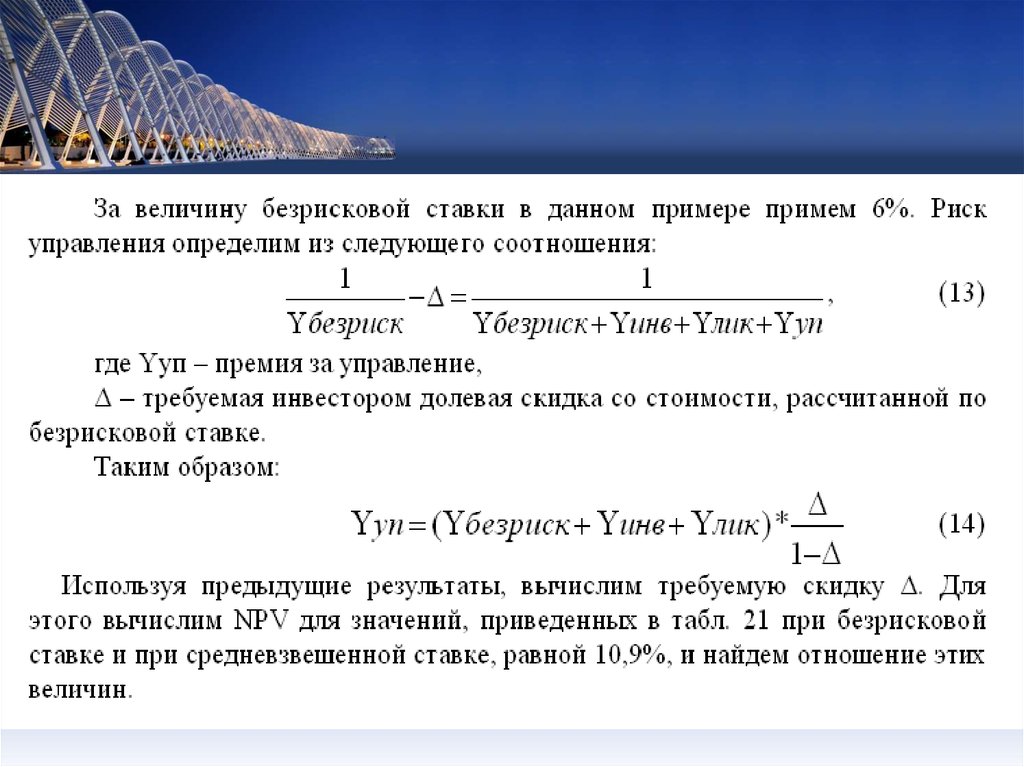

20. Риск управления

• Риск управления (надбавка за инвестиционныйменеджмент) представляет собой объективное

требование инвестора, помещающего свои средства в

доходную недвижимость, а не в безрисковый

инструмент, не требующий управления.

• Например, объект оценки приносит определенный

чистый годовой доход от аренды. В гипотетическом

предположении, что объект безрисковый, стоимость

каждого рубля приносимого чистого дохода будет равна

1/Yбезриск при условии, что стоимость объекта во

времени не меняется.

21.

22. Возможные сценарии для объекта-аналога

№ сценарияЦена продажи аналога , руб.

1 (средний)

-

Годовой доход в 1 прогнозном году, руб.

30 000 000,00

2 (оптимистический)

-

3 000 000,00

Предполагаемый рост дохода в

прогнозном периоде

Предполагаемый рост стоимости

недвижимости в прогнозном периоде

30 000 000,00

3 (пессимистический)

-

3 000 000,00

30 000 000,00

3 000 000,00

0%

5%

-2%

0%

5%

-2%

Денежный поток по периодам

0

-

30 000 000,00

-

30 000 000,00

-

30 000 000,00

1

3 000 000,00

3 000 000,00

3 000 000,00

2

3 000 000,00

3 150 000,00

2 940 000,00

3

33 000 000,00

38 036 250,00

31 116 960,00

в т.ч. реверсия

30 000 000,00

34 728 750,00

28 235 760,00

Безрисковая ставка

NPVбезриск

6,00%

33 207 614,00

Ставка с учетом риска

NPVриск

NPVбезриск / NPVриск

Среднее значение скидки Δ

37 569 646,00

31 573 178,00

10,90%

29 339 048,00

13,20%

33 153 444,00

13,30%

13,20%

27 909 672,00

13,10%

23.

Тогда премия за риск управления составит:• или 1,6%

Итоговое значение ставки дисконтирования, полученное методом построения

для данного примера, равно:

6% + 2,8% + 1,8% + 1,6% = 12,2%

• Приведенный пример иллюстрирует наиболее простой способ обоснования

ставки дисконтирования методом построения. В реальной практике расчет

компенсации (премии) за риск – сложный процесс, основанный на выявлении

наиболее актуальных рисков инвестиций в недвижимость и расчет вероятности

их возникновения. Расчет рисков обычно описывается в пособиях по

инвестиционному проектированию.

Для оценки рисков наиболее часто применяются три группы методов:

• анализ чувствительности;

• метод сценариев;

• вероятностные методы.

finance

finance management

management