Similar presentations:

Структура банковского сектора России и потребности национальной экономики в посткризисный период

1. Современная структура банковского сектора России и потребности национальной экономики в посткризисный период

Абрамова М.А.2. Структура банковской системы. Страны с наибольшим количеством банков, февраль 2010 г.

8000•7000

6853

6000

5000

4000

3000

751

651

501

464

397

361

357

327

Китай

Великобритания

Испания

Финляндия

Швейцария

793

Ирландия

870

Польша

Россия

Германия

0

США

1000

Италия

1005

Австрия

2000

Франция

2048

3. .

Количество уровней банковской системы отдельных стран.Категория кредитных организаций

Германия

Кол-во

2048

lending banks: major banks, private banks and branches of banks

183

savings banks: Landesbanks, public savings banks, free savings banks

448

cooperative banks

1247

other institutions: building societies, mortgage banks, securities trading banks, federal and state housing

promotion banks

170

Италия

793

Banks

245

cooperative banks

mutual banks

branches of foreign banks

38

426

84

4. .

Категория кредитных организацийКол-во

Франция

751

Banks

mutual and co-operative banks: popular credit banks, mutual farm credit institutions, mutual credit banks,

cooperative banks, savings and provident institutions

316

municipal credit banks

finance companies: finance companies authorised to carry out banking transactions under specific laws and

regulations, finance companies authorised to carry out banking transactions by individual authorisation

specialised financial institutions

Китай

104

19

306

6

464

policy banks

3

large commercial banks

5

city commercial banks

136

rural commercial banks

22

rural cooperative banks

163

village and township banks

91

5.

Российские банки – не совсем банки.Банк - кредитная организация, которая имеет

исключительное

право

осуществлять

в

совокупности следующие банковские операции:

привлечение во вклады денежных средств

физических и юридических лиц, размещение

указанных средств от своего имени и за свой

счет на условиях возвратности, платности,

срочности, открытие и ведение банковских

счетов физических и юридических лиц.

(Федеральный закон «О банках и банковской

деятельности»)

6.

Кредитная организация - юридическое лицо, которое для извлечения прибыликак основной цели своей деятельности на основании специального разрешения

(лицензии) Центрального банка Российской Федерации (Банка России) имеет

право осуществлять следующие банковские операции:

1) привлечение денежных средств физических и юридических лиц во вклады;

2) размещение вкладов от своего имени и за свой счет;

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление расчетов по поручению физических и юридических лиц, в том

числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и

кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

8) выдача банковских гарантий;

9) осуществление переводов денежных средств по поручению физических лиц без

открытия банковских счетов (за исключением почтовых переводов) и т.д.

(Федеральный закон «О банках и банковской деятельности»)

7. Структура доходов действующих кредитных организаций (по состоянию на 01.10.2010)

Процентныедоходы по

средствам,

предоставленным

юридическим

лицам 7,4%

Процентные

доходы по

кредитам,

предоставленным

физическим

лицам 2,7%

Доходы,

полученные по

вложениям в

ценные бумаги

3,4%

Другие доходы

3,7%

Восстановление

сумм резервов на

возможные

потери 17,8%

Источник: Банк России

Комиссионные

вознаграждения

2,2%

Доходы,

полученные от

операций с

иностранной

валютой 62,8%

8.

янв.

0

ап 7

р.

0

ию 7

л.

07

ок

т.

0

ян 7

в.

0

ап 8

р.

0

ию 8

л.

08

ок

т.

0

ян 8

в.

0

ап 9

р.

0

ию 9

л.

09

ок

т.

0

ян 9

в.

1

ап 0

р.

1

ию 0

л.

10

ок

т.

10

Изменение доли доходов, полученных от

операций с иностранной валютой

80

70

%

60

50

40

30

Источник: Банк России, ФБК

9.

Структура расходов действующих кредитных организаций(по состоянию на 01.10.2010)

Процентные

расходы по

привлечённым

средствам

юридических лиц

2,9%

Процентные

расходы по

привлеченным

средствам

физических лиц

2,6%

Расходы по

операциям с

ценными бумагами

1,8%

Другие расходы

5,0%

Организационные и

управленческие

расходы (включая

затраты на

содержание

персонала) 3,1%

Отчисления в

резервы на

возможные потери

20,0%

Источник: Банк России

Комиссионные

сборы 0,3%

Расходы по

операциям с

иностранной

валютой 64,2%

10. Соотношение прибыли от валютных операций и прибыли до налогообложения 5 крупнейших банков России, %

СбербанкРоссии

Газпром- Россельхоз- Банк

банк

банк

Москвы

ВТБ

1 кв. 2008

8,0

-169,1

-282,3

1,6

-2,5

2 кв. 2008

4,8

-42,2

-53,9

2,0

6,4

3 кв. 2008

4,7

87,0

-6,4

4,0

13,9

4 кв. 2008

12,6

205,4

293,7

40,4

44,8

1 кв. 2009

71,6

1552,9

397,3

100,1

396,5

2 кв. 2009

53,8

-225,2

114,1

63,6

84,4

3 кв. 2009

83,9

204,3

193,9

93,2

-84,8

4 кв. 2009

57,3

116,4

136,7

56,4

16,0

1 кв. 2010

-21,7

-28,9

1799,9

19,9

-4,1

2 кв. 2010

-1,3

-20,0

-174,5

-5,0

-10,1

3 кв. 2010

-3,3

-36,3

-226,3

-1,6

-20,9

Источник: Отчеты о прибылях и убытков крупнейших банков, ФБК

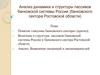

11. Динамика прибыли от операций с иностранной валютой 5 крупнейших банков России

200500

150

400

300

100

200

50

100

0

0

3 кв. 2010

2 кв. 2010

1 кв. 2010

4 кв. 2009

3 кв. 2009

2 кв. 2009

1 кв. 2009

4 кв. 2008

3 кв. 2008

-100

2 кв. 2008

-50

1 кв. 2008

млрд. руб.

Динамика прибыли от операций с иностранной

валютой 5 крупнейших банков России

Прибыль от операций с иностранной валютой, млрд. руб.

Прибыль от операций с иностранной валютой/прибыль до налогообложения, %

В кризисный период прибыльность резко возрастает

%

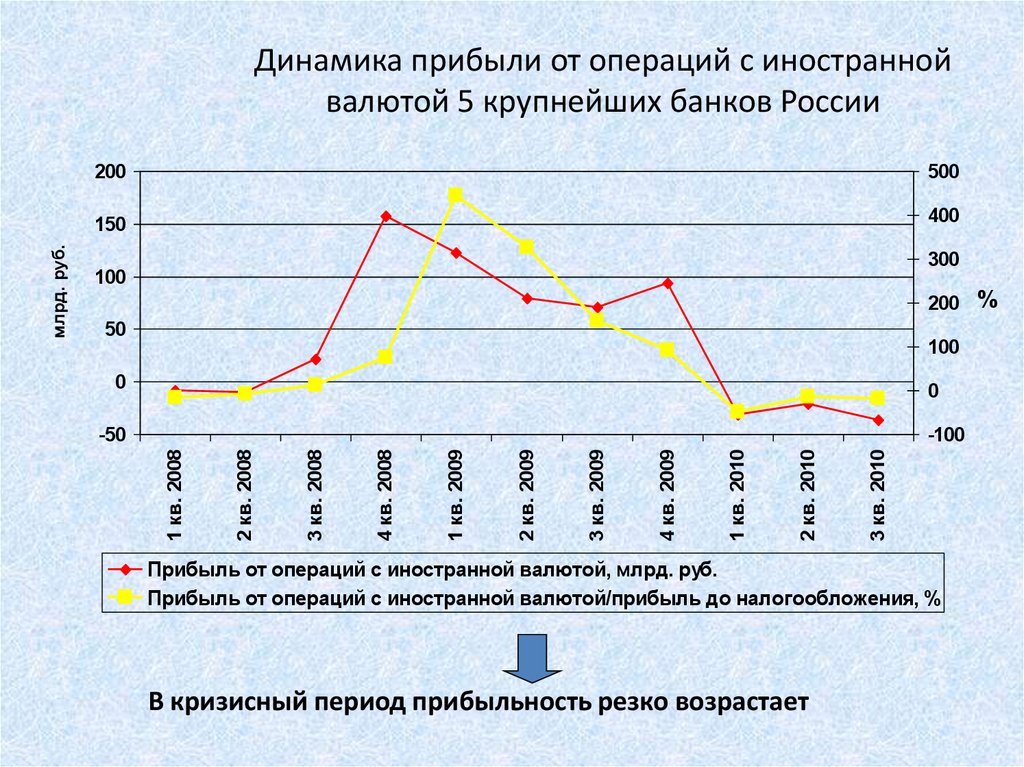

12. Доля в факторах увеличения прибыли банковского сектора, %

Чистый процентный доходЧистый доход от операций

с иностранной валютой

Чистые комиссионные

доходы

Чистый доход от операций

по купле-продаже ценных

бумаг и их переоценки

2008

60,4

2009

59,5

13,1

7,5

23,5

19,7

-6,4

8,5

Источник: ЦБР, Отчет о развитии банковского сектора и банковского

надзора в 2009 году.

13.

Сложившаяся структура доходов и расходовкредитных организаций отражает сегодняшние

экономические реалии:

• потребность небанковского сектора в

привлечении кредитов не столь велика

• банки в значительной степени

самодостаточны

14. Оценка факторов, ограничивающих рост обрабатывающих производств (ноябрь 2010 г., в % от числа опрошенных)

Недостаток квалифицированных рабочихНедостаток финансовых средств

Высокий процент коммерческого кредита

Неопределённость экономической ситуации

Изношенность и отсутствие оборудования

Высокий уровень налогообложения

Недостаточный спрос на внутреннем рынке

0

Источник: Росстат

5

10 15 20 25 30 35 40 45 50 55

15.

Что необходимо сделать для стимулированияспроса на кредиты

• снижение неопределённости ситуации в

экономике (достоверность прогнозов,

ответственность оценок и т.п.)

• стимулирование спроса (обеспечение

мультипликативного эффекта бюджетных

инвестиций, стимулирование частных

инвестиций и т.п.)

16. Средняя величина активов банков в различных странах (млрд. долл.)

4036.4

35

30

25.6

25

20

15

12.8

11.5

10

5.6

5.4

5

0.7

1Кроме

Россия

Польша

Чехия

Бразилия

Германия

Р.Корея

Великобритания

0

России – данные за 2007. Россия –данные за 2009 г., без учета Сбербанка

Неконкурентоспособность российских банков в сфере финансирования крупных сделок – прямое следствие низкого уровня

концентрации отечественной банковской системы.

Так, например, активы среднего российского банка (без учета Сбербанка) в 7-8 раз меньше активов польского и чешского, хотя

совокупные активы банковской системы России многократно превосходят совокупные активы банковских систем Польши и

Чехии.

17. Состояние ликвидности.

18. Стагнации кредитования. Динамика объемов выданных ипотечных кредитов в 2007-2010 гг.

151160,00

140,00

122

120,00

100,00

82

80,00

60,00

49

40,00

25

20,00

0,00

01.01.2007

01.01.2008

01.01.2009

01.01.2010

19. Потребность экономики в долгосрочных1 банковских кредитах и потребность банков в долгосрочных пассивах (остатки на конец года,

в % к ВВП)33.2%

35%

1.22

30%

1.10

25%

1.22

1.22

24.7%

0.92

1.2

27.1%

1.0

23.3%

20.1%

19.7%

0.72

0.8

16.1%

16.1%

1.4

1.22

28.5%

1.10

21.4%

20%

1.22

17.5%

14.6%

15%

0.6

13.1%

11.9%

10%

7.7%

8.6%

9.3%

0.4

5.6%

2013

2012

2011

2010

2009

2008

0.0

2007

0%

2006

0.2

2005

5%

Долгосрочные кредиты населению и предприятиям

Долгосрочные пассивы банков

Отношение долгосрочные кредиты/долгосрочные пассивы (правая шкала)

1 Здесь

и далее: под долгосрочными активами и пассивами имеются в виду инструменты со сроком более трех лет

Для того, чтобы обеспечить спрос экономики на долгосрочный кредит в перспективе ближайших лет российскому банковскому

сектору потребуется существенно расширить свою базу «длинных» пассивов.

Исходя из параметров роста инвестиций в основной капитал, заложенных в разработанном МЭР «Основных показателей

прогноза социально-экономического развития Российской Федерации до 2013 г.» и предположения о повышении доли кредита

в источниках финансирования инвестиций с текущих 11-12% до 19-20% (соответствует уровню таких стран как США, Франция,

Швеция) объем долгосрочных кредитов российских банков должен увеличиться с 20% ВВП в 2009 г. до 33% ВВП к 2013 г. При

условии постоянства соотношения между долгосрочными кредитами и долгосрочными пассивами банковской системы объем

последних должен повыситься с 16% ВВП до 27% ВВП за тот же период

20. Структура долгосрочных пассивов банковского сектора (остатки на конец года, в % к ВВП)

30%1.8%

25%

1.5%

20%

1.3%

1.2%

1.2%

15%

0.9%

1.0%

0.8%

0.6%

10.9%

1.6%

9.1%

1.3%

7.9%

7.2%

7.4%

4.1%

5.3%

5.6%

8.1%

2011

4.0%

2010

3.3%

2009

2.2%

6.5%

2008

3.9%

9.3%

10.3%

2013

0.9%

2005

0%

2.0%

5.6%

2007

5%

7.0%

1.0%

2006

0.5%

2.5%

2012

10%

1.1%

3.1%

Прочие долгосрочные пассивы (обращаемые долговые обязательства и др.)

Долгосрочные депозиты нефинансовых предприятий

Долгосрочные депозиты населения

Собственный капитал (за вычетом вложений в имущество)

Долгосрочные иностранные кредиты и депозиты (потребность)

Даже при наиболее позитивном сценарии столь масштабное расширение долгосрочных пассивов банков не удастся обеспечить

исключительно за счет внутренних источников (собственный капитал банков, долгосрочные депозиты населения и предприятий

и др.). Для закрытия возникающего разрыва между потребностью в долгосрочных пассивах и возможностью их привлечения на

внутреннем рынке банковскому сектору придется вернуться к интенсивному наращиванию зарубежных заимствований.

В этом случае объем долгосрочных иностранных кредитов и депозитов, привлеченных банками, может увеличиться с 5-6% ВВП

до 10-11% ВВП

21. Структура депозитов населения по срокам (%)

100%90%

80%

34.0%

29.7%

26.4%

24.0%

23.2%

25.8%

20.2%

17.2%

14.7%

12.3%

10.0%

70%

60%

50%

40%

58.5%

62.4%

65.0%

67.7%

68.1%

66.4%

69.8%

71.4%

72.6%

73.7%

74.7%

`

30%

20%

11.4%

12.7%

14.0%

2012

2013

2014

2015

2007

8.7%

2011

2006

7.8%

10.0%

15.3%

8.3%

2010

8.6%

2009

7.9%

2008

7.4%

2005

10%

0%

Краткосрочные депозиты (до 1 года )

Среднесрочные депозиты (от 1 года до 3 лет)

Долгосрочные депозиты (от 3 лет)

Возможности расширения долгосрочных (сроком свыше трех лет) депозитов населения не очень высоки. Однако значительным

потенциалом роста обладают среднесрочные (сроком от года до трех лет) депозиты населения.

В случае, если удастся развить инструменты, позволяющие направлять среднесрочные сбережения населения на фондирование

долгосрочных займов компаний и при этом избегать роста системных рисков ликвидности, то потребность экономики в

привлечении зарубежных заимствований может быть существенно снижена

22. Возможные способы решения проблемы

• Стимулировать развитие внутреннего рынка долгосрочныхкорпоративных облигаций

– механизм преобразования среднесрочных вложений банков в

долгосрочные займы компаний

• Стимулировать развитие рынка синдицированного

кредитования

– механизм аккумулирования ресурсов небольших отечественных

банков-кредиторов для финансирования крупных займов

российских компаний

• Основные способы стимулирования

– обеспечение банкам-кредиторам простоты рефинансирования и

переуступки прав требований

– поддержка банков-маркетмейкеров

23. Главными препятствиями восстановления кредитной активности являются:

• низкий платежеспособный спрос населения как следствиеувеличением уровня безработицы в стране (уровень безработицы

достиг 8% от экономически активного (трудоспособного) населения

страны;

• значительное падение платежеспособного спроса отечественных

предпринимателей и потребителей на товары и услуги, в том числе и

инвестиционного характера,

• сложное финансово-экономическим положение многих деловых

предприятий реального сектора российской экономики (в 2009 году

каждое третье деловое предприятие (без учета субъектов малого

предпринимательства) в России было убыточным) ,

• снижение

качества

кредитов,

и

наличие

просроченной

задолженности по банковским ссудам. В этих условиях большинство

российских коммерческих банков были вынуждены направлять

значительную часть своей прибыли на формирование резервов,

предназначенных для покрытия потерь по выдаваемым ссудам, и

списать значительную часть просроченной безнадежной к взысканию

ссудной задолженности. В свою очередь,

это привело к

значительному снижению уровня рентабельности деятельности

отечественных коммерческих банков и к образованию у ряда

российских коммерческих банков крупных финансовых убытков.

24. Размер капитала кредитных организаций.

Наиболее надежное приложение капиталатребует от банков не только затрат на развитие

сетей отделений, но и собственных средств

определенной величины, наличия собственных

ресурсов у кредитных организаций. Забота об

эффективности финансового посредничества,

а также о стабильности банковского сектора

заставляет финансовые власти стимулировать

консолидацию и укрупнение банков.

25. Доступность банковских услуг и расходы на инфраструктуру банковской системы.

В настоящее время развитие банковской системыРоссии смещено в сторону столицы. Помимо Москвы

наиболее обеспечены розничными банковскими услугами

Санкт-Петербург, Тюменская и Самарская области. Однако

подавляющая часть регионов находится за пределами

полноценного банковского обслуживания.

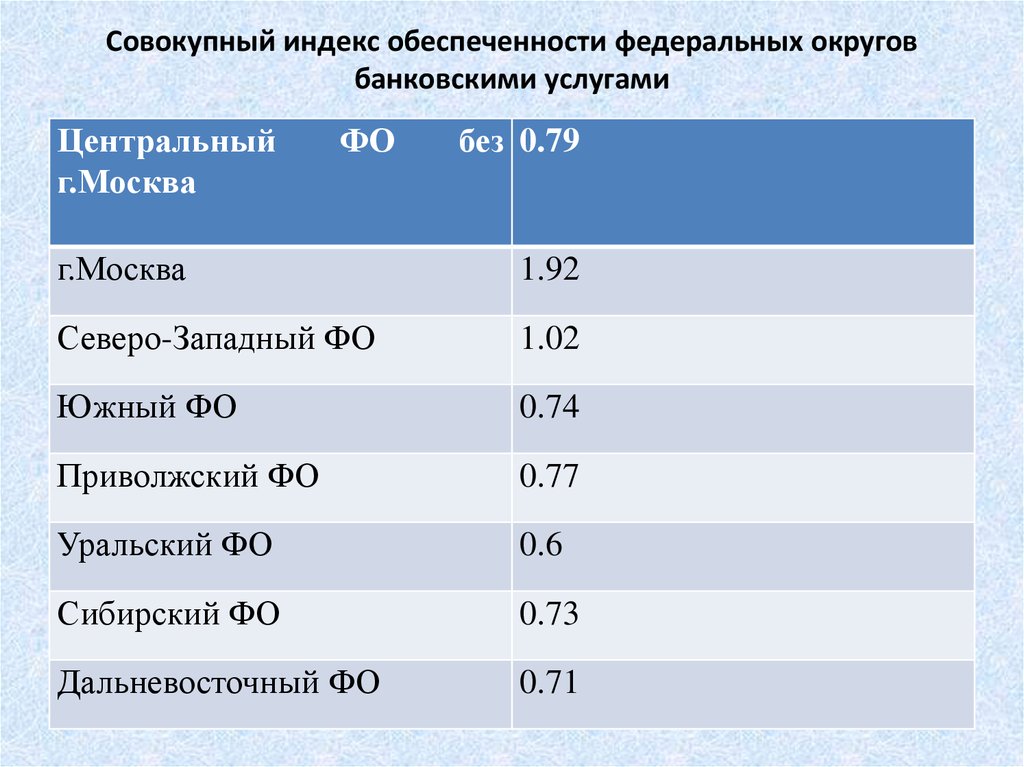

26. Совокупный индекс обеспеченности федеральных округов банковскими услугами

Центральныйг.Москва

ФО

без 0.79

г.Москва

1.92

Северо-Западный ФО

1.02

Южный ФО

0.74

Приволжский ФО

0.77

Уральский ФО

0.6

Сибирский ФО

0.73

Дальневосточный ФО

0.71

27. Роль МСП в экономике России

• Предприятия малого и среднего бизнеса формируют 21% ВВП,• Рост сектора на 9,1% за 2009 год – свидетельство начала

восстановления сегмента после кризиса,

• 5,6 млн. – количество субъектов малого и среднего

предпринимательства (МСП), из них 4 млн. – индивидуальные

предприниматели,

• В сфере МСП занято 23,4% трудоспособного населения РФ,

Число предприятий по видам экономической

деятельности (на 01.01.2010г.)

Одна из основных задач развития

экономики РФ – Развитие МСП и

увеличение доли в ВВП до 29% к 2012

году.

Транспорт и

Сельское

связь

хозяйство и

5.9%

рыболовство

3.8%

прочее

Обрабатывающи

е производства

10.5%

9.0%

Строительство

12.1%

Торговля

40.9%

Предоставление

услуг

17.9%

* - поСлайд

данным27

Доклада Министерства Экономического развития РФ на 12 заседании Консультативного совета по поддержке и развитию малого

предпринимательства в государствах - участниках СНГ

28. Основные проблемы развития малого и среднего бизнеса

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

Основные проблемы развития малого и среднего

бизнеса в 2010 г.* (в порядке убывания значимости):

Медленный рост спроса на продукцию со стороны конечных

потребителей;

Дефицит финансовых ресурсов по приемлемой цене;

Повышение тарифов на коммунальные услуги;

Низкая доступность персонала требуемой квалификации;

Налоговые ставки;

Ужесточение конкуренции среди предприятий МСБ;

Ужесточение условий контрагентов и неплатежи покупателей;

Коррупция;

Рейдерство;

Повышение ставок оплаты аренда гос. и муниципального

имущества;

Требования и проверки со стороны регулирующих органов

Основные проблемы предприятий оптовой и

розничной торговли

26%

налоговые ставки

35%

Спад спроса на продукцию

45%

Повышение тарифов на

коммунальные услуги

0%

10%

20%

30%

40%

50%

Основные проблемы производственных

предприятий

низкая доступность

квалифицированного

25%

персонала

налоговые ставки

Спад спроса на продукцию

Необходимо продолжение мер по:

стимулированию развития МСБ;

устранению административных

барьеров.

25%

25%

Дефицит финансовых

ресурсов

20%

Слайдданных

28 Промсвязьбанка и регулярного мониторинга за октябрь 2010 «Малый и средний бизнес в условиях кризиса»

•- с учетом

•(ОПОРА РОССИИ и БауманИнновейшн)

29%

40%

29. Источники финансирования бизнеса

Источники финансирования МСБКоммерческие

БАНКИ

2 930 млрд. руб.*

Лизинговые

компании

Микрофинансовые

организации

90 млрд. руб.***

23 млрд. руб. **

Основной источник

привлечения ресурсов в МСБ – банковский сектор

* - данные ЦБ РФ на 01.10.2010 г.

** - данные Российского Микрофинансового Центра на 01.07.2010

*** - по данным Министерства Экономического развития РФ (сент. 2010 г.)

Слайд 29

Средства

гос. программ

Программа ОАО «РосБР» - 40 млрд. руб.

Расходы фед. бюджета на программу

поддержки МСБ в 2010 г. – 24 млрд. руб., в

т.ч.

- гранты начинающим – ок. 2 млрд.,

- компенсация лизинговых платежей – 1,2

млрд.

- поддержка инноваций – 3 млрд.

30. Ожидания и прогнозы 2011

2011 год для субъектов малого и среднего бизнеса будет характеризоваться:-

ростом рынка и повышением спроса на продукцию,

-

увеличением потребности в модернизации производственного оборудования – рост

спроса на долгосрочное финансирование;

-

продолжением работ по повышению эффективности процессов для сокращения

производственных затрат

В связи с этим необходимы следующие меры:

-

повышение доступности кредитных ресурсов:

-

снижение стоимости кредитов,

-

смягчение требований к клиентам,

-

либерализация кредитной политики банков,

-

активная государственная поддержка, расширение финансирования государственных

программ,

-

повышение эффективности банковских процессов для сокращения затрат и снижения

стоимости кредитов и других банковских услуг

Слайд 30

31. 2010 год: вызовы и проблемы

1. Нехватка качественных заемщиковБанки:

Необходимо:

•повышают требования к обеспечению по кредитам,

1) стимулирование конечного спроса (занятость,

развитие розничного кредитования)

• увеличение премии за риск, что замедляет снижение

процентных ставок,

Для МСБ ведет к затруднению доступа к

финансированию для развития бизнеса = >

недостаточный рост сегмента МСБ в экономике РФ

2) Предоставление налоговых льгот,

3) Продолжение мероприятий по созданию

благоприятного климата для развития МСБ

2. Высокие ставки на долгосрочное кредитование

Необходимо:

Низкий уровень долгосрочного инвестиционного

кредитования

1) Расширение систем субсидирования процентных

ставок за счет бюджета (упрощение процедур

получения, увеличение сумм финансирования),

Для МСБ ведет к увеличению расходов на

привлечение ресурсов => низкий уровень

обновления производственных фондов

2) Увеличение объемов финансирования банков в

рамках Программы финансовой поддержки МСБ,

реализуемой РосБР

3) Предоставление налоговых каникул в случае

привлечения субъектом МСБ инвестиционных

кредитов,

4) Изменение банками кредитной технологии для

сокращения затрат

Слайд 31

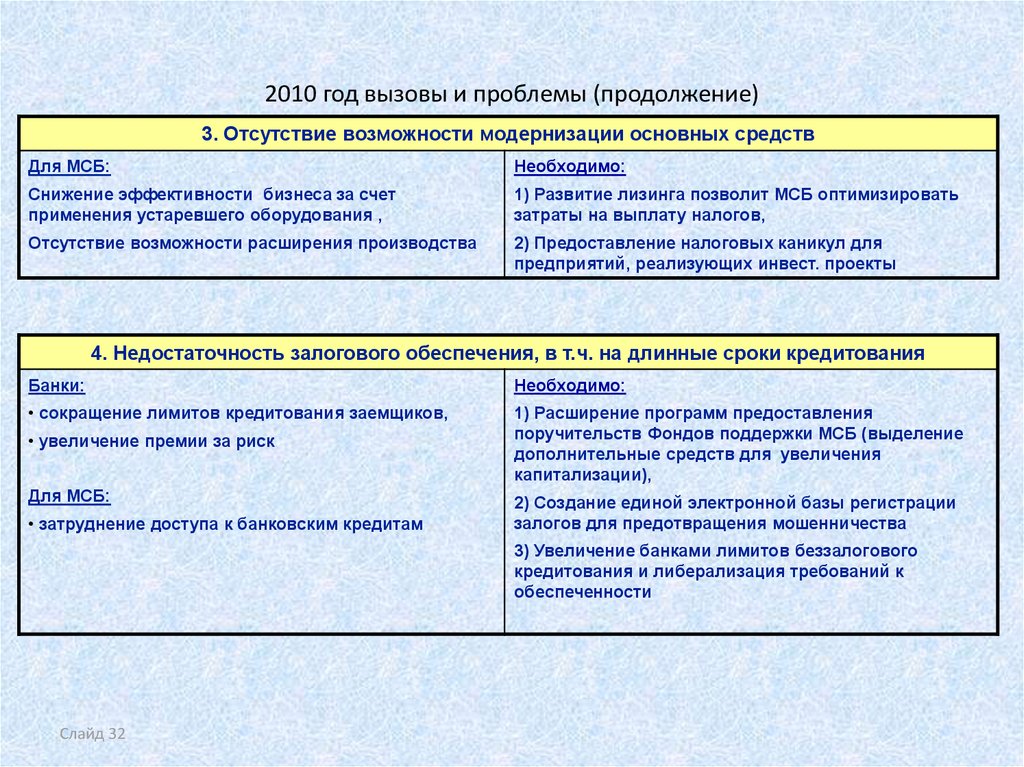

32. 2010 год вызовы и проблемы (продолжение)

3. Отсутствие возможности модернизации основных средствДля МСБ:

Необходимо:

Снижение эффективности бизнеса за счет

применения устаревшего оборудования ,

1) Развитие лизинга позволит МСБ оптимизировать

затраты на выплату налогов,

Отсутствие возможности расширения производства

2) Предоставление налоговых каникул для

предприятий, реализующих инвест. проекты

4. Недостаточность залогового обеспечения, в т.ч. на длинные сроки кредитования

Банки:

Необходимо:

• сокращение лимитов кредитования заемщиков,

1) Расширение программ предоставления

поручительств Фондов поддержки МСБ (выделение

дополнительные средств для увеличения

капитализации),

• увеличение премии за риск

Для МСБ:

• затруднение доступа к банковским кредитам

2) Создание единой электронной базы регистрации

залогов для предотвращения мошенничества

3) Увеличение банками лимитов беззалогового

кредитования и либерализация требований к

обеспеченности

Слайд 32

33. 2010 год вызовы и проблемы (продолжение)

5. Сложность процесса взыскания просроченной задолженности• неэффективная система внесудебной реализации,

• длительный процесс взыскания (св. 1 года, по

недвижимости может достигать 2-3 года), что

увеличивает расходы банков,

• трудности в реализации имущества по цене, не

соответствующей рыночной (снижение стоимости за

период взыскания за счет морального и

материального износа)

•увеличение банками премии за риск, учитываемой в

стоимости кредита,

=>

Повышенные требования к финансовому состоянию

клиента МСБ,

=>

затруднение доступа к МСБ банковским кредитам,

увеличение стоимости кредитов

Слайд 33

Необходимо:

1) Жёсткий контроль за деятельностью Федеральной

службы судебных приставов, в целях повышения

эффективности их работы, сокращение сроков

взыскания в рамках исполнительного производства.

2) Совершенствование законодательства в части

определения судами начальной продажной стоимости

заложенного имущества

34. 2010 год вызовы и проблемы (продолжение)

6. Практически не осуществляется Финансирование стартовых проектов, проектноефинансирование текущего бизнеса

•Для предпринимателей:

Необходимо:

проблема создания собственного бизнеса либо

начала нового вида деятельности

1) Расширение системы предоставления грантов для

новых предприятий, увеличение суммы гранта до 1

млн. руб. (сейчас – 300 тыс. руб.),

2) Развитие системы бизнес-инкубаторов,

3) Развитие проектного финансирования

действующих предприятий в банках

7. Недостаточное развитие кредитования сегмента «микро»

Большинство банков не готовы работать в сегменте

ниже 300 тыс. руб. по причине высоких

операционных расходов на предоставление микрокредитов

Необходимо:

1)

создание микрофинансовых организаций при

коммерческих банках в целях снижения

операционных расходов и расходов по

формированию резервов.

Для МСБ приводит к

2)

2) запуск государственных программ

микрофинансирования

• ограничению доступ к получению финансирования,

• необходимости привлечения займов из

нефинансового сектора по высоким ставкам и на

короткие сроки

Слайд 34

35. 2010 год вызовы и проблемы (продолжение)

8. Ограниченный доступ к финансированию инновационных проектовБанки практически не финансируют инновационные

проекты в силу повышенных бизнес-рисков

Для МСБ приводит к

•ограниченный доступ к получению финансирования,

• длительный период поиска инвестора

•Замедление роста производительности в секторе

МСБ

Слайд 35

Необходимо:

1) Дальнейшее развитие программы РосБР по

финансированию для инноваций и модернизации

совместно с коммерческими банками,

2) увеличение капитализации и числа региональных

венчурных фондов (сейчас 22 фонда с

капитализацией 300 млн. долл.)

3) повышение информированности

предпринимателей о гос. программах поддержки

инновационных проектов

36. Устранение отмеченных диспропорций в развитии банковского сектора предполагает следующие направления его модернизации:

1. Учитывая тот факт, что состояние банковского сектора

«производно» от состояния национальной экономике, в целях

оживления кредитной активности в российском финансовом секторе,

было бы целесообразно разработать следующие специальные

среднесрочные федеральные программы :

всемерного стимулирования внутреннего платежеспособного спроса

предпринимателей и потребителей на товары и услуги, в том числе и

инвестиционного характера;

ускоренного сбалансированного развития экспортного потенциала

национальной экономики;

финансового оздоровления деловых предприятий реального сектора

национальной экономики;

направленную на борьбу с безработицей.

37.

2.Представляется целесообразным рассмотреть вопрос о роли иместе государственной банковской политики в рамках единой

государственной денежно-кредитной политики.

3. Трансформация структуры элементов банковского сектора:

•создать законодательные основы, регулирующие деятельность

всех кредитных организаций в России.

•создать

специализированные

банки:

кооперативные,

коммунальные, муниципальные, региональные.

•принять законы: о конкурентном равенстве в банковском деле, о

равных кредитных возможностях (как в США).

•создать в России ссудо-сберегательные ассоциации или

строительные сберегательные кассы дл предоставления ипотечного

кредита.

•создать

единые

национальные

надзорные

органы

за

деятельностью банков, страховых, финансовых компаний.

38. 4. Для устранения структурных диспропорций именно в банковской сфере предлагаются следующие мероприятия:

• создание системы мониторинга плохих банковских кредитов;• построение

системы

страхования

активов,

выступающих

обеспечением кредитов;

• государственное льготирование и гарантирование банковских

средств, выделяемых под инвестиционные проекты;

• создание

системы

страхования

кредитов

социальноориентированному бизнесу;

• введение прогрессивного налога на спекулятивный иностранный

капитал,

• реформирование системы формирования банковских резервов под

корпоративную просроченную задолженность;

• масштабный

запуск

проектов

публичных

инвестиций

в

инфраструктуру для восстановления платежеспособного спроса

(увеличение инвестиций в образование, медицину, транспорт,

энергетику за счет бюджетных и внебюджетных ресурсов, за счет

включения кредитного мультипликатора);

• формирование длинных ресурсов за счет накопительной пенсионной

системы.

39. 5. Необходимым представляется формирование инновационных продуктов и услуг банков.

5. Необходимым представляется формированиеинновационных продуктов и услуг банков.

Прямое кредитование российскими коммерческими

банками инновационной деятельности в настоящее

время ограничено рядом причин, в том числе высоким

уровнем рисков инновационного бизнеса. Поэтому:

уместно использование зарубежного опыта создания

фондов гарантирования кредитов при финансировании

потребностей малых и средних фирм, с участием в этих

фондах государственных структур;

возможно привлечение российских коммерческих

банков к софинансированию инновационных проектов

совместно с институтами развития (РВК, РОСНАНО,

Фонда содействия, РФТР и др.).

40. 6. Совершенствование системы регулирования деятельности банковского сектора

Необходимо осуществлять более серьезный мониторинг ирегулирование ликвидности кредитных организаций с

целью прогнозирования и предотвращения возможных

проблем.

В рамках совершенствования системы регулирования

деятельности банков, можно предложить:

общее ужесточение нормативов ликвидности (мгновенной

и текущей) при введении дифференцированных

нормативов

для

кредитных

организаций,

предоставляющих ссуды инновационного характера;

введение максимального размера обязательств банка перед

банками-нерезидентами, как оценочного норматива для

мониторинга зависимости банковского сектора России от

внешних заимствований.

41. 7. Необходимость совершенствования банковской инфраструктуры

Былпроведен

институциональный

анализ

инфраструктуры банковского сектора, в том числе

проанализировано влияние кредитных брокеров на

уровень операционного риска российских банков.

Особого

внимания

заслуживает

деятельность

коллекторских агентств, структур по управлению

непрофильными активами и бюро кредитных историй и

мнение банковских ассоциаций по вопросу уточнения их

роли

economics

economics finance

finance