Similar presentations:

Кредит, его сущность, содержание и виды

1. Тема 6

Кредит, егосущность,

содержание и виды

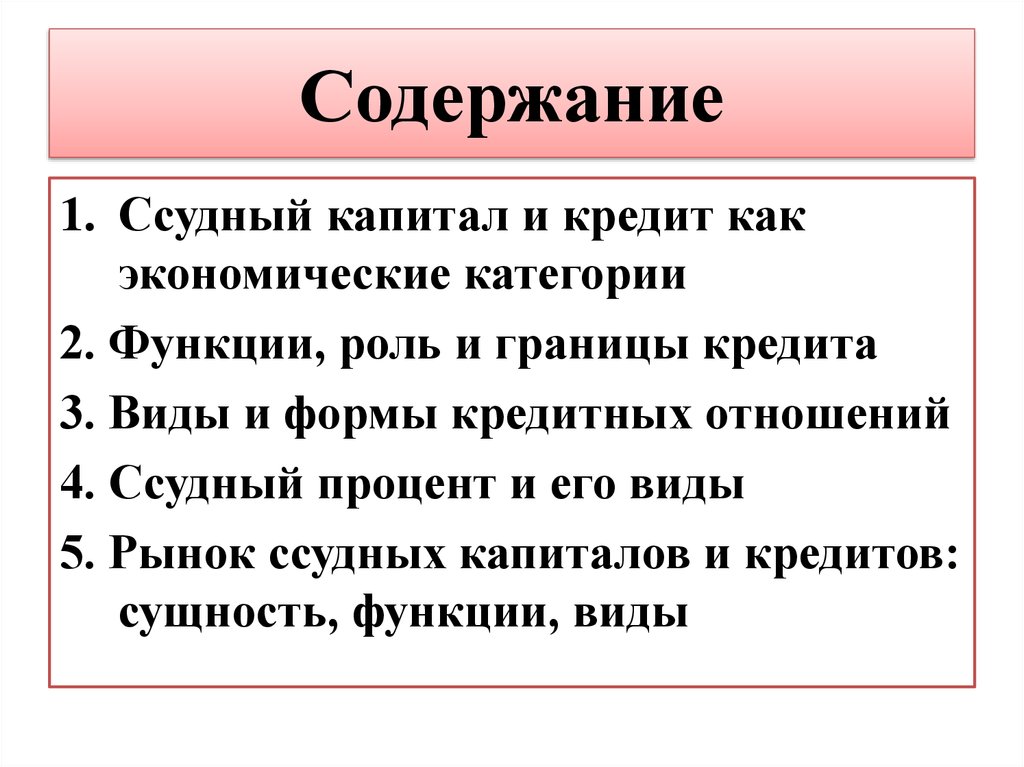

2. Содержание

1. Ссудный капитал и кредит какэкономические категории

2. Функции, роль и границы кредита

3. Виды и формы кредитных отношений

4. Ссудный процент и его виды

5. Рынок ссудных капиталов и кредитов:

сущность, функции, виды

3. 1.Ссудный капитал и кредит

Ссудный капитал – это капитал вденежной форме, предоставляемый в

ссуду его собственниками на условиях

возвратности за плату в виде

процента. Ссуда всегда существует в

денежной форме!

Движение этого капитала называется

кредитом.

4. КРЕДИТ

Кредит как экономическая категорияпредставляет собой определенный вид

общественных отношений, связанных с

движением стоимости в денежной форме.

Стоимость- это воплощённый в товаре и

овеществленный в нём общественный труд

товаропроизводителей

5. КРЕДИТ

Кредитпредставляет

собой

движение

стоимости на началах возвратности в

интересах

реализации

общественных

потребностей.

Кредит – предоставление денег или

имущества другому юридическому или

физическому лицу в собственность на

условиях

срочности,

возвратности

и

платности. Кредит в отличие от ссуды,

существует как в денежной, так и

товарной форме!

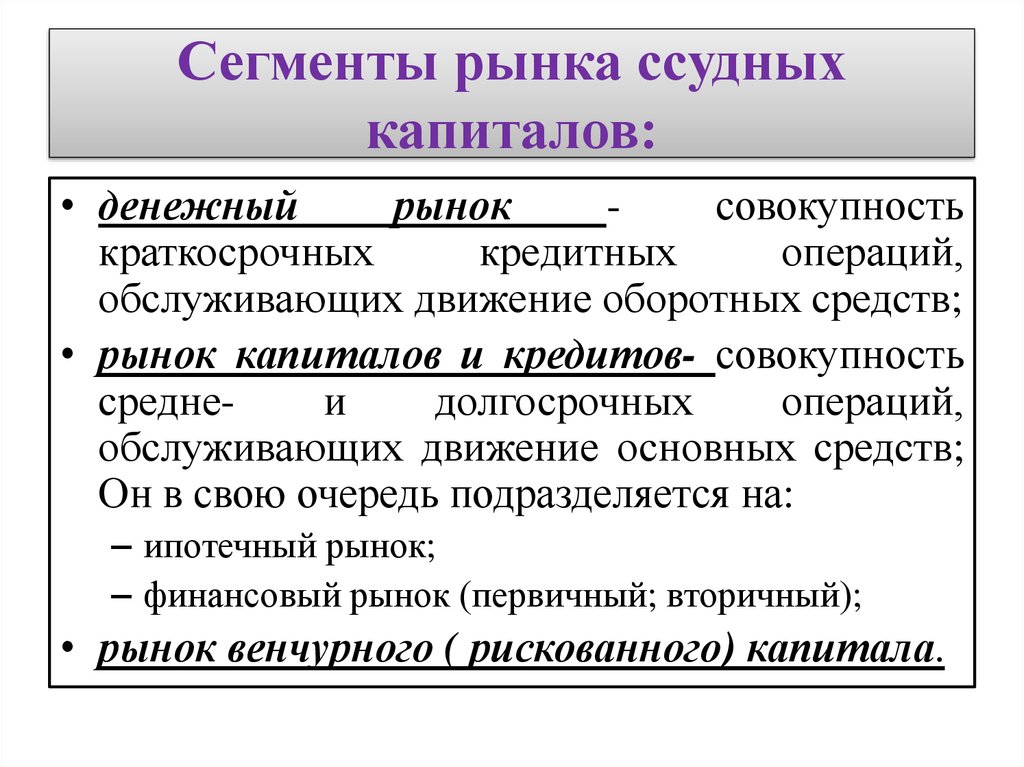

6. Объективная необходимость кредита

Она обусловлена следующими особенностямикругооборота капитала:

• постоянное образование денежных резервов

и возникновение временных

дополнительных потребностей в них;

• различная длительность оборота средств в

отдельных ячейках хозяйства;

• тесное переплетение наличного и

безналичного оборота средств;

• обособление капитала в рамках

экономических субъектов.

7. Причины образования временно свободных денежных средств:

• характер оборота основного капитала;• характер оборота оборотного капитала;

• необходимость капитализации части

прибыли.

8. Источники формирования ссудного капитала :

Денежные средства, предназначенные для восстановленияосновного капитала и накапливаемые по мере перенесения его

стоимости по частям на создаваемые товары в виде амортизации.

2. Часть оборотного капитала, высвобождаемая в денежной форме в

связи с несовпадением во времени продажи изготовленных товаров

и покупки сырья, топлива и материалов, необходимых для

продолжения процесса производства.

3. Капитал, временно свободный в промежутках между поступлением

денежных средств в виде выручки от реализации продукции, и

осуществлением расходов и платежей.

4. Предназначенная для капитализации стоимость, накапливаемая

при расширенном воспроизводстве до определенной величины,

зависящей от масштабов предприятий и их технического уровня,

5. Денежные доходы и сбережения населения (домохозяйств).

6. Денежные накопления государства.

1.

9. Принципы кредитования

Принципы кредитования представляют собойтребования к организации кредитного

процесса:

• возвратность кредита;

• срочность кредита;

• платность кредита;

• обеспеченность кредита;

• целевой характер кредита.

10. Кредит - это

экономические отношения по поводуаккумуляции временно свободных

денежных

средств

общества

и

последующего их перераспределения

(размещения) на принципах срочности,

платности и возвратности с целью

получения дохода.

11. 2. Функции, роль и границы кредита

Роль кредита в развитии экономикизаключается:

• в обеспечении непрерывности

кругооборота капитала;

• ускорении концентрации и централизации

капитала;

• рациональной организации денежного

обращения.

12. Функции кредита

1. Перераспределительная функция означает, что на основекредита происходит перераспределение

временно

свободных денежных ресурсов на возвратной основе, в

результате чего хозяйствующие субъекты обеспечиваются

всем необходимым оборотным капиталом и ресурсами для

инвестиций.

2.Стимулирующая функция означает, что кредит оказывает

стимулирующее воздействие на различные стадии

воспроизводства.

3. Эмиссионная функция, т.е. вместо полноценных денег в

обороте находятся кредитные деньги, которые эмитируются

банками, что способствует ускорению обращения денег и

экономии издержек их производства и обращения.

4. Контрольная функция предполагает контроль за движением

ссужаемой стоимости, который осуществляют в основном

банки.

13. Границы кредита

Границы коммерческого кредитаобусловлены целями, направлениями его

использования, сроками предоставления,

размерами.

Границы банковского кредита зависят от

ресурсной базы банка и определяются

динамикой производства и обращения.

14. 3. Виды и формы кредитных отношений

Классификацию кредита принято осуществлятьпо нескольким базовым признакам. К

важнейшим из них относятся:

категория кредитора и заемщика;

форма,

в

которой

предоставляется

конкретная ссуда.

Исходя из этого, следует выделить следующие

достаточно самостоятельные формы кредита,

каждая из которых, в свою очередь, распадается

на несколько разновидностей по более

детализированным

классификационным

параметрам.

15. 1. Банковский кредит

Банковскийкредит

одна

из

наиболее

распространенных форм кредитных отношений,

объектом которых выступает процесс передачи в

ссуду денежных средств.

Банковский кредит представляется, исключительно,

кредитно-финансовыми организациями, имеющими

лицензию на осуществление подобных операций от

Центрального Банка. В роли заемщика выступают

юридические

лица,

инструментом

кредитных

отношений является кредитный договор. Доход по

этой форме кредита банк получает в виде ссудного

процента. Носит прямой характер.

Банковский кредит классифицируется по ряду

признаков:

16. 1. По срокам погашения:

Бессрочные (онкольные) ссуды ( ссуды довостребования)- могут быть востребованы

банком в любое время, заемщик обязан

погасить эту ссуду по первому требованию

кредитора;

Срочные ссуды – предоставляются на

определенный срок:

• краткосрочные ( от нескольких дней до 1 года);

• среднесрочные (1-3 лет);

• долгосрочные (3-5 и более лет).

17. 2. По способам погашения

• единовременный взнос;• погашаемые в рассрочку - ссуды,

погашаются в рассрочку в течение всего

срока действия кредитного договора.

Конкретные условия возврата

определяются договором. Всегда

используются при долгосрочных ссудах.

18. 3. По способам взимания ссудного процента

• Ссуды, процент по которым выплачиваетсяв момент ее общего погашения.

• Ссуды, процент по которым выплачивается

равномерными взносами заемщика в

течение всего срока действия кредитного

договора.

• Ссуды, процент по которым удерживается

банком в момент непосредственной

выдачи заемщику ссуды.

19. 4. По способам предоставления кредита

• Компенсационные кредиты- направляютсяна

расчетный

счет

заемщика

для

компенсации последнему его собственных

затрат, в т.ч. авансового характера.

• Платежные кредиты - поступают

непосредственно на оплату расчетноденежных документов, предъявленных

заемщику для погашения.

20. 5. По методам кредитования

• разовый кредит- предоставляется в срок и насумму, предусмотренные в кредитном договоре;

• кредитная линия -это юридически оформленное

обязательство банка перед заемщиком предоставить

ему в течение определенного периода времени

кредиты в пределах согласованного лимита;

• контокоррентный кредит – это кредит по

специальному контокоррентному счету, который

сочетает в себе текущий и ссудный счета;

• овердрафт- это краткосрочный кредит, который

предоставляется путем списания средств по счету

клиента, сверх остатка средств на счете; это

отрицательный баланс на текущем счете клиента.

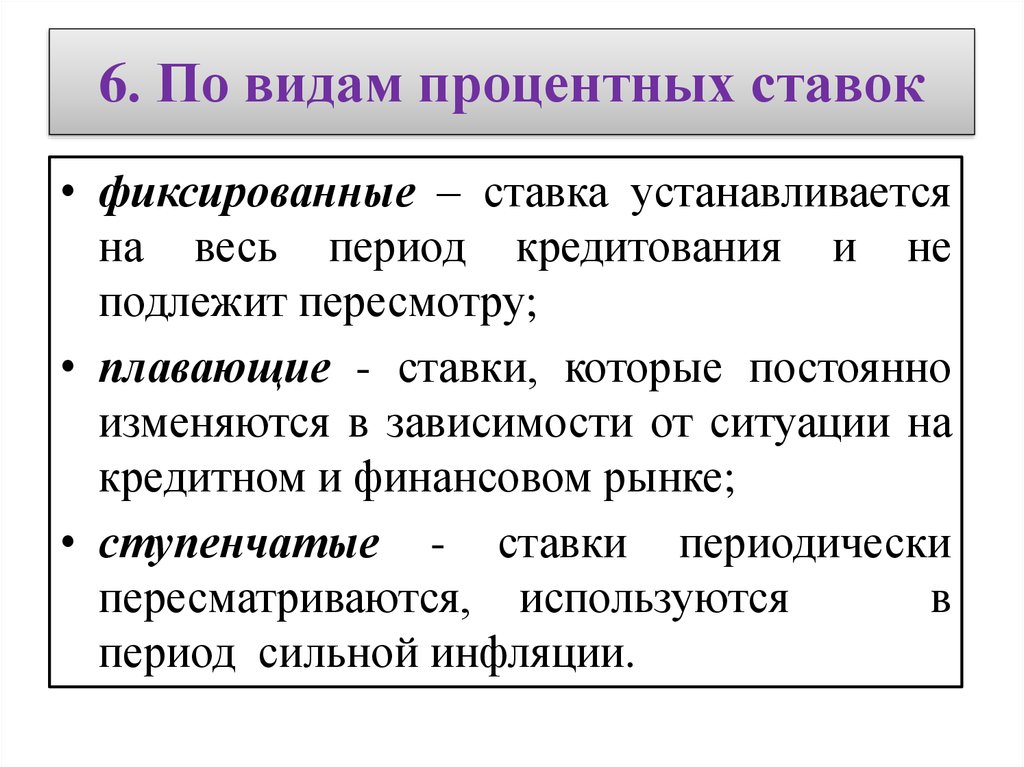

21. 6. По видам процентных ставок

• фиксированные – ставка устанавливаетсяна весь период кредитования и не

подлежит пересмотру;

• плавающие - ставки, которые постоянно

изменяются в зависимости от ситуации на

кредитном и финансовом рынке;

• ступенчатые - ставки периодически

пересматриваются, используются

в

период сильной инфляции.

22. 7. По форме организации

• двухсторонние- в сделке участвуют двестороны- кредитор и заемщик;

• трехсторонние –кроме заемщика и кредитора

участвует третья сторона (гарант; лизинговая,

страховая компания);

• синдицированные и консорциальные- их

предоставляют два или более кредитора,

объединившихся

в

синдикат,

одному

заемщику;

• параллельные - каждый банк проводит

переговоры с клиентом отдельно, а затем,

после согласования с заемщиком условий

сделки, заключается общий договор.

23. 8. По характеру обеспечения кредита:

• необеспеченные (бланковые, доверительные)предоставляются надежным, финансовоустойчивым заемщикам, давним партнерамбанка;

• обеспеченные –имеют определенный вид

обеспечения

залоговые ( залог недвижимости, залог

движимого имущества, залог ТМЦ, ценных

бумаг, финансовых обязательств);

гарантированные (гарантия, поручительство)

застрахованные (договор страхования риска

невозврата кредита);

24. 9. По целевому назначению кредита

• ссуды общего характера, используютсязаемщиком по своему усмотрению для

удовлетворения любых потребностей в

финансовых ресурсах;

• целевые

ссуды,

предполагающие

необходимость для заемщика использовать

выделенные банком ресурсы исключительно

для решения задач, определенных условиями

кредитного договора (например, расчета за

приобретаемые товары, выплаты заработной

платы персоналу, капитального развития и т. п.

25. 10. По материальной форме

• товарная;• денежная;

• смешанная.

26. 11. По категории потенциальных заемщиков

• промышленные ссуды;• аграрные ссуды;

• коммерческие

ссуды,

предоставляются

организациям сферы торговли и услуг;

• ипотечные

ссудыпредоставляются

владельцам недвижимости;

• ссуды посредникам на фондовой бирже,

осуществляющим операции по купле-продаже

ценных бумаг;

• межбанковские ссуды.

27. 2.Коммерческий кредит

Коммерческийкредит

это

кредит,

предоставляемый одними предприятиями

другим в виде продажи товаров с отсрочкой

платежа. Орудием коммерческого кредита

служит вексель. Цель коммерческого кредита ускорить реализацию товаров и заключенной в

них прибыли. Носит косвенный характер. При

юридическом оформлении сделки между

кредитором и заемщиком плата за этот кредит

включается в цену товара.

28. 3.Государственный кредит

Государственный кредит - совокупностькредитных

отношений,

в

которых

заемщиками,

кредиторами

или

гарантами выступают государство и

местные органы власти.

Основной признак - непременное участие

государства в лице органов исполнительной

власти различных уровней.

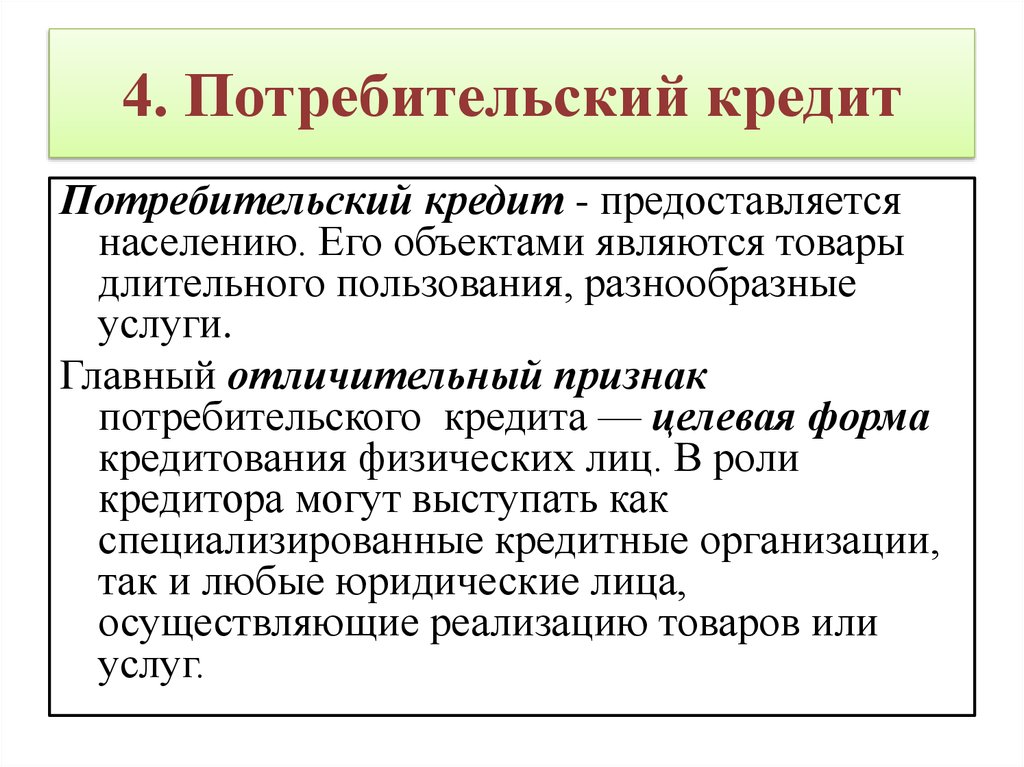

29. 4. Потребительский кредит

Потребительский кредит - предоставляетсянаселению. Его объектами являются товары

длительного пользования, разнообразные

услуги.

Главный отличительный признак

потребительского кредита — целевая форма

кредитования физических лиц. В роли

кредитора могут выступать как

специализированные кредитные организации,

так и любые юридические лица,

осуществляющие реализацию товаров или

услуг.

30. 5. Международный кредит

Международный кредит - движение ифункционирование ссудного капитала между

странами.

Международный кредит - это предоставление

денежно-материальных ресурсов одних стран

другим во временное пользование в сфере

международных отношений.

Эти

отношения

осуществляются

путем

предоставления

валютных

и

товарных

ресурсов

иностранным

заемщикам

на

условиях возвратности и уплаты %,

преимущественно в виде займов.

31. Формы международного кредита

Частные кредиты ( фирменные и банковские), которые

представляются частными фирмами и банками .

• Правительственные

кредиты

(межправительственные,

государственные займы) предоставляются правительственными

кредитными учреждениями, обычно на более льготных

условиях, чем частные: могут предоставляться беспроцентными,

на срок в несколько десятков лет с большим льготным периодом

перед началом выплаты кредита, могут быть в виде субсидии

(даров), то есть безвозвратными, они бывают чаще всего

целевыми (на приобретение определенных видов товаров, на

осуществление конкретных объектов экономического развития)

или имеют связывающую оговорку, определяющую в общем

виде цели кредита.

• Кредиты международных и региональных валютнофинансовых организаций - предоставляются преимущественно

через МВФ, группу Всемирного банка, через региональные

банки развития развивающихся стран.

32. 4. Ссудный процент, его виды

Ссудный процент - это плата, получаемаякредитором от заёмщика за пользование

ссуженными деньгами или материальными

ценностями.

Ссудный процент-

часть чистого дохода

(прибыли), которую заемщик передает

кредитору за предоставленное право

пользоваться заемными средствами

Является ценой кредита (платой), которую

заемщик должен

заплатить кредитору за

кредит.

33. Функции ссудного процента:

• стимулирующаявоздействие

на

функционирование заемных средств в

обороте

хозяйственных

организаций,

эффективное использование ссужаемой во

временное пользование стоимости.

• гарантии

сохранения

ссужаемой

стоимости, то есть возврата кредитору

предоставленных средств в полном объеме.

34. Формы ссудного процента:

• по формам кредита;• по видам кредитных учреждений;

• по видам инвестиций с привлечением

кредита банка;

• по срокам кредитования;

• по видам операций кредитного учреждения.

35. по формам кредита:

коммерческий процент;

банковский процент;

потребительский процент;

процент по ипотечным кредитам;

процент по лизинговым сделкам.

36. по видам кредитных учреждений:

• учётный процент Центрального Банка;• банковский процент;

• процент по операциям ломбардов, МФО и

др.

37. по видам инвестиций с привлечением кредита банка:

• процент по кредитам в оборотные средства;• процент по инвестициям в основные

фонды;

• процент по инвестициям в ценные бумаги;

38. по срокам кредитования:

процент по онкольным ссудам;

процент по краткосрочным ссудам;

процент по среднесрочным ссудам;

процент по долгосрочным ссудам.

39. по видам операций кредитного учреждения:

депозитный процент;

вексельный процент;

процент по ссудам;

процент по межбанковским кредитам.

40. Факторы, оказывающие влияние на уровень ссудного процента

• Общие: соотношение спроса и предложениязаемных

средств;

степень

инфляционного

обесценения денег; регулирующая политика

Центрального банка.

• Частные факторы определяются условиями

функционирования банка и особенностями

кредитного договора: сроков и размеров

привлекаемых депозитов; расходов банка по

формированию

привлеченных

средств;

надежности клиента; уровня процента по

активным операциям.

41. 5. Рынок ссудных капиталов и кредитов: сущность, функции, виды

Рынок ссудных капиталов можнорассматривать двояко:

• с функциональной точки зрения

(выполняемых функций);

• с институциональной точки

зрения

(действующих

институтов).

42. с функциональной точки зрения

рынок ссудных капиталов – этосистема рыночных отношений,

обеспечивающих аккумуляцию и

перераспределение

денежных

средств с целью опосредования

кредитом

расширенного

воспроизводства.

43. с институциональной точки зрения

рынок ссудных капиталов - этосовокупность

кредитнофинансовых

учреждений

и

фондовой биржи, через которые

осуществляется

движение

ссудного капитала.

44. Основные участники рынка:

• первичные инвесторы, то естьвладельцы свободных финансовых

ресурсов;

• специализированные посредники в

лице кредитно-финансовых

организаций;

• заемщики в лице юридических,

физических лиц и государства.

45. Функции рынка ссудных капиталов

1.2.

3.

4.

5.

Обслуживание товарного обращения через кредит.

Аккумуляция денежных сбережений предприятий,

населения, государства, а также иностранных клиентов.

Трансформация денежных фондов непосредственно в ссудный

капитал и использование его в виде капиталовложений для

обслуживания процесса производства.

Обслуживание государства и населения как источников

капитала для покрытия государственных и потребительских

расходов.

Ускорение концентрации и централизации капитала,

содействие образованию мощных финансово-промышленных

групп.

46. Сегменты рынка ссудных капиталов:

• денежныйрынок

совокупность

краткосрочных

кредитных

операций,

обслуживающих движение оборотных средств;

• рынок капиталов и кредитов- совокупность

среднеи

долгосрочных

операций,

обслуживающих движение основных средств;

Он в свою очередь подразделяется на:

– ипотечный рынок;

– финансовый рынок (первичный; вторичный);

• рынок венчурного ( рискованного) капитала.

finance

finance