Similar presentations:

Организация и ведение бухгалтерского учета в оптовой и розничной торговле

1. БУХГАЛТЕРСКИЙ УЧЕТ В ОТДЕЛЬНЫХ СЕКТОРАХ ЭКОНОМИКИ (лекции)

БУХГАЛТЕРСКИЙ УЧЕТ ВОТДЕЛЬНЫХ СЕКТОРАХ

ЭКОНОМИКИ

(ЛЕКЦИИ)

1

2. Тема 1. ОРГАНИЗАЦИЯ И ВЕДЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА В ОПТОВОЙ И РОЗНИЧНОЙ ТОРГОВЛЕ

ТЕМА 1. ОРГАНИЗАЦИЯ И ВЕДЕНИЕ БУХГАЛТЕРСКОГОУЧЕТА В ОПТОВОЙ И РОЗНИЧНОЙ ТОРГОВЛЕ

ПЛАН

1.Торговля: общие требования и правила

2.Документальное оформление операций в торговле (в том

числе поступление товаров)

3.Учет поступления товаров

4.Методы учета стоимости

товаров

5.Учет товаров на складе.

Аналитический учет

товаров

6.Возврат и замена товаров

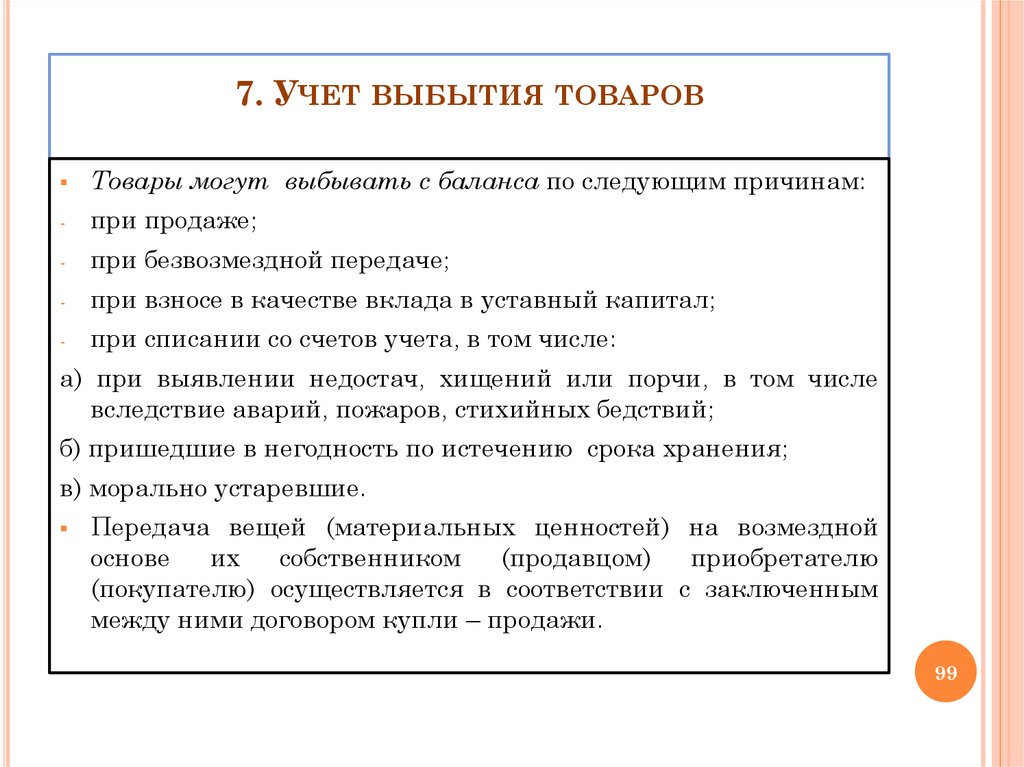

7.Учет выбытия товаров

8.Налогообложение

торговой деятельности

2

3. 1. ТОРГОВЛЯ: ОБЩИЕ ТРЕБОВАНИЯ И ПРАВИЛА

Правовое регулирование отношений в области торговойдеятельности осуществляется:

- Гражданским кодексом РФ;

- Федеральным законом от 28.12.2009 г. № 381-ФЗ «Об основах

государственного регулирования торговой деятельности в

Российской Федерации»;

Законом РФ от 07.02.1992 г. № 2300-1 « О защите прав

потребителей» и др.;

- приказ

Минфина России от 09.06.2001 № 41н «Учет

материально- производственных запасов» (ПБУ 5/01);

- приказ Минфина России от

28.12.2001 № 119н «Методические

указания по бухгалтерскому

учету материально – производственных запасов».

3

4.

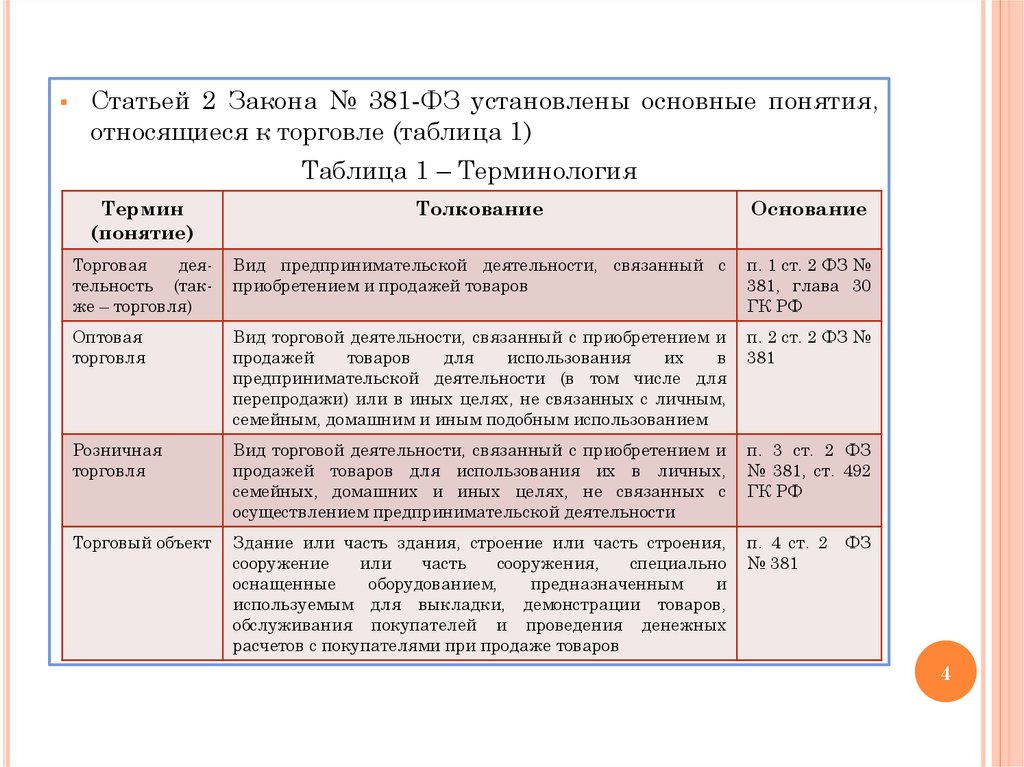

Статьей 2 Закона № 381-ФЗ установлены основные понятия,относящиеся к торговле (таблица 1)

Таблица 1 – Терминология

Термин

(понятие)

Толкование

Основание

Торговая

деятельность (также – торговля)

Вид предпринимательской деятельности, связанный с

приобретением и продажей товаров

п. 1 ст. 2 ФЗ №

381, глава 30

ГК РФ

Оптовая

торговля

Вид торговой деятельности, связанный с приобретением и

продажей

товаров

для

использования

их

в

предпринимательской деятельности (в том числе для

перепродажи) или в иных целях, не связанных с личным,

семейным, домашним и иным подобным использованием

п. 2 ст. 2 ФЗ №

381

Розничная

торговля

Вид торговой деятельности, связанный с приобретением и

продажей товаров для использования их в личных,

семейных, домашних и иных целях, не связанных с

осуществлением предпринимательской деятельности

п. 3 ст. 2 ФЗ

№ 381, ст. 492

ГК РФ

Торговый объект

Здание или часть здания, строение или часть строения,

сооружение

или

часть

сооружения,

специально

оснащенные

оборудованием,

предназначенным

и

используемым для выкладки, демонстрации товаров,

обслуживания покупателей и проведения денежных

расчетов с покупателями при продаже товаров

п. 4 ст. 2 ФЗ

№ 381

4

5.

Стационарныйторговый

объект

Торговый объект, представляющий собой здание или часть

здания, строение или часть строения, прочно связанные

фундаментом такого здания, строения с землей и подключенные

(технологически

присоединенные)

к

сетям

инженернотехнического обеспечения

п. 5 ст. 2

ФЗ № 381

Нестационарный торговый

объект

Торговый объект, представляющий собой временное сооружение

или временную конструкцию, не связанные прочно с земельным

участком вне зависимости от наличия или отсутствия

подключения (технологического присоединения) к сетям

инженерно – технического обеспечения, в том числе передвижное

сооружение

п. 6 ст. 2

ФЗ № 381

Площадь

торгового

объекта

Помещение, предназначенное для выкладки, демонстрации

товаров, обслуживания покупателей и проведения денежных

расчетов с покупателями при продаже товаров, прохода

покупателей

п. 7 ст. 2

ФЗ № 381

Торговая сеть

Совокупность двух и более торговых объектов, которые

принадлежат на законном основании хозяйствующему субъекту

или нескольким хозяйствующим субъектам, входящим в одну

группу лиц в соответствии с ФЗ от 26.07.2006 « 135-ФЗ «О защите

конкуренции», или совокупность двух и более торговых объектов,

которые используются под единым коммерческим обозначением

или иным средством индивидуализации

п. 8 ст. 2

ФЗ № 381

5

6.

Продовольственные товарыПродукты в натуральном или переработанном виде,

находящиеся в обороте и употребляемые человеком в пищу

(в том числе продукты детского питания, продукты

диетического питания), бутилированная питьевая вода,

алкогольная продукция, пиво и напитки, изготавливаемые

на его основе, безалкогольные напитки, жевательная

резинка, пищевые добавки и биологически активные

добавки

п. 9 ст. 2 ФЗ

№ 381

Услуги по продвижению товаров

Услуги,

оказываемые

хозяйствующим

субъектам,

осуществляющим поставки продовольственных товаров в

торговые сети, в целях продвижения продовольственных

товаров,

в

том

числе

путем

рекламирования

продовольственных товаров, осуществления их специальной

выкладки,

исследования

потребительского

спроса,

подготовки отчетности, содержащей информацию о таких

товарах,

либо осуществления иной деятельности,

направленной на продвижение продовольственных товаров

п. 10 ст. 2 ФЗ

№ 381

6

7.

Товары являются частью материально – производственныхзапасов, приобретенных или полученных от других

юридических или физических лиц и предназначенных для

продажи (ПБУ 5/01).

Для целей налогообложения товаром признается любое

имущество,

реализуемое

или

предназначенное

для

реализации (п. 3 ст. 38 Налогового кодекса РФ), т. е все, что

организация продает или имеет возможность продать,

Налоговый кодекс называет товаром.

В бухгалтерском учете к товарам относится не все, что

продается, а лишь то, что специально приобретено для

продажи.

Согласно ПБУ 5/01 имущество, реализуемое организацией в

процессе своей основной деятельности, подразделяется на

готовую продукцию и товары.

В отличие от готовой продукции, которая производится

организацией из приобретенного сырья, материалов и

комплектующих изделий, изменяющих в процессе переработки

свои физические и технические параметры, товар не требует

дополнительной обработки и переработки, кроме случаев,

препродажной подготовки.

7

8.

Товарные операции – это факты хозяйственной жизниорганизаций, связанные с поступлением и выбытием товаров.

Гражданский кодекс РФ (п. 1 ст. 454) понимает под товаром

предмет договора купли – продажи. При этом в соответствии с п.

ст. 455 ГК РФ товаром по договору купли – продажи могут быть

любые вещи с соблюдением правил, предусмотренных ст. 129 ГК

РФ.

Правовой основой поступления и продажи товаров является

договор купли – продажи, по которому (ГК РФ) одна сторона

(покупатель) обязана передать вещь (товар) в собственность другой

стороне (покупателю), а покупатель обязуется принять этот товар и

уплатить за него определенную денежную сумму (цену).

В зависимости от вида покупателей торговля делится на два вида:

оптовая и розничная.

Согласно ст. 506 Гражданского кодекса РФ «по договору поставки

поставщик – продавец, осуществляющий предпринимательскую

деятельность, обязуется передать в обусловленный срок или сроки

производимые или закупаемые им товары покупателю для

исполнения в предпринимательской деятельности или в иных

целях, не связанных с личным, семейным, домашним и иным

подобным использованием».

8

9.

--

Согласно ст. 429 ГК РФ «по договору розничной купли –

продажи продавец, осуществляющий предпринимательскую

деятельность по продаже товаров в розницу, обязуется

передать покупателю товар, предназначенный для личного,

семейного, домашнего или иного использования, не связанного

с предпринимательской деятельностью».

Основными целями бухгалтерского учета товарных

операций являются:

контроль за сохранностью товаров;

своевременное представление руководству

организации

информации о выручке, расходах, связанных с продажей

товаров, прибыли от продаж, состоянии товарных запасов.

Для достижения этих целей необходимо решить определенный

комплекс бухгалтерских задач:

обеспечение совместно с другими службами организации

материальной ответственности за товары;

проверка

правильности

документального

оформления,

законности

и

целесообразности

товарных

операций,

своевременное и правильное отражение их в учете;

9

10.

проверка полноты и своевременности оприходованиятоваров

материально

ответственными

лицами,

правильности и своевременности списания проданных и

отпущенных товаров;

- обеспечение

контроля за соблюдением нормативов

товарных запасов, выявление неходовых, залежалых и

недоброкачественных товаров;

- установление контроля совместно с другими службами за

соблюдением

правил

проведения

инвентаризации,

своевременное и правильное выявление и отражение в

учете ее результатов;

- установление контроля

совместно с другими службами

организации за правильностью

цен;

- своевременное и правильное

выявление дохода.

-

10

11. 2. Документальное оформление операций в торговле

2. ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ ОПЕРАЦИЙ В ТОРГОВЛЕ-

-

-

Формы

первичных

учетных

документов

определяет

руководитель организации по представлению должностного лица,

на которое возложено ведение бухгалтерского учета (п. 4 ст. 9 ФЗ

«О бухгалтерском учете»).

При этом согласно п. 2 ст. 9 Закона «О бухгалтерском учете»

обязательными

реквизитами

первичного

учетного

документа являются:

наименование документа;

дата составления документа;

наименование экономического субъекта, составившего документ;

содержание факта хозяйственной жизни;

величина натурального и (или) денежного измерения факта

хозяйственной жизни с указанием единиц измерения;

наименование

должности

лица

(лиц),

совершившего

(совершивших) сделку, операцию и ответственного (ответственных)

за ее оформление, или наименование должности лица (лиц),

ответственного (ответственных) за оформление свершившегося

события;

подписи лиц, предусмотренных выше, с указанием их фамилий и

инициалов

или

иных

реквизитов,

необходимых

для

идентификации этих лиц. Могут быть и дополнительные

реквизиты, в зависимости от характера операций, требований

нормативных документов и др.

11

12.

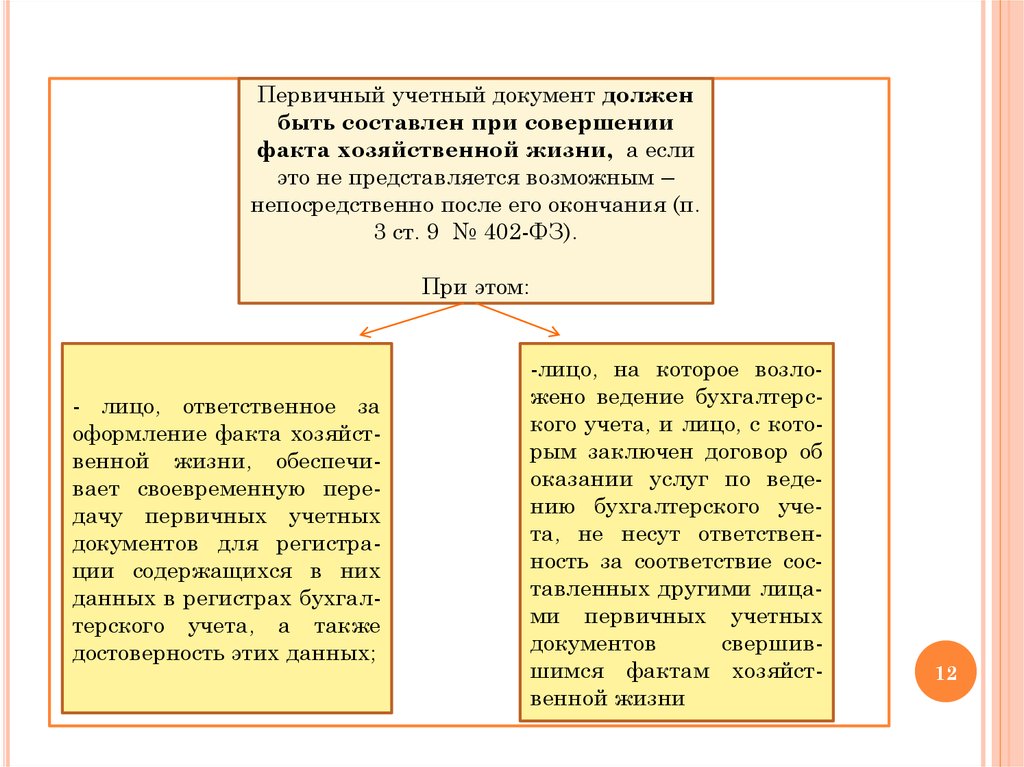

Первичный учетный документ долженбыть составлен при совершении

факта хозяйственной жизни, а если

это не представляется возможным –

непосредственно после его окончания (п.

3 ст. 9 № 402-ФЗ).

При этом:

- лицо, ответственное за

оформление факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных

документов для регистрации содержащихся в них

данных в регистрах бухгалтерского учета, а также

достоверность этих данных;

-лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об

оказании услуг по ведению бухгалтерского учета, не несут ответственность за соответствие составленных другими лицами первичных учетных

документов

свершившимся фактам хозяйственной жизни

12

13.

За оформление документов по продаже товаров отвечает небухгалтер, а тот работник, который занимается этим

оформлением

(менеджер

оптовой

торговли,

продавец

розничного магазина, кладовщик, товаровед и т.п.).

В должностной инструкции или трудовом договоре каждого

работника, деятельность которого связана с оформлением

документов, должно быть четко прописано за составление

каких документов и в какой мере он отвечает.

Например, менеджер по продажам составляет накладную, а

кладовщик осуществляет отпуск товаров со склада.

При этом право руководителя организации установить один из

следующих вариантов ответственности:

- за весь процесс продажи отвечает менеджер по продажам, после отпуска то-

- каждый отвечает за свою часть операции (менеджер – за оформление

всех реквизитов накладной до

передачи кладовщику, а кладовщик

– за указание сведений об отпуске

товара)

варов он должен получить от кладовщика

оформленную накладную и проверить

правильность указания сведений об отпуске

товара. При этом за достоверность сведений

об отпуске товара (соответствие фактически

отпущенного количества данным, указанным в накладной, удостоверение личности получателя и т.п.) все равно отвечает

кладовщик (ст.9 № 402-ФЗ)

13

14.

-Необходимо также определить порядок передачи документов

по завершенным операциям:

кто (в примере – кладовщик или менеджер);

когда (в течение какого времени с момента совершения

операции или с какой периодичностью;

кому (сразу бухгалтеру, или для первичной проверки и

контроля – руководителю подразделения или руководителю

организации, учетчику, делопроизводителю и т.п.).

Все

это

определяется

при

составлении

графика

документооборота.

Работу по составлению графика документооборота

организует

главный

бухгалтер.,

а

утверждает

руководитель организации.

Каждому исполнителю целесообразно вручить выписку из

графика, в которой перечислены документы, относящиеся к

сфере деятельности данного исполнителя.

Контроль

соблюдения

исполнителями

графика

документооборота по организации осуществляет главный

бухгалтер.

14

15.

Для каждого предприятия график документооборота долженразрабатываться с учетом его конкретных особенностей:

размера

организации,

вида

деятельности,

структуры

управления и т.п.

В график надо включать по каждому документу следующие

разделы:

1) порядок создания

документа:

2)порядок

проверки

документа:

3)порядок

обработки

документа:

4)порядок

передачи

документа в

архив:

-количество

экземпляров;

-ответственный за

проверку;

-исполнитель;

-исполнитель;

-ответственный за

выписку;

-ответственный за

представление

документа;

-срок исполнения;

-срок исполнения.

-ответственный за

оформление;

-порядок

представления;

-ответственный за

исполнение;

-срок

представления;

-срок исполнения;

15

16.

Примерный график документооборота для накладной (типовая межотраслеваяформа № ТОРГ – 12) представлен в таблице 2.

Таблица 2 – График документооборота для накладной по форме ТОРГ -12

Наименование

документа

Создание

документа

Накладная

(типовая

форма №

ТОРГ-12)

Комментарии

2

Обязательно

предусматривается

по

одному

экземпляру для передающей и получающей сторон.

Могут

быть

предусмотрены

дополнительные

экземпляры, которые остаются у структурного

подразделения после сдачи отчета в бухгалтерию,

передаются в отдел продаж и т.п.

Ответственный за выписку

Отдел сбыта,

бухгалтерия,

подразделение,

осуществляющее

отпуск товаров

Как

правило,

накладную

выписывает

подразделение, дающее распоряжение на отпуск

товаров, возможно возложение этих функций на

бухгалтерию,

подразделение,

осуществляющее

отпуск товаров и т. п. Все зависит от структуры

управления

и

др.особенностей

деятельности

организации

Ответственный за оформление

Отдел сбыта,

бухгалтерия

В

зависимости

от

структуры

управления

предприятием отпуск товаров со склада разрешает

сотрудник

отдела

сбыта

или

руководитель

организации

(или

заместитель).

Возможно

установление

правила,

согласно

которому

разрешение на отпуск материальных ценностей со

склада должно быть подписано также и главным

бухгалтером (или его заместителем)

Количество

экземпляров

16

17.

Исполнениедокумента

Проверка

документа

Ответствен

ный

за

исполнение

Склад

Ответственность за исполнение документа (отпуск

товаров) возлагается на передающее подразделение

(склад, торговый зал и др.)

Срок

исполнения

Ежедневно до 15

часов

Организация может установить, что отпуск товаров со

склада осуществляется не целый день, а в определенные

часы (например, с 10.00 до 13.00) или же отпуск товаров

может осуществляться в определенные дни, возможны и

другие варианты. Остальное время кладовщик может

заниматься приемкой поступающих товаров, ездить за

товаром и т.п.

Ответствен

ный за проверку

Бухгалтерия

В этой графе целесообразно указание должности и

фамилии проверяющего

Кто представляет

1-й экз. –

отдел

сбыта

2-й экз. склад

Получение

экземпляра

документа

от

каждого

подразделения обеспечивает возможность контроля за

достоверностью представленных отчетов и позволяет

исключить как счетные ошибки или случайные пропуски

при составлении отчетности подразделениями, так и

приписки и прочие злоупотребления

Порядок

представления

Вместе

отчетом

при

реестре

с

Первичные учетные документы должны прилагаться к

отчету,

составленному

на

их

основании

при

соответствующем реестре. Составление реестра дает

бухгалтеру возможность проверить, все ли документы

ему представлены, и исключает споры с представителем

подразделения, составившим отчет

Срок представления

Ежедневн

о до 17

час.

В зависимости от объемов деятельности и структуры

управления документы могут представляться от

нескольких раз в день до одного раза в месяц

17

18.

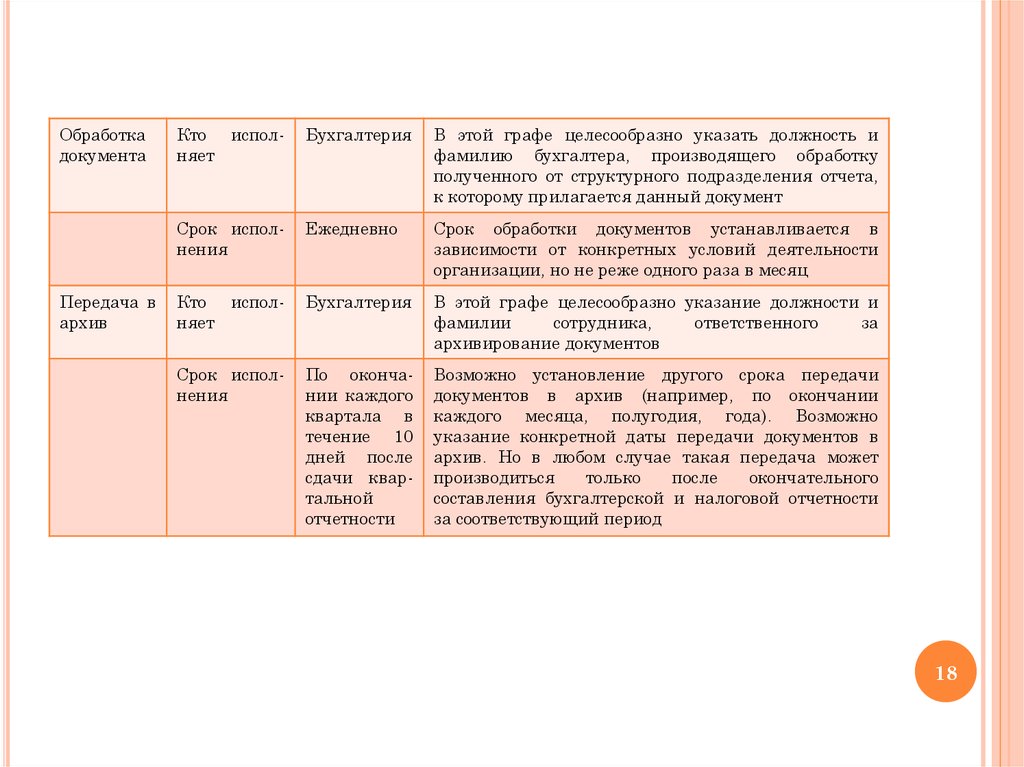

Обработкадокумента

Передача в

архив

Кто исполняет

Бухгалтерия

В этой графе целесообразно указать должность и

фамилию бухгалтера, производящего обработку

полученного от структурного подразделения отчета,

к которому прилагается данный документ

Срок исполнения

Ежедневно

Срок обработки документов устанавливается в

зависимости от конкретных условий деятельности

организации, но не реже одного раза в месяц

Кто исполняет

Бухгалтерия

В этой графе целесообразно указание должности и

фамилии

сотрудника,

ответственного

за

архивирование документов

Срок исполнения

По окончании каждого

квартала в

течение 10

дней после

сдачи квартальной

отчетности

Возможно установление другого срока передачи

документов в архив (например, по окончании

каждого месяца, полугодия, года). Возможно

указание конкретной даты передачи документов в

архив. Но в любом случае такая передача может

производиться

только

после

окончательного

составления бухгалтерской и налоговой отчетности

за соответствующий период

18

19.

Поступление товаров может осуществляться:а) по договорам купли-продажи, договорам поставки и др.в

соответствии с законодательством;

б) путем внесения в счет вклада в уставный (складочный)

капитал организации;

в) путем безвозмездного получения или дарения

г) выявление излишков при инвентаризации имущества.

Операции

по поступлению, хранению и продаже товаров

оформляются

унифицированными

формами

первичных

документов (постановление Госкомстата России от 25 декабря 1998

г. № 132) или формами, разработанными самостоятельно (в

соответствии со ст. 9 ФЗ «О бухгалтерском учете») и

закрепленными в учетной политике.

Приемка товаров осуществляется членами приемной комиссии. В

условиях

малого

предприятия

может

производиться

непосредственно кладовщиком или материально ответственным

лицом в присутствии представителя поставщика товаров.

На фактическое количество поступивших товаров составляется

акт о приемке товаров (ф. ТОРГ – 1) или другой документ,

разработанный организацией самостоятельно.

Товары поступающие от поставщика оформляются товарнотранспортными накладными, товарными накладными

(форма № ТОРГ – 12) и счетами – фактурами (на сумму НДС,

относящегося к товарам.

19

20.

Товарно-транспортную накладную выписывают придоставке товаров автомобильным транспортом. При доставке

товаров

от

иногородних

поставщиков

транспортные

организации выписывают при следовании груза по железной

дороге – железнодорожную накладную.

При наличии расхождений между документами поставщика по

ассортименту, количеству и качеству, приемку товаров

приостанавливают и в обязательном порядке вызывают

представителя поставщика или грузоотправителя.

Если поступают отечественные товары и есть расхождения, то

составляется акт об установлении расхождений по форме

ТОРГ – 2 (в 4-х экземплярах).

Если поступают импортные товары, и есть расхождения, то

составляется акт об установленном расхождении по

количеству и качеству по ф. ТОРГ – 3 (в 5-ти экз.). Эти акты

являются

основанием

для

предъявления

претензии

поставщику или транспортной организации (направляется

претензионное письмо).

Первичные документы представлены в таблице 3.

20

21.

Таблица 3 – Первичные учетные документы, оформляемые приполучении товаров дополнительно к накладной поставщика

Особенности приемки

товаров

Наименов

ание

документ

а

Код

типовой

формы

Лицо,

составляющее

документ

Правила составления

документа

Минимальное

кол-во

экземпляров

1

2

3

4

5

6

Получение

товаров от

поставщика

Акт

о

приемке

товаров

ТОРГ-1

Составляется членами

приемной

комиссии

Приемка производится по фактическому

наличию. При обнаружении отклонений

обязаны приостановить приемку, обеспечить сохранность,

вызвать представителя поставщика и

составить акт

Количество

актов и комплектность документов определяется

конкретной ситуацией

Неотфактурованные

поставки

Акт

о

приемке

товара,

поступив

шего без

счета поставщика

ТОРГ-4

Составляется

членами комиссии при

участии материально

ответственно

го лица

Применяется

при

оформлении приемки и оприходования

фактически

полученных

ценностей,

поступивших

без

счета поставщика

В 2-х экземплярах: первый - в

бухгалтерию,

второй – остается у материально

ответственного лица

21

22.

12

3

4

5

6

Получение

тары,

не

указанной в

счете

поставщика

Акт об оприходовании тары,

не указанной в счете поставщика

ТОРГ - 5

Составляется

членами

комиссии

при

участии

материально

ответственного

лица

Для

оформления

приемки и оприходования тары, а также

упаковочных

материалов, полученных

при распаковке товаров в том случае,

когда

они

не

показываются отдельно в счетах поставщика, а их стоимость

включена

в

цену

товара

Составляется

в 2-х экземплярах:

первый

–

в

бухгалтерию,

второй

–

остается

у

материально

ответственного лица

Оприходова

ние товаров,

вес которых

при их получении от

поставщика

определялся

вместе с тарой

Акт о завесе тары

ТОРГ - 6

Составляется

членами комиссии с участием

представителя

заинтересованной

организации

Применяется

при

оформлении приемки

и списания завеса

тары

В одном экземпляре

и

передается

материально

ответственным лицом с

товарным отчетом в бухгалтерию

22

23.

12

3

4

5

6

Приемка

товарноматериальных ценностей

Акт

об

установленном расхождении

по

количеству

и качеству

при приемке

товарно

–

материальных

ценностей

ТОРГ - 2

Составляется

по

результатам приемки

членами

комиссии и экспертом

организации, на которую

возложено проведение экспертизы,

с участием представителей поставщика и получателя

Приемка товаров по

лучателем

по

количеству, качеству

и комплектности товаров от организации

транспорта и почтовых отправлений от

организаций

связи

оформляется актом в

соответствии с правилами, действующими

на транспорте и в

организациях

связи

(по фактическому наличию)

На

российские

товары в

4-х

экземплярах

Приемка

товарноматериальных ценностей

Акт об установленном

расхождении по количеству и качеству при

приемке импортных

товаров

ТОРГ - 3

Составляется

по

результатам приемки

членами

комиссии и экспертом

организации, на которую

возложено проведение экспертизы,

с участием представителей поставщика и получателя

«–«

Акт

на

импортные товары

по

форме №

ТОРГ-3

составляе

тся в 5-ти

экземпля

рах

23

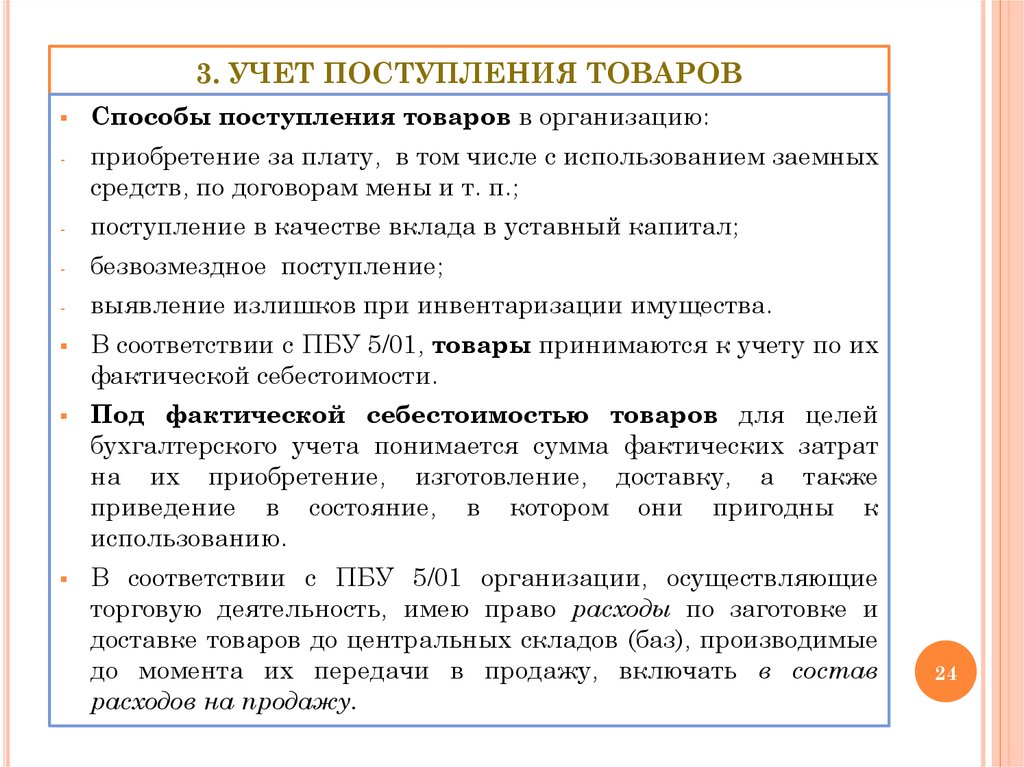

24. 3. УЧЕТ ПОСТУПЛЕНИЯ ТОВАРОВ

Способы поступления товаров в организацию:-

приобретение за плату, в том числе с использованием заемных

средств, по договорам мены и т. п.;

-

поступление в качестве вклада в уставный капитал;

-

безвозмездное поступление;

-

выявление излишков при инвентаризации имущества.

В соответствии с ПБУ 5/01, товары принимаются к учету по их

фактической себестоимости.

Под фактической себестоимостью товаров для целей

бухгалтерского учета понимается сумма фактических затрат

на их приобретение, изготовление, доставку, а также

приведение в состояние, в котором они пригодны к

использованию.

В соответствии с ПБУ 5/01 организации, осуществляющие

торговую деятельность, имею право расходы по заготовке и

доставке товаров до центральных складов (баз), производимые

до момента их передачи в продажу, включать в состав

расходов на продажу.

24

25.

В этом случае приобретенные товары оцениваются попокупной стоимости, (т. е. по цене, указанной в договоре с

поставщиком). Эта оценка характерна для оптовой

торговли.

Организации, осуществляющей розничную торговлю,

разрешается производить оценку приобретенных товаров по

продажной стоимости с отдельным учетом наценок

(скидок).

Причем розничные организации вправе выбрать, каким

образом им учитывать товары в бухгалтерском учете:

-

по покупным ценам (используя только счет 41 «Товары» и при

этом объединяя бухгалтерский учет с налоговым);

-

по продажным ценам (используя дополнительно к счету 41

«Товары» еще и счет 42 «Торговая наценка».

Для целей налогообложения выбора нет – в соответствии с пп.

3 п. 1 ст. 268 НК РФ товары можно учитывать только по

покупным ценам.

25

26.

Вне зависимости от выбранного метода учета товаров (попокупным или по продажным ценам), при их оприходовании

необходимо выделить сумму НДС, уплаченного поставщику,

и отразить ее по дебету счета 19 в корреспонденции с кредитом

счета 60.

Порядок определения первоначальной стоимости товаров представлен

в таблице 4.

Таблица 4 – Порядок определения первоначальной (балансовой) стоимости товаров

(п. 5-14 ПБУ 5/01, п. 7 ПБУ 15/2008, п. 2 ст. 254, пп. 3 п. 1 ст. 268 и ст. 320 НК РФ)

Способ

поступления

имущества или

способ расчетов с

поставщиками

1

Приобретение за

плату

Первоначальная

стоимость

когда в соответствии с учетной

политикой расходы, связанные с

приобретением, учитываются в

балансовой стоимости (цене

приобретения) товаров

когда в соответствии с учетной

политикой расходы, связанные с

приобретением, учитывается в

составе издержек обращения

2

3

Сумма фактических расходов на

приобретение товаров (за исключением

НДС

и

иных

возмещаемых

налогов,

кроме

случаев, предусмотренных законодательством РФ)

Покупная стоимость по условиям

договора (за исключением НДС и

иных возмещаемых налогов, кроме

случаев, предусмотренных законодательством РФ)

26

27.

12

3

Внесение в качестве вклада в

уставный (складочный) капитал

организации

Денежная

оценка

товаров,

согласованная

учредителями

(участниками) организации, если

иное

не

предусмотрено

законодательством

РФ,

плюс

сумма

затрат

по

доставке

указанных товаров и доведению

их до состояния, в котором они

пригодны к использованию

Денежная

оценка товаров, согласованная учредителями (участниками)

организации,

если

иное

не

предусмотрено законодательством РФ

Получение по договору дарения и

иные случаи безвозмездного

получения

Рыночная стоимость товаров на

дату оприходования плюс сумма

затрат

по

их

доставке

и

доведению

до

состояния,

в

котором

они

пригодны

к

использованию

Рыночная стоимость товаров на дату

оприходования

Оприходование

товаров,

выявленных в качестве излишков по

результатам инвентаризации

Рыночная стоимость товаров на

дату оприходования плюс сумма

затрат

по

их

доставке

и

доведению

до

состояния,

в

котором

они

пригодны

к

использованию

Рыночная стоимость товаров на дату

оприходования

27

28.

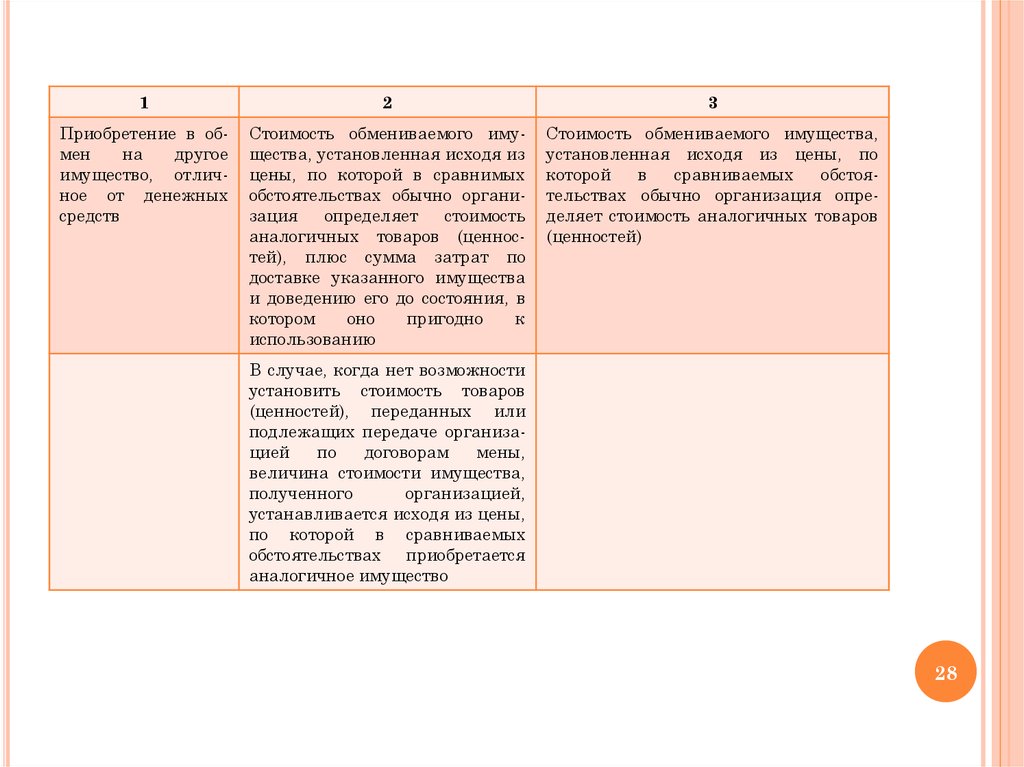

12

3

Приобретение в обмен

на

другое

имущество, отличное от денежных

средств

Стоимость обмениваемого имущества, установленная исходя из

цены, по которой в сравнимых

обстоятельствах обычно организация

определяет

стоимость

аналогичных товаров (ценностей), плюс сумма затрат по

доставке указанного имущества

и доведению его до состояния, в

котором

оно

пригодно

к

использованию

Стоимость обмениваемого имущества,

установленная исходя из цены, по

которой

в

сравниваемых

обстоятельствах обычно организация определяет стоимость аналогичных товаров

(ценностей)

В случае, когда нет возможности

установить стоимость товаров

(ценностей), переданных или

подлежащих передаче организацией

по

договорам

мены,

величина стоимости имущества,

полученного

организацией,

устанавливается исходя из цены,

по которой в сравниваемых

обстоятельствах приобретается

аналогичное имущество

28

29.

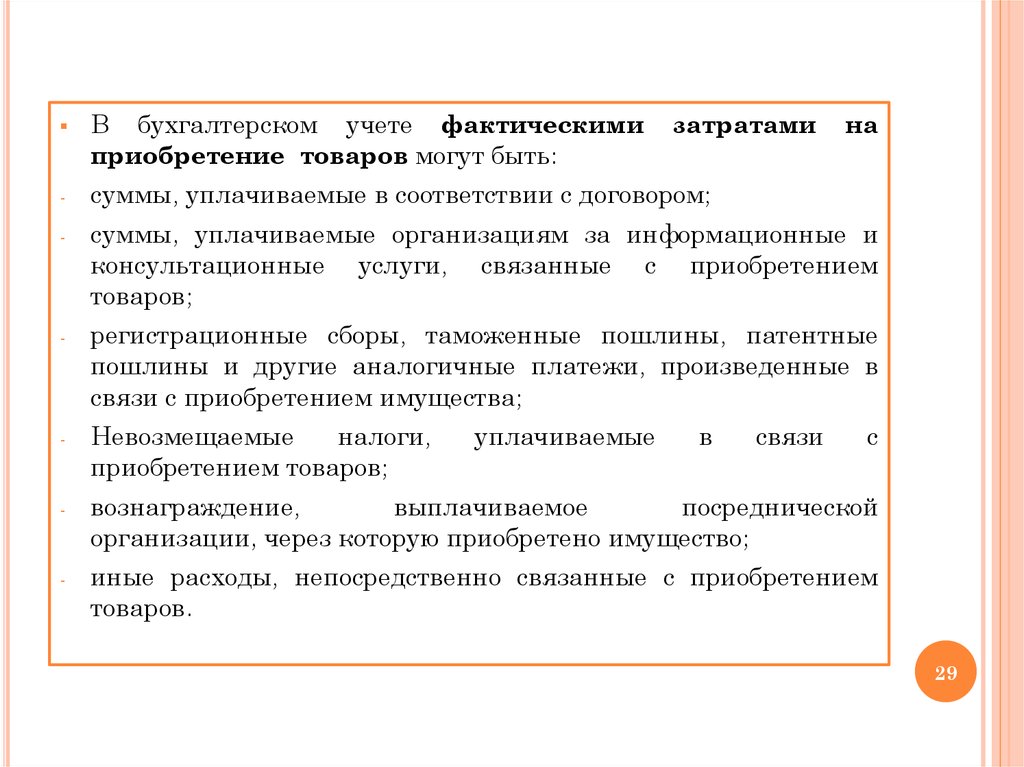

В бухгалтерском учете фактическимиприобретение товаров могут быть:

затратами

на

-

суммы, уплачиваемые в соответствии с договором;

-

суммы, уплачиваемые организациям за информационные и

консультационные услуги, связанные с приобретением

товаров;

-

регистрационные сборы, таможенные пошлины, патентные

пошлины и другие аналогичные платежи, произведенные в

связи с приобретением имущества;

-

Невозмещаемые

налоги,

приобретением товаров;

-

вознаграждение,

выплачиваемое

посреднической

организации, через которую приобретено имущество;

-

иные расходы, непосредственно связанные с приобретением

товаров.

уплачиваемые

в

связи

с

29

30.

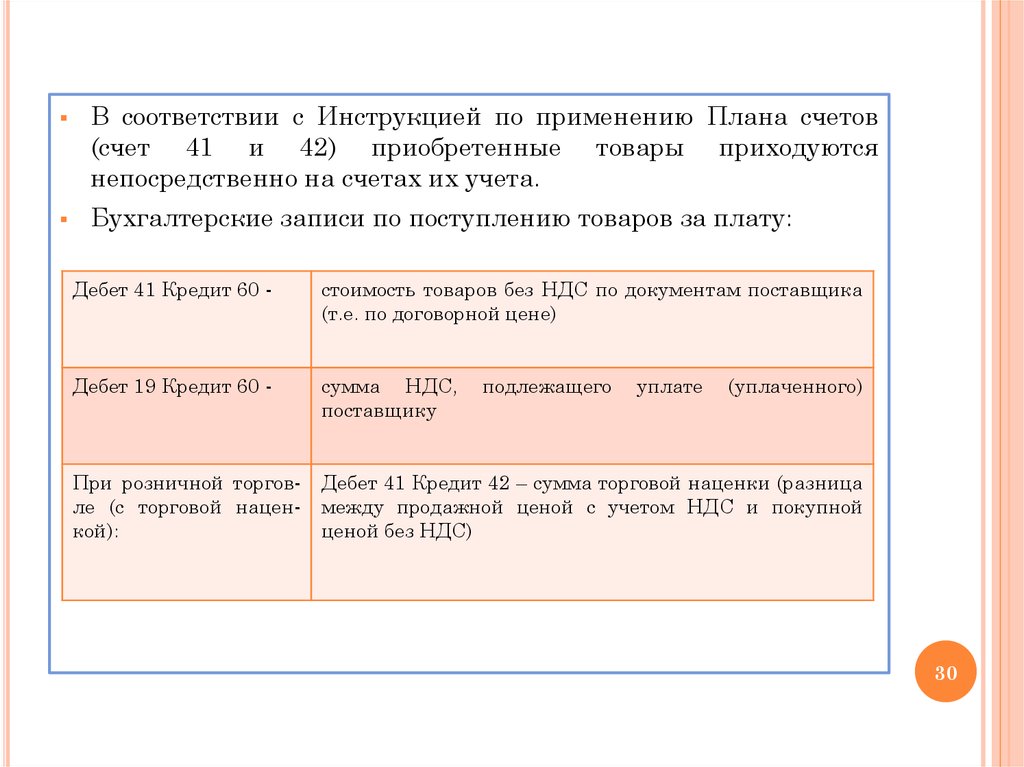

В соответствии с Инструкцией по применению Плана счетов(счет 41 и 42) приобретенные товары приходуются

непосредственно на счетах их учета.

Бухгалтерские записи по поступлению товаров за плату:

Дебет 41 Кредит 60 -

стоимость товаров без НДС по документам поставщика

(т.е. по договорной цене)

Дебет 19 Кредит 60 -

сумма НДС,

поставщику

При розничной торговле (с торговой наценкой):

Дебет 41 Кредит 42 – сумма торговой наценки (разница

между продажной ценой с учетом НДС и покупной

ценой без НДС)

подлежащего

уплате

(уплаченного)

30

31.

Пример 1. Приобретение товаров по договору купли –продажи с последующей оплатой по безналичному

расчету.

Торговая организация ООО «Альфа» заключила договор с

кирпичным заводом о поставке 200 000 шт. силикатного

кирпича по цене 2,36 руб. за шт., в том числе НДС – 0,36 руб.

По условиям договора вывоз кирпича производится

транспортом завода, стоимость доставки включена в цену

товара.

Оплата товара осуществляется после его доставки.

Кирпич был доставлен на центральный склад ООО «Альфа» 29

марта. Задолженность поставщику в сумме 472 000 руб.

перечислена 5 апреля.

31

32.

Отражение операций без использования счетов 15 (16)29 марта

После того как бухгалтерией получены товарно транспортные накладные на вывоз кирпича и приходные

ордера со складов, поступление кирпича в организацию

отражается записью:

Дебет 41 Кредит 60

400 000 руб.

Получен кирпич с завода

[200 000 шт. х (2,36 –

0,36)]

Дебет 19 кредит 60

72 000 руб.

Отражен

НДС

по

полученному кирпичу

Дебет 68 субсчет НДС Кредит 19

72 000 руб.

Принят к вычету НДС по

оприходованным товарам

472 000 руб.

Оплачена задолженность

поставщику

5 апреля

Дебет 60 Кредит 51

32

33.

Отражение операций с использованием 15 (16) счетов29 марта

Дебет 41 Кредит 15

400 000 руб.

Получен

завода

Дебет 15 Кредит 60

400 000 руб.

Получены расчетные

документы

поставщика

Дебет 19 Кредит 60

72 000 руб.

Отражен

НДС

по

полученному кирпичу

НДС 72 000 руб.

Принят к вычету НДС

по

оприходованным

товарам

Дебет

68

Кредит 19

субсчет

кирпич

с

5 апреля

Дебет 60 Кредит 51

472 000 руб.

Оплачена

задолженность

поставщику

33

34.

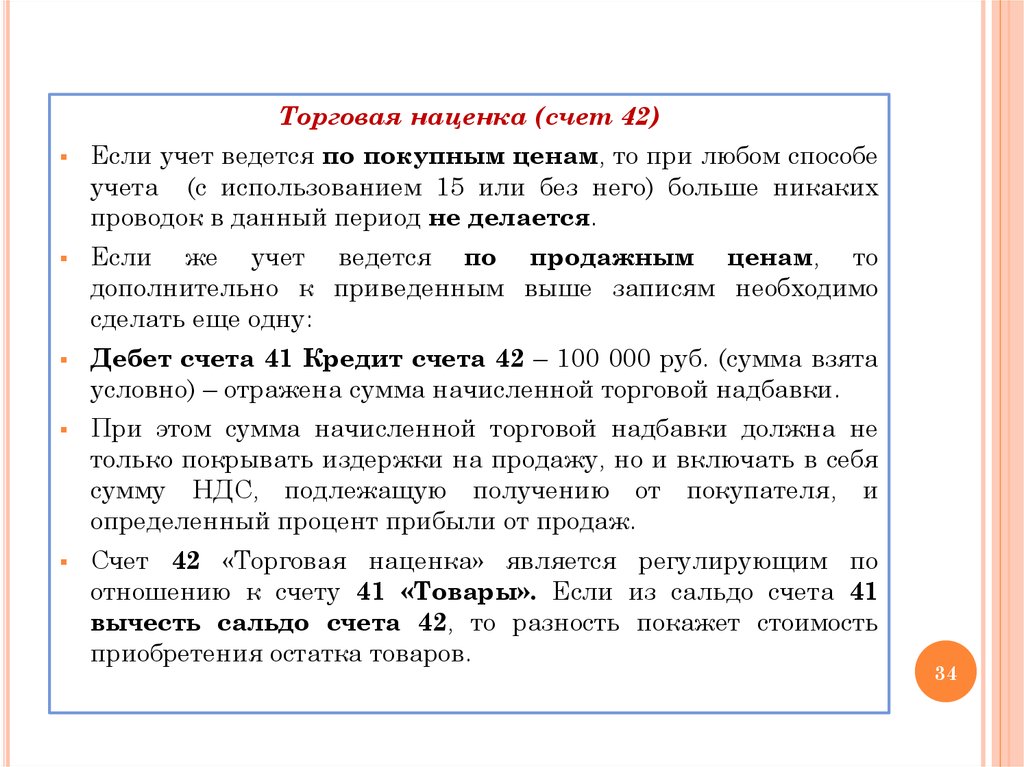

Торговая наценка (счет 42)Если учет ведется по покупным ценам, то при любом способе

учета (с использованием 15 или без него) больше никаких

проводок в данный период не делается.

Если же учет ведется по продажным ценам, то

дополнительно к приведенным выше записям необходимо

сделать еще одну:

Дебет счета 41 Кредит счета 42 – 100 000 руб. (сумма взята

условно) – отражена сумма начисленной торговой надбавки.

При этом сумма начисленной торговой надбавки должна не

только покрывать издержки на продажу, но и включать в себя

сумму НДС, подлежащую получению от покупателя, и

определенный процент прибыли от продаж.

Счет 42 «Торговая наценка» является регулирующим по

отношению к счету 41 «Товары». Если из сальдо счета 41

вычесть сальдо счета 42, то разность покажет стоимость

приобретения остатка товаров.

34

35.

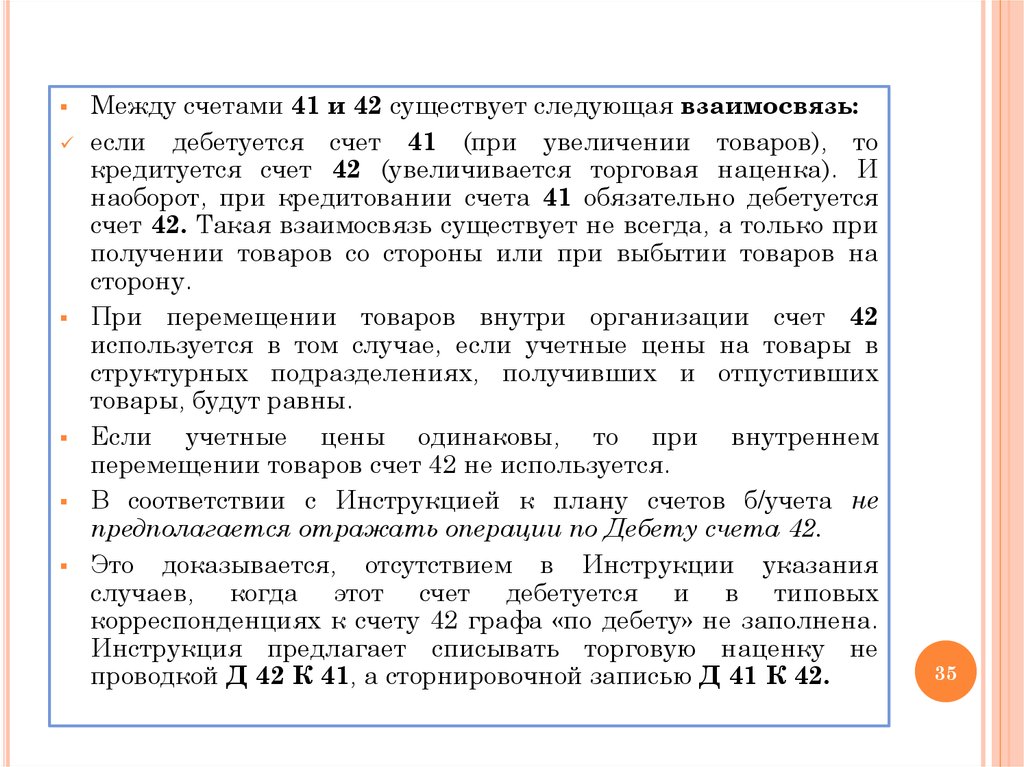

Между счетами 41 и 42 существует следующая взаимосвязь:если дебетуется счет 41 (при увеличении товаров), то

кредитуется счет 42 (увеличивается торговая наценка). И

наоборот, при кредитовании счета 41 обязательно дебетуется

счет 42. Такая взаимосвязь существует не всегда, а только при

получении товаров со стороны или при выбытии товаров на

сторону.

При перемещении товаров внутри организации счет 42

используется в том случае, если учетные цены на товары в

структурных подразделениях, получивших и отпустивших

товары, будут равны.

Если учетные цены одинаковы, то при внутреннем

перемещении товаров счет 42 не используется.

В соответствии с Инструкцией к плану счетов б/учета не

предполагается отражать операции по Дебету счета 42.

Это доказывается, отсутствием в Инструкции указания

случаев, когда этот счет дебетуется и в типовых

корреспонденциях к счету 42 графа «по дебету» не заполнена.

Инструкция предлагает списывать торговую наценку не

проводкой Д 42 К 41, а сторнировочной записью Д 41 К 42.

35

36.

Особенности учета при осуществлении импортаСтоимость приобретенных за иностранную валюту товаров

или сумма перечисленного аванса (предоплаты) определяется

один раз в момент его оприходования и впоследствии не

изменяется, а сумма задолженности перед поставщиком для

отражения в бухгалтерской отчетности пересчитывается в

рубли по курсу Банка России на дату совершения

соответствующих операций и на конец каждого месяца до

момента полного завершения расчетов.

При

этом

авансы

переоцениваются.

(задолженность

поставщика)

не

Пример 2. Порядок отражения в учете операций по

приобретению импортных товаров.

ООО «Альфа» по заключенному с иностранной организацией

договору получила от нее товар на сумму 25 000 евро.

По условиям договора право собственности на товар переходит

к покупателю на момент пересечения таможенной границы.

36

37.

Допустим, что таможенная стоимость товара соответствует егостоимости по условиям договора, ставка пошлины равна 5 % и

курс евро составляет 74 руб./евро на дату оформления.

Сумма пошлины в этом случае будет равна 92 500 руб. (25 000

евро х 74 руб./евро х 5 %).

Расчеты с таможней отражаются записями:

Дебет 41

«Расчеты

пошлине»

Кредит 68 субсчет 92 500 начислена таможенная

по

таможенной руб.

пошлина

на

товары,

ввозимые на территорию

России;

Дебет

68

«Расчеты

по 92 500 перечислена

таможенной пошлине» Кредит 51 руб.

таможенная пошлина

Сумма НДС составит 349 650

руб. (при расчете НДС в

налоговую базу включена сумма

таможенной

пошлины,

уплаченной при ввозе товара (пп.

2 п. 1 ст. 160 НК РФ)

[(25 000 евро х 74

руб./евро + 92 500 руб.) х

18 %]

37

38.

Начисление и уплату НДС отражают записью:Дебет 19 Кредит

субсчет

«Расчеты

НДС»

68 349650

по руб.

Начислен

НДС

по

товарам,

ввозимым на территорию России;

Дебет 68 НДС Кредит 51

349650

руб.

Перечислен НДС

Дебет 68 НДС Кредит 19

349650

руб.

НДС, уплаченный на таможне,

отражен в составе налоговых

вычетов

Переход права собственности на товары будет

отражен записью:

Дебет 41 Кредит 60 – 1 850 000 руб.

– отражено получение товара от

иностранного поставщика (25 000 х

74 руб./евро)

38

39.

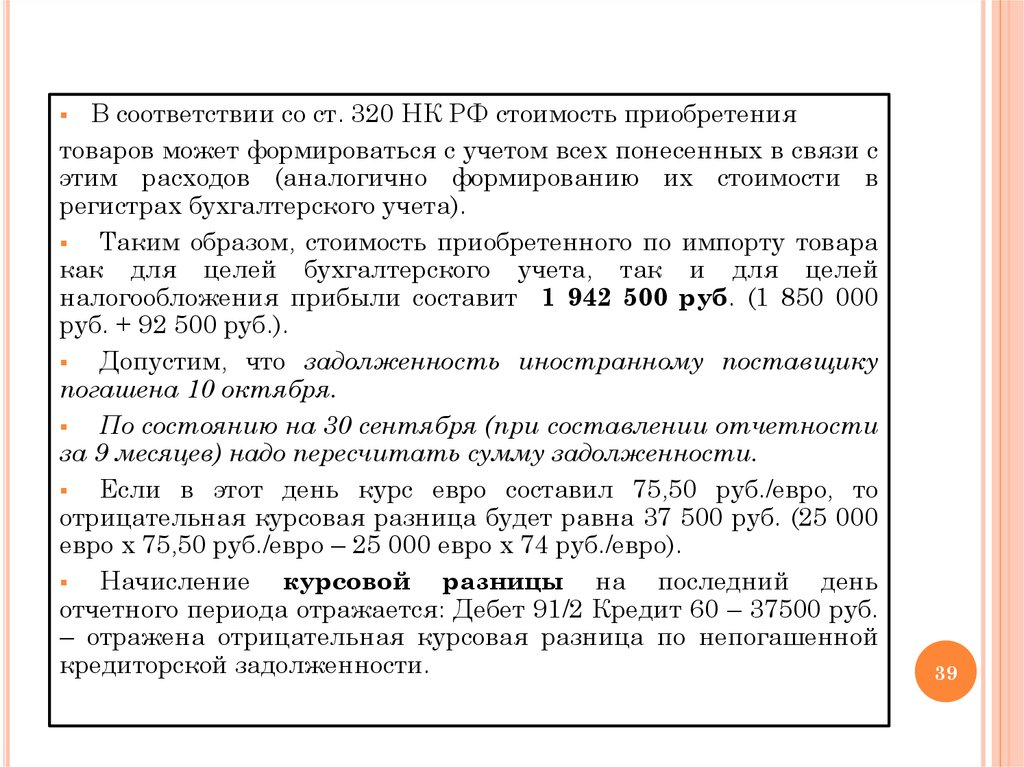

В соответствии со ст. 320 НК РФ стоимость приобретениятоваров может формироваться с учетом всех понесенных в связи с

этим расходов (аналогично формированию их стоимости в

регистрах бухгалтерского учета).

Таким образом, стоимость приобретенного по импорту товара

как для целей бухгалтерского учета, так и для целей

налогообложения прибыли составит 1 942 500 руб. (1 850 000

руб. + 92 500 руб.).

Допустим, что задолженность иностранному поставщику

погашена 10 октября.

По состоянию на 30 сентября (при составлении отчетности

за 9 месяцев) надо пересчитать сумму задолженности.

Если в этот день курс евро составил 75,50 руб./евро, то

отрицательная курсовая разница будет равна 37 500 руб. (25 000

евро х 75,50 руб./евро – 25 000 евро х 74 руб./евро).

Начисление курсовой разницы на последний день

отчетного периода отражается: Дебет 91/2 Кредит 60 – 37500 руб.

– отражена отрицательная курсовая разница по непогашенной

кредиторской задолженности.

39

40.

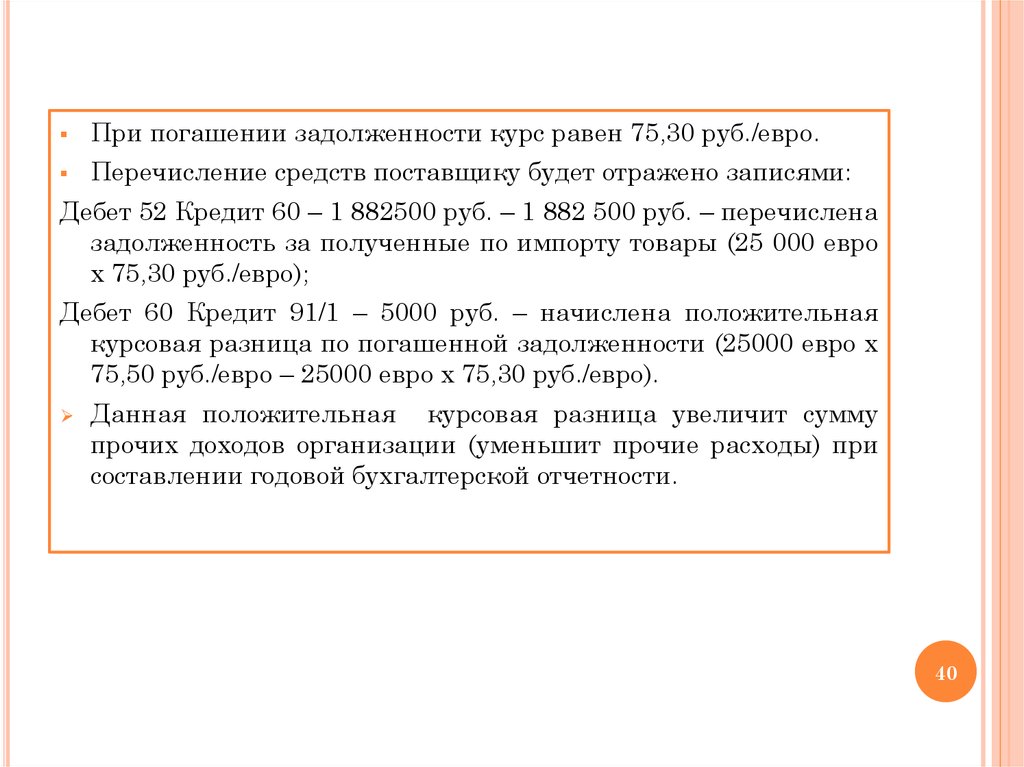

При погашении задолженности курс равен 75,30 руб./евро.Перечисление средств поставщику будет отражено записями:

Дебет 52 Кредит 60 – 1 882500 руб. – 1 882 500 руб. – перечислена

задолженность за полученные по импорту товары (25 000 евро

х 75,30 руб./евро);

Дебет 60 Кредит 91/1 – 5000 руб. – начислена положительная

курсовая разница по погашенной задолженности (25000 евро х

75,50 руб./евро – 25000 евро х 75,30 руб./евро).

Данная положительная курсовая разница увеличит сумму

прочих доходов организации (уменьшит прочие расходы) при

составлении годовой бухгалтерской отчетности.

40

41.

Приобретение товаров в обмен на другое имущество,отличное от денежных средств (по договору мены)

Согласно п. 1 ст. 267 Гражданского кодекса РФ по договору

мены каждая из сторон обязуется передать в собственность

другой стороне один товар в обмен на другой.

При этом, если из договора мены не вытекает иное, товары,

подлежащие обмену, признаются равноценными (п. 1 ст.

568 ГК РФ).

К договору мены применяются правила о купле – продаже,

причем каждая из сторон признается продавцом товара,

который она обязуется передать, и покупателем товара,

который она обязуется принять в обмен (п. 2 ст. 567 ГК РФ).

Фактическая себестоимость товаров, приобретенных в

обмен на другое имущество, определяется исходя из

стоимости переданного или подлежащего передаче имущества

(п. 10 ПБУ 5/01 и п. 67 Методических указаний по МПЗ

Минфина).

41

42.

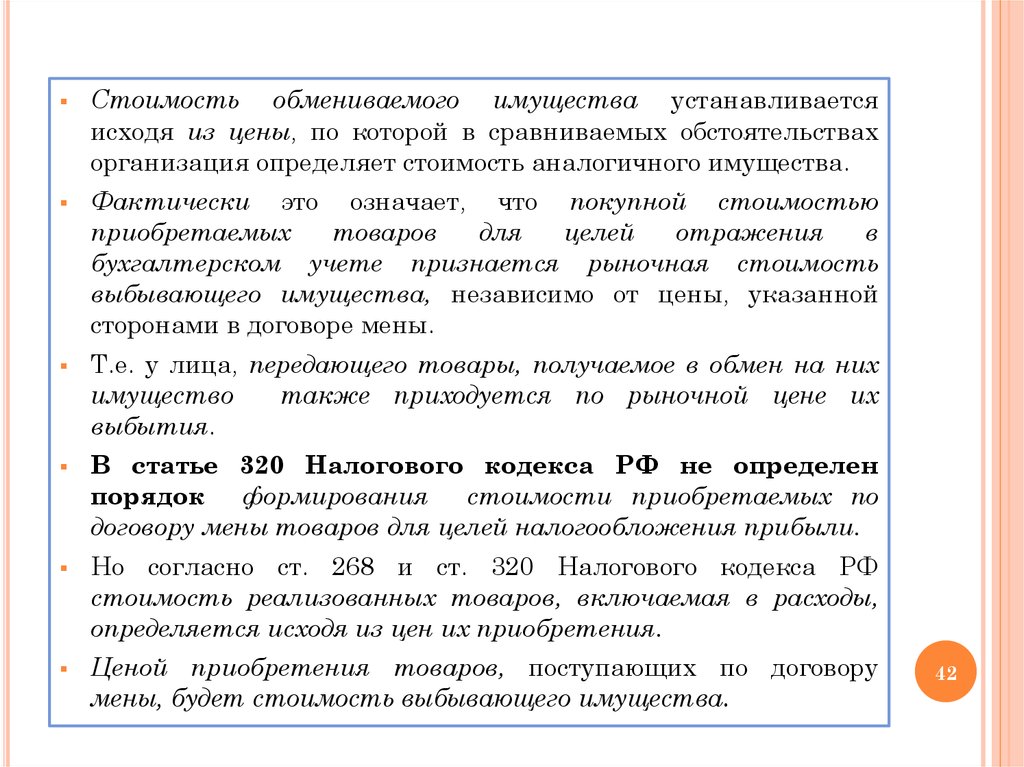

Стоимость обмениваемого имущества устанавливаетсяисходя из цены, по которой в сравниваемых обстоятельствах

организация определяет стоимость аналогичного имущества.

Фактически это означает, что покупной стоимостью

приобретаемых

товаров

для

целей

отражения

в

бухгалтерском учете признается рыночная стоимость

выбывающего имущества, независимо от цены, указанной

сторонами в договоре мены.

Т.е. у лица, передающего товары, получаемое в обмен на них

имущество

также приходуется по рыночной цене их

выбытия.

В статье 320 Налогового кодекса РФ не определен

порядок формирования стоимости приобретаемых по

договору мены товаров для целей налогообложения прибыли.

Но согласно ст. 268 и ст. 320 Налогового кодекса РФ

стоимость реализованных товаров, включаемая в расходы,

определяется исходя из цен их приобретения.

Ценой приобретения товаров, поступающих по договору

мены, будет стоимость выбывающего имущества.

42

43.

Таким образом, в налоговом учете полученные товарыдолжны отражаться по той же стоимости, что и для целей

бухгалтерского учета – по цене выбывающего имущества.

Каждая из организаций выписывает счет и счет – фактуру

на выбывающие товары, исходя из цены, по которой и

приходуются полученные товары.

Пример 3. Приобретение товаров в обмен на другие

товарно – материальные ценности.

ООО «А» приобретает у ЗАО «В» партию товара в обмен на

материальные ценности, предназначенные для продажи

(товар).

Рыночная цена выбывающих материальных ценностей

определена в размере 118 000 руб., в том числе НДС – 18 000

руб.

Стоимость продаваемых товаров в учетных ценах равна

100 000 руб.

43

44.

В момент исполнения договора мены обе организациивыписывают счета – фактуры на сумму договора, так как в целях

налогообложения для каждой из них произведена продажа

именно в этом размере, и регистрируют их в книге продаж.

Одновременно счета - фактуры, полученные от второй стороны

договора (на ту же сумму), каждая организация регистрирует в

книге покупок. На счетах бухгалтерского учета сделаны

следующие записи:

Д 41 К 60

100000 руб.

отражена стоимость поступивших товаров (по

цене обмениваемого имущества, то есть в размере

100 000 руб.)

Д 19 К 60

18 000 руб.

отражен НДС по поступившим товарам

Д 68 «НДС» К 19

18 000 руб.

НДС по приобретенным товарам принят к вычету

Д 62 К 90 /1

118 000 руб.

отражена выручка от выбывающих товаров (в

обмен на новые)

Д 90/3 К 68НДС

18 000 руб.

начислен НДС с суммы оборотов по продаже

товара

Д 90 /2 К 41

100 000 руб.

списана стоимость проданного товара

Д 60 К 62

118 000 руб.

произведен зачет встречных требований на сумму

взаимно исполненных сторонами обязательств по

договору мены

44

45.

Пример 4. Приобретение товаров по договору мены приусловии, что стоимость выбывающего имущества

меньше цены договора.

ООО «А» приобретает у ООО «В» товары в обмен на свой товар.

Рыночная цена выбывающего имущества определена

размере 118 000 руб., в том числе НДС – 18 000 руб.

в

Покупная (балансовая) стоимость передаваемых товаров равна

90 000 руб.

В момент исполнения договора мены обе организации

выписывают счета – фактуры на сумму договора (118 000

руб., в том числе НДС – 18 000 руб.), так как в целях

налогообложения для каждой из них произведена продажа

именно в этом размере, и регистрируют их в книге продаж.

Одновременно счета – фактуры, полученные от второй

стороны договора (на ту же сумму), каждая организация

регистрирует в книге покупок.

45

46.

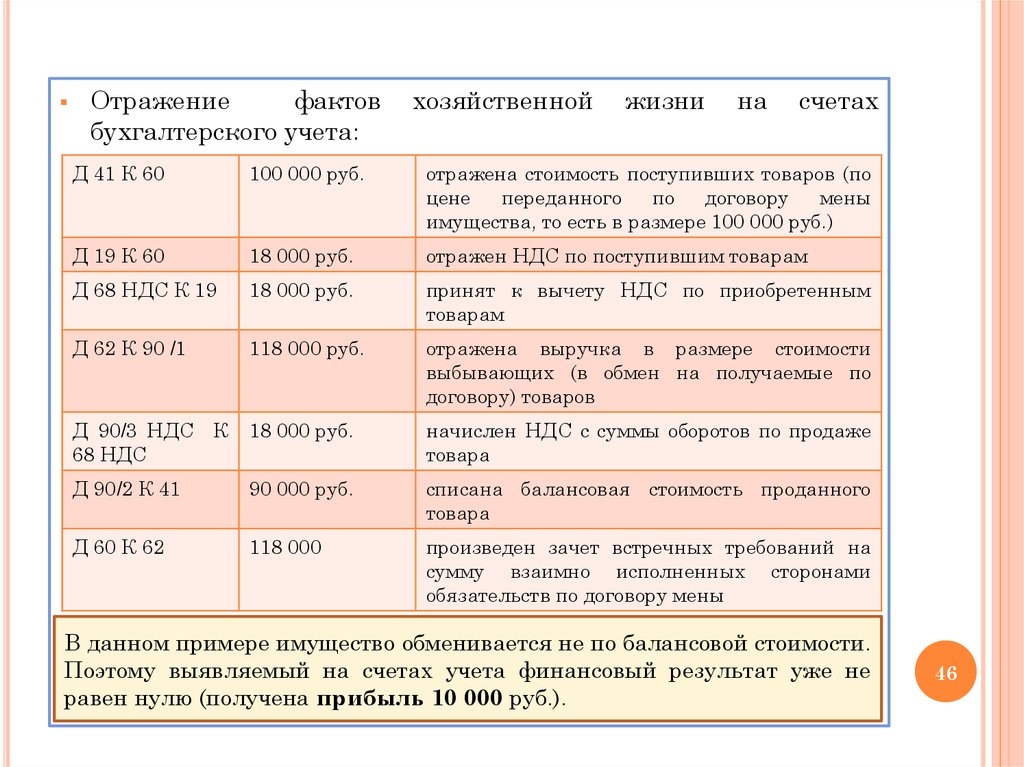

Отражениефактов

бухгалтерского учета:

хозяйственной

жизни

на

счетах

Д 41 К 60

100 000 руб.

отражена стоимость поступивших товаров (по

цене

переданного

по

договору

мены

имущества, то есть в размере 100 000 руб.)

Д 19 К 60

18 000 руб.

отражен НДС по поступившим товарам

Д 68 НДС К 19

18 000 руб.

принят к вычету НДС по приобретенным

товарам

Д 62 К 90 /1

118 000 руб.

отражена выручка в размере стоимости

выбывающих (в обмен на получаемые по

договору) товаров

Д 90/3 НДС К

68 НДС

18 000 руб.

начислен НДС с суммы оборотов по продаже

товара

Д 90/2 К 41

90 000 руб.

списана балансовая стоимость проданного

товара

Д 60 К 62

118 000

произведен зачет встречных требований на

сумму взаимно исполненных сторонами

обязательств по договору мены

В данном примере имущество обменивается не по балансовой стоимости.

Поэтому выявляемый на счетах учета финансовый результат уже не

равен нулю (получена прибыль 10 000 руб.).

46

47.

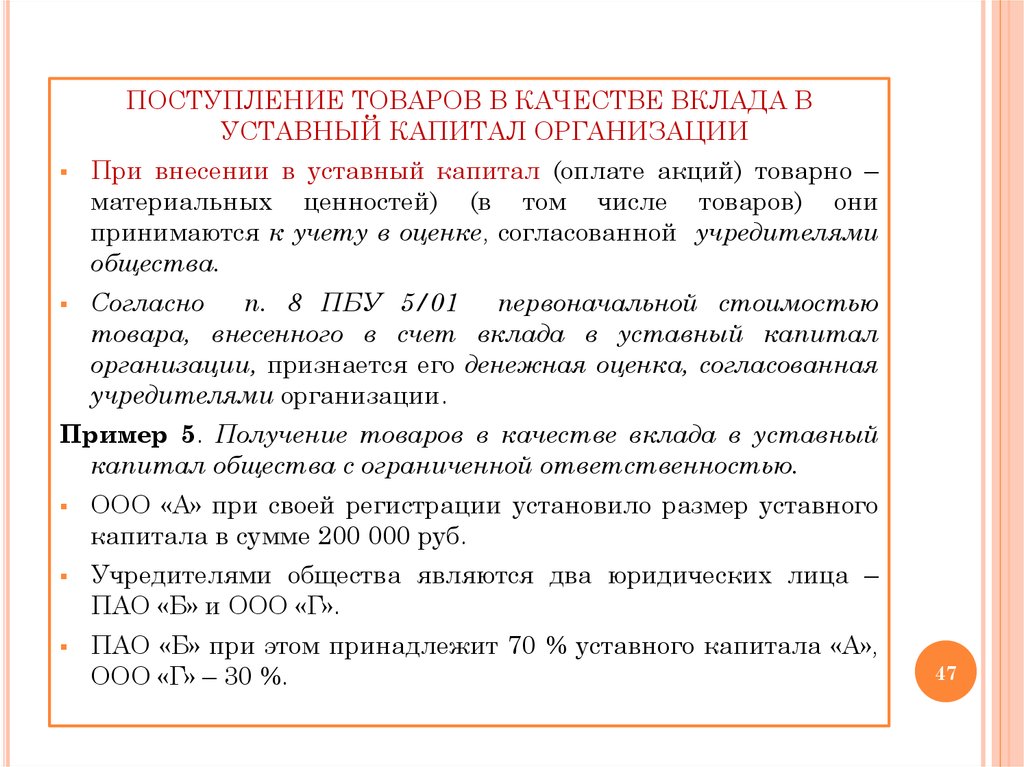

ПОСТУПЛЕНИЕ ТОВАРОВ В КАЧЕСТВЕ ВКЛАДА ВУСТАВНЫЙ КАПИТАЛ ОРГАНИЗАЦИИ

При внесении в уставный капитал (оплате акций) товарно –

материальных ценностей) (в том числе товаров) они

принимаются к учету в оценке, согласованной учредителями

общества.

Согласно

п. 8 ПБУ 5/01

первоначальной стоимостью

товара, внесенного в счет вклада в уставный капитал

организации, признается его денежная оценка, согласованная

учредителями организации.

Пример 5. Получение товаров в качестве вклада в уставный

капитал общества с ограниченной ответственностью.

ООО «А» при своей регистрации установило размер уставного

капитала в сумме 200 000 руб.

Учредителями общества являются два юридических лица –

ПАО «Б» и ООО «Г».

ПАО «Б» при этом принадлежит 70 % уставного капитала «А»,

ООО «Г» – 30 %.

47

48.

ПАО «Б» вносит долю принадлежащими ему товарамибалансовой стоимостью по данным передающей стороны 100

000

руб. (для примера взята ситуация, когда стоимость

передаваемых товаров в бухгалтерском и налоговом учете

совпадает), ООО «Г» – денежными средствами.

Собрание учредителей стоимость товаров с

учетом НДС

признана равной стоимости доли уставного капитала,

принадлежащей ПАО «Б», т. е. 140 000 руб.

Оценка участников подтверждена актом независимого

оценщика, которому ООО «А» выплатило 2950 руб., в том числе

НДС – 450 руб.

Согласно принятой ООО «А» учетной политике транспортно –

заготовительные расходы включаются в стоимость товаров.

В рассматриваемом примере регистрация уставного капитала

должна быть отражена проводкой:

Дебет счета 75 Кредит счета 80 – 200 000 руб.

48

49.

При передаче товаров в уставный капитал ПАО«Б»

составляет и передает ООО «А» накладную (или акт приема –

передачи) и счет – фактуру, в которых по данным

бухгалтерского и налогового учета ПАО «Б» указываются:

-

балансовая стоимость передаваемых товаров по данным

бухгалтерского учета;

-

стоимость передаваемых товаров по данным налогового учета

(в зависимости от принятой учетной политикой она может как

совпадать, так и не совпадать с бухгалтерской);

-

сумма НДС, уплаченного (подлежащего уплате) поставщикам

товаров и восстановленного на расчеты с бюджетом при

передаче данных товаров в качестве оплаты доли в уставном

капитале на основании пп. 1 п. 3 ст. 170 НК РФ.

Погашение учредителями своей задолженности по вкладам в

уставный капитал в регистрах бухгалтерского учета

отражаются записями:

49

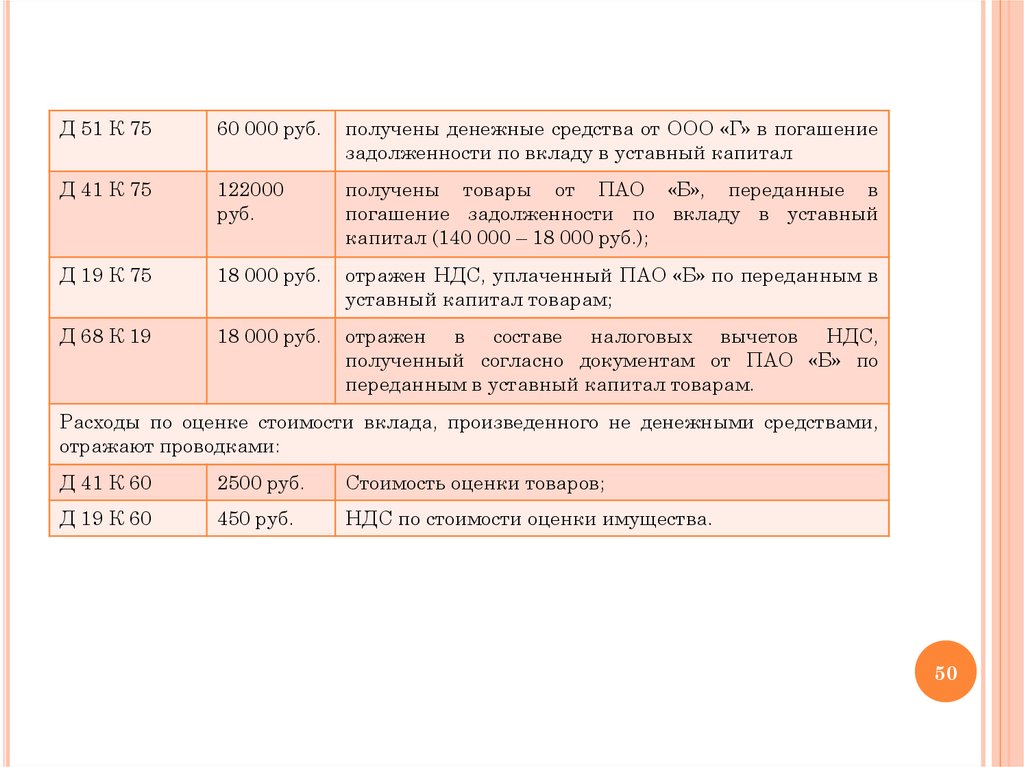

50.

Д 51 К 7560 000 руб.

получены денежные средства от ООО «Г» в погашение

задолженности по вкладу в уставный капитал

Д 41 К 75

122000

руб.

получены товары от ПАО «Б», переданные в

погашение задолженности по вкладу в уставный

капитал (140 000 – 18 000 руб.);

Д 19 К 75

18 000 руб.

отражен НДС, уплаченный ПАО «Б» по переданным в

уставный капитал товарам;

Д 68 К 19

18 000 руб.

отражен в составе налоговых вычетов НДС,

полученный согласно документам от ПАО «Б» по

переданным в уставный капитал товарам.

Расходы по оценке стоимости вклада, произведенного не денежными средствами,

отражают проводками:

Д 41 К 60

2500 руб.

Стоимость оценки товаров;

Д 19 К 60

450 руб.

НДС по стоимости оценки имущества.

50

51.

--

В итоге по данным бухгалтерского учета стоимость товара (партии

товаров) составит 124 500 руб., где 122 000 руб. – стоимость товаров,

согласованная учредителями (за вычетом НДС), а 2500 руб. – затраты

на оценку товаров, предусмотренную законодательством.

Для целей налогового учета стоимость товаров, внесенных в уставный

капитал, должна определяться по данным передающей стороны (в

примере – 100 000 руб.).

Затраты на оценку для целей налогообложения могли быть учтены

лишь в случае, если бы они также были признаны вкладом в

уставный капитал (пп. 2 п. 1 ст. 277 Налогового кодекса РФ).

В примере балансовая стоимость передаваемых товаров меньше их

оценки, согласованной сторонами.

Поэтому у ООО «А» бухгалтерский и налоговый учет этих товаров

будут производиться исходя из их разной стоимости:

для целей бухгалтерского учета – исходя из оценки, согласованной

сторонами, плюс расходы, связанные с получением данных товаров (в

примере – стоимость услуг оценщика);

для целей налогообложения – исходя из стоимости по данным

налогового учета передающей стороны.

Соответственно при реализации таких товаров возникнет разница

между бухгалтерской и налоговой прибылью.

51

52.

БЕЗВОЗМЕЗДНОЕ ПОЛУЧЕНИЕ ТОВАРОВГражданским кодексом РФ регламентирован только один

из видов безвозмездной передачи имущества – договор

дарения (ст. 575 ГК РФ).

На практике безвозмездная передача имущества (в том числе

и между коммерческими организациями) довольно широко

распространена.

Согласно п. 9 ПБУ 5/01 фактическая себестоимость товаров,

полученных организацией по договору дарения или

безвозмездно, определяется исходя из их текущей рыночной

стоимости на дату принятия к бухгалтерскому учету.

Под текущей рыночной стоимостью понимается сумма

денежных средств, которая может быть получена в результате

продажи этих товаров.

В соответствии с п. 8 ПБУ 9/99 «Доходы организации»,

активы, полученные безвозмездно, в том числе по договору

дарения, являются прочими доходами.

52

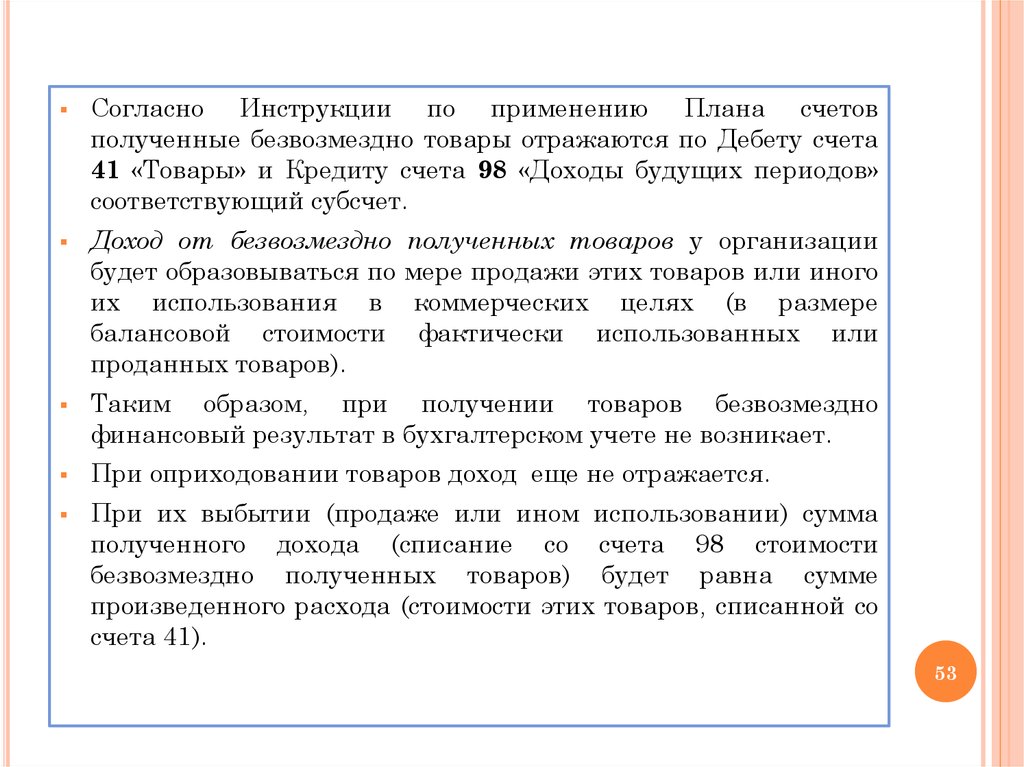

53.

Согласно Инструкции по применению Плана счетовполученные безвозмездно товары отражаются по Дебету счета

41 «Товары» и Кредиту счета 98 «Доходы будущих периодов»

соответствующий субсчет.

Доход от безвозмездно

будет образовываться по

их использования в

балансовой стоимости

проданных товаров).

полученных товаров у организации

мере продажи этих товаров или иного

коммерческих целях (в размере

фактически использованных или

Таким образом, при получении товаров безвозмездно

финансовый результат в бухгалтерском учете не возникает.

При оприходовании товаров доход еще не отражается.

При их выбытии (продаже или ином использовании) сумма

полученного дохода (списание со счета 98 стоимости

безвозмездно полученных товаров) будет равна сумме

произведенного расхода (стоимости этих товаров, списанной со

счета 41).

53

54.

В соответствии с п. 8 ст. 250 Налогового кодекса РФбезвозмездно

полученное

имущество

для

целей

налогообложения прибыли признается внереализационным

доходом (в бухучете прочим доходом).

При этом сумма дохода определяется исходя из рыночной цены

данного имущества, но не ниже стоимости приобретения или

изготовления данного имущества по данным передающей

стороны.

Датой получения дохода согласно п. 4 ст. 271 Налогового

кодекса РФ признается дата подписания сторонами акта

приемки – передачи имущества.

Исключением является имущество, полученное от учредителя,

или, наоборот, учредителем от созданной организации.

54

55.

Пример 6. Порядок отражения в учете товаров,полученных безвозмездно.

ООО «Альфа» в марте получило безвозмездно от одного из

учредителей партию товаров на сумму 100 000 руб.

По

условиям

договора

передачи

доставка

товаров

производилась принимающей стороной.

Затраты по доставке составили 6000 руб.

Согласно

принятой в организации учетной политике

транспортно

–

заготовительные

расходы

включаются

непосредственно в стоимость товара.

В марте по данным бухгалтерского учета ООО «Альфа» были

проданы товары на сумму 63 600 руб. (по цене приобретения).

Поступление

товаров,

полученных

от

учредителя

безвозмездно, в регистрах бухгалтерского учета следует

отразить записями:

Дебет 41 Кредит 98 – 100 000 руб. – поступили от учредителя

товары;

Дебет 41 Кредит 60 – 6000 руб. – затраты по доставке товаров

включены в их стоимость.

55

56.

Итого стоимость товаров для целей бухгалтерского учетасоставила 106 000 руб.

Стоимость проданных товаров следует отразить проводкой:

Дебет 90/2 Кредит 41 – 63 600 руб. – отражена стоимость

проданных товаров. В данном примере продано 60 % (63 600

руб. : 106 000 руб. х 100 %) полученных товаров.

Следовательно, во внереализационные доходы (как стоимость

активов, полученных безвозмездно) надо перенести 60 %

рыночной стоимости товаров, отраженных на балансовом счете

98 «Доходы будущих периодов».

Эту операции надо отразить записью:

Дебет 98 Кредит 91/1 «Прочие доходы» – 60 000 руб. –

отражен доход от безвозмездного получения товаров.

Если доля учредителя не превышает 50 % уставного капитала

ООО «Альфа», то рыночная стоимость полученных от него

безвозмездно товаров (если она не ниже их стоимости по

данным налогового учета передающей стороны) на дату

подписания акта приема – передачи считается в налоговом

учете внереализационным доходом.

56

57.

При этом согласно ст. 268 Налогового кодекса РФ стоимостьтоваров, включаемая в расходы для целей налогообложения,

определяется исходя из цен их приобретения.

То есть при продаже товаров, полученных безвозмездно, их

стоимость не признается расходами в налоговом учете.

Соответственно

для

целей

налогообложения

будут

учитываться лишь произведенные организацией расходы на

доставку этих товаров в сумме 6000 руб., которые списываются

в соответствии с правилами, установленными ст. 320

Налогового кодекса РФ.

57

58.

ИЗЛИШКИ ТОВАРОВ, ВЫЯВЛЕННЫЕ В РЕЗУЛЬТАТЕИНВЕНТАРИЗАЦИИ

Согласно ст. 11 Закона «О бухгалтерском учете»

для

обеспечения достоверности данных бухгалтерского учета и

бухгалтерской отчетности организации обязаны проводить

инвентаризацию активов и обязательств, в ходе которой

проверяются и документально подтверждается их

наличие,

состояние и оценка.

Порядок

проведения

инвентаризаций

установлен

Методическими указаниями по инвентаризации имущества и

финансовых обязательств, утвержденными приказом Минфина

России от 13.06.1995 № 49.

Приказами Минфина России от 10.03.1999 № 20н и ФНС

России от 10.03.1999 № ГБ – 3 – 04/39 утверждено «Положение о

порядке

проведения

инвентаризации

имущества

налогоплательщиков при налоговой проверке».

В результате проведения инвентаризации товаров может быть

выявлена как недостача, так и излишек.

58

59.

В соответствии с п. 28 Положения по ведению бухгалтерскогоучета и бухгалтерской отчетности в РФ, утвержденного

приказом Минфина России от 29.07.1998 № 34н, выявленные

при инвентаризации излишки товаров приходуются по их

рыночной

стоимости

на

дату

ее

проведения,

а

соответствующая сумма признается доходом.

Согласно п. 20 ст. 250 Налогового кодекса РФ стоимость

излишков

товаров,

выявленных

при

проведении

инвентаризации, для целей налогообложения прибыли

признается внереализационным доходом.

Стоимость товаров, оприходованных в виде излишков,

выявленных в ходе инвентаризации, определяется как сумма

дохода, учтенного налогоплательщиком в соответствии с п. 20

ст. 250 НК РФ (п. 2 ст. 254 НК РФ).

Таким образом, стоимость товаров, оприходованных как

излишки при инвентаризации, при их последующей продаже

или другом выбытии с баланса для целей налогообложения

прибыли признается расходами в той же сумме.

59

60.

Пример 7. Порядок отражения в учететоваров, выявленных при инвентаризации.

излишков

При проведении налоговой проверки по распоряжению

руководителя

налоговой

инспекции

была

проведена

инвентаризация

ценностей,

находящихся

на

складах

организации.

В результате ее проведения была обнаружена партия товаров,

не отраженная в учете.

В этом же периоде (но уже после проведения налоговой

проверки) товары были проданы.

Допустим, что рыночная стоимость неучтенной партии товаров

на дату выявления излишков составила 25 000 руб.

В соответствии с ПБУ 5/01 под рыночной стоимостью товаров

понимается стоимость, по которой они могут быть проданы.

Поэтому, оприходование излишков товаров в

бухгалтерского учета можно отразить проводкой:

регистрах

Дебет 41 Кредит 91/1 – 25000 руб. – оприходованы товары,

выявленные как излишки при проведении инвентаризации.

60

61.

Для целей налогообложения прибыли сумма 25000 руб.(рыночная стоимость товаров, которые приняты на учет как

излишки) отражается в составе внереализационных доходов.

Соответственно у организации, оприходовавшей излишки,

появится обязанность по уплате налога на прибыль с их

рыночной стоимости.

В данном примере налог на прибыль составит 5000 руб. (25000

х 20 %).

Продажа таких товаров отражается по общим правилам, при

этом согласно п. 2 ст. 254 НК РФ для целей исчисления налога

на прибыль ценой приобретения товаров будет считаться

сумма, которая была учтена в составе внереализационных

доходов в момент оприходования этих товаров в качестве

излишков, выявленных по результатам инвентаризации (т. е. в

данном примере – 25 000 руб.).

61

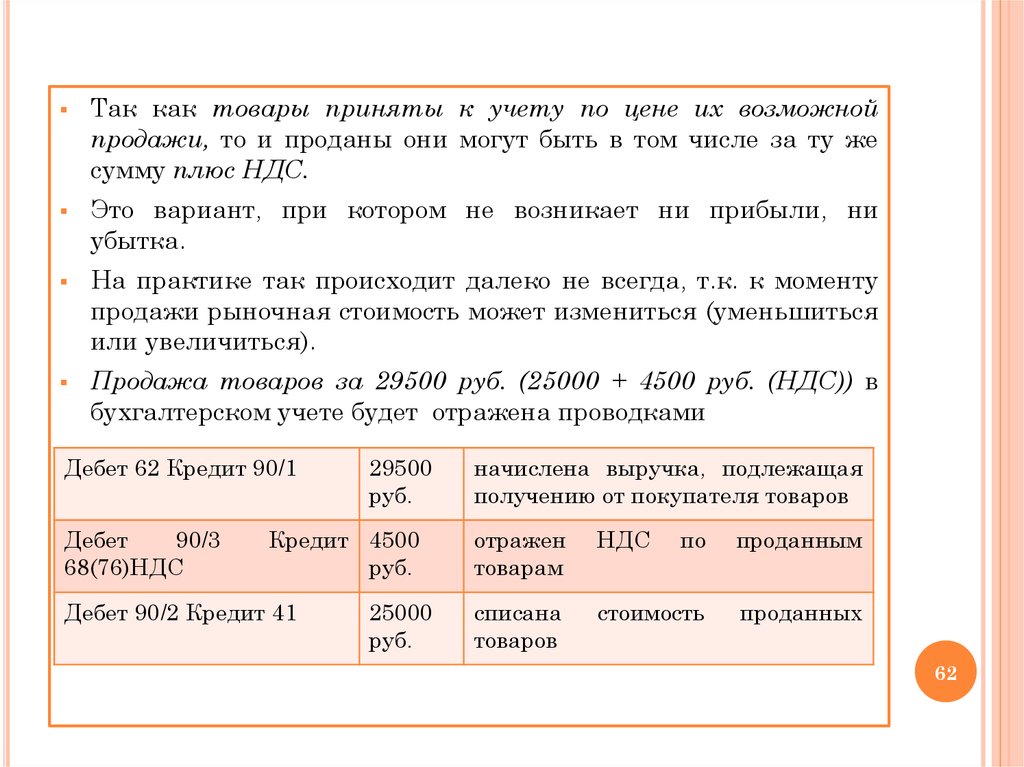

62.

Так как товары приняты к учету по цене их возможнойпродажи, то и проданы они могут быть в том числе за ту же

сумму плюс НДС.

Это вариант, при котором не возникает ни прибыли, ни

убытка.

На практике так происходит далеко не всегда, т.к. к моменту

продажи рыночная стоимость может измениться (уменьшиться

или увеличиться).

Продажа товаров за 29500 руб. (25000 + 4500 руб. (НДС)) в

бухгалтерском учете будет отражена проводками

Дебет 62 Кредит 90/1

Дебет

90/3

68(76)НДС

29500

руб.

Кредит 4500

руб.

Дебет 90/2 Кредит 41

25000

руб.

начислена выручка, подлежащая

получению от покупателя товаров

отражен

товарам

НДС

по

проданным

списана

товаров

стоимость

проданных

62

63.

Для целей налогообложения прибыли стоимость принятых кучету излишков товаров признается внереализационными

доходами.

Доход от продажи этих товаров согласно ст. 249 НК РФ

признается доходом от реализации.

При этом согласно пп. 2 п. 1 ст. 268 НК РФ при реализации

прочего

имущества

организация

уменьшает

сумму

полученного дохода на цену его приобретения.

В данном случае это 25000 руб.

Таким образом, в данном примере ни в бухгалтерском, ни в

налоговом учете нет ни прибыли, ни убытка от операции по

продаже товаров.

Если бы эти же товары были проданы, например, за 35400

руб., то на счетах бухгалтерского учета были бы отражены

следующие суммы:

63

64.

Дебет 62 35400 руб.Кредит

90/1

отражена выручка от продажи товаров

Дебет 90/3 5400 руб.

Кредит 68

НДС

отражен НДС,

покупателей

Дебет 90/2 25000 руб.

Кредит 41

отражена

товаров

Дебет 90/9 5000 руб.

Кредит 99

Отражена прибыль от продажи товаров (35400 –

5400 – 25000 руб.)

подлежащий

балансовая

получению

стоимость

от

проданных

Так как в данном примере бухгалтерский учет полностью совпадает с

налоговым, то и для целей налогообложения прибыль от продажи

рассматриваемых товаров составит 5000 руб.

64

65. 4. МЕТОДЫ УЧЕТА СТОИМОСТИ ТОВАРОВ

Методы определения стоимости товаров, учитываемых по ценеприобретения

В соответствии с п. 16 ПБУ 5/01 «Учет МПЗ» оценка товаров,

учитываемых по стоимости приобретения при их внутреннем

перемещении, продаже или ином выбытии, производится по

одному из следующих методов:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения товаров

(метод ФИФО).

Применение одного из методов

к конкретному товару должно быть

закреплено в учетной политике

организации.

При этом к разным товарам

(или группам товаров) организация

имеет право применять различные

методы оценки.

65

66.

Списание товаров по стоимости единицыпри их отпуске в производство или ином выбытии

рекомендуется оценивать в первую очередь товары,

используемые организацией в особом порядке (драгоценные

металлы, драгоценные камни и др.), или товары, которые не

могут обычным образом заменять друг друга.

Этот метод расчета стоимости расходуемых товаров является

самым простым, поскольку каждый из приобретаемых (в

единичном количестве или партией) товаров приходуется по

отдельной позиции и оценивается при отпуске в производство

по фактической стоимости своего приобретения.

Но, если в течение отчетного периода приобреталось несколько

партий одного товара по различным ценам, то применение

этого метода может вызвать значительные затруднения.

Пример 8. Оценка товаров, учитываемых в особом

порядке, по себестоимости каждой единицы.

ООО «Альфа» приобретено: 4 шариковые ручки фирмы

«Parker» по цене 147,5 руб. за шт. цены условные) , в том числе

НДС – 25 руб.;

66

67.

8 перьевых ручек фирмы «Parker» по цене 177 руб. за шт., втом числе НДС – 30 руб.;

6 ручек российской фирмы «К» с золотым пером по цене 295

руб. за шт., в том числе НДС – 50 руб.

Данные бухгалтерского учета могут быть полностью

использованы для целей налогообложения без какой-либо

дополнительной корректировки в случае, если в соответствии с

принятой учетной политикой учет товаров на счетах

бухгалтерского учета и для целей налогообложения ведется

одинаковым способом (в примере – по покупным ценам без

учета ТЗР). Приобретение товара в учете отражается:

Дебет 41 Кредит 60

500 руб.

приобретены 4 шариковые ручки

Дебет 19 Кредит 60

90 руб.

отражен НДС по полученному товару

Дебет 41 Кредит 60

1200 руб.

приобретено 8 перьевых ручек

Дебет 19 Кредит 60

216 руб.

отражен НДС по полученному товару

Дебет 41 Кредит 60

1500 руб.

приобретено 6 ручек

Дебет 19 Кредит 60

270 руб.

отражен НДС по полученному товару

67

68.

Продажу товаров отражают следующими записями:Дебет 90/2 Кредит 41

500 руб.

продано 4 шариковые ручки

Дебет 90/2 Кредит 41

1200 руб.

продано 8 перьевых ручек

Дебет 90/2 Кредит 41

1500 руб.

продано 6 ручек

68

69.

Пример9.

Оценка

каждой

единицы

товаров,

приобретаемых

по

различным

ценам,

по

себестоимости (учет ведется по покупным ценам без

учета ТЗР).

За месяц магазином

трижды

приобретались шурупы 5х20.

у

разных

поставщиков

Первый раз было приобретено 3 кг шурупов по цене 23,6 руб.

за кг, в том числе НДС – 3,6 руб.

Второй раз – 4 кг по цене 20,65 руб. за кг, в том числе НДС –

3,15 руб.

Третий – 5 кг по цене 25,96 руб. за кг, в том числе НДС -3,96

руб.

Остаток на начало месяца был равен 1,2 кг на сумму 25,2 руб.

За месяц было продано 10,2 кг шурупов.

69

70.

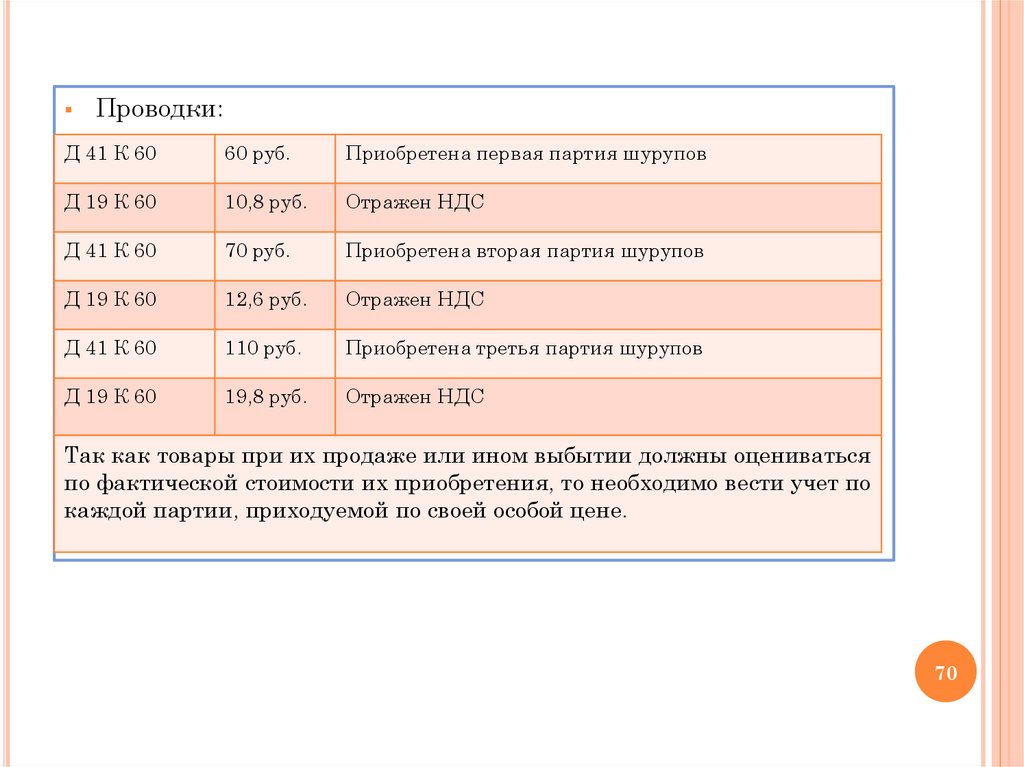

Проводки:Д 41 К 60

60 руб.

Приобретена первая партия шурупов

Д 19 К 60

10,8 руб.

Отражен НДС

Д 41 К 60

70 руб.

Приобретена вторая партия шурупов

Д 19 К 60

12,6 руб.

Отражен НДС

Д 41 К 60

110 руб.

Приобретена третья партия шурупов

Д 19 К 60

19,8 руб.

Отражен НДС

Так как товары при их продаже или ином выбытии должны оцениваться

по фактической стоимости их приобретения, то необходимо вести учет по

каждой партии, приходуемой по своей особой цене.

70

71.

Допустим, что в январе было продано 1,2 кг шурупов изостатка на начало месяца (по цене 21 руб. за кг), 2 кг из первой

партии (по цене 20 руб. за кг), 3 кг из второй партии (по цене

17,5 руб. за кг) и 4 кг из третьей (по цене 22 руб. за кг.

Таким образом, было продано 10,2 кг шурупов, учетная

стоимость которых составила 205,7 руб. (1,2 кг х 21 руб. + 2 кг х

20 руб. + 3 кг х 17,5 руб. + 4 кг х 22 руб.).

Стоимость проданных товаров в учете отражают записью:

Дебет 90/2 Кредит 41 – 205,7 руб. – балансовая стоимость

проданных товаров.

На конец месяца осталось 3 кг шурупов (по 1 кг из каждой

партии, приобретенных за месяц) стоимость которых составила

59,5 руб. (20 руб. + 17,5 руб. + 22 руб.).

При этом важное значение имеет правильное оформление

первичных документов по продаже товаров.

71

72.

Списание товаров методом средней себестоимостиПри использовании этого метода

средняя себестоимость

товаров определяется путем деления стоимости поступивших в

течение месяца товаров на количество поступивших товаров (с

учетом их остатка на начало месяца в стоимостном и

количественном измерении).

Пример 10. Определение стоимости товаров по методу

средней себестоимости.

По состоянию на 1 января в учете

товара на сумму 10209 руб.

числилось 8300 единиц

За месяц от поставщиков было получено 4 партии такого же

товара.

График поставок приведен в таблице 1.

За месяц со склада было отпущено 25500 руб. единиц товара,

из них продано 24000 единиц.

72

73.

Таблица 1 – Поставки товара за январьДата получения

Количество, ед.

Всего, сумма, руб.

В том числе НДС

04 января

4000

5900

900

13 января

5000

7670

1170

20 января

6000

8496

1296

27 января

3000

4071

621

Итого

18000

26137

3987

73

74.

Получение товара от поставщиков за месяц отражаетсязаписями:

Дебет 41 Кредит 60

22150 руб.

Получены товары от поставщиков

Дебет 19 Кредит 60

3987 руб.

Отражен НДС по полученному

товару

Дебет 68 НДС Кредит 3987 руб.

19

НДС по полученным товарам

отражен в составе налоговых

вычетов

Дебет 60 Кредит 51

Погашена

задолженность

поставщикам за товары

26137 руб.

74

75.

Общая стоимость приобретенного в январе товара с учетом егоостатка на начало месяца составляет 32 359 руб. (22 150 руб. +

10 209 руб.)

Всего за месяц, с учетом остатка на начало, было приобретено

26300 единиц товара (8300 ед. + 18000 ед.).

Таким

образом,

стоимость

одной

единицы

товара,

определенной по способу средней стоимости, составляет 1,23

руб. (32359 руб. : 26300 шт.).

Передачу товара со склада в торговый зал (в том числе и в

розницу) отражают записью:

Дебет 41 субсчет «Товары в продаже» Кредит 41 субсчет

«Товары на складе» – 31 365 руб. (1,23 х 25500 ед.) – переданы

товары со склада непосредственно в торговый зал, на склад

при магазине, в киоски, на лотки и т.п.

75

76.

Стоимость проданных товаров отражена записью:Дебет 90/2 Кредит 41 субсчет «Товары в продаже» – 29520 руб.

(1,23 руб. х 24000 руб.) – стоимость проданных товаров.

Остаток товара на 1 февраля (на центральном складе и в

продаже, то есть в торговом зале, в киосках и т.п.) составил

2300 единиц (8300 ед. + 18000 ед. – 24000 ед.).

Стоимость остатка – 2839 руб. (10209 руб. + 22150 руб. – 29520

руб.).

Стоимость одной единицы товара в остатке составит 1,23 руб.

(2839 руб. : 2300 ед.).

76

77.

Списание товаров методом ФИФОПри оценке товаров по методу ФИФО стоимость остатка

товаров на конец месяца определяется исходя из стоимости

Пример 11

77

78. 5. УЧЕТ ТОВАРОВ НА СКЛАДЕ

Аналитический учет товаров ведется бухгалтерией внатурально – стоимостном выражении, т. е. по наименованиям

товаров с их отличительными признаками (марка, артикул,

сорт и т.п.), по количеству и фактической себестоимости

(Методические указания по учету МПЗ).

При ведении натурально – стоимостного учета могут

применяться два различных метода учета товаров: сортовой

и партионный (таблица 1).

При большой номенклатуре и многоразовом отпуске товаров

одного и того же наименования в течение месяца на каждый

номенклатурный

номер

открывается

карточка

количественного или количественно – стоимостного учета.

Можно использовать как типовую форму карточки ТОРГ – 28,

так и более простую, содержащую только сведения о каждом

поступлении и выбытии товара, а также о его остатке на

начало и конец периода.

78

79.

Таблица 1 – Методы учета товаровМе-тод

учета

Характерис-тика метода

Порядок применения

Основание

Сортовой

При сортовом методе товары

учитываются на карточках

сортового

учета,

где

отражаются наличие и движение (приход и расход

товаров)

При автоматизации бухгалтерского учета его

соответствующие регистры могут формироваться в бездокументарной

форме на

магнитных носителях

п.136-140

и п. 241

Методических

указаний

Минфина

Партионный

При партионном методе

учет товаров ведется в

таком же порядке, как и

при сортовом методе, но

отдельно по каждой партии

товаров

Партией товаров считаются

товары, поступившие одновременно по одному документу либо по нескольким

документам. Партионный

метод учета и хранения

товаров следует применять

одновременно в бухгалтерской службе и на складе

п. 242

Методических

указаний

Минфина

79

80.

По итогам отчетного периода итоговые данные из карточекпереносятся в оборотную или оборотно – сальдовую

ведомость.

Современные бухгалтерские программы позволяют переносить

данные из карточек в ведомости одновременно с регистрацией

каждой операции и формировать оба регистра в любой момент

времени.

Учет товаров, хранящихся на складе, также может

осуществляться с использованием следующих типовых форм

документов:

-

товарный ярлык (форма № ТОРГ – 11) – для учета товаров в

местах их хранения;

-

журнал учета движения товаров на складе (форма №

ТОРГ – 18) – для учета движения товаров материально

ответственным лицом;

-

карточка количественно – стоимостного учета (форма №

ТОРГ – 28) – для учета товаров, которые учитываются

бухгалтерией в количественно – стоимостном выражении при

сортовом методе учета товаров.

80

81.

Для учета движения и остатков товаров и тары на складе (вкладовой) может применяться журнал движения товаров

на складе (форма № ТОРГ – 18).

Но, при автоматизированной обработке данных документов

средствами вычислительной техники функцию такого журнала

выполняют ведомость учета товаров, которая формируется

списком по всем наименованиям товаров, и карточка учета

по каждому наименованию.

Журнал учета движения товаров на складе ведется

материально ответственным лицом по наименованиям, сортам,

количеству и цене.

Записи в журнал производятся на основании приходно –

расходных документов и накопительных ведомостей

(карточек) по учету отпуска товаров и тары за день.

Записи в журнал заносятся при совершении каждой операции

пол приходу и расходу товаров.

При этом после каждой операции обязательно выводится

остаток товара на складе.

81

82.

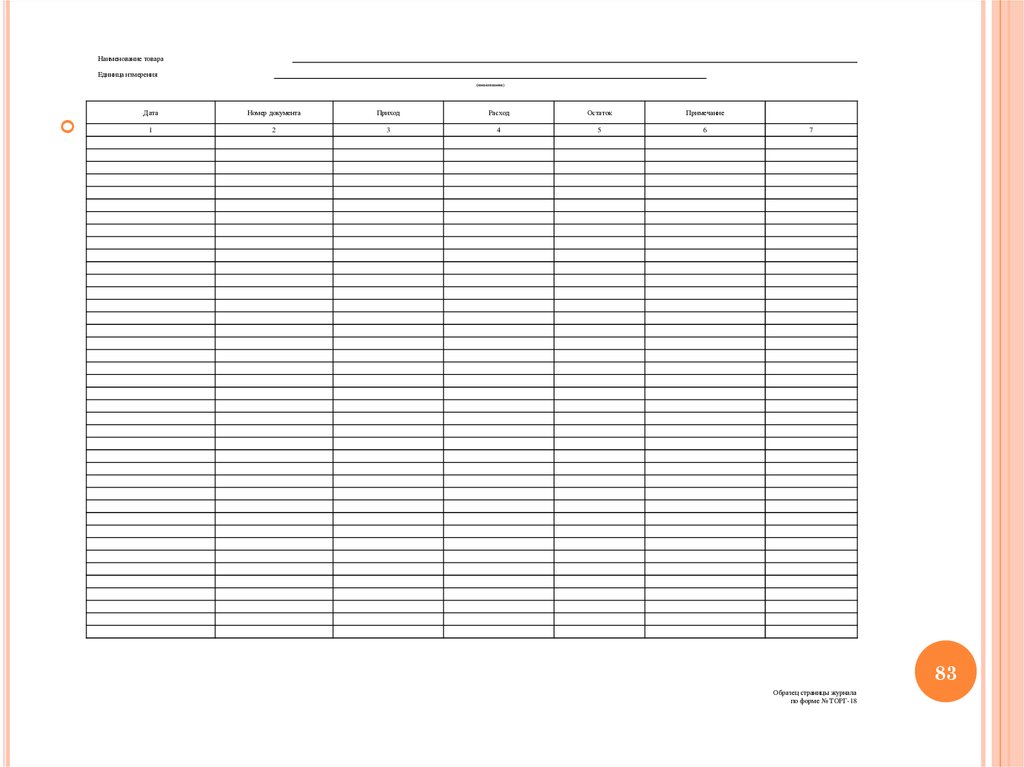

8283.

Наименование товараЕдиница измерения

(наименование)

Дата

Номер документа

Приход

Расход

Остаток

Примечание

1

2

3

4

5

6

7

83

Образец страницы журнала

по форме № ТОРГ-18

84.

В организациях торговли (на складах, базах)для

аналитического учета тех товаров, которые учитываются в

количественно – стоимостном выражении, также применяется

карточка количественно – стоимостного учета (типовая

форма № ТОРГ – 28 или произвольная форма из программы).

Карточка ведется отдельно на каждое наименование, сорт

товара.