Similar presentations:

Оценка класса кредитоспособности заемщика

1. Оценка класса кредитоспособности заемщика

Таблица 1.№ п/п

Критерий оценки

1

2

Наличие расчетного счета в банке

Дата регистрации организации - заемщика

Кредитная история организации – заемщика (в банке или бюро

кредитных историй)

Деловая репутация организации - заемщика

Среднемесячный кредитовый оборот по счетам в банке за

последние 3 месяца

Местоположение (город/регион) организации - заемщика

Наличие негативной информации службы безопасности

Наличие кредитов в других банках

Наличие залога

Банковская гарантия

Возможное изменение состава руководства и/или смена команды

управления

Цель получения кредита, оценка сложности осуществления 1

проекта

3

4

5

6

7

8

9

10

11

12

2. Оценка класса кредитоспособности заемщика

Таблица 2.№ п/ п

1

Критерий оценки

Характеристика

Наличие расчетного счета в банке Расчетный счет не открыт

2

Дата регистрации

Менее полугода

3

Кредитная история организации –

заемщика (в банке или бюро

кредитных историй)

Негативная кредитная

история

4

Деловая

репутация

Счет

открыт менее 1

года

От полугода до 1 года

Имеются несущественные

нарушения при погашении

заемщиком обязательств в

прошлых периодах, либо

кредитная история

отсутствует

Отсутствует, либо не

поддается оценке

-

Баллы

Счет

открыт более 1 года

0

5

10

Свыше 1 года

0

1

5

Положительная по всем

предыдущим обязательствам

0

5

10

Положительная,

сформировавшийся,

успешный бизнес

0

-

10

Равен или более суммы

кредита

1

5

10

5

Среднемесячный кредитовый

оборот по счетам в Банке за

последние 3 месяца

Отсутствует

6

Местоположение (город/регион)

Экономически неразвитый

регион

Экономически развитый

регион

Москва, Московская область,

Санкт - Петербург

0

5

10

7

Наличие негативной

информации Службы

Безопасности

Имеется

-

Отсутствует

0

-

10

8

Наличие кредитов в других

банках

Имеются

Нет

0

1

5

9

Залог (либо поручительство)

Недвижимость

Поручительства

15

20

10

10

Банковская гарантия

Отсутствует, либо банка

не вызывающего доверия

-

Надежный банк, с

положительной деловой

репутацией

0

-

10

11

Возможное изменение состава

руководства и/или смена команды

управления

Планируется

-

Не планируется

0

-

10

12

Отсутствие опыта в

Расширение существующего

Наличие опыта в

Цель

получения кредита, осуществлении подобных производства или реализации,

осуществлении подобных

оценка сложности осуществления проектов, неудовлетвоТЭО и Cash-flow в

проектов, качественное бизнеспроекта

рительное ТЭО и Cashудовлетворительном

планирование

flow

состоянии

1

5

10

Менее

суммы кредита

Имеются,

но их наличие

связано со спецификой

деятельности Заемщика

Товарно-материальные

средства, основные

средства,

ценные бумаги

2

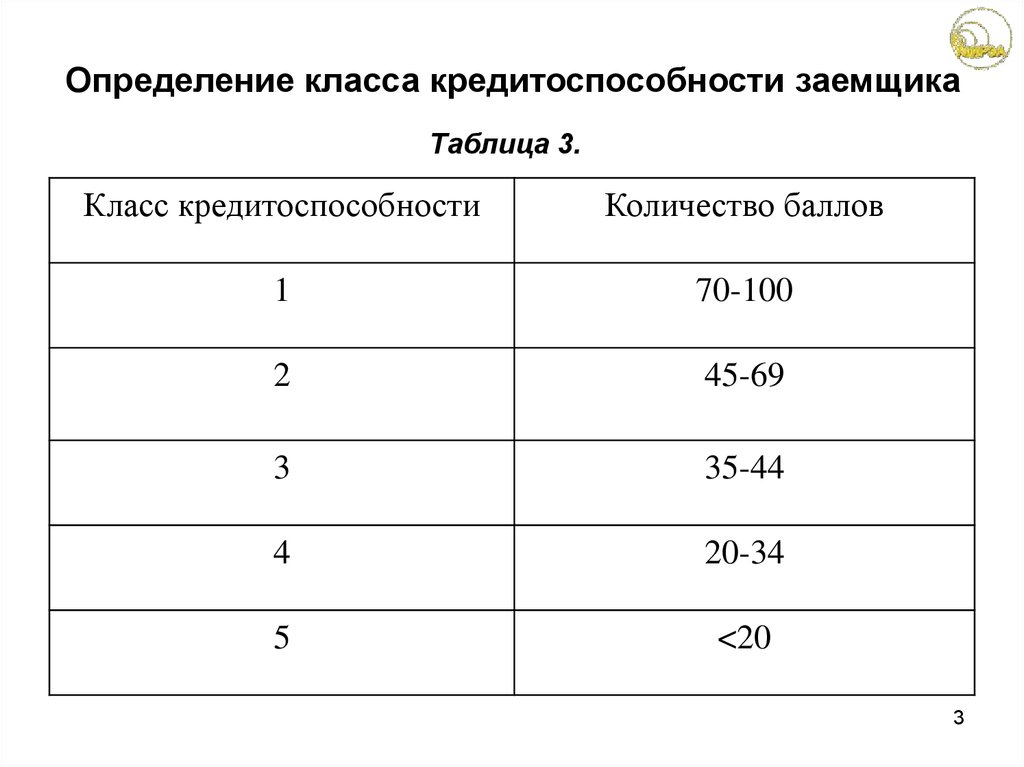

3. Определение класса кредитоспособности заемщика

Таблица 3.Класс кредитоспособности

Количество баллов

1

70-100

2

45-69

3

35-44

4

20-34

5

<20

3

4.

Таблица 4.№

п/п

Показатель

1

Коэффициент текущей ликвидности

2

Коэффициент быстрой ликвидности

3

Коэффициент абсолютной ликвидности

4

Собственный капитал

5

Собственные оборотные средства (СОС)

6

Чистые активы

7

Доля собственных оборотных средств в текущих активах

8

Коэффициент финансовой независимости

9

Коэффициент финансовой зависимости

10

Коэффициент обеспеченности оборотных активов собственными

оборотными средствами

11

Оборачиваемость дебиторской задолженности (в днях)

12

Оборачиваемость кредиторской задолженности (в днях)

13

Рентабельность основной деятельности

14

Рентабельность реализации (по чистой прибыли)

15

Рентабельность собственного капитала

4

5. Оценка финансового положения заемщика

Таблица 5. Методика расчета показателейНаименование

показателя

Алгоритм расчета

Строки бухгалтерской

отчетности

стр.290-стр.230/

(стр.610+стр.620+стр.630+стр.660)

Коэффициент текущей

ликвидности

ТА/ТП

Коэффициент быстрой

ликвидности

(ДС+КФВ+ДЗ)/ТП

стр.260+стр.250+стр.240/

(стр.610+стр.620+стр.630+стр.660)

ЗС/СК

(стр.590-стр.515+(стр.690-стр.640-стр.650)

)/

(стр.490+стр.640+стр.650-стр.630)

СОС/ОА

(стр.490+стр.640+стр.650-стр.630+стр.590стр.515-(стр.190+стр.230))/

стр.290

Коэффициент финансовой

зависимости

Коэффициент обеспеченности

оборотных активов

собственными оборотными

средствами

Оборачиваемость

дебиторской задолженности

(в днях)

Оборачиваемость

кредиторской задолженности

(в днях)

Рентабельность основной

деятельности, %

(ДЗср*Кол-во дней в периоде)/

Выручка от реализации

(КЗср*Кол-во дней в периоде)/

Выручка от реализации

Прибыль до налогообложения/

СКср

((стр. 230+стр.240)ср *кол-во дней в

периоде))/

стр. 010 Ф2

(стр. 620 *кол-во дней в периоде)/ стр.

010 Ф2

(стр. 140 Ф2/стр. 010 Ф2)*100%

5

6. Оценка финансового положения заемщика

Таблица 6. Значения интервалов классности.Наименование показателя

Коэффициент текущей

ликвидности

Коэффициент быстрой

ликвидности

Коэффициент финансовой

зависимости

Коэффициент обеспеченности

оборотных активов собственными

оборотными средствами

Оборачиваемость дебиторской

задолженности (в днях)

Оборачиваемость кредиторской

задолженности (в днях)

Рентабельность основной

деятельности, %

1 класс 2 класс

>=1,5

1,4-1

3 класс 4 класс 5 класс

0,9-0,7

0,6-0,5

>=0,7

0,69-0,5 0,49-0,4 0,39-0,26

<=1,2

1,3-2,0

>=0,1

2,1-2,5

2,5-2,9

0,09-0,08 0,07-0,06 0,05-0,04

<0,5

<0,25

>3

<0,04

<=35

36-55

56-75

76-89

>90

<=50

50-65

66-75

76-99

>100

>=10

9,9-5

4,9-3,0

2,9-1

<1

6

7.

Таблица 7. Определение категории качества ссудыс учетом финансового положения заемщика

и качества обслуживания долга

Обслуживани

е долга

Хорошее

Среднее

Плохое

Хорошее

Стандартные

(I категория

качества)

Нестандартные

(II категория

качества)

Сомнительные

(III категория

качества)

Среднее

Нестандартные

(II категория

качества)

Сомнительные

(III категория

качества)

Проблемные

(IV категория

качества)

Плохое

Сомнительные

(III категория

качества)

Проблемные

(IV категория

качества)

Безнадежные

(V категория

качества)

Финансовое

положение

7

8.

Таблица 8. Величина расчетного резерва по классифицированным ссудамКатегория качества

Наименовани

е

Размер расчетного резерва в

процентах от суммы основного

долга по ссуде

I категория качества

(высшая)

Стандартные

0%

II категория качества

Нестандартны

е

от 1 до 20%

III категория качества

Сомнительны

е

от 21 до 50%

IV категория качества

Проблемные

от 51 до 100%

V категория качества

(низшая)

Безнадежные

100%

8

9. Поддающиеся обобщению формализованные критерии оценки кредитных рисков

Таблица 9.Хорошее

Качество обслуживания

долга

Финансовое положение

заемщика

Класс

Хорошее

кредитоспособности

заемщика

1

I

Резерв 0%

2

II

Резерв

1%

3

-

Среднее

Среднее

Плохое

Хорошее

Среднее

Плохое

II

Резерв

1%

II

Резерв

10%

II

Резерв

20%

III

Резерв

21%

III

Резерв

21%

III

Резерв

35%

II

Резерв

1%

II

Резерв

10%

III

Резерв

21%

III

Резерв

35%

III

Резерв

50%

IV

Резерв

51%

IV

Резерв

51%

IV

Резерв

70%

-

-

IV

Резерв

85%

-

-

IV

Резерв

100%

4

-

-

III

Резерв

50%

5

-

-

III

Резерв

50%

-

Плохое

Хорошее Среднее

III

Резерв

21%

III

Резерв

35%

Плохое

IV

Резерв

51%

IV

Резерв

70%

IV

Резерв

85%

V

Резерв

100%

V

Резерв

100%

V

Резерв

100%

-

-

V

Резерв

100%

-

-

V

Резерв

100%

-

9

10. Направления анализа обеспечения по кредиту

Анализ обеспечения, предоставленного по кредитуАнализ ликвидности (способности

быстрого превращения имущества в

денежные средства)

Оценка способности имущества

к долгосрочному хранению

Анализ стабильности цен

на объект обеспечения

Оценка минимальных затрат

на хранение и реализацию

Оценка степени защищенности прав

кредитора на владение имуществом

Выявление отсутствия утраты

потребительских свойств имущества

Количественная оценка достаточности

обеспечения

10

finance

finance