Similar presentations:

Финансовый рынок как механизм перераспределения финансовых ресурсов

1. Финансовый рынок как механизм перераспределения финансовых ресурсов

Презентацию подготовил(а)Студент (ка) группа № 237332-0006

Испирян А.Х.

25.10.2017

1

2. Суть и функции

• Финансовый рынок – это структура , с помощью которой вусловиях рыночной экономики создается возможность

заимствований , купли-продажи, ценных бумаг , инвестиционных

товаров , таких как драгоценные металлы .

• Функции рынка определяются его сущностью и ролью, а также

задачами по воспроизводству рыночных отношений.

Выделяют пять основных функций:

- обслуживание товарного обращения через кредит;

- аккумуляция(мобилизации свободных денежных средств инвесторов)

или собирание денежных сбережений предприятий, населения,

государства и иностранных капиталов;

- трансформация денежных фондов непосредственно в ссудный

капитал(заемный) и использование его в виде капиталовложений;

- обслуживание государства и населения как источник капитала для

покрытия государственных и потребительских расходов;

- ускорения концентрации и централизации капитала, содействие

образованию мощных финансово-промышленных групп.

2

3.

4. Структурная организация

• Классификация фин.рынков по признакуторгуемых инструментов :

- кредитный(рынок ссудного капитала).Срок обращения менее 1 года.

Объект эк.отношений- кредитные ресурсы(банки, мобилизующие

свободные денеж.средства), а также финансовые документы(ценные

бумаги), обращение которых предполагает условия возвратности и

платности.

- Рынок ценных бумаг(фондовый) фин.инструменты со сроком обращения

более года. Он делится на рынок облигаций(эмиссионная долговая ценная

бумага, владелец которой имеет право получить от лица, её выпустившего

(эмитента облигации), в оговорённый срок её номинальную стоимость

деньгами или в виде иного имущественного эквивалента.) и рынок

акций(эмиссионная ценная бумага, предоставляющая её владельцу

право на участие в управлении акционерным обществом и право на

получение части прибыли в форме дивидендов.)

25.10.2017

3

5. Структура

• -Страховой рынок. Объект купли-продажи здесь —страховая защита в виде различных страховых

продуктов. Только ему присущи такие черты, как

создание специальных денежных фондов, их

использование исключительно при наступлении

обозначенных событий, вероятностный характер этих

событий.

• -Рынок благородных металлов. Это операции с

золотом, серебром, платиной и металлами платиновой

группы. Чаще всего его называют рынком золота: вопервых, в силу доминирующего характера последнего

по сравнению с рынками иных благородных металлов;

а во-вторых, традиционно ассоциируя с денежным

материалом именно золото.

6. Структура организации

-Валютный рынок (На нем совершаются операции с валютой илиже с финансовыми инструментами, основу которых составляет

валюта. Применительно к России объектами данного рынка

выступают, во-первых, валюта Российской Федерации, и, во-вторых,

иностранная валюта. В первом случае это банкноты и монеты Банка

России, средства на банковских счетах и в банковских вкладах. Во

втором — денежные знаки, находящиеся в обращении и служащие

законным средством наличного платежа на территории

соответствующего иностранного государства или группы иностранных

государств; средства на банковских счетах и в банковских вкладах в

денежных единицах иностранных государств и международных

денежных или расчетных единицах. К финансовым инструментам,

основу которых составляет валюта, относятся внутренние и внешние

ценные бумаги. Внутренними при этом выступают эмиссионные

ценные бумаги, номинальная стоимость которых указана в валюте

Российской Федерации и выпуск которых зарегистрирован в

Российской Федерации, а также иные ценные бумаги,

удостоверяющие право на получение валюты Российской Федерации,

выпущенные на ее территории. Под внешними ценными бумагами

понимаются ценные бумаги, не относящиеся к внутренним)

7. Структура

• По инфраструктуре :• Биржевой рынок – сделки осущ. на бирже .

Исполнение сделки , т.е. переход прав на ценные

бумаги от продавца к покупателю и перечисление

денеж.средств от покупателя к продавцу

происходит в момент заключения сделки .

• Внебиржевой рынок – сделки осущ. В

распределенной системе разных

профессиональных участников ,иногда без участия

организаторов торгов. Как правило, после

заключения сделки проходит 3 дня («схема Т+3») в

течении которых производится сверка параметров

сделки.

8. Структкура

• По участникам торгов и механизму совершениясделок разделяют:

• Первичный рынок-производится первичное размещение только

что выпущенных в обращение финансовых активов. Назначение

первичных рынок состоит в привлечении дополнительных финансовых

ресурсов, необходимых для инвестиций в производство и для других

целей

• Вторичный рынок- где обращаются ранее выпущенные

финансовые активы. Здесь в процессе купли-продажи актива

определяется его действительный курс (цена), т.е. производится

котировка (формирование курса) финансового актива. Вторичные

рынки предназначены для перераспределения уже имеющихся

ресурсов в соответствии с потребностями и возможностями

участников рынка.

9. Структура

• По времени исполнения сделок:• спот-рынок- на котором заключение сделки и

исполнение сделки (переход собственности и

передача денег) разнесены во времени не более

чем на 3 дня . Исполнение сделки предполагает

полный переход прав на ценные бумаги в обмен на

денежные средства.

• Срочный рынок- на котором заключение сделки и

ее исполнение разнесены во времени более чем

на 3 дня.Заключение сделки с ее отложенным

исполнением означает , что стороны ( покупатель и

продавец) лишь фиксируют намерение совершить

эту сделку в будущем в полном объеме.

10. Профессиональные участники рынка финансов

11. Профессиональные участники рынка финансов

• -брокеры и дилеры ( участники , совершающие сделкиот имени клиента или от своего имени за счет

клиента(брокеры) или заключают сделки от своего

имени и за свой счет(дилеры).

• Организатор торгов(часто это биржа) участник ,

организующий взаимодействие брокеров , дилеров,

депозитариев ,расчетного банка(хранит на обособленном счете

денеж.средства клиента и перечисляет их по поручению организатора

торга) и клиринговой палаты(рассчитывает состояние счетов и

денежных позиций клиентов в результате проведенных сделок производит

взаимные зачеты цен.бумаг и денеж.средств и выдает поручения на их

движение) , и предоставляющий участникам торгов

доступ к инфори заключения сделок мационнокоммуникационной системе выставления заявок на

покупку/продажу ценных бумаг

12. Профессиональные участники рынка финансов

• Депозитарий- организует учет и хранение наспециальном обособленном счете-депо ценных

бумаг клиента и их перемещение по поручению

клиента .

• Реестродержатель- участник , не принимающий

участие в торгах .Его задача – учет ценных бумаг

эмитента и ведение реестра(письменный перечень

данных) владельцев этих ценных бумаг.

• Доверительный управляющий- особый вид

профессиональной деятельности по управлению

денеж.средствами и активами клиента . Как

правило обладает лицензией на брокерскодилерскую деятельность и может принимать

участие в торгах.

13. Спрос и предложение денег на финансовом рынке. Равновесие.

• Финансовый рынок имеет свою специфическую цену на продаваемыеденежные ресурсы – это процентная ставка, которая, как всякая цена,

устанавливается одновременным взаимодействием спроса и

предложения.

• Спрос на деньги обратно пропорционален уровню процента,

поскольку, чем он выше, тем меньше займов будет привлечено и

наоборот.

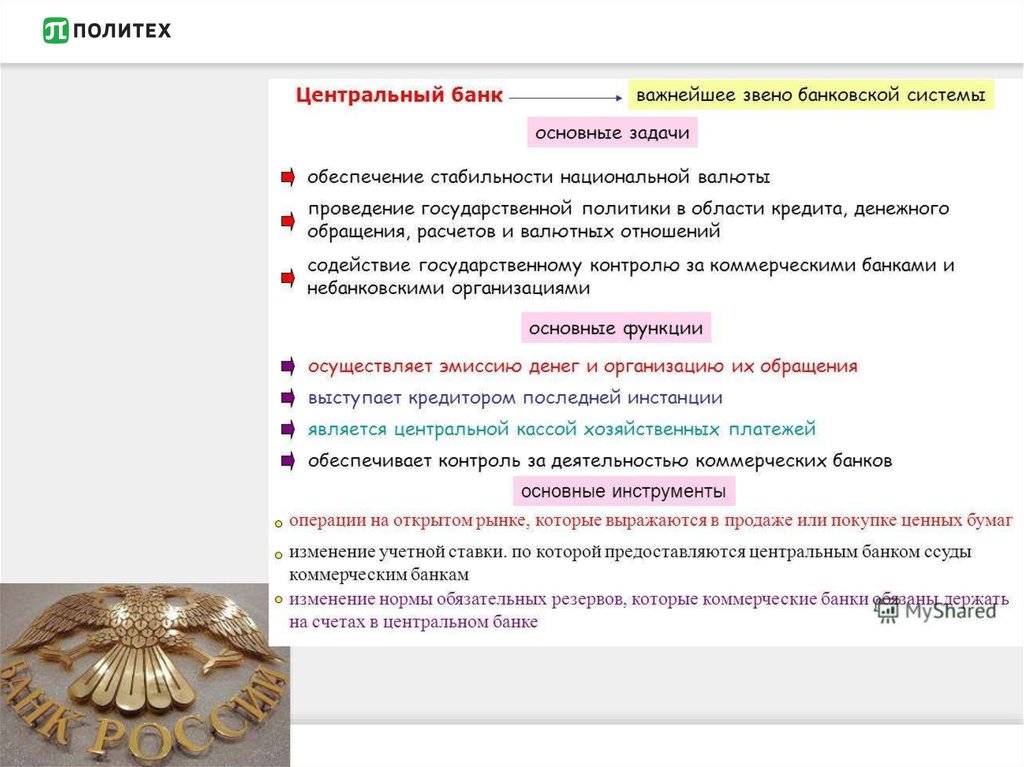

• Предложение денег следует соотнести с двумя уровнями банковской

системы: со стороны коммерческих банков и со стороны Центрального

банка.

14. Спрос и предложение

• Коммерческие банки, безусловно, заинтересованы под большой процентпредоставлять больше кредитных ресурсов. Другая позиция у ЦБ, поскольку он

проводит в жизнь общенациональную политику и является эмиссионным центром.

Поэтому ЦБ заранее рассчитывает массу денег в обращении и их в банковской

сфере оказывается строго определенное количество в данный период времени,

безотносительно к процентной ставке. Из сказанного вытекает, что рынок денег

схематично выглядит так

• r- % ставка

• М- объем налич.(М1)

MS – предложение денег,

с учетом политики ЦБ

МД – спрос на деньги

Е – точка равновесия

спроса и предложения

Мо – количество денег,

в конечном счете предлагаемое

всей банковской системой

rо – рыночная ставка по банковским кредитам и другим финансовым активам.

15.

• Из схемы видно, что рыночная процентная ставкаможет реагировать как на смещение МD, так и на

смещение MS. Если изменяется MD – спрос на

деньги, – то в большей степени это стихийный

процесс, на него можно повлиять лишь косвенно

(повысить налоги, сбить инфляционные ожидания

и т.п.) и в достаточно долгосрочной перспективе.

Гораздо эффективнее влиять на изменение

процентной ставки r посредством расширения или

сжатия предлагаемой денежной массы MS, что

полностью зависит от политики Центрального

банка.

16. Финансовые институты как субъекты финансового рынка

• Финансовые институты - учреждение, через котороепроисходит осуществление финансовых и коммерческих

операций, главная задача которого – установление

грамотного посредничества между экономическими

субъектами и создание условий для наиболее

эффективного движения финансовых инструментов (в том

числе денег, ценных бумаг, финансовых активов)

• С известной степенью условности можно выделить две

группы финансовых институтов:

• 1) финансовые посредники-организации , к которым

обращаются люди , реализуя свои финансовые решения.

Экономич. Содержание деятельности финансовых

посредников заключ. В трансформации сбережений людей

в инвестиции с max эфф-стью для общества

• 2) организации, обеспечивающие функционирование

финансовых рынков

17.

18.

19.

• Прибыль коммерческих банков = %займа - %вклада20.

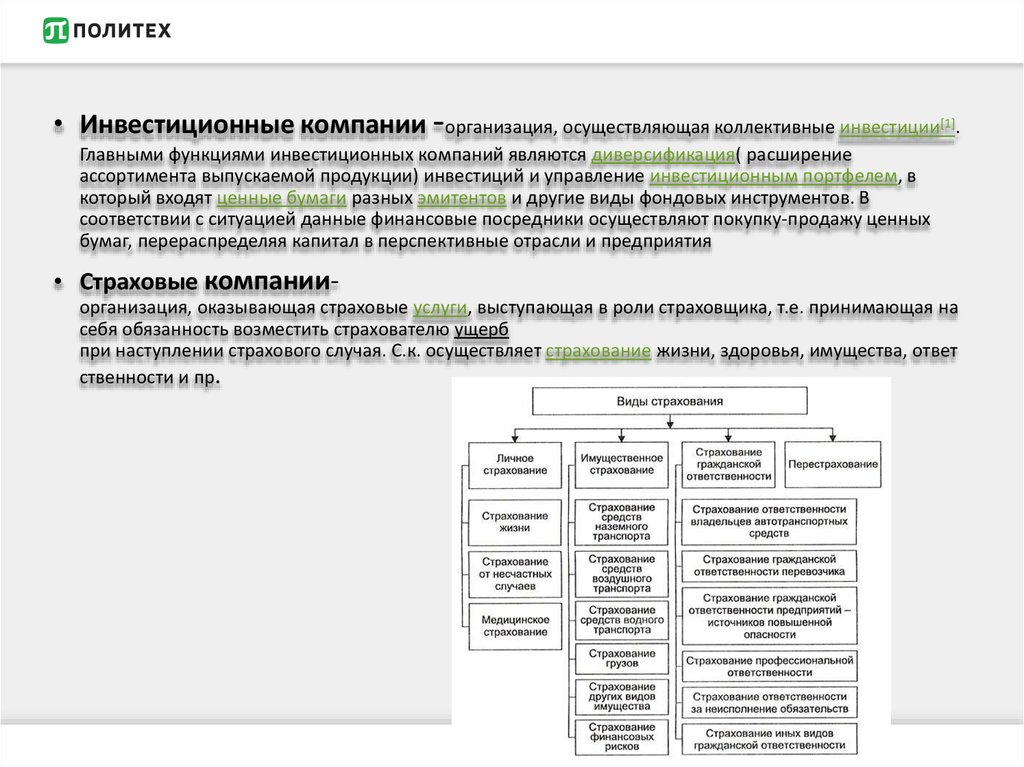

• Инвестиционные компании -организация, осуществляющая коллективные инвестиции[1].Главными функциями инвестиционных компаний являются диверсификация( расширение

ассортимента выпускаемой продукции) инвестиций и управление инвестиционным портфелем, в

который входят ценные бумаги разных эмитентов и другие виды фондовых инструментов. В

соответствии с ситуацией данные финансовые посредники осуществляют покупку-продажу ценных

бумаг, перераспределяя капитал в перспективные отрасли и предприятия

• Страховые компанииорганизация, оказывающая страховые услуги, выступающая в роли страховщика, т.е. принимающая на

себя обязанность возместить страхователю ущерб

при наступлении страхового случая. С.к. осуществляет страхование жизни, здоровья, имущества, ответ

ственности и пр.

21.

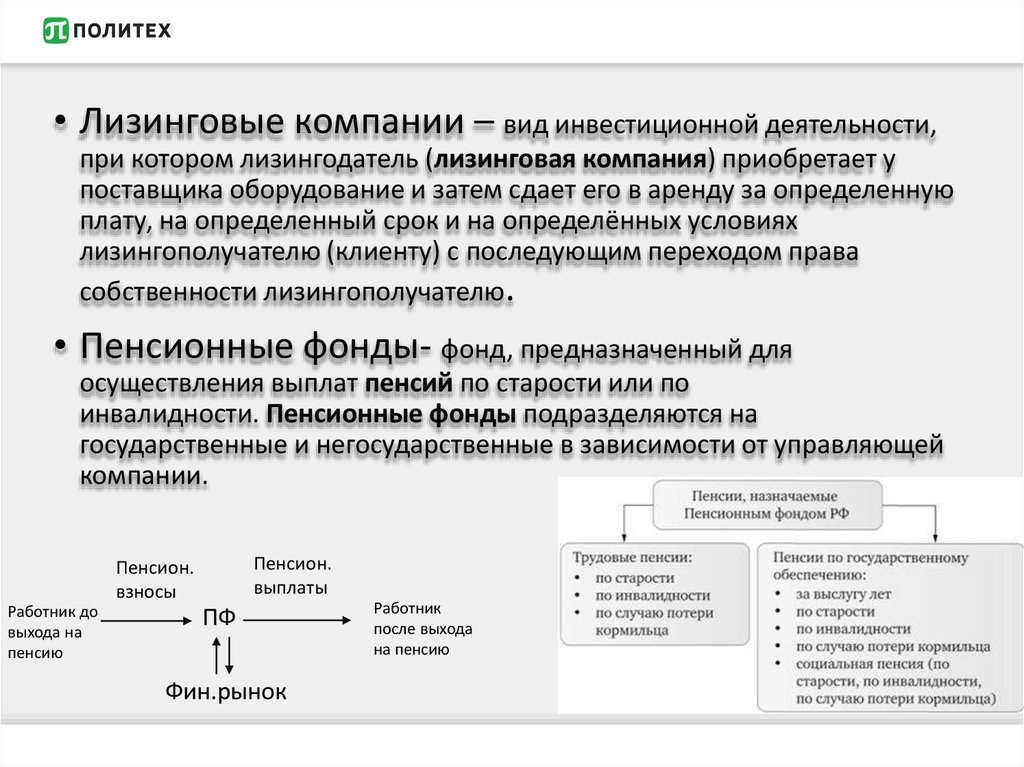

• Лизинговые компании – вид инвестиционной деятельности,при котором лизингодатель (лизинговая компания) приобретает у

поставщика оборудование и затем сдает его в аренду за определенную

плату, на определенный срок и на определённых условиях

лизингополучателю (клиенту) с последующим переходом права

собственности лизингополучателю.

• Пенсионные фонды- фонд, предназначенный для

осуществления выплат пенсий по старости или по

инвалидности. Пенсионные фонды подразделяются на

государственные и негосударственные в зависимости от управляющей

компании.

Пенсион.

выплаты

Пенсион.

взносы

Работник до

выхода на

пенсию

ПФ

Фин.рынок

Работник

после выхода

на пенсию

22.

• Факторинговые компании- это комплекс финансовых услугдля производителей и поставщиков, ведущих торговую деятельность на

условиях отсрочки платежа. ... Факторинговая компания осуществляет

дисконтирование(расчёт стоимости денег с учётом фактора времени)

этих документов путём выплаты клиенту 75−90 % стоимости

требований.

• Консалтинговые компании- деятельность по

консультированию руководителей, управленцев по широкому

кругу вопросов в сфере финансовой, коммерческой,

юридической, технологической, технической, экспертной

деятельности. Цель консалтинга — помочь системе управления

(менеджменту) в достижении заявленных целей.

• Хеджевые фонды- инвестиционный фонд, ориентированный на

максимизацию доходности при заданном риске или

минимизацию рисков для заданной доходности. Представляет

собой пул активов инвесторов, управляющийся

профессионалами в интересах инвесторов.

23.

Взаимные фонды - это форма коллективных инвестиций,позволяющая инвесторам (пайщикам) приобрести долю (пай) фонда,

получив тем самым доступ к портфелю его активов.

Упрощенно: взаимные фонды — это западный аналог российских паевых

инвестиционных фондов(ПИФы)

Особенности:

-управление средствами участников доверено проф.управляющему

-доход от инвестирования распределяется среди всех участников

пропорционально сумме участия

-все участники осведомлены о стратегии управления средствами , и все

риски инвестирования несут сами участники

-дея-сть ПИФов жестко регулируется государством

24. Список использованных источников

• https://www.fxclub.org/struktura-i-funktsiifinansovogo-rynka/• Википедия

• В.Л.Окулов, Т.А.Пустовалов «Финансовые

институты и рынки: начальный курс»(СПБГУ ВШМ)

• http://humanitar.ru/page/10_ch2_6

• http://economics.studio/finansy-kredit/104finansovyie-posredniki-51820.html

5

finance

finance