Similar presentations:

Фінансова звітність та показники фінансового стану компанії

1.

TOPIC 1. BASICS OF FUNDAMENTAL ANALYSIS(part 2_addition)

1.

2.

3.

4.

Analysis of the company's investment attractiveness.

Formation of investment strategy and types of investment portfolio.

Principles of investment portfolio formation.

Index funds.

2.

Фінансова звітністьта показники фінансового стану компанії

3.

4.

5.

6.

7.

8.

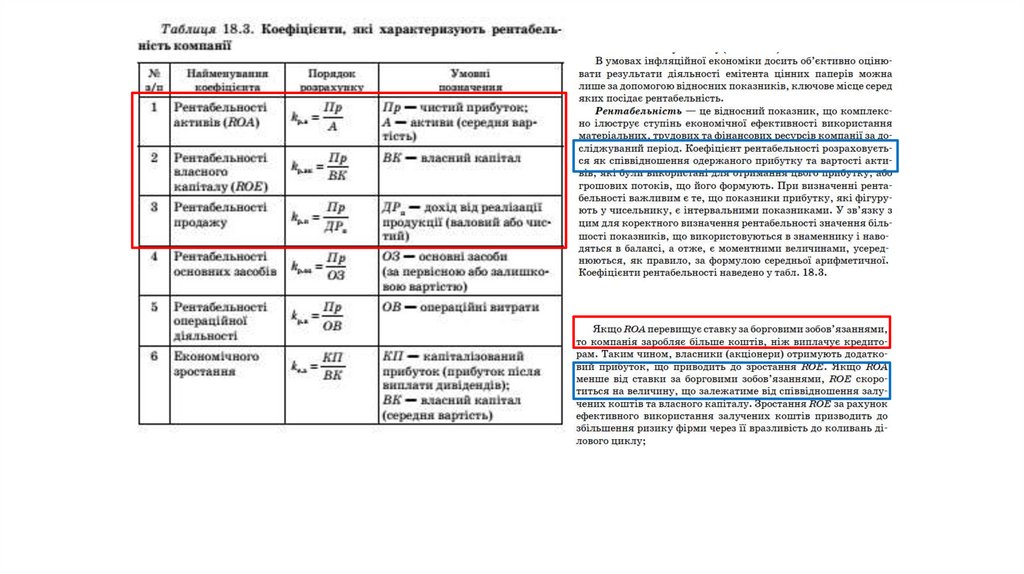

ROE, ROA та ROI• Рентабельність власного капіталу (ROE) – Скільки акціонерного капіталу потрібно для

отримання певної суми післяподаткового чистого прибутку?

• Рентабельність активів (ROA) – Скільки активів потрібно для отримання певної суми

післяподаткового чистого прибутку?

• Рентабельність інвестицій (ROI) - Який прибуток після вирахування податків приносить

компанія всім своїм інвесторам з постійного капіталу?

У балансі компанії:

Активи підприємства = Акціонерний капітал + Короткострокові зобов'язання + Довгострокові

зобов'язання.

9.

• ROA = Чистий прибуток / Активи підприємстваROA вимірює операційну ефективність компанії на основі прибутку,

отриманого фірмою від її загальних активів.

Найпривабливіша для вкладень компанія з великим коефіцієнтом ROA.

• ROE = Чистий прибуток / Акціонерний капітал

Цей коефіцієнт вимірює норму прибутку акціонерів з їхньої інвестиції у

компанію.

• ROI = Чистий прибуток / (Акціонерний капітал + Довгостроковий борг).

Вимірює ефективність фірми у використанні інвестованого капіталу,

виражає здатність компанії генерувати очікувану прибутковість на основі

використання та управління ресурсами акціонерів, що інвестуються.

Інша назва - коефіцієнт рентабельності постійного капіталу.

10.

ROE та ROA• Основна відмінність між ROE та ROA - це облік фінансового важеля або

боргу (Співвідношення боргу до акціонерного капіталу, D/E, Debt/Eq).

За відсутності боргу акціонерний капітал дорівнює загальним активам

підприємства. У такому разі ROE = ROA.

• Якщо компанія користується фінансовим важелем, її ROE > ROA,

оскільки акціонерний капітал дорівнює активам за вирахуванням

загального боргу, і компанія, залучаючи боргове фінансування, збільшує

свої активи за рахунок коштів, що надходять.

Наприклад:

Компанії Apple і Microsoft мають ROE у розмірі 75% і 40,7% відповідно,

можна зробити висновок, що Apple виглядає привабливіше.

Однак, якщо врахувати, що у Apple майже в 3 рази вище співвідношення

боргу до акціонерного капіталу (Debt/Eq = 1,73 проти 0,6), стає зрозумілою

причина цієї відмінності,

з урахуванням того, що показники ROA у Apple і Microsoft близькі , і

становлять 17,6% та 16,2% відповідно.

11.

ROE та ROI• ROE може бути завищений через використання боргу, при цьому борг може

поступово зрости.

Згідно з базовими принципами корпоративної оцінки, дохід компанії повинен

бути щонайменше в 2 рази вищий за негативні грошові потоки на

обслуговування боргу. Тому орієнтація тільки на ROE може змусити інвестора

упустити з поля зору критичне боргове навантаження.

• ROI дає чітке уявлення про прибуток, який отримує компанія ще до того, як

залучить новий борг.

Позитивна рентабельність інвестицій вказуватиме на те, що компанія

перебуває у хорошому фінансовому стані та використовує свої запозичення для

більшого розширення.

ROI має свої недоліки. Наприклад, при використанні ROI іноді буває важко

пов'язати дохід з конкретними інвестиціями. Умовно припустимо, що компанія,

яка наймає стороннього маркетингового менеджера, насправді не зможе знати,

який саме дохід вона отримує від його зусиль.

finance

finance