Similar presentations:

Теория отраслевых рынков (ТОР) (лекция 4)

1. Теория отраслевых рынков(ТОР)

Лекция 429.09.2023

2.

• Слияния и поглощения какфактор структуры рынка

3. Слияния и поглощения

• Слияния и поглощения представляютсобой особые виды сделок,

изменяющих субъектный состав рынка.

• Mergers and Acquisitions (M &A);

• Операции на фондовом рынке (25% ?

акций);

4. Участники слияний и поглощений:

• Фирмы – мишени (цели), т.е. те фирмы,которые поглощаются в ходе сделки;

• Фирмы – интеграторы, т.е. те фирмы,

которые поглощают других участников

рынка

5. Классификации:

По страновой принадлежности компаний• национальные;

• транснациональные

• (трансграничные);

• География: местные, региональные и

т.д.

6. Классификации:

По технологическому содержаниюинтеграционных процессов –

• горизонтальные слияния и

поглощения;

• вертикальные слияния и

поглощения;

• конгломератные слияния и

поглощения;

7. Классификации:

• Цели:• - Инвестиционные;

• -Оборонительные;

8. Классификации:

По отношению управленческогоперсонала компаний • дружественные слияния и

поглощения;

• враждебные поглощения

9. Другие классификации:

• Юридическая форма (присоединения,слияния);

• Стоимость;

• Источники финансирования;

• Способ финансирования;

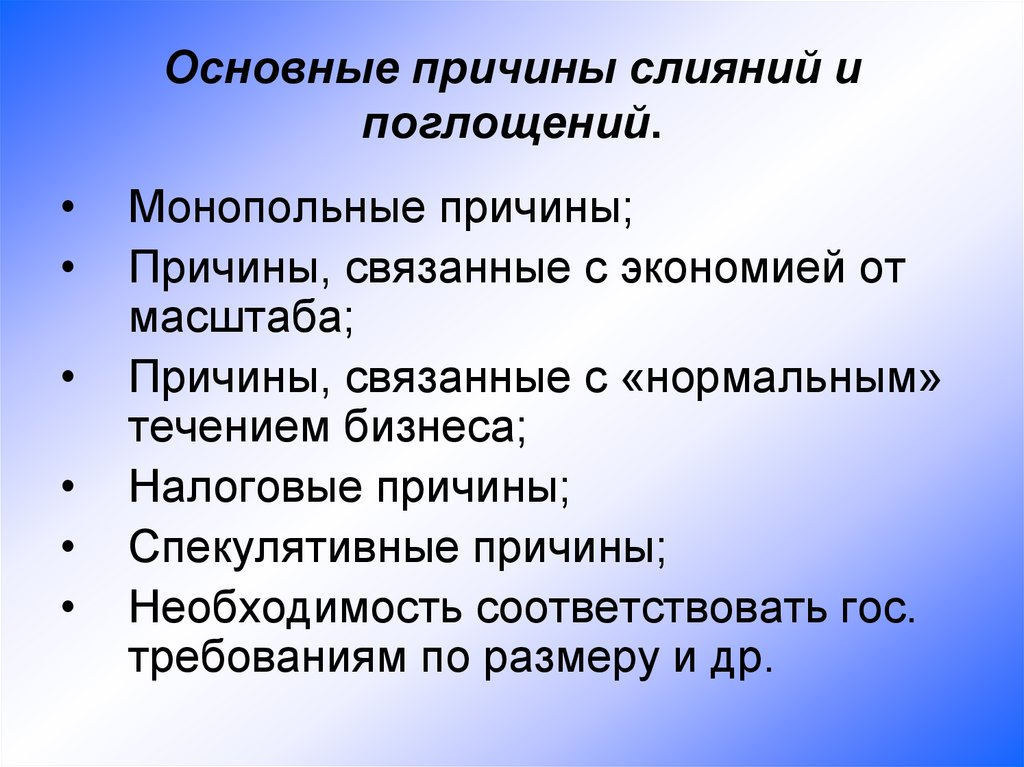

10. Основные причины слияний и поглощений.

Монопольные причины;

Причины, связанные с экономией от

масштаба;

Причины, связанные с «нормальным»

течением бизнеса;

Налоговые причины;

Спекулятивные причины;

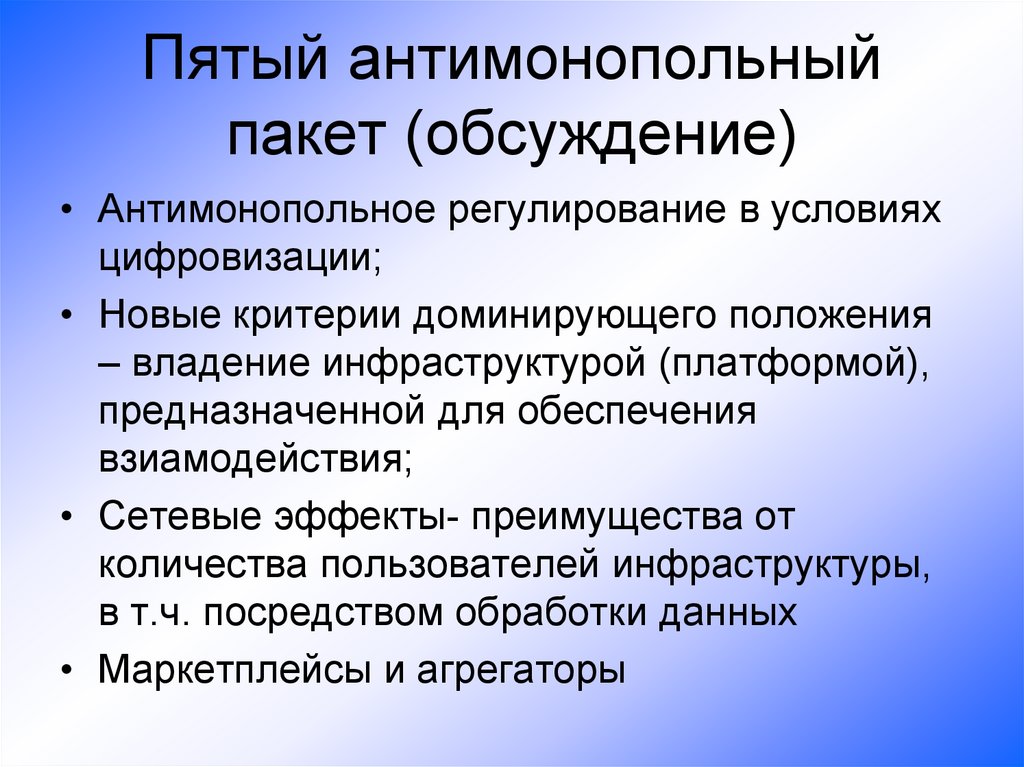

Необходимость соответствовать гос.

требованиям по размеру и др.

11.

Преимущества и недостаткислияний и поглощений как

стратегии развития компании

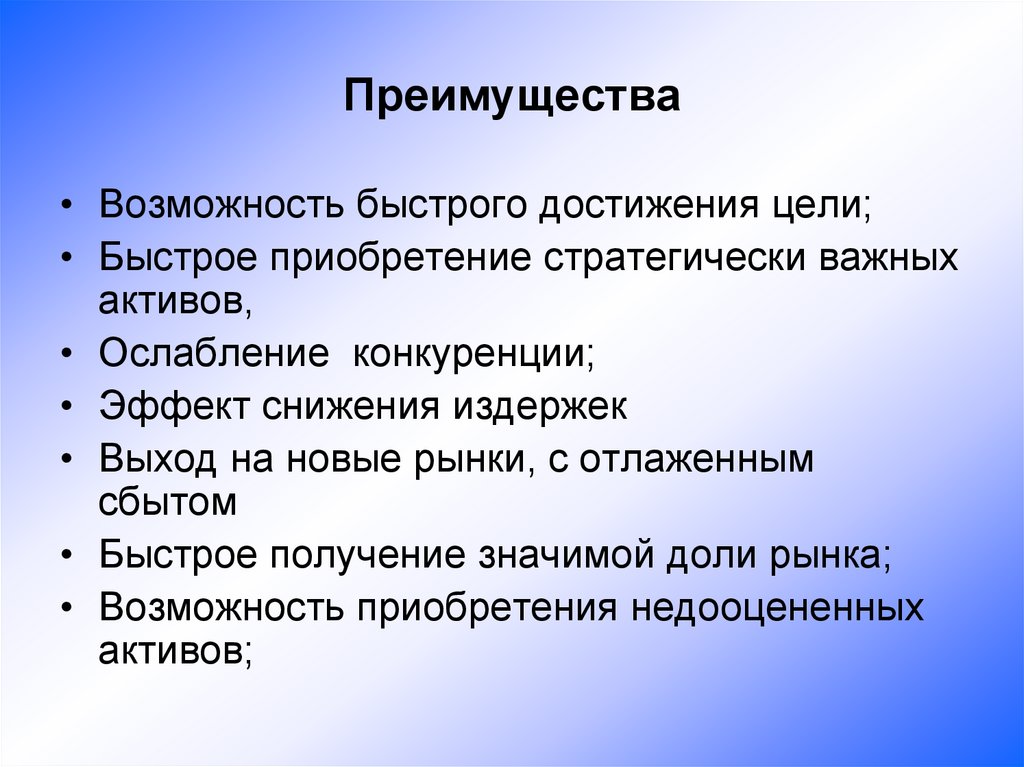

12. Преимущества

• Возможность быстрого достижения цели;• Быстрое приобретение стратегически важных

активов,

• Ослабление конкуренции;

• Эффект снижения издержек

• Выход на новые рынки, с отлаженным

сбытом

• Быстрое получение значимой доли рынка;

• Возможность приобретения недооцененных

активов;

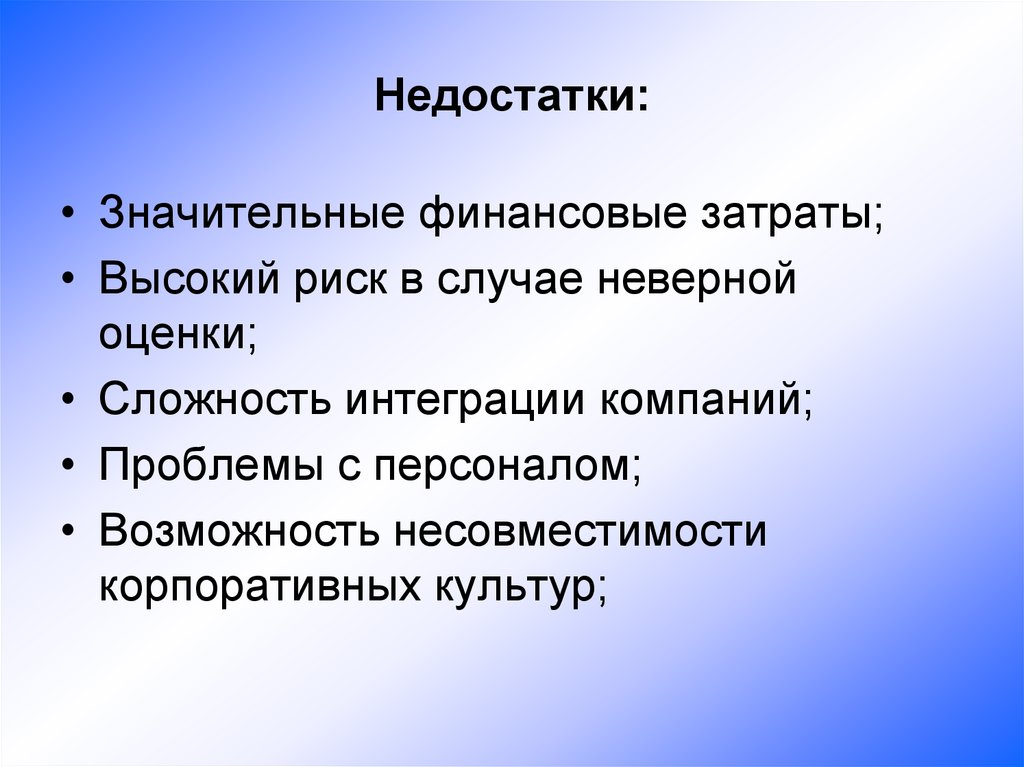

13. Недостатки:

• Значительные финансовые затраты;• Высокий риск в случае неверной

оценки;

• Сложность интеграции компаний;

• Проблемы с персоналом;

• Возможность несовместимости

корпоративных культур;

14. Эффективность:

• Анализ Равенскрафта и Шерера 1950 1976 годов - далеко не всегдаповышалась эффективность

производства, улучшались результаты.

Около 47% поглощенных фирм

впоследствии были проданы.

• ! Это может быть и следствием

большого количества спекулятивных

M&A

15. Современные сделки:

• 61% слияний не окупает вложенных вних средств;

• 57% объединившихся компаний

отстают в своем развитии от других

субъектов рынка (Price Waterhouse,

исследование 300 слияний за 19871997);

16.

• Российский рынок17.

Информационное агентство AK&M2013 год объем российского рынка M&A— $118,12

млрд. ( максимум значения с 2008 года)., в 2,3 раза

выше 2012.

Крупнейшая сделка в истории российского рынка M&A:

покупка «Роснефтью» компании ТНК-BP в марте 2013

года за $54,98 млрд.

Без учета данной сделки объем рынка в 2013 году $63,14 млрд., а его прирост по отношению к 2012 г.

23%.

18. 2017 год - обзор КПМГ

Тип сделкиЧисло сделок

Сумма млдр. долл

.

2016

2017

2016

2017

Внутренние

379

388

39,3

39,1

Покупка российскими

компаниями

иностранных активов

48

47

15,3

5,2

Покупка иностранными 54

компаниями

российских активов

111

21,3

22,5

19. Самые крупные сделки 2017

ОбъектСектор

Покупатель

Продавец

Доля, %

НК «Роснефть»*

Нефтегазовый

CEFC China

Energy Company

Limited Glencore

Катарский

суверенный фонд

14,2

Банк

«Финансовая

корпорация

Открытие»**

Банковские

услуги и

страхование

Центральный

банк России

Частные

акционеры

99,9

Совместное

предприятие по

онлайн-заказу

поездок Yandex

и Uber

Инновации и

технологии

слияние

Holland & Barrett

International

Потребительски

й сектор

LetterOne Group

(Михаил

Фридман)

The Nature's Bounty 100,0

Co, The Carlyle

Group

«СИБУР

Холдинг» (6

место в 10-ке)

Химическая

промышленност

ь

Леонид

Михельсон

Кирилл Шамалов

14,3

«МегаФон» (10)

Телекоммуникац «Газпромбанк»

ии и медиа

Telia

19,0

59,3 и 36,6

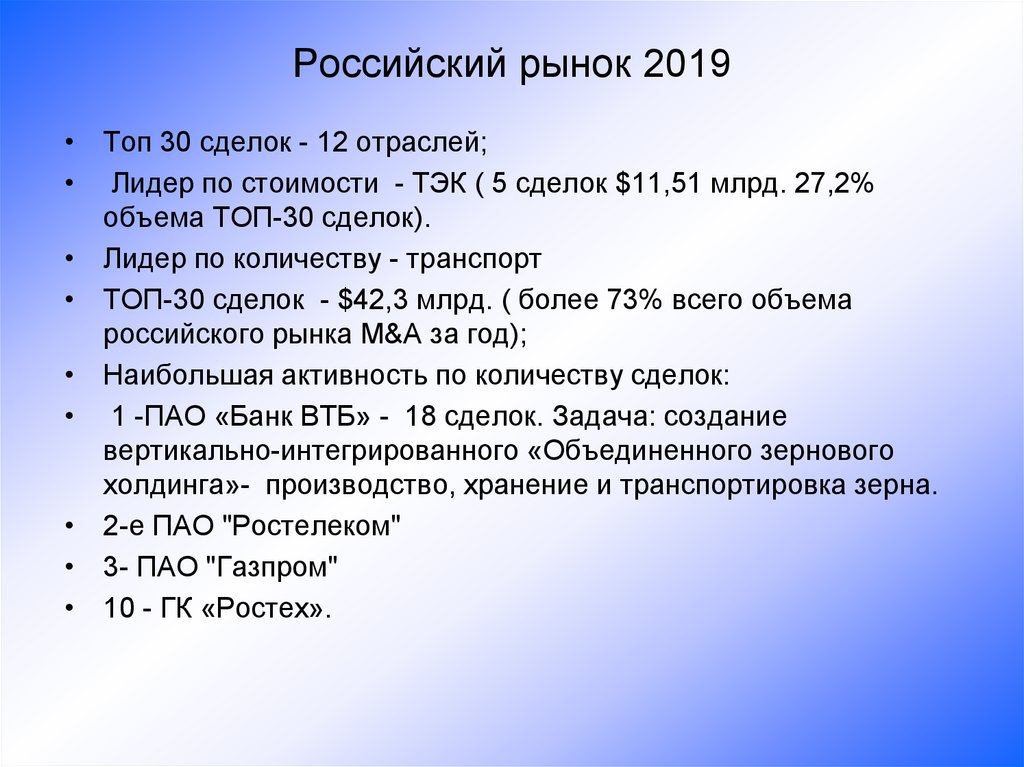

20. Российский рынок 2019

• Топ 30 сделок - 12 отраслей;• Лидер по стоимости - ТЭК ( 5 сделок $11,51 млрд. 27,2%

объема ТОП-30 сделок).

• Лидер по количеству - транспорт

• ТОП-30 сделок - $42,3 млрд. ( более 73% всего объема

российского рынка M&A за год);

• Наибольшая активность по количеству сделок:

• 1 -ПАО «Банк ВТБ» - 18 сделок. Задача: создание

вертикально-интегрированного «Объединенного зернового

холдинга»- производство, хранение и транспортировка зерна.

• 2-е ПАО "Ростелеком"

• 3- ПАО "Газпром"

• 10 - ГК «Ростех».

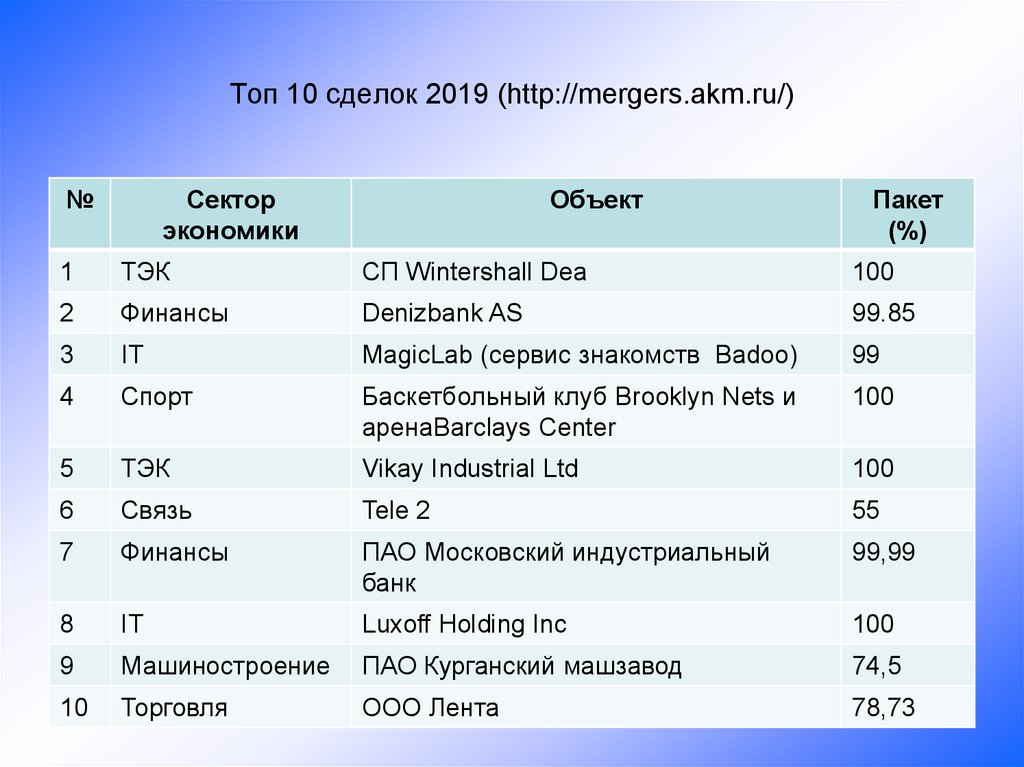

21. Топ 10 сделок 2019 (http://mergers.akm.ru/)

№Сектор

экономики

Объект

Пакет

(%)

1

ТЭК

СП Wintershall Dea

100

2

Финансы

Denizbank AS

99.85

3

IT

MagicLab (сервис знакомств Badoo)

99

4

Спорт

Баскетбольный клуб Brooklyn Nets и

аренаBarclays Center

100

5

ТЭК

Vikay Industrial Ltd

100

6

Связь

Tele 2

55

7

Финансы

ПАО Московский индустриальный

банк

99,99

8

IT

Luxoff Holding Inc

100

9

Машиностроение

ПАО Курганский машзавод

74,5

10

Торговля

ООО Лента

78,73

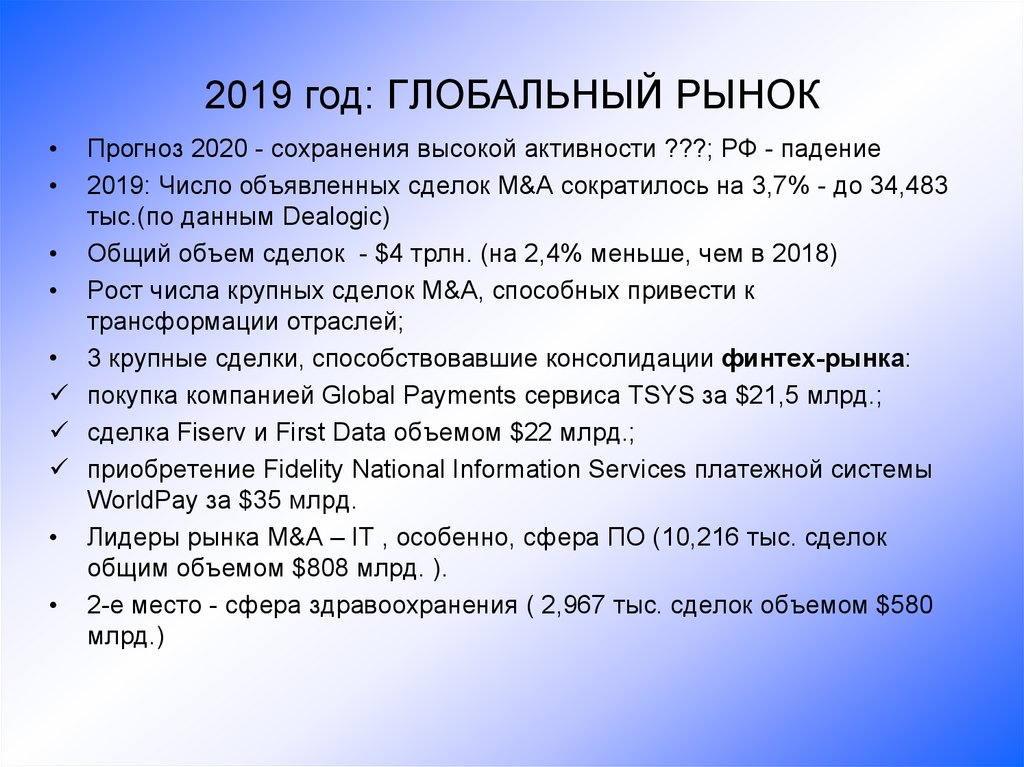

22. 2019 год: ГЛОБАЛЬНЫЙ РЫНОК

Прогноз 2020 - сохранения высокой активности ???; РФ - падение

2019: Число объявленных сделок M&A сократилось на 3,7% - до 34,483

тыс.(по данным Dealogic)

• Общий объем сделок - $4 трлн. (на 2,4% меньше, чем в 2018)

• Рост числа крупных сделок M&A, способных привести к

трансформации отраслей;

• 3 крупные сделки, способствовавшие консолидации финтех-рынка:

покупка компанией Global Payments сервиса TSYS за $21,5 млрд.;

сделка Fiserv и First Data объемом $22 млрд.;

приобретение Fidelity National Information Services платежной системы

WorldPay за $35 млрд.

• Лидеры рынка M&A – IT , особенно, сфера ПО (10,216 тыс. сделок

общим объемом $808 млрд. ).

• 2-е место - сфера здравоохранения ( 2,967 тыс. сделок объемом $580

млрд.)

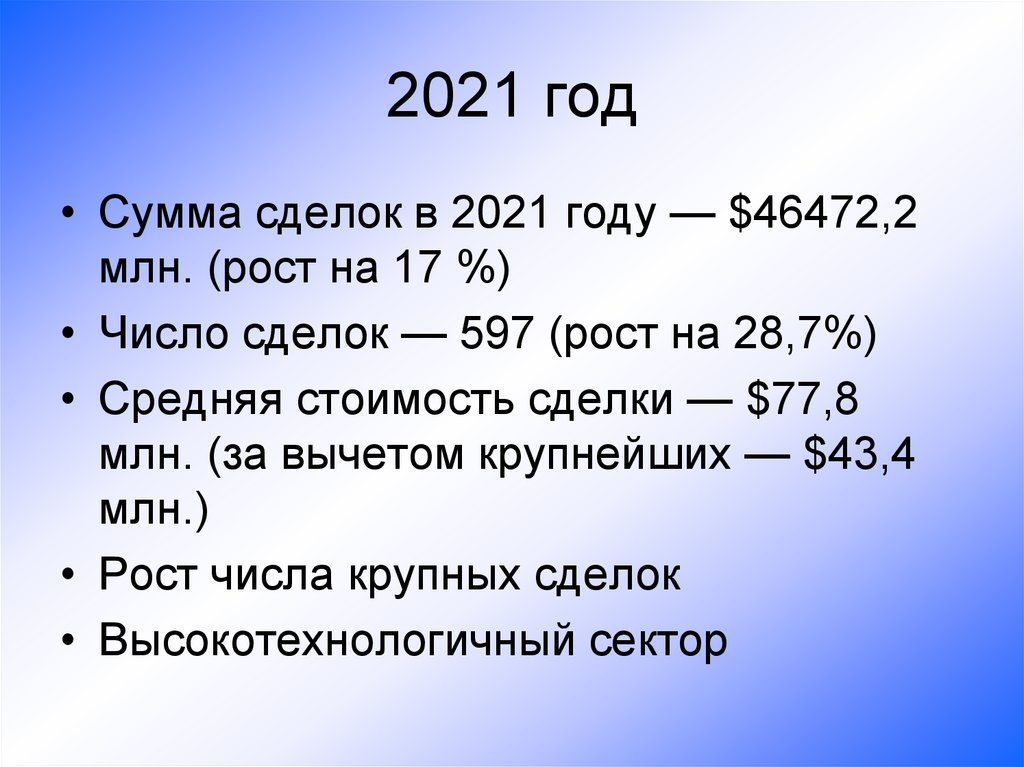

23. 2021 год

• Сумма сделок в 2021 году — $46472,2млн. (рост на 17 %)

• Число сделок — 597 (рост на 28,7%)

• Средняя стоимость сделки — $77,8

млн. (за вычетом крупнейших — $43,4

млн.)

• Рост числа крупных сделок

• Высокотехнологичный сектор

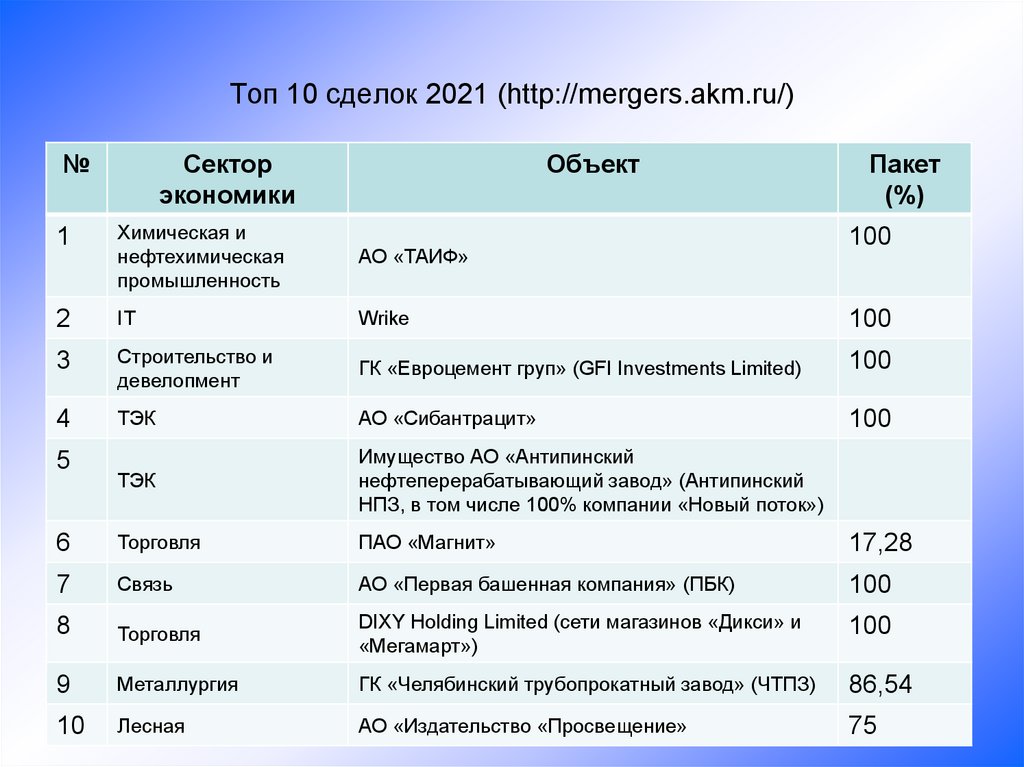

24. Топ 10 сделок 2021 (http://mergers.akm.ru/)

№Сектор

экономики

Объект

Пакет

(%)

1

Химическая и

нефтехимическая

промышленность

АО «ТАИФ»

2

IT

Wrike

100

3

Строительство и

девелопмент

ГК «Евроцемент груп» (GFI Investments Limited)

100

4

ТЭК

АО «Сибантрацит»

100

ТЭК

Имущество АО «Антипинский

нефтеперерабатывающий завод» (Антипинский

НПЗ, в том числе 100% компании «Новый поток»)

6

Торговля

ПАО «Магнит»

17,28

7

Связь

АО «Первая башенная компания» (ПБК)

100

8

Торговля

DIXY Holding Limited (сети магазинов «Дикси» и

«Мегамарт»)

100

9

Металлургия

ГК «Челябинский трубопрокатный завод» (ЧТПЗ)

86,54

10

Лесная

АО «Издательство «Просвещение»

75

5

100

25. 2022 год

• РФ - 517 сделок на сумму $42,9 млрд,Это на 7,7% сделок меньше, чем в 2021

году, (глобальный рынок – падение на

35%)

• Почти на 7% увеличился средний

размер сделки, стал $83 млн.

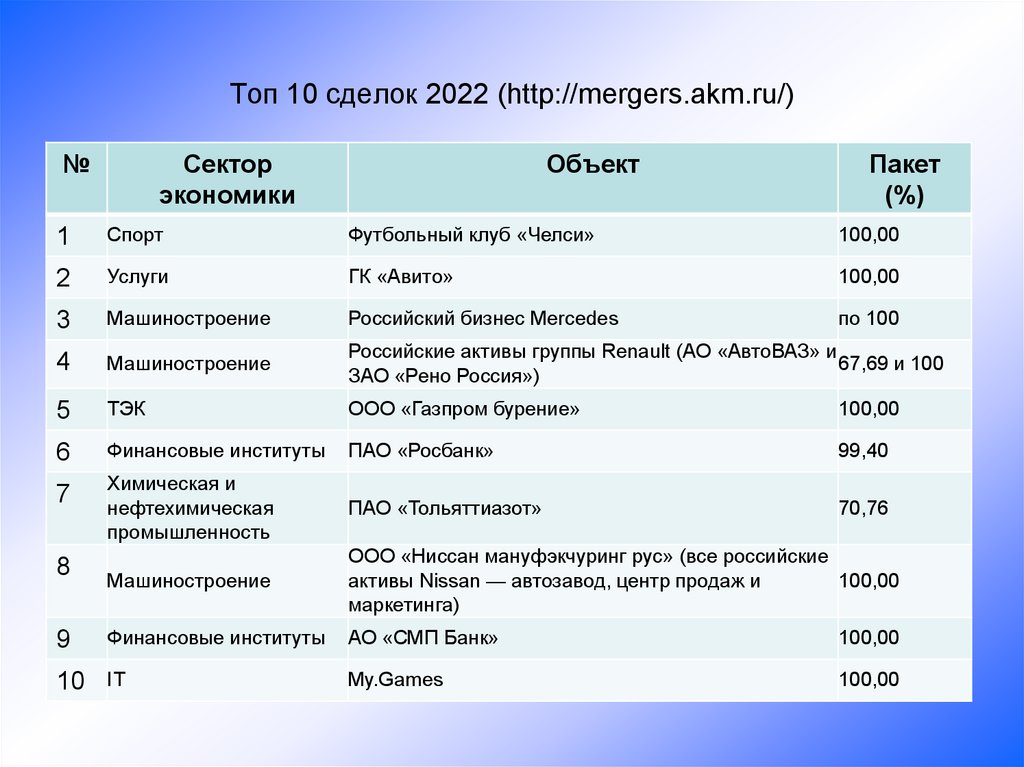

26. Топ 10 сделок 2022 (http://mergers.akm.ru/)

№Сектор

экономики

Объект

Пакет

(%)

1

Спорт

Футбольный клуб «Челси»

100,00

2

Услуги

ГК «Авито»

100,00

3

Машиностроение

Российский бизнес Mercedes

по 100

4

Машиностроение

Российские активы группы Renault (АО «АвтоВАЗ» и

67,69 и 100

ЗАО «Рено Россия»)

5

ТЭК

ООО «Газпром бурение»

100,00

6

Финансовые институты

ПАО «Росбанк»

99,40

Химическая и

нефтехимическая

промышленность

ПАО «Тольяттиазот»

70,76

Машиностроение

ООО «Ниссан мануфэкчуринг рус» (все российские

100,00

активы Nissan — автозавод, центр продаж и

маркетинга)

9

Финансовые институты

АО «СМП Банк»

100,00

10

IT

My.Games

100,00

7

8

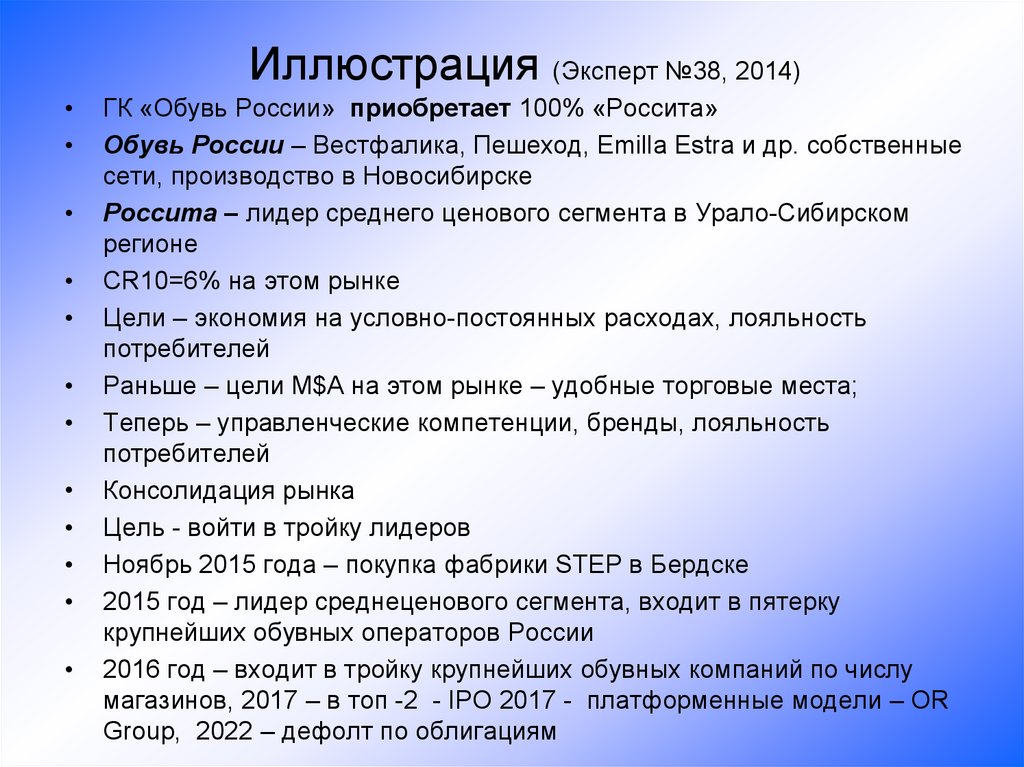

27. Иллюстрация (Эксперт №38, 2014)

ГК «Обувь России» приобретает 100% «Россита»

Обувь России – Вестфалика, Пешеход, Emilla Estra и др. собственные

сети, производство в Новосибирске

Россита – лидер среднего ценового сегмента в Урало-Сибирском

регионе

CR10=6% на этом рынке

Цели – экономия на условно-постоянных расходах, лояльность

потребителей

Раньше – цели M$A на этом рынке – удобные торговые места;

Теперь – управленческие компетенции, бренды, лояльность

потребителей

Консолидация рынка

Цель - войти в тройку лидеров

Ноябрь 2015 года – покупка фабрики STEP в Бердске

2015 год – лидер среднеценового сегмента, входит в пятерку

крупнейших обувных операторов России

2016 год – входит в тройку крупнейших обувных компаний по числу

магазинов, 2017 – в топ -2 - IPO 2017 - платформенные модели – OR

Group, 2022 – дефолт по облигациям

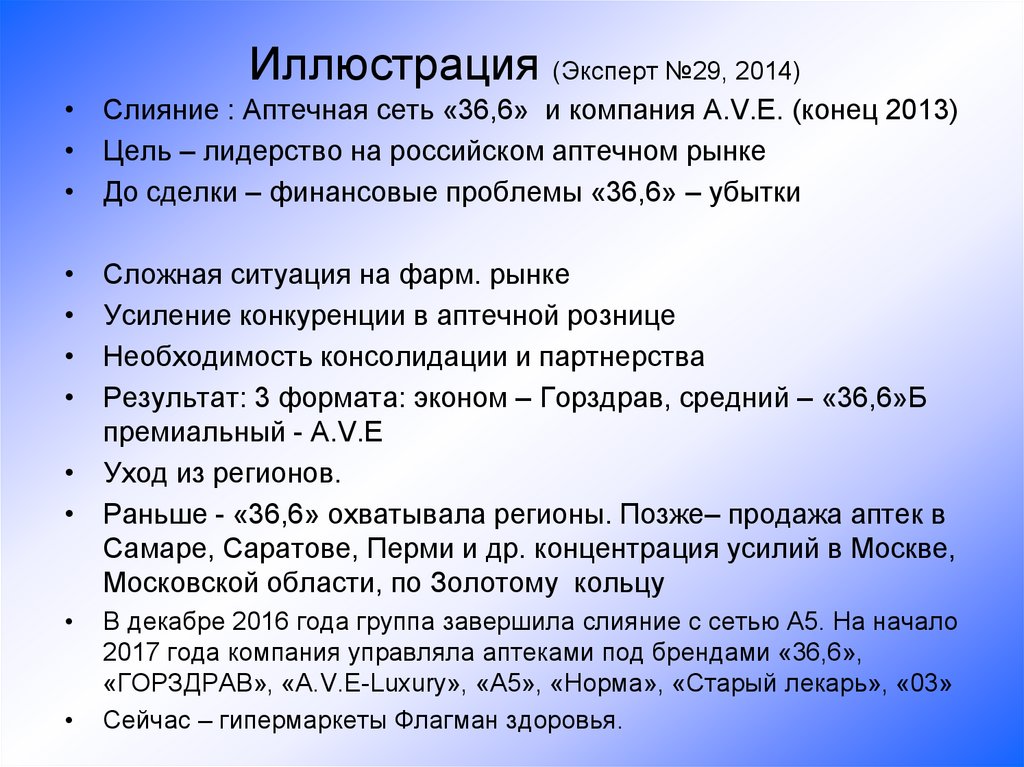

28. Иллюстрация (Эксперт №29, 2014)

• Слияние : Аптечная сеть «36,6» и компания A.V.E. (конец 2013)• Цель – лидерство на российском аптечном рынке

• До сделки – финансовые проблемы «36,6» – убытки

Сложная ситуация на фарм. рынке

Усиление конкуренции в аптечной рознице

Необходимость консолидации и партнерства

Результат: 3 формата: эконом – Горздрав, средний – «36,6»Б

премиальный - A.V.E

• Уход из регионов.

• Раньше - «36,6» охватывала регионы. Позже– продажа аптек в

Самаре, Саратове, Перми и др. концентрация усилий в Москве,

Московской области, по Золотому кольцу

В декабре 2016 года группа завершила слияние с сетью А5. На начало

2017 года компания управляла аптеками под брендами «36,6»,

«ГОРЗДРАВ», «A.V.E-Luxury», «A5», «Норма», «Старый лекарь», «03»

Сейчас – гипермаркеты Флагман здоровья.

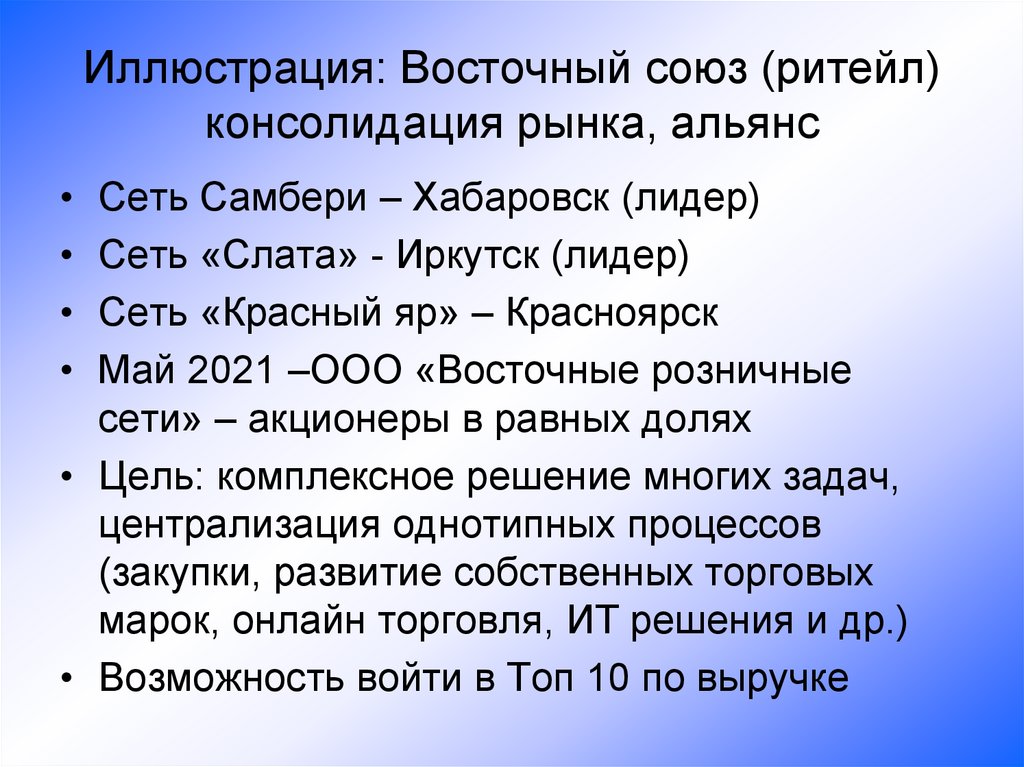

29. Иллюстрация: Восточный союз (ритейл) консолидация рынка, альянс

• Сеть Самбери – Хабаровск (лидер)• Сеть «Слата» - Иркутск (лидер)

• Сеть «Красный яр» – Красноярск

• Май 2021 –ООО «Восточные розничные

сети» – акционеры в равных долях

• Цель: комплексное решение многих задач,

централизация однотипных процессов

(закупки, развитие собственных торговых

марок, онлайн торговля, ИТ решения и др.)

• Возможность войти в Топ 10 по выручке

30.

Антимонопольноерегулирование

31. Цели:

• Обеспечение эффективного распределенияресурсов и производства;

• Предотвращение ситуаций и поведения

участников рынка, нежелательных для

общественного благосостояния;

• Поддержка определенных экономических

агентов (например, субъектов малого

предпринимательства);

32. Конкурентная политика – антимонопольное законодательство

Антимонопольное законодательство– Противодействие картелям

– Противодействие злоупотреблению

доминирующим положением

– Контроль слияний

32

33. Описание нормы включает

• Определение величины и принципа применениясанкций за нарушение законодательства

– Уголовная (индивидуальная) ответственность (можно ли

отправить в тюрьму?)

– Гражданско-правовая ответственность (может ли

пострадавшая сторона взыскать ущерб?)

– Административная ответственность (сколько может взыскать

государство?)

Чтобы санкция создавала достаточный уровень сдерживания,

необходимо, чтобы ожидаемые выигрыш нарушителя не

превышал произведение величины санкций на вероятность

её применения

33

34. Особенности антимонопольного законодательства

Пассивный тип экономической политики (Применяетсятолько в случае нарушения)

1.

–

Должен создавать достаточный уровень сдерживания для

потенциального нарушителя

2.

Величина санкций

Вероятность применения санкций (участие потерпевших,

стимулы к раскрытию информации)

Ошибки I и II рода

ошибки I рода - незаконная практика признаётся законной

ошибки II рода - законная практика признаётся незаконной

3.

Неоднозначность хозяйственной практики

Одни и те же действия могут ограничивать конкуренцию и

одновременно повышать эффективность (например: ценовая

дискриминация второго типа со скидкой для лояльных

покупателей)

34

35. Применение: Per se против rule of reason

• Применение закона «по букве» (per se) - практикапризнаётся незаконной вне зависимости от её

возможных оправданий. Пример: сговор о ценах.

• Применение закона на основании «правила

взвешенного подхода» (rule of reason) - для признания

практики незаконной необходимо доказать, что

отрицательные последствия превосходят

положительные. Пример: вертикальные

ограничивающие контракты

• Признание практики незаконной per se не означает,

что она не сопровождается (не может

сопровождаться) положительными эффектами.

Законодатель решил, что для общества в целом

возникнет меньше издержек, если признать эту

практику незаконной.

35

36. Дело против группы компаний «Евроцемент»

• Арбитражный суд Брянска - признаниенедействительным требования территориального

Управления ФАС России к ОАО "ЕВРОЦЕМЕНТ

групп" о ежемесячном предоставлении информации

об оптовых ценах на продукцию

• В мировом соглашении по делу ФАС против группы

компаний «Евроцемент» (30 июня 2006 г.)

указывается, что установление монопольно высокой

цены одновременно сопровождалось

положительным социально-экономическим

эффектом:

• «Наряду с повышением цены на цемент до уровня

монопольно высокой, деятельность Заявителя

имела определенный положительный социальноэкономический эффект. В частности, увеличились

налоговые поступления в бюджет, повысилась

инвестиционная привлекательность отрасли…»

36

37. Последствия монополизации:

• Монопольно высокая ценаавтоматически должна привести

→ к монопольной прибыли

→к росту налогов на прибыль

→к повышению инвестиционной

привлекательности

38. Законодательство США:

• 1890 г. - Акт Шермана, запрещающий всесоглашения между фирмами, направленные

на фиксирование цен, ограничение выпуска и

другие варианты ослабления конкуренции на

отраслевом рынке.

• 1914 г. - Закон Клэйтона, запрещающий

приобретения части акций других

корпораций, существенно ослабляющие

конкуренцию на рынке.

39. Дальнейшее развитие законодательства:

• 1930-е годы: Акт Робинсона-Пэтмана,запрещающий ценовую дискриминацию и

устанавливающий уголовную

ответственность за применение политики

грабительского ценообразования.

• 1950 г. - Закон Келлера-Кефаувера,

расширяющий перечень запрещенных

действий, включающий в него действия,

направленные на создание монополий.

40. Условия запрета на слияния и поглощения в США в высококонцентрированных отраслях

% рынка,контролируемый

поглощающей фирмой

% рынка,

контролируемый

поглощаемой фирмой

4

4 и более

10

2 и более

15

1 и более

41. Условия запрета на слияния и поглощения в США в низкоконцентрированных отраслях

% рынка, контролируемыйпоглощающей фирмой

% рынка, контролируемый

поглощаемой фирмой

5

5 и более

10

4 и более

15

3 и более

20

2 и более

25

1 и более

42. Условия:

• Если в на отраслевом рынке HHI лежитв интервале от 1000 до 1800, то сделки,

увеличивающие индекс более чем на

100, считаются антиконкурентными;

• Если HHI больше 1800, то сделка не

ограничивает конкуренцию, если в ее

результате HHI увеличивается не

более, чем на 50;

43. Условия:

• Если HHI меньше 1000, то такой рынокслабо концентрирован и конкурентной

ситуации на нем ничего не угрожает

44. Эффективность антимонопольного законодательства

• США в целом по обрабатывающим отраслямпромышленности CR4 по объему продаж за

период с 1954 по 1982 год изменился с

36,9 % до 37,1 %.

• В Западной Германии за период 1958–1975

гг. CR4 по 12 обрабатывающим отраслям

промышленности, увеличился на 12,7 %.

• 1975–1980 гг. - этот показатель увеличился

только на 0,8 %.

45. Естественные монополии (ЕМ)

• Удовлетворение спроса эффективнее вотсутствие конкуренции в силу

технологических особенностей

производства , товары, производимые

субъектами естественной монополии,

не могут быть заменены в потреблении

другими товарами.

• Спрос товары ЕМ в меньшей степени

зависит от изменения его цены, чем

спрос на другие виды товаров

46. Антимонопольная политика РФ

• «О конкуренции и ограничении монополистическойдеятельности…» (1991)

• 2006 год – новый закон «О защите конкуренции»;

• 2007 год – поправки к Кодексу об административных

правонарушениях, ужесточающие санкции за

нарушение АМЗ

• Июль 2009 г. – изменение 178 ст. УК, индивидуальное

применение санкций

• 2010-2011 год – новый пакет изменений

• 2015 – 4 пакет

46

47. Незаконны:

• Изъятие товаров из обращения с цельюсоздания дефицита;

• Навязывание контрагенту невыгодных

или не относящихся непосредственно к

предмету договора условий;

• Включение в договор условий,

дискриминирующих контрагента;

48. Незаконны:

• Создание барьеров входа на рынок иливыхода с него;

• Нарушение норм ценообразования,

установление монопольно высоких или

монопольно низких цен; и др.

49. История антимонопольного органа в России

• Специализированный антимонопольный орган(Государственный комитет по

антимонопольной политике – 1990;

Министерство по антимонопольной политике и

поддержке предпринимательства – 1998;

Федеральная антимонопольная служба – 2004)

• В составе Правительства России

(непосредственное подчинению Председателю

Правительства)

49

50. Современная ситуация

• Поправки в закон, 4-й антимонопольный пакет (АМП)• - реестр монополистов (автоматические штрафы за

малейший промах), ФАС обязан анализировать

рынок в каждом случае (Парк культуры, два

аттракциона)

• - интеллектуальная собственность: объекты

предлагалось включить в область регулирования

ФАС

• + правила недискриминационного доступа (ПНД) к

продукции компаний, занимающих доминирующее

положение

• Широкое обсуждение, жесткая борьба

• Приняты к юбилею ФАС (23.09.2015)

51. Пятый антимонопольный пакет (обсуждение)

• Антимонопольное регулирование в условияхцифровизации;

• Новые критерии доминирующего положения

– владение инфраструктурой (платформой),

предназначенной для обеспечения

взиамодействия;

• Сетевые эффекты- преимущества от

количества пользователей инфраструктуры,

в т.ч. посредством обработки данных

• Маркетплейсы и агрегаторы

52.

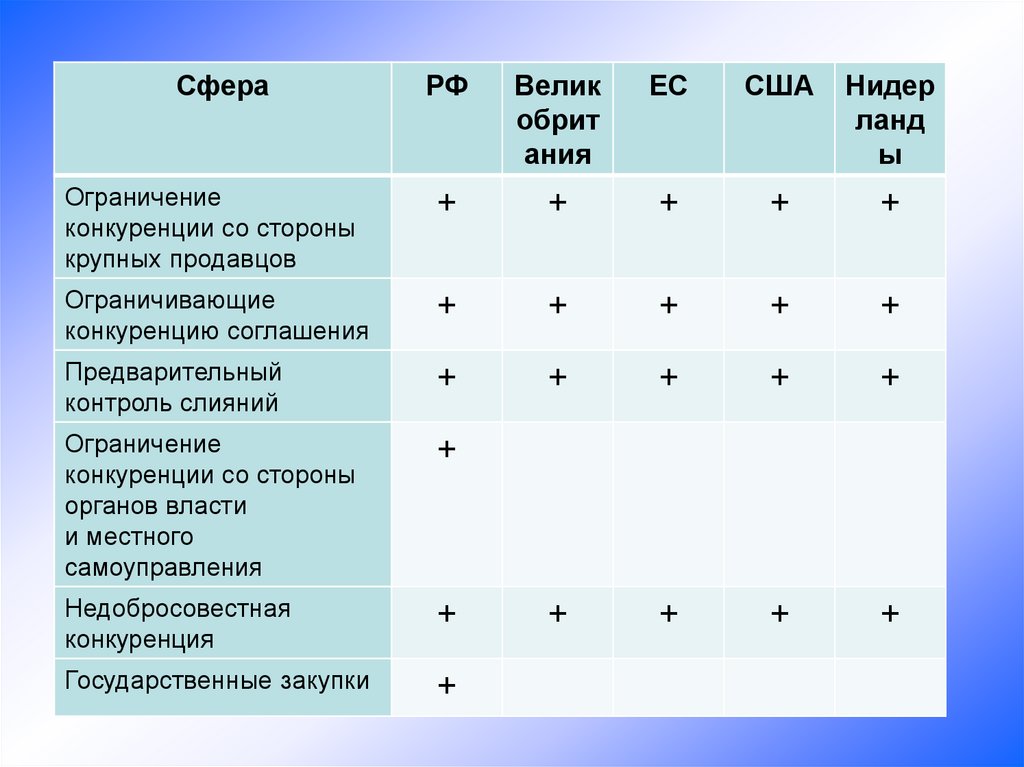

СфераРФ

Велик

обрит

ания

ЕС

США

Нидер

ланд

ы

Ограничение

конкуренции со стороны

крупных продавцов

+

+

+

+

+

Ограничивающие

конкуренцию соглашения

+

+

+

+

+

Предварительный

контроль слияний

+

+

+

+

+

Ограничение

конкуренции со стороны

органов власти

и местного

самоуправления

+

Недобросовестная

конкуренция

+

+

+

+

+

Государственные закупки

+

53.

СфераГосударственная

помощь

РФ

Велик

обрит

ания

ЕС

США

Нидер

ланд

ы

+

Защита прав

потребителей

Законодательство

о рекламе

+

Отраслевое

регулирование

(энергетика и/или

транспорт)

+

+

+

+

+

+

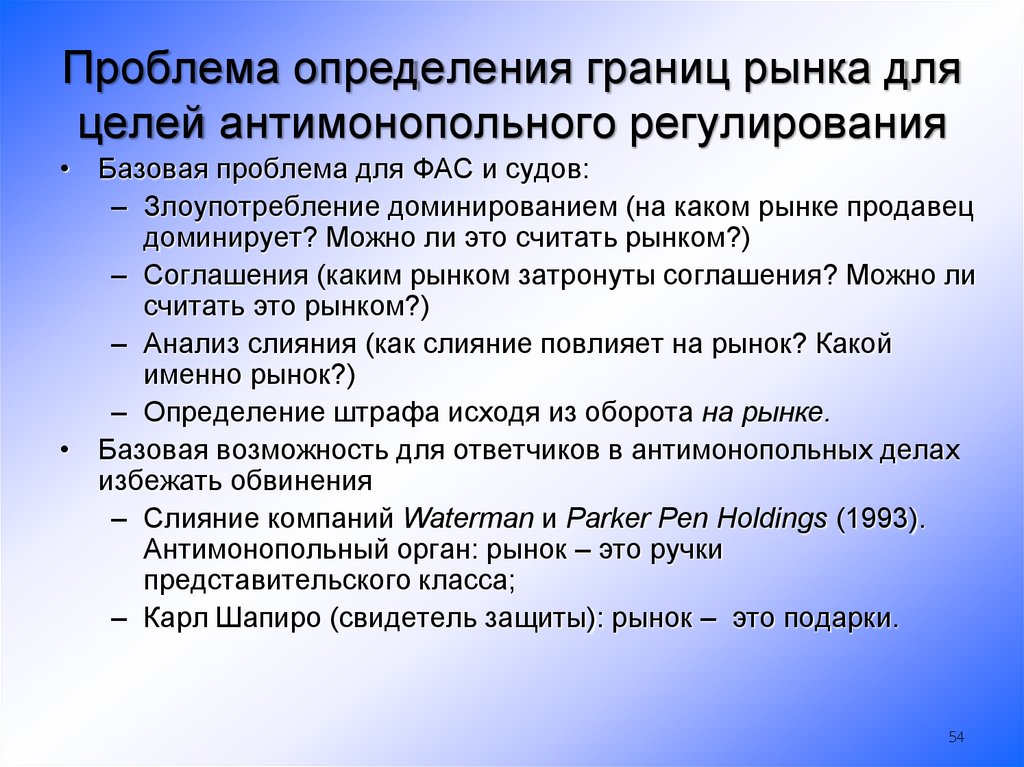

54. Проблема определения границ рынка для целей антимонопольного регулирования

• Базовая проблема для ФАС и судов:– Злоупотребление доминированием (на каком рынке продавец

доминирует? Можно ли это считать рынком?)

– Соглашения (каким рынком затронуты соглашения? Можно ли

считать это рынком?)

– Анализ слияния (как слияние повлияет на рынок? Какой

именно рынок?)

– Определение штрафа исходя из оборота на рынке.

• Базовая возможность для ответчиков в антимонопольных делах

избежать обвинения

– Слияние компаний Waterman и Parker Pen Holdings (1993).

Антимонопольный орган: рынок – это ручки

представительского класса;

– Карл Шапиро (свидетель защиты): рынок – это подарки.

54

55. Где провести границу в цепи заменителей?

• Границы рынков:– продуктовые

– географические

• Экономическая проблема: рынок – это цепь товара и

его заменителей. Насколько близких заменителей?

• «Пивовар привык считать другого пивовара своим

основным соперником на рынке, а между тем

настоящий его соперник – производитель

мороженого. Издатель считает, что его

конкуренты – другие издатели. На самом деле он

конкурирует с поставщиками парусных шлюпок,

теннисных ракеток, игральных карт и лыж…»

(С.Н.Паркинсон. Законы Паркинсона с.317)

55

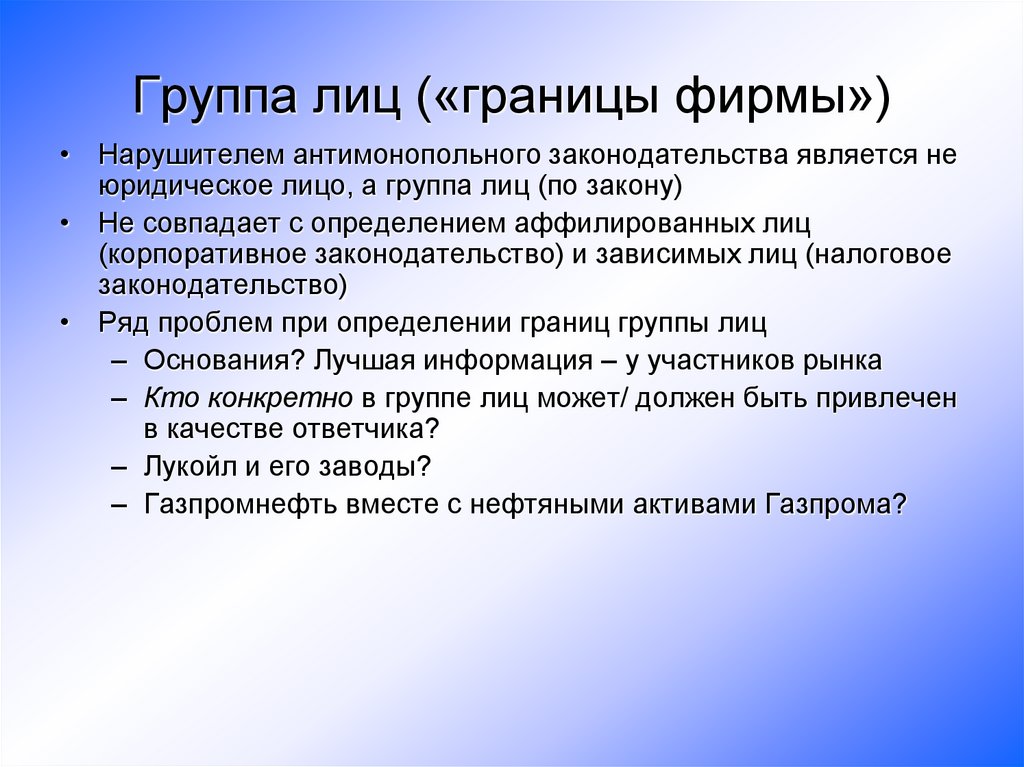

56. Группа лиц («границы фирмы»)

• Нарушителем антимонопольного законодательства является неюридическое лицо, а группа лиц (по закону)

• Не совпадает с определением аффилированных лиц

(корпоративное законодательство) и зависимых лиц (налоговое

законодательство)

• Ряд проблем при определении границ группы лиц

– Основания? Лучшая информация – у участников рынка

– Кто конкретно в группе лиц может/ должен быть привлечен

в качестве ответчика?

– Лукойл и его заводы?

– Газпромнефть вместе с нефтяными активами Газпрома?

economics

economics