Similar presentations:

Содержание инвестиционного проекта и основные критерии оценки эффективности инвестиций

1.

Тема 2. Содержание инвестиционного проекта иосновные критерии оценки эффективности

инвестиций

Состав инвестиционного проекта. Основные показатели инвестиционного

проекта. Критерии оценки эффективности инвестиций

2.

Инвестиционные проекты и их классификацияИнвестиционный проект — это совокупность системно объединенных

намерений, документов и практических действий по осуществлению

целей инвестиционных вложений, по обеспечению заданных финансовоэкономических, производственных и социальных результатов.

3.

Инвестиционные проекты и их классификация«Инвестиционный проект — это обоснование экономической

целесообразности, объема и сроков осуществления капитальных

вложений, в том числе необходимая проектно-сметная документация,

разработанная в соответствии с законодательством Российской

Федерации и утвержденными в установленном порядке стандартами

(нормами и правилами), а также описание практических действий по

осуществлению инвестиций (бизнес-план)». (Федеральный закон РФ «Об

инвестиционной деятельности, осуществляемой в форме капитальных

вложений»

4.

Инвестиционные проекты и их классификацияВ инвестиционном проекте всегда имеет место инвестиция (отток

капитала) и последующие поступления (приток средств). Инвестиция в

этом случае может рассматриваться как единовременное, т.е.

«привязанное» к некоторому моменту времени, вложение капитала.

Нередко при реализации крупных инвестиционных проектов имеет место

ситуация, когда производственные мощности вводятся так называемыми

очередями, чтобы ускорить отдачу и повысить эффективность

инвестиций.

В этом случае инвестиции осуществляются в виде серии

последовательных вложений капитала.

5.

Инвестиционные проекты и их классификацияСуществует множество признаков, по которым можно классифицировать

инвестиционные проекты.

В зависимости от целей инвестирования или типа ожидаемого

результата (выгод) выделяют следующие виды ИП, обеспечивающие:

• выход на новые рынки продуктов и услуг;

• прирост объема выпуска товаров и услуг;

• расширение и обновление ассортимента товаров и услуг;

• сокращение затрат и снижение себестоимости товаров и услуг;

• решение социальных, экологических и других задач.

6.

Инвестиционные проекты и их классификацияПо объему требуемых для реализации ресурсов ИП делят на мелкие (до

50 млн. руб.), средние (от 50 до 200 млн. руб.)и крупные (свыше 200 млн.

руб.).

По срокам реализации выделяют краткосрочные (от 1 года до 3 лет),

среднесрочные (от 3 до 5 лет) и долгосрочные (свыше 5 лет) проекты.

7.

Инвестиционные проекты и их классификацияПо степени зависимости ИП принято делить на взаимоисключаемые, или

альтернативные (осуществление одного из них делает невозможным

реализацию других), независимые (принятие или отказ от реализации

одного проекта не оказывает влияния на целесообразность или

эффективность осуществления других проектов), взаимодополняемые

(могут быть приняты или отвергнуты только совместно) и

взаимовлияющие (реализация одного проекта оказывает положительное

или отрицательное влияние на ход выполнения других).

8.

Инвестиционные проекты и их классификацияПо типу генерируемых потоков платежей проекты делятся на

обыкновенные (ординарные) (расходы предшествуют доходам) и сложные

(неординарные) (чередование выплат и поступлений).

В процессе подготовки исходных данных и выбора методики анализа

полезно различать следующие виды проектов:

• «в чистом поле» (GREEN FIELD) или «с нуля» (например, новое

строительство);

• на действующем предприятии.

9.

Инвестиционные проекты и их классификацияПроект «green field» предполагает создание бизнеса или

предприятия «с нуля» либо проект, который может рассматриваться

отдельно или «обособленно» от основной деятельности

действующего предприятия.

Данный тип проектов имеет следующие особенности:

• предприятие = проект;

• оценка эффективности и финансовой состоятельности проекта

выполняется на основании единой информации.

10.

Инвестиционные проекты и их классификацияПри реализации проекта на действующем предприятии :

• предприятие проект;

• эффективность проекта определяется ожидаемыми от его

реализации изменениями (доходов, расходов, конкурентных

преимуществ и т.п.) в результатах деятельности предприятия в

целом;

• финансовая состоятельность проекта определяется с учетом

результатов деятельности всего предприятия..

11.

Инвестиционные проекты и их классификацияВажной особенностью любого инвестиционного проекта является

наличие временного

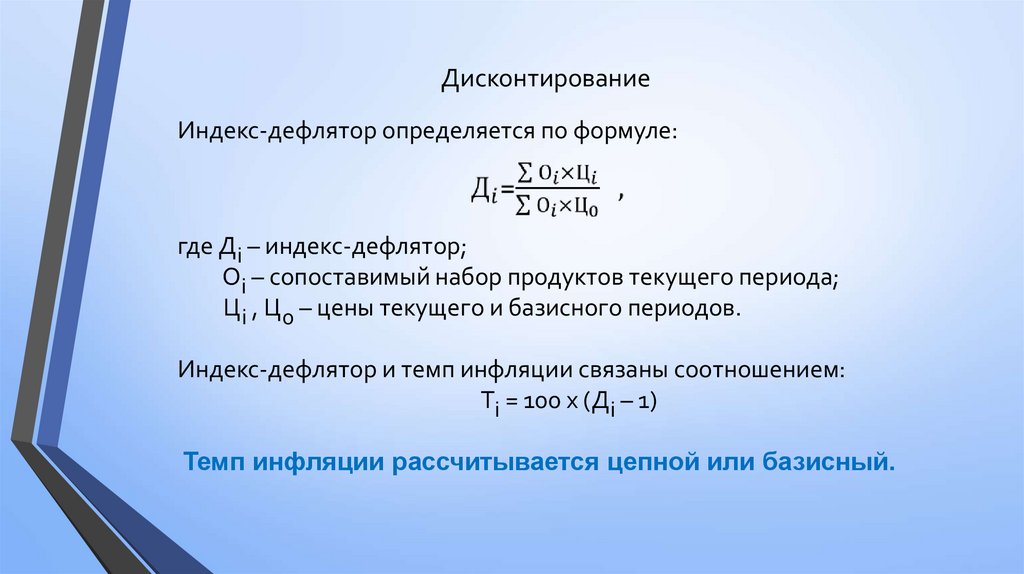

интервала между моментом принятия решения об инвестировании и

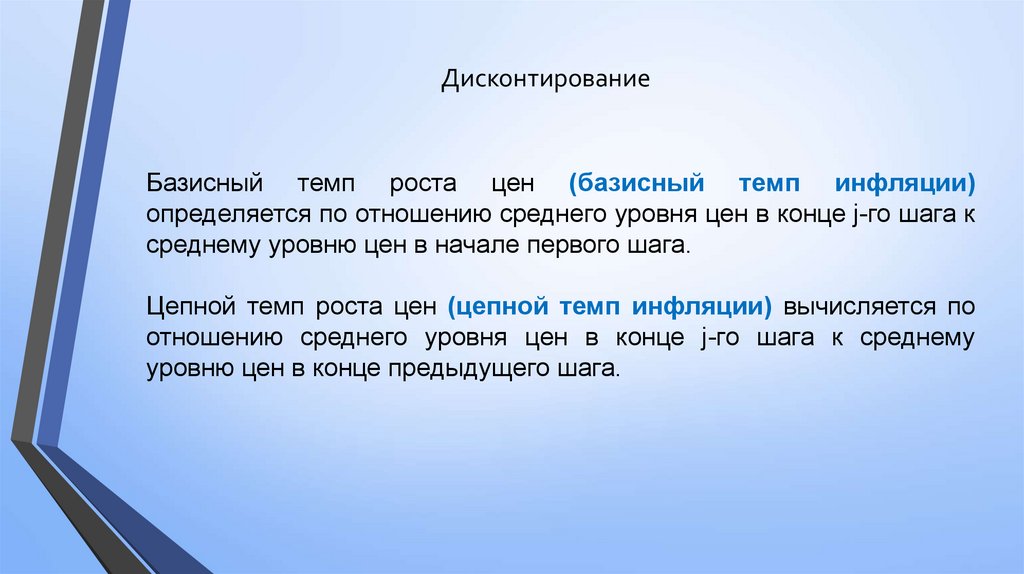

получением отдачи.

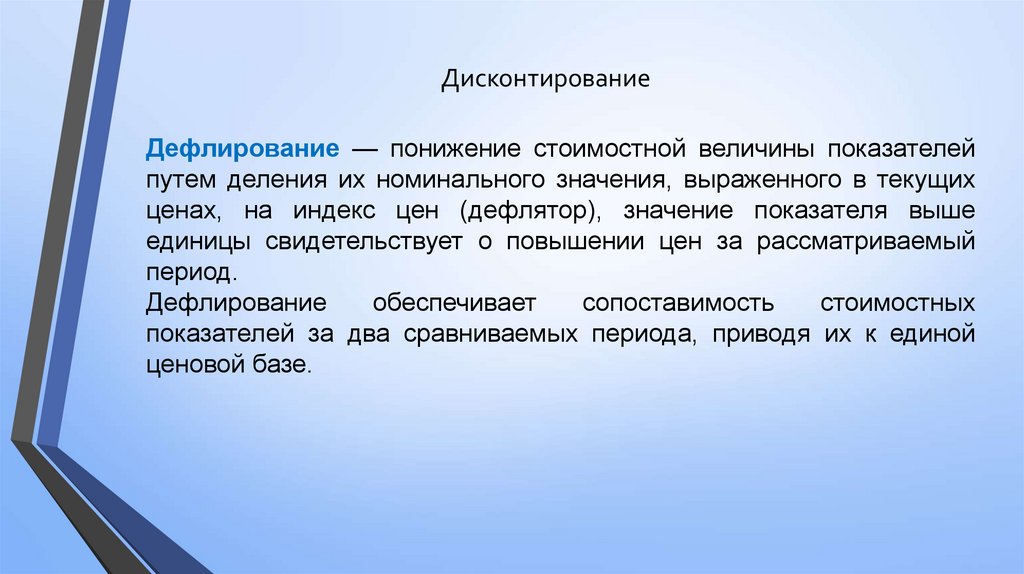

Период времени между моментом инициирования проекта и

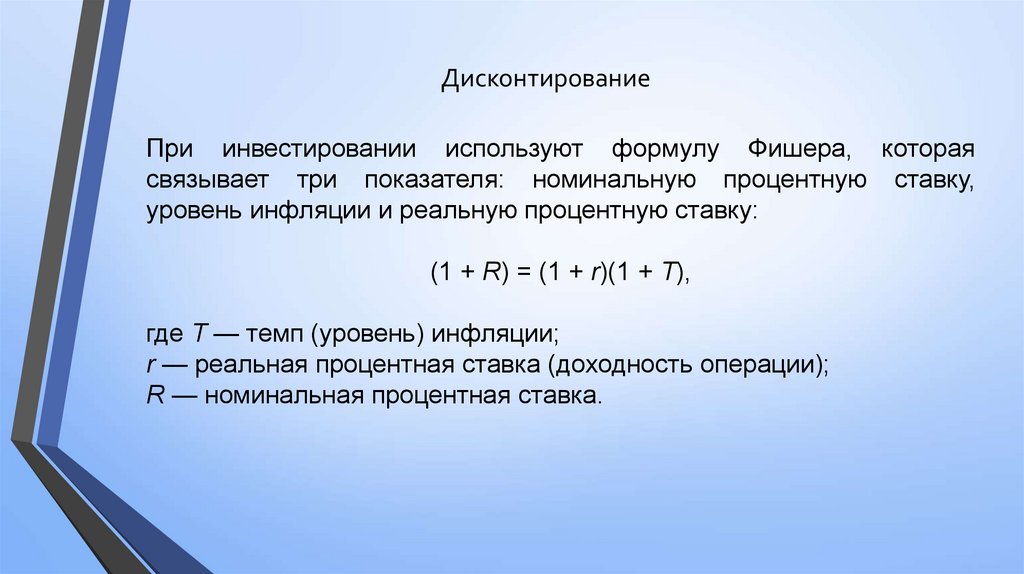

окончанием его реализации называется жизненным циклом

проекта, или проектным циклом.

12.

Жизненный цикл проектаВ пределах жизненного цикла проекта определяют расчетный период

проекта, который характеризуется периодом реализации проекта и его

разбивкой на отдельные интервалы времени (шаги).

В течение расчетного периода осуществляется экономическая оценка

(обоснование) проекта и обеспечивается получение предусмотренных

проектом результатов.

Началом расчетного периода, так же как и его окончанием, могут

выбираться любые моменты времени по желанию инвестора.

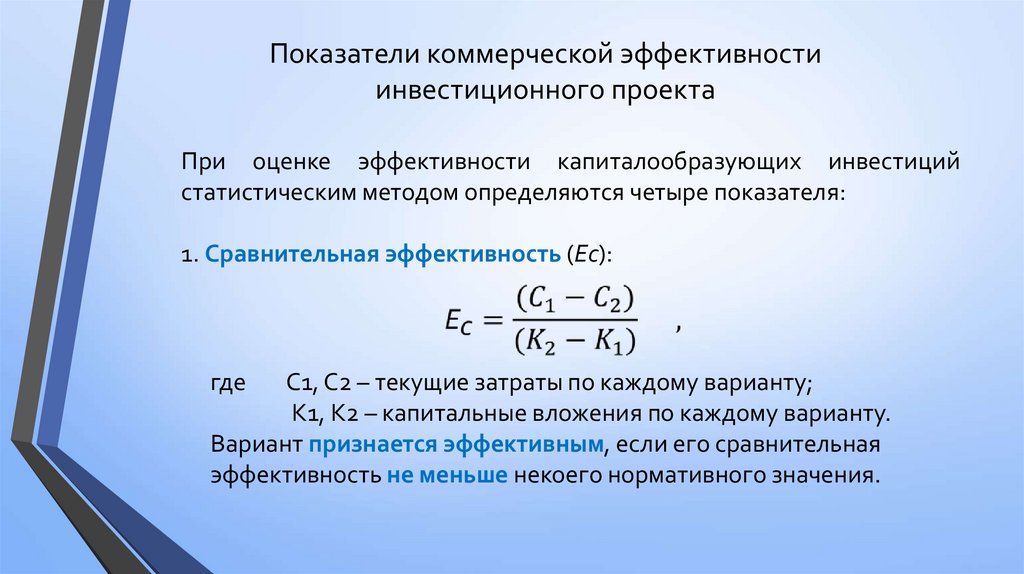

13.

Жизненный цикл проектаЗа начало расчетного периода можно выбрать один из четырех моментов

времени:

1) момент завершения расчетов эффективности;

2) момент начала инвестиций;

3) момент осуществления первого из действий по проекту;

4) момент начала операционной деятельности (ввода в эксплуатацию

производственных мощностей или сооруженных объектов).

14.

Жизненный цикл проектаОпределение момента прекращения расчетного периода является

существенным в определении экономической эффективности проекта.

Выделяют два подхода к определению момента завершения расчетного

периода:

1) прекращение проекта определяется моментом ликвидации

производственных мощностей в результате влияния различных

факторов:

− физический и моральный износ основных средств;

− изменение спроса;

− начало периода убыточности;

− исчерпание сырьевых запасов и других ресурсов и т.д.;

2) период заканчивается до момента окончания проекта.

15.

Жизненный цикл проектаОпределение момента прекращения расчетного периода является

существенным в определении экономической эффективности проекта.

Выделяют два подхода к определению момента завершения расчетного

периода:

1)

прекращение

проекта

определяется

моментом

ликвидации

производственных мощностей в результате влияния различных факторов:

− физический и моральный износ основных средств;

− изменение спроса;

− начало периода убыточности;

− исчерпание сырьевых запасов и других ресурсов и т.д.;

2) период заканчивается до момента окончания проекта. В этом случае

остается «хвост» экономического эффекта за период, превышающий

расчетный, который отбрасывается при экономических расчетах либо

учитывается укрупненно.

16.

Жизненный цикл проектаВ любом случае начало и окончание расчетного периода определяет

инвестор. Для выбора длительности расчетного периода инвестор может

использовать следующие ориентиры:

• срок полезного использования основных средств;

• жизненный цикл спроса на продукцию;

• критерии, заложенные в стратегии;

• расчетные периоды аналогичных проектов;

• опыт предыдущих расчетов и т.д.

17.

Жизненный цикл проектаРасчетный период проекта можно также определить следующими

способами:

1. Провести расчет при минимально возможном сроке. Если при этом проект

окажется эффективным, то его эффективность не уменьшится от того, что мы

будем выбирать оптимальный срок завершения проекта в более широких

пределах.

2. Срок прекращения проекта задать не датой, а условием. Типичным

условием может быть, скажем, прекращение проекта, когда рентабельность

производства, снижаясь, достигает нулевого (или иного предельного)

уровня.

3. Рассматривать «срок существования» проекта как неопределенный и

оценивать эффективность проекта с учетом указанной неопределенности.

Этот же способ применим и тогда, когда проект завершается «вынужденно»,

например в результате аварии или стихийного бедствия.

18.

Жизненный цикл проектаРасчетный период разбивается на ряд временных отрезков (периодов)

исходя из следующих принципов:

1. Этапность: разные этапы реализации проекта должны соответствовать

разным шагам расчетного периода либо целочисленное количество шагов

должно соответствовать одному этапу. Таким образом, этапы проектноизыскательских работ (проектирования), строительства, освоения

производства, ликвидации и т.д. должны содержать целое количество шагов

расчетного

периода.

19.

Жизненный цикл проекта2. Равномерность: денежные, материальные и другие потоки должны быть

построены таким образом, чтобы шагу расчетного периода соответствовал

хотя бы один элемент потока. То есть необходимо исключить «пустые» шаги и

в пределах шага добиваться отсутствия резких колебаний значений

экономических показателей.

3. Обоснованная детализация: более короткие шаги следует выделять тогда,

когда процесс реализации проекта на этих шагах достаточно детально

известен. Если информации о ходе реализации проекта на каком-либо шаге

недостаточно, то этот шаг целесообразно разбить на более длинные шаги. Из

данного правила вытекает то, что более ранние шаги должны быть более

короткими и наоборот.

20.

Жизненный цикл проекта4. Обеспечение обозримости выходных таблиц (удобства восприятия):

не рекомендуется разбивать расчетный период более чем на 15—18 шагов,

поскольку чтение таблиц с большим количеством шагов затруднительно.

5. Целочисленность: длительность каждого шага расчетного периода

рекомендуется выбирать равной целому числу месяцев, кварталов или лет.

Согласно западному подходу первые два года расчетного периода следует

разбивать на кварталы, третий год — на полугодия, все последующие шаги

принимать равными одному году.

21.

Жизненный цикл проекта6. Ограниченное колебание цен: изменение цен в течение шага не должно

превышать 5 –10%.

7. Периодичность финансирования проекта: шаг расчетного периода

рекомендуется выбирать таким образом, чтобы получение и возврат

кредитов, а также процентные платежи приходились на его начало или

конец.

22.

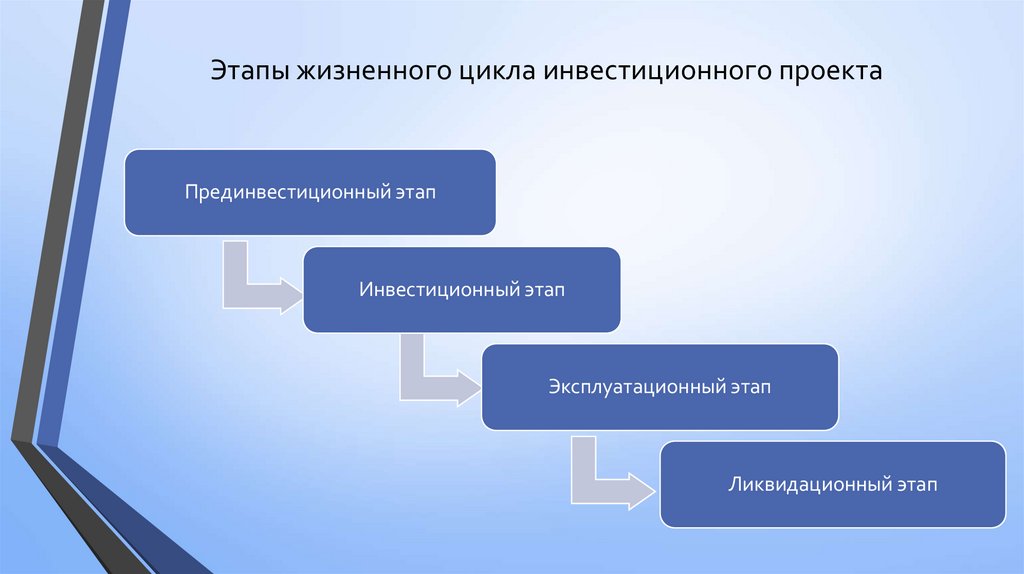

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап

Инвестиционный этап

Эксплуатационный этап

Ликвидационный этап

23.

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап.

На этом этапе проект разрабатывается, готовится его техникоэкономическое

обоснование,

проводятся

маркетинговые

исследования,

ведутся

переговоры

с

потенциальными

поставщиками сырья и оборудования, потребителями продукции,

инвесторами и участниками проекта, осуществляется его

юридическое оформление (регистрация предприятия, оформление

контрактов,

получение

разрешительной

документации,

формирование первоначального капитала и т.п.).

24.

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап.

Степень

детальности

прединвестиционных

исследований

(рrеinvestment studies) может варьироваться в зависимости от

требований инвестора, возможности их финансирования и времени,

отведенного на их проведение. В мировой практике принято

выделять следующие уровни прединвестиционных исследований:

• исследование возможностей (opportunity studies);

• подготовительные или предпроектные (рrе-feasibility studies)

исследования;

• оценка осуществимости или технико-экономические исследования

(feasibility studies);

• окончательное согласование проекта и принятие решения (final

evaluation).

25.

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап.

На первом этапе формулируется инвестиционная идея, собирается и

анализируется вся доступная информация, прорабатываются

различные аспекты воплощения инвестиционной возможности в

жизнь. Если полученный результат представляет интерес,

осуществляется разработка технико-экономического обоснования

или бизнес-плана проекта и проводится оценка его коммерческой

эффективности.

Если

ожидаемая

эффективность

является

приемлемой,

принимается решение об инвестировании и реализации проекта.

26.

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап.

Стоимость проведения прединвестиционных исследований в общей

сумме капитальных затрат может быть довольно велика. По данным

международной организации UNIDO (United Nations Industrial

Development Organization ), она составляет от 0,8% для крупных

проектов до 5% при небольших объемах инвестиций.

27.

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап.

В результате проведенных исследований формируются проектные

материалы — система документов, содержащих описание и

обоснование проекта.

Этим термином охватываются как обязательные документы, так и

дополнительные материалы, разрабатываемые участниками проекта

при его экспертизе и подготовке к реализации. Независимо от

степени детализации проектные материалы должны содержать всю

необходимую

информацию

для

оценки

экономической

эффективности ИП.

28.

Этапы жизненного цикла инвестиционного проектаПрединвестиционный этап.

Структура

информации,

прорабатываемой

в

ходе

прединвестиционных исследований, согласно рекомендациям

UNIDO выглядит следующим образом:

• цели проекта, его ориентация и экономическое окружение,

юридическое обеспечение (налоги, государственная поддержка и

т.п.);

• маркетинговая информация (возможности сбыта, конкурентн ая

среда, перспективная программа продаж и номенклатура

продукции, ценовая политика);

• материальные затраты (потребности, цены и условия поставки

сырья, вспомогательных материалов и энергоносителей);

29.

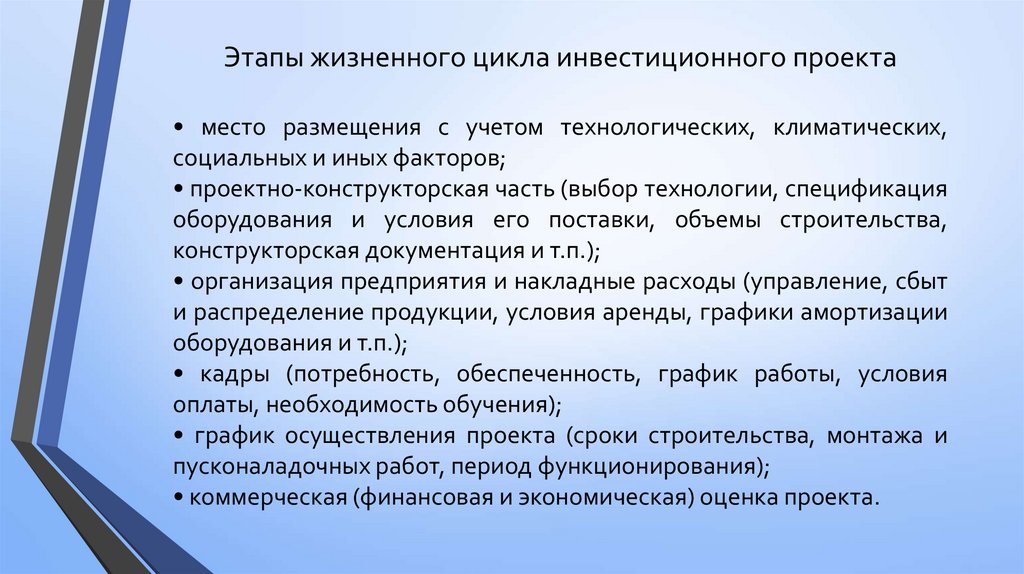

Этапы жизненного цикла инвестиционного проекта• место размещения с учетом технологических, климатических,

социальных и иных факторов;

• проектно-конструкторская часть (выбор технологии, спецификация

оборудования и условия его поставки, объемы строительства,

конструкторская документация и т.п.);

• организация предприятия и накладные расходы (управление, сбыт

и распределение продукции, условия аренды, графики амортизации

оборудования и т.п.);

• кадры (потребность, обеспеченность, график работы, условия

оплаты, необходимость обучения);

• график осуществления проекта (сроки строительства, монтажа и

пусконаладочных работ, период функционирования);

• коммерческая (финансовая и экономическая) оценка проекта.

30.

Бизнес-план инвестиционного проектаИнформация, полученная на стадии прединвестиционных исследований ,

формализуется в виде бизнес-плана (в российской литературе часто

употребляется термин «технико-экономическое обоснование»).

Состав и структура бизнес-плана разработана в рекомендациях UNIDO и в

постановлении Правительства РФ от 22 ноября 1997 г. № 1470.

31.

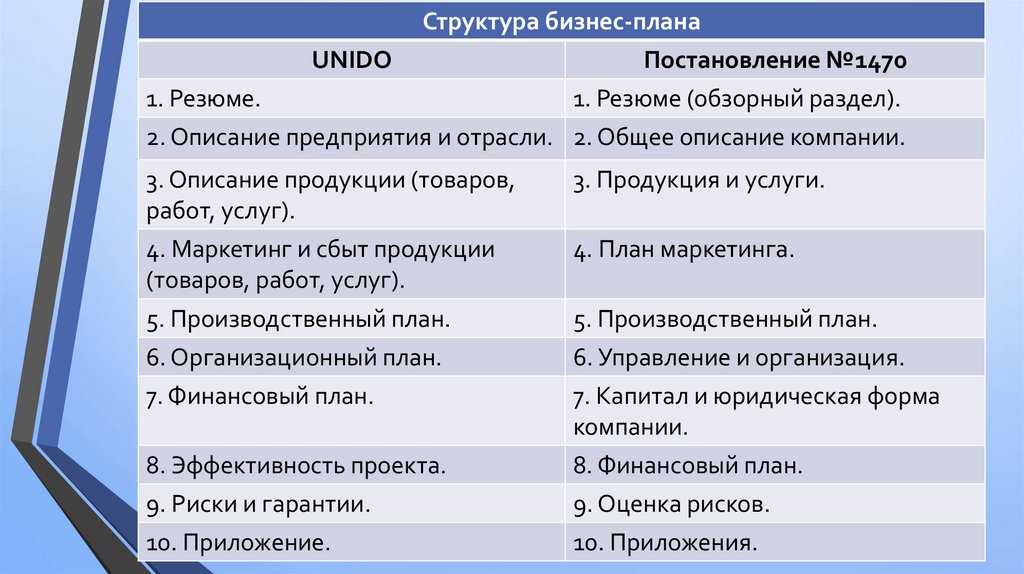

UNIDOСтруктура бизнес-плана

Постановление №1470

1. Резюме.

1. Резюме (обзорный раздел).

2. Описание предприятия и отрасли. 2. Общее описание компании.

3. Описание продукции (товаров,

работ, услуг).

4. Маркетинг и сбыт продукции

(товаров, работ, услуг).

3. Продукция и услуги.

5. Производственный план.

6. Организационный план.

5. Производственный план.

6. Управление и организация.

7. Финансовый план.

7. Капитал и юридическая форма

компании.

8. Эффективность проекта.

8. Финансовый план.

9. Риски и гарантии.

10. Приложение.

9. Оценка рисков.

10. Приложения.

4. План маркетинга.

32.

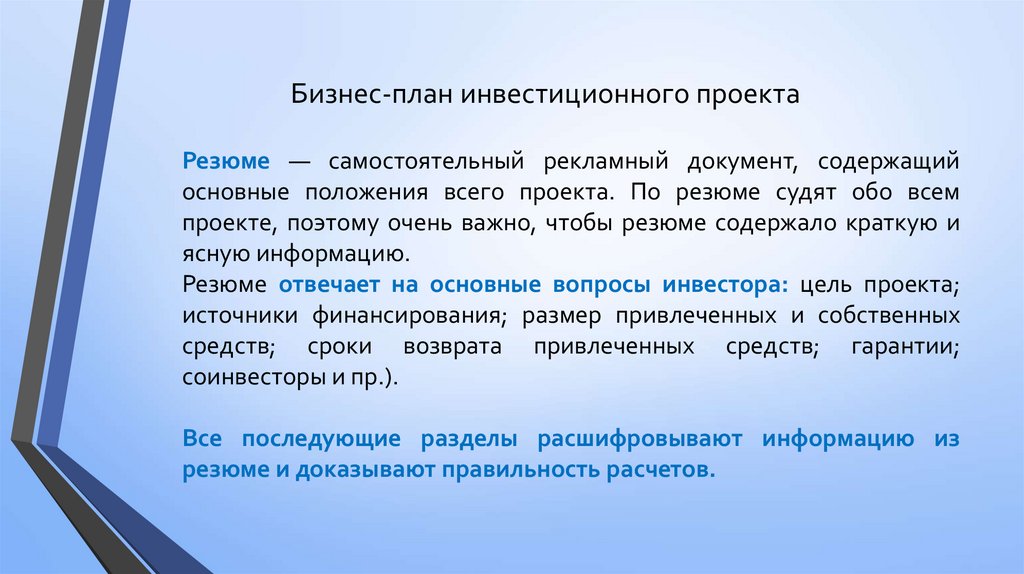

Бизнес-план инвестиционного проектаРезюме — самостоятельный рекламный документ, содержащий

основные положения всего проекта. По резюме судят обо всем

проекте, поэтому очень важно, чтобы резюме содержало краткую и

ясную информацию.

Резюме отвечает на основные вопросы инвестора: цель проекта;

источники финансирования; размер привлеченных и собственных

средств; сроки возврата привлеченных средств; гарантии;

соинвесторы и пр.).

Все последующие разделы расшифровывают информацию из

резюме и доказывают правильность расчетов.

33.

Бизнес-план инвестиционного проектаПримерная структура раздела «Описание продукции (товаров,

работ, услуг)» следующая:

• наименование продукции;

• назначение и область применения;

• краткое описание и основные характеристики продукции;

• конкурентоспособность продукции и параметры, по которым она

превосходит конкурентов и по каким уступает;

• наличие сырья и материалов для производства продукции;

• патентозащищенность продукции и авторские права;

• наличие или необходимость лицензирования выпуска продукции;

34.

Бизнес-план инвестиционного проектаПримерная структура раздела «Описание продукции (товаров,

работ, услуг)» следующая:

• приспособленность имеющихся производственных мощностей к

выпуску и реализации продукции, предусмотренной проектом;

• наличие сертификата качества на продукцию;

• безопасность и экологичность производства и самой продукции;

• условия поставки потребителям и упаковка продукции

(складирование в месте производства, комплектование для

отправки, транспортировка к месту продажи, описание канала сбыта

продукции и др.);

35.

Бизнес-план инвестиционного проектаПримерная структура раздела «Описание продукции (товаров,

работ, услуг)» следующая:

• гарантии и послепродажный сервис;

• особенности эксплуатация продукции;

• степень и условия возможной утилизации продукции.

Кроме того, для предпринимательского проекта целесообразно

наглядное представление будущей продукции, произведенной с

помощью новой или имеющейся технологии. Поэтому иногда

предусматриваются натуральный образец, его фотография или

рисунок.

36.

Бизнес-план инвестиционного проектаИнформация раздела «Маркетинг и сбыт продукции (товаров,

работ, услуг)» призвана убедить инвестора в существовании рынка

сбыта для продукции.

Покупатели подразделяются на оптовых покупателей, розничных

продавцов и конечных потребителей.

При необходимости осуществляют сегментирование рынка и

позиционирование продукции по различным потребительским

свойствам (внешний вид, назначение, цена, прочность, срок службы,

безопасность использования и др.).

37.

Бизнес-план инвестиционного проектаПримерная структура раздела «Маркетинг и сбыт продукции

(товаров, работ, услуг)» :

• описание требований потребителей к продукции и возможностей

удовлетворить эти требования;

• сегментирование рынка;

• позиционирование продукции;

• описание характера и интенсивности конкуренции, в том числе

определение конкурентов и анализ их сильных и слабых сторон;

• описание рынка сбыта продукции;

• методы стимулирования спроса на продукцию (рекламные

кампании, бесплатное предоставление образцов, участие в

выставках и т.п.).

38.

Бизнес-план инвестиционного проектаВ разделе «Производственный план» приводятся общие

сведения о предприятии, расчет производственных издержек на

планируемый объем сбыта, прямые (переменные) и общие

(постоянные) затраты на производство продукции, калькуляция

себестоимости

продукции,

смета

текущих затрат

на

производство.

39.

Бизнес-план инвестиционного проектаПримерная структура раздела «Производственный план» :

• общие сведения о предприятии;

описание месторасположения

предприятия, наличия

необходимых транспортных связей, инженерных сетей

(электроэнергия, вода, тепло, канализация, связь и др.),

ресурсов, а также близости к рынку сбыта;

• используемая технология и уровень квалификации персонала;

• потребность в площадях;

• кадровое обеспечение;

• удовлетворение требований по обеспечению экологичности

производства для окружающей среды и безопасности

работников;

40.

Бизнес-план инвестиционного проектаПримерная структура раздела «Производственный план» :

производственная

мощность

и

проектный

объем

производства;

• затраты на персонал (расходы на оплату труда и социальные

отчисления);

• материальные затраты;

• амортизационные отчисления и прочие затраты;

• смета текущих затрат (при этом затраты подразделяются на

прямые и косвенные, а также постоянные и переменные);

• калькуляция себестоимости продукции.

41.

Бизнес-план инвестиционного проектаВ разделе «Организационный план» объясняется, каким

образом

осуществляется

управление,

предлагается

организационная структура управления и описывается основная

роль каждого ее члена.

Кроме того, разрабатывается график реализации проекта,

механизм поддержки и мотивации ведущих руководителей.

42.

Бизнес-план инвестиционного проектаЦель раздела «Финансовый план» — расчет основных

экономических

показателей проекта, построение потоков, на основе которых в

дальнейшем будет осуществлена оценка эффективности

проекта.

На данном этапе определяется финансовая реализуемость

инвестиционного проекта.

Здесь приводятся нормативы для финансово-экономических

расчетов, а также формируются отчеты о прибылях и убытках и

движении денежных средств, составляется прогнозный баланс.

43.

Бизнес-план инвестиционного проектаВ разделе «Эффективность проекта» рассчитываются

показатели, характеризующие не только экономическую

эффективность проекта, но и его экологическую, социальную

эффективность и т.д.

В частности в этом разделе обязательно должны быть

приведены

показатели

коммерческой

эффективности

(интегральный экономический эффект, срок окупаемости,

внутренняя норма доходности, индексы доходности).

44.

Бизнес-план инвестиционного проектаВ

разделе

«Риски

и

гарантии»

показываются

предпринимательские риски и возможные чрезвычайные

обстоятельства, приводятся гарантии возврата средств

партнерам и инвесторам.

Оценка риска может осуществляться с помощью анализа

чувствительности проекта и его устойчивости.

Приложения способствуют разгрузке основного текста от

подробностей и предоставляют потенциальным партнерам и

инвесторам дополнительные материалы.

45.

Бизнес-план инвестиционного проектаВ Приложения обычно включают следующие материалы:

1) подтверждающие и раскрывающие сведения о предприятии

(копии

регистрационного

свидетельства,

устава

и

учредительного договора предприятия, имеющиеся лицензии и

сертификаты, почетные дипломы и свидетельства, копии

материалов прессы о деятельности предприятия, отзывы

заказчиков и партнеров по совместной деятельности и т.д.);

2) характеризующие продукцию (фото, рисунок, чертеж, патент,

отзывы, результаты испытаний и сертификации продукции,

другие сведения);

3) подтверждающие востребованность продукции (материалы

маркетингового исследования, сравнительные данные о

конкурентах,

договоры, протоколы о намерениях и заявки на поставку

46.

Бизнес-план инвестиционного проектаВ Приложения обычно включают следующие материалы:

4) показывающие возможности производства (фотографии

предприятия, его ведущих участков, оборудования, копии

документов по сертификации производства и др.);

5) раскрывающие организационно-правовую готовность проекта

(схемы организационной структуры, механизма реализации

проекта, выписки из нормативных документов и др.);

6)

обосновывающие

финансово-экономические

расчеты

(калькуляции, таблицы, и т.д.);

47.

Бизнес-план инвестиционного проектаВ Приложения обычно включают следующие материалы:

7) подтверждающие реальность мер предупреждения риска,

нейтрализации чрезвычайных обстоятельств и реальность

гарантий возврата заемных средств (гарантийные письма,

договоры, состав и стоимость залога, выписка из

законодательных

и

нормативных

документов,

другие

материалы);

8) подтверждающие направленность, значимость (масштабность) и

эффективность проекта (решения, программы, планы, акты, письма,

отзывы и др.).

48.

Бизнес-план инвестиционного проектаОт качества бизнес-плана во-многом зависит решение

инвестора.

Бизнес-план

не

только

демонстрирует

конкурентоспособность инвестиционной идеи и способ ее

реализации, но и квалификацию и лидерские качества

инициаторов проекта, их уверенность и стремление добиться

успеха.

49.

Бизнес-план инвестиционного проектаОт качества бизнес-плана во-многом зависит решение

инвестора.

Бизнес-план

не

только

демонстрирует

конкурентоспособность инвестиционной идеи и способ ее

реализации, но и квалификацию и лидерские качества

инициаторов проекта, их уверенность и стремление добиться

успеха.

Одной

из

важнейших

задач,

решаемой

в

ходе

прединвестиционной

фазы,

является

разработка

организационно-экономического механизма реализации

проекта.

50.

Организационно-экономический механизм реализации проекта.Организационно-экономический

механизм

реализации

проекта — это форма взаимодействия его участников,

фиксируемая в проектных материалах (а в отдельных случаях

— в уставных документах) в целях обеспечения реализуемости

проекта и возможности измерения затрат и результатов каждого

участника.

51.

Организационно-экономический механизм реализации проекта.Организационно-экономический

механизм

реализации

проекта в общем случае включает:

• нормативные документы, на основе которых осуществляется

взаимодействие участников;

• обязательства, принимаемые участниками в связи с

осуществлением ими совместных действий по реализации

проекта, гарантии таких обязательств и санкции за их

нарушение;

• способы финансирования инвестиций, основные условия

соглашений по привлечению капитала (сроки, процентная

ставка, периодичность уплаты процентов, доля дивидендных

выплат и т.п.);

52.

Организационно-экономический механизм реализации проекта.Организационно-экономический

механизм

реализации

проекта в общем случае включает:

• условия оборота продукции и ресурсов между участниками

(например, использование льготных цен для взаимных

расчетов, предоставление товарных кредитов, безвозмездная

передача основных средств в постоянное или временное

пользование и т.п.);

• систему управления реализацией проекта, обеспечивающую

синхронизацию деятельности отдельных участников, защиту

интересов каждого из них и своевременную корректировку их

последующих действий в целях достижения поставленных

целей;

53.

Организационно-экономический механизм реализации проекта.Организационно-экономический

механизм

реализации

проекта в общем случае включает:

• меры по взаимной финансовой, организационной и иной

поддержке (предоставление временной финансовой помощи,

займов,

отсрочек

платежей

и

т.п.),

включая

меры

государственной поддержки;

• условия распределения прибыли и рисков;

• основные особенности учетной политики каждого участника, в

том числе иностранных партнеров и др.

54.

Организационно-экономический механизм реализации проекта.Необходимость

использования

информации

об

организационно-экономическом

механизме

реализации

проекта в дальнейшем возникает в процессе оценки его

коммерческой эффективности (для каждого участника проекта

наиболее важными будут те элементы этого механизма,

которые оказывают влияние на его затраты, доходы и риски).

Обычно прорабатывается несколько вариантов его

реализации, наиболее приемлемый из которых будет принят за

основу и затем закреплен и конкретизирован в нормативных

документах и договорах между участниками.

55.

Инвестиционная фаза проектаИнвестиционный этап (фаза) начинается с момента

выделения средств на реализацию проекта и заканчивается

вводом в эксплуатацию объекта инвестиций.

В данной фазе осуществляется процесс формирования

производственных

активов.

Основными

этапами

инвестиционной фазы являются строительные работы,

работы по монтажу, наладке и пуску приобретенного

оборудования.

Этому предшествует заключение договоров на поставку

оборудования, выполнение подрядных строительно-монтажных

работ, приобретение патентов, лицензий. В данной фазе

решаются вопросы, связанные с набором и обучением

персонала.

56.

Инвестиционная фаза проектаСпецифика

инвестиционной

фазы

в

отличие

от

прединвестиционной состоит в том, что установленные

временные

рамки

создания

объекта

инвестиционной

деятельности и размеры затрат, предусмотренных сметой,

должны четко выполняться, так как несоблюдение этих

параметров может привести к негативным последствиям.

Немаловажное значение имеет мониторинг всех факторов и

обстоятельств, которые влияют и на продолжительность

строительства, и на затраты, с тем чтобы своевременно

принимать меры по преодолению возникающих негативных

явлений.

57.

Эксплуатационная (производственная) фазаДанная фаза проекта характеризуется началом производства

продукции (оказания услуг) и соответствующими поступлениями

всех видов ресурсов.

Именно

на

данном

этапе

формируются доходы

и

обеспечивается окупаемость проекта. Продолжительность

эксплуатационного этапа оказывает значительное влияние на

общий результат, полученный от реализации проекта.

При прочих равных условиях чем дольше будет длиться этот

период, тем больше вероятность получения положительного

результата.

58.

Ликвидационная фазаЗаключительный — ликвидационный, либо постпрогнозный,

этап проекта — не является обязательным.

На практике данный этап может возникать у проектов с жестко

ограниченным сроком существования (например, вследствие

физических характеристик активов, выработки запасов сырья,

длительности технологического процесса, продолжительности

жизненного цикла продукта и т.д.), а также если участник

изначально планирует период времени выхода из бизнеса

(например, его продажу).

59.

Потоки платежейДля осуществления экономической оценки проект, как правило,

формализуют в виде потоков платежей, предполагающих приток

(поступление) или отток (выбытие) средств.

Формирование потока платежей (далее — поток) есть

необходимый

этап

в

получении

экономической

оценки

инвестиционного проекта.

Таким образом, потоки — это необходимая модель, позволяющая

(на абстрактном уровне) определить показатели эффективности,

финансовой реализуемости и риска инвестиционного проекта.

60.

Потоки платежейЭлементом потока является отдельный платеж. Каждый элемент потока

ставится в соответствие с определенным шагом расчетного периода.

Элементы потока могут быть как положительными (предполагающими

приток средств), так и отрицательными (предполагающими отток

средств).

Разность между притоком и оттоком есть сальдо (активный баланс).

На каждом шаге элемент потока может представлять приток, отток или

сальдо.

61.

Потоки платежейПотоки могут быть представлены, как в табличном, так и в

графическом виде.

Период Приток,

млн.руб.

Отток,

Сальдо,

млн. руб. млн. руб.

1

2

3

4

-5

-12

-26

- 28

10

14

25

30

5

2

-1

2

62.

Потоки платежейЧастным случаем потоков платежей являются денежные потоки,

т.е. потоки, элементы которых представляют наличные денежные

средства, поступающие в организацию (на валютные, расчетные

счета организации или в кассу) либо расходуемые организацией.

Очевидно, что элементы потоков, полученных в разные

периоды, не могут суммироваться, поскольку эти величины

имеют разную ценность (в том числе и меновую).

Разная стоимость денежных сумм, полученных в разные периоды

времени, может быть обусловлена влиянием многих факторов,

например инфляции, наличием издержек упущенных возможностей

и т.д.

Поэтому, чтобы сложить элементы потока, необходимо

первоначально привести их к сопоставимому виду.

63.

Потоки платежейЛюбой поток характеризуется такими основными параметрами,

как:

− размер отдельного платежа — величиной элемента потока;

− интервал—время между двумя последовательными платежами элементами потока;

− период (шаг) — временем, в течение которого осуществляется

один платеж;

− срок потока — временем от начала первого периода потока до

конца последнего периода;

− число элементов потока в году.

64.

Потоки платежейОбычно потоки инвестиционного проекта формируются в рамках

трех видов деятельности: инвестиционной, операционной и

финансовой, поскольку при оценке проекта особо учитывают эти

виды деятельности.

Инвестиционная деятельность охватывает процесс осуществления

капитальных вложений.

Операционная деятельность — это обычная производственная

деятельность.

К финансовой деятельности относятся операции получения и

возврата привлеченных средств.

65.

Потоки платежейПотоки от инвестиционной деятельности. Оттоки средств от

инвестиционной деятельности подразделяются на:

1) потоки первоначальных инвестиций;

2) потоки предпроизводственных затрат;

3) потоки текущих инвестиций;

4) потоки ликвидационных затрат.

66.

Потоки платежейПотоки первоначальных инвестиций представляют собой:

• средства, вкладываемые (затрачиваемые) в создание или

приобретение основных средств и нематериальных активов;

• средства, вкладываемые в создание или прирост оборотных

средств

(создание

материально-производственных

запасов,

предоплата за ресурсы и т.д.);

• средства, вкладываемые в строительство объектов социальной

сферы;

• средства, расходуемые на оплату процентов по кредитам и

займам, за счет которых финансируется инвестиционный проект, а

также на оплату других банковских услуг до начала операционной

деятельности;

• налоги и сборы, перечисляемые в бюджеты всех уровней до

начала операционной деятельности.

67.

Потоки платежейПотоки предпроизводственных затрат представляют собой

затраты на:

• образование и регистрацию организации (оплата юридических

услуг, расходы на оформление прав собственности, эмиссию

ценных бумаг и т.д.);

• подготовительные исследования (НИОКР, разработка проектных

материалов, оплата консалтинговых услуг), не включенные в

стоимость основных средств и нематериальных активов;

• оплату труда персонала, связанного с подготовкой производства

(оплата труда, социальные отчисления, командировочные расходы

и т.п.);

• маркетинг и страхование;

• привлечение нового персонала (обучение, создание жилищнобытовых условий и т.д.).

68.

Потоки платежейПотоки

текущих

инвестиций

формируются

за

счет

единовременных затрат, осуществляемых после ввода в

эксплуатацию инвестиционного объекта. Такие затраты включают:

• затраты на приобретение основных средств и нематериальных

активов в целях предусмотренных проектом расширения или

модернизации производства, а также взамен выбывающих в связи с

их физическим или моральным износом;

• денежные средства, уплачиваемые при выкупе основных средств у

лизингодателя по окончании срока договора лизинга;

69.

Потоки платежейПотоки

текущих

инвестиций

формируются

за

счет

единовременных затрат, осуществляемых после ввода в

эксплуатацию инвестиционного объекта. Такие затраты включают:

• вложения в прирост оборотных средств в ходе операционной

деятельности (уменьшение оборотных средств принимается как

отрицательная величина);

• затраты на предусмотренное проектом приобретение ценных

бумаг;

• затраты, связанные с дополнительной эмиссией ценных бумаг;

• затраты на создание объектов социальной сферы.

70.

Потоки платежейПотоки ликвидационных затрат включают осуществленные после

ввода предприятия в эксплуатацию затраты, связанные с

ликвидацией или реализацией на сторону имущества на

завершающем этапе жизненного цикла проекта (демонтаж, оплата

транспортных

услуг,

рекультивация

земель,

затраты

на

трудоустройство выбывающих работников и т.д.).

Потоки от операционной деятельности. Потоки, формируемые в

ходе операционной деятельности, главным образом касаются

поступлений средств за реализованную продукцию (работы, услуги)

и текущих производственных затрат, включаемых в полную

себестоимость.

71.

Потоки платежейК притокам от операционной деятельности относятся:

• доход (выручка) от реализации продукции (работ, услуг) на

внутреннем и внешнем рынках без учета возмещаемых налогов

(НДС и пр.);

• доходы от реализации выбывающего имущества без учета

возмещаемых налогов;

• доходы от сдачи имущества в аренду или от лизинга без учета

возмещаемых налогов (если эти операции не являются основной

деятельностью) и т.п.

72.

Потоки платежейДля

классификации

доходов

можно

воспользоваться

их

подразделением в бухгалтерском учете (доходы по обычным

видам деятельности и прочие доходы) или в налоговом учете

(доходы от реализации и внереализационные доходы).

73.

Потоки платежейК оттокам от операционной деятельности в инвестиционном

проекте относятся различные виды текущих затрат.

Для учета этих затрат можно использовать такие показатели, как:

• полная себестоимость продукции;

• производственная себестоимость продукции;

• расходы, учитываемые в целях налогообложения прибыли

(уменьшающие налоговую базу налога на прибыль);

• расходы, не уменьшающие налоговую базу налога на прибыль, но

включаемые в себестоимость;

• операционные издержки (затраты), включающие все затраты, за

исключением амортизационных отчислений и т.д.

74.

Потоки платежейПотоки от финансовой деятельности. Финансовая деятельность

отличается от операционной и инвестиционной тем, что к ней

относятся операции со средствами, внешними по отношению к

проекту.

К таким средствам можно отнести:

• собственные средства участника (их вложение дает право

инвесторам пользоваться частью доходов от проекта и частью

имущества предприятия при его ликвидации);

• привлеченные средства (средства других участников и кредитных

учреждений). Они не дают прав на доходы от проекта и имущество

предприятия и предоставляются на условиях возвратности и

платности.

75.

Потоки платежейПримером притоков средств от финансовой деятельности

можно считать:

• поступление средств на увеличение уставного капитала

организации;

• поступление платежей по предоставленным займам и т.п.

Примером оттоков средств от финансовой деятельности можно

считать:

• выплату дивидендов учредителям;

• погашение кредитов и займов и т.п.

76.

Потоки платежейК финансовой деятельности не относятся операции по вложению

временно свободных средств на депозитные счета, в ценные бумаги

или в иные проекты (т.е. финансовые вложения). Получение и

использование этих средств учитываются в потоках от

операционной и инвестиционной деятельности.

77.

Потоки платежейНепрерывное и дискретное представление потоков платежей. В

экономической

модели

инвестиционного

проекта

могут

использоваться две формы представления потоков платежей:

непрерывная и дискретная. Дискретные потоки используют в

случае разбиения расчетного периода на шаги, непрерывные

потоки задаются (строятся) через функцию от непрерывно

меняющегося времени.

78.

Потоки платежейНепрерывное и дискретное представление потоков платежей.

Чаще всего расчеты эффективности и финансовой реализуемости

инвестиционного

проекта

выполняются

при

дискретном

представлении денежных потоков.

Однако иногда возникает необходимость представления потоков как

непрерывных и гладких (т.е. дифференцируемых) функций,

например, для того, чтобы использовать инструментарий

математического анализа для исследования потоков платежей

проекта, а также решения оптимизационных задач.

79.

ДисконтированиеОдин из принципов оценки эффективности инвестиционного проекта

требует сопоставления связанных с проектом элементов потоков,

полученных в разные моменты времени.

Элементы

потоков

неравноценны

и

имеют

разную

предпочтительность.

Неравноценность разновременных стоимостных величин может

быть связана с тем, что:

1) получение дохода сегодня считается более предпочтительным,

чем получение в будущем;

2) расходы сегодня — менее предпочтительны, чем расходы завтра;

3) происходит обесценение денег (снижение их меновой стоимости);

4) существует риск наступления неблагоприятных событий,

сокращающих стоимостную величину, и т.д.

80.

ДисконтированиеДисконтирование — это специальный метод определения

стоимости ценности денежных сумм, относящихся к будущим

периодам, позволяющий сопоставить денежные суммы, полученные

в разные моменты времени, приводя их к определенному моменту

времени.

Дисконтированием элементов потока называется приведение их

разновременных (относящихся к разным шагам расчета) значений к

их ценности на определенный момент времени, который называется

моментом приведения.

Дисконтирование может применяться к потокам, выраженным в

текущих или дефлированных ценах и в единой валюте.

81.

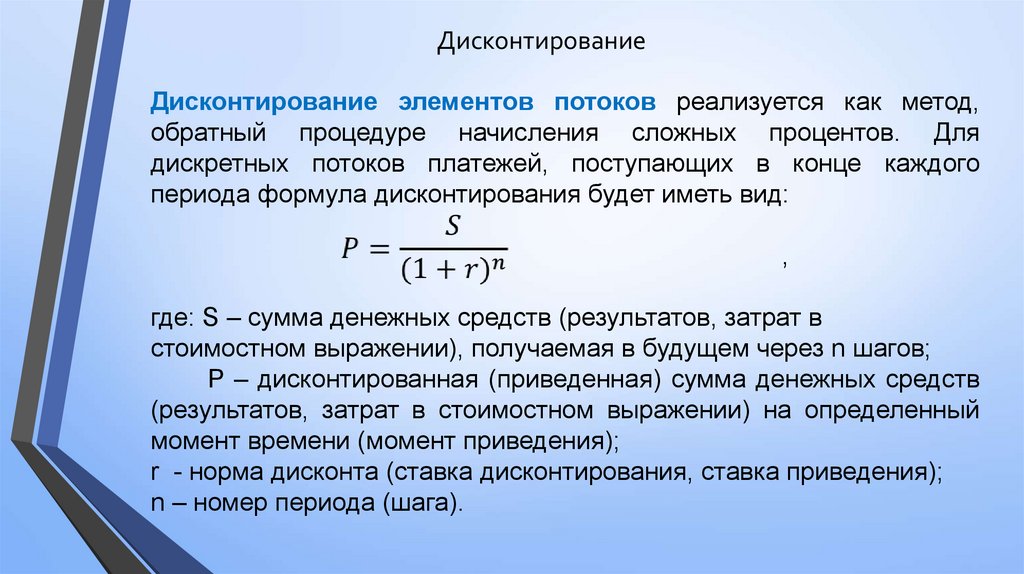

ДисконтированиеДисконтирование элементов потоков реализуется как метод,

обратный процедуре начисления сложных процентов. Для

дискретных потоков платежей, поступающих в конце каждого

периода формула дисконтирования будет иметь вид:

,

где: S – сумма денежных средств (результатов, затрат в

стоимостном выражении), получаемая в будущем через n шагов;

P – дисконтированная (приведенная) сумма денежных средств

(результатов, затрат в стоимостном выражении) на определенный

момент времени (момент приведения);

r - норма дисконта (ставка дисконтирования, ставка приведения);

n – номер периода (шага).

82.

ДисконтированиеС экономической точки зрения норма дисконта — это норма

доходности на вложенные средства, требуемая инвестором.

При помощи нормы дисконта можно определить сумму, которую

инвестору придется заплатить сегодня за право получать

предполагаемый

доход в будущем. Норма доходности выражается в долях единицы

или в процентах.

Норма дисконта является экзогенно задаваемым основным

экономическим

нормативом,

используемым

при

оценке

эффективности инвестиционного проекта. Этот показатель отражает

темп прироста относительной ценности денег при более раннем их

получении или при более позднем их использовании.

83.

ДисконтированиеНорма доходности отражает максимальную годовую доходность

альтернативных и доступных направлений инвестирования и

одновременно максимальные требования по доходности, которые

инвестор предъявляет к проектам, в которых намерен участвовать.

Одной из доступных инвестору альтернатив является вложение

средств на банковский депозит.

Поэтому норма доходности во всяком случае не должна быть

меньше ставки депозитного процента.

Для установления нормы дисконта инвестор, располагающий

определенным собственным капиталом, должен иметь информацию

о доходности различных направлений инвестирования.

84.

ДисконтированиеНорма доходности должна носить предельный характер, т.е.

относиться не к капиталу в среднем, а к последней его единице.

Это означает, что выбирается максимум минимальной

доходности из всех направлений, в которые должен быть

инвестирован капитал инвестора.

С этих позиций с увеличением капитала инвестора норма дисконта

будет снижаться, так как капитал приходиться вкладывать во все

менее и менее доходные направления.

85.

ДисконтированиеПри установлении нормы дисконта необходимо учитывать

возможные альтернативные направления инвестирования, а не

альтернативные проекты.

Другими

словами,

необходимо,

чтобы

соответствующие

альтернативные вложения могли быть осуществлены в любое

время и в любом объеме.

86.

ДисконтированиеПоскольку норма дисконта представляет собой доходность, то

необходимо учитывать инфляцию при установлении конкретного ее

значения.

В процессе оценки инфляции используются два основных

показателя:

1. Темп инфляции (уровень), характеризующий темп прироста

среднего уровня цен в рассматриваемом периоде.

2. Индекс цен (инфляции) в рассматриваемом периоде (дефлятор,

индекс-дефлятор).

87.

ДисконтированиеИндекс-дефлятор определяется по формуле:

где Дi – индекс-дефлятор;

Оi – сопоставимый набор продуктов текущего периода;

Цi , Ц0 – цены текущего и базисного периодов.

Индекс-дефлятор и темп инфляции связаны соотношением:

Тi = 100 x (Дi – 1)

Темп инфляции рассчитывается цепной или базисный.

88.

ДисконтированиеБазисный темп роста цен (базисный темп инфляции)

определяется по отношению среднего уровня цен в конце j-го шага к

среднему уровню цен в начале первого шага.

Цепной темп роста цен (цепной темп инфляции) вычисляется по

отношению среднего уровня цен в конце j-го шага к среднему

уровню цен в конце предыдущего шага.

89.

ДисконтированиеДефлирование — понижение стоимостной величины показателей

путем деления их номинального значения, выраженного в текущих

ценах, на индекс цен (дефлятор), значение показателя выше

единицы свидетельствует о повышении цен за рассматриваемый

период.

Дефлирование

обеспечивает

сопоставимость

стоимостных

показателей за два сравниваемых периода, приводя их к единой

ценовой базе.

90.

ДисконтированиеПри инвестировании используют формулу Фишера, которая

связывает три показателя: номинальную процентную ставку,

уровень инфляции и реальную процентную ставку:

(1 + R) = (1 + r)(1 + T),

где Т — темп (уровень) инфляции;

r — реальная процентная ставка (доходность операции);

R — номинальная процентная ставка.

91.

ДисконтированиеНа величину нормы дисконта влияют множество факторов, что не

позволяет предложить универсальный подход к выбору нормы

дисконта.

Часто для выбора ставки дисконта используются следующие

ориентиры:

— доходность ценных бумаг;

— усредненная стоимость капитала;

— субъективные оценки экспертов и управляющих;

— существующие ставки по долгосрочному кредиту;

— величина риска;

— темп инфляции и пр.

92.

ДисконтированиеМожно выделить несколько подходов к расчету нормы дисконта.

При этом существенное значение имеет вид источника

финансирования инвестиций: собственные или заемные средства.

Когда все инвестиционные средства являются заемными, норма

дисконта может представлять собой процентную ставку по займам и

кредитам. Другими словами, минимальная доходность проекта

должна превышать проценты по заемным средствам.

В случае использования собственных средств ставку дисконта

можно определить исходя из депозитного процента по срочным

вкладам. Дело в том, что если ставка дисконта будет ниже

депозитного процента, то инвестору будет выгоднее вкладывать

финансовые средства в банк, а не в проект.

93.

ДисконтированиеЕсли используются и собственные и заемные средства, то норма

дисконта может быть найдена как средневзвешенная норма

доходности (стоимость) капитала (weighted average cost of

capital, WACC), которая учитывает стоимость (альтернативную

доходность) собственных средств, как правило, уставного

(акционерного) капитала и стоимость заемных средств (проценты по

заемным средствам).

94.

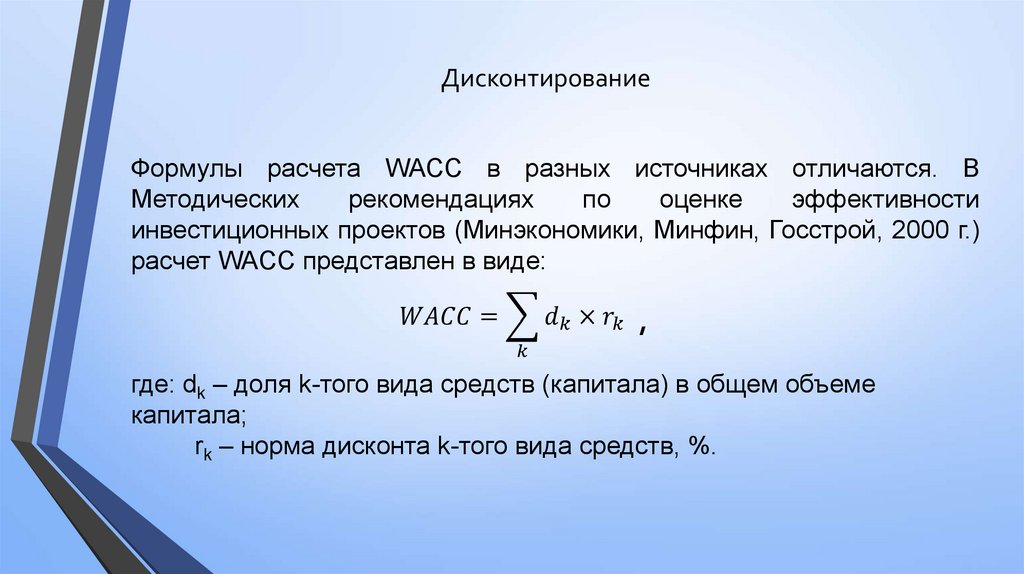

ДисконтированиеФормулы расчета WACC в разных источниках отличаются. В

Методических

рекомендациях

по

оценке

эффективности

инвестиционных проектов (Минэкономики, Минфин, Госстрой, 2000 г.)

расчет WACC представлен в виде:

,

где: dk – доля k-того вида средств (капитала) в общем объеме

капитала;

rk – норма дисконта k-того вида средств, %.

95.

ДисконтированиеДля определения нормы доходности (r) при инвестировании в

производительный капитал необходимо установить норму прибыли

(уровень рентабельности) — доход от производства продукции с учетом

инфляции по формуле:

r = Hпр + Тi

,

где r — норма доходности предприятия по основной деятельности, %;

Hпр — норма прибыли предприятия по основной деятельности, %;

Тi — темп инфляции, %.

Норма

прибыли

рассчитывается

как

по

авансированному

производительному капиталу, так и по использованному капиталу, при

этом в расчетах используется валовая и чистая прибыль.

96.

Показатели коммерческой эффективностиинвестиционного проекта

Показатели,

используемые

при

оценке

эффективности

инвестиционной деятельности (показатели эффективности), можно

подразделить на две группы:

1) показатели, при расчете которых дисконтирование потоков

платежей не осуществляется (недисконтируемые показатели

эффективности, нединамические показатели эффективности);

2) показатели, при расчете которых дисконтируются потоки платежей

(дисконтируемые показатели эффективности, динамические

показатели эффективности).

97.

Показатели коммерческой эффективностиинвестиционного проекта

Метод оценки экономической

недисконтируемых показателей

(статическим, простым).

эффективности при помощи

называется статистическим

Метод оценки экономической эффективности при помощи

дисконтируемых показателей называется динамическим (сложным).

98.

Показатели коммерческой эффективностиинвестиционного проекта

Нединамические показатели эффективности.

К нединамическим (недисконтируемым) относятся главным образом

показатели, которые использовались в советский период, поскольку

в плановой экономике стоимостные показатели не дисконтировали.

Нединамические показатели эффективности разделяют на две

группы: натуральные и стоимостные.

99.

Показатели коммерческой эффективностиинвестиционного проекта

Натуральные показатели дают наглядное и конкретное

представление о тех изменениях, которые происходят в результате

осуществления капитальных вложений (инвестиционного проекта).

По этим показателям определяется изменение затрат при

изготовлении продукции, изменении ассортимента, качества

продукции и т.п.

100.

Показатели коммерческой эффективностиинвестиционного проекта

Нединамические показатели эффективности.

Номенклатура натуральных показателей достаточно обширна и

имеет специфику как для каждой отрасли, так и для отдельных видов

продукции и технологических процессов.

Очевидно, что оценка по натуральным показателям не всегда

позволяет оценить экономический эффект от внедрения

капитальных вложений и осуществить правильный выбор

приемлемого для инвестора проекта.

Натуральные показатели могут вступать в противоречие друг с

другом и при различной значимости отдельных показателей не могут

дать однозначного ответа о степени эффективности того или иного

варианта инвестиций.

101.

Показатели коммерческой эффективностиинвестиционного проекта

При оценке эффективности капиталообразующих инвестиций

статистическим методом определяются четыре показателя:

1. Сравнительная эффективность (Ес):

где

C1, C2 – текущие затраты по каждому варианту;

K1, K2 – капитальные вложения по каждому варианту.

Вариант признается эффективным, если его сравнительная

эффективность не меньше некоего нормативного значения.

102.

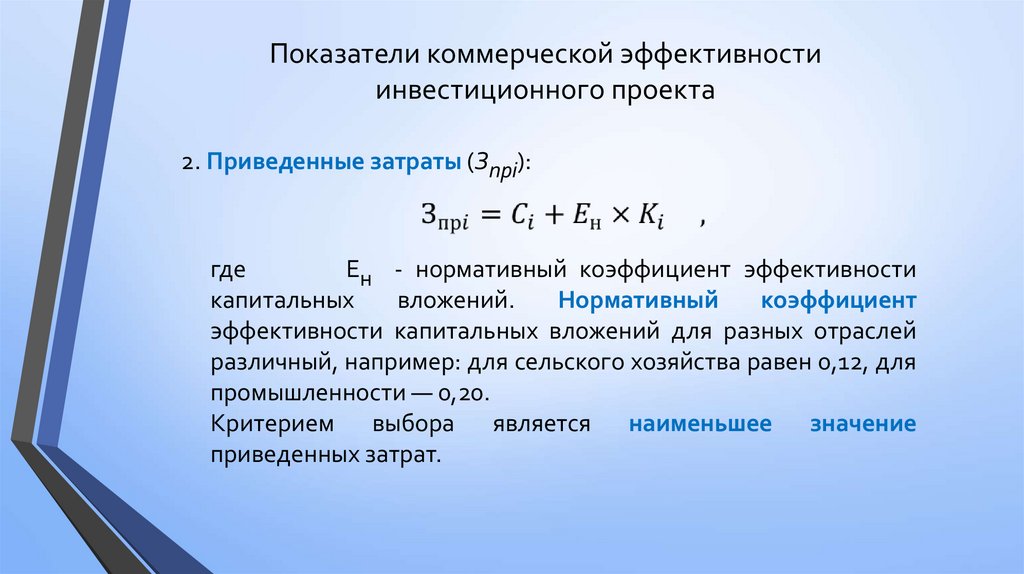

Показатели коммерческой эффективностиинвестиционного проекта

2. Приведенные затраты (Зпрi):

где

Eн - нормативный коэффициент эффективности

капитальных

вложений.

Нормативный

коэффициент

эффективности капитальных вложений для разных отраслей

различный, например: для сельского хозяйства равен 0,12, для

промышленности — 0,20.

Критерием выбора является наименьшее значение

приведенных затрат.

103.

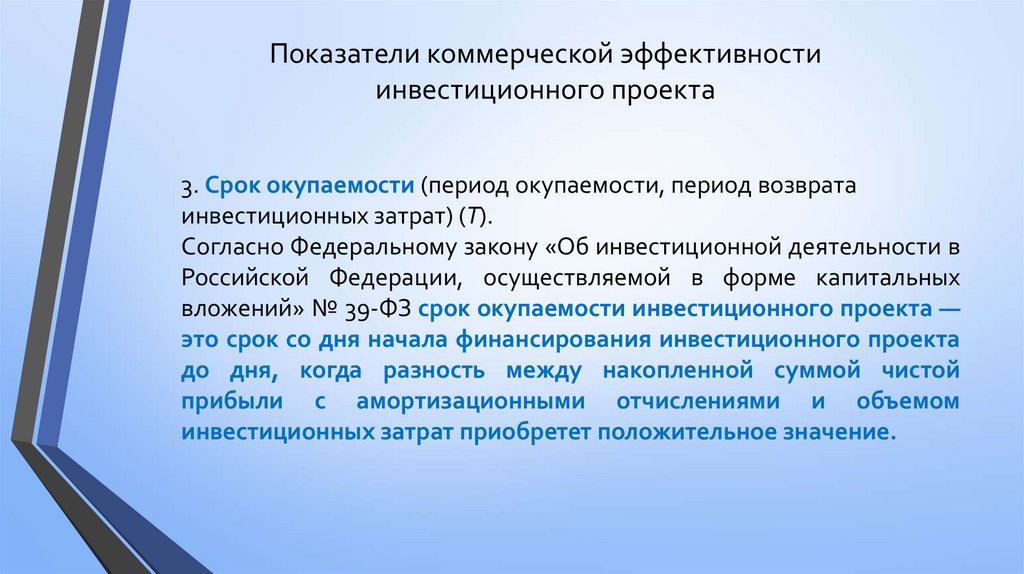

Показатели коммерческой эффективностиинвестиционного проекта

3. Срок окупаемости (период окупаемости, период возврата

инвестиционных затрат) (T).

Согласно Федеральному закону «Об инвестиционной деятельности в

Российской Федерации, осуществляемой в форме капитальных

вложений» № 39-ФЗ срок окупаемости инвестиционного проекта —

это срок со дня начала финансирования инвестиционного проекта

до дня, когда разность между накопленной суммой чистой

прибыли с амортизационными отчислениями и объемом

инвестиционных затрат приобретет положительное значение.

104.

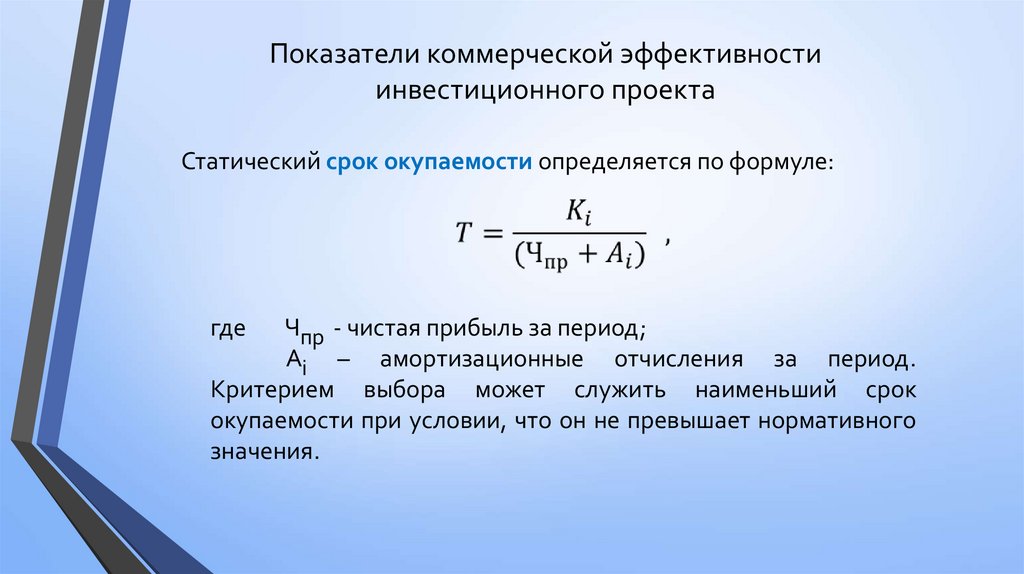

Показатели коммерческой эффективностиинвестиционного проекта

Статический срок окупаемости определяется по формуле:

где

Чпр - чистая прибыль за период;

Ai – амортизационные отчисления за период.

Критерием выбора может служить наименьший срок

окупаемости при условии, что он не превышает нормативного

значения.

105.

Показатели коммерческой эффективностиинвестиционного проекта

В Федеральном законе № 39-фз не определен механизм расчета

чистой прибыли и не уточнено, хотя бы в рамках какого учета

проводится расчет чистой прибыли, т.е. чистая прибыль может

исчисляться либо как бухгалтерская или налоговая, либо другим

образом, например в соответствии с оперативным учетом.

106.

Показатели коммерческой эффективностиинвестиционного проекта

Из формулы расчета срока окупаемости видно, что окупаемость

инвестиционных затрат (капитальных вложений) происходит за счет

как чистой прибыли, так и амортизационных отчислений.

Отсюда следует, что если капитальные вложения составляют

стоимость основных средств, то окупаемость может достигаться

только за счет амортизационных отчислений (при нулевой чистой

прибыли) за период, равный сроку полезного использования

основных средств.

Однако такой вывод возможен только при условии неубыточного

производства, в противном случае амортизационные отчисления не

будут сформированы организацией из получаемой выручки.

107.

Показатели коммерческой эффективностиинвестиционного проекта

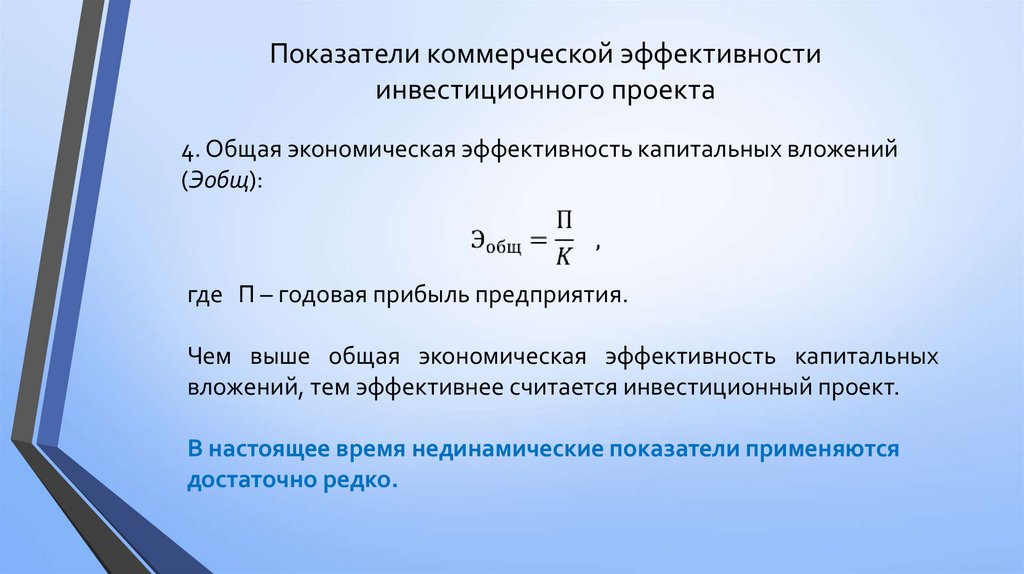

4. Общая экономическая эффективность капитальных вложений

(Эобщ):

где П – годовая прибыль предприятия.

Чем выше общая экономическая эффективность капитальных

вложений, тем эффективнее считается инвестиционный проект.

В настоящее время нединамические показатели применяются

достаточно редко.

108.

Показатели коммерческой эффективностиинвестиционного проекта

Динамические показатели эффективности.

Для экономической оценки эффективности инвестиционных

проектов динамическим методом чаще всего используют четыре

показателя:

чистый дисконтированный доход –ЧДД (Net Present Value – VPN);

индекс рентабельности (доходности) инвестиций – ИД

(Profitability Index – PI);

период окупаемости – ПО, Payback Period (PP);

внутренняя норма доходности – ВНД, Internal Rate of Return - IRR).

109.

Показатели коммерческой эффективностиинвестиционного проекта

Динамические показатели эффективности.

Кроме того, иногда используются еще два показателя:

учетная доходность –УД (Accounting Rate of Return– ARR);

модифицированная внутренняя норма доходности – МВНД,

Modified Internal Rate of Return - MIRR).

110.

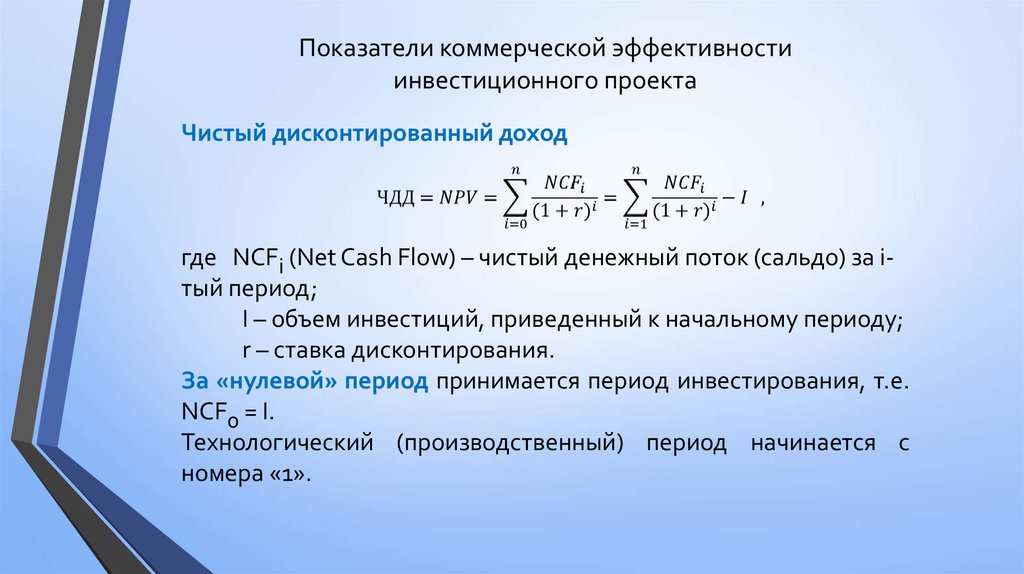

Показатели коммерческой эффективностиинвестиционного проекта

Чистый дисконтированный доход

где NCFi (Net Cash Flow) – чистый денежный поток (сальдо) за iтый период;

I – объем инвестиций, приведенный к начальному периоду;

r – ставка дисконтирования.

За «нулевой» период принимается период инвестирования, т.е.

NCF0 = I.

Технологический (производственный) период начинается с

номера «1».

111.

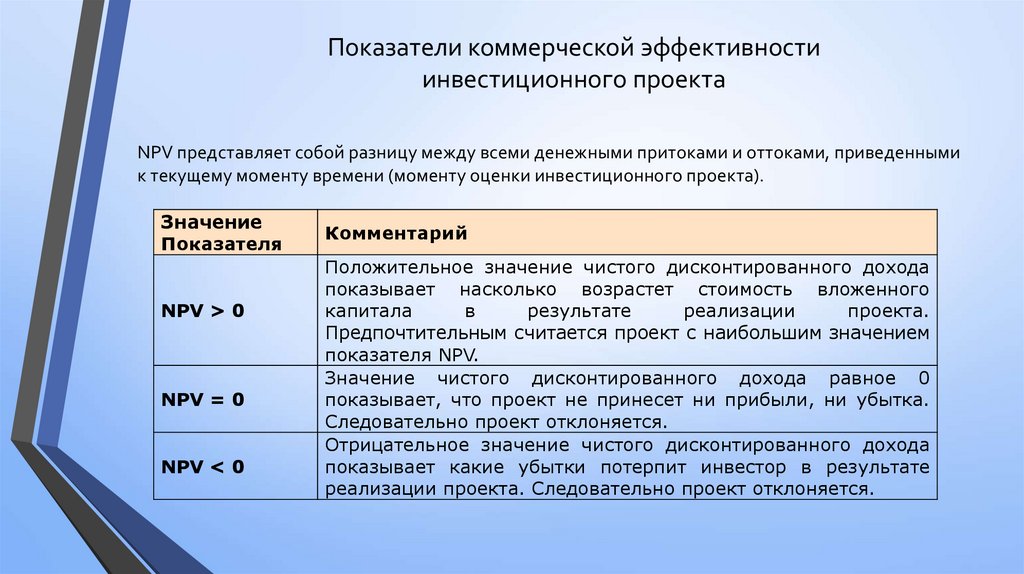

Показатели коммерческой эффективностиинвестиционного проекта

NPV представляет собой разницу между всеми денежными притоками и оттоками, приведенными

к текущему моменту времени (моменту оценки инвестиционного проекта).

Значение

Показателя

NPV > 0

NPV = 0

NPV < 0

Комментарий

Положительное значение чистого дисконтированного дохода

показывает насколько возрастет стоимость вложенного

капитала

в

результате

реализации

проекта.

Предпочтительным считается проект с наибольшим значением

показателя NPV.

Значение чистого дисконтированного дохода равное 0

показывает, что проект не принесет ни прибыли, ни убытка.

Следовательно проект отклоняется.

Отрицательное значение чистого дисконтированного дохода

показывает какие убытки потерпит инвестор в результате

реализации проекта. Следовательно проект отклоняется.

112.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя NPV:

1. Значение критерия NPV является функцией нормы дисконта r, т. е. при

изменении размера ставки дисконтирования r будет изменяться

значение критерия NPV .

При увеличении нормы доходности инвестиций значение NPV

уменьшается и, наоборот, при уменьшении нормы доходности —

увеличивается.

113.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя NPV:

2. Уровень NPV характеризует запас прочности (устойчивость) проекта.

Если значение NPV достаточно велико, то даже существенные

колебания нормы доходности, объема реализации продукции, затрат

во время реализации проекта не принесут инвестору значительных

финансовых потерь, и проект останется доходным.

Если же значение критерия NPV невелико, то незначительные колебания

условий осуществления проекта могут сделать его убыточным.

114.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя NPV:

3. Показатель NPV обладает свойством аддитивности, т. е. при

рассмотрении взаимодополняющих инвестиционных проектов А и В

чистый приведенный доход, получаемый инвесторами, будет равен

сумме чистых приведенных доходов каждого из отдельных проектов,

т.е.

NPVA+B = NPVA + NPVB

115.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя NPV:

4. Показатель NPV, являясь абсолютным показателем, оценивает эффект

инвестирования, но не может оценить его эффективность. Поэтому

его использование при сравнении вариантов инвестирования,

значительно различающихся по объему необходимых инвестиций

может привести к неверным выводам.

116.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя NPV:

Пример: При анализе двух инвестиционных проектов А и В оказалось, что

у первого проекта NPV составил 30 млн руб., а у второго - 50 млн.руб.

По этому критерию следует выбрать проект В.

Однако, если учесть, что требуемый для реализации инвестиционного

проекта А объем инвестиций составляет 20 млн руб., а для проекта В —

300 млн руб., вывод относительно выбора наиболее эффективного из

этих двух проектов меняется на противоположный.

117.

Показатели коммерческой эффективностиинвестиционного проекта

Таким образом, использование критерия

дисконтированного дохода позволяет:

на

основе

чистого

- отделить прибыльные проекты от убыточных;

- наглядно продемонстрировать инвестору на какой доход он может

рассчитывать в случае реализации проекта;

- использовать свойство аддитивности при анализе инвестиционного

портфеля.

Существенным недостатком этого критерия является то, что при

сравнении проектов выигрывают более крупные проекты с меньшей

относительной доходностью, т.е. срабатывает эффект масштаба.

118.

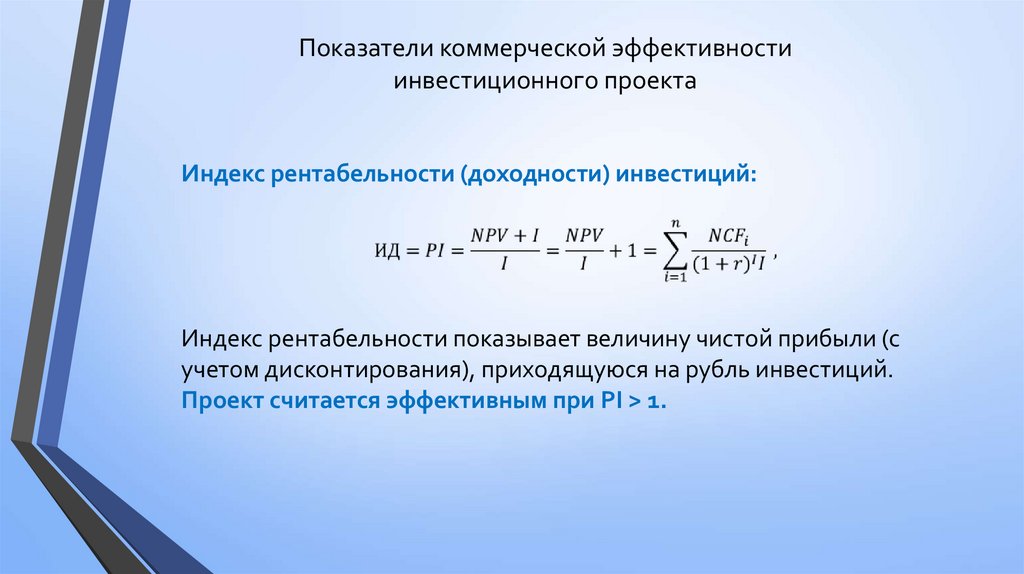

Показатели коммерческой эффективностиинвестиционного проекта

Индекс рентабельности (доходности) инвестиций:

Индекс рентабельности показывает величину чистой прибыли (с

учетом дисконтирования), приходящуюся на рубль инвестиций.

Проект считается эффективным при PI > 1.

119.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя PI:

1. Индекс рентабельности является относительным показателем. Он

характеризует уровень доходов на единицу затрат, т. е.

эффективность вложений. Чем больше величина этого показателя,

тем выше отдача от каждого рубля, инвестированного в проект.

2.

Показатель РI позволяет ранжировать различные варианты

инвестирования с точки зрения их привлекательности. При сравнимых

значениях NPV более эффективными будут проекты с большим

значением PI.

120.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя PI:

3. Индекс рентабельности, также как и чистый дисконтированный доход,

является индикатором устойчивости проекта. Он характеризует

степень изменения денежного потока, при котором проект остается

прибыльным.

121.

Показатели коммерческой эффективностиинвестиционного проекта

Срок окупаемости инвестиций:

Срок окупаемости — это минимальный период времени, в

течение которого доход от реализации проекта становится

положительным.

1. Если доход распределен по годам равномерно, то срок

окупаемости

рассчитывается

делением

суммы

первоначальных инвестиций на величину годового дохода.

2. Если доход распределен по годам неравномерно, то срок

окупаемости рассчитывается прямым подсчетом числа лет n,

в течение которых инвестиция будет погашена.

122.

Показатели коммерческой эффективностиинвестиционного проекта

Срок окупаемости инвестиций :

К достоинствам данного показателя относится простота расчета и

ясность для понимания. Показатель РР характеризует степень

рискованности проекта: чем больший срок нужен для возврата

инвестированных сумм, тем больше риск непредвиденного развития

ситуации.

К недостаткам показателя относится:

1) игнорируется различие ценности денежных поступлений во времени;

2) не учитывается существование денежных поступлений после

окончания срока окупаемости, хотя у разных проектов они могут

значительно различаться.

123.

Показатели коммерческой эффективностиинвестиционного проекта

Дисконтированный срок окупаемости инвестиций (DPP):

Как правило, применяются следующие подходы к оценке инвестиционных

проектов по критерию срока окупаемости:

а) проект принимается, если окупаемость имеет место;

б) проект принимается только в случае, если срок окупаемости не

превышает установленного в компании лимита (например, 5 лет);

в) из альтернативных проектов выбирают тот, который имеет наименьший

срок окупаемости.

Дисконтированный срок окупаемости всегда больше простого срока

окупаемости

124.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя DPP:

1.

Показатель

DPP

является

единственной

формальной

характеристикой ликвидности проекта. Он отдает предпочтение

таким проектам, которые способны быстро высвободить денежные

средства для иных потребностей предприятия.

Ориентация на данный критерий стимулирует принятие краткосрочных

проектов, что положительно отражается на ликвидности

предприятия.

125.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя DPP:

2. Показатель DPP не учитывает доходы последних периодов,

следовательно, он не раскрывает размера чистого дохода за

пределами срока окупаемости, в то время как величина показателя

NPV может значительно различаться по разным инвестиционным

проектам.

3. Показатель DPP не обладает свойством аддитивности.

4. Метод DPP целесообразно применять в случаях, когда инвестиции

сопряжены с высокой степенью риска. Поскольку денежные

поступления удаленных от начала реализации проекта лет трудно

прогнозируемы, т. е. более рискованны по сравнению с

поступлениями первых лет, то из двух проектов менее рискован тот, у

которого меньше срок окупаемости.

126.

Показатели коммерческой эффективностиинвестиционного проекта

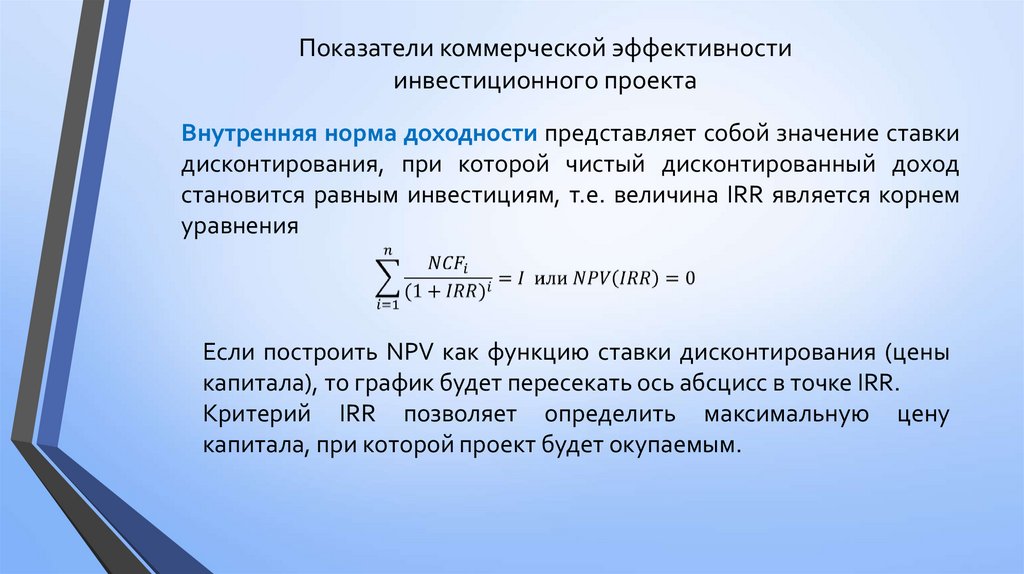

Внутренняя норма доходности представляет собой значение ставки

дисконтирования, при которой чистый дисконтированный доход

становится равным инвестициям, т.е. величина IRR является корнем

уравнения

Если построить NPV как функцию ставки дисконтирования (цены

капитала), то график будет пересекать ось абсцисс в точке IRR.

Критерий IRR позволяет определить максимальную цену

капитала, при которой проект будет окупаемым.

127.

Показатели коммерческой эффективностиинвестиционного проекта

Таким образом, при цене капитала меньшей IRR проект

принесет прибыль (в этом случае NPV >0), если цена

капитала оказывается большей IRR, проект будет

убыточным, и, следовательно, должен быть отвергнут.

128.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя IRR:

- отсутствует

необходимость

дисконтирования;

определения

ставки

- показатель является индикатором устойчивости проекта,

чем больше превышение IRR над ценой капитала, тем более

устойчивым является проект;

- в отличие от NPV внутренний индекс доходности не

обладает свойством аддитивности;

- при расчете IRR предполагается, что реинвестирование

денежных поступлений осуществляется с уровнями

доходности r = IRR.

129.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя IRR:

- отсутствует

необходимость

дисконтирования;

определения

ставки

- показатель является индикатором устойчивости проекта,

чем больше превышение IRR над ценой капитала, тем более

устойчивым является проект;

- в отличие от NPV внутренний индекс доходности не

обладает свойством аддитивности;

130.

Показатели коммерческой эффективностиинвестиционного проекта

Свойства показателя IRR:

- при расчете IRR предполагается, что реинвестирование

денежных поступлений осуществляется с уровнями

доходности r = IRR.

Это

допущение

является

серьезным

недостатком

показателя.

Другой недостаток критерия IRR заключается в том, что его

невозможно

применять

для

анализа

неординарных

(нестандартных) денежных потоков, в которых оттоки и

притоки капитала чередуются.

131.

Показатели коммерческой эффективностиинвестиционного проекта

Для нестандартных денежных потоков решение уравнения

NPV(r) = 0, соответствующего определению внутренней

нормы доходности, в подавляющем большинстве случаев

(возможны нестандартные потоки с единственным значением

IRR) дает несколько положительных корней, т. е. несколько

возможных

значений

показателя

IRR

(проблема

множественности IRR).

132.

Показатели коммерческой эффективностиинвестиционного проекта

Модифицированная норма доходности (MIRR) — это ставка

дисконтирования, уравновешивающая притоки и оттоки

денежных средств по проекту.

Применение скорректированной с учетом нормы реинвестиции

внутренней нормы доходности MIRR позволяет нивелировать

искажение, свойственное показателю IRR и снимает проблему

множественности его значений.

Кроме того, модифицированная внутренняя норма доходности

рассчитывается проще, чем IRR именно вследствие сделанного

предположения о реинвестиции.

133.

Показатели коммерческой эффективностиинвестиционного проекта

Для расчета MIRR применяется следующий алгоритм:

1. Рассчитывается суммарная дисконтированная стоимость

всех денежных оттоков.

2. Рассчитывается суммарная наращенная стоимость всех

денежных притоков.

При этом дисконтирование и наращение осуществляются по

цене источника финансирования данного проекта.

3. Определяется ставка дисконтирования, уравнивающая

суммарную дисконтированную стоимость оттоков и наращенную

стоимость всех притоков денежных средств. Эта ставка и

представляет собой MIRR.

134.

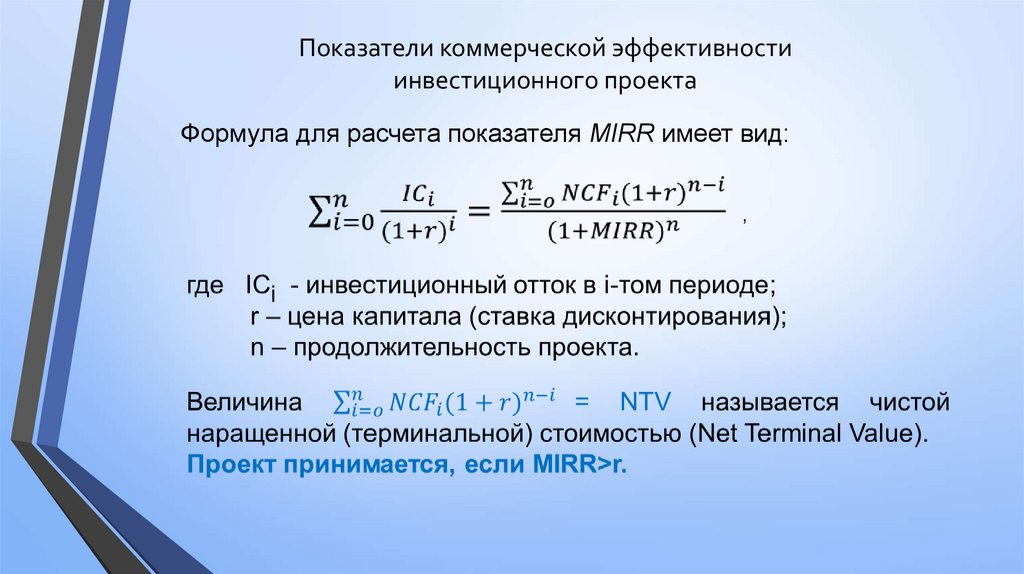

Показатели коммерческой эффективностиинвестиционного проекта

Формула для расчета показателя MIRR имеет вид:

135.

Показатели коммерческой эффективностиинвестиционного проекта

К достоинствам метода оценки инвестиционных проектов на

основе критерия MIRR, относится то, что результат его

применения всегда согласуется с критерием NPV и может

применяться для оценки как стандартных, так и неординарных

денежных потоков.

Помимо этого, у показателя MIRR есть еще одно важное

преимущество

перед

IRR:

его

расчет

предполагает

реинвестирование получаемых доходов под ставку, равную

ставке дисконтирования (близкой или равной ставке

среднерыночной доходности), что более соответствует

реальной ситуации и потому точнее отражает доходность

оцениваемого проекта.

136.

Показатели коммерческой эффективностиинвестиционного проекта

Недостатки показателя MIRR:

- рассчитывается только когда приток денежных средств

превышает их отток;

- не показывает скорость возврата инвестиции;

- не показывает результат инвестирования в абсолютном

значении.

137.

Показатели коммерческой эффективностиинвестиционного проекта

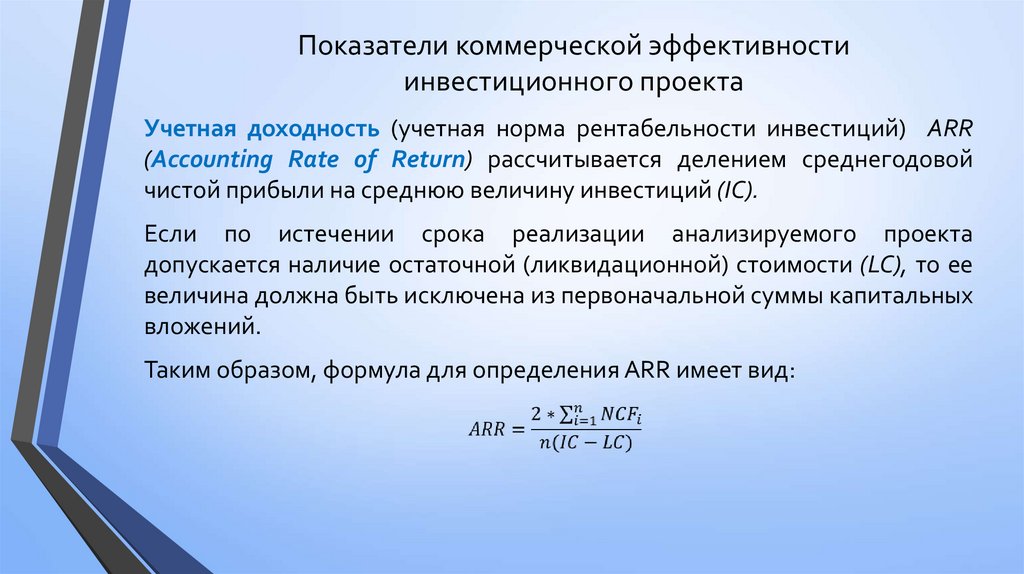

Учетная доходность (учетная норма рентабельности инвестиций) ARR

(Accounting Rate of Return) рассчитывается делением среднегодовой

чистой прибыли на среднюю величину инвестиций (IC).

Если по истечении срока реализации анализируемого проекта

допускается наличие остаточной (ликвидационной) стоимости (LC), то ее

величина должна быть исключена из первоначальной суммы капитальных

вложений.

Таким образом, формула для определения ARR имеет вид:

138.

Показатели коммерческой эффективностиинвестиционного проекта

Полученное значение ARR сравнивается с целевым

показателем либо с минимально приемлемым уровнем

эффективности инвестиций по данному проекту.

Проекты, имеющие ARR больше целевого показателя,

принимаются к реализации, в противном случае они

отвергаются.

139.

Показатели коммерческой эффективностиинвестиционного проекта

Недостатки показателя ARR:

1. Учетная норма рентабельности игнорирует временную оценку

денежных вложений. В частности, метод не делает различия

между проектами с одинаковой суммой среднегодовой прибыли,

но различным ее распределением по годам.

2. Для исчисления ARR используется бухгалтерская прибыль, в

то время как в процессе долгосрочного инвестирования более

обоснованными являются решения, принятые на основе

анализа денежного потока.

finance

finance