Similar presentations:

Бюджетно-налоговая политика государства

1. Бюджетно-налоговая политика государства

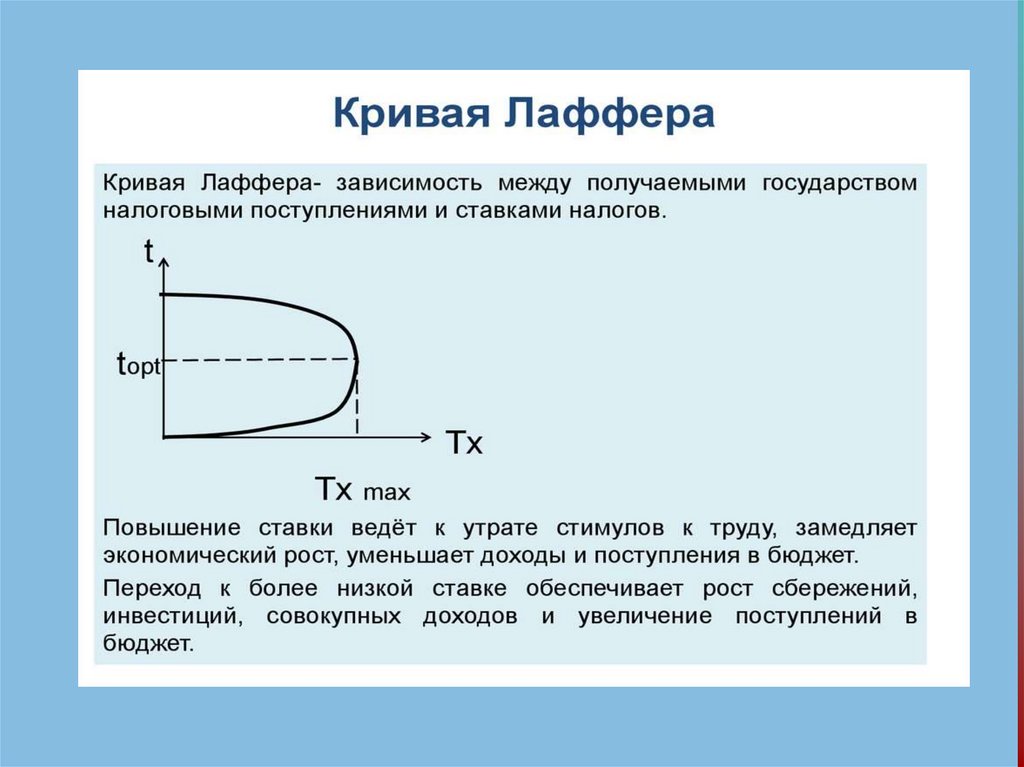

2. Вопросы лекции: 1. Государственный бюджет и государственный долг: понятие, виды, концепции 2. Налоги. Кривая Лаффера. 3.

Бюджетно-налоговая политика3. Государственный бюджет – это баланс доходов и расходов государства, основной финансовый план страны, который после его принятия

законодательным органом власти(парламентом, государственной думой, конгрессом и

т.п.) приобретает силу закона и обязателен для

исполнения.

По целям расходы государства могут быть разделены

на:

- расходы на политические цели;

-расходы на экономические цели;

- расходы на социальные цели;

- государственные закупки товаров и услуг;

- трансферты;

- выплаты процентов по государственным

облигациям.

4. Основными источниками доходов государства являются: - налоги (включая взносы на социальное страхование); - прибыль

государственных предприятий;- сеньораж (доход от эмиссии денег);

- доходы от приватизации.

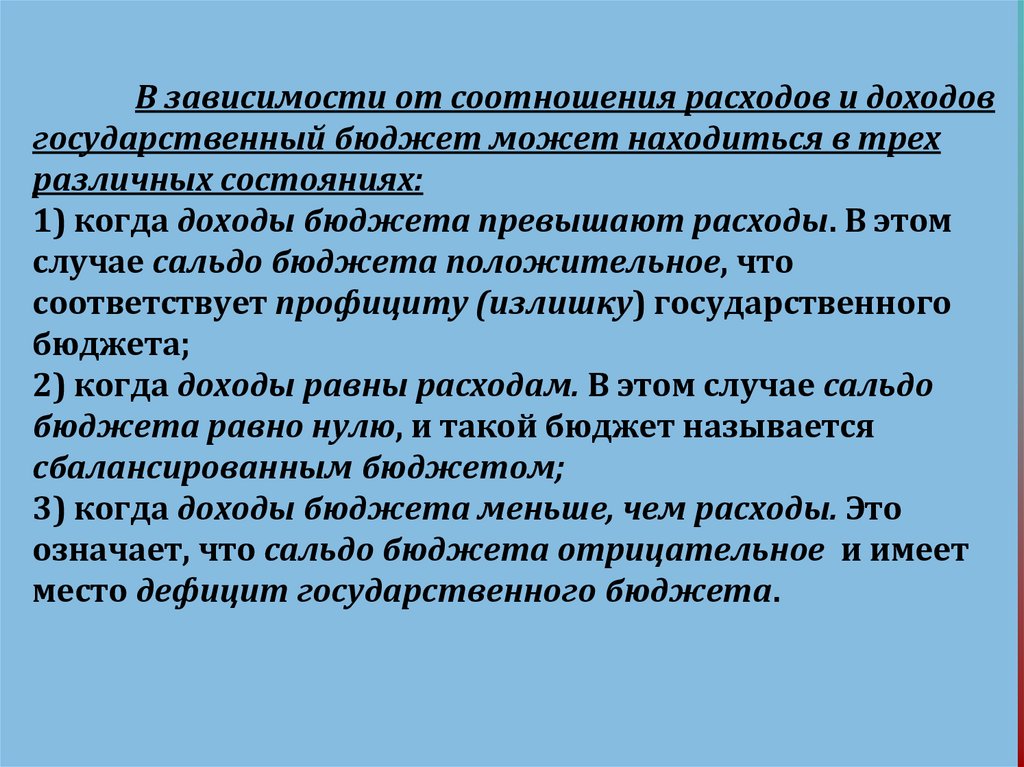

5. В зависимости от соотношения расходов и доходов государственный бюджет может находиться в трех различных состояниях: 1) когда

доходы бюджета превышают расходы. В этомслучае сальдо бюджета положительное, что

соответствует профициту (излишку) государственного

бюджета;

2) когда доходы равны расходам. В этом случае сальдо

бюджета равно нулю, и такой бюджет называется

сбалансированным бюджетом;

3) когда доходы бюджета меньше, чем расходы. Это

означает, что сальдо бюджета отрицательное и имеет

место дефицит государственного бюджета.

6. Концепции государственного бюджета: 1) идея ежегодно сбалансированного бюджета; 2) идея бюджета, сбалансированного по фазам

экономического цикла (на циклической основе);3) идея сбалансированности не бюджета, а

экономики (идея «функциональных финансов»).

7. Бюджетный дефицит может быть профинансирован тремя способами: 1) за счет эмиссии денег 2) за счет займа у населения своей

страны(внутренний долг)

3) за счет займа у других стран или

международных финансовых организаций

(внешний долг).

8. Основные характеристики федерального бюджета России, в млрд. руб.

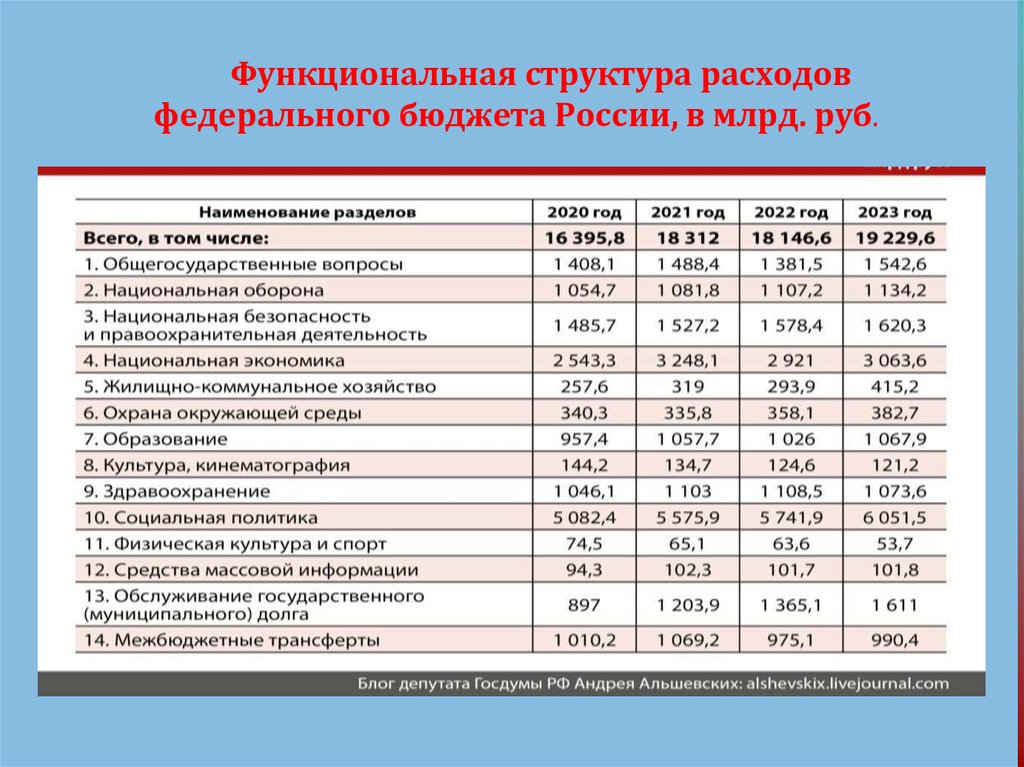

9. Функциональная структура расходов федерального бюджета России, в млрд. руб.

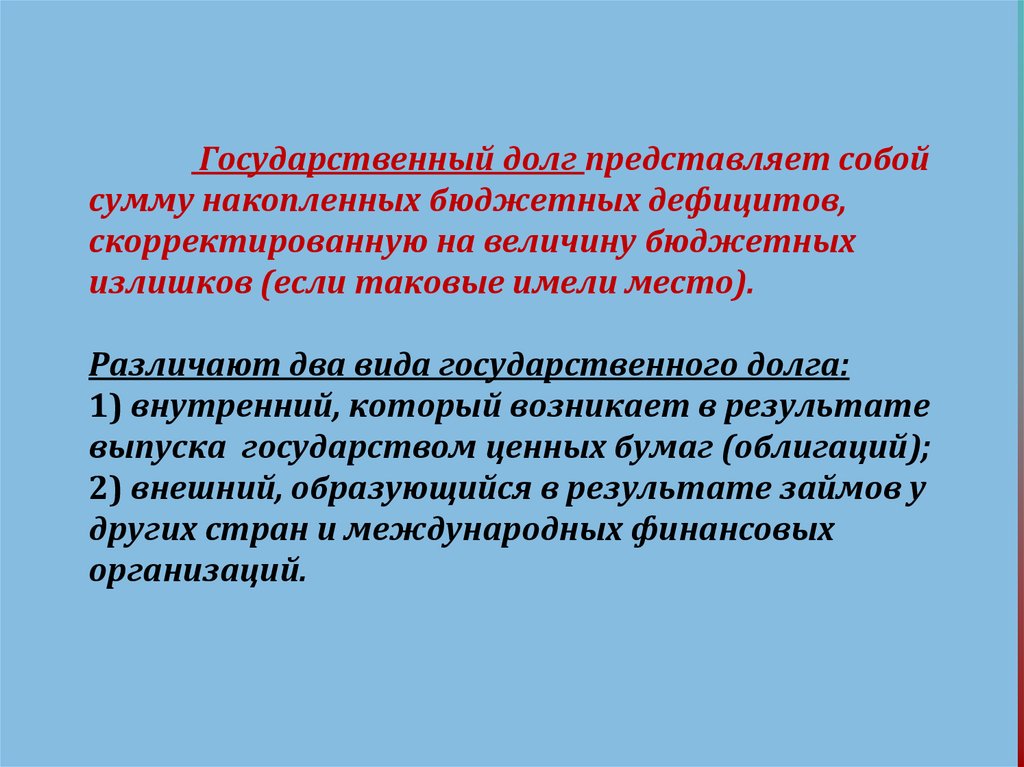

10. Государственный долг представляет собой сумму накопленных бюджетных дефицитов, скорректированную на величину бюджетных излишков

(если таковые имели место).Различают два вида государственного долга:

1) внутренний, который возникает в результате

выпуска государством ценных бумаг (облигаций);

2) внешний, образующийся в результате займов у

других стран и международных финансовых

организаций.

11. Объем государственного долга РФ, в млрд.руб.

Объем государственного долга РФ, в млрд.руб.

12. Вывод: Государственный бюджет имеет очень важное значение для реализации общественных и государственных задач. Основными

функциями государственного бюджетаявляется: формирование общегосударственного денежного

фонда; контроль за своевременностью денежных поступлений в

распоряжение государства и за расходованием средств по

назначению; распределение и перераспределение совокупного

общественного продукта и национального дохода; содержание

государственного аппарата (законодательных, исполнительных и

судебных органов власти) и государственных институтов (служб,

ведомств, учреждений и т.д.); укрепление связей между

центральными и региональными органами; государственное

регулирование и стимулирование экономики.

В госбюджете указываются источники поступлений в

государственную казну и определяются потребности, подлежащие

удовлетворению за счёт государственной казны. Поэтому

госбюджет делится на две части – статья доходов и статья

расходов.

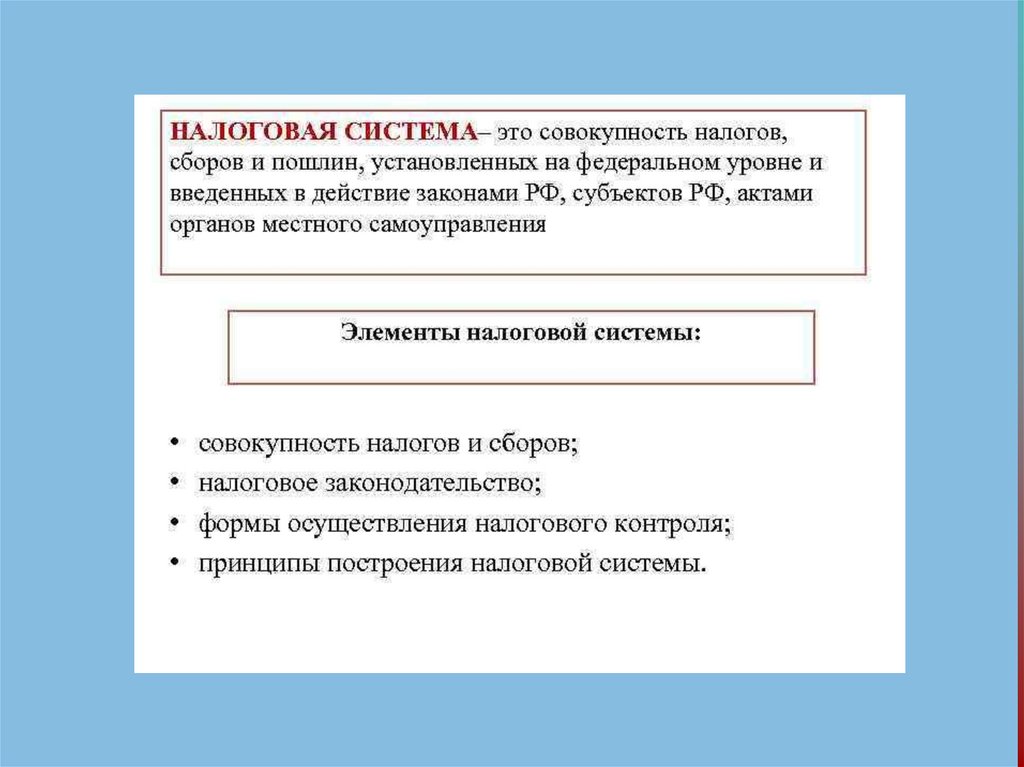

13.

14.

15.

При расчете налогов применяют среднюю ипредельную ставку налога.

• Средняя ставка налога (averige tax rate) - t ср –

это отношение налоговой суммы (T) к величине

дохода (Y):

t ср = (Т/Y) × 100%

• Предельная ставка налога (marginal tax rate) tпред – это величина прироста налоговой суммы ( Т)

на каждую дополнительную единицу увеличения

дохода ( Y). Она показывает, на сколько

увеличивается сумма налога при росте дохода на

единицу:

t пред = ( Т/ Y) × 100%

16.

17.

18.

19. Вывод: Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации

экономики. В РФ налогообложение регулируется НКРФ. Под налогом понимается обязательный, индивидуально

безвозмездный платеж, взимаемый с организаций и физических лиц

в форме отчуждения принадлежащих им на праве собственности,

хозяйственного ведения или оперативного управления денежных

средств в целях финансового обеспечения деятельности государства

и (или) муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с

организаций и физических лиц, уплата которого является одним из

условий совершения в отношении плательщиков сборов

государственными органами, органами местного самоуправления,

иными уполномоченными органами и должностными лицами

юридически значимых действий, включая предоставление

определенных прав или выдачу разрешений (лицензий), либо уплата

которого обусловлена осуществлением в пределах территории, на

которой введен сбор, отдельных видов предпринимательской

деятельности.

20.

Фискальная (или бюджетно-налоговая) политикапредставляет собой разновидность

антициклической (стабилизационной) политики,

направленной на сглаживание циклических

колебаний экономики, т.е. стабилизацию экономики

в краткосрочном периоде.

Цели бюджетно-налоговой политики:

• стабильный экономический рост

• полная занятость (отсутствие циклической

безработицы)

• стабильный уровень цен (отсутствие

инфляции)

21.

Отношение прироста потребления к приростудохода – это «предельная склонность к потреблению»

(«marginal propensity to consume» - mрс):

mрс = C/ Y

0 < mрс < 1

Отношение прироста сбережений к приросту

дохода – это «предельная склонность к сбережению»

(«marginal propensity to save» - mps):

mps = S/ Y

0 < mps < 1

Сумма mрс и mps равна 1.

22.

Общий прирост совокупного дохода ( Y ) врезультате роста государственных закупок ( G)

составит сумму приростов доходов всех

экономических агентов:

Y = G × 1/(1 – mрс)

Величина 1/(1 – mрс) называется мультипликатором

автономных расходов (в данном случае

государственных закупок – multG , но это верно также

и по отношению к автономным потребительским и

автономным инвестиционным расходам):

multG = 1/(1 – mрс)

Мультипликатор автономных расходов - это

коэффициент, который показывает, во сколько раз

увеличивается (уменьшается) совокупный доход при

росте (уменьшении) автономных расходов на единицу.

23.

Мультипликатор автономных налогов определяется:mult = - mрс /(1 – mрс) = -mрс / mps

Следует обратить внимание на 2 момента:

•мультипликатор налогов всегда величина

отрицательная. Это означает, что его действие на

совокупный доход обратное. Рост налогов приводит к

снижению совокупного дохода, а сокращение налогов – к

росту совокупного дохода.

•по своему абсолютному значению мультипликатор

налогов всегда меньше мультипликатора расходов.

Поэтому если государственные закупки и автономные

налоги увеличиваются на одну и ту же величину, то

происходит рост совокупного дохода, причем это

изменение равно величине изменения государственных

закупок и налогов.

24.

Рост трансфертов ведет к ростурасполагаемого дохода, а их сокращение – к

уменьшению располагаемого дохода. Изменение

трансфертов означает изменение располагаемого

дохода:

Тr = РД

Величина мультипликатора

трансфертов, таким образом, равна:

mult Tr = mрс /(1– mрс)

или

mult Tr = mрс / mps

Мультипликатор трансфертов – это коэффициент,

который показывает во сколько раз увеличивается

(уменьшается) совокупный доход при увеличении

(уменьшении) трансфертов на единицу.

По своему абсолютному значению мультипликатор

трансфертов равен мультипликатору автономных

налогов.

25. Стимулирующая фискальная политика применяется при спаде, направлена на увеличение деловой активности и используется в качестве

Виды фискальной политикиСтимулирующая фискальная политика применяется при спаде,

направлена на увеличение деловой активности и используется в

качестве средства борьбы с безработицей. Инструментами

стимулирующей фискальной политики выступают:

- увеличение государственных закупок

- снижение налогов

- увеличение трансфертов.

Сдерживающая фискальная политика используется при буме

(«перегреве» экономики), направлена на сдерживание деловой

активности в целях борьбы с инфляцией.

Инструментами сдерживающей фискальной политики являются:

- сокращение государственных закупок

- увеличение налогов

сокращение трансфертов

26.

Вывод: Фискальная политика (или бюджетно-налоговая)— это государственные меры воздействия на внутренний

рынок для обеспечения его стабильности за счет изменения

объема правительственных доходов и расходов.

Вмешиваясь в процесс функционирования народного

хозяйства, государство преследует несколько основных целей:

• уменьшение кризисных явлений в экономике;

• поддержание устойчивого роста производства и потребления;

• обеспечение большей вовлеченности ресурсов (в особенности,

трудовых для устранения безработицы);

• сдерживание роста цен.

Для достижения вышеперечисленных целей государством

используются налоги , трансферты и госзакупки.

Выстраивая должным образом политику установления

налогов и компенсаций, руководство страны может

корректировать экономическую ситуацию. Этими методами

широко пользуются все развитые страны.

economics

economics policy

policy