Similar presentations:

Упрощенная система налогообложения

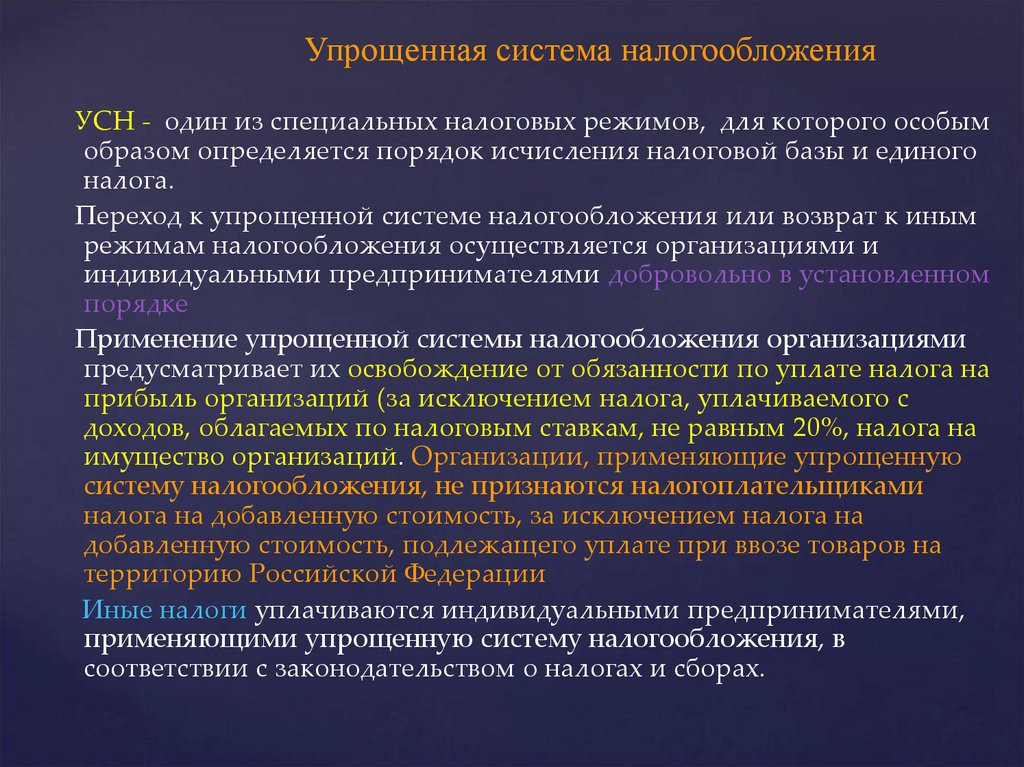

1. Упрощенная система налогообложения

УСН - один из специальных налоговых режимов, для которого особымобразом определяется порядок исчисления налоговой базы и единого

налога.

Переход к упрощенной системе налогообложения или возврат к иным

режимам налогообложения осуществляется организациями и

индивидуальными предпринимателями добровольно в установленном

порядке

Применение упрощенной системы налогообложения организациями

предусматривает их освобождение от обязанности по уплате налога на

прибыль организаций (за исключением налога, уплачиваемого с

доходов, облагаемых по налоговым ставкам, не равным 20%, налога на

имущество организаций. Организации, применяющие упрощенную

систему налогообложения, не признаются налогоплательщиками

налога на добавленную стоимость, за исключением налога на

добавленную стоимость, подлежащего уплате при ввозе товаров на

территорию Российской Федерации

Иные налоги уплачиваются индивидуальными предпринимателями,

применяющими упрощенную систему налогообложения, в

соответствии с законодательством о налогах и сборах.

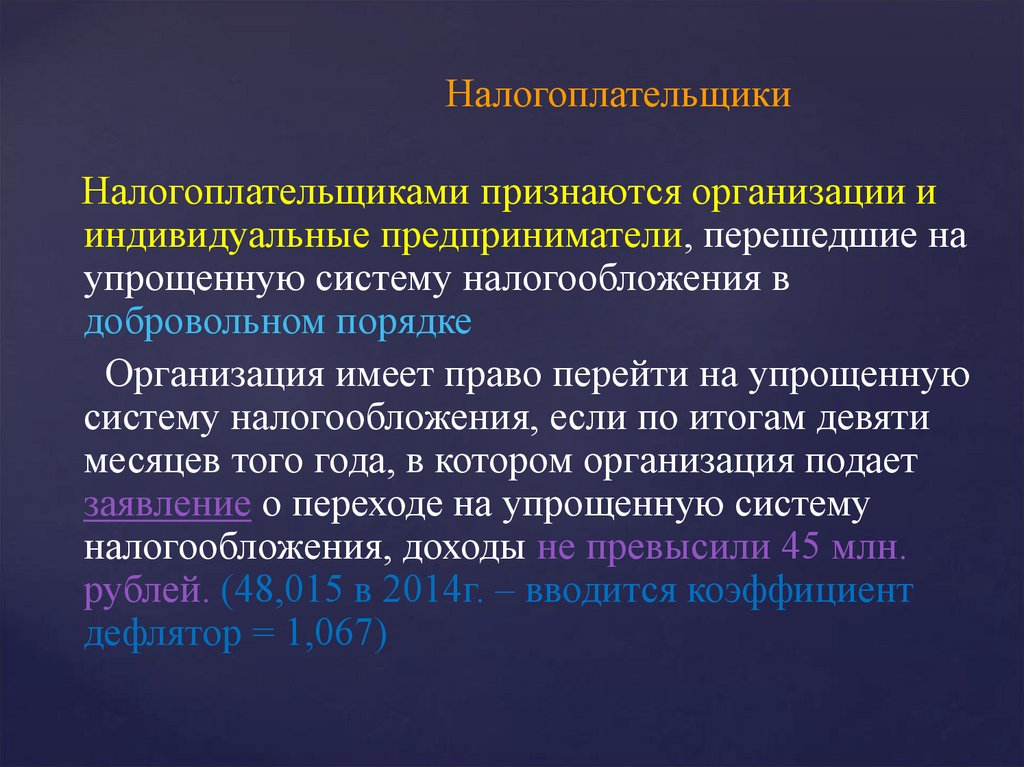

2. Налогоплательщики

Налогоплательщиками признаются организации ииндивидуальные предприниматели, перешедшие на

упрощенную систему налогообложения в

добровольном порядке

Организация имеет право перейти на упрощенную

систему налогообложения, если по итогам девяти

месяцев того года, в котором организация подает

заявление о переходе на упрощенную систему

налогообложения, доходы не превысили 45 млн.

рублей. (48,015 в 2014г. – вводится коэффициент

дефлятор = 1,067)

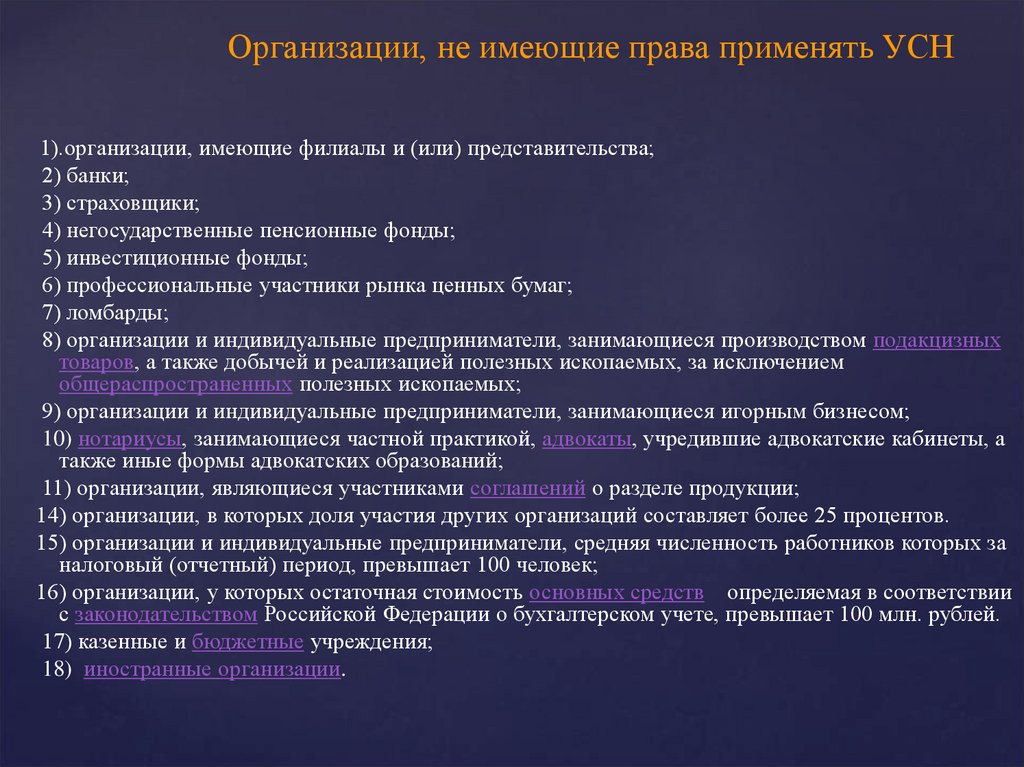

3. Организации, не имеющие права применять УСН

1).организации, имеющие филиалы и (или) представительства;2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) организации и индивидуальные предприниматели, занимающиеся производством подакцизных

товаров, а также добычей и реализацией полезных ископаемых, за исключением

общераспространенных полезных ископаемых;

9) организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

10) нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а

также иные формы адвокатских образований;

11) организации, являющиеся участниками соглашений о разделе продукции;

14) организации, в которых доля участия других организаций составляет более 25 процентов.

15) организации и индивидуальные предприниматели, средняя численность работников которых за

налоговый (отчетный) период, превышает 100 человек;

16) организации, у которых остаточная стоимость основных средств определяемая в соответствии

с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. рублей.

17) казенные и бюджетные учреждения;

18) иностранные организации.

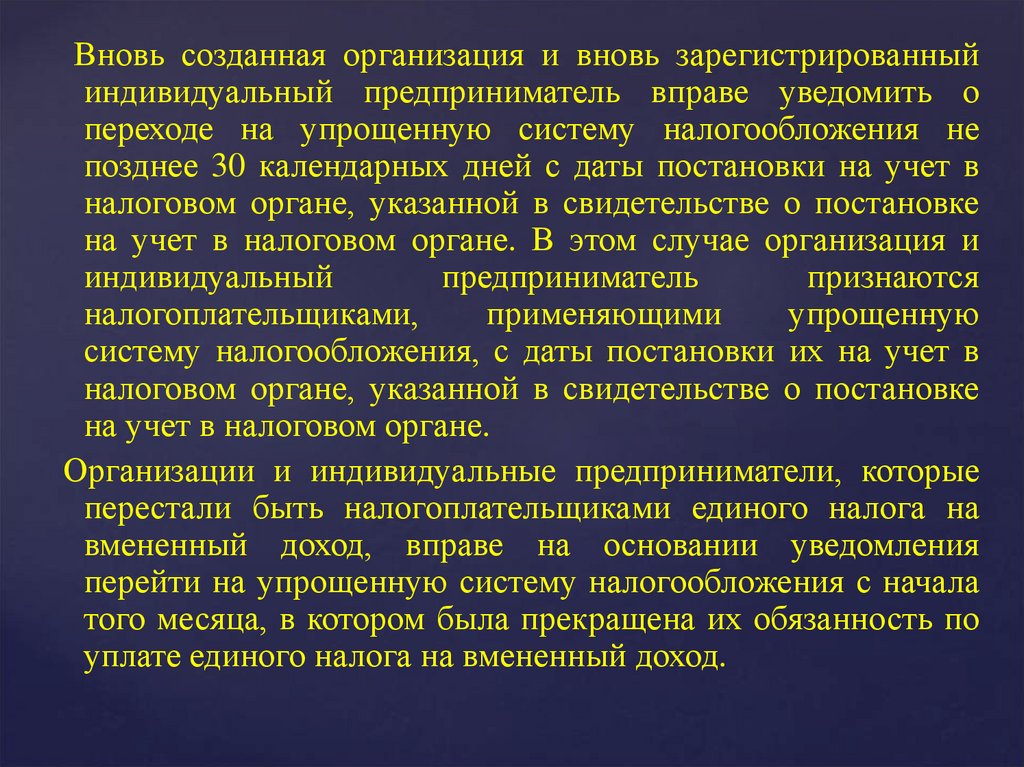

4. Порядок и условия начала и прекращения УСН

Организациии

индивидуальные

предприниматели,

изъявившие желание перейти на упрощенную систему

налогообложения со следующего календарного года,

уведомляют об этом налоговый орган по месту нахождения

организации или месту жительства индивидуального

предпринимателя не позднее 31 декабря календарного года,

предшествующего календарному году, начиная с которого

они переходят на упрощенную систему налогообложения.

В

уведомлении

указывается

выбранный

объект

налогообложения. Организации указывают в уведомлении

также остаточную стоимость основных средств и размер

доходов по состоянию на 1 октября года, предшествующего

календарному году, начиная с которого они переходят на

упрощенную систему налогообложения.

5.

Вновь созданная организация и вновь зарегистрированныйиндивидуальный предприниматель вправе уведомить о

переходе на упрощенную систему налогообложения не

позднее 30 календарных дней с даты постановки на учет в

налоговом органе, указанной в свидетельстве о постановке

на учет в налоговом органе. В этом случае организация и

индивидуальный

предприниматель

признаются

налогоплательщиками,

применяющими

упрощенную

систему налогообложения, с даты постановки их на учет в

налоговом органе, указанной в свидетельстве о постановке

на учет в налоговом органе.

Организации и индивидуальные предприниматели, которые

перестали быть налогоплательщиками единого налога на

вмененный доход, вправе на основании уведомления

перейти на упрощенную систему налогообложения с начала

того месяца, в котором была прекращена их обязанность по

уплате единого налога на вмененный доход.

6. Объекты налогообложения

1. Объектом налогообложения признаются:- доходы;

- доходы, уменьшенные на величину расходов.

2. Выбор объекта налогообложения осуществляется самим

налогоплательщиком. Объект налогообложения может

изменяться налогоплательщиком ежегодно. Объект

налогообложения может быть изменен с начала налогового

периода, если налогоплательщик уведомит об этом налоговый

орган до 20 декабря года, предшествующего году, в котором

налогоплательщик предлагает изменить объект

налогообложения. В течение налогового периода

налогоплательщик не может менять объект налогообложения.

7.

Если по итогам отчетного (налогового) периодадоходы налогоплательщика, превысили 60 млн.

рублей (64,02 млн. руб) и (или) в течение

отчетного (налогового) периода допущено

несоответствие требованиям, установленным НК

РФ по среднесписочной численности или

стоимости амортизируемого имущества, такой

налогоплательщик считается утратившим право

на

применение

упрощенной

системы

налогообложения с начала того квартала, в

котором допущены указанное превышение и (или)

несоответствие указанным требованиям.

8. . Порядок определения доходов

. Порядок определения доходовНалогоплательщики при определении объекта

налогообложения учитывают следующие доходы:

1. доходы от реализации, определяемые в соответствии со

статьей 249 Налогового Кодекса;

2. внереализационные доходы, определяемые в

соответствии со статьей 250 Налогового Кодекса.

9. Порядок определения расходов

При определении объекта налогообложенияналогоплательщик уменьшает полученные доходы на

следующие расходы:

1) расходы на приобретение, сооружение и изготовление

основных средств;

2) арендные (в том числе лизинговые) платежи за

арендуемое (в том числе принятое в лизинг) имущество;

3) материальные расходы;

4) расходы на оплату труда, выплату пособий по временной

нетрудоспособности в соответствии с законодательством

Российской Федерации;

5) расходы на все виды обязательного страхования

работников, имущества и ответственности

И ДРУГИЕ РАСХОДЫ

10. Расходы на приобретение (сооружение, изготовление) основных средств, расходы на приобретение (создание самим

налогоплательщиком)нематериальных активов принимаются в следующем порядке:

1) в отношении расходов на приобретение (сооружение,

изготовление) основных средств в период применения

упрощенной системы налогообложения, а также расходов на

достройку, дооборудование, реконструкцию, модернизацию и

техническое перевооружение основных средств, произведенных в

указанном периоде, - с момента ввода этих основных средств в

эксплуатацию;

2) в отношении приобретенных (созданных самим

налогоплательщиком) нематериальных активов в период

применения упрощенной системы налогообложения - с момента

принятия этих нематериальных активов на бухгалтерский учет;

11. Расходы на приобретение (сооружение, изготовление) основных средств, расходы на приобретение (создание самим

налогоплательщиком) нематериальных активов принимаются вследующем порядке:

3) в отношении приобретенных (сооруженных, изготовленных) основных

средств, а также приобретенных (созданных самим налогоплательщиком)

нематериальных активов до перехода на упрощенную систему

налогообложения стоимость основных средств и нематериальных активов

включается в расходы в следующем порядке:

- в отношении основных средств и нематериальных активов со сроком

полезного использования до трех лет включительно - в течение первого

календарного года применения упрощенной системы налогообложения;

- в отношении основных средств и нематериальных активов со сроком

полезного использования от трех до 15 лет включительно в течение первого

календарного года применения упрощенной системы налогообложения - 50

процентов стоимости, второго календарного года - 30 процентов стоимости

и третьего календарного года - 20 процентов стоимости;

- в отношении основных средств и нематериальных активов со сроком

полезного использования свыше 15 лет - в течение первых 10 лет

применения упрощенной системы налогообложения равными долями

стоимости основных средств.

При этом в течение налогового периода расходы принимаются за отчетные

периоды равными долями.

12. Порядок признания доходов и расходов

Порядок признания доходов и расходовВ ОТЛИЧИЕ ОТ НАЛОГА НА ПРИБЫЛЬ ПО УСН

ПРИМЕНЯЕТСЯ ТОЛЬКО КАССОВЫЙ МЕТОД

13. Налоговая база

1. В случае, если объектом налогообложения являютсядоходы

организации

или

индивидуального

предпринимателя,

налоговой

базой

признается

денежное выражение доходов организации или

индивидуального предпринимателя.

2. В случае, если объектом налогообложения являются

доходы

организации

или

индивидуального

предпринимателя, уменьшенные на величину расходов,

налоговой базой признается денежное выражение

доходов, уменьшенных на величину расходов.

3. При определении налоговой базы доходы и расходы

определяются нарастающим итогом с начала налогового

периода.

14. Налоговая база

Налогоплательщик, использующий в качестве объектаналогообложения доходы, уменьшенные на величину

расходов, вправе уменьшить исчисленную по итогам

налогового периода налоговую базу на сумму убытка,

полученного по итогам предыдущих налоговых

периодов, в которых налогоплательщик применял

упрощенную систему налогообложения и использовал в

качестве

объекта

налогообложения

доходы,

уменьшенные на величину расходов.

Налогоплательщик вправе осуществлять перенос убытка

на будущие налоговые периоды в течение 10 лет,

следующих за тем налоговым периодом, в котором

получен этот убыток.

15. Налоговый период. Отчетный период

1. Налоговым периодом признается календарный год.2. Отчетными периодами признаются первый квартал,

полугодие и девять месяцев календарного года

16. Налоговые ставки

Налоговые ставки1. В случае, если объектом налогообложения

являются

доходы,

налоговая

ставка

устанавливается в размере 6 процентов.

2. В случае, если объектом налогообложения

являются доходы, уменьшенные на величину

расходов, налоговая ставка устанавливается в

размере 15 процентов. Законами субъектов

Российской Федерации могут быть установлены

дифференцированные налоговые ставки в пределах

от 5 до 15 процентов в зависимости от категорий

налогоплательщиков.

17. Порядок исчисления и уплаты налога

Налогоплательщики,выбравшие

в

качестве

объекта

налогообложения доходы, по итогам каждого отчетного

периода исчисляют сумму авансового платежа по налогу,

исходя из ставки налога и фактически полученных доходов,

рассчитанных нарастающим итогом с начала налогового

периода до окончания соответственно первого квартала,

полугодия, девяти месяцев с учетом ранее исчисленных сумм

авансовых платежей по налогу.

18. Порядок исчисления и уплаты налога

Сумма налога (авансовых платежей по налогу), исчисленная за налоговый(отчетный) период, уменьшается указанными налогоплательщиками на

сумму страховых взносов на обязательное пенсионное страхование,

обязательное

социальное

страхование

на

случай

временной

нетрудоспособности и в связи с материнством, обязательное медицинское

страхование, обязательное социальное страхование от несчастных случаев

на производстве и профессиональных заболеваний, уплаченных (в

пределах исчисленных сумм) за этот же период времени в соответствии с

законодательством Российской Федерации, а также на сумму выплаченных

работникам пособий по временной нетрудоспособности. При этом сумма

налога (авансовых платежей по налогу) не может быть уменьшена более

чем на 50 процентов. Указанное ограничение не распространяется на

индивидуальных предпринимателей, не производящих выплат и иных

вознаграждений физическим лицам и уплачивающих страховые взносы в

Пенсионный фонд Российской Федерации и фонды обязательного

медицинского страхования.

19. Порядок исчисления и уплаты налога

Налогоплательщики, выбравшие в качествеобъекта налогообложения доходы, уменьшенные

на величину расходов, по итогам каждого

отчетного периода исчисляют сумму авансового

платежа по налогу, исходя из ставки налога и

фактически полученных доходов, уменьшенных на

величину расходов, рассчитанных нарастающим

итогом с начала налогового периода до окончания

соответственно первого квартала, полугодия,

девяти месяцев с учетом ранее исчисленных сумм

авансовых платежей по налогу.

20.

Налогоплательщики, выбравшие в качестве объектаналогообложения доходы, уменьшенные на величину

расходов, по итогам каждого отчетного периода

исчисляют сумму авансового платежа по налогу, исходя

из ставки налога и фактически полученных доходов,

уменьшенных на величину расходов, рассчитанных

нарастающим итогом с начала налогового периода до

окончания соответственно первого квартала, полугодия,

девяти месяцев с учетом ранее исчисленных сумм

авансовых платежей по налогу.

21.

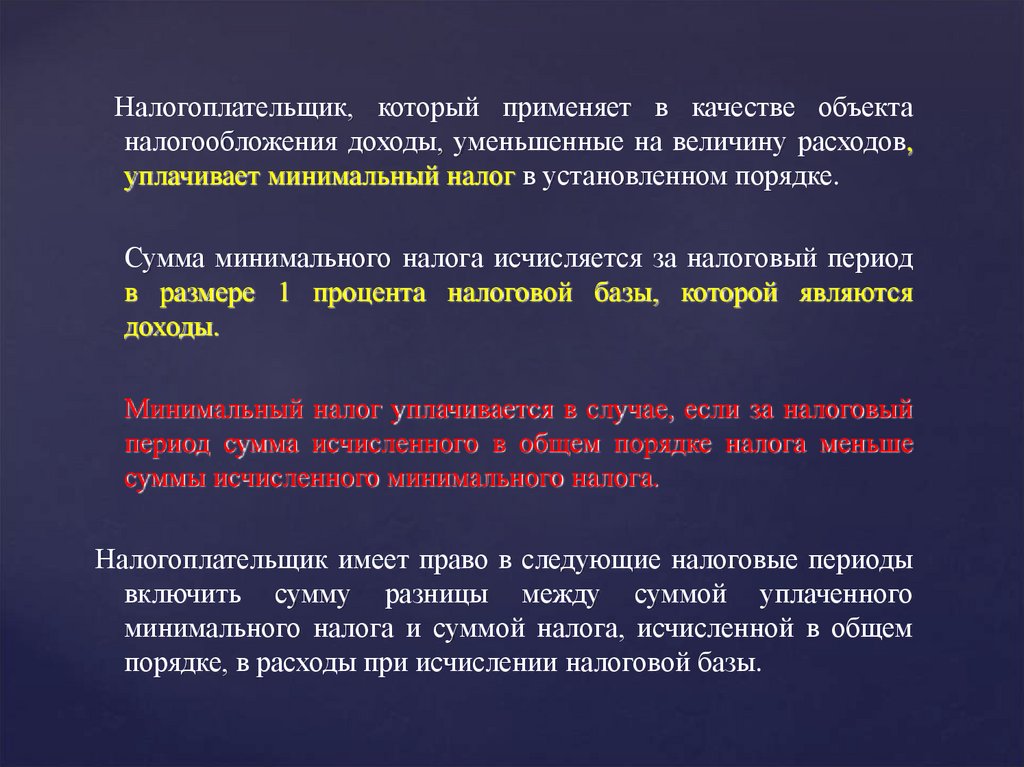

Налогоплательщик, который применяет в качестве объектаналогообложения доходы, уменьшенные на величину расходов,

уплачивает минимальный налог в установленном порядке.

Сумма минимального налога исчисляется за налоговый период

в размере 1 процента налоговой базы, которой являются

доходы.

Минимальный налог уплачивается в случае, если за налоговый

период сумма исчисленного в общем порядке налога меньше

суммы исчисленного минимального налога.

Налогоплательщик имеет право в следующие налоговые периоды

включить сумму разницы между суммой уплаченного

минимального налога и суммой налога, исчисленной в общем

порядке, в расходы при исчислении налоговой базы.

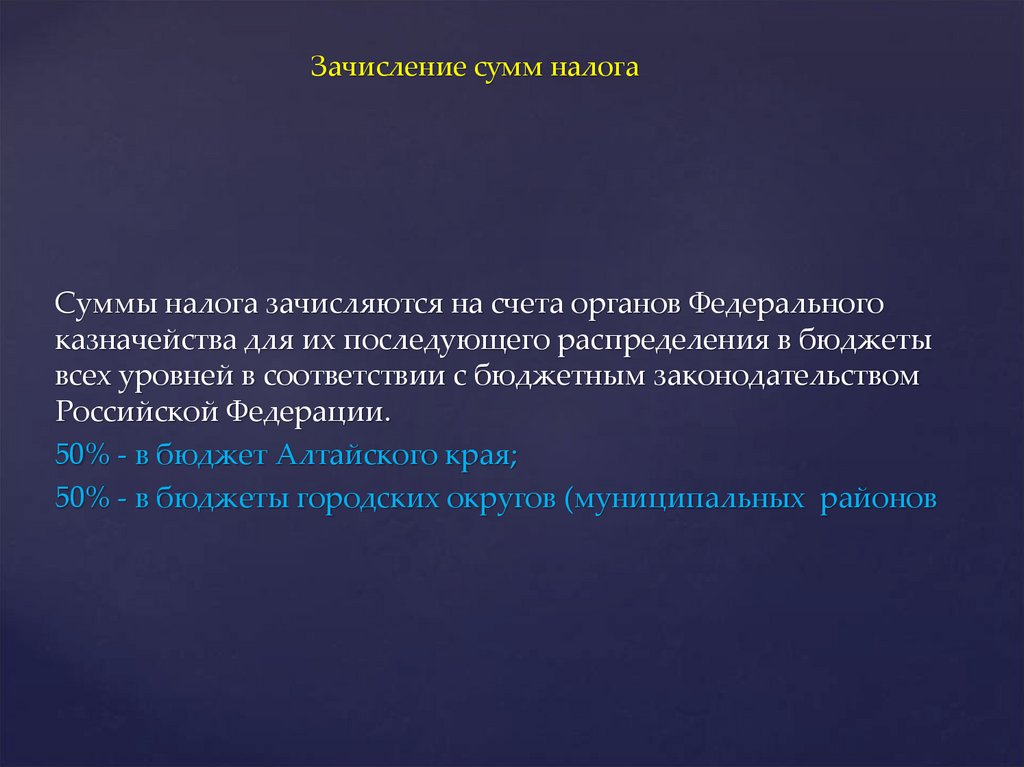

22. Зачисление сумм налога

Суммы налога зачисляются на счета органов Федеральногоказначейства для их последующего распределения в бюджеты

всех уровней в соответствии с бюджетным законодательством

Российской Федерации.

50% - в бюджет Алтайского края;

50% - в бюджеты городских округов (муниципальных районов

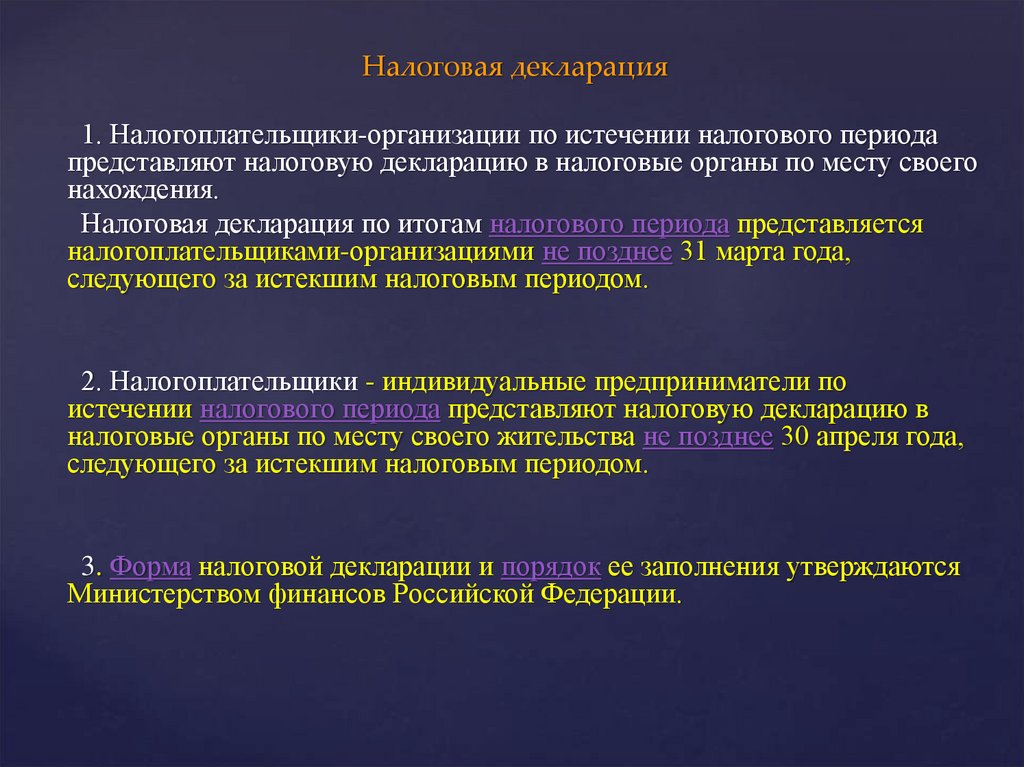

23. Налоговая декларация

Налоговая декларация1. Налогоплательщики-организации по истечении налогового периода

представляют налоговую декларацию в налоговые органы по месту своего

нахождения.

Налоговая декларация по итогам налогового периода представляется

налогоплательщиками-организациями не позднее 31 марта года,

следующего за истекшим налоговым периодом.

2. Налогоплательщики - индивидуальные предприниматели по

истечении налогового периода представляют налоговую декларацию в

налоговые органы по месту своего жительства не позднее 30 апреля года,

следующего за истекшим налоговым периодом.

3. Форма налоговой декларации и порядок ее заполнения утверждаются

Министерством финансов Российской Федерации.

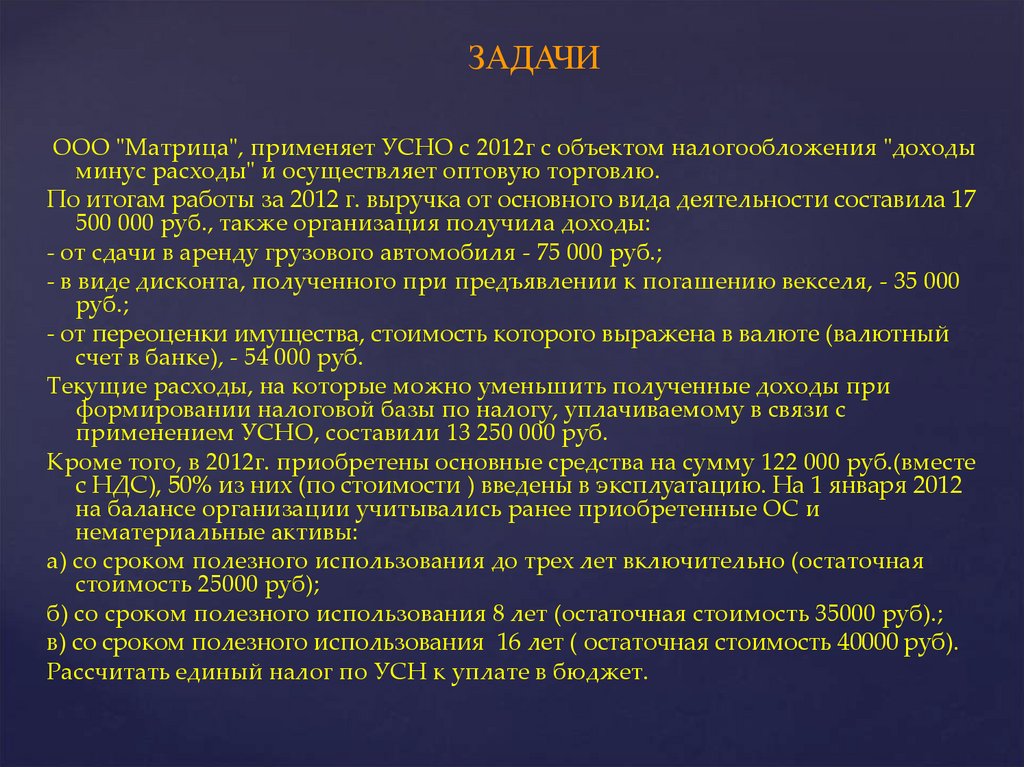

24. ЗАДАЧИ

ООО "Матрица", применяет УСНО с 2012г с объектом налогообложения "доходыминус расходы" и осуществляет оптовую торговлю.

По итогам работы за 2012 г. выручка от основного вида деятельности составила 17

500 000 руб., также организация получила доходы:

- от сдачи в аренду грузового автомобиля - 75 000 руб.;

- в виде дисконта, полученного при предъявлении к погашению векселя, - 35 000

руб.;

- от переоценки имущества, стоимость которого выражена в валюте (валютный

счет в банке), - 54 000 руб.

Текущие расходы, на которые можно уменьшить полученные доходы при

формировании налоговой базы по налогу, уплачиваемому в связи с

применением УСНО, составили 13 250 000 руб.

Кроме того, в 2012г. приобретены основные средства на сумму 122 000 руб.(вместе

с НДС), 50% из них (по стоимости ) введены в эксплуатацию. На 1 января 2012

на балансе организации учитывались ранее приобретенные ОС и

нематериальные активы:

а) со сроком полезного использования до трех лет включительно (остаточная

стоимость 25000 руб);

б) со сроком полезного использования 8 лет (остаточная стоимость 35000 руб).;

в) со сроком полезного использования 16 лет ( остаточная стоимость 40000 руб).

Рассчитать единый налог по УСН к уплате в бюджет.

25. ЗАДАЧА

Исчислить единый налог по упрощенной системе налогообложенияза 1 квартал текущего года, если по организации имеются следующие

данные.

Объект: доходы минус расходы. За квартал поступила оплата за

реализованную продукцию – 2800000 руб. Передан вексель СБ РФ по

акту приема-передачи поставщику в счет оплаты за полученное

сырье – 500000 руб. Зачислен на счет штраф, перечисленный

покупателем – 10000 руб.

Расходы за квартал: начислена заработная плата- 570000 руб.,

выплачено – 450000 руб., удержан НДФЛ и перечислен в бюджет в

сумме 56000 руб. Во внебюджетные фонды начислены страховые

взносы в сумме 85000 руб., перечислено – 80000руб. Получены

материалы от поставщиков на 826000 руб.(с НДС), оплачены в сумме

495000 руб., израсходованы на производство изделий – 372000 руб. С

расчетного счета оплачены (с НДС): арендная плата – 70800 руб.,

услуги связи- 3540 руб., информационные услуги-9440 руб., за

повышение квалификации инженера- 6000 руб.(без НДС). Обучение

производилось в Учебном комбинате, который имеет лицензию на

образовательную деятельность

26. ЕНВД

Налогоплательщиками являются организации и индивидуальныепредприниматели, осуществляющие на территории

муниципального района, городского округа, Москвы и СанктПетербурга, в которых введен единый налог,

предпринимательскую деятельность, облагаемую единым

налогом, и перешедшие на уплату единого налога в установленном

порядке.

Организации и индивидуальные предприниматели переходят на

уплату единого налога добровольно.

Налогоплательщики единого налога вправе перейти на иной

режим налогообложения со следующего календарного года.

главой.

27. ВИДЫ ДЕЯТЕЛЬНОСТИ

--

-

-

-

-

-

оказания бытовых услуг, их групп, подгрупп, видов и (или) отдельных

бытовых услуг населению;

оказания услуг по ремонту, техническому обслуживанию и мойке

автомототранспортных средств;

оказания автотранспортных услуг по перевозке пассажиров и грузов;

розничная торговля, осуществляемая через магазины и павильоны с

площадью торгового зала не более 150 квадратных метров по каждому

объекту организации торговли;

розничная торговля, осуществляемая через объекты стационарной

торговой сети, не имеющей торговых залов, а также объекты

нестационарной торговой сети;

оказания услуг общественного питания, осуществляемых через объекты

организации общественного питания с площадью зала обслуживания

посетителей не более 150 квадратных метров

распространения наружной рекламы с использованием рекламных

конструкций;

ВСЕГО - 14 ВИДОВ ДЕЯТЕЛЬНОСТИ

28.

Организации или индивидуальные предприниматели,изъявившие желание перейти на уплату единого налога, подают

в налоговые органы в течение пяти дней со дня начала

применения ЕНВД заявление о постановке на учет организации

или индивидуального предпринимателя в качестве

налогоплательщика единого налога.

Налоговый орган, осуществивший постановку на учет

организации или индивидуального предпринимателя в качестве

налогоплательщика единого налога, в течение пяти дней со дня

получения заявления о постановке на учет организации или

индивидуального предпринимателя в качестве

налогоплательщика единого налога выдает уведомление о

постановке на учет организации или индивидуального

предпринимателя в качестве налогоплательщика единого налога.

29. Объект обложения и налоговая база

Объектом налогообложения для применения единого налогапризнается вмененный доход налогоплательщика.

Вмененный доход - потенциально возможный доход

налогоплательщика единого налога, рассчитываемый с учетом

совокупности условий, непосредственно влияющих на получение

указанного дохода, и используемый для расчета величины единого

налога по установленной ставке (cтатья 346.29. Объект

налогообложения и налоговая база;

Налоговой базой (НБ) для исчисления суммы единого налога

признается величина вмененного дохода, рассчитываемая как

произведение базовой доходности по определенному виду

предпринимательской деятельности, исчисленной за налоговый

период, и величины физического показателя, характеризующего

данный вид деятельности.

30.

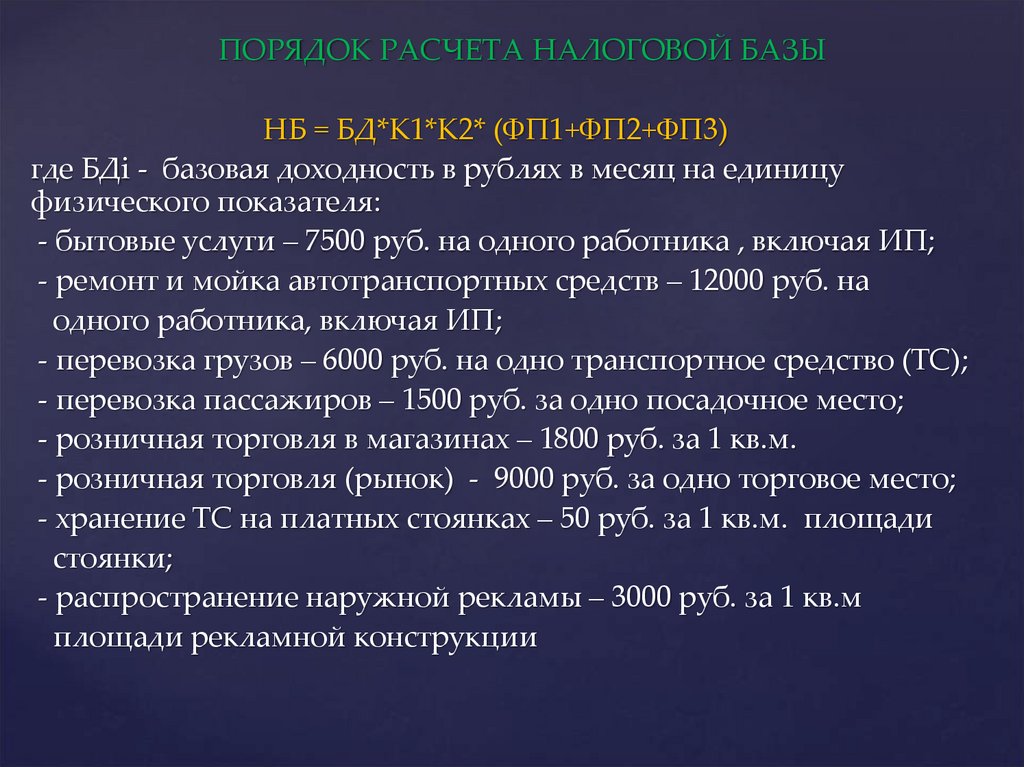

ПОРЯДОК РАСЧЕТА НАЛОГОВОЙ БАЗЫНБ = БД*К1*К2* (ФП1+ФП2+ФП3)

где БДi - базовая доходность в рублях в месяц на единицу

физического показателя:

- бытовые услуги – 7500 руб. на одного работника , включая ИП;

- ремонт и мойка автотранспортных средств – 12000 руб. на

одного работника, включая ИП;

- перевозка грузов – 6000 руб. на одно транспортное средство (ТС);

- перевозка пассажиров – 1500 руб. за одно посадочное место;

- розничная торговля в магазинах – 1800 руб. за 1 кв.м.

- розничная торговля (рынок) - 9000 руб. за одно торговое место;

- хранение ТС на платных стоянках – 50 руб. за 1 кв.м. площади

стоянки;

- распространение наружной рекламы – 3000 руб. за 1 кв.м

площади рекламной конструкции

31.

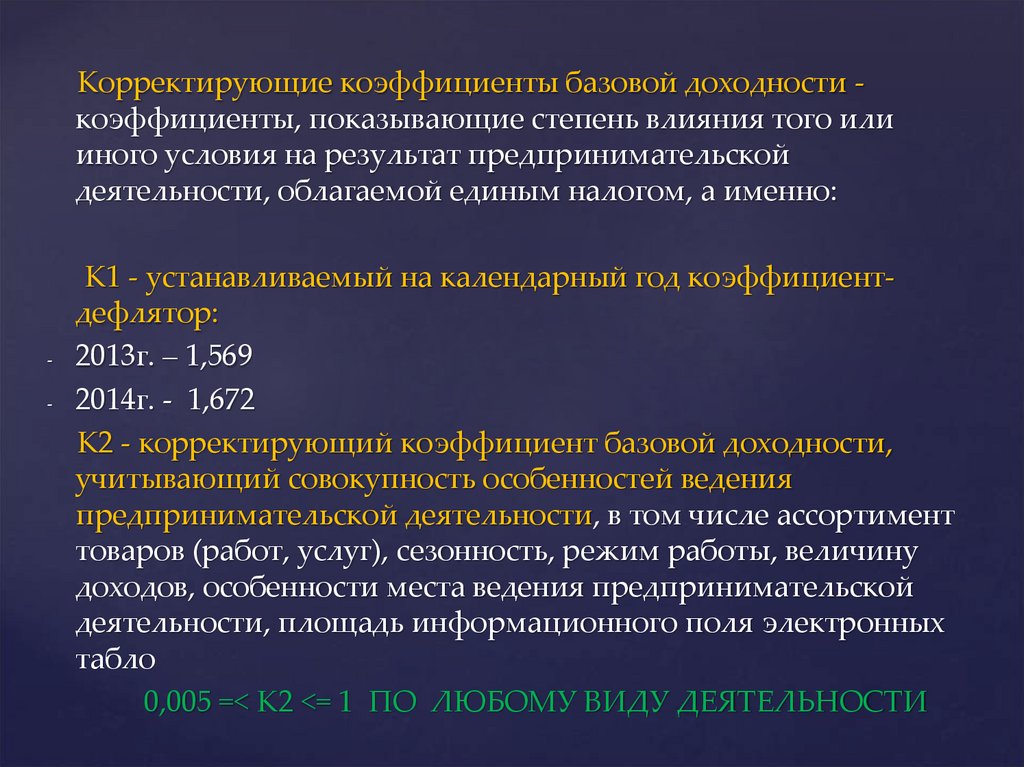

Корректирующие коэффициенты базовой доходности коэффициенты, показывающие степень влияния того илииного условия на результат предпринимательской

деятельности, облагаемой единым налогом, а именно:

-

К1 - устанавливаемый на календарный год коэффициентдефлятор:

2013г. – 1,569

2014г. - 1,672

К2 - корректирующий коэффициент базовой доходности,

учитывающий совокупность особенностей ведения

предпринимательской деятельности, в том числе ассортимент

товаров (работ, услуг), сезонность, режим работы, величину

доходов, особенности места ведения предпринимательской

деятельности, площадь информационного поля электронных

табло

0,005 =< К2 <= 1 ПО ЛЮБОМУ ВИДУ ДЕЯТЕЛЬНОСТИ

32.

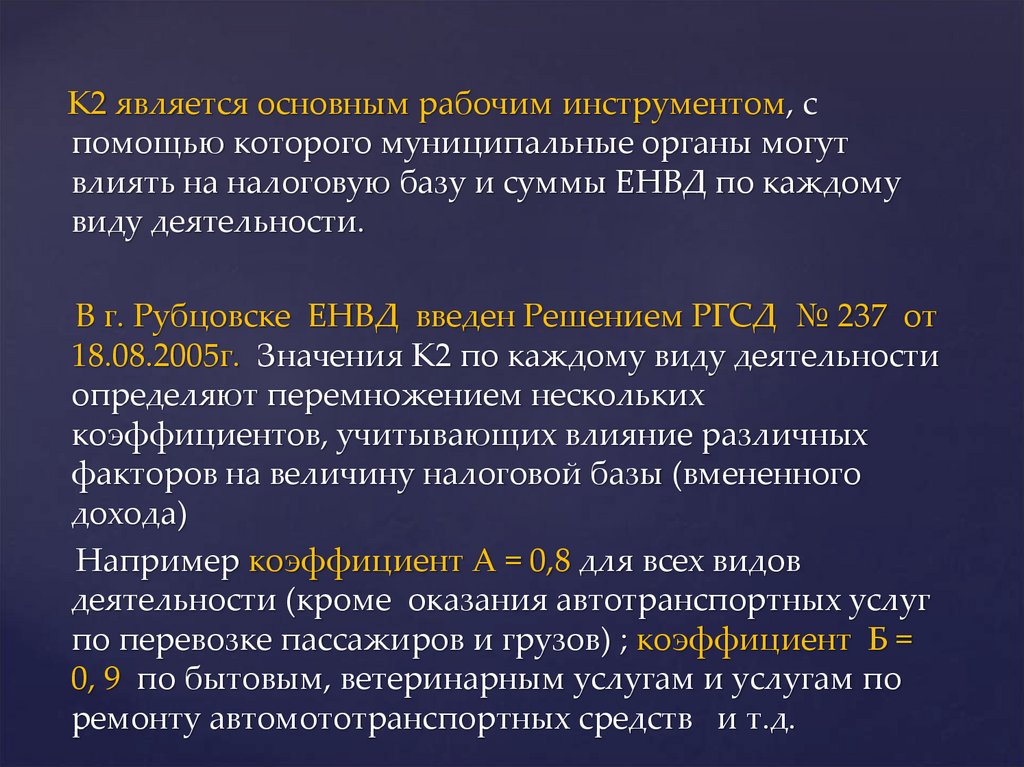

К2 является основным рабочим инструментом, спомощью которого муниципальные органы могут

влиять на налоговую базу и суммы ЕНВД по каждому

виду деятельности.

В г. Рубцовске ЕНВД введен Решением РГСД № 237 от

18.08.2005г. Значения К2 по каждому виду деятельности

определяют перемножением нескольких

коэффициентов, учитывающих влияние различных

факторов на величину налоговой базы (вмененного

дохода)

Например коэффициент А = 0,8 для всех видов

деятельности (кроме оказания автотранспортных услуг

по перевозке пассажиров и грузов) ; коэффициент Б =

0, 9 по бытовым, ветеринарным услугам и услугам по

ремонту автомототранспортных средств и т.д.

33.

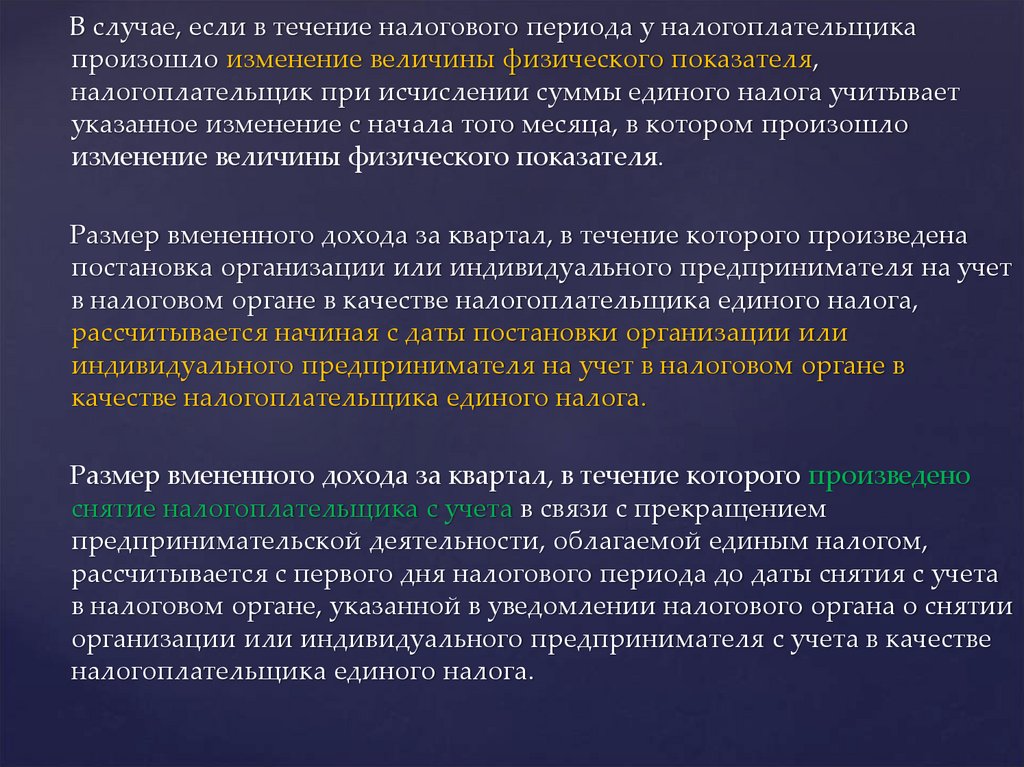

В случае, если в течение налогового периода у налогоплательщикапроизошло изменение величины физического показателя,

налогоплательщик при исчислении суммы единого налога учитывает

указанное изменение с начала того месяца, в котором произошло

изменение величины физического показателя.

Размер вмененного дохода за квартал, в течение которого произведена

постановка организации или индивидуального предпринимателя на учет

в налоговом органе в качестве налогоплательщика единого налога,

рассчитывается начиная с даты постановки организации или

индивидуального предпринимателя на учет в налоговом органе в

качестве налогоплательщика единого налога.

Размер вмененного дохода за квартал, в течение которого произведено

снятие налогоплательщика с учета в связи с прекращением

предпринимательской деятельности, облагаемой единым налогом,

рассчитывается с первого дня налогового периода до даты снятия с учета

в налоговом органе, указанной в уведомлении налогового органа о снятии

организации или индивидуального предпринимателя с учета в качестве

налогоплательщика единого налога.

34.

В случае, если постановка организации или индивидуальногопредпринимателя на учет в налоговом органе в качестве

налогоплательщика единого налога или их снятие с

указанного учета произведены не с первого дня календарного

месяца, размер вмененного дохода за данный месяц

рассчитывается исходя из фактического количества дней

осуществления организацией или индивидуальным

предпринимателем предпринимательской деятельности по

следующей формуле:

ВД= БД* ФП* КД1/ КД

где ВД - сумма вмененного дохода за месяц;

БД - базовая доходность, скорректированная на

коэффициенты К1 и К2;

ФП - величина физического показателя;

КД - количество календарных дней в месяце;

КД1- фактическое количество дней осуществления

предпринимательской деятельности в месяце в качестве

налогоплательщика единого налога.

35. Элементы ЕНВД

Налоговым периодом по единому налогу признается квартал.Ставка единого налога устанавливается в размере 15 процентов

величины вмененного дохода.

Уплата единого налога производится налогоплательщиком по

итогам налогового периода не позднее 25-го числа первого

месяца следующего налогового периода

Налоговые декларации по итогам налогового периода

представляются налогоплательщиками в налоговые органы не

позднее 20-го числа первого месяца следующего налогового

периода

36. ЕНВД К УПЛАТЕ В БЮДЖЕТ

Сумма единого налога, исчисленная за налоговый период,уменьшается на сумму:

-а) страховых взносов в государственные внебюджетные фонды ,

уплаченных (в пределах исчисленных сумм) при выплате

налогоплательщиком вознаграждений работникам;

- б) расходов по выплате пособия по временной

нетрудоспособности за дни временной нетрудоспособности

работника, которые оплачиваются за счет средств работодателя

- в) платежей (взносов) по договорам добровольного личного

страхования в пользу работников на случай их временной

нетрудоспособности; указанные платежи (взносы) уменьшают

сумму единого налога, если сумма страховой выплаты по таким

договорам не превышает размера пособия по временной

нетрудоспособности

37.

- Указанные страховые платежи (взносы) и пособияуменьшают сумму единого налога, исчисленную за

налоговый период, в случае их уплаты в пользу

работников, занятых в тех сферах деятельности

налогоплательщика, по которым уплачивается единый

налог.

- При этом сумма единого налога не может быть

уменьшена на сумму указанных расходов более чем на

50 процентов.

Индивидуальные предприниматели, не производящие

выплаты и иные вознаграждения физическим лицам,

уменьшают сумму единого налога на уплаченные

страховые взносы в Пенсионный фонд Российской

Федерации и Федеральный фонд обязательного

медицинского страхования в фиксированном размере.

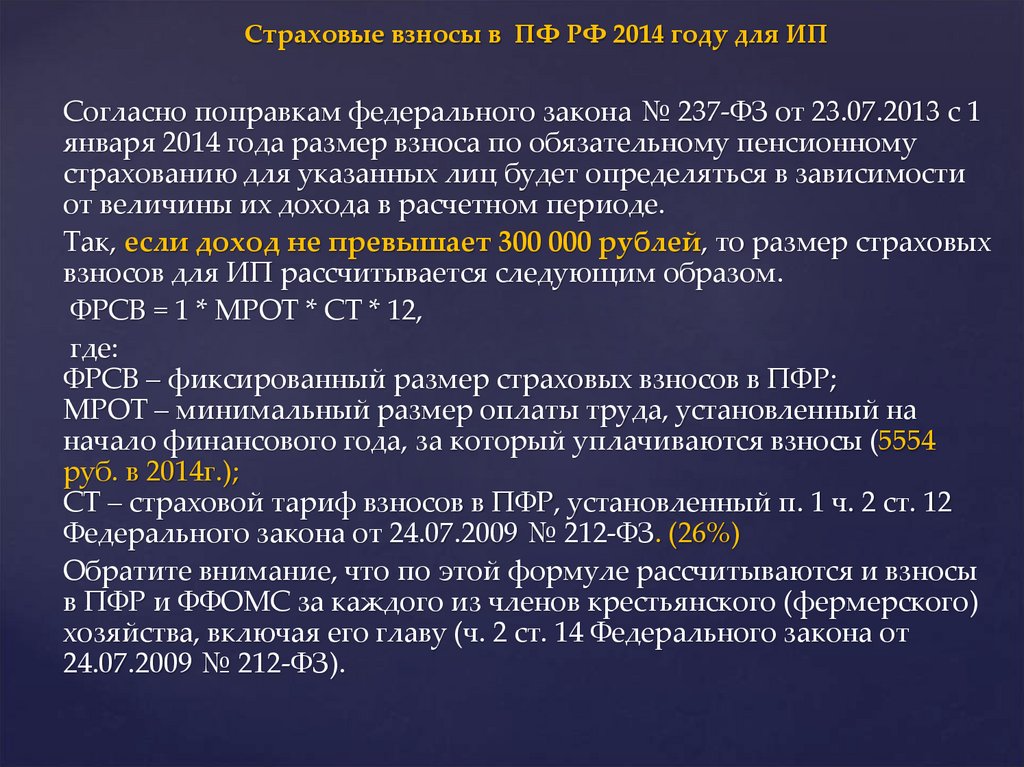

38. Страховые взносы в ПФ РФ 2014 году для ИП

Согласно поправкам федерального закона № 237-ФЗ от 23.07.2013 с 1января 2014 года размер взноса по обязательному пенсионному

страхованию для указанных лиц будет определяться в зависимости

от величины их дохода в расчетном периоде.

Так, если доход не превышает 300 000 рублей, то размер страховых

взносов для ИП рассчитывается следующим образом.

ФРСВ = 1 * МРОТ * СТ * 12,

где:

ФРСВ – фиксированный размер страховых взносов в ПФР;

МРОТ – минимальный размер оплаты труда, установленный на

начало финансового года, за который уплачиваются взносы (5554

руб. в 2014г.);

СТ – страховой тариф взносов в ПФР, установленный п. 1 ч. 2 ст. 12

Федерального закона от 24.07.2009 № 212-ФЗ. (26%)

Обратите внимание, что по этой формуле рассчитываются и взносы

в ПФР и ФФОМС за каждого из членов крестьянского (фермерского)

хозяйства, включая его главу (ч. 2 ст. 14 Федерального закона от

24.07.2009 № 212-ФЗ).

39.

Если же доход за расчетный период превышает 300 000 рублей, тосумма страховых взносов для ИП определяется по другой формуле.

ФРСВ = 1 * МРОТ * СТ * 12 + ПД*1%,

где:

ФРСВ – фиксированный размер страховых взносов в ПФР;

МРОТ – минимальный размер оплаты труда, установленный на

начало финансового года, за который уплачиваются взносы;

СТ – страховой тариф взносов в ПФР

ПД – сумма дохода плательщика страховых взносов, превышающая

300 000 рублей.

При этом сумма страховых взносов, рассчитанная таким образом, не

может быть больше предельной суммы страховых взносов.

ПССВ = 8 * МРОТ * СТ * 12,

где:

ПССВ – предельная сумма страховых взносов;

40. Контроль за доходами самозанятых лиц

- С 1 января 2014 года налоговые органы будут направлять в органыПенсионного фонда РФ сведения о доходах самозанятых лиц за расчетный

период. Делать это они будут не позднее 15 июня года, следующего за

истекшим расчетным периодом. После указанной даты до окончания

текущего расчетного периода инспекции будут отправлять сведения о

доходах не позднее 1-го числа каждого следующего месяца - Помимо этого, налоговые органы будут информировать ПФР о налоговых

нарушениях, повлекших занижение доходов указанных лиц. Эти данные

будут направлены в течение 5 дней после вступления в силу решения

инспекции о привлечении соответствующего налогоплательщика к

ответственности

- При этом сведения о доходах и налоговых нарушениях будут являться

основанием для направления требования об уплате недоимки по страховым

взносам, пеней и штрафов, а также для взыскания этих сумм.

- Если же в информации, переданной в Пенсионный фонд РФ, будут

отсутствовать сведения о доходах налогоплательщиков из-за того, что они

не представили отчетность в налоговые органы до окончания расчетного

периода, то страховые взносы в ПФР будут взыскиваться в размере

восьмикратного МРОТ, умноженного на тариф взносов и увеличенного в 12

раз

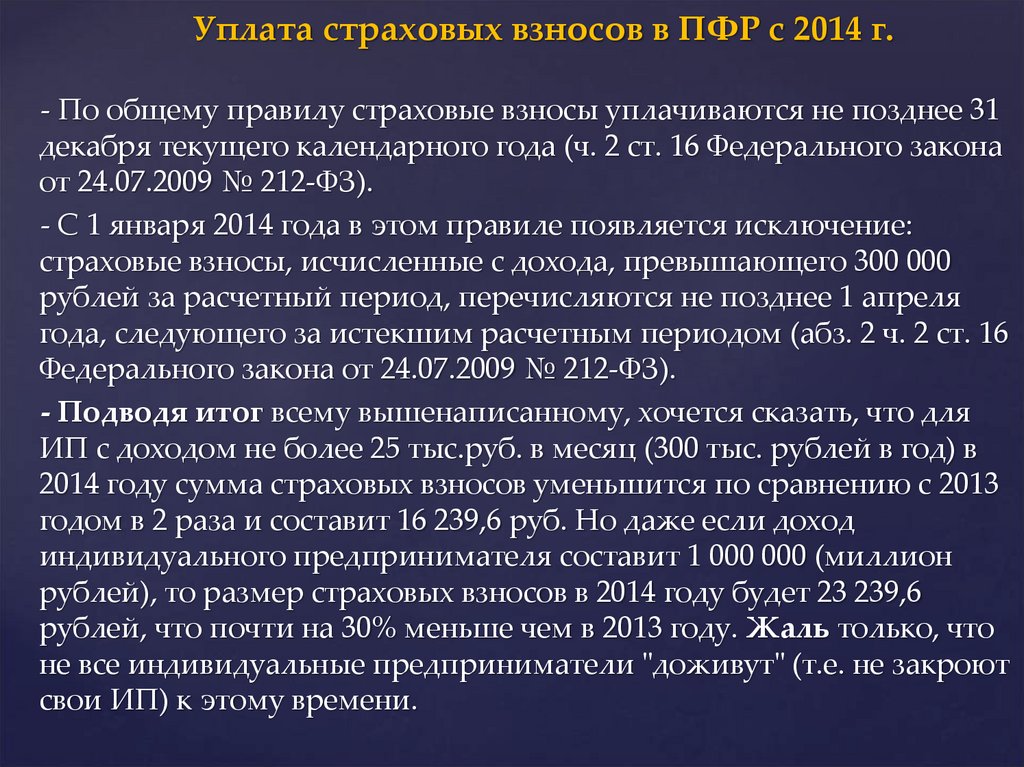

41. Уплата страховых взносов в ПФР с 2014 г.

- По общему правилу страховые взносы уплачиваются не позднее 31декабря текущего календарного года (ч. 2 ст. 16 Федерального закона

от 24.07.2009 № 212-ФЗ).

- С 1 января 2014 года в этом правиле появляется исключение:

страховые взносы, исчисленные с дохода, превышающего 300 000

рублей за расчетный период, перечисляются не позднее 1 апреля

года, следующего за истекшим расчетным периодом (абз. 2 ч. 2 ст. 16

Федерального закона от 24.07.2009 № 212-ФЗ).

- Подводя итог всему вышенаписанному, хочется сказать, что для

ИП с доходом не более 25 тыс.руб. в месяц (300 тыс. рублей в год) в

2014 году сумма страховых взносов уменьшится по сравнению с 2013

годом в 2 раза и составит 16 239,6 руб. Но даже если доход

индивидуального предпринимателя составит 1 000 000 (миллион

рублей), то размер страховых взносов в 2014 году будет 23 239,6

рублей, что почти на 30% меньше чем в 2013 году. Жаль только, что

не все индивидуальные предприниматели "доживут" (т.е. не закроют

свои ИП) к этому времени.

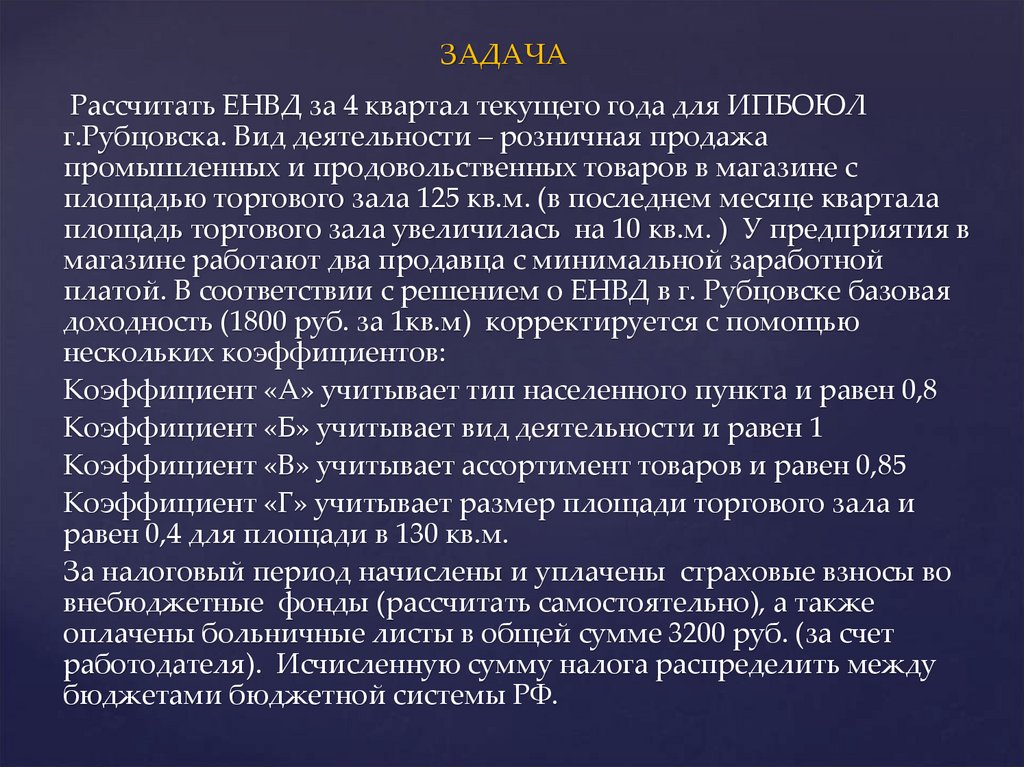

42. ЗАДАЧА

Рассчитать ЕНВД за 4 квартал текущего года для ИПБОЮЛг.Рубцовска. Вид деятельности – розничная продажа

промышленных и продовольственных товаров в магазине с

площадью торгового зала 125 кв.м. (в последнем месяце квартала

площадь торгового зала увеличилась на 10 кв.м. ) У предприятия в

магазине работают два продавца с минимальной заработной

платой. В соответствии с решением о ЕНВД в г. Рубцовске базовая

доходность (1800 руб. за 1кв.м) корректируется с помощью

нескольких коэффициентов:

Коэффициент «А» учитывает тип населенного пункта и равен 0,8

Коэффициент «Б» учитывает вид деятельности и равен 1

Коэффициент «В» учитывает ассортимент товаров и равен 0,85

Коэффициент «Г» учитывает размер площади торгового зала и

равен 0,4 для площади в 130 кв.м.

За налоговый период начислены и уплачены страховые взносы во

внебюджетные фонды (рассчитать самостоятельно), а также

оплачены больничные листы в общей сумме 3200 руб. (за счет

работодателя). Исчисленную сумму налога распределить между

бюджетами бюджетной системы РФ.

43. ЗАДАЧА

Вы зарегистрировали себя в качестве индивидуальногопредпринимателя 9 января 2014г. и будете оказывать

автотранспортные услуги по перевозке грузов.

Свидетельство о постановке на налоговый учет выдано 14

января. Планируете использовать один грузовой

автомобиль (грузоподъемность 10 тонн) в течение 2014

года без привлечения наемного работника (шофера).

Какую сумму ЕНВД вы уплатите по итогам года?

Определите обязательную сумму страховых взносов

индивидуального предпринимателя за расчетный

период (2014г.) исходя из стоимости страхового года.

finance

finance law

law