Similar presentations:

Деньги и кредит. Денежное обращение и денежная масса

1. ДЕНЬГИ И КРЕДИТ

3-12. Тема 5. ДЕНЕЖНОЕ ОБРАЩЕНИЕ И ДЕНЕЖНАЯ МАССА

5.1. Организация денежного обращения.5.2. Денежная масса.

5.3. Инфляция и дефляция.

3. 5.1. Организация денежного обращения

Обслуживая товарооборот, деньги находятся в постоянном движении,циркулируя между тремя крупными субъектами: государством, отдельными

хозяйствующими субъектами и населением.

Денежное обращение (денежный оборот) – это движение денег в наличной и

безналичной формах, обслуживающее реализацию товаров, услуг и расчетов в

хозяйстве.

Не всякое движение денег можно отнести к денежному обороту, а только такое,

в процессе которого денежные знаки переходят от одного субъекта к другому,

выполняя, таким образом, функцию средства обращения либо средства платежа.

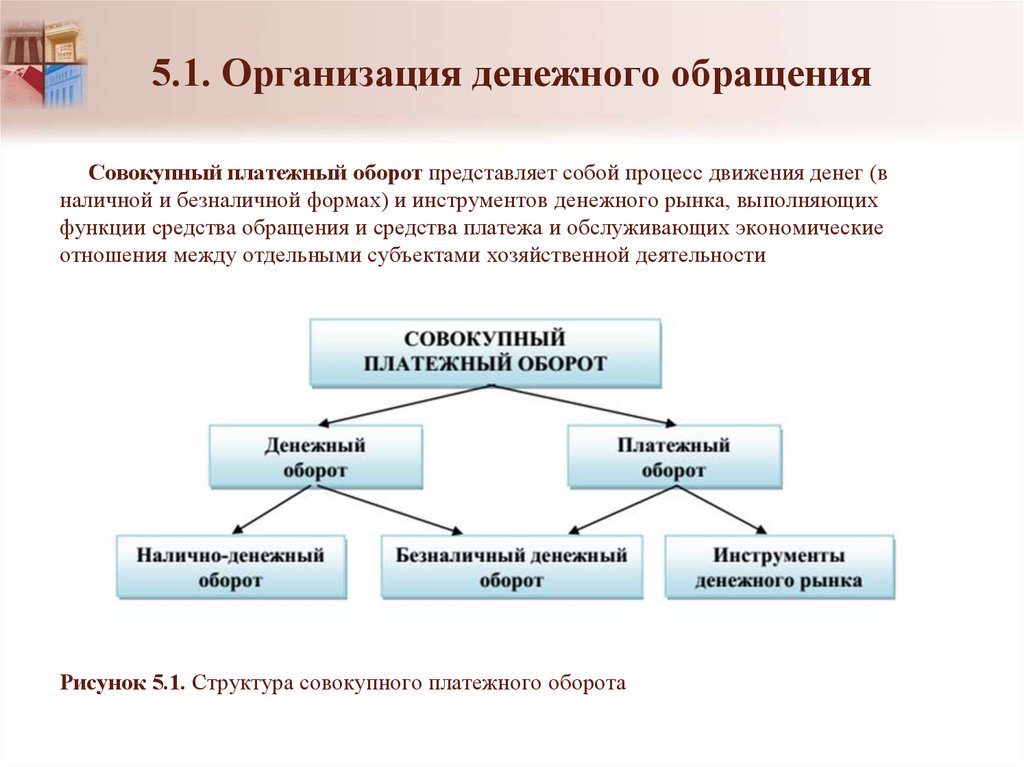

Для характеристики всей совокупности денежных потоков, представляющих

собой стоимость всех товаров, произведенных в обществе, независимо от формы

организации оборота применяют понятие «совокупный платежный оборот».

4. 5.1. Организация денежного обращения

Совокупный платежный оборот представляет собой процесс движения денег (вналичной и безналичной формах) и инструментов денежного рынка, выполняющих

функции средства обращения и средства платежа и обслуживающих экономические

отношения между отдельными субъектами хозяйственной деятельности

Рисунок 5.1. Структура совокупного платежного оборота

5. 5.1. Организация денежного обращения

В зависимости от формы функционирующих денег, денежный оборот подразделяетсяна:

• налично-денежный;

• безналичный.

Налично-денежный оборот – это часть денежного оборота, равная сумме всех платежей,

совершенных в наличной форме за определенный период времени.

Безналичный денежный оборот – это сумма платежей за определенный период времени,

совершенных без использования наличных денег путем перечисления денежных средств по

счетам клиентов в кредитных организациях или взаимных расчетов.

В зависимости от субъектов, между которыми осуществляется движение денег,

денежный оборот подразделяется на:

- межбанковский (между банками);

- банковский (один из участников – банк, а его партнеры – юр. и физ. лица);

- межхозяйственный (между юридическими лицами);

- оборот домашнего хозяйства (между физическими лицами) и др.

6. 5.1. Организация денежного обращения

Движение денег может опосредовать:- товарный оборот (связанный с процессом производства и реализации

продукции);

- нетоварный оборот (связанный с выполнением финансовых обязательств и

осуществление других платежей нетоварного характера).

В связи с этим выделяют:

- денежно-расчетный оборот (обслуживает расчеты по товарным операциям и по

отдельным нетоварным обязательства юридических и физических лиц);

- денежно-кредитный оборот (охватывает кредитные отношения, возникающие

во всех формах кредита);

- денежно-финансовый оборот (обслуживает финансовые отношения в хозяйстве)

7. 5.1. Организация денежного обращения

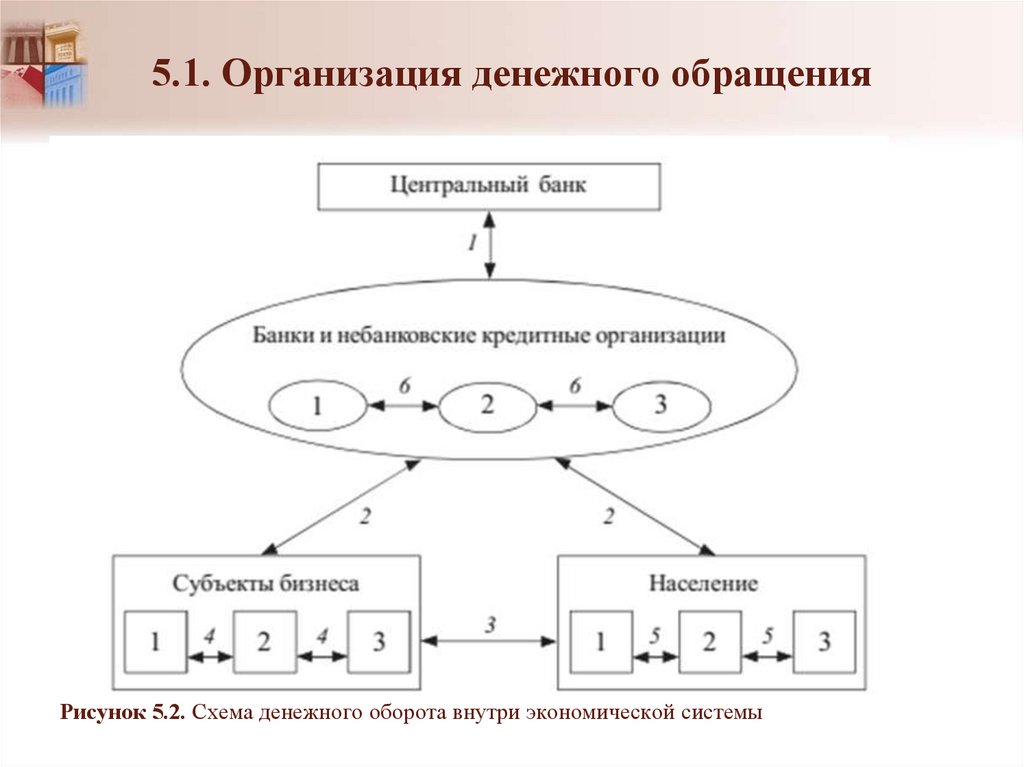

Рисунок 5.2. Схема денежного оборота внутри экономической системы8. 5.1. Организация денежного обращения

Центральный банк организует систему безналичных расчетов в экономике, т. е.проводит расчеты между кредитными организациями.

Для этого каждому кредитному учреждению открывается корреспондентский счет.

Корреспондентский счет представляет собой счет, на котором отражаются расчеты

кредитной организации (в частности, банком).

Корреспондентские субсчета открываются филиалам кредитных организаций.

Все субъекты бизнеса, официально зарегистрированные на территории государства и

осуществляющие на нем деятельность, имеют счета в банковских учреждениях

страны.

Расчетный счет – счет, открываемый банком субъекту предпринимательской

деятельности (юридическим лицам, не являющимися финансовыми организациями,

индивидуальным предпринимателям и физическим лицам, занимающимся частной

практикой или осуществляющим предпринимательскую деятельность) для проведения всех

видов расчетов, не запрещенных национальным законодательством.

Большинство физических лиц имеют в банках текущие счета, для совершения операций,

не связанных с предпринимательской деятельностью или частной практикой.

В современном мире наибольшее распространение получили электронные платежи.

Лидером современного рынка электронных платежей пока являются пластиковые карты –

как кредитные, так и дебетовые.

9. 5.1. Организация денежного обращения

Принципы организации денежного оборота:-

денежный оборот регулируется центральным банком;

-

Каждый коммерческий банк имеет один обязательный счет – корреспондентский,

который открывается в Национальном банке в момент его государственной регистрации.

-

Безналичный денежный оборот осуществляется в рамках банковской системы, а

исходным и конечным пунктом движения безналичных денег является банковский счет.

Владельцами банковских счетов могут быть юридические и физические лица.

- Юридические лица обязаны иметь текущий расчетный счет в банке, предназначенный

для безналичных платежей.

- все предприятия (объединения), организации и учреждения обязаны хранить денежные

средства на счетах в банке, проводить расчеты через банк преимущественно в безналичной

форме;

- предприятия, организации, предприниматели, физические лица, как правило, сами

выбирают банк для рассчетно-кассового обслуживания;

- банки должны обеспечивать ведение счетов предприятий и организаций, проведение по

ним безналичных и налично-денежных расчетов, прием и хранение денежных сбережений

населения, выдачу их по первому требованию вкладчиков в наличной форме и др.;

- во внутрибанковском обороте применяются только расчетные документы установленной

формы.

10. 5.1. Организация денежного обращения

Для осуществления безналичных расчетов нефинансовыми субъектами –резидентами национальной экономической системы – вырабатываются правила,

утверждаемые Центральным банком страны.

Наиболее распространенные формы безналичных расчетов:

• расчеты платежными поручениями;

• расчеты по аккредитиву;

• расчеты инкассовыми поручениями;

• расчеты чеками;

• расчеты в форме перевода денежных средств по требованию получателя средств (прямое

дебетование);

• расчеты в форме перевода электронных денежных средств.

Для осуществления расчетно-кассового обслуживания между банком и клиентом –

заключается договор банковского счета.

В соответствии с ним, как уже отмечалось выше, клиент открывает в банке свой

расчетный счет.

11. 5.1. Организация денежного обращения

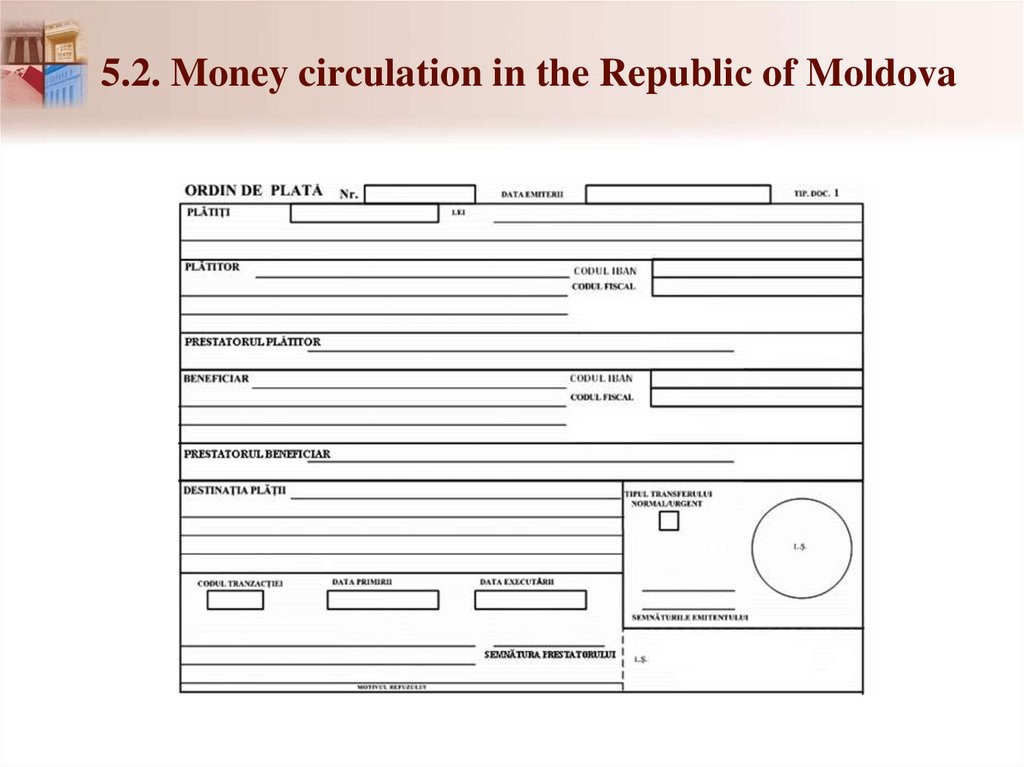

Платежное поручение представляет собой письменное распоряжение владельца счетаобслуживающему его банку, оформленное расчетным документом, о переводе определенной

денежной суммы на указанный счет получателя, открытый в данном или ином банковском

учреждении.

Рисунок 5.3. Схема расчетов по платежному поручению:

1 – представление юридическим лицом платежного поручения в обслуживающий его банк для совершения

расчетов;

2 – совершение расчетной сделки путем проведения межбанковского денежного перевода посредством

корреспондентских отношений кредитных институтов (банк плательщика дебетует счет плательщика и

пересылает деньги в банк получателя);

3 – зачисление полученной суммы на расчетный счет получателя средств

12. 5.1. Организация денежного обращения

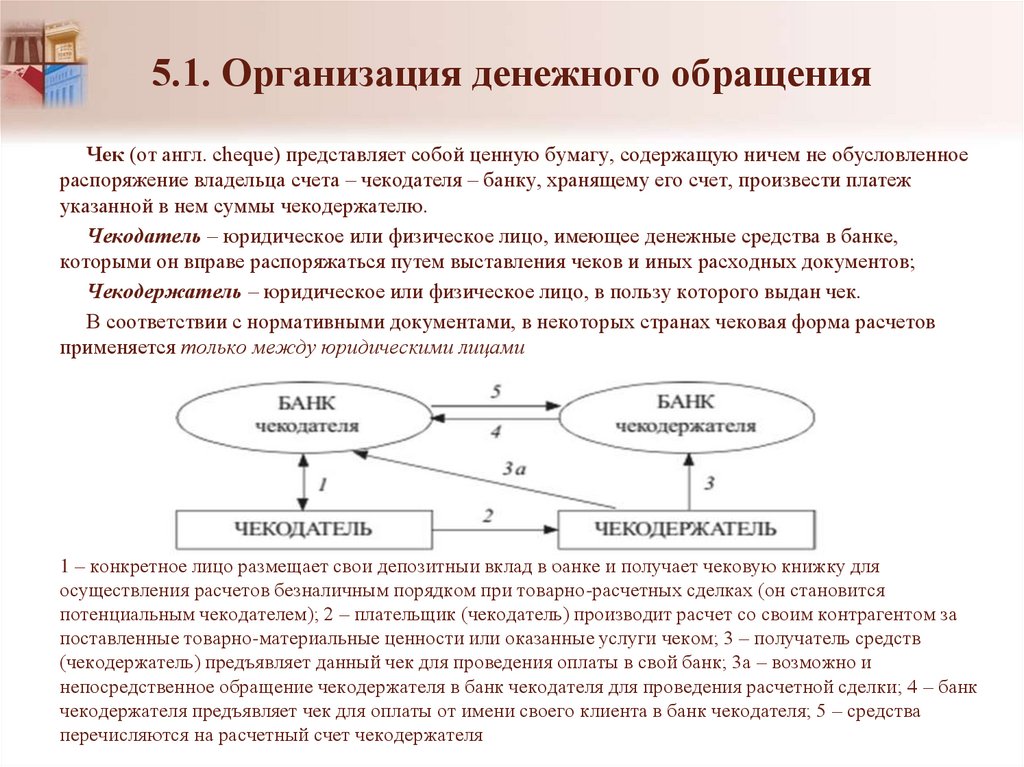

Чек (от англ. cheque) представляет собой ценную бумагу, содержащую ничем не обусловленноераспоряжение владельца счета – чекодателя – банку, хранящему его счет, произвести платеж

указанной в нем суммы чекодержателю.

Чекодатель – юридическое или физическое лицо, имеющее денежные средства в банке,

которыми он вправе распоряжаться путем выставления чеков и иных расходных документов;

Чекодержатель – юридическое или физическое лицо, в пользу которого выдан чек.

В соответствии с нормативными документами, в некоторых странах чековая форма расчетов

применяется только между юридическими лицами

1 – конкретное лицо размещает свой депозитный вклад в банке и получает чековую книжку для

осуществления расчетов безналичным порядком при товарно-расчетных сделках (он становится

потенциальным чекодателем); 2 – плательщик (чекодатель) производит расчет со своим контрагентом за

поставленные товарно-материальные ценности или оказанные услуги чеком; 3 – получатель средств

(чекодержатель) предъявляет данный чек для проведения оплаты в свой банк; 3а – возможно и

непосредственное обращение чекодержателя в банк чекодателя для проведения расчетной сделки; 4 – банк

чекодержателя предъявляет чек для оплаты от имени своего клиента в банк чекодателя; 5 – средства

перечисляются на расчетный счет чекодержателя

13. 5.1. Организация денежного обращения

Аккредитив (от лат. accredo – доверяю) представляет собой условное денежноеобязательство, принимаемое банком по поручению плательщика – банк обязуется произвести

платежи в пользу получателя средств по предъявлении последним документов,

соответствующих условиям аккредитива, или предоставить полномочия другому банку

произвести такие платежи.

Из приведенного определения следует, что при осуществлении расчетов с помощью

аккредитива в сделке участвуют три (иногда четыре) стороны:

– получатель денежных средств, т. е. поставщик товара или услуг (исполнитель

хозяйственного договора);

– плательщик по сделке, т. е. покупатель товара или услуг, предлагаемых поставщиком;

– банк-эмитент, или банк плательщика;

– исполняющий банк, или банк, которому поручено исполнение аккредитива.

Среди всех форм безналичных расчетов хозяйствующих субъектов аккредитив отличается

наиболее сложным документооборотом и высокими издержками на проведение самой

расчетной сделки.

14. 5.1. Организация денежного обращения

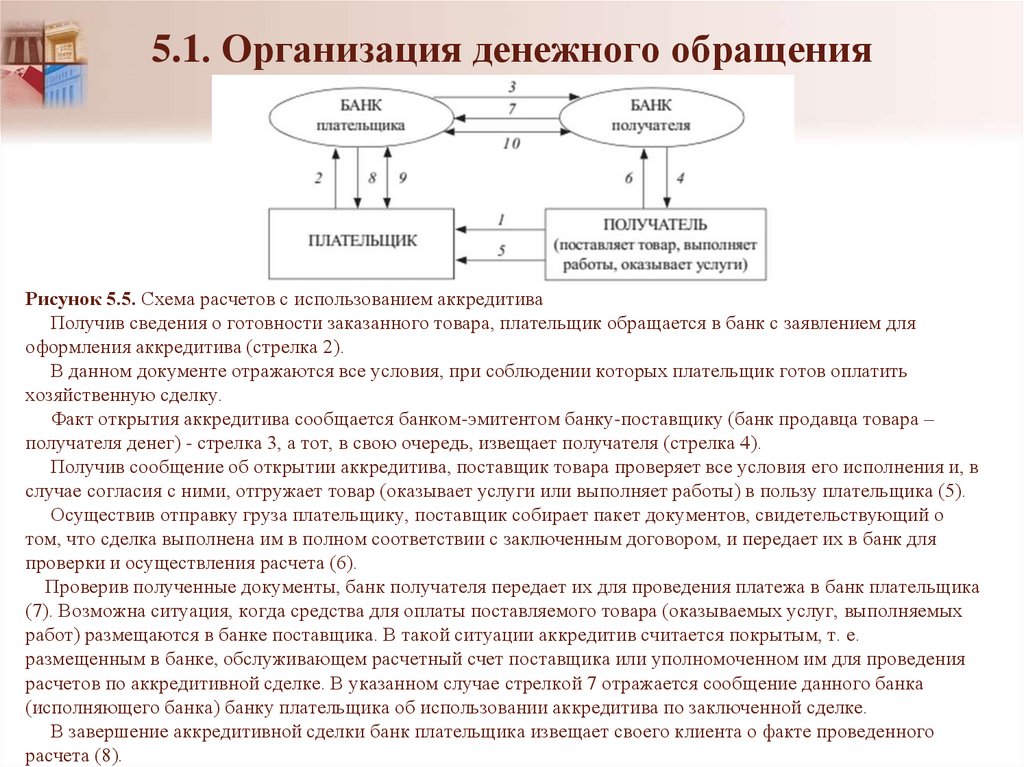

Рисунок 5.5. Схема расчетов с использованием аккредитиваПолучив сведения о готовности заказанного товара, плательщик обращается в банк с заявлением для

оформления аккредитива (стрелка 2).

В данном документе отражаются все условия, при соблюдении которых плательщик готов оплатить

хозяйственную сделку.

Факт открытия аккредитива сообщается банком-эмитентом банку-поставщику (банк продавца товара –

получателя денег) - стрелка 3, а тот, в свою очередь, извещает получателя (стрелка 4).

Получив сообщение об открытии аккредитива, поставщик товара проверяет все условия его исполнения и, в

случае согласия с ними, отгружает товар (оказывает услуги или выполняет работы) в пользу плательщика (5).

Осуществив отправку груза плательщику, поставщик собирает пакет документов, свидетельствующий о

том, что сделка выполнена им в полном соответствии с заключенным договором, и передает их в банк для

проверки и осуществления расчета (6).

Проверив полученные документы, банк получателя передает их для проведения платежа в банк плательщика

(7). Возможна ситуация, когда средства для оплаты поставляемого товара (оказываемых услуг, выполняемых

работ) размещаются в банке поставщика. В такой ситуации аккредитив считается покрытым, т. е.

размещенным в банке, обслуживающем расчетный счет поставщика или уполномоченном им для проведения

расчетов по аккредитивной сделке. В указанном случае стрелкой 7 отражается сообщение данного банка

(исполняющего банка) банку плательщика об использовании аккредитива по заключенной сделке.

В завершение аккредитивной сделки банк плательщика извещает своего клиента о факте проведенного

расчета (8).

15. 5.1. Организация денежного обращения

Данной операцией период расчета по аккредитиву можно считать законченным, еслиреально списываемая с аккредитивного счета сумма не меньше той, которая была

забронирована первоначально.

Если же на аккредитивном счете после совершения расчетов остается неиспользованная

сумма, а также в случае неисполнения сделки или истечения срока действия аккредитива,

клиент (плательщик) вправе обратиться к своему банку о перечислении оставшейся суммы на

его расчетный счет (9).

В случае использования покрытого аккредитива банк плательщика обращается в

исполняющий банк (10) за указанными средствами. После этого можно считать аккредитив

закрытым.

16. 5.1. Организация денежного обращения

Инкассовое поручение является расчетным документом, на основании которогопроизводится списание денежных средств со счета плательщика в бесспорном порядке.

Инкассовые поручения могут применяться в следующих случаях:

– когда порядок бесспорного взыскания денежных средств установлен законодательством,

в том числе для взыскания денежных средств органами, выполняющими контрольные

функции (в этом случае в инкассовом поручении должна быть сделана ссылка на закон);

– для взыскания по исполнительным документам (с обязательной ссылкой на дату выдачи и

всех реквизитов исполнительного документа, чаще всего с приложением подлинника

исполнительного листа);

– когда банку, обслуживающему плательщика, предоставлено право на списание денежных

средств с его счета в бесспорном порядке (например, в случае погашения срочных

обязательств по выданному ранее кредиту).

– расчеты по инкассо (от ит. incasso) – банковская операция, при которой банк по

поручению клиента получает причитающиеся последнему денежные суммы на основании

денежно-товарных или расчетных документов;

17. 5.1. Организация денежного обращения

Платежное требование содержит требование получателя средств по основному договору кдолжнику (плательщику) об уплате определенной денежной суммы через банк.

Одной из существенных составляющих расчетов платежными требованиями является

соблюдение правила акцептования плательщиком обязательств, выставленных на него для

оплаты.

Акцепт (от лат. acceptus – принятый) означает согласие, принятие плательщиком

обязательств для исполнения.

Акцептованный документ – это документ, по которому плательщик готов заплатить.

Плательщик вправе акцептовать платежное требование или отказаться (полностью

или частично) от акцепта.

Причины отказа могут быть различными. Например, несоответствие применяемой формы

расчетов заключенному договору, несовпадение количества реально поставленного товара

количеству, указанному в платежном требовании, иные причины.

В случае полного отказа от акцепта платежное требование возвращается банку-эмитенту

без удовлетворения, с обоснованием причин отказа, высказанных плательщиком.

При частичном отказе от акцепта исполняющий банк перечисляет банку-эмитенту часть

суммы, которую согласен заплатить плательщик, и обоснование его отказа от оплаты

оставшейся суммы.

При акцепте платежного поручения в полном объеме исполняющий банк переводит сумму в

банк-эмитент в пользу поставщика.

18. 5.1. Организация денежного обращения

Рисунок 5.6. Схема расчетов по платежному требованиюСтрелка 1 отражает исполнение поставщиком хозяйственного договора (о поставке товара, оказании

услуг, выполнении работ) перед плательщиком.

Выполнив договор, поставщик товара (получатель денег) выставляет платежное требование (стрелка 2).

Проверив правильность заполнения расчетных документов, соответствие их требованиям Центрального

банка, банк получателя (банк-эмитент) направляет платежное требование исполняющему банку – банку

плательщика за товар (3).

Получив платежное требование на имя своего клиента, исполняющий банк извещает об этом (4) своего

клиента (плательщика – покупателя товара) и устанавливает срок акцепта (если поставщик не установил его

самостоятельно).

Плательщик вправе акцептовать платежное требование или отказаться (полностью или частично) от

акцепта.

В приведенной схеме акцепт плательщиком выставленного требования показан стрелкой 5, а

перечисление средств из исполняющего банка банку-эмитенту – стрелкой 6.

Далее средства зачисляются на расчетный счет получателя средств (7).

19. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В РЕСПУБЛИКЕ МОЛДОВА

Денежное обращение в Республике Молдова осуществляется как в наличной, так и вбезналичной форме.

Для осуществления денежного обращения в наличной форме используются банкноты и

монеты, выпущенные НБМ.

Функционирование этих платежных инструментов регулируется Законом о Национальном

банке Молдовы, Регламентом об осуществлении операций с денежной наличностью в банках

Республики Молдова и другими нормативными актами.

На территории Республики Молдова «молдавские леи» являются единственным легальным

платежным средством. НБМ регулярно предоставляет банкноты и монеты для

удовлетворения денежных потребностей национальной экономики.

Банкноты и монеты, выпущенные НБМ, принимаются по их номинальной стоимости для

оплаты всех государственных или частных долгов на территории страны.

В Республике Молдова наличные платежи, особенно в случае физических лиц, традиционно

остаются наиболее широко используемым способом осуществления платежей.

Наличное денежное обращение обеспечивается также такими инструментами как чек,

переводной вексель и банковская карта

20. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В РЕСПУБЛИКЕ МОЛДОВА

Осуществление расчетов чеком регулируется Гражданским кодексом РеспубликиМолдова и Положением об использовании Чековой книги.

Правовую базу для использования переводных векселей в Республике Молдова составляет

Гражданский кодекс Республики Молдова, Закон о переводном векселе и проч.

Закон поддерживается Женевской конвенцией от 7 июня 1930 г., которая регулирует на

международном уровне обращение переводных векселей.

Следует отметить, что в местной практике переводной вексель как платежный

инструмент не использовался и не используется.

Функционирование банковских карточек регулируется Гражданским кодексом Республики

Молдова, Регламентом о платежных карточках и др.

Безналичные переводы в Республике Молдова осуществляются посредством кредитовых

переводов, регулируемых Регламентом о кредитовом переводе, посредством прямого

дебетования, регулируемого Положением о прямом дебетовании, а также с использованием

документальных аккредитивов и инкассо.

Правовая основа использования документарного аккредитива в Республика Молдова

учреждена Гражданским кодексом Республики Молдова, «Едиными правилами взыскания»

Парижской международной торговой палаты, ратифицированными НБМ.

Правовую основу для использования документального инкассо в Республике Молдова

составляет Гражданский кодекс Республики Молдова, «Единые правила взыскания»

Парижской международной торговой палаты, ратифицированные НБМ.

21. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В РЕСПУБЛИКЕ МОЛДОВА

Осуществление межбанковских безналичных переводов в Республике Молдоваосуществляется посредством Автоматизированной межбанковской платежной системы

(SAPI), правовое регулирование которой осуществляется Регламентом об

автоматизированной системе межбанковских платежей (АСМП, SAPI).

АСМП (SAPI) состоит из:

a) Системы валовых расчетов в режиме реального времени (система ВРРВ) предназначенной для обработки срочных платежей и на крупные суммы.

Система ВРРВ осуществляет обработку платежных документов, переданных

участниками, и окончательный расчет связанных с ними денежных переводов в режиме

реального времени, в том числе окончательный расчет денежных средств, связанных со

сделками с финансовыми инструментами.

b) Клиринговой системы с расчетом нетто-позиций (клиринговая система) –

предназначенной для обработки платежей на мелкие суммы в молдавских леях.

Клиринговая система осуществляет обработку пакетов платежных документов,

переданных участниками, и рассчитывает многосторонние нетто-позиции участников.

Участниками (SAPI) являются все банки Республики Молдова, включая их филиалы,

Министерство Финансов, Единый центральный Депозитарий ценных бумаг, расчетнокассовый центр г. Тирасполь, Фонд гарантирования депозитов в банковской системе, “Paynet

services” SRL, “BPAY” SRL.

22. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В РЕСПУБЛИКЕ МОЛДОВА

Любой платежный документ, отправленный из банка в Республике Молдова сначалапоступает в SAPI, а затем направляется для дальнейшей обработки в банк адресат.

Если платеж отмечен как срочный, или сумма платежа большая (более 50000 лей),

платежный документ автоматически отправляется в SAPI в Систему валовых расчетов в

режиме реального времени, где он сразу обрабатывается.

Остальные платежи попадают в SAPI в Клиринговую систему с расчетом неттопозиций, где они накапливаются и обрабатываются дважды в течение операционного дня.

Платежные документы по расчетам по обязательствам перед бюджетом, по оплате сделок с

ценными бумагами и проч. имеют свои особенности.

23. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В РЕСПУБЛИКЕ МОЛДОВА

Рисунок 5.7. Схема кредитового перевода24. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В РЕСПУБЛИКЕ МОЛДОВА

Рисунок 5.8. Схема прямого дебетования25. 5.2. Money circulation in the Republic of Moldova

26. 5.2. Денежная масса

Налично-денежный и безналичный оборот тесно взаимосвязаны между собой всилу того, что деньги постоянно переходят из одной формы в другую.

Важнейшим количественным показателем денежного обращения является

денежная масса.

Денежная масса – это совокупный объем покупательных и платежных средств,

обслуживающих хозяйственный оборот и принадлежащих частным лицам,

предприятиям и государству.

По своей структуре денежная масса является неоднородным показателем.

Для характеристики структуры денежной массы используются денежные агрегаты.

Денежный агрегат - это статистический показатель, определяющий объем и

структуру денежной массы.

27. 5.2. Денежная масса

При всем многообразии методов статистического учета денежной массы в различныхстранах денежные агрегаты в наиболее общем виде могут быть представлены следующим

образом:

М0 - включает наличные деньги в обращении (банкноты, монеты металлические, а в

некоторых странах казначейские билеты) и денежные средства в кассах банков;

М1 - содержит агрегат М0 плюс средства на текущих банковских счетах и вклады до

востребования, которые можно немедленно использовать в функции денег или как средства

обращения, или как средства платежа;

М2 - состоит из агрегата М1 плюс срочные и сберегательные вклады в коммерческих

банках; средства с этих вкладов становятся доступны вкладчику лишь по истечении

определенного времени, предусмотренного депозитным договором между банком и его

клиентом;

М3 - содержит агрегат М2 плюс сберегательные сертификаты в специализированных

финансово-банковских учреждениях;

М4 - состоит из агрегата М3 плюс акции, облигации, депозитные сертификаты

коммерческих банков, векселя физических и юридических лиц, т. е. денежные обязательства,

для превращения которых в «живые» деньги требуется много времени.

28. 5.2. Денежная масса

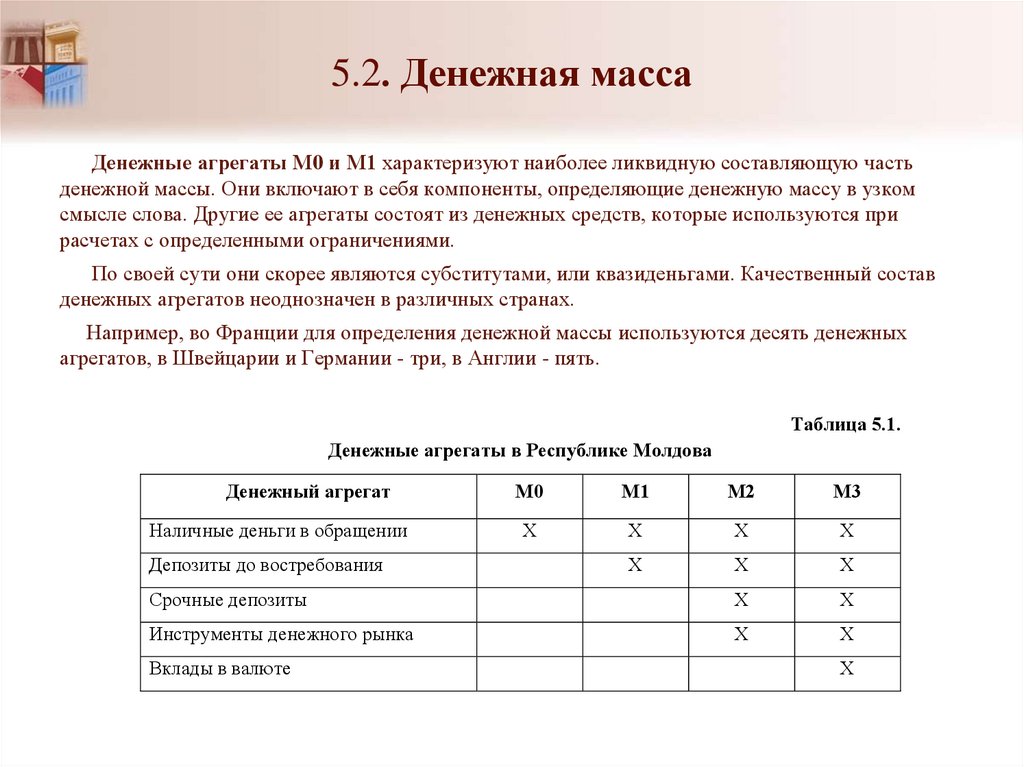

Денежные агрегаты М0 и М1 характеризуют наиболее ликвидную составляющую частьденежной массы. Они включают в себя компоненты, определяющие денежную массу в узком

смысле слова. Другие ее агрегаты состоят из денежных средств, которые используются при

расчетах с определенными ограничениями.

По своей сути они скорее являются субститутами, или квазиденьгами. Качественный состав

денежных агрегатов неоднозначен в различных странах.

Например, во Франции для определения денежной массы используются десять денежных

агрегатов, в Швейцарии и Германии - три, в Англии - пять.

Таблица 5.1.

Денежные агрегаты в Республике Молдова

Денежный агрегат

М0

М1

М2

М3

Х

Х

Х

Х

Х

Х

Х

Срочные депозиты

Х

Х

Инструменты денежного рынка

Х

Х

Наличные деньги в обращении

Депозиты до востребования

Вклады в валюте

Х

29. 5.2. Денежная масса

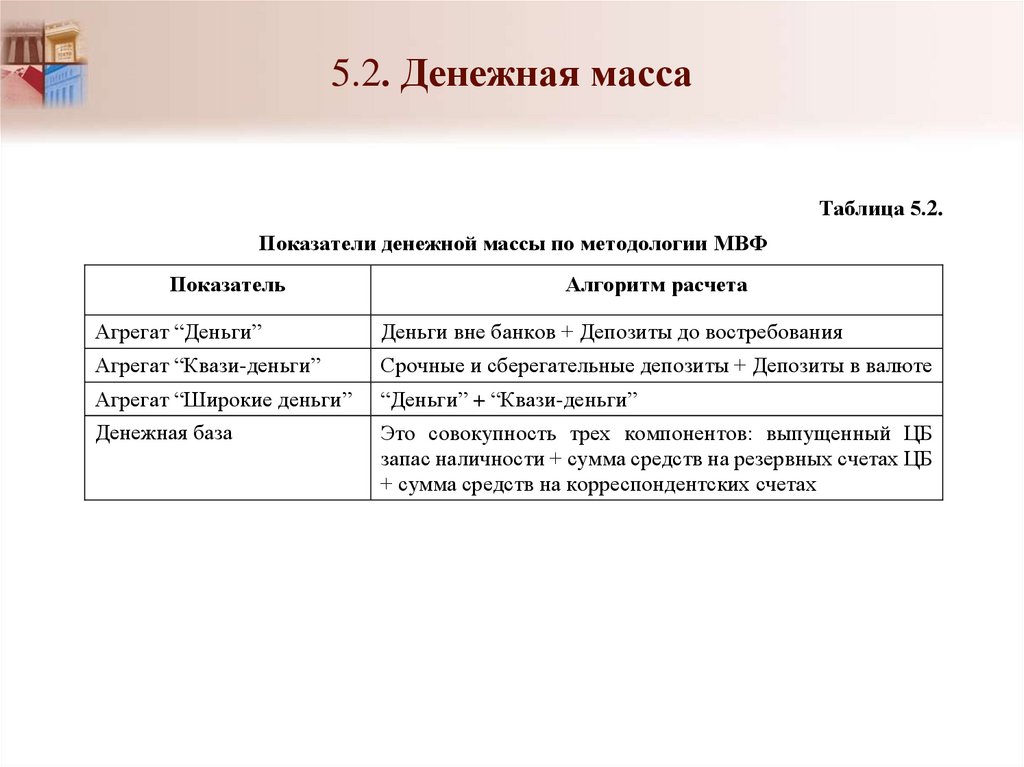

Таблица 5.2.Показатели денежной массы по методологии МВФ

Показатель

Алгоритм расчета

Агрегат “Деньги”

Деньги вне банков + Депозиты до востребования

Агрегат “Квази-деньги”

Срочные и сберегательные депозиты + Депозиты в валюте

Агрегат “Широкие деньги”

“Деньги” + “Квази-деньги”

Денежная база

Это совокупность трех компонентов: выпущенный ЦБ

запас наличности + сумма средств на резервных счетах ЦБ

+ сумма средств на корреспондентских счетах

30. 5.2. Денежная масса

В любой стране денежная масса выступает объектом постоянного государственногорегулирования, поскольку размер денежной массы и темпы ее прироста влияют на

состояние других экономических показателей.

Так, например, если денежная масса растет значительно быстрее, чем объем

национального производства, то при прочих равных условиях это может привести к

инфляции.

В то же время государство прибегает к дополнительной денежной эмиссии для

стимулирования экономического роста.

В этом случае увеличение количества денег в обращении удешевляет кредиты и

способствует расширению производственных инвестиций.

Если же рост денежной массы не успевает за увеличением объема национального

производства, то при неизменной скорости обращения денег их может не хватить для

нормального обслуживания всех платежей и расчетов, что создаст вероятность

возникновения перебоев в работе национального хозяйства.

Контрагентам просто нечем будет расплачиваться друг с другом, они не смогут погашать

возникающие денежные обязательства.

31. 5.2. Денежная масса

Денежная база - совокупность обязательств Центрального Банка, которые могут бытьиспользованы для создания денежной массы. Включает в себя наличные деньги в обращении

и обязательства центрального банка перед кредитными организациями.

Денежная база в широком определении включает:

• выпущенные в обращение наличные деньги;

• остатки средств наличных денег в кассах коммерческих банков;

• остатки на счетах обязательных резервов, депонируемых в Центральном Банке;

• средства коммерческих банков на корреспондентских и депозитных счетах в Центральном

Банке;

• вложения кредитных организаций в облигации Центральном Банке

32. 5.2. Денежная масса

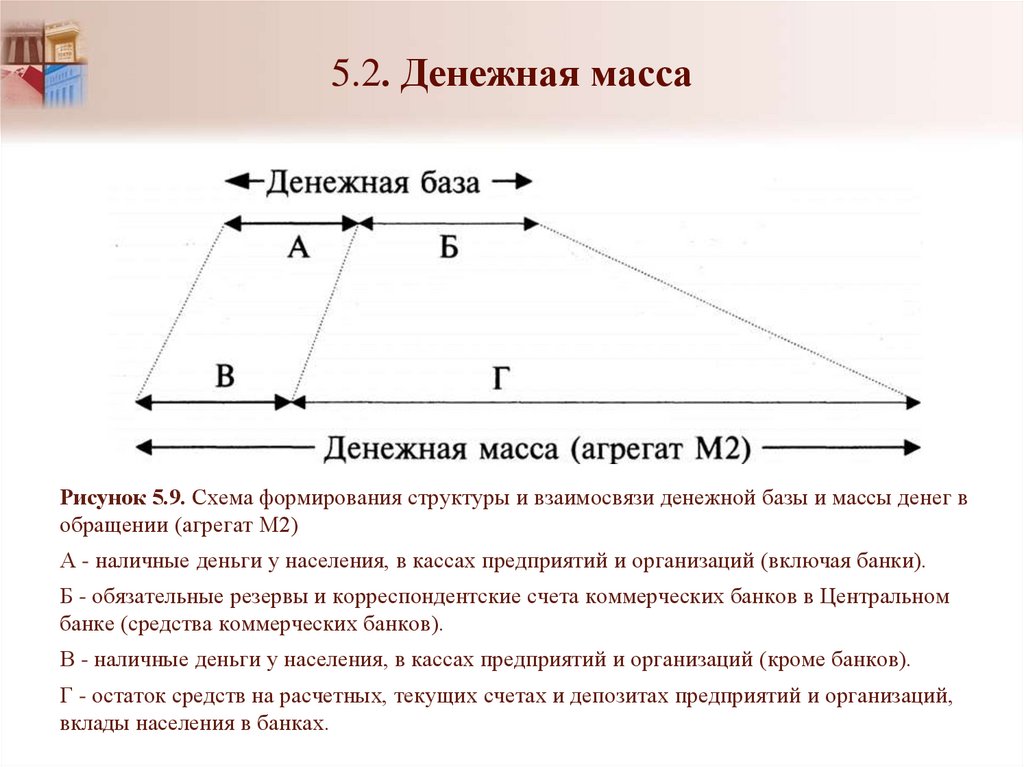

Рисунок 5.9. Схема формирования структуры и взаимосвязи денежной базы и массы денег вобращении (агрегат М2)

А - наличные деньги у населения, в кассах предприятий и организаций (включая банки).

Б - обязательные резервы и корреспондентские счета коммерческих банков в Центральном

банке (средства коммерческих банков).

В - наличные деньги у населения, в кассах предприятий и организаций (кроме банков).

Г - остаток средств на расчетных, текущих счетах и депозитах предприятий и организаций,

вклады населения в банках.

33. 5.2. Денежная масса

Денежная эмиссия (лат. emissio — выпуск) — создание и поступление в денежныйоборот различных платежных средств., как в наличной, так и в безналичной форме.

Следствием денежной эмиссии является увеличение денежной массы в обращении.

Эмиссионная система — законодательно установленный порядок выпуска и обращения

денежных знаков

Эмиссия объективно необходима и представляет собой неотъемлемый атрибут

экономических систем всех стран мира.

Находящиеся в обращении денежные знаки постоянно ветшают, и их место регулярно

занимают новые, появляющиеся в результате эмиссии.

Наряду с этим государства, имеющие положительный показатель прироста объема

производства (в реальном исчислении), сталкиваются с ростом объема продаж в рамках

экономической системы. Соответственно, это требует увеличения объема денежной массы,

обращающейся в стране, что также осуществляется за счет эмиссии, которая в этом случае

удовлетворяет объективный запрос экономики в средствах обращения.

Денежная эмиссия, не нарушающая соотношения товарной и денежной массы в

экономической системе и не приводящая к негативным последствиям, называется

выпуском денег в обращение.

34. 5.2. Денежная масса

Эмиссия бывает наличная и безналичная (4/5 всей эмиссии).Эмиссия банкнот (наличных денег) связана с кассовым обслуживанием сферы

производства и сферы обслуживания: коммерческих банков, государственного бюджета,

государственного долга, когда необходимо увеличение кассового резерва наличных денег.

Эмиссия банкнот осуществляется центральным банком страны.

В экономически развитых странах 95% всего денежного оборота составляют безналичные

расчеты. Поэтому и увеличение денежной массы в обращении происходит главным образом

не за счет эмиссии банкнот (наличных денег), а благодаря безналичной эмиссии.

Понятия «выпуск денег» и «эмиссия денег» – неравнозначны. Выпуск денег в оборот

происходит постоянно.

Коммерческие банки выпускают деньги в оборот при осуществлении кредитных и

кассовых операций. Так, при получении клиентами банка кредита наличными или снятия

наличных денег со своего депозита происходит выпуск наличных денег в оборот. Таким

образом, происходит регулярное поступление в хозяйственный оборот и изъятие из него

денег в виде банкнот и бессрочных депозитов (вкладов) центрального и коммерческих

банков.

Безналичные деньги выпускаются в оборот, когда коммерческие банки

предоставляют ссуду своим клиентам.

35. 5.2. Денежная масса

Для обоснования пределов роста денежной массы (М2) используется денежныймультипликатор, характеризующий возможное увеличение денежной массы без

отрицательных последствий для роста цен и инфляции.

Его величина определяется как отношение денежной массы (в основном денежного

агрегата М2) к денежной базе:

Денежный мультипликатор = (Денежная масса)/(Денежная База)

(5.1.)

Также денежный мультипликатор может рассчитываться в разрезе отдельных денежных

агрегатов – М1 или М2

Дм = М2/ДБ

где Дм – денежный мультипликатор;

М2 – денежная масса, ден. ед.;

ДБ – денежная база, ден. ед..

(5.2.)

36. 5.2. Денежная масса

В современной рыночной экономике используют несколько формул, определяющихобъем суммы денег, необходимых для обращения.

Одна из них имеет следующий вид:

(5.3.)

где До - сумма денег, необходимых для обращения;

Тц - сумма цен реализуемых товаров;

Пс - сумма платежей, по которым наступил срок;

Звп - сумма взаимопогашаемых платежей;

Дп - сумма передачи долгов;

Рив - сумма цен товаров, реализованных за иностранную валюту;

Оп - сумма отсроченных платежей;

Вп - сумма векселей, переучтенных центральным банком;

СО - скорость обращения денег.

37. 5.2. Денежная масса

Однако современная статистика, как правило, не позволяет рассчитывать все элементыданной развернутой формулы, поэтому нередко используют другой метод, основанный на

уже известной вам формуле американского экономиста Фишера:

M = (P*Q)/V

(5.4.)

где M – масса денег в обращении,

P – средняя цена товаров и услуг,

Q – количество реализованных товаров и услуг (объем производства товаров),

V - скорость обращения денег

В некоторых источниках, данная зависимость между массой денег в обороте, уровнем

цен реализуемых товаров, их количеством и скоростью оборота денег называется законом

денежного обращения (оборота).

38. 5.2. Денежная масса

Сущность закона денежного оборота выражается в том, что количество денег,необходимых для выполнения функции средства обращения, должно быть равно сумме

цен реализуемых товаров, деленной на число оборотов (скорость обращения)

одноименных денежных единиц.

Поскольку произведение цен товаров и услуг и их количества дает нам совокупный объем

всех произведенных товаров и услуг в ценовом выражении мы можем заменить P*Q на ВВП,

в этом случае выражение будет выглядеть следующим образом

M = ВВП/V

(5.5.)

C учетом корректировки на инфляцию, данную формулу можно представить следующим

образом:

M = (ВВП*I)/V

(5.6.)

где I – темп роста инфляции

Зависимость между динамикой уровня цен, объема денежной массы, скорости оборота денег

и объема производства можно записать в следующем виде

Ip= (I_(m *) I_v)/I_q

где Ip – индекс цен,

Im – индекс объема денежной массы,

Iv – индекс оборачиваемости (количества оборотов) денежной массы,

Iq – индекс объема производства товаров и услуг.

(5.7.)

39. 5.2. Денежная масса

Скорость оборота денег – это быстрота их оборачиваемости при обслуживании сделок.Она измеряется двумя показателями:

- количеством оборотов денег в обращении (V);

- продолжительностью одного оборота денежной массы (T).

Первый показатель характеризует среднюю скорость оборота денежной единицы, т.е.

число сделок, которое в среднем обслуживает каждая единица денежной массы. Из

уравнения денежного оборота количество оборотов определяется по формуле:

V = ВВП/M

(5.8.)

Можно определять число оборотов для различных денежных агрегатов, например, для М0,

оно определится по формуле:

V = ВВП/M0

(5.9.)

Выделив агрегат М0 из денежной массы, получим модель скорости оборота денежной

массы:

V = Vн * d

где Vн - количество оборотов наличных денег,

d – доля наличных денег в денежной массе

(5.10.)

40. 5.2. Денежная масса

Абсолютное изменение скорости оборота денежной массы происходит под влияниемдвух факторов:

- скорости обращения наличных денег;

- доли наличных денег в денежной массе

Для определения относительного изменения скорости оборота денежной массы

применяется следующая формула:

Iv = Ivh * Id

(5.11.)

где Iv – индекс количества оборотов денежной массы;

Ivh - индекс количества оборотов наличной денежной массы;

Id - индекс доли наличности в общем объеме денежной массы

Продолжительность одного оборота денежной массы (T) можно определить по

формуле:

T = (M/ВВП)/Dn

(5.12.)

где Dn - количество дней в периоде

Также этот показатель можно рассчитать, используя формулу

Т = Dn/V

(5.13.)

41. 5.2. Денежная масса

Динамика скорости оборота денежной массы, ее структура, скорость оборота денегоказывают влияние на условия формирования инфляционных процессов и на процесс

дедолларизации.

Для анализа степени обеспеченности экономики денежными средствами используется

показатель относительной обеспеченности платежного оборота денежной массой,

который носит название коэффициент монетизации (Km) экономики.

Он рассчитывается по формуле

Km(%) = М2/ВВП * 100

(5.14.)

Таким образом, коэффициент монетизации является величиной, обратной скорости оборота

денег.

42. 5.3. Инфляция и дефляция

Понятие «инфляция» (лат. inflatiо - вздутие) впервые стало применяться в СевернойАмерике в 1861—1865 гг.

Оно означало процесс, приводящий к увеличению налично-денежной массы. В

экономической литературе этот термин появился в начале ХХ в., после перехода к массовому

использованию правительствами многих стран бумажных денег. С ХХ века инфляция

становится постоянным явлением в экономике большинства государств.

Инфля́ция - повышение общего уровня цен на товары и услуги на длительный срок.

43. 5.3. Инфляция и дефляция

В экономической науке различают следующие причины инфляции:1) Рост государственных расходов (дефицит государственного бюджета), для

финансирования которых государство прибегает к денежной эмиссии.

2) Чрезмерное расширение денежной массы, за счет эмиссии денег.

3) Повышение доходов, когда население имеет возможность приобретать все больше

товаров и услуг, стимулируя спрос на них, что, в свою очередь, толкает цены вверх.

5) Сокращение реального объёма национального производства, которое при стабильном

уровне денежной массы приводит к росту цен, так как меньшему объёму товаров и услуг

соответствует прежнее количество денег.

6) Увеличение и ввод новых государственных налогов, пошлин, акцизов и т. д., при

стабильном уровне денежной массы,

7) Валютные кризисы и девальвация валют;

8) Рост себестоимости товаров и услуг;

9) Высокие инфляционные ожидания (население впрок покупает завышенные объемы

товаров, стимулируя рост цен на них).

44. 5.3. Инфляция и дефляция

В ходе особо сильных инфляций, как например, в России во время Гражданской войны, илиГермании 1920-х гг. денежное обращение может вообще уступить место натуральному

обмену.

1. В зависимости от факторов инфляции выделяют:

- инфляцию спроса (обусловливается «разбуханием» денежной массы и в связи с этим ростом

платежеспособного спроса при данном уровне цен в условиях производства, не способного

быстро реагировать на потребности рынка. Совокупный спрос, превышающий

производственные возможности экономики, вызывает повышение цен);

- инфляцию издержек производства (расходы на производство товара и оказание услуг

возрастают быстрыми темпами под влиянием специфики развития производства,

деятельности государства, политики профсоюзов - повышение издержек производства ведет

к росту цен);

2. В зависимости от темпов инфляции различают:

• ползучую инфляцию - означает, что цены растут постепенно, на 3-5% (до 10%) в год.

Умеренные темпы инфляции - положительный для экономики фактор, стимулирующий

спрос, способствующий расширению производства и активному инвестированию;

• галопирующую инфляцию - характеризуется ростом цен на 10-50% в год и свойственна в

основном для развивающихся стран (также наблюдается во время кризисов);

• гиперинфляцию - характеризуется ростом цен более, чем на 50% в год. Чаще всего

возникает, когда государство начинает неограниченную и необоснованную эмиссию денег

для финансирования растущего дефицита бюджета.

45. 5.3. Инфляция и дефляция

3. С точки зрения проявления различают «открытую» и «подавленную» инфляцию.• открытая инфляция – инфляция в виде роста цен потребительских товаров и

производственных ресурсов;

Открытая инфляция характерна для стран рыночной экономики, где свободное

взаимодействие спроса и предложения способствует открытому, ничем не ограниченному

росту цен. Хотя открытая инфляция и искажает рыночные процессы, все же она сохраняет за

ценами роль сигналов, показывающих производителям и покупателям сферы выгодного

приложения капиталов.

• скрытая инфляция – инфляция, возникшая вследствие товарного дефицита,

сопровождающегося стремлением государственных органов удержать цены на прежнем

уровне.

Подавленная инфляция (скрытая инфляция) присуща экономике с командноадминистративным контролем над ценами и доходами.

Жесткий контроль над ценами не позволяет открыто проявиться инфляции в росте цен. В

такой ситуации инфляция принимает скрытый характер. Внешне цены остаются

стабильными, но так как масса денег возрастает, то их избыток вызывает товарный дефицит.

46. 5.3. Инфляция и дефляция

4. По критерию соотношения роста цен по отдельным товарным группам выделяют• сбалансированную инфляцию – инфляцию, при которой цены на различные товары и

услуги остаются неизменными относительно друг друга;

• несбалансированную инфляцию – инфляцию, при которой цены на различные товары и

услуги изменяются по отношению друг к другу в различных пропорциях;

5. С точки зрения предсказуемости:

• прогнозируемую инфляцию – инфляцию, которую возможно прогнозировать в связи с

какими-либо событиями, и поведением экономических субъектов;

• непрогнозируемую инфляцию – инфляцию, которую невозможно спрогнозировать заранее;

она обусловлена, как правило, превышением фактического темпа роста уровня цен над

ожидаемым, связанная со сменой общественного строя, дефолтом и т.д.

В последнее время экономисты стали выделять особый вид инфляции — стагфляцию.

Она обозначает одновременное возрастание общего уровня цен, сокращение объемов

производства и увеличение безработицы.

47. 5.3. Инфляция и дефляция

Социально-экономические последствия инфляции выражаются:- в перераспределении доходов между группами населения, сферами производства,

регионами, конкурирующими структурами, государством, фирмами, населением, между

дебиторами и кредиторами;

- обесценение денежных накоплений населения, хозяйствующих субъектов и средств

государственного бюджета;

- неравномерном росте цен, что увеличивает неравенство норм прибыли в отдельных

отраслях и усугубляет диспропорции воспроизводства;

- искажении структуры потребительского спроса из-за стремления превратить

обесценившиеся деньги в товары и валюту; вследствие этого ускоряется оборачиваемость

денежных средств и увеличивается инфляционный процесс;

- закреплении стагнации, снижении экономической активности, росте безработицы,

которая приводит к падению уровня жизни;

- сокращении инвестиций в экономику и повышении их рисковости;

- возрастании спекулятивной игры на ценах, валюте, процентах;

- активном развитии теневой экономики, ее «уходе» от налогообложения;

- снижении покупательной способности национальной валюты и искажении ее реального

курса по отношению к другим валютам;

- социальном расслоении общества и в итоге в обострении социальных противоречий.

48. 5.3. Инфляция и дефляция

Наиболее распространенным методом измерения инфляции является индекспотребительских цен (Consumer Price Index, CPI).

Индекс потребительских цен характеризует изменение во времени общего уровня цен на

товары и услуги, приобретаемые населением.

Он измеряет отношение стоимости фиксированного перечня товаров и услуг (входящих в

потребительскую корзину) в ценах текущего периода к его стоимости в ценах предыдущего

(базисного) периода:

CPI =

(5.15.)

finance

finance