Similar presentations:

Разбираемся с уплатой налогов на имущество

1. Разбираемся с уплатой налогов на имущество

К.ю.н., доцент кафедры публичного праваЧудиновских Марина Вячеславовна

2. Что нужно знать налогоплательщику?

• Как организовано налогообложение имущества?• Как использовать налоговые льготы?

• Как использовать цифровые сервисы?

3.

Налог наимущество

физических лиц

Транспортный

налог

Земельный

налог

4.

• Срок уплаты физическими лицами налога на имущество,земельного и транспортного налога – до 1 декабря 2020 г!

5. Вопрос

• Как узнать сумму налога куплате?

6. Варианты

Через личныйкабинет

При

получении

уведомления

по почте

В налоговой

инспекции

На портале

Госуслуги

будет

отражаться

задолженность

7. Вопрос

• Как войти в личныйкабинет?

8. Варианты

С помощью логина и пароля, указанных в регистрационной карте.• Получить регистрационную карту вы можно лично в любом налоговом органе России, независимо от места

постановки на учет. При обращении в налоговый орган России при себе необходимо иметь документ,

удостоверяющий личность (например, общегражданский паспорт).

С помощью учетной записи Единой системы идентификации и аутентификации (ЕСИА) –

реквизитов доступа, используемых для авторизации на Едином портале государственных и

муниципальных услуг.

• Внимание! Авторизация возможна только для пользователей, которые обращались для получения

реквизитов доступа лично в одно из мест присутствия операторов ЕСИА.

С помощью квалифицированной электронной подписи.

• Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан

Удостоверяющим центром, аккредитованным Минкомсвязи России и может храниться на любом носителе:

жестком диске, USB-ключе или смарт-карте. При этом требуется использование специального

программного обеспечения-криптопровайдера: CryptoPro CSP версии 3.6 и выше.

9. Вопрос

• На что обращать внимание вналоговых уведомлениях?

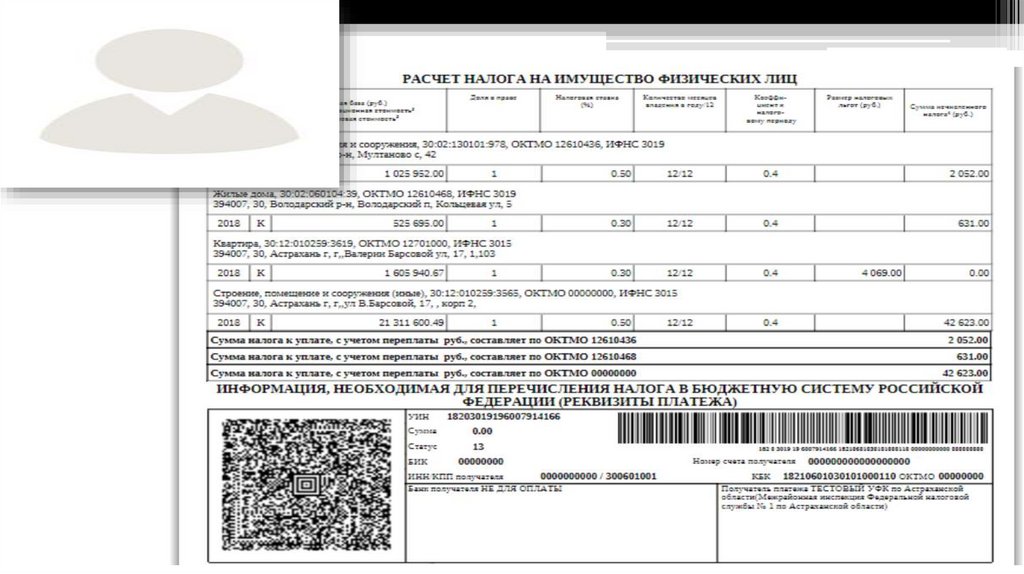

10. Налоговое уведомление

• Налог уплачивается по месту нахождения объектаналогообложения на основании налогового уведомления,

направляемого налогоплательщику налоговым органом.

• Направление налогового уведомления допускается не более

чем

за

три

налоговых

периода,

предшествующих

календарному году его направления.

11. Типичные ошибки в уведомлениях

• Не верно указан объект• Не правильно применены ставки

• Не учтено, что налогоплательщик владели имуществом не

полный год

• Не предоставляются льготы

Если сумма налога резко возросла, уточните расчет в налоговом органе, не

торопитесь платить

Либо обратитесь за консультацией в rcfg_sо@mail.ru

12. Вопрос

• Я слышал, что мошенникирассылают фальшивые

уведомления. Как их

распознать?

13.

14.

15.

16. Вопрос

• У меня есть квартира(машина), но я не получаю

налоговые уведомления.

Должен ли я платить налог

и как это сделать?

17. Ответ №1 (для лиц, у которых есть личный кабинет)

• Нужно зайти в личный кабинет• Изучить внесенных информацию об объектах

налогообложения и налоговые уведомления

• Если налоговое уведомление сформировано, заплатить налог

• Информацию об объектах налогообложения можно

посмотреть в разделе «Мое имущество»

18. Ответ №2 (для лиц, у которых нет личного кабинета)

• Необходимо обратиться в налоговый орган с документами наимущество

• Нормативное основание: ст. 23 НК РФ

• Налогоплательщики

физические

лица

по

налогам,

уплачиваемым

на

основании

налоговых

уведомлений

обязаны сообщать о наличии у них объектов недвижимого

имущества и (или) транспортных средств, признаваемых

объектами налогообложения по соответствующим налогам, в

налоговый орган по своему выбору в случае неполучения

налоговых уведомлений и неуплаты налогов в отношении

указанных объектов налогообложения за период владения ими.

19. Имущество указано в качестве объекта, но налог не рассчитан

• С 1 января 2013 г. инвентаризационная стоимость объектовне рассчитывается, поэтому объекты недвижимости,

введенные в эксплуатацию после этой даты, фактически

налогом не облагаются (нет базы)

• На данный момент вам ПОВЕЗЛО, так как существует пробел

в праве

• С 2020 г. он будет устранен

20. Вопрос

• Почему так сильноразличаются суммы налогов

в зависимости от городов и

областей?

21. Ответ

• Транспортный налог относится к региональным налогам.Ставки зависят от субъекта РФ, где вы проживаете

• Налог на имущество и земельный налог относятся к местным

налогам. Ставки зависят от муниципального образования,

где вы проживаете

22. Вопрос

• Я слышал, что имуществоможет быть оценено по

кадастровой и

инвентаризационной

стоимости. На что это

влияет?

23. Налоговая база

• Приближена к рыночной• Этот метод используется в

Кадастровая стоимость большинстве регионов РФ

Инвентаризационная

стоимость

• Инвентаризационная стоимость

намного ниже рыночной

• Этот метод используется в

Свердловской области до 2020 г.

24. Налоговая база

Кадастровая стоимостьИнвентаризационная стоимость

3млн. 500 тыс. руб.

450 тыс. руб.

Переход на кадастровую стоимость приводит к повышению налога на имущество

25. Исчисление налога по инвентаризационной стоимости

Объект налогообложенияЖилой дом, квартира, комната,

гараж, машино-место, единый

недвижимый комплекс, объект

незавершенного строительства

Суммарная

инвентаризационная

стоимость с учетом

коэффициента дефлятора

Ставка налога, %

До 300 тыс. руб.

(включительно)

0,1

От 300 до 500 тыс. руб.

(включительно)

0,25

Свыше 500 тыс. руб.

2500+ 1% от суммы свыше 500

тыс. рублей

Г. Екатеринбург

26. Примеры расчета налога по инвентаризационной стоимости

ПоказательИнвентаризационная стоимость с учетом

коэффициента дефлятора

Ставка налога, %

Расчет

Сумма налога к уплате

Значение

300 тыс. руб.

0,1 %

300 000 х 0,1:100

300 руб.

27. Примеры расчета налога по инвентаризационной стоимости

ПоказательИнвентаризационная стоимость с учетом

коэффициента дефлятора

Ставка налога, %

Расчет

Сумма налога к уплате

Значение

500 тыс. руб.

0,25%

500 000 х 0,25:100

1250 руб.

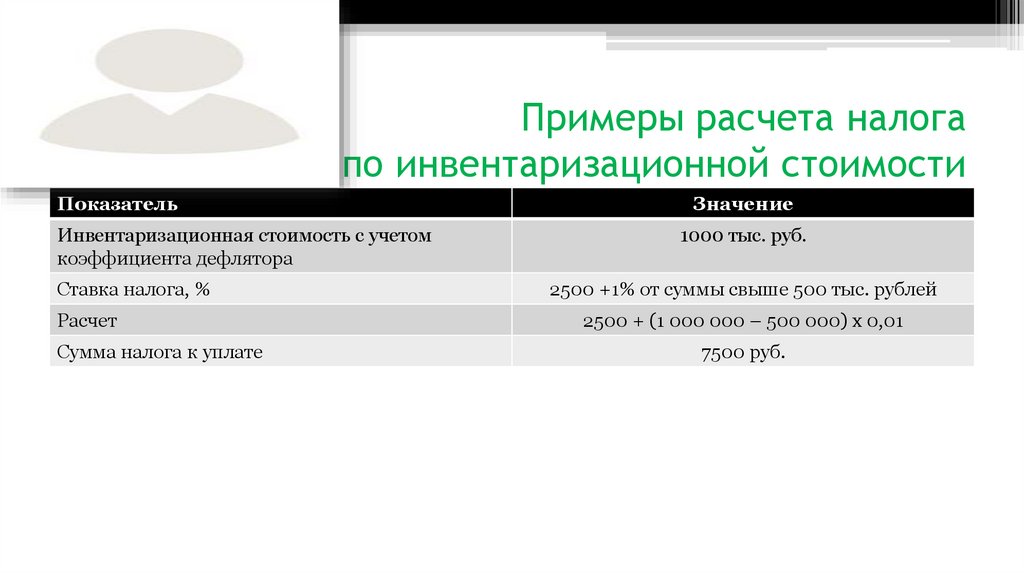

28. Примеры расчета налога по инвентаризационной стоимости

ПоказательИнвентаризационная стоимость с учетом

коэффициента дефлятора

Ставка налога, %

Расчет

Сумма налога к уплате

Значение

1000 тыс. руб.

2500 +1% от суммы свыше 500 тыс. рублей

2500 + (1 000 000 – 500 000) х 0,01

7500 руб.

29. Примеры ставок налога по кадастровой стоимости (г. Пермь)

Объектналогообложения

Квартиры

Стоимость

Ставка налога, %

с кадастровой стоимостью до 2000000

руб. включительно

0,1

с кадастровой стоимостью от 2000000

до 4000000 руб. включительно

0,15

с кадастровой стоимостью от 4000000

руб. до 8000000 руб. включительно

0,2

с кадастровой стоимостью свыше

8000000 руб. до 300000000 руб.

включительно

0,3

г. Пермь

30. Примеры расчета налога по кадастровой стоимости (без вычетов и льгот )

ПоказательКадастровая стоимость

Ставка налога, %

Расчет

Сумма налога к уплате

Значение

3 млн. 600 тыс. руб.

0,15

3 600 000 х 0,15:100

5400 руб.

Вывод – при переходе на кадастровый метод налог для владельцев недорогой

недвижимости возрастает

31. Дело Низамовой

• Как следует из материалов дела, в 2013 году Низамова,являющаяся матерью троих малолетних детей, купила на

окраине Барнаула дом для ведения личного подсобного

хозяйства. В 2016 году ей пришел налог на имущество в

размере 47,5 тысячи рублей.

• Налог, как говорится в жалобе Низамовой, был рассчитан из

инвентаризационной стоимости дома, которая определена в

2,8 миллиона рублей, с применением высокого диапазона

налоговых ставок. А если бы налог определялся исходя из

кадастровой стоимости, то налог был бы чуть более 2 тысяч

32. Дело Низамовой

• Налог, рассчитанный по инвентаризационной стоимости объектанедвижимости, не может быть существенно (в том числе многократно)

больше, чем рассчитанный по его кадастровой стоимости.

• налогоплательщик

вправе

требовать

от

налогового

органа

использования для расчета налога на имущество сведений о

кадастровой или рыночной стоимости имущества и соответствующего

размера налоговой ставки.

Если налог, рассчитанный по инвентаризационной стоимости, значительно

выше, чем по кадастровой, можно требовать его изменения в заявительном

порядке!!!

33. Вопрос

• Правда ли, что в РФ введенналог на роскошь?

34. Ответ

• В соответствии со ст. 406 НК РФ для объектов имуществастоимостью более 300 млн. рублей установлена ставка налога

2%

• Пример: цена особняка – 300 млн. руб.

• Налог = 300 х 0,02=6 млн. руб. в год

• По автомобилям повышенные ставки налогов введены для

автомобилей стоимостью более 3 млн. руб.

35. Вопрос

• Как разобраться сналоговыми льготами?

36. Алгоритм

• На портале nalog.ru находим раздел «Справочнаяинформация о ставках и льготах по имущественным налогам»

• Выбираем налог на имущество физических лиц , налоговый

период

• Выбираем регион и муниципальное образование

• Нажимаем «Найти», появится название НПА, переходим по

гиперссылке «Подробнее», внимательно изучаем

37. Примеры льгот

• Пенсионеры имеют право на льготу по земельному налогу поучасткам до 6 соток

• Льготы предоставляются пенсионерам на один объект

недвижимого имущества

• Льготы часто предоставляются многодетным, но важно

изучить нормативную базу своего города и региона на сайте

www.nalog.ru

38. Порядок предоставления льгот

• Льготы в основном носят ЗАЯВИТЕЛЬНЫЙ ХАРАКТЕР• Нет заявления = нет льгот

• Заявление удобнее всего подать через личный кабинет

39. Вопрос

• Я получил квартиру подоговору дарения. Через

сколько лет ее можно

продать, чтобы не

платить налог?

40. Ответ

• В данном случае речь идет о налоге на доходы физическихлиц

• Налогоплательщик освобождается от обязанности

уплачивать налог при продаже имущества, полученного по

договору дарения, которое находилось в его собственности

более 3 лет

• НК РФ Статья 217.1. Особенности освобождения от

налогообложения доходов от продажи объектов

недвижимого имущества

41. Вопрос

• Что будет, если я неуплачу налог в срок?

42. Меры

• Начисление пени (по ставке для физических лиц, включаяиндивидуальных предпринимателей, - одной трехсотой

ставки рефинансирования Центрального банка Российской

Федерации).

• Далее налогоплательщику направляется налоговое

требование

• Если налоговое требование не уплачено, то задолженность

взыскивается в судебном порядке с учетом мер

исполнительного производства (в том числе запрет на выезд

за границу, если сумма долга больше 10 тыс. руб.)

43.

Вы можете обратится за консультацией в Региональныйцентр финансовой грамотности

rcfg_sо@mail.ru

finance

finance