Similar presentations:

Страховое право

1.

Страховое правоПодготовила: доцент кафедры, к.п.н. Братухина Е. В.

2.

План лекции:1.

2.

3.

4.

5.

История страхования

Сущность страхования

Общие положения о страховом праве

Основные понятия в страховании

Договор страхования

3.

История страхования4.

Эволюция страхования в мире:Страхование представляет собой одну из древнейших категорий

общественно-экономических отношений между людьми, которая является

неотъемлемой частью производственных отношений.

5.

На ранних этапах развития человеческого общества возникло иразвивалось взаимное страхование, в основе которого заложена идея

коллективной взаимопомощи.

Примеры такого страхования можно найти в Вавилонии (в законах царя

Хаммурапи — ок. 1760 год до н. э.), в Древней Греции и Римской

империи.

6.

В период X—XIII веков страхование стали осуществлять цехи и гильдии.Постепенно цеховое страхование перешло к более совершенной форме:

создания страховых денежных фондов путём уплаты регулярных страховых

взносов членов сообщества в свои кассы.

Позже предприниматели стали использовать также метод коммерческого

страхования.

7.

Этапы развития коммерческого страхования:В литературе выделяют 3 основных этапа развития коммерческого страхования в

Европе:

• I этап (XIV — конец XVII века) связан с эпохой так называемого

первоначального накопления капитала

• II этап (конец XVII — конец XIX века) связывается с эпохой свободного

предпринимательства и свободной конкуренции

• III этап (конец XIX—XX век) связывается с эпохой монополизации

предпринимательской деятельности.

8.

Страхование в РоссииВ России, как и в других странах Северной Европы, первым примером

страховых отношений можно назвать общинную взаимопомощь.

Упоминания о взаимном страховании имеются:

• Русской Правде;

• Судебном сборнике XI в.;

• другие.

9.

Первые примеры обязательного государственного страхования вРоссии - XVI в.

• В 1551 году Стоглавый собор принято решение о введение налога для

выкупа пленных. Значительная часть плательщиков сбора сама

подвергалась риску быть угнанной в плен; таким образом, люди

пополняли страховой фонд, который мог быть использован для их

собственного выкупа.

10.

Первое правительственное распоряжение в области страхования - манифестот 28 июня 1786 года «Об учреждении Государственного заёмного банка».

Началом страхового дела в России считается Указ Екатерины II о создании

Страховой экспедиции (23 декабря 1786 года по ст. стилю), которая

занималась страхованием строений в обеих столицах и во всех городах

империи.

11.

К концу XIX в. в России действовало несколько типов страховыхорганизаций:

• акционерные страховые общества, которые занимались

страхованием жизни и имущества:

• система обязательного взаимного земского страхования, в которой

функцию страховщиков выполняли земства (местные органы

самоуправления);

• добровольные общества взаимного страхования.

12.

Страхование в России в ХХ веке:В СССР существовала государственная монополия на страхование:

• Госстрах СССР – осуществляла все операции по страхованию.

• Ингосстрах - страхование рисков, связанных с внешней торговлей и

другими внешнеэкономическими операциями.

До 1988 года (демонополизация страхового дела).

Первые страховые компании, появившихся в конце 1980-х — начале 1990-х

годов: «АСКО», «Прогресс», «Россию», «Русь», «АстроВАЗ».

13.

Сущность страхования14.

Понятие страхования:Страхование – отношения по защите интересов физических и

юридических лиц, РФ, субъектов РФ и МО при наступлении

определенных страховых случаев за счет денежных фондов,

формируемых страховщиками из уплаченных страховых премий

(страховых взносов), а так же за счет иных средств страховщиков.

15.

Значение страхования:Обеспечение непрерывности процесса общественного воспроизводства

Защита достигнутого уровня материального благосостояния граждан

Снижение уровня рисков в деятельности хозяйствующих субъектов

Повышение социальной стабильности в обществе

Сокращение государственных расходов на социальную защиту населения

Повышение деловой активности населения

Стимулирование научно-технического прогресса

Создание внутренних инвестиционных ресурсов

В целом, развитие необходимых условий для развития рыночной экономики.

16.

Классификация страхования:1. В зависимости от объекта страхования:

• Личное страхование

• Имущественное страхование:

страхование имущества:

страхование предпринимательских и финансовых рисков

страхование гражданской ответственности:

17.

Личное страхование:- совокупность видов страхования (отрасль страхования), где в

качестве

объекта

страхования

выступает

имущественный

интерес страхователя, связанный с жизнью, здоровьем, событиями в

жизни отдельного человека.

18.

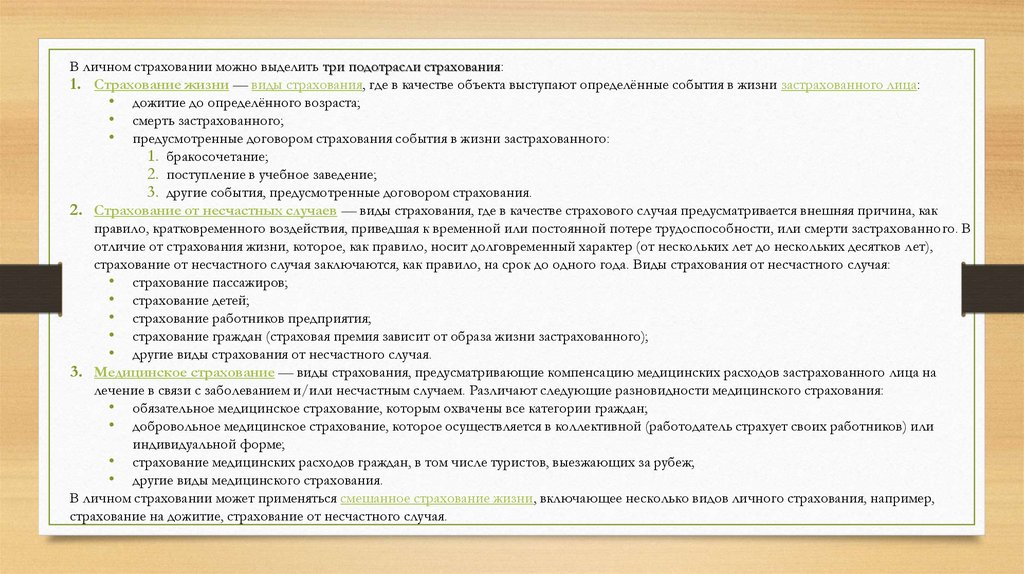

В личном страховании можно выделить три подотрасли страхования:1. Страхование жизни — виды страхования, где в качестве объекта выступают определённые события в жизни застрахованного лица:

• дожитие до определённого возраста;

• смерть застрахованного;

• предусмотренные договором страхования события в жизни застрахованного:

1. бракосочетание;

2. поступление в учебное заведение;

3. другие события, предусмотренные договором страхования.

2. Страхование от несчастных случаев — виды страхования, где в качестве страхового случая предусматривается внешняя причина, как

правило, кратковременного воздействия, приведшая к временной или постоянной потере трудоспособности, или смерти застрахованного. В

отличие от страхования жизни, которое, как правило, носит долговременный характер (от нескольких лет до нескольких десятков лет),

страхование от несчастного случая заключаются, как правило, на срок до одного года. Виды страхования от несчастного случая:

• страхование пассажиров;

• страхование детей;

• страхование работников предприятия;

• страхование граждан (страховая премия зависит от образа жизни застрахованного);

• другие виды страхования от несчастного случая.

3. Медицинское страхование — виды страхования, предусматривающие компенсацию медицинских расходов застрахованного лица на

лечение в связи с заболеванием и/или несчастным случаем. Различают следующие разновидности медицинского страхования:

• обязательное медицинское страхование, которым охвачены все категории граждан;

• добровольное медицинское страхование, которое осуществляется в коллективной (работодатель страхует своих работников) или

индивидуальной форме;

• страхование медицинских расходов граждан, в том числе туристов, выезжающих за рубеж;

• другие виды медицинского страхования.

В личном страховании может применяться смешанное страхование жизни, включающее несколько видов личного страхования, например,

страхование на дожитие, страхование от несчастного случая.

19.

Страхование имущества:вид

страхования,

в

котором

в

качестве

объекта

страхования

выступает

имущественный

интерес,

связанный

с владением, пользованием и распоряжением имуществом.

Осуществляется

преимущественно

в

форме

добровольного

страхования, за исключением страхования государственного имущества,

передаваемого в аренду.

Страхователями выступают любые предприятия и организации

различной организационно-правовой формы, а также физические лица.

20.

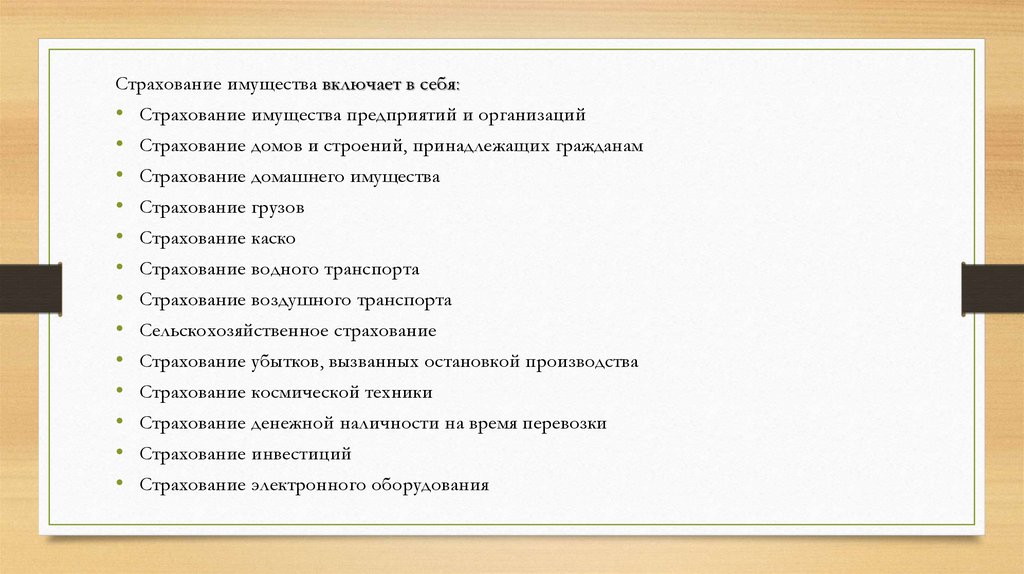

Страхование имущества включает в себя:Страхование имущества предприятий и организаций

Страхование домов и строений, принадлежащих гражданам

Страхование домашнего имущества

Страхование грузов

Страхование каско

Страхование водного транспорта

Страхование воздушного транспорта

Сельскохозяйственное страхование

Страхование убытков, вызванных остановкой производства

Страхование космической техники

Страхование денежной наличности на время перевозки

Страхование инвестиций

Страхование электронного оборудования

21.

Страхование гражданской ответственности:- отрасль страхования, объединяющая разнообразные виды страхования, в

которых в качестве объекта страхования выступает имущественный

интерес, связанный с возмещением страхователем (застрахованным

лицом) причинённого им вреда личности или имуществу третьих лиц.

22.

Самым распространённым в мире видом страхования ответственности является страхованиеавтогражданской ответственности.

Наряду с этим существуют следующие виды страхования ответственности:

•Страхование ответственности предприятий - источников повышенной опасности;

•Страхование профессиональной ответственности;

•Страхование ответственности товаропроизводителя;

•Страхование ответственности строительного предпринимателя (строительной

организации);

•Страхование ответственности владельцев танкеров;

•Страхование ответственности владельца воздушного судна;

•Страхование ответственности владельца морского судна;

•Страхование ответственности перевозчика;

•Страхование индивидуальной гражданской ответственности;

•Другие виды страхования ответственности.

Страхование ответственности часто носит обязательный или вмененный характер, поскольку

рассматривается как мера социальной защиты.

23.

Страхование финансового ипредпринимательского риска:

Страхуемым имущественным интересом здесь выступает риск убытков от

предпринимательской деятельности из-за нарушения своих обязательств контрагентами

предпринимателя или изменения условий этой деятельности по не зависящим от

предпринимателя обстоятельствам.

По договору страхования предпринимательского риска может быть застрахован

предпринимательский риск только самого страхователя и только в его пользу.

Договор страхования предпринимательского риска лица, не являющегося страхователем,

ничтожен.

Договор страхования предпринимательского риска в пользу лица, не являющегося

страхователем, считается заключенным в пользу страхователя (ст. 933 ГК РФ).

24.

2. Из сферы деятельности страховых организаций:• Некоммерческие – социальное страхование и взаимное страхование

• Коммерческие – прямое страхование, перестрахование.

3. По форме проведения страхования:

• Обязательное

• Добровольное

25.

Обязательное страхование:Обязательное страхование – зависит от волеизъявления государства и

осуществляется в соответствии с законодательством.

Виды обязательного страхования:

• Обязательное государственное страхование – взносы уплачиваются за

счет государственного бюджета (О государственное страхование жизни и

здоровья отельных категорий государственных служащих).

• Обязательное негосударственное страхование – взносы уплачиваются за

счет страхователей (обязательное социальное страхование, обязательное

личное страхование пассажиров, обязательное страхование гражданской

ответственности владельцев ТС)

26.

Добровольное страхование:Добровольное страхование – осуществляется по воле страхователя на

основании договора и правил страхования, определяющих общие

условия и порядок его осуществления.

Правила и условия страхования разрабатываются и утверждаются

страховщиком или объединением страховщиков самостоятельно.

27.

Общие положения о страховомправе

28.

Понятие страхового права:Страховое право - это совокупность юридических норм, регулирующих

общественные отношения, которые возникают в процессе страховой

деятельности, связанной с защитой имущественных интересов

физических и юридических лиц, Российской Федерации, субъектов

Российской Федерации, муниципальных образований от наступления

неблагоприятных событий (страховых случаев) за счет специальных

страховых фондов денежных средств, формируемых из уплаченных ими

страховых взносов.

29.

Предмет страхового права:Предмет страхового права - это общественные отношения,

возникающие в процессе страховой деятельности, создаваемых для

защиты имущественных интересов физических и юридических лиц,

Российской Федерации, субъектов Российской Федерации,

муниципальных образований.

30.

Метод правового регулирования:В страховом праве преобладает диспозитивный метод правового

регулирования, роль императивного метода весьма незначительна, в

основном сфера его действия – это нормы, регулирующие отношения по

государственному надзору за страховой деятельностью и обязательные

виды страхования.

31.

Система страхового права:Общая часть – нормы, регулирующие все институты страхового права: принципы

страхования; основные страховые термины; государственное регулирование страховой

деятельности; лицензирование страховой деятельности.

Особенная часть – нормы, регулирующие отдельные виды страхования:

• личное страхование;

• имущественное страхование:

• страхование ответственности;

• страхование имущества;

• страхование предпринимательских рисков.

32.

Источники страхового права:В РФ сложилась 4-хступенчатая система источников страхового права.

1) Гражданское право – закрепляется в ГК РФ, который является главным

юридическим документом, регулирующий все общественные отношения.

(Глава 48 ГК РФ – страхование (добровольное и обязательное

страхование, страхование имущества, страхование ответственности за

причинение вреда, страхование предпринимательского риска, договор

личного страхования, обязательное страхование и др.)

33.

2)Специальное законодательство.Основной закон – закон от 27 ноября 1992 года № 4015 – 1 «Об организации страхового дела в РФ».

Иные ФЗ:

• ФЗ « Об обязательном страховании гражданской ответственности владельцев ТС» от 25 апреля 2002 г.

• ФЗ «О медицинском страховании гр-н в РФ» от 28 июля 1991 г.

• ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и

профессиональных заболеваниях» от 24 июля 1998 г.

ФЗ «О страховании вкладов ф/л в банк РФ» от 23 декабря 2003 г.

ФЗ «Об обязательном пенсионном страховании в РФ» от 15 декабря 2001 г.

ФЗ «Об основах обязательного социального страхования» от 16 июля 1999 г.

ФЗ «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан,

призванных на военную сборы, лиц рядового и начальствующего состава органов внутренних дел РФ,

государственной противопожарной службы, органов по контролю за оборотом наркотических средств

и психотропных веществ, сотрудников учреждений и органов УИС и сотрудников федеральных органов

налоговой полиции» от 28 марта 2003 года.

• Кодекс торгового мореплавания РФ от 30 апреля 1999 г. Глава 15 «Договор морского страхования» ст.

246-282)

34.

3) Подзаконные НПА, которые представлены постановлениями,распоряжениями, рекомендациями, приказами министерств и ведомств в области

страхования. Их роль – подробно и понятно разъяснить порядок

использования актов первой и второй ступени.

4) Рабочие документы страховщика.

К рабочим документам страховщика относятся:

Правила и условия страхования

Заявление на страхование

Договор страхования

Страховой полис

Страховой акт.

35.

Судебная практика:1.

2.

3.

4.

Пленумом Верховного Суда Российской Федерации приняты постановления от 28

июня 2012 г. № 17 «О рассмотрении судами гражданских дел по спорам о защите

прав потребителей»

Постановление Пленума Верховного Суда РФ от 27 июня 2013 г. N 20 «О

применении судами законодательства о добровольном страховании имущества

граждан»

"Обзор по отдельным вопросам судебной практики, связанным с добровольным

страхованием имущества граждан" (утв. президиумом ВС РФ 30.01.2013)

Обзор практики рассмотрения судами споров, возникающих из отношений по

добровольному личному страхованию, связанному с предоставлением

потребительского кредита (утв. Президиумом Верховного Суда РФ 5 июня 2019 г.)

36.

Основные понятия в страховании37.

Страховой интерес:Страховой интерес – это стремление сохранить то имущественное или

неимущественное благо, которого выгодоприобретатель лишается, если

происходит страховой случай.

Интерес может быть как имущественным, так и неимущественным

(при личном страховании).

38.

Не могут быть застрахованы противоправные интересы:• убытки от участия в играх, пари, лотереях;

• расходы, к которым лицо может быть принуждено в целях

освобождения заложников (чтобы не спровоцировать их захват).

39.

Страховой риск:Страховой риск – предполагаемое опасное событие, на случай наступления

которого проводится страхование.

Признаки:

а) вероятность. Вредоносное событие возможно, но не неизбежно (например,

стихийное бедствие, заключение брака, достижение определенного возраста и

др.);

б) случайность. У сторон на момент заключения договора нет информации о

том, что такое событие уже наступило, либо оно наступит обязательно, либо не

может произойти (в принципе или в период действия договора).

40.

Страховой случай:Страховой случай - фактически наступившее опасное событие, влекущее

возникновение у страховщика обязанности произвести страховую

выплату.

41.

Страховая премия:Страховая премия – плата страхователя за страхование; ее размер

определяется по страховым тарифам, которые разрабатывает страховщик

или орган страхового надзора для отдельных видов страхования.

Премия может быть внесена по частям (отдельными взносами).

42.

Страховая сумма:Страховая сумма – сумма, в пределах которой страховщик обязуется

выплатить страховое возмещение (в имущественном страховании) или

страховую сумму (в личном страховании).

43.

Страховая стоимость:Страховая стоимость – действительной стоимостью объекта

страхования (при страховании имущества – это реальная стоимость вещи;

при страховании риска – это возможные и убытки страхователя; при

страховании гражданской ответственности и личном страховании размер определяется сторонами).

Страховая сумма и страховая стоимость могут не совпадать. Законом

установлено, что страховая сумма не может превышать страховую

стоимость

44.

Страховая выплата:Страховая выплата – сумма, выплачиваемая страхователю или

выгодоприобретателю при наступлении страхового случая.

45.

46.

Договор страхования47.

Понятие договор страхования:Договор страхования – это соглашение между страхователем и

страховщиком, в силу которого страховщик обязуется при наступлении

страхового случая произвести страховую выплату страхователю или

иному лицу, в пользу которого заключен договор

(выгодоприобретателю), а страхователь обязуется уплатить страховую

премию в установленные сроки.

48.

Характеристика договора:• возмездный (обязанность возложена на обе стороны: страхователь

должен уплатить страховой взнос (премию), а страховщик –

определенную договором страховую сумму);

• двусторонне обязывающий (взаимный) договор;

• алеоторный (рисковый).

49.

Стороны договора:1. Страховщик – сторона, принимающая на себя обязанность выплатить

определенную денежную сумму.

Согласно ст. 938 ГК это юридическое лицо с лицензией на осуществление страхования

определенного вида:

• 120 000 000 рублей – для осуществления обязательного медицинского страхования;

• 300 000 000 рублей - для осуществления ответственности, предпринимательских

рисков, добровольного медицинского страхования;

• 450 000 000 рублей - для осуществления страхования жизни и имущества;

• 600 000 000 рублей - для осуществления перестрахования.

50.

Страховые организации могут осуществлять деятельность сами либо черезсвоих посредников (агентов и брокеров).

2. Агент – представитель, действующий от имени страховщика в

пределах предоставленных ему полномочий.

3. Брокер – это посредник, так как он действует по поручению

страховщика или страхователя, но всегда от своего имени.

51.

4. Страхователь – лицо, страхующее какие-либо интересы (собственныеили других лиц) от наступления определенных неблагоприятных

событий.

Им может быть как физическое, так и юридическое лицо, заключившее

договор со страховщиком либо являющееся страхователем в силу закона.

52.

В страховом правоотношении помимо страхователя и страховщика могутучаствовать и иные лица.

5. Выгодоприобретатель – лицо, имеющее право на получение

страховой выплаты. Это может быть как сам страхователь, так и

специально указанное в договоре лицо, в пользу которого договор был

заключен (ст. 430 ГК).

6. Застрахованное лицо – лицо, в пользу которого заключен договор

страхования.

53.

Форма договор страхования:Форма договора страхования – только письменная, иначе договор

будет признан недействительным.

Это может быть классическая письменная форма (в виде единого

документа, подписанного сторонами), либо страховой полис (это

документ, как правило, подписанный только страховщиком).

По способу заключения - договор присоединения.

54.

Существенные условия договорастрахования:

Для договора имущественного страхования:

• об определенном имуществе либо ином имущественном интересе,

являющемся объектом страхования;

• о характере события, на случай наступления которого осуществляется

страхование (страхового случая);

• о размере страховой суммы;

• о сроке действия договора.

55.

Для договора личного страхования:• 1) о застрахованном лице;

• 2) о характере события, на случай наступления которого в жизни

застрахованного лица осуществляется страхование (страхового случая);

• 3) о размере страховой суммы;

• 4) о сроке действия договора.

56.

Предмет договора:Предметом договора страхования являются страховые (имущественные

или личные) интересы, связанные:

1. с владением, распоряжением и пользованием имуществом;

2. с возникновением обязанности страхователя компенсировать ущерб,

причиненный его действиями имущественным интересам третьих лиц;

3. неимущественные интересы, связанные с жизнью, здоровьем,

возрастом, трудоспособностью, пенсионным обеспечением

страхователя (застрахованного лица).

57.

Цена в договоре страхования:Цена договора страхования складывается из двух составляющих.

• С одной стороны, это страховая сумма, в пределах которой страховщик

обязуется выплачивать страховое возмещение по договору имущественного

страхования или страховую сумму, которую он обязуется выплатить по

договору личного страхования (п. 1 ст. 947 ГК РФ).

• С другой стороны, это страховая премия — плата за страхование, которую

страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и

в сроки, установленные договором страхования (п. 1 ст. 954 ГК РФ).

58.

Срок в договоре страхования:Срок является существенным условием договора страхования. Он начинает течь

с момента вступления договора в силу, а именно после уплаты страховой премии

или первого ее взноса, если иной момент не предусмотрен договором (п. 1 ст.

957 ГК РФ).

Договор страхования распространяется и на страховые случаи, произошедшие

после вступления его в силу, если только в нем не предусмотрен иной (более

поздний) срок начала действия страхования (п. 2 ст. 957 ГК РФ).

59.

По общему правилу договор заканчивает свое действие по окончании срока, накоторый он был заключен, либо прекращается страховой выплатой при

наступлении страхового случая.

Возможно досрочное прекращение договора страхования, если после его

вступления в силу возможность наступления страхового случая отпала и

существование страхового риска прекратилось по обстоятельствам иным, чем

страховой случай. К таким обстоятельствам, в частности, относятся:

1. гибель застрахованного имущества по причинам иным, чем наступление

страхового случая;

2. прекращение в установленном порядке предпринимательской деятельности

лицом, застраховавшим предпринимательский риск или риск гражданской

ответственности, связанной с этой деятельностью (п. 1 ст. 958 ГК РФ).

60.

Права и обязанности страховщика:Страховщик обязан:

1. ознакомить страхователя с правилами страхования, т.к. договор

присоединения (условия разрабатывает одна сторона (страховщик)).

2. соблюдать тайну страхования;

3. после наступления страхового случая возместить ущерб;

61.

Страховщик вправе:1. На стадии заключения соглашения оценить риск, т.е. возможный убыток. При

личном страховании он вправе потребовать проведения медицинского обследования

страхователя для определения состояния его здоровья;

2. Отказать в выплате при ненадлежащем поведении страхователя, который:

• не сообщил страховщику о наступлении страхового случая;

• случай наступил в результате умысла самого страхователя или застрахованного им лица.

По общему правилу страховщик освобождается от обязанности произвести выплату:

• причиной наступления страхового случая послужили такие чрезвычайные

обстоятельства, как ядерное заражение, социальные потрясения (военные действия,

забастовки и т.п.);

• имущество было уничтожено или изъято у страхователя на законных основаниях.

62.

Права и обязанности страхователя:Страхователь обязан:

1. При заключении договора уведомить страховщика о существенных обстоятельствах,

которые могут повлиять на оценку риска страховщиком;

2. До наступления страхового случая должен незамедлительно сообщать об изменении

этих обстоятельств, влекущем увеличение риска наступления страхового случая;

3. Внести страховую премию (однократно или в рассрочку – страховыми взносами);

4. Сообщить страховщику о наступлении страхового случая;

5. Принять меры к уменьшению своих потерь имущества, что повлечет и уменьшение

расходов страховщика.

63.

Страхователь вправе:1. Назначить выгодоприобретателя и(или) указать застрахованное лицо.

2. При надлежащем исполнении указанных обязанностей требовать

выплаты ему страховой суммы (возмещения).

3. На односторонний отказ от договора. Условие – чтобы к моменту его

отказа не отпала возможность наступления страхового случая. По

общему правилу теряет уплаченную им страховую премию.

64.

Суброгация:• Если после исполнения страховщиком своей обязанности (после

выплаты страхового возмещения страхователю) будет установлено

лицо, ответственное за причинение вреда (например, машину,

застрахованную от угона, похитили, а затем был найден угонщик), у

страховщика появляется право требования к причинителю вреда.

• Ту сумму, которую он выплатил страхователю, страховщик теперь

вправе взыскать с лица, виновного в наступлении страхового случая.

Такой переход права на возмещение ущерба к страховщику в страховом

праве называется суброгацией (ст. 965 ГК).

law

law