Similar presentations:

Деньги. Виды денег. Денежная система

1. Тема «Деньги»

1.Путь от бартера к золотомустандарту

2.Современные денежные

средства

3.Инфляция

4.Международный обмен валют

2. 1.Путь от бартера к золотому стандарту

• Примерно 5-7 тыс.лет назад появилосьтоварное производство.

• Одновременно возникла потребность в

обмене одного полезного блага на другое

благо.

• Этот по существу натуральный обмен

продуктами был назван бартером.

• Бартер – это прямой обмен одного товара на

другой товар. Он совершается по формуле Т-Т.

3. В бартере одна полезность обменивается на другую полезность

• Однако обмен предполагает равенство, а вбартерном обмене полезности не одинаковы:

никто не может определить – равны ли

обмениваемые вещи по их ценности или по их

затратам на производство.

• Безденежный бартерный обмен сохранился до

настоящего времени. При нехватке денег

физические и юридические лица проводят

безденежный обмен товарами, но не в

прямой форме Т-Т, а в косвенной форме – в

виде бартерной сделки (С): Т-С-Т.

4. Под сделкой подразумевается соглашение двух или нескольких

• Лиц о торговом взаимоотношении.• Такое взаимодействие может быть связано с

куплей-продажей какого-то имущества, с

предоставлением ссуд.

• Оно оформляется договором, который

подразумевает, что сделка взаимовыгодна для

всех участников.

• Бартерные сделки позволяют в случае

необходимости ускорять процесс

производства и торговли.

5. Однако такие сделки из-за недобросовестного исполнения

• Могут порождать отрицательные последствия,подчас криминального характера. К ним

относятся:

• Обман договаривающейся стороны;

• Нарушение правил таможенного контроля;

• Уход от уплаты налогов и т.п.

• Невозможность нормального развития

торговли товарами и другие недостатки

бартера были во многом преодолены с

появлением денег.

6. Деньги возникли на более высокой ступени обмена.

• Тогда в мире товаров выделились наиболееходовые из них (товарные деньги).

• Они стали выполнять роль эквивалента –

измерителя товарной стоимости.

• Товарный (бартерный) обмен преобразился

в товарно-денежное обращение.

• Оно выражается формулой Т-Д-Т.

• В качестве товарных денег у греков и

арабов был скот, у славян – меха.

7. Однако международная торговля требовала выделить один

• Признанный всеми народами всеобщийэквивалент – деньги.

• Для выполнения роли денег более всего

подходило золото – благородный металл,

обладающий большой сохранностью.

• Золото имеет также и другие необходимые

качества: делимость, портативность,

наличие в достаточном количестве для

обмена.

8. Деньги – особый товар, который является единственным всеобщим

• Эквивалентом.• Поскольку золото стало общепризнанным

воплощением стоимости, оно стало выступать

измерителем стоимости всех товаров.

• С появлением денег простой товарообмен,

совершавшийся по формуле Т1-Т2 (Т1 и Т2 –

разные обмениваемые товары, был замещен

товарно-денежным обращением, которое

имеет формулу Т1 – Д – Т2 (где Д – деньги).

9. Под золотым стандартом понимается денежная система, при

• Которой роль всеобщего эквивалента играетзолото.

• В обращении используются золотые монеты, а

также бумажные денежные знаки, которые

свободно размениваются на золото.

• Денежная система, основанная на золоте,

была установлена в Великобритании еще в

конце 18 века и затем широко

распространилась по миру.

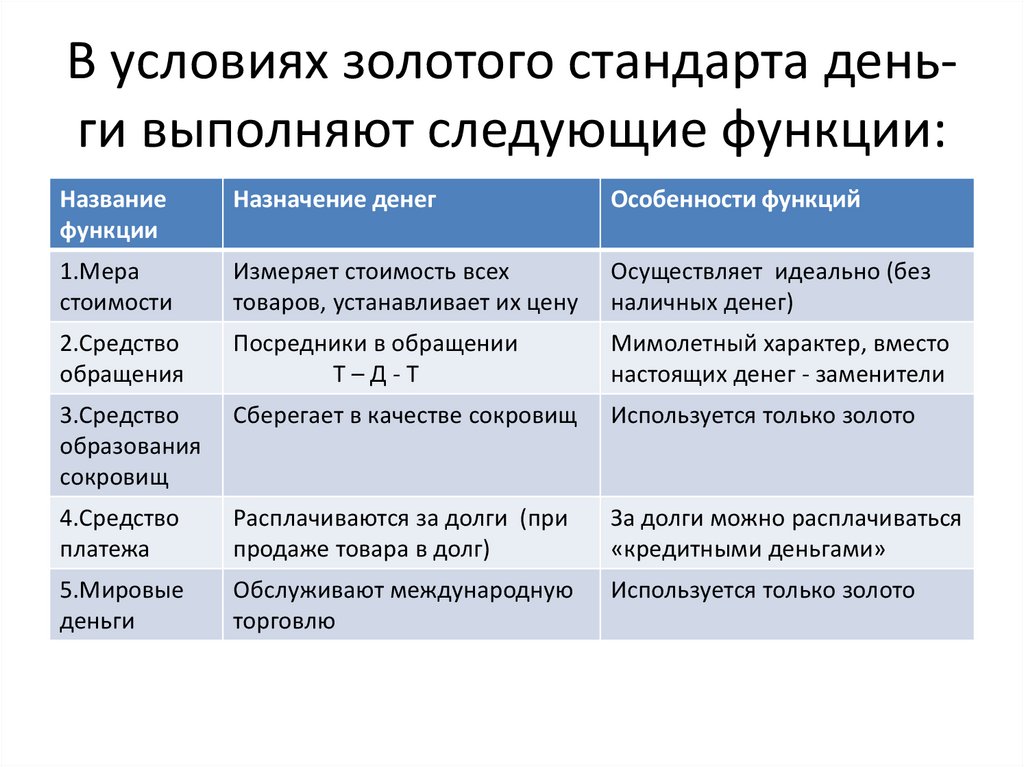

10. В условиях золотого стандарта день-ги выполняют следующие функции:

В условиях золотого стандарта деньги выполняют следующие функции:Название

функции

Назначение денег

Особенности функций

1.Мера

стоимости

Измеряет стоимость всех

товаров, устанавливает их цену

Осуществляет идеально (без

наличных денег)

2.Средство

обращения

Посредники в обращении

Т–Д-Т

Мимолетный характер, вместо

настоящих денег - заменители

3.Средство

образования

сокровищ

Сберегает в качестве сокровищ

Используется только золото

4.Средство

платежа

Расплачиваются за долги (при

продаже товара в долг)

За долги можно расплачиваться

«кредитными деньгами»

5.Мировые

деньги

Обслуживают международную

торговлю

Используется только золото

11. Золотой стандарт существовал в форме золотых денег (классическая

• Форма), в виде слитков благородного металлаи в золотодевизной форме (неограниченный

размен на золото неполноценных денег по их

нарицательной стоимости).

• В 20 веке золотой стандарт перестал

существовать, завершилась эра товарных

денег. В 1931-1936 гг. обмен бумажных денег

на золото был прекращен во всех странах во

многом из-за экономического кризиса.

12. С прекращением существования золотого стандарта область

• Денежного обращения оказаласьзаполненной неразменными банкнотами –

банковскими билетами, которые во всех

странах со второй половины 20 века не

размениваются на золото.

13. 2.Современные денежные средства

• В отличие от золота и всех других видовтоварных денег бумажные денежные

знаки, по сути дела, не имеют внутренней

стоимости.

• Этот номинальный (существующий только

по названию, на бумаге) знак стоимости

никак не соответствует затратам на его

изготовление.

14. Отмена золотого стандарта привела к тому, что отпали две функции,

• Которые не могут осуществляться беззолота в качестве денег:

• А)средство образования сокровищ;

• Б)мировые деньги.

• В современных условиях считается, что

выполняются три функции денег: мера

стоимости; средство обращения; средство

платежа.

15. Однако стоимость денег ныне определяется совершенно по-иному

• Под стоимостью денег подразумевается токоличество товаров и услуг, которое можно

обменять на денежную единицу (доллар…)

• Обмен товаров (имеющих реальную

стоимость) на бумажные деньги (не

являющиеся их эквивалентами по

стоимости) является искусственным

экономико-правовым отношением.

16. Сейчас в виде денег выступают, по сути дела, долговые обязательства

• Государства, банков и сберегательныхучреждений.

• Это происходит во многом потому, что

государство подтверждает: наличные деньги –

это законное платежное средство (бумажные

деньги должны приниматься при уплате

долга).

• В настоящее время к деньгам относят

разнообразные долговые обязательства,

имеющие разную степень ликвидности.

17. Под ликвидностью понимаются:

• А)способность денег обмениваться натовары и услуги;

• Б)способность долгового обязательства

быть обращенным в наличные деньги;

• В)денежные затраты на капитальные

вложения (увеличение производства).

• Наличные деньги ликвидны на 100%, ибо

на них можно незамедлительно

приобрести различные виды богатства.

18. Гораздо менее ликвидными являются срочные вклады в банке,

• Ценные бумаги.• Такое различие положено в основу деления

всей денежной массы на связанные между

собой агрегаты.

• Денежные агрегаты – части современных

денежных средств, которые применяются

для обращения и объединяют разные

долговые обязательства в зависимости от

степени и характера их ликвидности.

19. Эти части последовательно включают все менее ликвидные

• Составные части, которые могут служитьсредством сохранения ценности.

• В разных странах вся денежная масса делится

на различные виды агрегатов, что во многом

зависит от уровня развития долговых

отношений и денежного рынка.

• Наиболее распространены четыре денежных

агрегата, которые коротко именуются Мо, М1,

М2 и Мз.

• Мо – наличные деньги;

20. М1 – наличные деньги, чеки, вклады денег в банк до их востребования

• Вкладчиком;• М2 – наличные деньги, чеки, вклады до

востребования и срочные вклады (вклады

денег в банк на установленный срок

подлежат возврату вкладчику после

установленного срока);

• Мз – наличные деньги, чеки, любые вклады

денег в банк.

21. Развитие денежных средств не за-канчивается на денежных агрегатах.

Развитие денежных средств не заканчивается на денежных агрегатах.• Сейчас обозначились новые качественные

преобразования денег в связи с движением

к информационному обществу:

• 1-я ступень – все более широкий переход от

наличного к безналичному денежному

обороту.

• Безналичные деньги – это такие денежные

средства, которые выступают в форме

записей на банковских счетах.

22. В этом случае хранение и движение денег происходит без участия

• Бумажных денежных знаков, посредствомзачисления денег на банковский счет и

перечисления со счета плательщика на счет

получателя, а также зачетов взаимных

требований.

• 2-я ступень развития безналичных расчетов –

пластиковые деньги. Так именуются

платежные карточки всех видов, которые часто

различаются по назначению, способу

применения и внешнему виду.

23. Применяются следующие виды пластиковых денег:

• - дебетовая карточка – учитывает дебет –приходную часть банковского счета вкладчика

денег в банк, куда заносятся все поступления

денег по данному счету. Эта карточка

позволяет получать наличные деньги в

банкоматах;

• - дисконтная карточка – предусматривает

определенный процент понижения цены

товара, услуги в пользу постоянного

покупателя;

24. Клубная карточка – карточка, держатели которой являются

• Членами какой-либо организации, что даетим определенные преимущества;

• Заправочная карточка – платежная карта,

используемая в основном для расчета за

автомобильное топливо;

• Кредитная карта – именной платежнорасчетный документ. Выпускающий эти

карточки банк выдает их своим вкладчикам

для безналичной оплаты.

25. 3-я ступень – электронные деньги.

• Данная система безналичного денежногооборота охватывает банки, предприятия

розничной торговли и бытовых услуг.

• Она позволяет людям с отдаленных

терминалов посылать в банки (где находятся

их расчетные счета) распоряжения об оплате

товаров и услуг.

• Применение информационный технологий в

безналичном денежном обращении открыло

совершенно новые каналы движения товаров

и денег. Речь идет об электронной почте.

26. По каналам электронной почты передаются платежные документы,

• Информация о ценах и совершаются сделкикупли-продажи товаров и услуг.

• Недалек тот день, когда деньги окончательно

перестанут существовать в своем натуральном

виде и примут электронную форму.

• Появятся «электронные кошельки» –

карманные приборы, с помощью которых

можно будет вести расчеты с использованием

цифровой валюты.

27. 3.Инфляция

• Под инфляцией понимают заполнение сферыобращения денежными знаками сверх

действительной потребности национального

хозяйства.

• В современных условиях инфляционное

обесценение денег в каждой стране

определяется по отношению к двум

величинам: а)к установившемуся в

предыдущем периоде уровню цен товаров и

б)к курсу иностранных валют.

28. В первом случае инфляция выражается в повышении цен

• Товаров и услуг.• Во втором случае инфляция выражается в

том, что обменный курс национальной

валюты возрастает по отношению к более

устойчивым валютам других стран.

• В зависимости от разных обстоятельств

инфляционное обесценение денег

подразделяется на следующие виды:

29. По характеру этого процесса: открытая инфляция -

По характеру этого процесса:открытая инфляция • Ничем не сдерживаемый, свободный и

продолжительный рост цен;

• - скрытая, или подавленная, инфляция –

государство устанавливает жесткий контроль

над ценами в условиях товарного дефицита.

• При этом допускается снижение качества

продукции без уменьшения цен на нее.

Одновременно растут цены на черном рынке.

30. По месту распространения: национальная и мировая.

• По темпам повышения цен:• -ползучая инфляция – цены поднимаются

постепенно, но неуклонно – примерно на

10% в год;

• -галопирующая инфляция – цены

возрастают быстро от 20 до 200 % в год;

• -гиперинфляция – катастрофический рост

цен – 500-1000% и более в год. Он вызывает

крах денежной системы.

31. Скорость возрастания уровня цен подсчитывается с помощью

• Индекса цен.• В мировой практике широко используется

индекс стоимости жизни – общий показатель

уровня розничных цен особого набора

товаров и услуг, которые приобретает средний

потребитель.

• В этих целях проводятся следующие расчеты:

• А)определяется потребительская корзина –

набор чаще всего употребляемых товаров и

услуг;

32. Б)устанавливается базовый период; в)определяется совокупная цена

• Рыночной корзины (суммарная цена всегонабора товаров и услуг) для базового

периода;

• Г)подсчитывается совокупная цена такой же

корзины для данного (текущего) периода;

• Д)подсчитывается индекс цен – показатель,

отражающий относительное изменение

общего (среднего) уровня цен: Иц=

Цт:Цбх100%.

33. 4.Международный обмен валют

• В эпоху золотого стандарта обмену денегмежду странами способствовала функция

мировых денег, которую успешно выполняло

золото.

• Во второй половине 20 века потребовалось поновому проводить обмен валют посредством

определения их курса (цены).

• Сейчас при установлении экономических

отношений между странами определяется

валютный курс, по которому взаимно

обмениваются национальные денежные

единицы.

34. Валютный курс объединяет назва-ние пропорции обмена двух валют:

Валютный курс объединяет название пропорции обмена двух валют:• - Девизный курс показывает, сколько единиц

иностранной валюты можно получить за

единицу отечественной.

• -Обменный курс свидетельствует, какое

количество единиц отечественной валюты

нужно отдать за единицу иностранной.

• Валюту подразделяют на неконвертируемую

(используемую в пределах одной страны) и

конвертируемую- беспрепятственно обмениваемую на любую иностранную.

35. Применяются два вида валютного курса: фиксированный и плавающий

• Фиксированный (твердо установленный) –может быть результатом соглашения

заинтересованных стран о поддержании

пропорции обмена своих валют на

определенном уровне.

• Плавающий курс – это обменный курс на

валютном рынке, который зависит от спроса и

предложения валют.

• Валютная корзина – такой набор валют, по

отношению к которому определяется

средневзвешенный курс национальных

денежных единиц.

economics

economics