Similar presentations:

Упрощенная система налогообложения

1. Тема. Упрощенная система налогообложения

2.

Налогоплательщиками признаются организации ииндивидуальные предприниматели, перешедшие на

упрощенную систему налогообложения и применяющие

ее в порядке, установленном гл. 26.2 НК РФ.

3.

Организация имеет право перейти на упрощеннуюсистему налогообложения, если по итогам девяти

месяцев того года, в котором организация подает

заявление о переходе на упрощенную систему

налогообложения, доходы не превысили 45 млн. рублей

(подлежит индексации на коэффициент-дефлятор) (в

2016 году 59,805 млн. рублей).

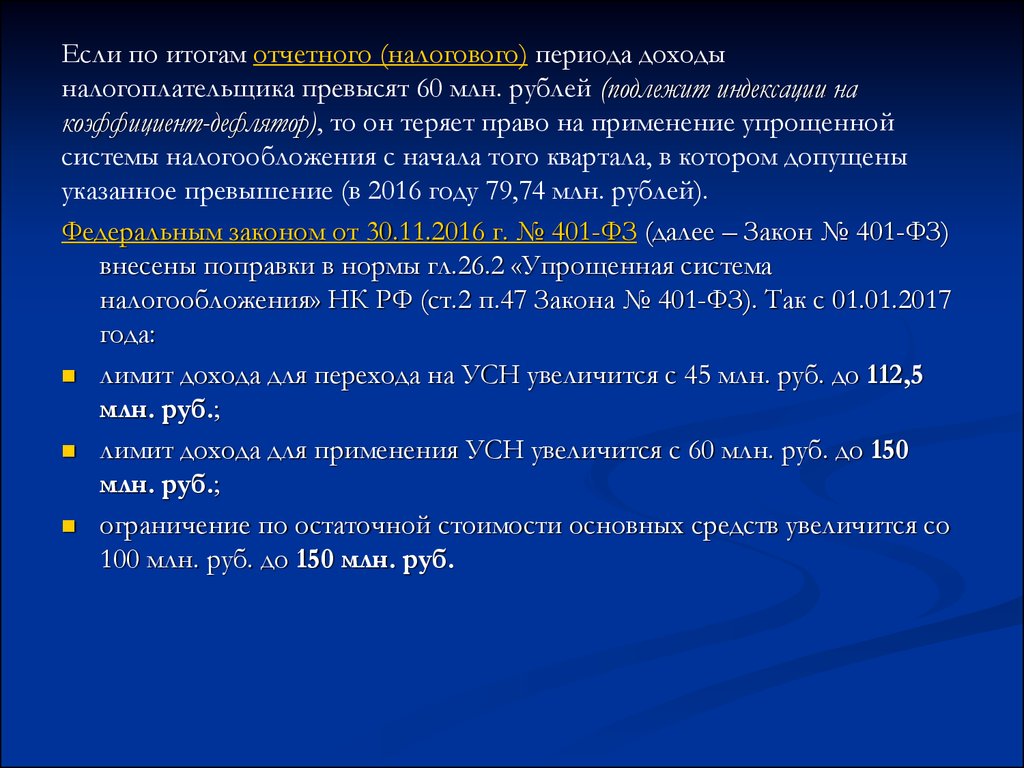

4.

Если по итогам отчетного (налогового) периода доходыналогоплательщика превысят 60 млн. рублей (подлежит индексации на

коэффициент-дефлятор), то он теряет право на применение упрощенной

системы налогообложения с начала того квартала, в котором допущены

указанное превышение (в 2016 году 79,74 млн. рублей).

Федеральным законом от 30.11.2016 г. № 401-ФЗ (далее – Закон № 401-ФЗ)

внесены поправки в нормы гл.26.2 «Упрощенная система

налогообложения» НК РФ (ст.2 п.47 Закона № 401-ФЗ). Так с 01.01.2017

года:

лимит дохода для перехода на УСН увеличится с 45 млн. руб. до 112,5

млн. руб.;

лимит дохода для применения УСН увеличится с 60 млн. руб. до 150

млн. руб.;

ограничение по остаточной стоимости основных средств увеличится со

100 млн. руб. до 150 млн. руб.

5.

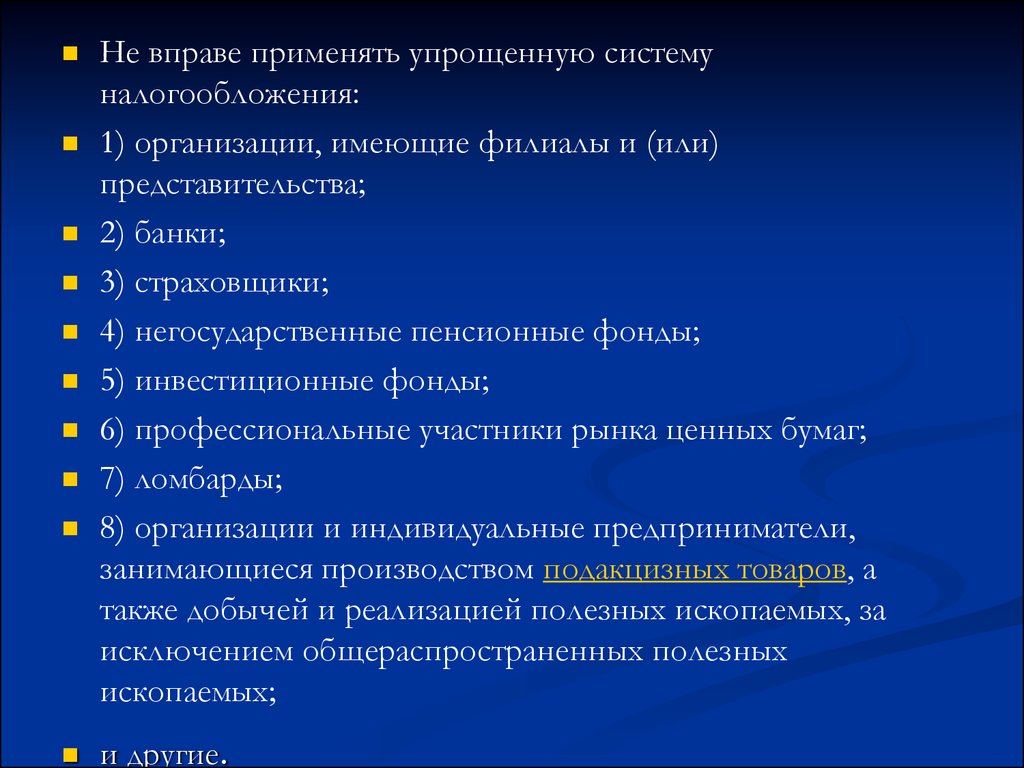

Не вправе применять упрощенную системуналогообложения:

1) организации, имеющие филиалы и (или)

представительства;

2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) организации и индивидуальные предприниматели,

занимающиеся производством подакцизных товаров, а

также добычей и реализацией полезных ископаемых, за

исключением общераспространенных полезных

ископаемых;

и другие.

6.

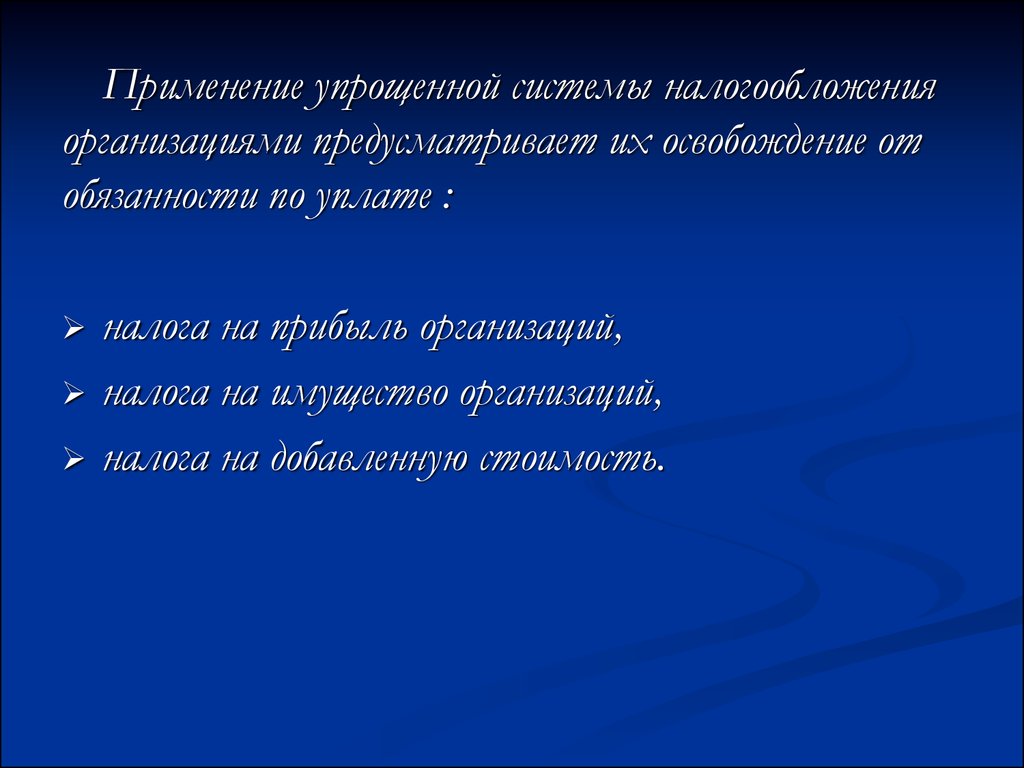

Применение упрощенной системы налогообложенияорганизациями предусматривает их освобождение от

обязанности по уплате :

налога на прибыль организаций,

налога на имущество организаций,

налога на добавленную стоимость.

7.

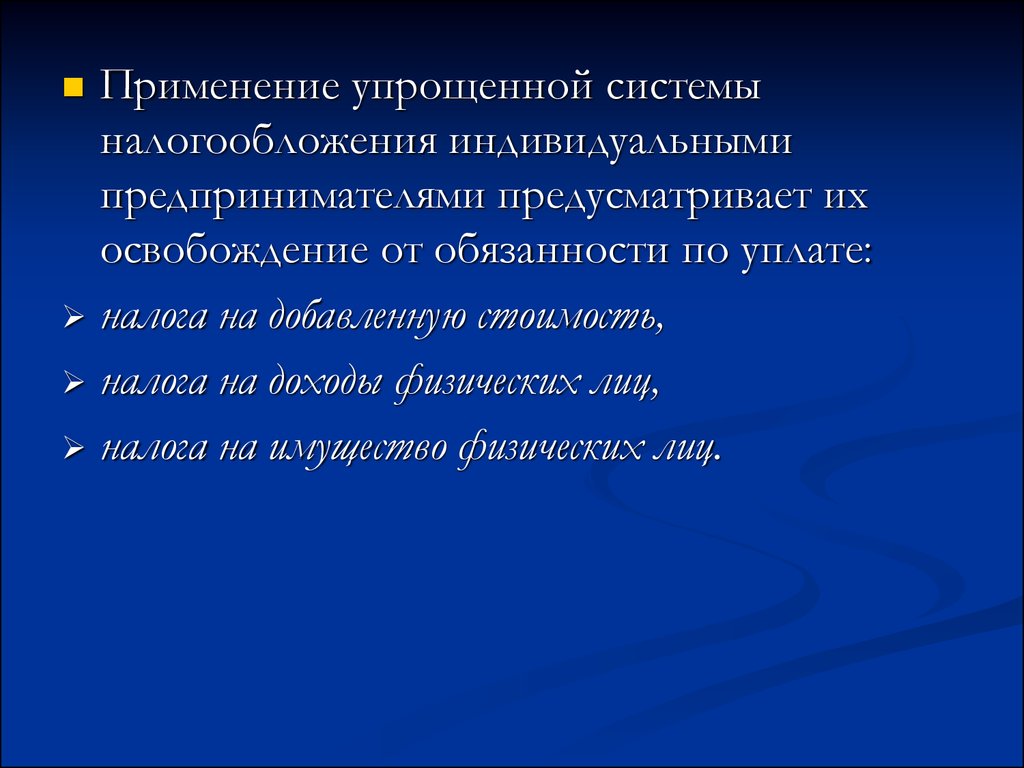

Применение упрощенной системыналогообложения индивидуальными

предпринимателями предусматривает их

освобождение от обязанности по уплате:

налога на добавленную стоимость,

налога на доходы физических лиц,

налога на имущество физических лиц.

8.

Объектом налогообложения признаются:доходы;

доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения

осуществляется самим налогоплательщиком.

9.

Налогоплательщики при определенииобъекта налогообложения учитывают

следующие доходы:

- доходы от реализации, определяемые в

соответствии со статьей 249 НК РФ;

- внереализационные доходы, определяемые

в соответствии со статьей 250 НК РФ.

10.

При определении объекта налогообложенияналогоплательщик уменьшает полученные доходы

на следующие расходы:

1) расходы на приобретение, сооружение и

изготовление основных средств, а также на

достройку, дооборудование, реконструкцию,

модернизацию и техническое перевооружение

основных средств;

2) расходы на приобретение нематериальных

активов, а также создание нематериальных активов

самим налогоплательщиком;

11.

3) расходы на ремонт основных средств (втом числе арендованных);

4) арендные (в том числе лизинговые)

платежи за арендуемое (в том числе принятое

в лизинг) имущество;

5) материальные расходы;

6) расходы на оплату труда, выплату пособий

по временной нетрудоспособности в

соответствии с законодательством

Российской Федерации;

И другие.

12.

Налоговой базой является:денежное выражение доходов

налогоплательщика;

денежное выражение доходов,

уменьшенных на величину расходов.

13.

Налоговая ставка устанавливается:В случае, если объектом налогообложения являются

доходы в размере 6 процентов. Законами субъектов

Российской Федерации могут быть установлены

налоговые ставки в пределах от 1 до 6 процентов в

зависимости от категорий налогоплательщиков.

В случае, если объектом налогообложения являются

доходы, уменьшенные на величину расходов,

налоговая ставка устанавливается в размере 15

процентов.

Законами

субъектов

Российской

Федерации

могут

быть

установлены

дифференцированные налоговые ставки в пределах

от 5 до 15 процентов в зависимости от категорий

налогоплательщиков.

14.

Сумма налога исчисляется как соответствующаяналоговой ставке процентная доля налоговой базы.

Налоговый период календарный год.

Отчетные: первый квартал, полугодие и девять

месяцев.

15.

Налогоплательщик, который применяет в качествеобъекта налогообложения доходы, уменьшенные на

величину расходов, уплачивает минимальный налог

в порядке, предусмотренном НК РФ.

Сумма минимального налога исчисляется за

налоговый период в размере 1 процента налоговой

базы, которой являются доходы, определяемые в

соответствии с НК РФ.

Минимальный налог уплачивается в случае, если за

налоговый период сумма исчисленного в общем

порядке налога меньше суммы исчисленного

минимального налога.

16.

Налогоплательщик вправе осуществлять переносубытка на будущие налоговые периоды в течение 10

лет, следующих за тем налоговым периодом, в

котором получен этот убыток.

Налогоплательщик вправе перенести на текущий

налоговый период сумму полученного в

предыдущем налоговом периоде убытка.

Убыток, не перенесенный на следующий год,

может быть перенесен целиком или частично на

любой год из последующих девяти лет.

Если налогоплательщик получил убытки более чем

в одном налоговом периоде, перенос таких убытков

на будущие налоговые периоды производится в той

очередности, в которой они получены.

17. Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленну

Налогоплательщики, выбравшие в качестве объектаналогообложения доходы, уменьшают сумму налога (авансовых

платежей по налогу), исчисленную за налоговый (отчетный) период,

на сумму:

1) страховых взносов на обязательное пенсионное страхование,

обязательное социальное страхование на случай временной

нетрудоспособности и в связи с материнством, обязательное

медицинское страхование, обязательное социальное страхование от

несчастных случаев на производстве и профессиональных

заболеваний, уплаченных (в пределах исчисленных сумм) в данном

налоговом (отчетном) периоде в соответствии с законодательством

Российской Федерации;

2) расходов по выплате в соответствии с законодательством

Российской Федерации пособия по временной нетрудоспособности ;

3) платежей (взносов) по договорам добровольного личного

страхования.

При этом сумма налога (авансовых платежей по налогу) не может

быть уменьшена на сумму указанных выше расходов более чем на 50

процентов.

finance

finance law

law